Tamaño y Participación del Mercado de Biomarcadores

Análisis del Mercado de Biomarcadores por Mordor Intelligence

El mercado de biomarcadores se situó en 57,27 mil millones USD en 2025 y se prevé que alcance 97,42 mil millones USD en 2030, registrando una TCAC del 11,21%. El impulso refleja los canales de descubrimiento habilitados por inteligencia artificial, una mayor aceptación regulatoria de endpoints digitales y el impulso hacia la medicina de precisión en oncología, inmunología, neurología y cardiología. Las continuas designaciones de dispositivos innovadores, la expansión de los conjuntos de herramientas multi-ómicas y las vías de reembolso que recompensan las terapias dirigidas impulsan la adopción de pruebas validadas en la atención rutinaria. Los diagnósticos complementarios ahora anclan las decisiones de tratamiento, especialmente en oncología, donde la biopsia líquida y los ensayos de metilación del ADN amplían el acceso a la detección temprana y el emparejamiento de terapias. Las inversiones en plataformas proteómicas, bioinformática en la nube y soluciones de evidencia del mundo real posicionan a los proveedores para capturar ingresos recurrentes de consumibles, servicios y software. Sin embargo, las políticas complejas de reembolso y las regulaciones de privacidad de datos moderan las curvas de adopción a corto plazo.

Puntos Clave del Informe

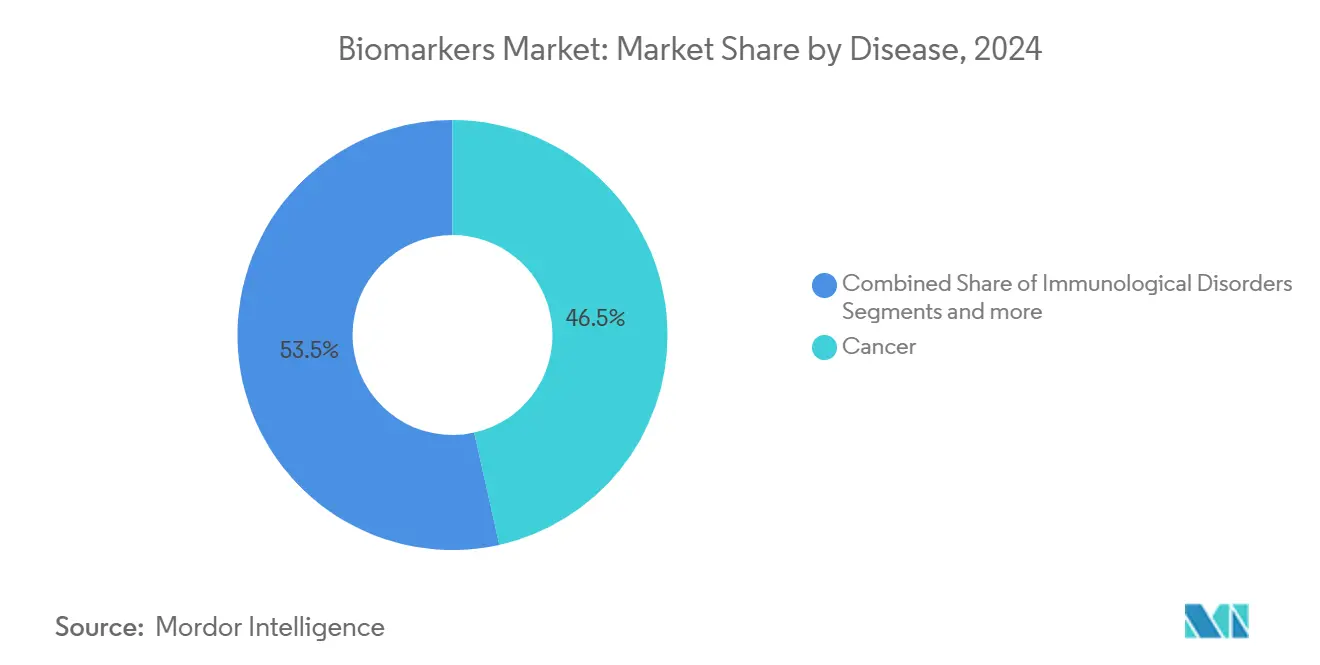

- Por enfermedad, el cáncer lideró con una participación de ingresos del 46,52% en 2024; los trastornos inmunológicos se están expandiendo a una TCAC del 11,98% hasta 2030.

- Por tipo de biomarcador, los biomarcadores de eficacia mantuvieron el 58,23% de la participación del mercado de biomarcadores en 2024, mientras que los biomarcadores de seguridad registran la TCAC más rápida del 11,81% hasta 2030.

- Por mecanismo, los biomarcadores genéticos representaron el 47,41% de la participación del tamaño del mercado de biomarcadores en 2024; los biomarcadores epigenéticos están destinados a ascender a una TCAC del 11,84%.

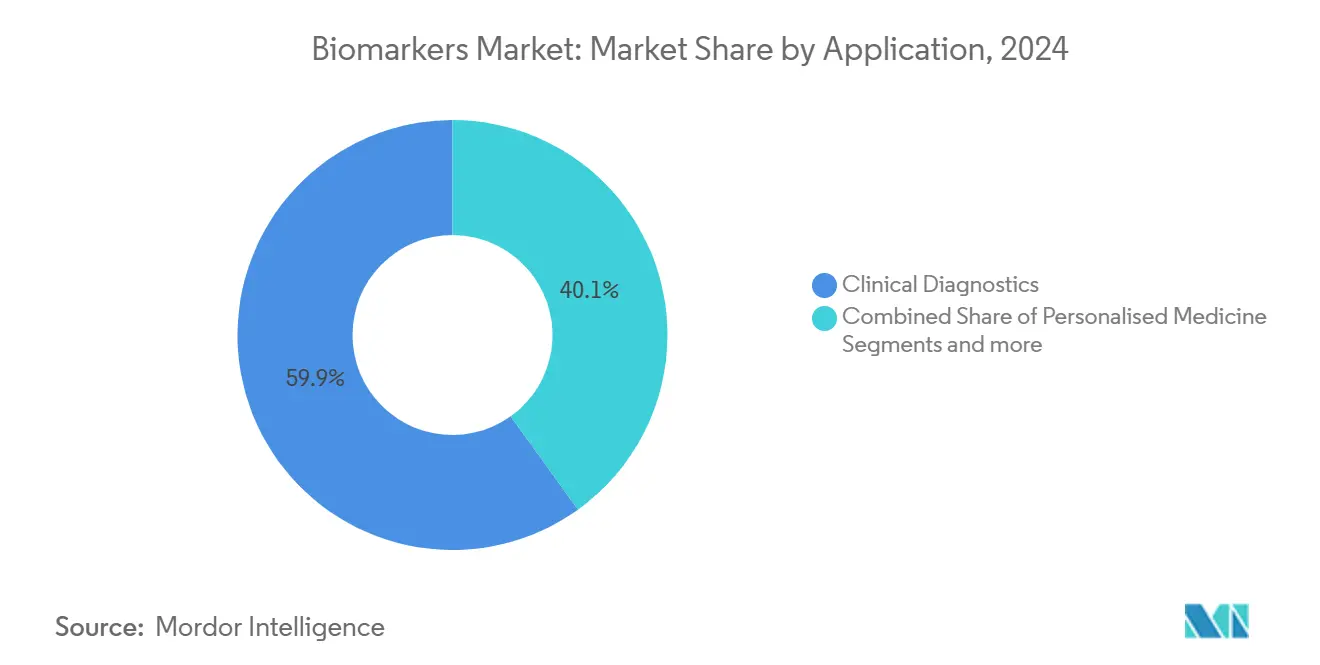

- Por aplicación, los diagnósticos clínicos representaron el 59,91% de participación en 2024; la medicina personalizada avanza a una TCAC del 11,92% durante el mismo horizonte.

- Por producto, los consumibles representaron el 54,34% del gasto en 2024, mientras que los ingresos por servicios y software progresan a una TCAC del 11,95%.

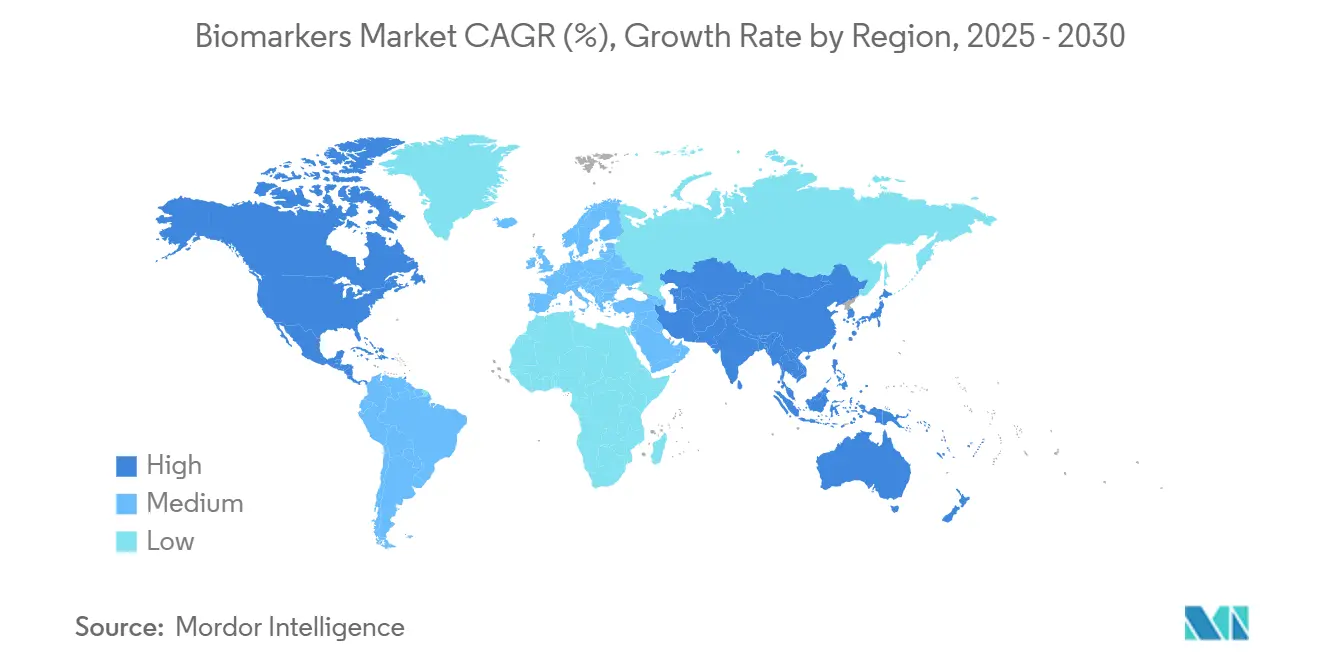

- Por geografía, América del Norte comandó el 42,88% de participación en 2024 y Asia Pacífico registra la TCAC más alta del 11,89% hacia 2030.

Tendencias e Insights del Mercado Global de Biomarcadores

Análisis de Impacto de Factores Impulsores

| Factor Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente Prevalencia de Enfermedades Potencialmente Mortales | +2.8% | Global, con concentración en poblaciones envejecidas de América del Norte y Europa | Largo plazo (≥ 4 años) |

| Creciente Demanda de Diagnóstico Temprano y Preciso | +2.1% | Global, particularmente fuerte en mercados desarrollados | Mediano plazo (2-4 años) |

| Avances en Tecnologías Multi-Ómicas | +1.9% | América del Norte y UE liderando, APAC adoptando rápidamente | Mediano plazo (2-4 años) |

| Expansión de Diagnósticos Complementarios en Oncología | +1.7% | Global, con liderazgo regulatorio en EE.UU. y UE | Corto plazo (≤ 2 años) |

| Descubrimiento de Biomarcadores Multi-Modales Impulsado por IA | +1.4% | Núcleo en América del Norte y UE, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Proliferación de Biomarcadores Digitales Vía Dispositivos Portátiles | +1.2% | Global, con adopción del consumidor liderando en mercados desarrollados | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Enfermedades Potencialmente Mortales

Las enfermedades crónicas y potencialmente mortales están acelerando la demanda de paneles de biomarcadores refinados. La artritis reumatoide registra 200.000 nuevos casos estadounidenses cada año, impulsando la adopción de ensayos de proteína 14-3-3 η que alcanzan 74% de sensibilidad y 90% de especificidad para detección temprana. Los trastornos relacionados con la edad amplifican la necesidad de cribados mínimamente invasivos; para el Alzheimer, el pTau217 basado en sangre obtuvo recientemente la designación de dispositivo innovador de la FDA y mejora la accesibilidad más allá de las pruebas de líquido cefalorraquídeo [1]Roche, "FDA Grants Breakthrough Device Designation to Blood-Based pTau217 Assay." roche.com . Los sistemas de salud pivotan hacia la medicina preventiva, promoviendo plataformas multiplex capaces de medir marcadores en oncología, cardiología y neurodegeneración en una sola ejecución. Tal amplitud mantiene al mercado de biomarcadores en una senda de crecimiento firme.

Creciente Demanda de Diagnóstico Temprano y Preciso

Las estrategias de intervención temprana hacen de los biomarcadores instrumentos predictivos fundamentales en lugar de herramientas confirmatorias. CLAIRITY BREAST, un modelo de IA que pronostica el riesgo de cáncer de mama a cinco años a partir de mamografías, ilustra cómo los biomarcadores de imagen apoyan el cribado proactivo. Los ensayos de biopsia líquida que detectan la metilación del ADN tumoral circulante ahora logran 96,67% de sensibilidad para el carcinoma hepatocelular dentro de un flujo de trabajo de 24 horas [2]Jialing Sun, A liquid biopsy approach detects HCC and identifies GJA4 as a potential biomarker for HBV-HCC via plasma cfDNA methylome profiling,

Clinical Epigenetics, clinicalepigeneticsjournal.biomedcentral.com. Los dispositivos portátiles extienden la detección más allá de las clínicas, con monitoreo continuo de indicadores cardiometabólicos que activan alertas médicas oportunas. Los análisis aumentados por inteligencia artificial acortan el tiempo de interpretación, facilitando la integración en entornos de atención variados y expandiendo el mercado de biomarcadores.

Avances en Tecnologías Multi-Ómicas

La integración de genómica, proteómica, metabolómica y epigenómica produce retratos moleculares imposibles con ensayos de un solo marcador. Las plataformas proteómicas actuales cuantifican 11.000 proteínas plasmáticas a partir de muestras de microlitros, habilitando análisis de envejecimiento específicos por órgano. La química de 5 bases de Illumina permite el análisis simultáneo de variantes y metilación en un flujo de trabajo, aumentando la productividad del descubrimiento [3]Illumina, "New 5-Base Sequencing Chemistry Accelerates Multi-Omics." illumina.com . Los costos decrecientes de secuenciación y espectrometría de masas democratizan tal perfilado integral, otorgando a los laboratorios clínicos nuevas herramientas para avanzar la medicina de precisión en el mercado de biomarcadores.

Expansión de Diagnósticos Complementarios en Oncología

El estatus de estándar de atención en oncología de precisión impulsa los ingresos de diagnósticos complementarios. El TruSight Oncology Comprehensive de Illumina se convirtió en el primer ensayo pan-tumoral que cubre 500 biomarcadores autorizado por la FDA para selección de terapia. La prueba VENTANA MET RxDx de Roche identifica pacientes con NSCLC no escamoso elegibles para tratamiento dirigido a c-MET, subrayando la preferencia de los reguladores por la prescripción guiada por marcadores. Los patrocinadores farmacéuticos valoran los ensayos estratificados por biomarcadores para mayores probabilidades de aprobación, impulsando aún más el mercado de biomarcadores.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Vías Complejas de Reembolso y Regulatorias | -1.8% | Global, particularmente complejo en sistemas de salud fragmentados | Mediano plazo (2-4 años) |

| Altos Costos de Desarrollo y Validación de Ensayos | -1.2% | Global, con mayor impacto en mercados con recursos limitados | Largo plazo (≥ 4 años) |

| Desafíos de Privacidad de Datos con Biomarcadores Digitales del Mundo Real | -0.8% | Global, con regulaciones más estrictas en UE y marcos emergentes en APAC | Corto plazo (≤ 2 años) |

| Variabilidad del Flujo de Trabajo de Muestra a Respuesta en Laboratorios de Bajos Recursos | -0.6% | Mercados emergentes y entornos de salud rurales globalmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Vías Complejas de Reembolso y Regulatorias

Las reglas globales divergentes ralentizan la comercialización. La FDA eliminará gradualmente la discreción de cumplimiento de pruebas desarrolladas en laboratorio durante cuatro años, imponiendo controles a nivel de dispositivo en laboratorios clínicos. La Regulación de Diagnóstico In Vitro de Europa endureció las demandas de evidencia, mientras que los requisitos de Asia-Pacífico permanecen inconsistentes. Los pagadores a menudo requieren evidencia adicional del mundo real, retrasando los ingresos para los innovadores y enfriando marginalmente la expansión del mercado de biomarcadores.

Altos Costos de Desarrollo y Validación de Ensayos

Los paneles multi-ómicos deben mostrar robustez analítica en subgrupos de pacientes, elevando los presupuestos de estudio a territorio de multimillones de dólares. La guía de validación de métodos bioanalíticos recién emitida eleva aún más los umbrales de evidencia. Los endpoints digitales añaden estudios de rendimiento de algoritmos en diversos entornos del mundo real. Estos gastos favorecen a las empresas bien capitalizadas y pueden ralentizar las contribuciones de nuevos entrantes al mercado de biomarcadores.

Análisis de Segmentos

Por Enfermedad: El Dominio del Cáncer Impulsa el Auge Inmunológico

El segmento de cáncer generó el 46,52% de los ingresos de 2024 dentro del mercado de biomarcadores. Décadas de inversión en marcadores genéticos y proteicos, combinadas con aprobaciones aceleradas de diagnósticos complementarios, sostienen el liderazgo. Las pruebas de biopsia líquida epigenética ahora identifican múltiples tipos de tumores a partir de una extracción de sangre de 10 ml, mejorando el acceso al tratamiento temprano.

Los trastornos inmunológicos avanzan a una TCAC del 11,98% hacia 2030, reduciendo la brecha. El aumento de la prevalencia autoinmune y la validación de marcadores como la proteína 14-3-3 η en artritis reumatoide seronegativa abren nuevos flujos de trabajo clínicos. Los paneles multiplex más amplios capaces de rastrear tormentas de citoquinas y respuesta al tratamiento impulsan el crecimiento a largo plazo en esta porción del mercado de biomarcadores.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo: Los Biomarcadores de Seguridad Aceleran Mientras Lideran los de Eficacia

Los biomarcadores de eficacia representaron el 58,23% del gasto de 2024, reflejando su uso en predecir progresión, guiar la elección de terapia y servir como endpoints sustitutos. Los ensayos de oncología y cardiología dependen de marcadores establecidos para acortar cronogramas y optimizar la dosificación.

Los biomarcadores de seguridad ascienden más rápidamente a una TCAC del 11,81% ya que los reguladores requieren indicadores de toxicidad relevantes para humanos antes de la autorización de mercado. Los modelos in-vitro habilitados por IA leen señales de estrés renal y hepático en horas, apoyando decisiones de deserción más tempranas. La expansión de estos paneles sustenta estrategias de mitigación de riesgos y amplía el tamaño del mercado de biomarcadores para farmacovigilancia.

Por Mecanismo: La Innovación Epigenética Desafía el Dominio Genético

Los biomarcadores genéticos mantuvieron el 47,41% de participación del mercado de biomarcadores en 2024, respaldados por flujos de trabajo de secuenciación bien establecidos y orientación regulatoria clara. Los diagnósticos complementarios basados en mutaciones EGFR, BRAF y BRCA siguen siendo básicos en terapia de precisión.

Los biomarcadores epigenéticos, creciendo a una TCAC del 11,84%, están reduciendo esta brecha. Las firmas de metilación del ADN detectan señales tempranas de cáncer meses antes de que las imágenes confirmen lesiones. Los modelos de inteligencia artificial integran estos relojes epigenéticos con datos proteómicos para puntuación de riesgo de enfermedades relacionadas con la edad. Tales capacidades canalizan capital adicional hacia el mercado de biomarcadores.

Por Aplicación: La Medicina Personalizada Construye Impulso

Los diagnósticos clínicos capturaron el 59,91% de participación en 2024, reflejando paneles rutinarios de colesterol, HbA1c y enfermedades infecciosas que sustentan la toma de decisiones diaria. Los hospitales favorecen analizadores consolidados capaces de procesar tanto biomarcadores convencionales como novedosos.

Las aplicaciones de medicina personalizada se expanden a una TCAC del 11,92%. El tamaño del mercado de biomarcadores para selección de terapia estratificada se está ampliando ya que los pagadores recompensan regímenes guiados por biomarcadores que evitan medicamentos inefectivos. Plataformas como el QIAstat-Dx de QIAGEN llevan genotipado rápido a visitas ambulatorias rutinarias, acelerando la adopción.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Producto: La Innovación en Servicios y Software Acelera

Los consumibles entregaron el 54,34% de los ingresos en 2024, impulsados por el reabastecimiento constante de reactivos en laboratorios centralizados y de punto de atención. Los fabricantes sostienen márgenes a través de anticuerpos propietarios y kits de ensayo.

Los ingresos por servicios y software crecen a una TCAC del 11,95%. Las suites de bioinformática en la nube traducen datos proteómicos o genómicos brutos en insights accionables en minutos. El pipeline de aprendizaje automático de GRAIL, por ejemplo, analiza patrones de ADN tumoral circulante para identificar el origen del tumor con alta especificidad. Tal profundidad analítica eleva los costos de cambio y amplía las oportunidades de ingresos recurrentes dentro del mercado de biomarcadores.

Análisis Geográfico

América del Norte mantuvo el 42,88% de los ingresos globales en 2024 debido a programas de la FDA que califican biomarcadores para presentaciones regulatorias y agilizan la cobertura del pagador. El reembolso robusto y una extensa red hospitalaria mantienen altos volúmenes de pruebas. Los consorcios académico-industriales aceleran la traducción del laboratorio al paciente, consolidando la influencia regional en el mercado de biomarcadores.

Asia Pacífico avanza a una TCAC del 11,89% hasta 2030. La revisión regulatoria de 24 medidas de China acelera la autorización de dispositivos innovadores, mientras que el plan nacional de biotecnología de Japón apunta a una producción de mercado de 15 billones de yenes para el final de la década. Las demografías envejecidas y los nuevos códigos de reembolso para biopsia líquida estimulan la adopción rápida, posicionando a Asia Pacífico como un centro de demanda principal para el mercado de biomarcadores.

Europa mantiene crecimiento consistente bajo las demandas de evidencia estrictas de la Regulación de Diagnóstico In Vitro. Las redes de investigación transfronterizas producen grandes cohortes que validan biomarcadores digitales y multi-ómicos para manejo de enfermedades crónicas. Oriente Medio, África y América del Sur ofrecen oportunidades de campo verde ya que la modernización del sistema de salud y el turismo médico estimulan la demanda de diagnósticos avanzados dentro de un ecosistema emergente del mercado de biomarcadores.

Panorama Competitivo

La competencia es moderada pero se intensifica. La compra de 3,1 mil millones USD de Olink por parte de Thermo Fisher asegura contenido proteómico profundo y eleva las ofertas multi-ómicas integrales. La fusión de Standard BioTools con SomaLogic crea un jugador diversificado que abarca citometría, preparación de muestras NGS y detección de proteínas. Los vendedores se diferencian a través de menús de ensayos propietarios, autorizaciones regulatorias y plataformas de análisis de datos que vinculan a los clientes a ecosistemas integrados.

Las asociaciones siguen siendo fundamentales. Thermo Fisher trabaja con Bayer en diagnósticos complementarios, mientras que QIAGEN se alinea con AstraZeneca para paneles de terapia dirigida. Biogen se asocia con Beckman Coulter y Fujirebio para desarrollar ensayos de Alzheimer basados en sangre. Tales alianzas distribuyen riesgo y acortan el tiempo de comercialización, ampliando el alcance del mercado de biomarcadores.

El espacio blanco persiste en biomarcadores digitales y endpoints de ensayos optimizados por IA. Las empresas más pequeñas aprovechan la vía de calificación de biomarcadores de la FDA para ganar visibilidad, como se ve con el panel de lesión renal del Critical Path Institute que puede remodelar la vigilancia de seguridad de medicamentos. El mapa competitivo de 2025 por lo tanto combina veteranos de diagnósticos, especialistas en análisis respaldados por capital de riesgo y participantes tecnológicos que convergen en flujos de ingresos de salud de precisión.

Líderes de la Industria de Biomarcadores

-

Bio-Rad Laboratories

-

Qiagen

-

F. Hoffmann-La Roche Ltd

-

Thermo Fisher Scientific Inc.

-

Illumina Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Quest Diagnostics se unió a MD Anderson Cancer Center para crear cribados de riesgo de cáncer basados en sangre que pueden escalarse a través de la red nacional de laboratorios de Quest.

- Mayo 2025: Roche obtuvo aprobación de la FDA para el ensayo VENTANA MET (SP44) RxDx, el primer diagnóstico complementario para guiar la terapia Emrelis en NSCLC MET-positivo.

- Abril 2025: Labcorp lanzó Plasma Detect para riesgo de recurrencia de cáncer de colon en estadio III y PGDx elio plasma focus Dx, la primera biopsia líquida pan-tumor sólido autorizada por la FDA en kit.

- Abril 2025: Olaris aseguró inversión de Labcorp para expandir pruebas myOLARIS basadas en metabolómica para monitoreo de trasplante renal.

Alcance del Informe del Mercado Global de Biomarcadores

Según el alcance del informe, un biomarcador se refiere a una biomolécula o gen utilizado para evaluar con precisión los procesos farmacológicos, patogénicos y biológicos del cuerpo. Sirven como un sistema de alerta temprana en el cuerpo. También puede declararse como un subsitio rastreable introducido en el cuerpo para verificar o examinar la función del órgano. Puede medirse y evaluarse utilizando sangre, orina o tejidos blandos.

El mercado de biomarcadores está segmentado por enfermedad, tipo, mecanismo y geografía. Por enfermedad, el mercado está segmentado en cáncer, trastornos cardiovasculares, trastornos neurológicos, trastornos inmunológicos, trastornos renales y otras enfermedades. Por tipo, el mercado está segmentado en biomarcadores de eficacia, biomarcadores de seguridad y biomarcadores de validación. Por mecanismo, el mercado está segmentado en genético, epigenético, proteómico, lipidómico y otros mecanismos. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur. El informe también cubre los tamaños de mercado estimados y tendencias para 17 países en las principales regiones globales. El informe ofrece el valor (USD) para todos los segmentos mencionados anteriormente.

| Cáncer |

| Trastornos Cardiovasculares |

| Trastornos Neurológicos |

| Trastornos Inmunológicos |

| Trastornos Renales |

| Otras Enfermedades |

| Biomarcadores de Eficacia | Biomarcadores Pronósticos |

| Biomarcadores Predictivos | |

| Biomarcadores Farmacodinámicos | |

| Marcadores de Endpoint Sustituto | |

| Biomarcadores de Seguridad | |

| Biomarcadores de Validación |

| Biomarcadores Genéticos |

| Biomarcadores Epigenéticos |

| Biomarcadores Proteómicos |

| Biomarcadores Lipidómicos |

| Otros |

| Diagnósticos Clínicos |

| Descubrimiento y Desarrollo de Medicamentos |

| Medicina Personalizada |

| Evaluación de Riesgo de Enfermedad |

| Otros |

| Consumibles |

| Instrumentos |

| Servicios y Software |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Enfermedad | Cáncer | |

| Trastornos Cardiovasculares | ||

| Trastornos Neurológicos | ||

| Trastornos Inmunológicos | ||

| Trastornos Renales | ||

| Otras Enfermedades | ||

| Por Tipo | Biomarcadores de Eficacia | Biomarcadores Pronósticos |

| Biomarcadores Predictivos | ||

| Biomarcadores Farmacodinámicos | ||

| Marcadores de Endpoint Sustituto | ||

| Biomarcadores de Seguridad | ||

| Biomarcadores de Validación | ||

| Por Mecanismo | Biomarcadores Genéticos | |

| Biomarcadores Epigenéticos | ||

| Biomarcadores Proteómicos | ||

| Biomarcadores Lipidómicos | ||

| Otros | ||

| Por Aplicación | Diagnósticos Clínicos | |

| Descubrimiento y Desarrollo de Medicamentos | ||

| Medicina Personalizada | ||

| Evaluación de Riesgo de Enfermedad | ||

| Otros | ||

| Por Producto | Consumibles | |

| Instrumentos | ||

| Servicios y Software | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de biomarcadores?

El mercado de biomarcadores está valorado en 57,27 mil millones USD en 2025 y se prevé que alcance 97,42 mil millones USD en 2030.

¿Qué segmento de enfermedad lidera el mercado de biomarcadores?

Los biomarcadores de cáncer comandan el 46,52% de participación de mercado, respaldados por extensas aprobaciones de diagnósticos complementarios en oncología.

¿Por qué los biomarcadores de seguridad crecen más rápido que otros tipos?

Las agencias regulatorias ahora enfatizan indicadores de toxicidad relevantes para humanos, impulsando una TCAC del 11,81% para biomarcadores de seguridad hasta 2030.

¿Qué región crecerá más rápido en el mercado de biomarcadores?

Se proyecta que Asia Pacífico se expanda a una TCAC del 11,89%, impulsada por reformas regulatorias en China y Japón que aceleran las aprobaciones de dispositivos.

¿Cómo está influyendo la inteligencia artificial en el desarrollo de biomarcadores?

La IA acelera el descubrimiento de biomarcadores multi-modales, acorta los ciclos de validación y potencia biomarcadores digitales a partir de datos de imagen y dispositivos portátiles, ampliando las aplicaciones de medicina de precisión.

¿Qué acciones regulatorias recientes afectan las pruebas de biomarcadores desarrolladas en laboratorio?

La regla propuesta de la FDA eliminará gradualmente la discreción de cumplimiento para pruebas desarrolladas en laboratorio durante cuatro años, alineándolas con las regulaciones de dispositivos médicos y elevando los requisitos de evidencia.

Última actualización de la página el: