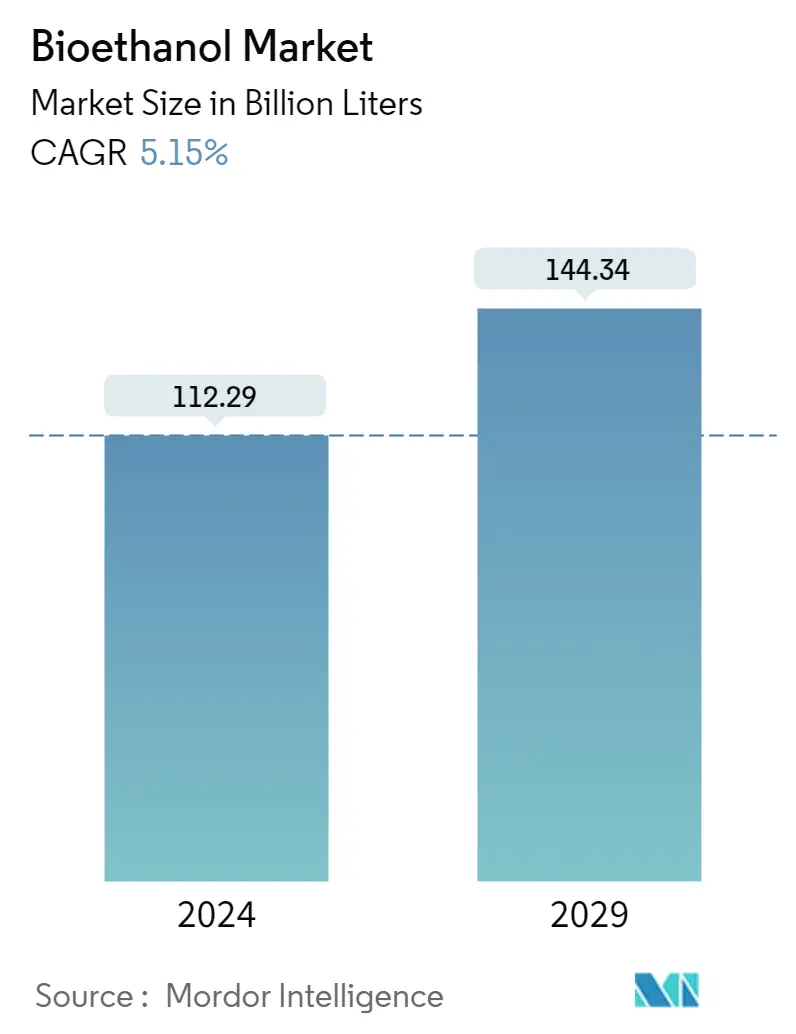

Tamaño del mercado de bioetanol

| Período de Estudio | 2019 - 2029 |

| Volumen del Mercado (2024) | 112.29 mil millones de litros |

| Volumen del Mercado (2029) | 144.34 mil millones de litros |

| CAGR(2024 - 2029) | 5.15 % |

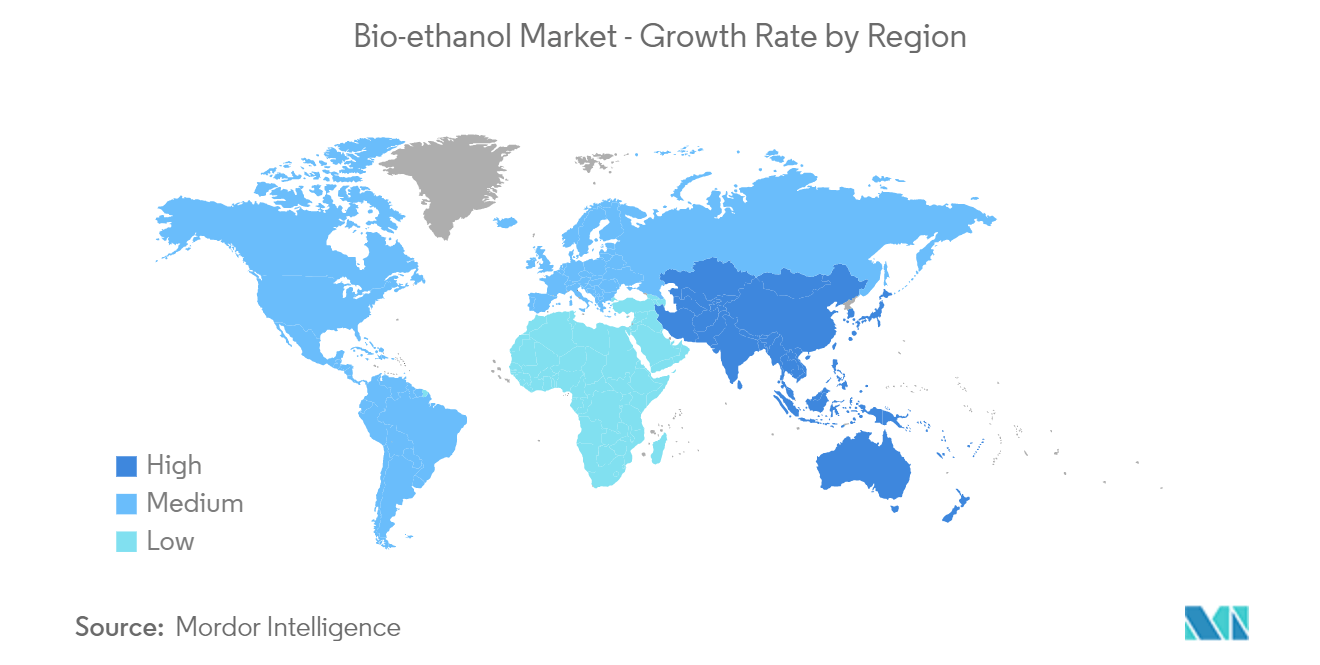

| Mercado de Crecimiento Más Rápido | Asia-Pacífico |

| Mercado Más Grande | América del norte |

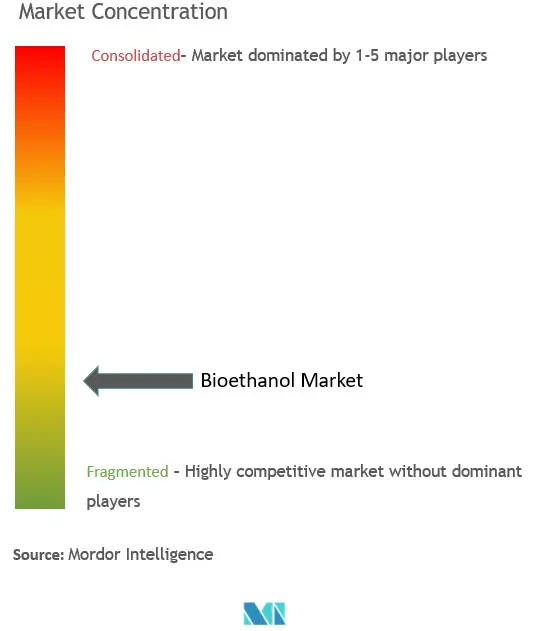

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de bioetanol

El tamaño del mercado de bioetanol se estima en 112,29 mil millones de litros en 2024, y se espera que alcance 144,34 mil millones de litros en 2029, creciendo a una tasa compuesta anual del 5,15% durante el período previsto (2024-2029).

El mercado de bioetanol se vio afectado negativamente por COVID-19 debido a interrupciones en la cadena de suministro. Sin embargo, el mercado se recuperó en 2021. Los principales factores que impulsaron el mercado fueron las crecientes iniciativas gubernamentales y las mayores restricciones a la comercialización de gasolina que contiene un mayor porcentaje de etanol en los Estados Unidos.

A corto plazo, el aumento de las iniciativas favorables, la combinación de mandatos de los organismos reguladores y las crecientes preocupaciones ambientales sobre el uso de combustibles fósiles y la necesidad de biocombustibles son los factores que impulsan el crecimiento del mercado.

La eliminación gradual de los vehículos que funcionan con combustible debido a la creciente demanda de coches eléctricos y el cambio de enfoque hacia el biobutanol son los factores que obstaculizan el crecimiento del mercado.

Es probable que el desarrollo de la producción de bioetanol de segunda generación y el aumento del consumo de biocombustibles como el bioetanol en la industria de la aviación creen oportunidades para el mercado en el futuro.

América del Norte dominó el mercado global, siendo Estados Unidos el consumo más importante.

Tendencias del mercado de bioetanol

Uso creciente en el sector automotriz y de transporte

Las aplicaciones más amplias del bioetanol son los combustibles y los aditivos para combustibles en las industrias automotriz y de transporte. Se utiliza junto con la gasolina convencional para alimentar motores de gasolina en vehículos de carretera. También puede producir ETBE (éter etil-terc-butílico), un aumentador de octanaje utilizado en muchos tipos de gasolina.

La mezcla de bioetanol con combustibles convencionales mejora su renovabilidad. La energía E10 se llama así porque contiene un 10% de etanol. El bioetanol es un combustible bajo en carbono que puede ayudar a descarbonizar la industria del transporte.

En Estados Unidos, durante las últimas tres décadas se han otorgado incentivos fiscales a los comercializadores de gasolina por utilizar bioetanol como potenciador del octanaje y extensor del gas. Esto ha impulsado el uso de bioetanol en este sector.

Los productores de biocombustibles en Estados Unidos recibieron un impulso de la última legislación, que incluye financiamiento y créditos fiscales críticos para producir combustibles bajos en carbono. Se asignó una financiación de 500 millones de dólares para mejorar la infraestructura de biocombustibles mediante la instalación de tanques de almacenamiento y equipos relacionados para mezclas de etanol y biodiesel.

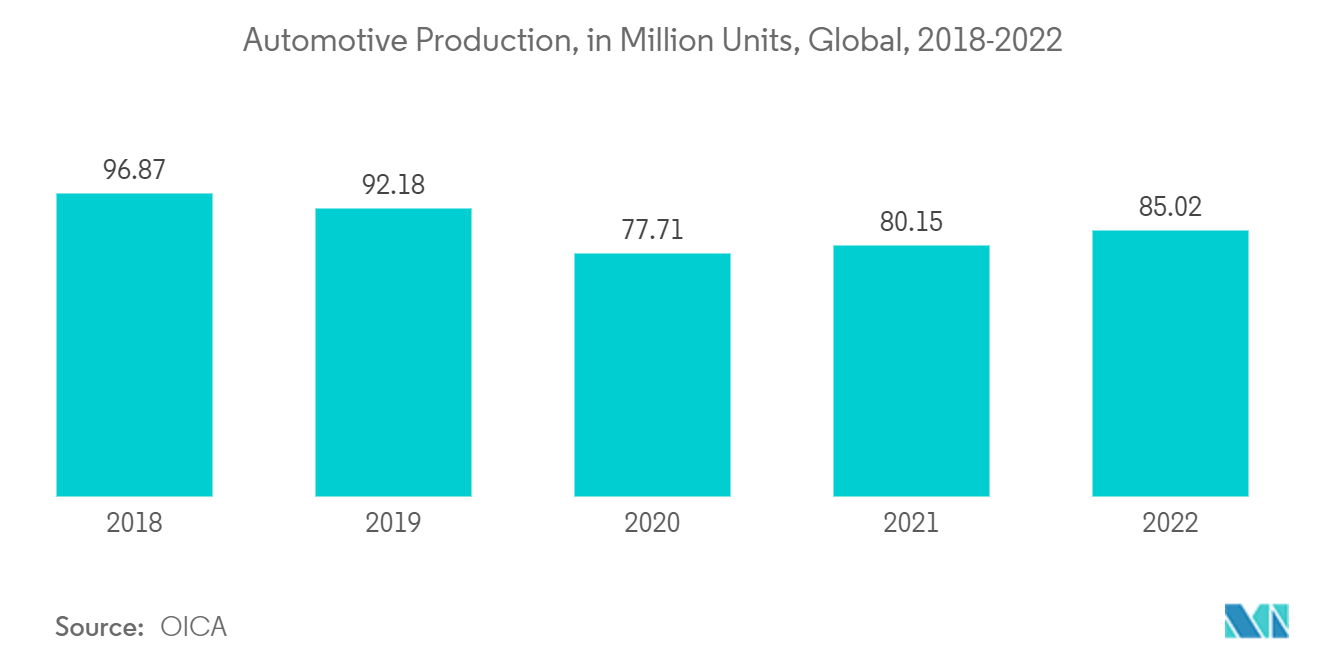

En 2022, según datos de la OICA, la producción total de automóviles aumentó un 6% en comparación con 2021. La producción mundial de automóviles en 2022 fue de alrededor de 85,02 millones de unidades.

Las regiones de Asia-Oceanía y América registraron una producción de automóviles de 50,02 millones y 17,75 millones de unidades en 2022, registrando un aumento de casi el 7% y el 10%, respectivamente, en comparación con 2020. Sin embargo, Europa registró una producción de 16,21 millones de unidades en 2022. una disminución del 1% respecto a la producción lograda en 2021.

Además, en 2021, el Departamento de Energía de los Estados Unidos anunció que proporcionará 64,7 millones de dólares en fondos para proyectos de investigación y desarrollo dedicados a producir biocombustibles de bajo costo como sustitutos de los combustibles fósiles para el transporte pesado, como los aviones, para reforzar el compromiso de Estados Unidos de alcanzar niveles netos -Cero emisiones para 2050.

Dado que varias economías anuncian sus planes para aumentar el consumo de bioetanol en combustibles, es probable que la demanda de bioetanol aumente durante el período previsto.

La región de América del Norte dominará el mercado

La región de América del Norte domina la cuota de mercado del bioetanol. Estados Unidos es el mayor productor de bioetanol a nivel mundial, seguido de Brasil, China, India y Canadá. También es el mayor consumidor de bioetanol.

En los últimos años, la producción de bioetanol aumentó debido a objetivos más altos de estándares de combustibles renovables (RFS) y al crecimiento en el consumo interno de gasolina para motores, casi todo el cual ahora se mezcla con un 10% de etanol en volumen.

En 2021, la producción total de automóviles en América del Norte fue de alrededor de 13.427.869 unidades en comparación con 13.374.404 unidades en 2020.

Alrededor del 93% de los 263 millones de automóviles matriculados en el país pueden circular por la E15. Además, alrededor de 22 millones de vehículos de combustible flexible (FFV) en los Estados Unidos pueden funcionar con mezclas de etanol hasta E85.

El Estándar Canadiense de Combustibles Limpios exige que los proveedores de combustibles líquidos (gasolina, diésel y combustible para calefacción doméstica) reduzcan gradualmente la intensidad de carbono de los combustibles que producen y venden para su uso en Canadá con el tiempo, lo que resulta en una reducción en la intensidad de carbono de los combustibles líquidos. utilizado en Canadá de aproximadamente el 13% (por debajo de los niveles de 2016) para 2030.

Algunas iniciativas incluyen la reciente inversión de 1.500 millones de dólares del gobierno canadiense en un Fondo para Combustibles Bajos en Carbono y Cero Emisiones, que puede mejorar el apoyo a la producción local y la adopción de combustibles bajos en carbono como el hidrógeno y los biocombustibles.

Debido a todos los factores mencionados anteriormente, se espera que la demanda en el mercado estudiado aumente en la región de América del Norte.

Descripción general de la industria del bioetanol

El mercado del bioetanol está moderadamente fragmentado. Algunos actores importantes del mercado incluyen POET LLC, Valero, ADM, Green Plains Inc. y Alto Ingredients Inc., entre otros (sin ningún orden en particular).

Líderes del mercado de bioetanol

-

POET, LLC.

-

Valero

-

ADM

-

Green Plains Inc.

-

Alto Ingredients Inc

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del bioetanol

- Enero de 2023 United Airlines, Tallgrass y Green Plains Inc. anunciaron una empresa conjunta con Blue Blade Energy para desarrollar y comercializar una novedosa tecnología de combustible de aviación sostenible (SAF) que utiliza como materia prima etanol.

- Septiembre de 2022 CropEnergies AG ha adquirido una participación en la nueva empresa holandesa de productos químicos de base biológica Syclus BV, Maastricht. El objetivo de la empresa es construir una planta a escala industrial para producir etileno renovable a partir de etanol renovable.

- Mayo de 2022 Blue Biofuels Inc. anunció que su quinta generación de la máquina de conversión de celulosa en azúcar (CTS) está según lo previsto y que han comenzado las pruebas y la ingeniería adicional para volúmenes mayores. Además, Blue Biofuels ha trazado la hoja de ruta y contrató a KR Komarek Inc. para construir los sucesores de la máquina CTS de quinta generación hasta su comercialización.

Informe del mercado de bioetanol índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del informe

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Aumento de las iniciativas favorables y mandatos combinados de los órganos reguladores

4.1.2 Crecientes preocupaciones ambientales por el uso de combustibles fósiles y la necesidad de biocombustibles

4.2 Restricciones

4.2.1 Eliminación progresiva de vehículos que funcionan con combustible debido a la creciente demanda de vehículos eléctricos

4.2.2 Cambiando el enfoque hacia el biobutanol

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Tipo de materia prima

5.1.1 Caña de azúcar

5.1.2 Maíz

5.1.3 Trigo

5.1.4 Otros tipos de materias primas

5.2 Solicitud

5.2.1 Automoción y Transporte

5.2.2 Alimentos y bebidas

5.2.3 Farmacéutico

5.2.4 Cosmética y Cuidado Personal

5.2.5 Otras aplicaciones

5.3 Geografía

5.3.1 Asia-Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia-Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Francia

5.3.3.4 Italia

5.3.3.5 El resto de Europa

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Arabia Saudita

5.3.5.2 Sudáfrica

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de participación de mercado (%)

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 Abengoa

6.4.2 ADM

6.4.3 Alto Ingredients Inc.

6.4.4 Blue Bio Fuels Inc.

6.4.5 Cenovus Inc.

6.4.6 Cristalco

6.4.7 Cropenergies AG

6.4.8 Ethanol Technologies

6.4.9 Granbio Investimentos SA

6.4.10 Green Plains Inc

6.4.11 Henan Tianguan Group Co. Ltd

6.4.12 Jilin Fuel Ethanol Co. Ltd

6.4.13 KWST

6.4.14 Lantmannen

6.4.15 Poet LLC

6.4.16 Raizen

6.4.17 Sekab

6.4.18 Suncor Energy Inc.

6.4.19 Tereos

6.4.20 Valero

6.4.21 Verbio Vereinigte Bioenergie AG

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Desarrollo de la producción de bioetanol de segunda generación

7.2 Aumento del consumo de biocombustibles en la industria de la aviación

Segmentación de la industria del bioetanol

El bioetanol es un líquido transparente e incoloro, biodegradable y considerado un combustible ecológico. Se produce fermentando azúcar y cultivos de plantas que contienen almidón, como el maíz, la caña de azúcar y la biomasa lignocelulósica. El bioetanol se utiliza principalmente en la industria automotriz como potenciador del octanaje para reducir la detonación del motor.

El mercado de bioetanol está segmentado por tipo de materia prima (caña de azúcar, maíz, trigo y otros tipos de materias primas), aplicación (automoción y transporte, alimentos y bebidas, farmacéutica, cosmética y cuidado personal, y otras aplicaciones) y geografía (Asia-Pacífico, América del Norte, Europa, América del Sur y Oriente Medio y África). El informe ofrece el tamaño del mercado y las previsiones en volumen (millones de litros) para todos los segmentos anteriores.

| Tipo de materia prima | ||

| ||

| ||

| ||

|

| Solicitud | ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de bioetanol

¿Qué tamaño tiene el mercado del bioetanol?

Se espera que el tamaño del mercado de bioetanol alcance los 112,29 mil millones de litros en 2024 y crezca a una tasa compuesta anual del 5,15% hasta alcanzar los 144,34 mil millones de litros en 2029.

¿Cuál es el tamaño actual del mercado Bioetanol?

En 2024, se espera que el tamaño del mercado del bioetanol alcance los 112,29 mil millones de litros.

¿Quiénes son los actores clave en el mercado Bioetanol?

POET, LLC., Valero, ADM, Green Plains Inc., Alto Ingredients Inc son las principales empresas que operan en el mercado del bioetanol.

¿Cuál es la región de más rápido crecimiento en el mercado Bioetanol?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de bioetanol?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de bioetanol.

¿Qué años cubre este mercado de bioetanol y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado del bioetanol se estimó en 106,79 mil millones de litros. El informe cubre el tamaño histórico del mercado de Bioetanol para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bioetanol para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del bioetanol

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bioetanol en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bioetanol incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.