Tamaño del mercado de 1,4-butanodiol de base biológica

| Período de Estudio | 2019 - 2029 |

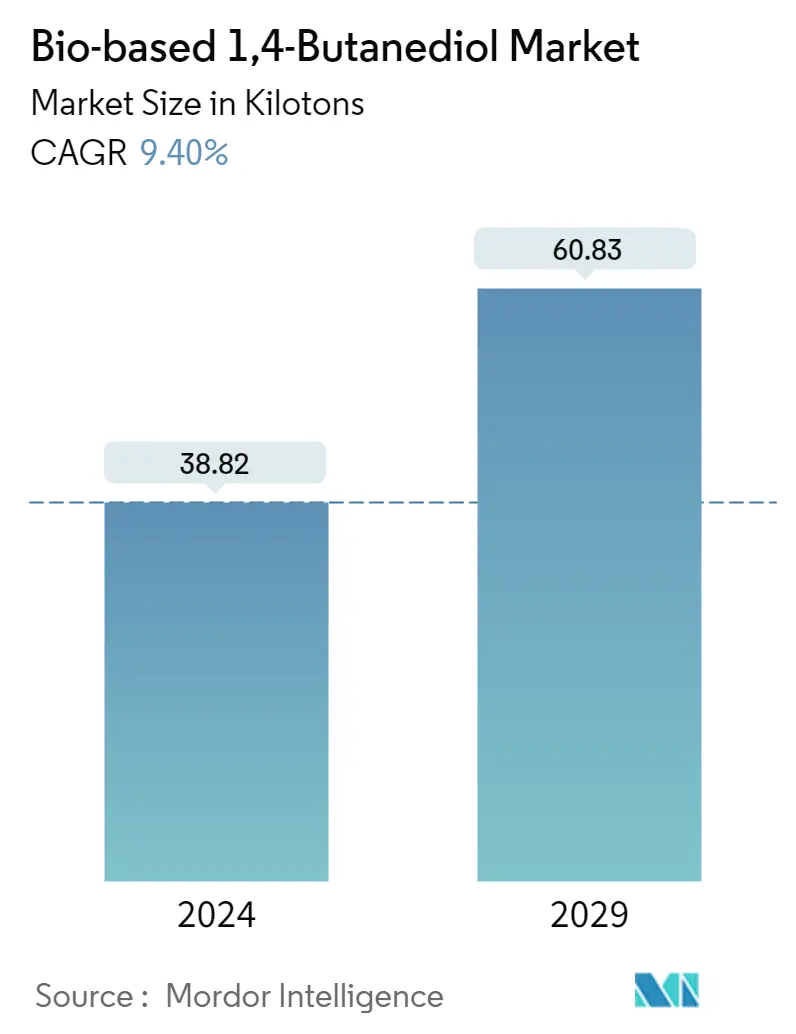

| Volumen del Mercado (2024) | 38.82 kilotones |

| Volumen del Mercado (2029) | 60.83 kilotones |

| CAGR(2024 - 2029) | 9.40 % |

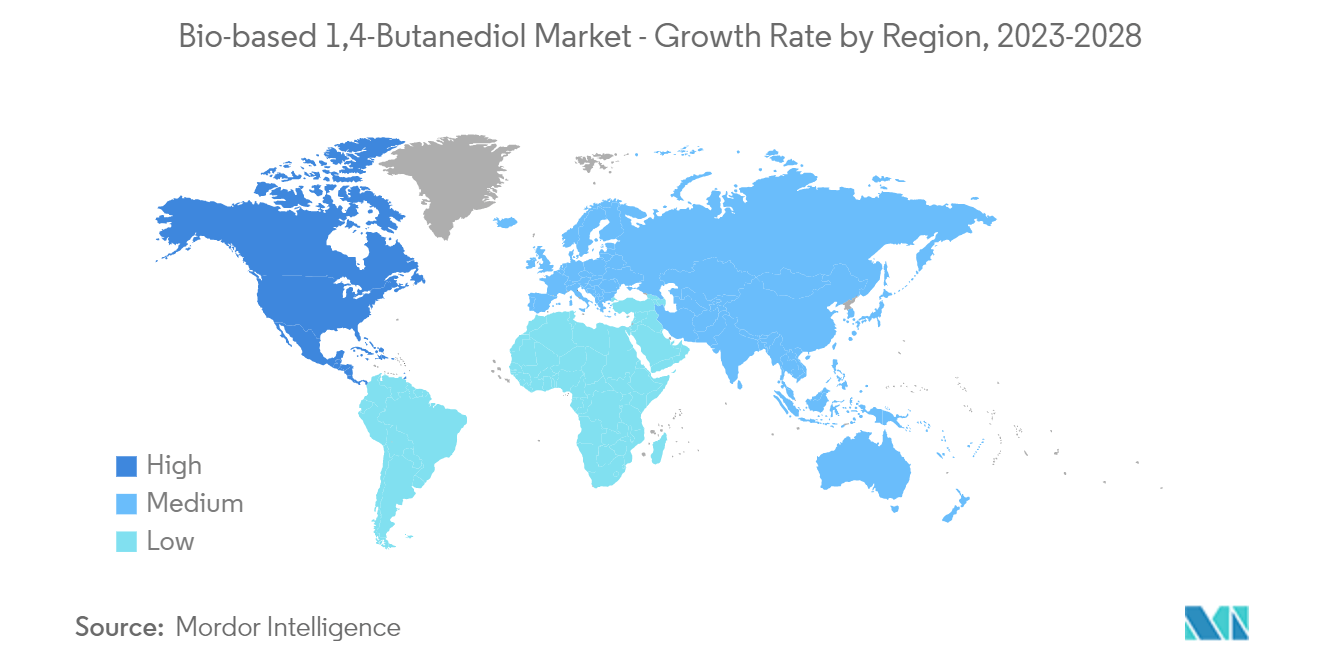

| Mercado de Crecimiento Más Rápido | América del norte |

| Mercado Más Grande | Europa |

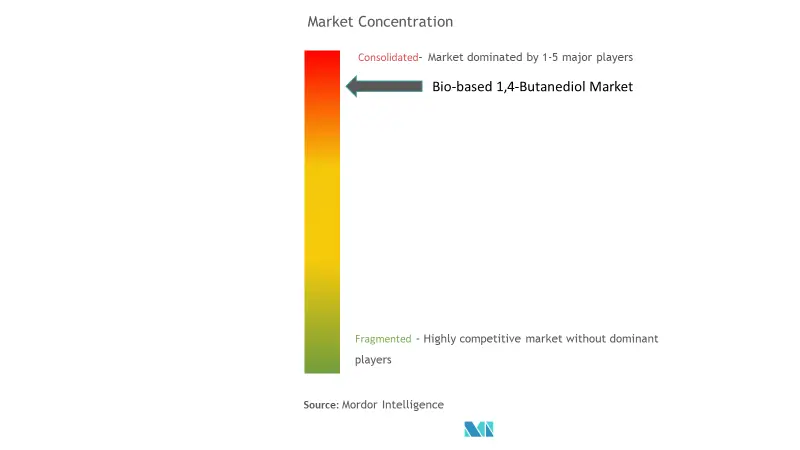

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis de mercado de 1,4-butanodiol de base biológica

El tamaño del mercado de 1,4-butanodiol de base biológica se estima en 38,82 kilotones en 2024 y se espera que alcance 60,83 kilotones en 2029, creciendo a una tasa compuesta anual del 9,40% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó al mercado del 1,4-butanodiol de base biológica debido a la fuerza laboral en cuarentena, el cierre de empresas en general y la interrupción de las cadenas de suministro. Durante la pandemia, se cerraron muchas fábricas responsables de la producción de 1,4-butanodiol de origen biológico. El cierre de estas plantas de fabricación redujo las ventas de 1,4-butanodiol de base biológica. Se mantuvieron temporalmente las secciones de automóvil, electricidad y electrónica y textil. Sin embargo, en el escenario actual, el crecimiento del mercado se recuperó.

- Los principales factores que impulsan el crecimiento del mercado son la creciente demanda de tereftalato de polibutileno (PBT) de diversas industrias y las estrictas regulaciones gubernamentales.

- Por otro lado, la competencia masiva de los productos basados en combustibles fósiles sigue siendo una preocupación para el mercado estudiado.

- El cambio de enfoque hacia productos ecológicos probablemente brindará oportunidades para el mercado estudiado durante el período de pronóstico.

- Europa dominó el mercado en todo el mundo. La demanda en la región está impulsada por el creciente uso de 1,4-butanodiol de base biológica en industrias como la automotriz, la electrónica y los electrodomésticos.

Tendencias del mercado de 1,4-butanodiol de base biológica

Creciente demanda en el mercado textil

- El 1,4 BDO se utiliza como adhesivo en cuero, plásticos, laminados de poliéster y calzado de poliuretano. El 1,4-butanodiol es una sustancia química inmediata que se utiliza en la producción de poliuretano termoplástico (TPU), y además se utiliza en la fabricación de material para suelas de cuero sintético.

- Sin embargo, 1-4 BDO produce tetrahidrofurano (THF), utilizado para fabricar fibra de spandex capturada en la industria de la confección. El spandex es una fibra sintética ligera, suave y tersa con una elasticidad única. Debido a su propiedad elástica, se utiliza para confeccionar prendas elásticas.

- Las fibras de spandex, que consisten en un 80 % de politetrametilenéter glicol (PTMEG o PolyTHF), se pueden estirar entre un 500 % y un 700 % de su longitud original y conservan su forma de forma duradera.

- Se estima que las tasas de crecimiento de la fibra spandex rondan el 10%, mucho más que las de los textiles. La tendencia hacia ropa cómoda y muy cómoda está impulsando la demanda en este ámbito.

- En septiembre de 2022, Lycra Company anunció la primera fabricación comercial a gran escala del mundo de spandex de origen biológico utilizando 1,4-BDO de base biológica QIRA como uno de sus ingredientes clave. La empresa colaboró con Qore para fabricar LYCRA de origen biológico de próxima generación. Esta fabricación implica que el 70 % del contenido de fibra LYCRA proviene de materias primas renovables, lo que ayuda a reducir la huella de carbono de la fibra LYCRA en casi un 44 %. La primera fibra LYCRA renovable fabricada con 1,4-BDO de base biológica de QIRA se producirá en las instalaciones de producción de LYCRA Company en Tuas, Singapur, para 2024. LYCRA Company está buscando compromisos con varias marcas y clientes minoristas dispuestos a buscar bio- soluciones derivadas para su indumentaria.

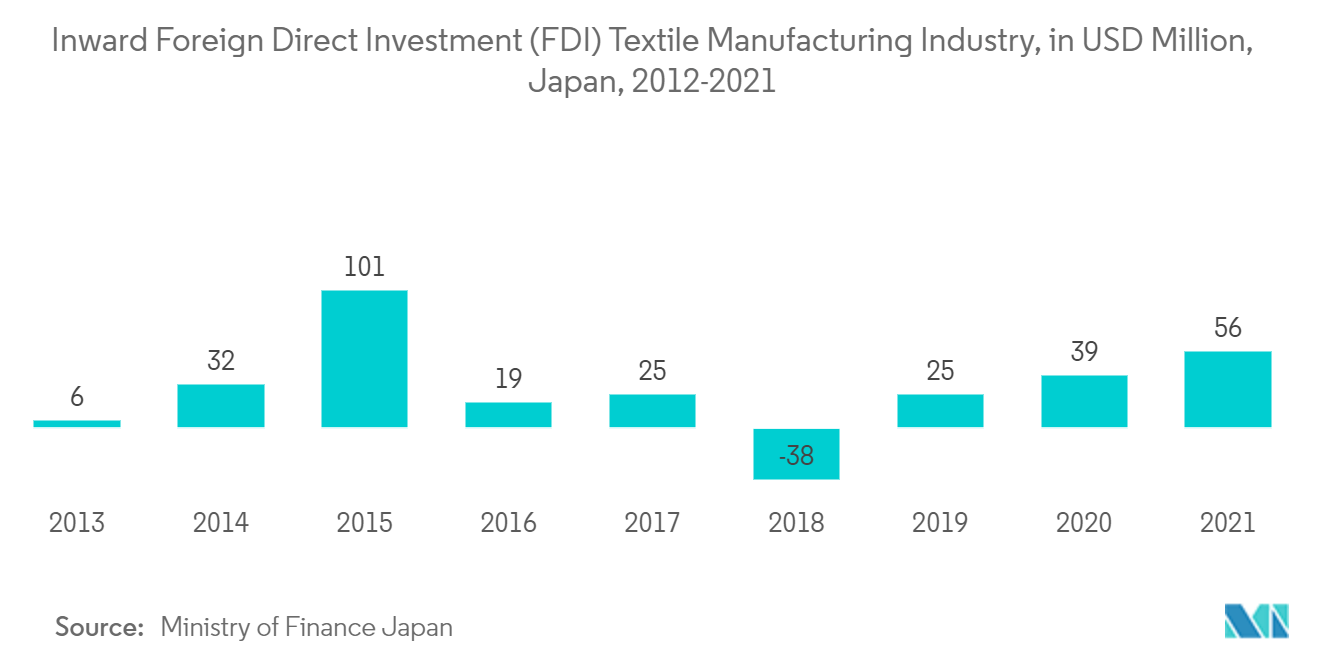

- Además, según el Ministerio de Finanzas de Japón, la inversión extranjera directa (IED) entrante en la industria manufacturera textil japonesa representó 56 millones de dólares en 2021, en comparación con 39 millones de dólares en 2020.

- Dichos factores representan que el mercado observará un crecimiento estancado de la industria textil durante el período de pronóstico.

Se espera que Europa domine el mercado

- La región europea dominó la cuota de mercado global. La demanda en el mercado estudiado está impulsada por la creciente demanda de industrias como la automotriz, la electrónica y los electrodomésticos.

- Alemania incluye la industria electrónica y automovilística más importante de Europa. El mercado alemán de electricidad y electrónica es el mayor de Europa y el quinto del mundo.

- Según ZVEI, el volumen de negocios de la industria eléctrica y digital de Alemania ascendió a 200.400 millones de euros (218.190 millones de dólares) en 2021, lo que supone una tasa de crecimiento del 10,2% en comparación con los 181.900 millones de euros (198.050 millones de dólares) en 2020. Además, la producción del La industria eléctrica y digital representó 162.900 millones de euros (177.360 millones de dólares) en 2021, registrando una tasa de crecimiento del 8,8% en comparación con los 149.600 millones de euros (162.880 millones de dólares) en 2020. Estas tendencias en la industria han mejorado la demanda de productos de base biológica. 1,4 butanodiol para aplicaciones de electrónica y semiconductores en el país.

- Además, Alemania lidera el mercado automovilístico europeo, con 41 plantas de ensamblaje y producción de motores que contribuyen a un tercio de la producción total de automóviles de Europa. En el conjunto de 2021, el país produjo 3.096.165 vehículos, lo que disminuyó un 12% en comparación con los 3.742.454 automóviles en el mismo período de 2020. Es probable que la caída de la industria automotriz afecte al mercado estudiado. Sin embargo, se estima que la industria automotriz se recuperará y crecerá más adelante en el período previsto.

- El Reino Unido es el mayor mercado europeo de productos electrónicos de consumo de alta gama, con alrededor de 18.000 empresas de electrónica con sede en el Reino Unido. La demanda de dispositivos electrónicos tecnológicamente avanzados registró un crecimiento significativo en el mercado de electrónica de consumo del país. Se espera que este aumento de la demanda impulse la producción de productos electrónicos en el país, lo que generará la necesidad de 1,4-butanodiol de base biológica para aplicaciones electrónicas.

- A la industria automovilística francesa le fue mucho mejor en comparación con otras economías importantes de Europa en los últimos años. En total en 2021, el país produjo alrededor de 917.907 unidades de vehículos, un aumento del 3% en comparación con 2020.

- Además, con el aumento de los ingresos de la población, la demanda de electrodomésticos, como aires acondicionados, refrigeradores, lavadoras, microondas, etc., aumentó notablemente, impulsando aún más el crecimiento del mercado de electrodomésticos.

- Por lo tanto, se espera que todas estas tendencias favorables del mercado impulsen la demanda de 1,4-butanodiol de base biológica para aplicaciones de materia prima en la región durante el período de pronóstico.

Descripción general de la industria del 1,4-butanodiol de base biológica

El mercado mundial de 1,4 butanodiol de origen biológico es un oligopolio, en el que Novamont SpA tiene la cuota dominante de capacidad de producción. Algunos de los actores destacados en el mercado incluyen Novamont SpA, Shandong Landian Biological Technology, DSM, BASF SE y Global Bio-chem Technology Group Company Limited (no en un orden particular), entre otros.

Líderes del mercado de 1,4-butanodiol de base biológica

-

Novamont SpA

-

Shandong LanDian Biological Technology Co. Ltd

-

DSM

-

BASF SE

-

Global Bio-chem Technology Group Company Limited

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de 1,4-butanodiol de base biológica

- Septiembre de 2022 QIRA colaboró con LYCRA, una marca de textiles y prendas de vestir. LYCRA utilizará BDO de base biológica de Qira para la fabricación de spandex. Esto dará como resultado que el 70% del contenido de fibra de LYCRA se derive de materia prima renovable.

- Mayo de 2022 Yuanli Science and Technology lanzó 1,4 BDO de base biológica en 2021. Además de operar en la región de Asia, la empresa comenzó a exportar al mercado de la Unión Europea en mayo de 2022. El producto se utiliza en diferentes productos de uso final y industrias, como spandex, plásticos biodegradables, poliuretano, materiales para calzado, baterías de nueva energía, etc. Ayudó a la empresa a aumentar su base de clientes y su presencia geográfica.

Informe de mercado de 1,4-butanodiol de base biológica índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Demanda creciente de tereftalato de polibutileno (PBT)

4.1.2 Regulaciones gubernamentales estrictas

4.2 Restricciones

4.2.1 Enorme competencia de productos basados en combustibles fósiles

4.2.2 Otras restricciones

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

4.5 Análisis de patentes

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Volumen)

5.1 Solicitud

5.1.1 Tetrahidrofurano (THF)

5.1.2 Tereftalato de polibutileno (PBT)

5.1.3 Gamma-butirolactona (GBL)

5.1.4 Poliuretano (PU)

5.1.5 Otras aplicaciones

5.2 Industria del usuario final

5.2.1 Automotor

5.2.2 Electricidad y Electrónica

5.2.3 Textil

5.2.4 Otras industrias de usuarios finales

5.3 Geografía

5.3.1 Asia-Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia-Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Francia

5.3.3.4 Italia

5.3.3.5 El resto de Europa

5.3.4 Resto del mundo

5.3.4.1 Sudamerica

5.3.4.2 Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de participación de mercado (%)

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 BASF SE

6.4.2 DSM

6.4.3 Genomatica Inc.

6.4.4 Global Bio-chem Technology Group Company Limited

6.4.5 Novamont S.p.A

6.4.6 Qira

6.4.7 Shandong LanDian Biological Technology Co. Ltd

6.4.8 Yuanli Science and Technology

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Cambio de enfoque hacia productos ecológicos

7.2 Otras oportunidades

Segmentación de la industria del 1,4-butanodiol de base biológica

El 1,4-butanodiol de base biológica, fabricado principalmente mediante fermentación de azúcar, se polimeriza con ácido tereftálico para producir tereftalato de polibutileno (PBT). PBT es un poliéster termoplástico semicristalino, blanco o blanquecino con mayor resistencia al impacto, mejor resistencia eléctrica y resistencia química excepcional. Estas propiedades del PBT lo hacen ampliamente adecuado para aplicaciones en las industrias eléctrica y electrónica, telecomunicaciones e informática y automotriz. El mercado de 1,4 butanodiol de base biológica está segmentado según la aplicación, la industria del usuario final y la geografía. Por aplicación, el mercado se segmenta en tetrahidrofurano (THF), tereftalato de polibutileno (PBT), gamma-butirolactona (GBL), poliuretano (PU) y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en industrias de automoción, eléctrica y electrónica, textil y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado de 1,4 butanodiol de base biológica en 11 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilotones).

| Solicitud | ||

| ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de 1,4-butanodiol de base biológica

¿Qué tamaño tiene el mercado de 1,4-butanodiol de base biológica?

Se espera que el tamaño del mercado de 1,4-butanodiol de base biológica alcance los 38,82 kilotones en 2024 y crezca a una tasa compuesta anual del 9,40% hasta alcanzar los 60,83 kilotones en 2029.

¿Cuál es el tamaño actual del mercado de 1,4-butanodiol de base biológica?

En 2024, se espera que el tamaño del mercado de 1,4-butanodiol de base biológica alcance los 38,82 kilotones.

¿Quiénes son los actores clave en el mercado 1,4-butanodiol de base biológica?

Novamont SpA, Shandong LanDian Biological Technology Co. Ltd, DSM, BASF SE, Global Bio-chem Technology Group Company Limited son las principales empresas que operan en el mercado de 1,4-butanodiol de base biológica.

¿Cuál es la región de más rápido crecimiento en el mercado 1,4-butanodiol de base biológica?

Se estima que América del Norte crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado 1,4-butanodiol de base biológica?

En 2024, Europa representa la mayor cuota de mercado en el mercado de 1,4-butanodiol de base biológica.

¿Qué años cubre este mercado de 1,4-butanodiol de base biológica y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de 1,4-butanodiol de base biológica se estimó en 35,48 kilotones. El informe cubre el tamaño histórico del mercado de 1,4-butanodiol de base biológica para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de 1,4-butanodiol de base biológica para los años 2024, 2025 , 2026, 2027, 2028 y 2029.

Informe de la industria del 1,4-butanodiol de base biológica

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de 1,4-butanodiol de base biológica en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de 1,4-butanodiol de base biológica incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.