Análisis de Big Data en el análisis del mercado bancario

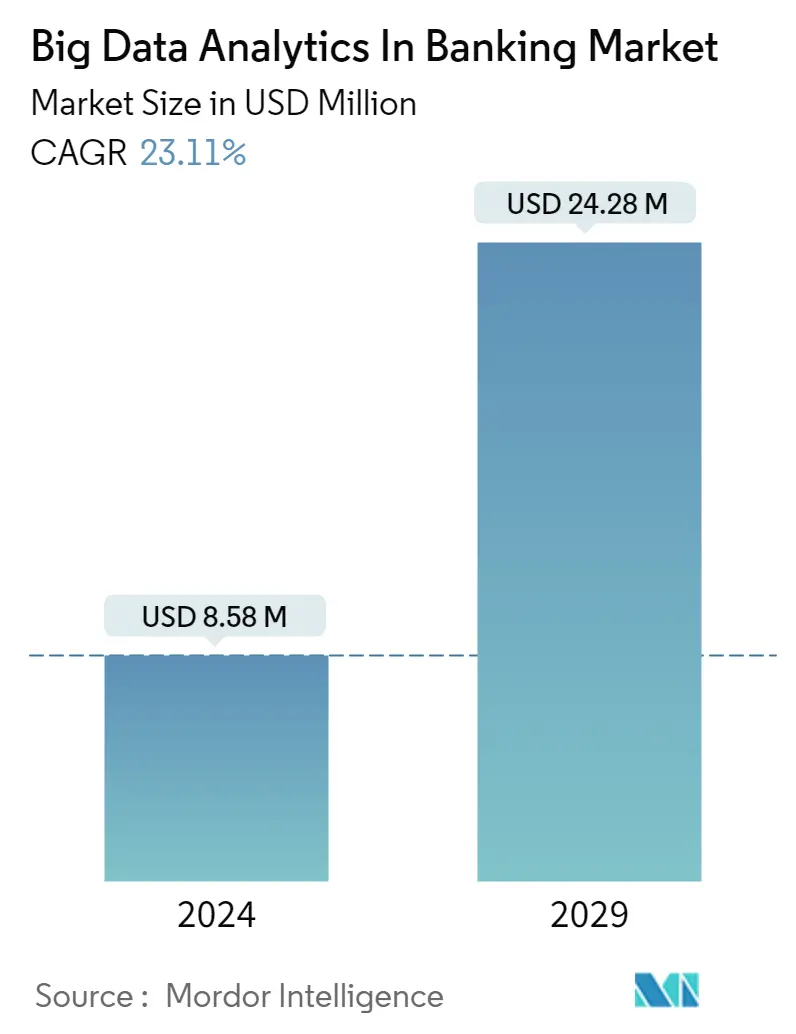

El tamaño del mercado de análisis de big data en banca se estima en 8,58 millones de dólares en 2024 y se espera que alcance los 24,28 millones de dólares en 2029, creciendo a una tasa compuesta anual del 23,11% durante el período previsto (2024-2029).

A partir de los datos obtenidos de numerosos conocimientos, como patrones de inversión, tendencias de compra, motivación de inversión y antecedentes personales o financieros, el análisis de big data puede ayudar a los bancos a comprender el comportamiento de los clientes.

- El considerable aumento en el volumen de datos generados y los requisitos gubernamentales son las principales fuerzas detrás de la adopción del análisis de Big Data en el sector bancario. Con el desarrollo de la tecnología, los consumidores utilizan cada vez más dispositivos para iniciar transacciones (como teléfonos inteligentes), lo que afecta el volumen de transacciones. Dada la tasa actual de crecimiento de datos, es necesaria una mejor recopilación, organización, integración y análisis de datos.

- Las reglas gubernamentales y una considerable recopilación de datos están afectando a la industria bancaria. A medida que se desarrolla la tecnología, más consumidores utilizan más dispositivos para iniciar transacciones (como teléfonos inteligentes), lo que aumenta el volumen de transacciones. Esto motiva el análisis de big data, que brinda a los analistas de datos una ubicación única para ver y localizar rápidamente todos los puntos de datos. Gracias a esta imagen consolidada, los miembros del equipo pueden intercambiar ideas que podrían mejorar la industria bancaria.

- Una solución de Big Data Analytics ofrece las capacidades de procesamiento, persistencia y análisis necesarias para descubrir nuevos conocimientos empresariales y, al mismo tiempo, permite a una empresa almacenar todos sus datos en un entorno flexible y asequible. Una herramienta de análisis para big data recopila y realiza un seguimiento de datos y técnicas estructurados y no estructurados para organizar enormes cantidades de datos tremendamente diferentes de diversas fuentes.

- La mayoría de los sistemas heredados no pueden soportar la creciente carga. La estabilidad de todo el sistema puede verse comprometida si se recopilan, almacenan y analizan las cantidades necesarias de datos utilizando una infraestructura obsoleta. Las organizaciones deben mejorar su capacidad de procesamiento o rediseñar completamente sus sistemas para abordar el problema.

- Debido al aumento del uso y la adopción en los sectores bancarios para analizar e investigar datos de los consumidores e implementar estrategias eficientes, la pandemia de COVID-19 ha impactado significativamente el análisis de datos en la industria bancaria. Debido a la rápida evolución de la tecnología, el análisis de datos en la banca ha experimentado un enorme crecimiento.

Análisis de Big Data en las tendencias del mercado bancario

Gestión de riesgos y controles internos en todo el banco para presenciar el crecimiento

- Con el uso de tecnologías de vanguardia, los bancos pueden reducir el riesgo crediticio y tomar mejores decisiones basadas en una variedad de criterios de riesgo. Los bancos pueden controlar el riesgo crediticio y evitar situaciones de incumplimiento gracias a la plataforma de análisis y big data.

- Además, un indicador evidente es el uso que hace el banco minorista del análisis de Big Data para la gestión del riesgo crediticio. Se ha demostrado que la aplicación de indicadores de riesgo de crédito basados en patrones de comportamiento en las operaciones de pago permite detectar eventos crediticios mucho antes que los indicadores convencionales basados en cuentas en descubierto y morosidad.

- La detección de fraude en tiempo real mediante el uso de datos y herramientas de análisis ayuda a reducir el riesgo de crédito y liquidez al permitir un seguimiento cercano de los deudores y la capacidad de prever el incumplimiento de los préstamos.

- Los macrodatos se pueden utilizar para identificar cuentas de alto riesgo, como lo demuestra The Bank of America. Para 9,5 millones de hipotecas, el Corporate Investment Group es responsable de calcular la probabilidad de incumplimiento, lo que ayudó al Bank of America a pronosticar las pérdidas por incumplimiento de préstamos. Al reducir el tiempo necesario para calcular los incumplimientos de los préstamos de 96 a 4 horas, el banco pudo aumentar su eficiencia.

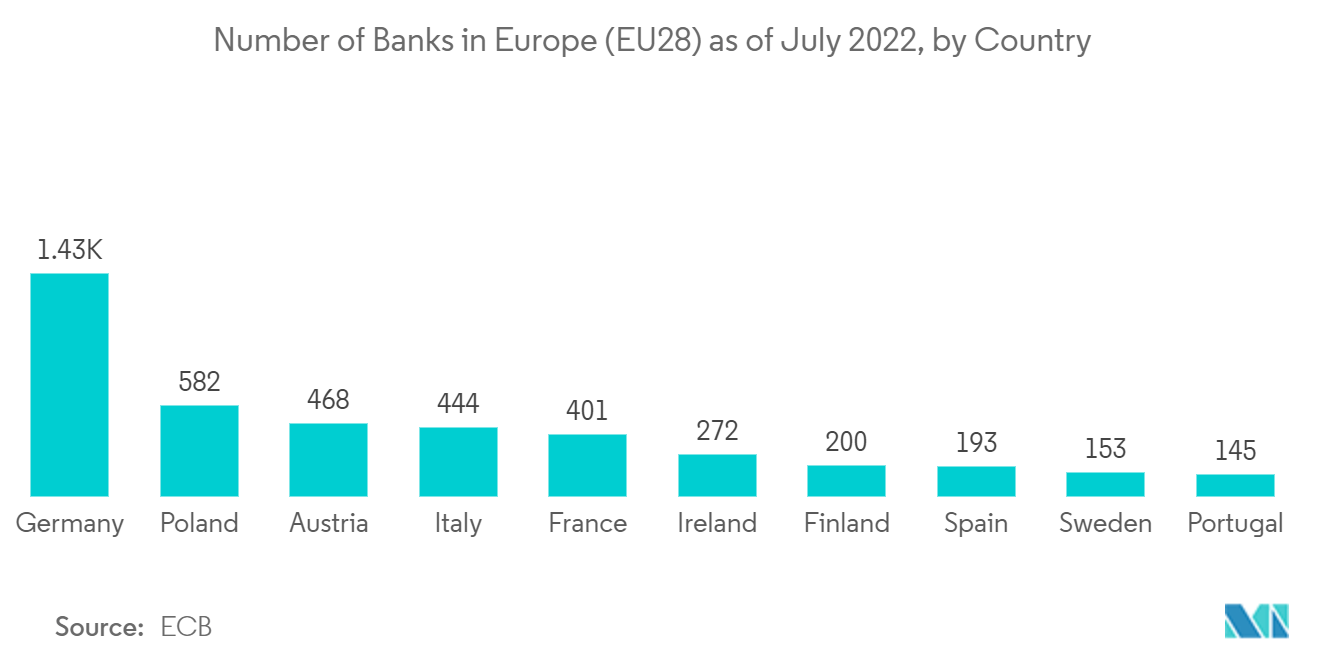

Se espera que Europa sea testigo de un crecimiento significativo

- La norma más conocida que rige cómo las organizaciones financieras intercambian y salvaguardan la información privada de los clientes sigue siendo la Norma General de Protección de Datos de la Unión Europea.

- Además, el intercambio de datos fue posible a través de interfaces de programación de aplicaciones (API) abiertas como resultado de la Directiva de Servicios de Pago (PSD2) de la Unión Europea. Debido a un entorno donde los datos se pueden compartir libremente, la capacidad de recopilar, manejar y analizar datos ha ganado importancia.

- Además, se prevé que tanto el número de clientes como las revisiones regulatorias aumenten en breve. En consecuencia, la demanda de tecnologías de inteligencia y análisis de clientes debería aumentar.

- Lloyds Banking Group, con sede en el Reino Unido, empleó análisis de datos para satisfacer las necesidades de diversas categorías de clientes y al mismo tiempo optimizar el crecimiento en segmentos específicos.

- Los bancos minoristas europeos están utilizando soluciones de análisis de Big Data debido a la tendencia de la banca abierta, que aborda los problemas que las instituciones financieras tradicionales han enfrentado durante décadas.

Análisis de Big Data en la industria bancaria

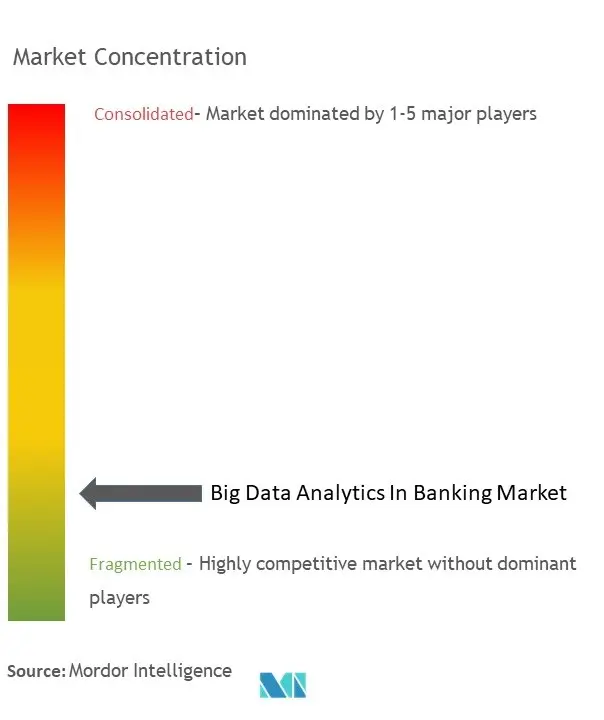

Big Data Analytics en el mercado bancario está bastante fragmentado debido a la existencia de numerosas empresas globales que brindan una gama de soluciones de análisis de big data para bancos para diversas aplicaciones, como detección y gestión de fraude, análisis de clientes, análisis de redes sociales, etc. Oracle Corporation , IBM Corporation y SAP SE son algunos de los principales participantes del mercado.

- Febrero de 2023 Alteryx anunció nuevas capacidades de autoservicio y de nivel empresarial para su herramienta de análisis basada en la nube Alteryx Inc para ayudar a los clientes a tomar decisiones más rápidas e informadas. Con el acceso completo a Designer Cloud ahora incluido, la plataforma se ha mejorado para brindar a los empleados de todos los niveles una interfaz accesible y fácil de usar de arrastrar y soltar sin comprometer la gestión de datos ni los estándares de seguridad.

- Agosto de 2022 Aspire Systems lanza el enfoque holístico para acelerar la implementación. Esta innovación está impulsada por la IA e impulsa la velocidad de implementación. Con esta nueva metodología de implementación de aplicaciones autónomas, Aspire Systems está diseñado para ayudar a las empresas a obtener el máximo valor de la implementación de su aplicación Oracle Cloud ERP.

Análisis de Big Data en los líderes del mercado bancario

-

IBM Corporation

-

SAP SE

-

Oracle Corporation

-

Aspire Systems Inc.

-

Alteryx Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Análisis de Big Data en noticias del mercado bancario

- Marzo de 2023 Alteryx ha declarado que había obtenido con éxito la designación Google Cloud Ready - AlloyDB. Los clientes pueden acceder a datos de varias bases de datos utilizando la creciente biblioteca de conectores de Alteryx, lo que les permite utilizar más datos que nunca. Cloud Ready AlloyDB es un nuevo apodo para los productos ofrecidos por los socios tecnológicos de Google Cloud que interactúan con AlloyDB. Al recibir este reconocimiento, Alteryx ha trabajado estrechamente con Google Cloud para incorporar soporte para AlloyDB en sus soluciones y ajustar sus capacidades actuales para obtener los mejores resultados.

- Enero de 2023 Aspire Systems ha anunciado su ascenso al nivel de socio consultor avanzado de AWS, donde la asociación permite a Aspire reforzar sus soluciones en la nube con recursos de AWS para respaldar a agencias gubernamentales y espaciales, líderes en educación y organizaciones sin fines de lucro. Utilizando los recursos obtenidos de los tan solicitados APN Immersion Days, Aspire ofrece soluciones AWS exclusivas y de última generación a sus clientes.

Análisis de Big Data en la segmentación de la industria bancaria

El análisis de big data puede ayudar a los bancos a comprender el comportamiento de los clientes basándose en los aportes recibidos a partir de diversos conocimientos, incluidos patrones de inversión, tendencias de compras, motivación para invertir y antecedentes personales o financieros. Con la mejora del análisis de big data, los bancos pueden analizar las tendencias del mercado y tomar decisiones relacionadas con la reducción o el aumento de las tasas de interés para las personas en varias regiones. Con la ayuda del análisis de big data, los servicios financieros lo utilizan activamente para almacenar datos, obtener información empresarial y mejorar la escalabilidad a medida que crece el número de registros electrónicos.

El análisis de big data en el mercado bancario está segmentado por tipo de soluciones (descubrimiento y visualización de datos (DDV) y análisis avanzado (AA)) y geografía (América del Norte, Europa, Asia Pacífico, América Latina, Oriente Medio y África). Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Por tipo de solución | Descubrimiento y visualización de datos (DDV) |

| Análisis avanzado (AA) | |

| Por geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| América Latina | |

| Medio Oriente y África |

Preguntas frecuentes sobre análisis de big data en investigación de mercado bancario

¿Qué tamaño tiene el mercado de Big Data Analytics en la banca?

Se espera que el tamaño del mercado de análisis de big data en banca alcance los 8,58 millones de dólares en 2024 y crezca a una tasa compuesta anual del 23,11% hasta alcanzar los 24,28 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Análisis de big data en banca?

En 2024, se espera que el tamaño del mercado bancario de análisis de big data alcance los 8,58 millones de dólares.

¿Quiénes son los actores clave en el mercado Análisis de Big Data en Banca?

IBM Corporation, SAP SE, Oracle Corporation, Aspire Systems Inc., Alteryx Inc. son las principales empresas que operan en Big Data Analytics en el mercado bancario.

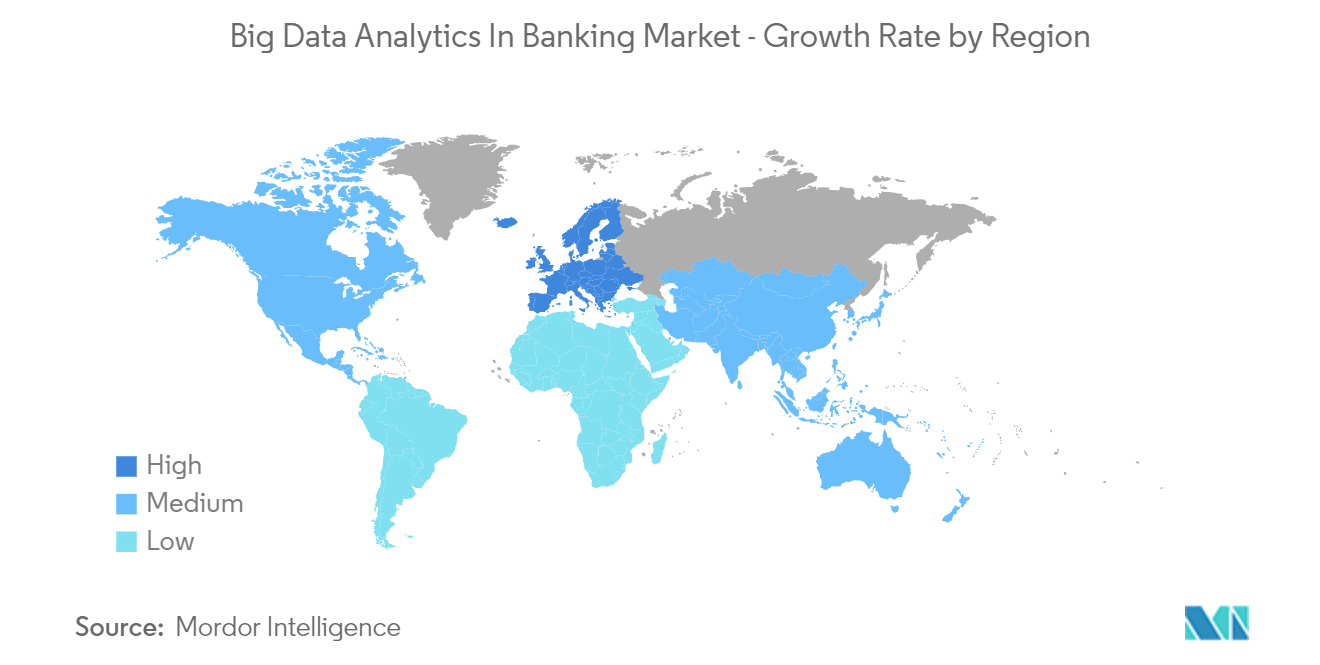

¿Cuál es la región de más rápido crecimiento en el mercado Análisis de Big Data en Banca?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Big Data Analytics en banca?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado bancario de Big Data Analytics.

¿Qué años cubre este mercado de Big Data Analytics en banca y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado bancario de análisis de big data se estimó en 6,97 millones de dólares. El informe cubre el tamaño histórico del mercado de Análisis de Big Data en Banca para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Análisis de Big Data en Banca para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Technology Scouting Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de análisis de big data en la industria bancaria

El análisis bancario, en particular el big data bancario, está ganando importancia debido al aumento de la producción de datos y los requisitos regulatorios. Esta tecnología permite a los bancos comprender los patrones y tendencias de los clientes, lo que lleva a una toma de decisiones más perspicaz. La adopción del análisis de datos en la banca está impulsada por la necesidad de mejorar la recopilación, organización, integración y examen de datos. Sin embargo, a muchos sistemas tradicionales les resulta difícil gestionar la creciente carga de datos, lo que requiere una mejora en la capacidad de procesamiento o una renovación total del sistema. Las soluciones de análisis de datos bancarios brindan las capacidades de procesamiento, persistencia y análisis necesarias para revelar nuevos conocimientos comerciales. Estas herramientas pueden monitorear y organizar datos estructurados y no estructurados de diversas fuentes. El mercado está dividido por tipo de soluciones y geografía, con soluciones que abarcan descubrimiento y visualización de datos y análisis avanzado. Los macrodatos en la banca también se están utilizando para la gestión de riesgos y los controles internos en todos los bancos, lo que ayuda a minimizar el riesgo crediticio y detectar fraudes en tiempo real. Para una comprensión más completa de estas tendencias, está disponible una descarga gratuita en formato PDF del informe.