Análisis del mercado de bauxita

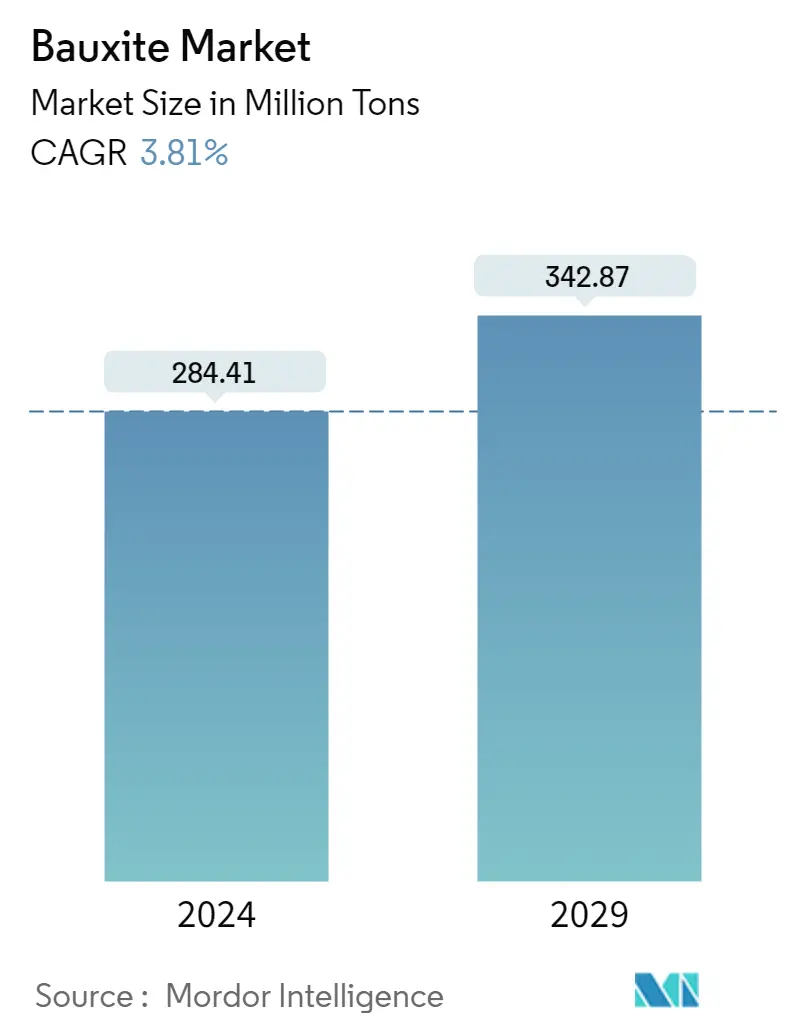

El tamaño del mercado de bauxita se estima en 284,41 millones de toneladas en 2024 y se espera que alcance 342,87 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 3,81% durante el período previsto (2024-2029).

- El mercado experimentó impactos negativos en 2020 debido al brote de COVID-19, que provocó bloqueos a nivel nacional en todo el mundo, interrupciones en las actividades de fabricación y cadenas de suministro, y paradas de producción. Sin embargo, en 2021 las condiciones comenzaron a recuperarse, restableciendo la trayectoria de crecimiento del mercado.

- A medio plazo, los principales factores que impulsan el mercado estudiado son la aceleración del uso en las industrias del cemento y el uso continuo de alúmina en aplicaciones industriales.

- Se espera que las preocupaciones medioambientales relacionadas con la minería de bauxita obstaculicen el crecimiento del mercado en los próximos años.

- Se espera que la creciente demanda de aplicaciones comerciales como refractarios y abrasivos y la nivelación de la producción de bauxita de China actúen como una oportunidad para el mercado estudiado.

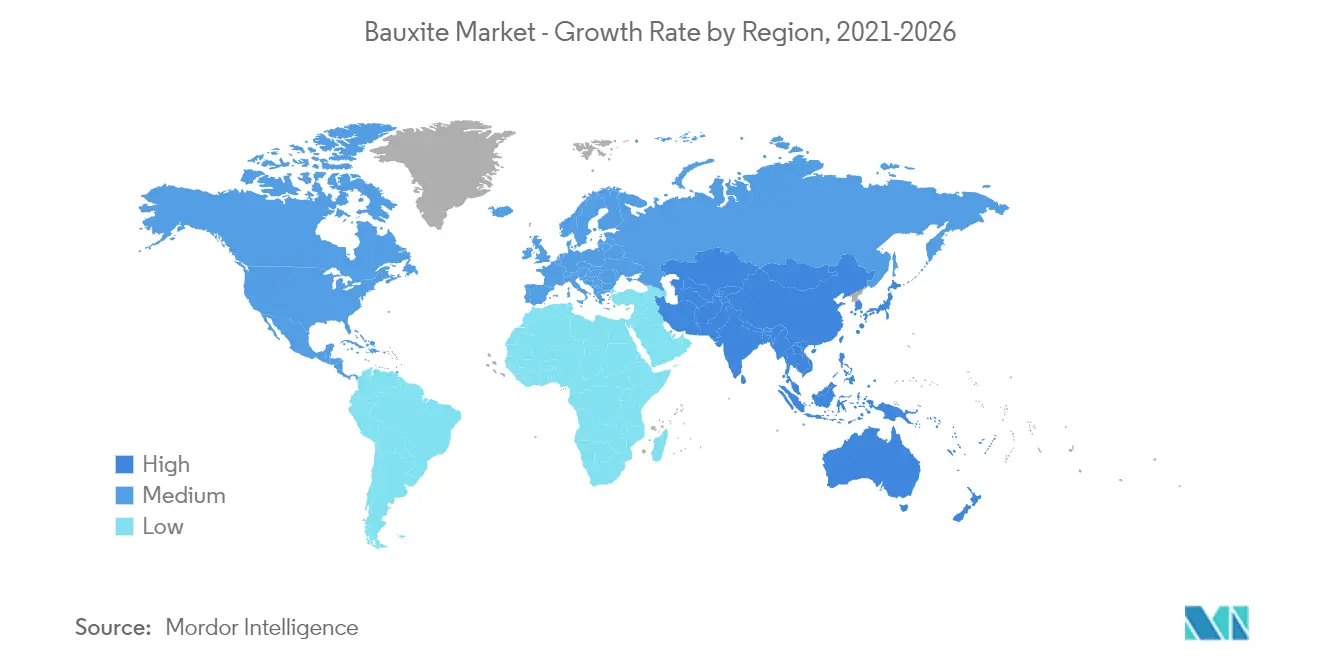

- Asia-Pacífico dominó el mercado mundial de la bauxita y también se espera que registre el crecimiento más rápido en los próximos años.

Tendencias del mercado de bauxita

Creciente demanda de alúmina para fines metalúrgicos

- La bauxita es una roca sedimentaria que tiene un alto contenido de aluminio. Es la principal fuente de aluminio y galio y se compone principalmente de minerales de aluminio, a saber, gibbsita, boehmita y diáspora.

- Debido a su alto contenido de alúmina, la bauxita es una fuente primaria para la producción de alúmina, que luego se procesa para producir productos terminados y la producción de alúmina. Por tanto, el aumento de la producción de alúmina está impulsando el mercado estudiado.

- La demanda de alúmina está aumentando debido a sus diversas propiedades superiores, como baja densidad, naturaleza no tóxica, alta conductividad térmica, excelente resistividad a la corrosión y su capacidad para fundirse, mecanizarse y formarse fácilmente. Se espera que el aumento de la producción de alúmina impulse el mercado de la bauxita durante los próximos años.

- La alúmina se utiliza para fines industriales clave. Además de producir aluminio, se utiliza para la producción de aisladores de bujías y pinturas metálicas, y como componente de combustible para propulsores de cohetes sólidos.

- Además, la alúmina se utiliza para la fabricación de dispositivos superconductores, como dispositivos de interferencia cuántica y transistores electrónicos. El óxido de aluminio o alúmina también se utiliza como dosímetro para la protección radiológica.

- Según un estudio geológico de Estados Unidos, los recursos mundiales de bauxita se estiman entre 55 mil millones y 75 mil millones de toneladas y son suficientes para satisfacer la demanda mundial de metal en el futuro.

- Según la Oficina del Censo de Estados Unidos, los ingresos de la minería y las canteras ascendieron a 14,39 mil millones de dólares en 2022, en comparación con 13,68 mil millones de dólares en 2021. Se proyecta que los ingresos de este sector ascenderán a 15,25 mil millones de dólares en 2023.

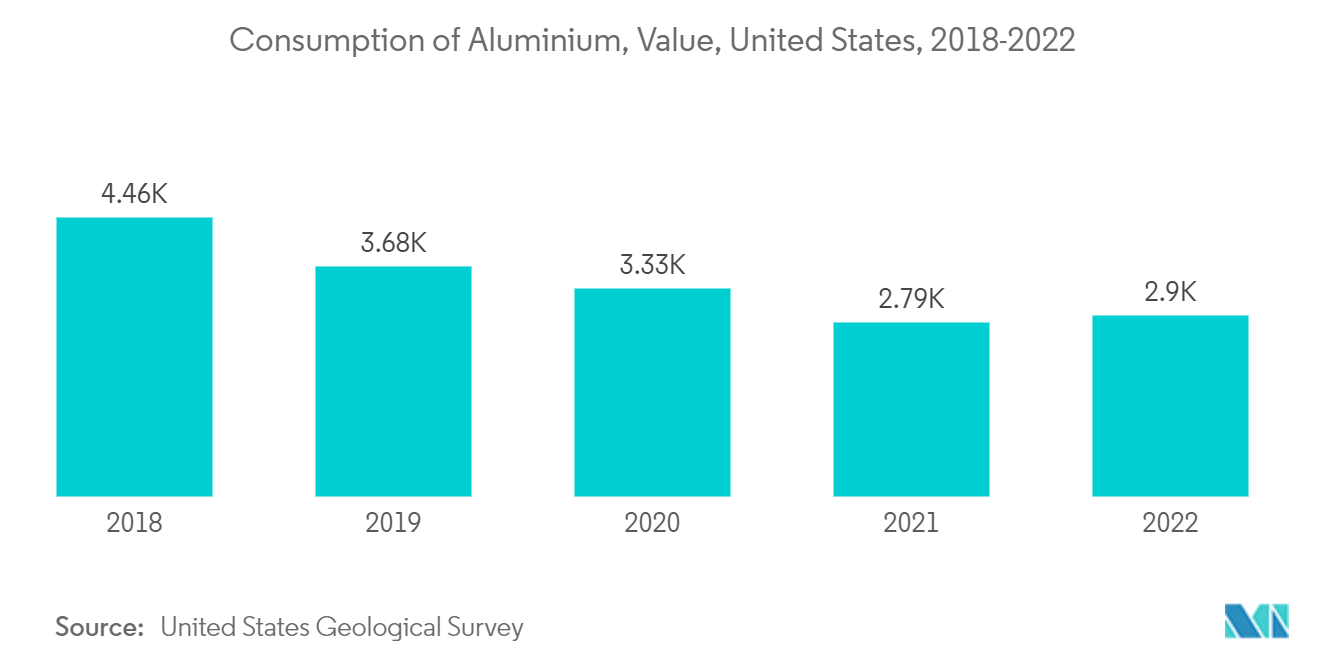

- Según datos publicados por el Servicio Geológico de Estados Unidos, la bauxita y la alúmina aumentaron significativamente de 2790 millones de toneladas métricas.

- La minería y la metalurgia son industrias clave en el país. Canadá suministra más de 60 metales y minerales a diferentes países del mundo. La industria minera invierte en innovación y nuevas tecnologías, lo que rápidamente remodela el sector. La industria minera también experimentó consolidaciones, lo que dio lugar a especulaciones sobre las perspectivas de crecimiento de la industria en los próximos años.

- Por lo tanto, debido a todos los factores mencionados anteriormente, se espera que el aumento de la demanda de alúmina para fines metalúrgicos impulse la demanda del mercado estudiado durante el período previsto.

Asia-Pacífico dominará el mercado

- Se espera que Asia-Pacífico domine el mercado de la bauxita durante el período previsto. En países como China, Australia y la India, debido a la rápida industrialización y al aumento del uso de aluminio en diversas industrias, como la construcción, el papel de aluminio y el embalaje, la demanda de bauxita sigue aumentando en la región.

- Además, las propiedades superiores del aluminio, como resistencia a la corrosión, alta ductilidad, alta resistencia y peso ligero, han llevado a un aumento en la adopción del aluminio para producir piezas de vehículos ligeros, lo que está impulsando el mercado de la bauxita en la región.

- Además, la demanda de bauxita está aumentando en la región debido a su uso como materia prima en la fabricación de productos refractarios, ya que tiene un alto punto de fusión. La bauxita de grado refractario se utiliza para fabricar ladrillos para revestir el techo de hornos de fabricación de acero de arco eléctrico y altos hornos.

- La bauxita también se utiliza para fabricar cemento mezclándolo con piedra caliza. El cemento producido tiene un alto contenido de alúmina y es conocido por su rápido tiempo de asentamiento y su resistencia, lo que ha llevado a una creciente demanda de bauxita en la región.

- La creciente tendencia de los vehículos eléctricos puede impulsar aún más la demanda de aleaciones de aluminio. El gobierno de China estima una tasa de penetración del 20% en la producción de vehículos eléctricos para 2025. Esto se refleja en la tendencia de ventas de vehículos eléctricos en el país, que alcanzó un récord en 2022. Según la Asociación de Vehículos de Pasajeros de China, el país vendió 5,67 millones de vehículos eléctricos y enchufables en 2022, casi el doble de las cifras de ventas logradas en 2021.

- El sector nacional de fabricación de productos electrónicos se ha estado expandiendo a un ritmo constante, debido a políticas gubernamentales favorables, como una inversión extranjera directa (IED) del 100%, la ausencia de requisitos de licencia industrial y la transformación tecnológica de procesos de producción manuales a automáticos. Se han iniciado en el país nuevos incentivos, como el Plan de paquete especial de incentivos modificado (M-SIPS) y el Fondo de desarrollo electrónico (EDF), con un presupuesto de 114 millones de dólares para la fabricación nacional de productos electrónicos en la India.

- Algunos de los principales fabricantes del mercado estudiado que operan en Asia-Pacífico incluyen Alumina Limited, Australian Bauxite Limited y Rio Tinto.

- Por lo tanto, es probable que los factores antes mencionados impulsen la demanda de bauxita en la región durante el período previsto.

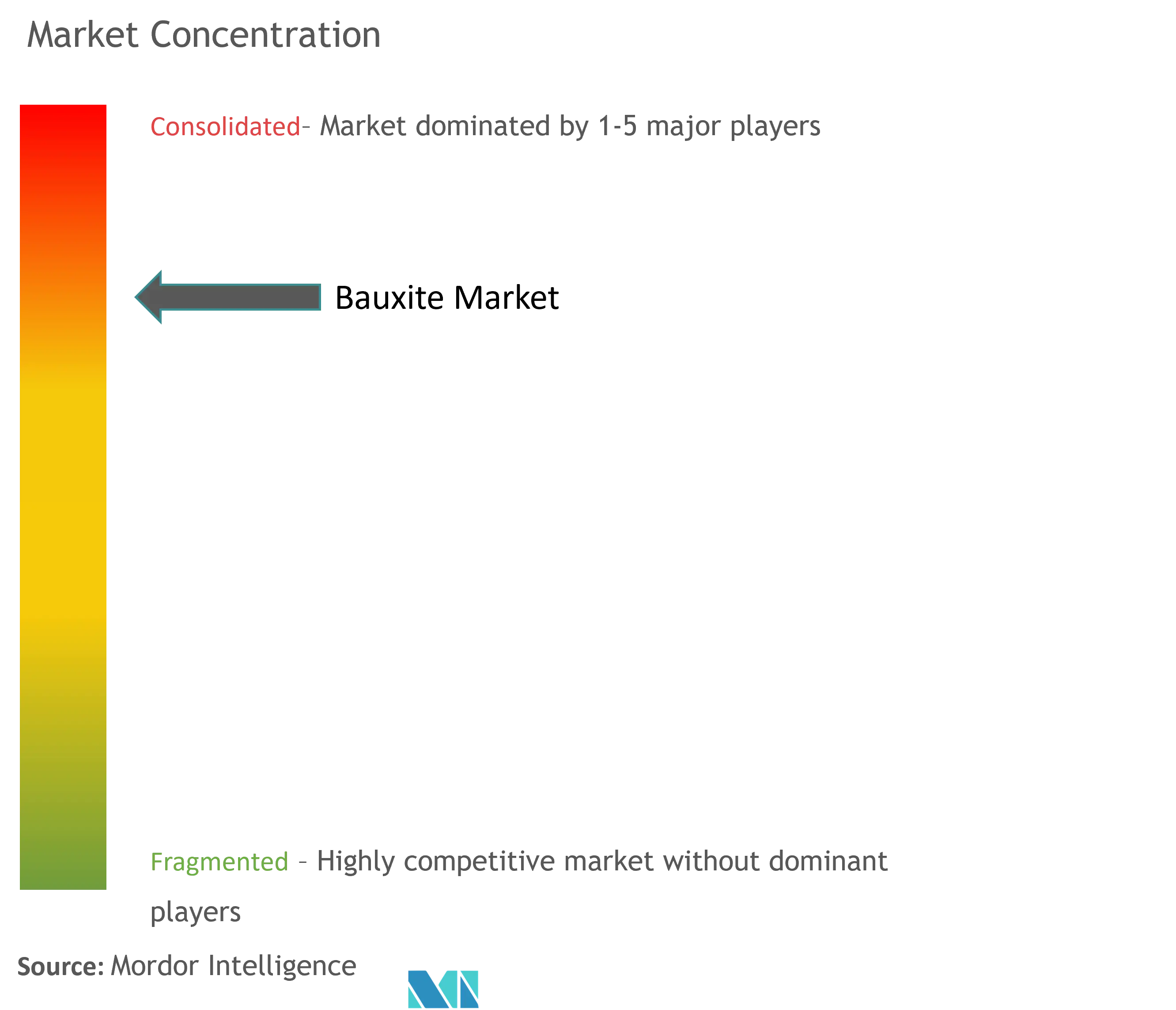

Descripción general de la industria de la bauxita

El mercado de la bauxita es de naturaleza parcialmente consolidada y los principales actores representan una parte importante del mercado mundial. Algunas de las principales empresas del mercado incluyen Rio Tinto, RusAL, Alcoa Corporation, Alumina Limited y Norsk Hydro ASA, entre otras (sin ningún orden en particular).

Líderes del mercado de bauxita

-

Rio Tinto

-

Alcoa Corporation

-

Alumina Limited

-

Norsk Hydro ASA

-

RusAL

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de la bauxita

- Febrero de 2023 Norsk Hydro ASA anunció su colaboración con Wave Aluminium para establecer una planta de recuperación de residuos de bauxita en Brasil. La planta de recuperación está diseñada para tener una capacidad de manipular 50.000 toneladas de residuos de bauxita al año.

Segmentación de la industria de la bauxita

La bauxita es una roca rojiza a base de arcilla que se encuentra más comúnmente en regiones tropicales y subtropicales. La bauxita se compone principalmente de compuestos de óxido de aluminio (alúmina), sílice, óxidos de hierro y dióxido de titanio.

El mercado está segmentado por aplicación y geografía. Por aplicación, el mercado se segmenta en alúmina para fines metalúrgicos, cemento, refractarios, abrasivos y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones para el mercado de bauxita en 18 países en las principales regiones.

Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (millones de toneladas).

| Alúmina para fines metalúrgicos |

| Cemento |

| Refractarios |

| Abrasivos |

| Otras aplicaciones |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Australia y Nueva Zelanda | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| RusAL | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Alúmina para fines metalúrgicos | |

| Cemento | ||

| Refractarios | ||

| Abrasivos | ||

| Otras aplicaciones | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia y Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| RusAL | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de bauxita

¿Qué tamaño tiene el mercado de la bauxita?

Se espera que el tamaño del mercado de bauxita alcance los 284,41 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 3,81% para alcanzar los 342,87 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Bauxita?

En 2024, se espera que el tamaño del mercado de la bauxita alcance los 284,41 millones de toneladas.

¿Quiénes son los actores clave en el mercado Bauxita?

Rio Tinto, Alcoa Corporation, Alumina Limited, Norsk Hydro ASA, RusAL son las principales empresas que operan en el mercado de la bauxita.

¿Cuál es la región de más rápido crecimiento en el mercado de bauxita?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de bauxita?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de bauxita.

¿Qué años cubre este mercado de bauxita y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de la bauxita se estimó en 273,97 millones de toneladas. El informe cubre el tamaño histórico del mercado de Bauxita para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bauxita para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de la bauxita

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bauxita en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la bauxita incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.