| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

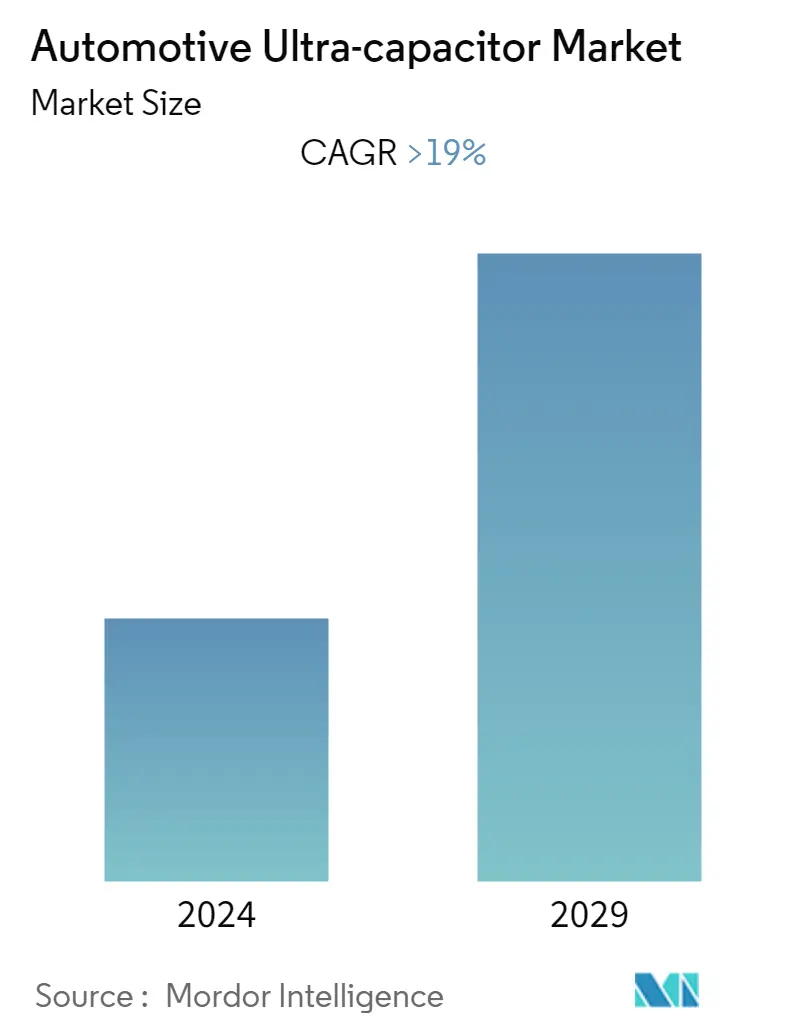

| CAGR | 19.00 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Europa |

| Concentración del Mercado | Medio |

Jugadores principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de ultracondensadores automotrices

El mercado de ultracondensadores para automóviles está valorado en 1.500 millones de dólares este año. Se prevé que crecerá a 4.270 millones de dólares en los próximos cinco años, registrando una tasa compuesta anual del 19% en términos de ingresos durante el período previsto.

A mediano plazo, se espera que la promulgación de normas estrictas sobre emisiones y economía de combustible y el aumento de iniciativas gubernamentales, en términos de subsidios y beneficios para aumentar la tasa de adopción de vehículos eléctricos, experimenten un crecimiento importante durante el período previsto.

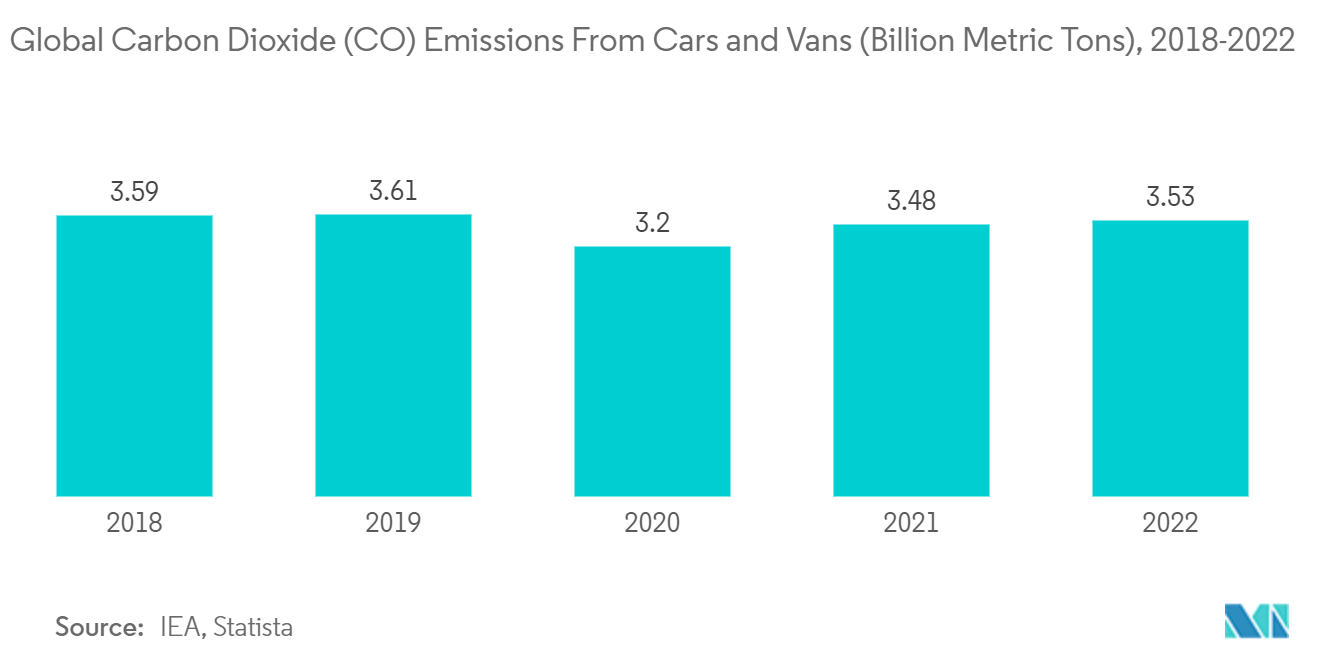

El uso de ultracondensadores amplió la carga de la batería y permitió a los fabricantes de vehículos lograr eficiencia de combustible, prolongar la vida útil de la batería, reducir el peso del vehículo y reducir las emisiones de CO2. Es probable que los ultracondensadores penetren a un ritmo más rápido en todos los tipos de vehículos, incluidos los convencionales, híbridos y eléctricos, para cumplir con las cada vez más estrictas normas sobre emisiones en todo el mundo.

Los ultracondensadores, normalmente conectados en conjunto con las baterías de los vehículos, soportan las demandas de carga máxima durante intervalos cortos (que son menos de 30 segundos) que se encuentran durante las aplicaciones de arranque/parada y frenado de regeneración. La capacidad de recarga y descarga rápida de alta energía que ofrecen los ultracondensadores impulsó a los fabricantes de vehículos a implementarlos en los sistemas start/stop y en los sistemas de frenado regenerativo. Se identificó que las fuentes de energía primaria, como los motores de combustión interna, las celdas de combustible y las baterías de los vehículos, eran ineficientes para manejar la demanda máxima de energía o recuperar energía durante las aplicaciones mencionadas anteriormente.

Tendencias del mercado de ultracondensadores automotrices

Regulaciones de emisiones cada vez más estrictas y aumento de la demanda de vehículos eléctricos

Los gobiernos de todo el mundo están fijando objetivos ambiciosos para reducir las emisiones y promover el uso de vehículos eléctricos se considera una forma de lograr esos objetivos. Por ejemplo, la Unión Europea pretende reducir sus emisiones de gases de efecto invernadero en un 55% para 2030, y China se fijó el objetivo de que el 25% de los automóviles nuevos vendidos para 2025 sean eléctricos.

Las baterías de iones de litio, que se utilizan en la mayoría de los vehículos eléctricos, experimentaron una mejora significativa en términos de densidad de energía, tiempo de carga y rendimiento general. Hizo que los vehículos eléctricos fueran más prácticos y atractivos para los consumidores.

La creciente demanda de vehículos eléctricos conducirá a avances tecnológicos en la química y los materiales de las baterías. Se necesitarán baterías de automóvil más sofisticadas y eficientes para garantizar la seguridad y el rendimiento. Muchos fabricantes de automóviles destacados se están centrando en establecer relaciones comerciales a largo plazo con empresas fabricantes de baterías para automóviles. Por ejemplo,.

- En junio de 2023, según un representante de Panasonic Holdings, la corporación japonesa pretende aumentar en un 10% la producción de baterías para vehículos eléctricos en una fábrica de Nevada gestionada conjuntamente con Tesla en un 10% en un plazo de tres años. Panasonic Energy planea agregar una decimoquinta línea de producción a Gigafactory Nevada. En una reunión, Panasonic Energy anunció una propuesta para aumentar la capacidad de fabricación de la fábrica de Nevada en un 10% para marzo de 2026.

La Agencia de Protección Ambiental de los Estados Unidos (EPA) y la Administración Nacional de Seguridad del Tráfico en las Carreteras (NHTSA) están tomando iniciativas para apoyar la producción de vehículos ecológicos (tanto vehículos de pasajeros como comerciales) para garantizar una mejor economía de combustible y una reducción de las emisiones de carbono. A través de estas iniciativas, el gobierno planea reducir alrededor de 3.100 millones de toneladas métricas de emisiones de CO2 y ahorrar alrededor de 6 mil millones de barriles de petróleo para 2025.

Además, la Unión Europea (UE) estableció estándares de emisiones para regular los niveles de emisión de CO2 de los turismos y vehículos comerciales. Las emisiones del transporte aumentaron en los últimos años y ahora representan una cuarta parte de las emisiones totales de GEI de la UE.

Como resultado, la Comisión Europea, el Parlamento Europeo y los estados miembros de la UE se están preparando para extender la regulación de CO2 de los vehículos ligeros hasta 2025-2030. Además, para cumplir con los estándares anteriores, la adopción del ultracondensador está aumentando y se espera que sea testigo de la misma tendencia durante el período de pronóstico.

Con el desarrollo mencionado anteriormente en todo el mundo, es probable que el mercado experimente un crecimiento importante durante el período previsto.

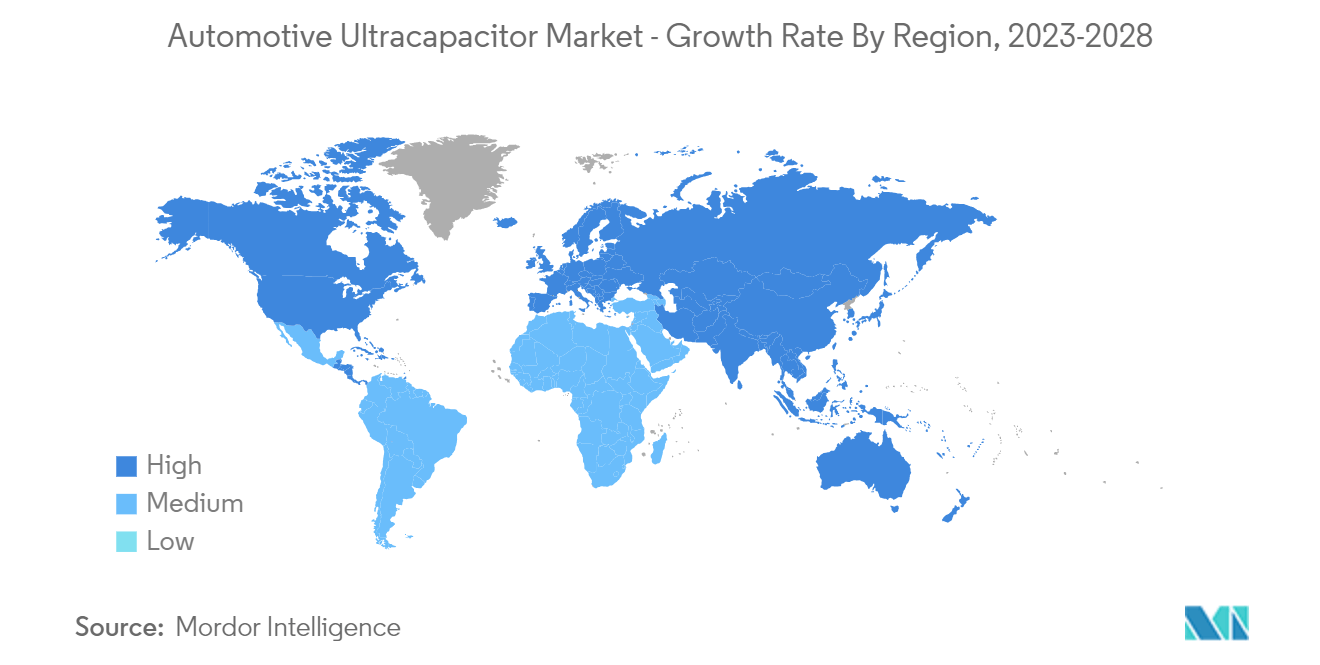

Asia-Pacífico y Europa dominarán el mercado de ultracondensadores automotrices

Con el rápido crecimiento de las ventas de vehículos híbridos y eléctricos en la región europea, se prevé que la demanda de ultracondensadores crezca para satisfacer la utilización óptima de la energía eléctrica en los vehículos.

Los fabricantes de automóviles y las partes interesadas del ecosistema en cada región comenzaron a adaptarse a los patrones regionales cambiantes en función de las necesidades y preferencias de los clientes. Se espera que el mercado estudiado se expanda debido a la creciente demanda de vehículos y al aumento del nivel de vida en todo el mundo. Además, el aumento de la urbanización y el aumento de la población crearon una demanda de automóviles.

Se espera que el mercado de Asia y el Pacífico crezca a un ritmo más rápido durante el período previsto, debido al desarrollo de la infraestructura y al aumento de las ventas de vehículos. Además, China lidera el mercado en términos de ingresos debido a su uso masivo de componentes electrónicos en los vehículos, seguida de Japón, Corea y la India.

China es el mayor fabricante y consumidor de vehículos eléctricos del mundo. Los objetivos de ventas, las leyes favorables y los objetivos municipales de calidad del aire están respaldando la demanda interna. Por ejemplo,.

- China impuso una cuota a los fabricantes de vehículos eléctricos o híbridos, que debe representar al menos el 10% del total de ventas nuevas. Además, la ciudad de Pekín sólo expide 10.000 permisos mensuales para la matriculación de vehículos con motor de combustión para animar a sus habitantes a pasarse a los vehículos eléctricos.

China ya está utilizando supercondensadores en autobuses híbridos. Estos autobuses están equipados con motores stop-start, en los que los supercondensadores reducen la carga de la batería, lo que aumenta la vida útil de las baterías.

Gracias a la innovación continua, los fabricantes chinos están ampliando su cartera de supercondensadores. La CRRC, el fabricante estatal chino de material rodante y el mayor constructor de trenes del mundo, desarrolló supercondensadores basados en grafeno que pueden impulsar autobuses eléctricos con mayor eficiencia y durante un período más largo.

Descripción general de la industria de ultracondensadores automotrices

El mercado de ultracondensadores para automóviles está dominado por varios actores clave, como Maxwell Technologies, Skeleton Technologies, Kemet Corporation y Panasonic Corporation, entre otros. Es probable que la rápida expansión de las instalaciones de fabricación y el aumento de la asociación entre el fabricante de vehículos y el fabricante de componentes sean testigos de un crecimiento importante para el mercado durante el período de previsión. Por ejemplo,.

- En marzo de 2023, Invest Estonia y Skeleton Technologies recibieron 53,74 millones de dólares del gobierno alemán y del estado federado de Sajonia para construir su segunda unidad de producción en Leipzig. A través de este fondo, la empresa amplió sus productos, incluidos los ultracondensadores.

- En octubre de 2022, Skeleton Technologies presentó su SuperBattery y presentó a Shell como socio. SuperBattery es una tecnología innovadora que combina las características de supercondensadores y baterías.

Líderes del mercado de ultracondensadores automotrices

-

Maxwell Technologies

-

Skeleton Technologies

-

Nippon Chem-Con Corporation

-

Yunasko Ltd

-

Panasonic Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de ultracondensadores automotrices

- Julio de 2023: Samsung Electro-Mechanics presentó un condensador cerámico multicapa aplicable a los sistemas avanzados de asistencia al conductor (ADAS) en vehículos. La empresa desarrolló un producto de 4 V de capacitancia ultraalta de 22 µF.

- Mayo de 2023: Skeleton Technologies y Martinrea International Inc. colaboraron para apuntar al suministro de la novedosa tecnología SuperBattery de Skeleton. La solución Effenco Hybrid Electric electrifica el equipo a bordo utilizando una tecnología única basada en ultracondensadores para vehículos de recolección de basura.

Segmentación de la industria de ultracondensadores automotrices

Un ultracondensador es un dispositivo de almacenamiento de energía duradero que está diseñado para almacenar y liberar energía eléctrica más rápido que una batería. El ultracondensador también se conoce como supercondensador o condensador eléctrico de doble capa.

El mercado de ultracondensadores para automoción está segmentado por aplicación, tipo de vehículo, canal de ventas y geografía. Por aplicación, el mercado se segmenta en operación start-stop, sistemas de frenado regenerativo y otras aplicaciones. Por tipo de vehículo, el mercado se segmenta en turismos y vehículos comerciales. Por canal de ventas, el mercado se segmenta en Fabricante de equipos originales (OEM) y Mercado de posventa. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y el resto del mundo. Para cada segmento, el dimensionamiento y el pronóstico del mercado se realizan en función del valor (USD).

| Por aplicación | Operación de arranque y parada | |

| Sistema de frenado regenerativo | ||

| Otras aplicaciones | ||

| Por tipo de vehículo | Coche de pasajeros | |

| Vehiculo comercial | ||

| Por canal de ventas | Fabricante de equipos originales (OEM) | |

| Mercado de accesorios | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Por geografía | Europa | Alemania |

| Reino Unido | ||

| Francia | ||

| España | ||

| El resto de Europa | ||

| Por geografía | Asia-Pacífico | India |

| Porcelana | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Por geografía | Resto del mundo | Sudamerica |

| Medio Oriente y África |

Preguntas frecuentes sobre investigación de mercado de ultracondensadores automotrices

¿Cuál es el tamaño actual del mercado de Ultracondensadores automotrices?

Se proyecta que el mercado de ultracondensadores automotrices registre una tasa compuesta anual superior al 19% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Ultracondensador automotriz?

Maxwell Technologies, Skeleton Technologies, Nippon Chem-Con Corporation, Yunasko Ltd, Panasonic Corporation son las principales empresas que operan en el mercado de ultracondensadores automotrices.

¿Cuál es la región de más rápido crecimiento en el mercado de ultracondensadores automotrices?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de ultracondensadores automotrices?

En 2024, Europa representa la mayor cuota de mercado en el mercado de ultracondensadores automotrices.

¿Qué años cubre este mercado de Ultracondensadores automotrices?

El informe cubre el tamaño histórico del mercado del mercado Ultracondensador automotriz durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado Ultracondensador automotriz para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Nuestros informes más vendidos

Popular Auto Parts Reports

Popular Automotive Reports

Other Popular Industry Reports

Informe de la industria de ultracondensadores automotrices

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de ultracondensadores automotrices en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de ultracondensadores automotrices incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.