Análisis del mercado de iluminación inteligente automotriz

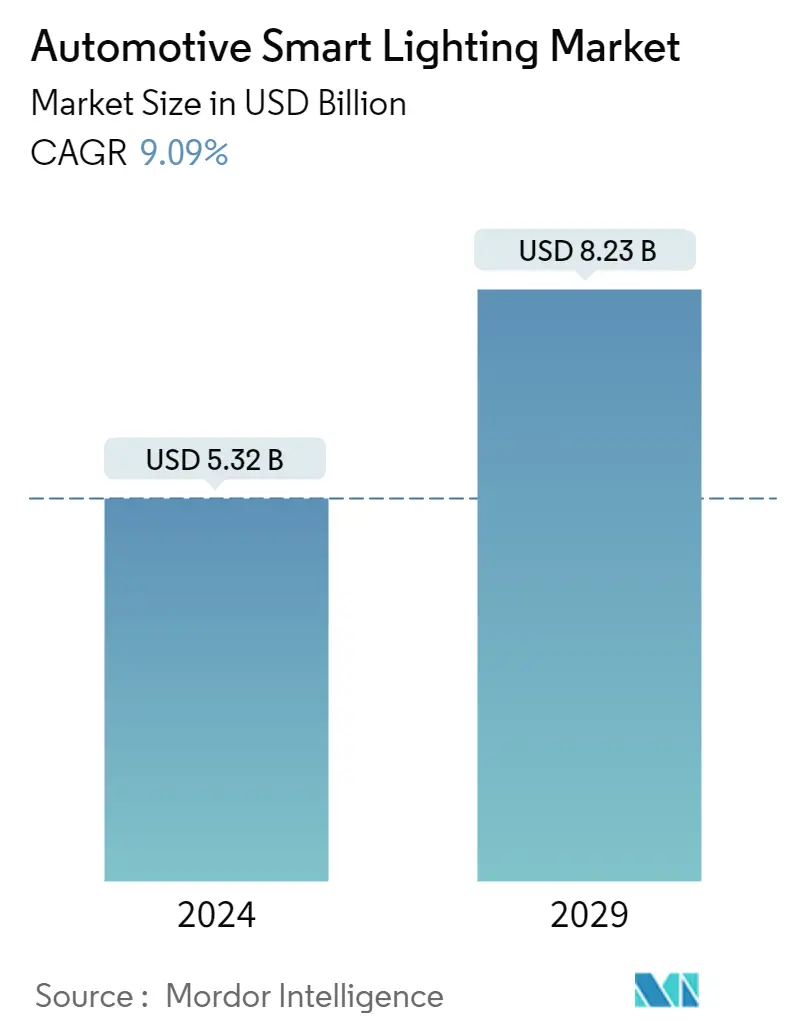

El tamaño del mercado de iluminación inteligente automotriz se estima en 5,32 mil millones de dólares en 2024 y se espera que alcance los 8,23 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,09% durante el período previsto (2024-2029).

La pandemia de COVID-19 perjudicó al mercado estudiado, atribuido principalmente a la paralización de las actividades de fabricación. Se espera que la desaceleración económica, junto con los aranceles impuestos a la importación de luces y otros productos, obstaculice el crecimiento de este mercado. Además, las regulaciones específicas de cada país para luces auxiliares externas pueden afectar el crecimiento del mercado. Sin embargo, con el aumento de las ventas de automóviles nuevos y vehículos comerciales en 2021, la demanda de automóviles de lujo con funciones de iluminación inteligentes, como faros de luz alta, faros activos y luces interiores controladas por gestos, aumentó la demanda de automóviles de lujo con funciones de iluminación inteligentes como Aumentó la demanda de iluminación inteligente en los automóviles.

A largo plazo, muchos fabricantes de vehículos muestran un gran interés en integrar luces LED en sus vehículos, ya que estas luces consumen menos energía y tienen una vida útil más larga que las luces halógenas y HID. Además, las luces LED ofrecen durabilidad, resistencia y alta calidad.

Los fabricantes de automóviles están invirtiendo en el desarrollo de nuevas tecnologías y soluciones de iluminación centrándose en la principal aplicación de iluminación los faros. Los fabricantes de equipos originales están lanzando vehículos con faros adaptativos para brindar una experiencia de conducción segura por la noche.

Algunos factores importantes impulsan la investigación y el desarrollo de la iluminación inteligente para automóviles, como la adopción y venta de vehículos eléctricos. Se trata de ampliar la gama de propulsores eléctricos y adoptar funciones avanzadas de vehículos existentes y futuros. Además, se espera que este escenario continúe en el futuro.

Algunos de los principales actores que operan en el mercado de iluminación inteligente para automóviles son Stanley Electric Co. Ltd, ValeoGroup, Osram Licht AG y otros. Estos actores se están centrando en mejorar su cartera de productos y están invirtiendo en nuevas tecnologías para ofrecer soluciones innovadoras a sus clientes.

Tendencias del mercado de iluminación inteligente automotriz

La iluminación exterior liderará el mercado de iluminación inteligente para automóviles.

Los fabricantes de automóviles y los gobiernos se centran en desarrollar y promover tecnologías de conducción segura, especialmente los vehículos de pasajeros. Se espera que la mayoría de esas tecnologías se vuelvan esenciales. Por ejemplo, el gobierno canadiense anunció la realización de pruebas seguras de todos los vehículos y desplegó vehículos automatizados y conectados, al tiempo que creó conciencia sobre las tecnologías de asistencia al conductor.

Para reducir el número de accidentes en el país, el Ministerio de Transporte por Carretera y Carreteras anunció que estaba trabajando para que los ADAS (sistemas avanzados de asistencia al conductor) sean esenciales para los automóviles.

El ministerio estaba debatiendo sistemas de asistencia al conductor, como faros adaptativos, sistemas de atención al conductor somnoliento, sistemas de información de puntos ciegos, sistemas de advertencia de cambio de carril, advertencias de colisión frontal y otros. Por lo tanto, la demanda de tecnología de iluminación inteligente está aumentando a medida que los vehículos nuevos incorporan diversas funciones ADAS. Los principales actores están invirtiendo en nuevas instalaciones de I+D para mantenerse a la vanguardia en este mercado competitivo.

En julio de 2021, Magna International Inc. anunció sus planes de adquirir la importante tecnología de seguridad VeoneerInc., un actor líder en tecnología de seguridad automotriz. Con esta adquisición, Magna pretendía fortalecer y ampliar su cartera de ADAS y su posición en la industria.

Los fabricantes de automóviles buscan cada vez más formas de diferenciarse en el competitivo negocio del automóvil. Esto se logra mediante el desarrollo de nuevas características de estilo del sistema de iluminación exterior e interior. Las nuevas tecnologías que ofrecen mayor flexibilidad y escalabilidad en varias aplicaciones y tipos de vehículos permiten a los diseñadores de automóviles establecer sus distintos estilos, apariencia y sensación.

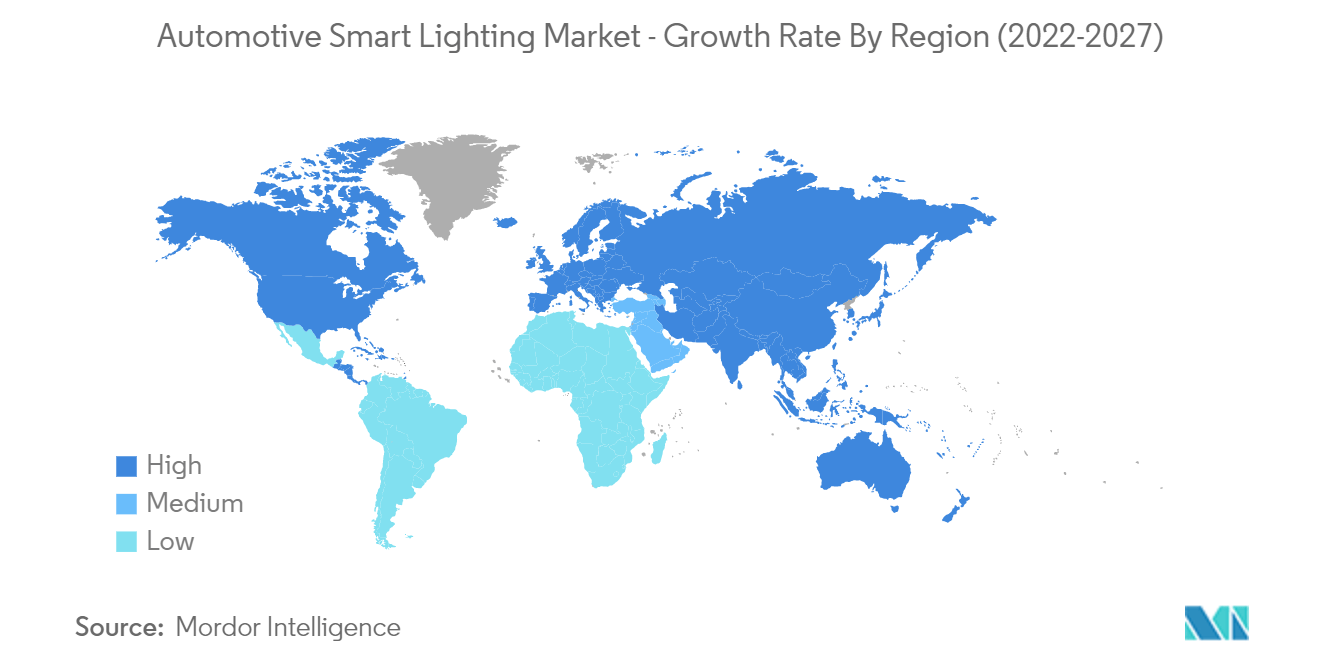

Se prevé que Asia-Pacífico lidere el mercado de iluminación inteligente para automóviles

Asia-Pacífico estuvo entre los principales productores y mercados mundiales de automóviles en 2021, y China vendió alrededor de 26,28 millones de vehículos en 2021. China, India y Japón son las principales economías del mercado regional que se prevé que crezcan más rápido en el mercado global.

En los últimos años, China ha visto un aumento en la demanda de automóviles de lujo. El aumento de los hábitos de gasto y el auge de la economía pueden atribuirse a la fuerte demanda. En 2021, la marca AITO de SERES lanzó oficialmente el Wenjie M5, un SUV inteligente de lujo completamente nuevo. El vehículo se ofrece en tres versiones y ahora está disponible para pedidos anticipados, con precios que oscilan entre 250.000 y 320.000 CNY. El vehículo tiene características como un tablero de instrumentos LCD completo curvo de 10,4 pulgadas, una pantalla de consola central inteligente 2K HDR de 15,6 pulgadas, un techo corredizo panorámico que cubre un área total de aproximadamente 2 metros cuadrados, iluminación interactiva inteligente y funciones de conducción autónoma L2+.

Se espera que las importantes inversiones de los fabricantes en investigación, desarrollo e innovación para desarrollar sistemas de iluminación de automóviles compatibles con sistemas de asistencia al conductor y sensores de proximidad impulsen los ingresos del mercado. Además, el creciente número de accidentes de tráfico ha generado preocupación con respecto a la seguridad de los vehículos y los pasajeros, lo que ha aumentado la demanda de soluciones de iluminación para automóviles. Estrictas restricciones del gobierno y de las autoridades de transporte para aumentar la seguridad vial y aumentar los ingresos del mercado.

Recientemente, se actualizaron dos estándares GB relacionados con sistemas de iluminación para automóviles. Se espera que la antigua norma GB 5920-2008 sea reemplazada por GB 5920-2019 (Características fotométricas de las luces de posición delanteras y traseras, luces de gálibo y luces de freno para vehículos de motor y sus remolques) y GB 23255-2009. puede ser reemplazada por GB 23255-2019 (Características fotométricas de las luces de circulación diurna para vehículos de motor).

En diciembre de 2021, Toyoda Gosei Co. Ltd creó bombillas LED a todo color que iluminan el interior de los automóviles. El color se puede ajustar libremente entre 64 variaciones para satisfacer el estado de ánimo del usuario y responder de diversas maneras a las preferencias individuales.

En agosto de 2021, ZKW desarrolló un módulo de microespejos para la función de iluminación dinámica, con Silicon Austrian Labs, Evatec, EV Group y TDK Electronics uniendo equipos para incorporar la tecnología de microespejos, que se puede utilizar en faros delanteros, luces traseras, proyección lateral y sistemas LIDAR. para la medición de distancias ópticas.

En agosto de 2021, Kia anunció que el crossover eléctrico EV6 estaba equipado con niveles de seguridad y comodidad líderes en su clase, incluido un conjunto avanzado de sistemas de asistencia al conductor (ADAS). Obtuvo el Sistema de iluminación frontal (IFS), una tecnología que permite que cada LED se encienda de forma independiente.

Teniendo en cuenta los factores mencionados anteriormente y la evolución, es evidente que el impacto del costo puede influir en el comportamiento de compra de los consumidores. La categoría de nivel medio influirá aún más en el factor de costo con la creciente incorporación de tecnología en vehículos eléctricos y autónomos.

Descripción general de la industria de iluminación inteligente automotriz

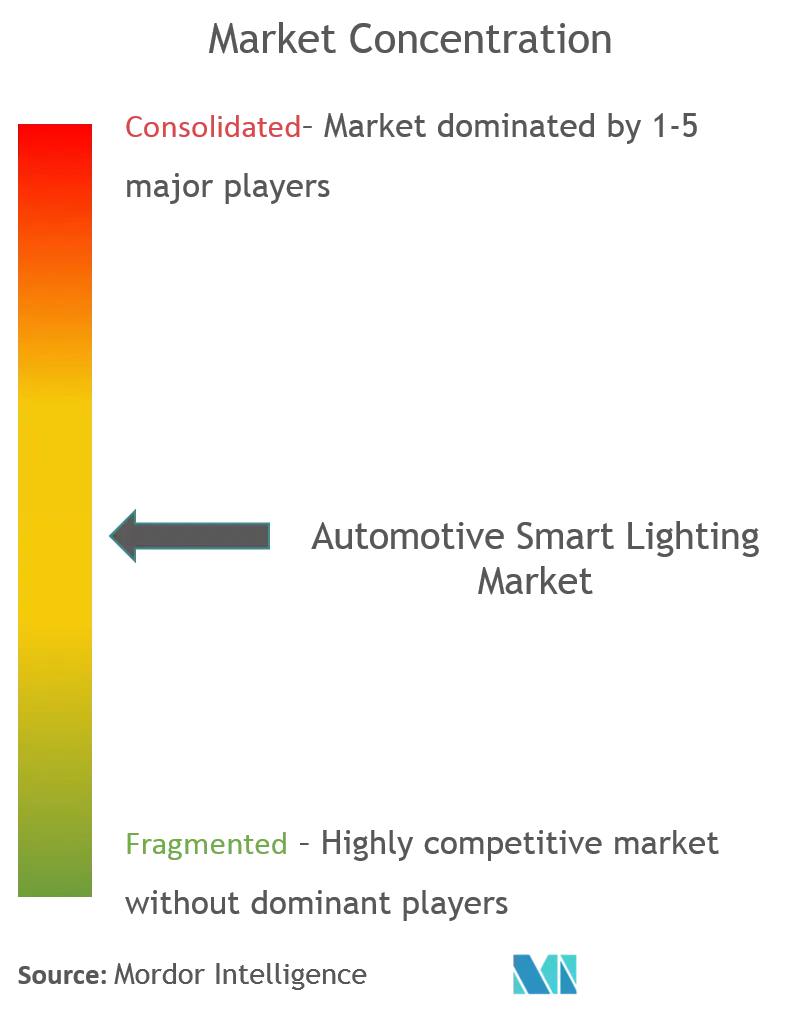

El mercado de iluminación inteligente para automóviles está moderadamente consolidado y dominado principalmente por unos pocos actores, como Koito Manufacturing Co. Ltd, Stanley Electric Co. Ltd, Valeo Group, Osram Licht AG y Magneti Marelli SpA. El mercado está muy impulsado por factores como la tecnología avanzada, un mayor uso de sensores, una creciente inversión en proyectos de I+D y un mercado creciente de vehículos eléctricos y autónomos. Los principales fabricantes de iluminación inteligente para automóviles están desarrollando nuevas tecnologías para el futuro y adquiriendo pequeños actores para ampliar su alcance en el mercado. Por ejemplo,.

En mayo de 2022, Grupo ZKW colocó la primera piedra de la tercera fase de una ampliación de USD 102 millones en su planta de Silao, Guanajuato, que produce faros delanteros, faros antiniebla y luces auxiliares. En la ampliación de 15.700 metros cuadrados, que se espera que tenga capacidad para producir 1,5 millones de faros al año, ZKW fabricará faros y luces de barra central para vehículos eléctricos y SUV de BMW, Ford y GM.

En abril de 2021, Ford anunció que había desarrollado un sistema predictivo de faros inteligentes que dirige los rayos hacia las próximas curvas incluso antes de que los conductores los vean, iluminando los peligros y a otros usuarios de la carretera de forma más rápida y eficaz. El prototipo de sistema de iluminación avanzado utiliza datos de ubicación GPS, tecnologías avanzadas e información de geometría de la calle de alta precisión para identificar con precisión los giros en la carretera.

Líderes del mercado de iluminación inteligente para automóviles

-

OsRam Licht AG

-

HELLA KGaA Hueck & Co.

-

Valeo Group

-

Koito Manufacturing Co., Ltd

-

Stanley Electric Co., Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de iluminación inteligente para automóviles

En mayo de 2022, OSRAM anunció su línea Night Breaker de LED de adaptación para faros delanteros de automóviles, presentando una nueva lámpara combinada de luz de cruce y luz de carretera H4-LED aprobada para uso en carretera en Alemania.

En agosto de 2021, ZKW desarrolló un módulo de microespejos para la función de iluminación dinámica. Silicon Austrian Labs, Evatec, EV Group, TDK Electronics y ZKW se unieron para incorporar la tecnología de microespejos aprovechando su tecnología. Podría usarse en faros, luces traseras, proyección lateral y sistemas LIDAR para medir distancias ópticas.

En abril de 2021, Samsung lanzó un LED PixCell integrado monolíticamente, que podría permitir una iluminación precisa y selectiva que mejore la visibilidad. Fue optimizado para faros de automóviles inteligentes.

Segmentación de la industria de iluminación inteligente automotriz

El sistema de iluminación de un vehículo de motor consta de dispositivos de iluminación y señalización montados o integrados en la parte delantera, trasera, laterales y, en algunos casos, en la parte superior de un vehículo de motor. Iluminan la carretera delante del conductor y aumentan la visibilidad del vehículo, permitiendo a otros conductores y peatones ver su presencia, posición, tamaño, dirección de viaje e intenciones del conductor.

El mercado de iluminación inteligente para automóviles está segmentado por tipo de vehículo, tipo de aplicación, tecnología, tipo de canal de ventas y geografía.

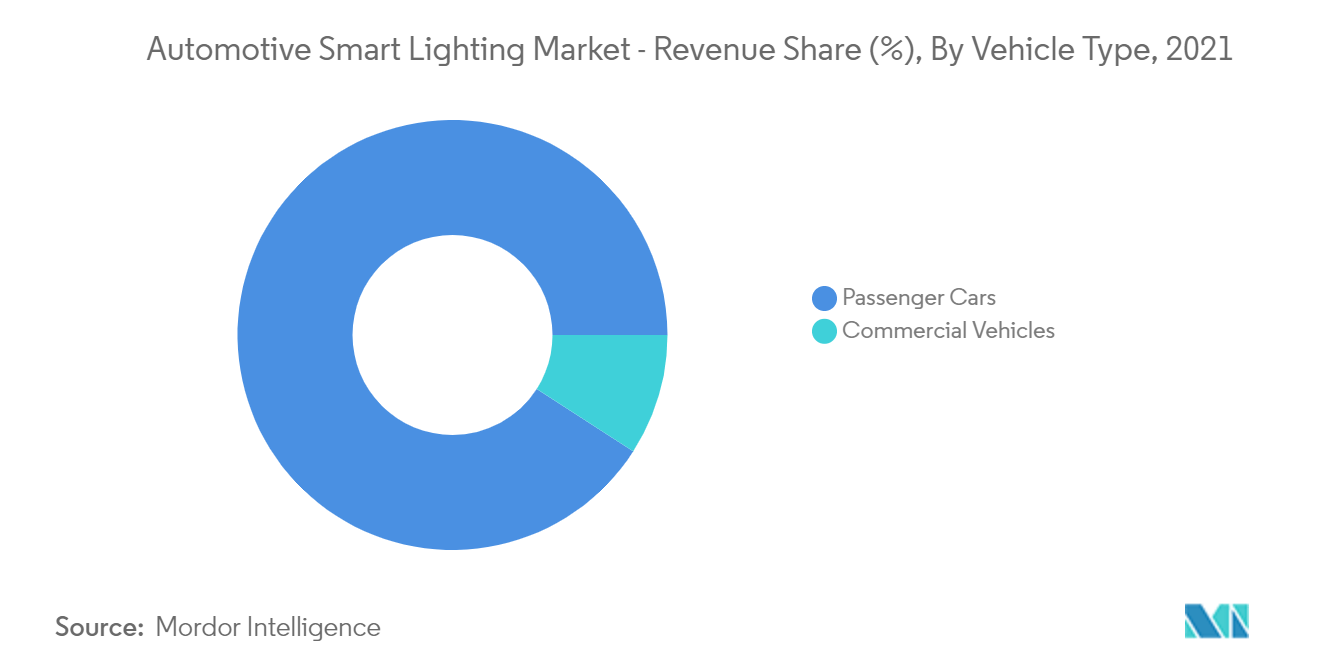

El mercado se ha segmentado por tipo de vehículo en turismos y vehículos comerciales. El mercado se ha segmentado por tipo de aplicación en iluminación interior y exterior. El mercado se ha segmentado por tipo de tecnología en halógeno, xenón, LED y otras tecnologías.

Por geografía, el mercado se ha segmentado en América del Norte, Europa, Asia-Pacífico y el resto del mundo.

El mercado de iluminación inteligente para automóviles cubre las últimas tendencias y desarrollo tecnológico y analiza la demanda del mercado por tipo de aplicación, tecnología, tipo de vehículo, geografía y participación de mercado de las principales empresas de fabricación de iluminación inteligente para automóviles en todo el mundo. Para cada segmento, el tamaño y el pronóstico del mercado se basan en el valor (miles de millones de dólares).

| Carros pasajeros |

| Vehículos comerciales |

| Luz interior |

| Iluminación exterior |

| Halógeno |

| Xenón |

| CONDUJO |

| Otras tecnologías |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| El resto de Europa | |

| Asia-Pacífico | India |

| Porcelana | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Resto de Medio Oriente y África |

| Por tipo de vehículo | Carros pasajeros | |

| Vehículos comerciales | ||

| Por tipo de aplicación | Luz interior | |

| Iluminación exterior | ||

| Por tipo de tecnología | Halógeno | |

| Xenón | ||

| CONDUJO | ||

| Otras tecnologías | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| El resto de Europa | ||

| Asia-Pacífico | India | |

| Porcelana | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de iluminación inteligente automotriz

¿Qué tamaño tiene el mercado de iluminación inteligente para automóviles?

Se espera que el tamaño del mercado de iluminación inteligente automotriz alcance los 5,32 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 9,09% hasta alcanzar los 8,23 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Iluminación inteligente automotriz?

En 2024, se espera que el tamaño del mercado de iluminación inteligente para automóviles alcance los 5,32 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Iluminación inteligente automotriz?

OsRam Licht AG, HELLA KGaA Hueck & Co., Valeo Group, Koito Manufacturing Co., Ltd, Stanley Electric Co., Ltd. son las principales empresas que operan en el mercado de iluminación inteligente automotriz.

¿Cuál es la región de más rápido crecimiento en el mercado Iluminación inteligente automotriz?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Iluminación inteligente automotriz?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de iluminación inteligente para automóviles.

¿Qué años cubre este mercado de Iluminación inteligente automotriz y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de iluminación inteligente para automóviles se estimó en 4,88 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Iluminación inteligente para automóviles durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Iluminación inteligente para automóviles para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de iluminación inteligente automotriz

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de iluminación inteligente automotriz en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Iluminación inteligente automotriz incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.