Análisis del mercado de sistemas de seguridad automotriz

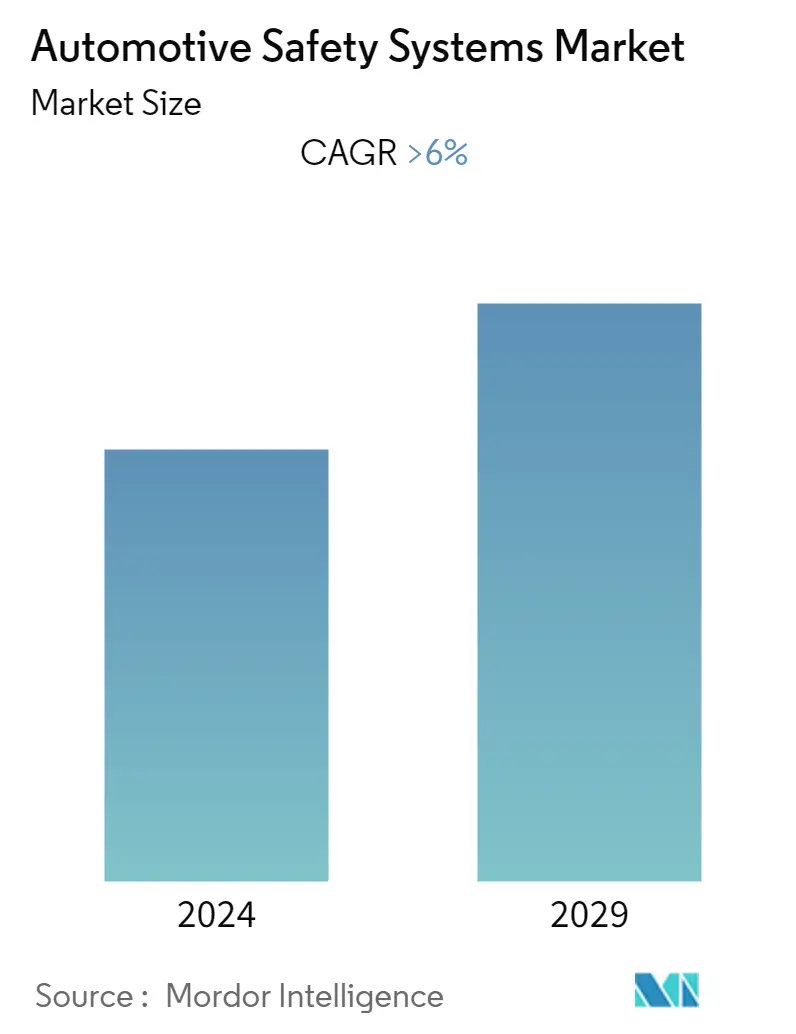

El mercado de sistemas de seguridad automotriz se valoró en 93,28 mil millones de dólares en 2021 y se espera que alcance los 127,2 mil millones de dólares en 2027, registrando una tasa compuesta anual de aproximadamente el 6% durante el período de pronóstico (2022 - 2027).

Debido a la pandemia de COVID-19, la industria automotriz en su conjunto se vio gravemente afectada. Los compradores no tenían suficiente dinero para comprar vehículos nuevos o usados. Con el cierre mundial de las instalaciones de producción y la implementación de estrictas normas de distanciamiento social, la necesidad de fabricar nuevos sistemas de seguridad o instalarlos en vehículos se redujo drásticamente.

Sin embargo, tras la pandemia de COVID-19, se espera que el mercado mejore debido a una mayor preferencia por la movilidad individual. Se espera que el mercado crezca significativamente en términos de sistemas de seguridad para vehículos de pasajeros y vehículos comerciales debido al aumento previsto de la demanda. El aumento de vehículos autónomos previsto para los próximos años supone una gran oportunidad para el mercado de los sistemas de seguridad.

A medio plazo, los sistemas avanzados de asistencia al conductor (ADAS) tendrán una gran demanda debido al número de accidentes que se producen cada año en las vías de alta velocidad. Los actores de la tecnología ADAS aportan innovación para abordar soluciones de seguridad de vehículos. Por ejemplo, en diciembre de 2021, Suzuki presentó el nuevo S-Cross para el mercado europeo. El S-Cross con especificaciones europeas también cuenta con funciones ADAS, como frenado automático de emergencia y control de crucero adaptativo. En octubre de 2021, General Motors presentó su tecnología de asistencia al conductor manos libres de próxima generación. La noticia se anunció como parte del evento anual para inversores de dos días de GM, en el que GM también reveló su plan de duplicar los ingresos para 2030 mientras busca convertirse en una empresa de software además de fabricar automóviles.

Los fabricantes de equipos originales diseñan continuamente y son pioneros en sistemas de seguridad cruciales en automóviles, camiones y otros automóviles. Los gobiernos de muchos países de todo el mundo están adoptando ciertas normas de seguridad importantes para estandarizar los sistemas en todos los vehículos. Por ejemplo, a partir de mediados de 2022, es posible que todos los automóviles nuevos que se comercialicen en el mercado de la UE deban estar equipados con sistemas de seguridad avanzados. Tras un acuerdo con el Parlamento Europeo en marzo de 2021, el consejo adoptó un reglamento sobre la seguridad general de los vehículos de motor y la protección de los ocupantes de los vehículos y de los usuarios vulnerables de la vía para reducir significativamente las víctimas en las carreteras. Además, Euro NCAP, un grupo respaldado por el gobierno que califica los automóviles por su seguridad, puede requerir un sistema de monitoreo del conductor para obtener una calificación de seguridad de cinco estrellas a partir de 2023 o 2024.

Se espera que América del Norte represente una parte importante del mercado estudiado, especialmente en Estados Unidos, ya que es probable que la mayoría de los turismos de nueva generación estén equipados con control de crucero adaptativo (ACC) y detección de punto ciego (BSD) como estándar. características. Empresas como Continental AG, Robert Bosch, ZF Group y Denso Corporation son los principales actores del mercado estudiado.

Tendencias del mercado del sistema de seguridad automotriz

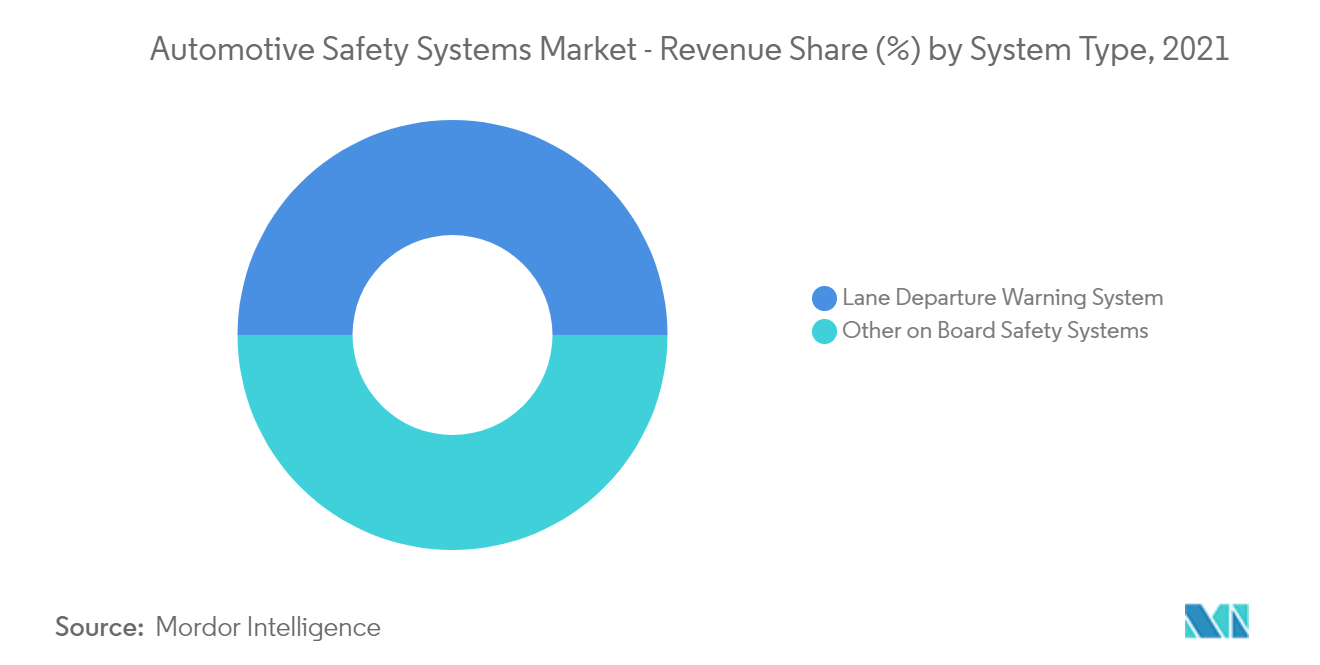

Se espera que los sistemas de advertencia de cambio de carril sean testigos de la mayor demanda durante el período de pronóstico

El aumento constante de los accidentes automovilísticos debido a cambios abruptos de carril genera preocupaciones globales entre los consumidores y los gobiernos. Por lo tanto, los continuos avances tecnológicos en la industria automotriz agregan constantemente nuevas características a los automóviles para reducir los accidentes de tránsito y mejorar la seguridad tanto de los pasajeros como de los conductores en ambos vehículos, impulsando la implementación de sistemas avanzados de asistencia al conductor (ADAS), que pueden ayudar a impulsar el mercado de LDWS. Los proveedores del mercado están ayudando a los OEM a mantener la innovación en los estándares de seguridad de los vehículos. Por ejemplo:.

En abril de 2021, Denso Corporation desarrolló una tecnología avanzada de asistencia al conductor incluida en Lexus LS y Toyota Mirai. El sistema está equipado con sensores LiDAR y un sistema de control electrónico avanzado del sistema de conducción (ADS ECS) para detectar la forma e identificar la distancia de los objetos.

En julio de 2021, Magna International Inc. adquirió Veoneer para fortalecer su sistema avanzado de asistencia al conductor (ADAS), incluido un sensor de visión estéreo y un sistema de advertencia de carril, las ofertas de tecnología comercial de Veoneer, su base de clientes y su huella geográfica a escala global.

Además de en los turismos, la demanda de LDWS también está aumentando en los vehículos comerciales, especialmente en los camiones grandes. Según las investigaciones, la mayoría de los accidentes causados tanto en vehículos de pasajeros como comerciales se deben a errores humanos, y actualmente existen sistemas de seguridad disponibles que pueden mitigarlo. El análisis de costo-beneficio realizado con la tecnología LDWS establece que la instalación de LDWS en camiones grandes puede prevenir potencialmente hasta 6.372 accidentes, 1.342 lesiones y 115 muertes al año.

Además, las crecientes preocupaciones sobre la seguridad de los consumidores han impulsado la necesidad de implementar sistemas avanzados de asistencia al conductor (ADAS). Hoy en día, los coches autónomos y los vehículos conectados están ganando el interés de los consumidores y se prevé que obtengan una mayor aceptación durante el período previsto. Se espera que los sistemas avanzados de asistencia al conductor (ADAS) presentados reduzcan la brecha de penetración entre los automóviles tradicionales y los automóviles del mañana.

Además, con los crecientes avances tecnológicos en la industria automotriz, los usuarios finales están dispuestos a gastar más en las últimas tecnologías, que mejoran la experiencia de conducción y aumentan la seguridad de los conductores y pasajeros.

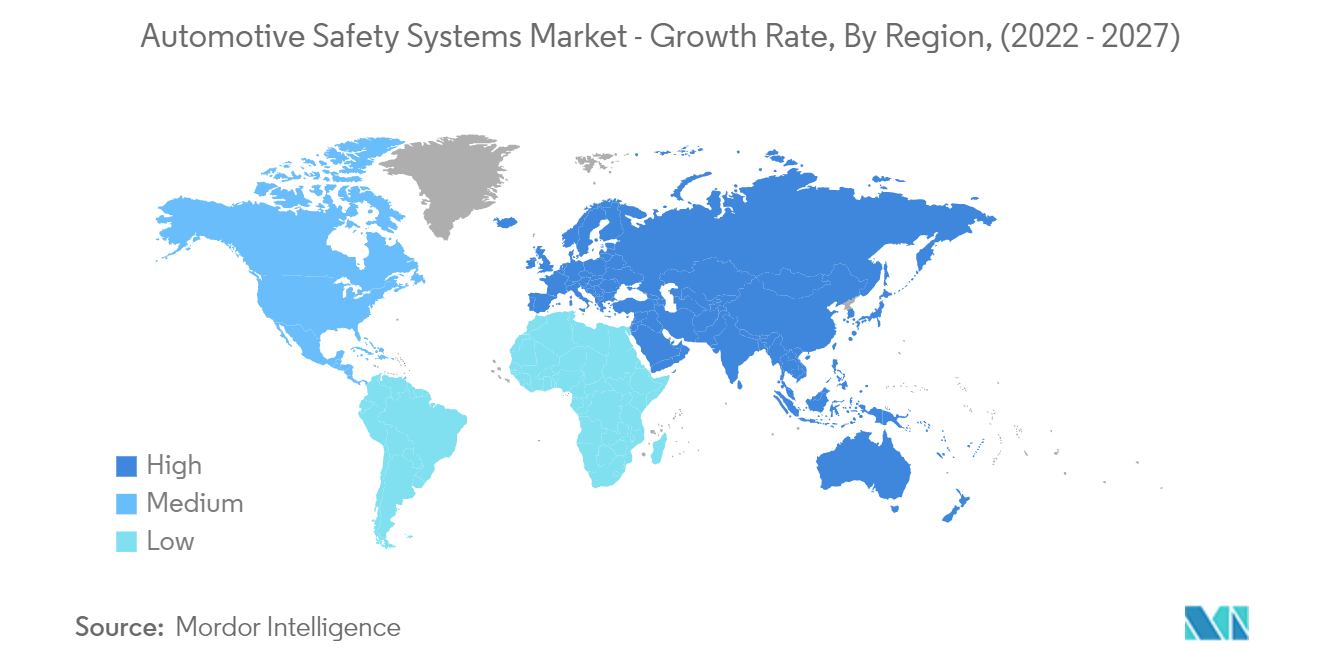

Se espera que América del Norte ocupe una participación significativa en el mercado

El creciente número de vehículos eléctricos en la industria del automóvil allana el camino para que se introduzcan más vehículos autónomos en diferentes sectores. Cuantos más vehículos autónomos haya en un mercado, mayores serán las posibilidades y el potencial para que el mercado actual de sistemas de seguridad crezca y se expanda.

Como la mayor parte del sector automovilístico en América del Norte ya está equipado con la mayoría de los sistemas de seguridad, el mercado está saturado respecto a lo que estaba hace unos años. Estados Unidos, el único cimiento del centro automotriz de América del Norte, aporta al menos el 3% del producto interno bruto (PIB) general del país. Además, el país es uno de los mayores fabricantes en el mercado de automóviles de lujo, con ingresos netos de 5 mil millones de dólares en 2021. El fabricante de automóviles de lujo BMW, en 2021, registró ventas récord de más de 336.600 unidades de vehículos.

La mayoría de las colisiones de vehículos motorizados se deben principalmente a errores humanos. Según la organización de la Administración Nacional de Seguridad del Tráfico en Carreteras (NHTSA) del Departamento de Transporte de EE.UU., casi un tercio de las muertes relacionadas con el tráfico en Virginia (220 choques) involucraron específicamente la conducción bajo los efectos del alcohol. El gobierno canadiense anunció la realización de pruebas seguras de todos los vehículos y el despliegue de vehículos automatizados y conectados, al tiempo que difundió conciencia sobre las tecnologías de asistencia al conductor.

En mayo de 2022, GM anunció su asociación constructiva con INRIX Inc. con el fin de proporcionar datos de soluciones de seguridad directamente al Departamento de Transporte de EE. UU. a través de su aplicación basada en la nube asistida por análisis bajo su iniciativa Safety View by GM Future Roads Inrix.

En 2021, Hyundai lanzó su modelo actualizado para Santafee. El coche está equipado con varias características de seguridad. Las características de seguridad SmartSense en Hyundai Santafee incluyen una gama de tecnologías de cámara, radar y detección de movimiento, como la asistencia para evitar colisiones frontales (FCA). Está diseñado para detectar vehículos, peatones o ciclistas que se encuentran directamente delante del vehículo. Asistente de conducción en carretera (HDA), asistente para evitar colisiones en estacionamiento, asistente de seguimiento de carril (LFA), asistente para evitar colisiones en puntos ciegos (BCA), asistente para evitar colisiones en tráfico cruzado trasero, asistente de salida segura (SEA) y crucero adaptativo También se incluyen el control (ACC).

Por tanto, los factores antes mencionados indican una perspectiva positiva para el mercado durante el período de previsión.

Descripción general de la industria de sistemas de seguridad automotriz

El mercado de sistemas de seguridad para automóviles es altamente competitivo y fragmentado, con fabricantes de sistemas de seguridad y OEM compitiendo. Algunos de los principales actores que dominan el mercado son Continental AG, Robert Bosch, ZF Friedrichshafen AG, Denso Corp., Magna International y Hyundai Mobis, Autoliv. Por ejemplo,.

En agosto de 2021, Robert Bosch (Bosch) estableció un centro de investigación y desarrollo automotriz en Limerick, Reino Unido. Las actividades en Limerick se centrarán en los productos semiconductores y en la electrónica de automoción. El desarrollo inicial en las instalaciones incluirá circuitos integrados (IC) para control de crucero adaptativo y tecnologías de radar para conducción automatizada.

En diciembre de 2021, Behr-Hella Thermocontrol GmbH (BHTC), una empresa conjunta entre MAHLE Behr GmbH Co. KG y Hella, anunció una asociación para ofrecer la primera solución del mundo que combina una excelente tecnología HMI (interfaz hombre-máquina) con un controlador avanzado. y monitoreo de ocupantes. Los productos de control de clima y pantalla de BHTC pueden equiparse con cámaras que observan la somnolencia y la distracción del conductor, así como los mareos repentinos, y emiten advertencias.

En octubre de 2019, ZF en el Salón de Vehículos Comerciales de Norteamérica en Atlanta anunció que planea implementar su plataforma de asistencia al conductor OnTrax con un socio OE. OnTrax Lane Keeping Assist (LKA) utiliza una cámara orientada hacia adelante para encontrar marcas de carril. OnTrax ofrece capacidades adicionales con la adición de radar de corto alcance, incluido el cambio de carril y la asistencia a la conducción en ciudad.

Líderes del mercado de sistemas de seguridad automotrices

-

Continental AG

-

ZF Friedrichshafen AG

-

Magna International

-

Robert Bosch GmbH

-

Autoliv Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sistemas de seguridad automotriz

En febrero de 2022, Marelli anunció que suministraría al nuevo Alfa Romeo Tonale faros delanteros de matriz adaptativos Full-LED. Este sistema incorpora modos como Haz de cruce adaptativa y Haz de carretera adaptativa. El modo Luces de cruce adaptativas incluye los modos Ciudad, Campo, Carretera y Mal tiempo y luces de curvas estáticas. El Haz de conducción adaptable contiene Tecnología segmentada de luces altas sin deslumbramiento, que detecta automáticamente el tráfico delante y en el lado opuesto del vehículo para evitar deslumbrar a otros vehículos.

En enero de 2022, Opel anunció que su nuevo SUV Grandland es el primer modelo de Opel que cuenta con el sistema Night Vision, que convierte la noche en día y aumenta la seguridad de todos los usuarios de la carretera al anochecer y en la oscuridad. La cámara de infrarrojos está oculta debajo del Opel Vizor en combinación con la luz LED Pixel adaptable IntelliLux. Las dos tecnologías trabajan juntas para ofrecer una doble seguridad, convirtiendo la noche en día y permitiendo una conducción tranquila en todo momento, incluso con poca luz.

En enero de 2022, Volkswagen y Adasky desarrollaron soluciones relacionadas con ADAS. El sensor térmico de grado automotriz de Adasky se ha actualizado con software de tiempo de colisión (TTC), lo que permite capacidades de frenado automático de emergencia (AEB) y advertencia de colisión frontal (FCW) a través de su tecnología de visión térmica.

En enero de 2021, ZF también lanzó un nuevo sistema de frenado regenerativo para vehículos eléctricos para mejorar la eficiencia de la batería. ZF adquirió WABCO con la visión de convertirse en líder mundial en sistemas automotrices comerciales y mejorar las plataformas digitales existentes en el mercado.

Segmentación de la industria de sistemas de seguridad automotriz

El sistema de seguridad automotriz comprende todos los dispositivos, componentes, sensores y piezas electrónicas responsables de mantener los estándares de seguridad del vehículo. Además, el informe cubre un desglose completo de las políticas regulatorias gubernamentales en todas las regiones.

El mercado de sistemas de seguridad automotriz está segmentado por tipo de sistema, tipo de usuario final, tipo de vehículo y geografía. Por tipo de sistema, el mercado se segmenta en sistemas de advertencia de cambio de carril y otros sistemas de seguridad a bordo. Por tipo de usuario final, el mercado se segmenta en OEM y posventa.

Por tipo de vehículo, el mercado se segmenta en turismos y vehículos comerciales, y por geografía, el mercado se segmenta en América del Norte, Europa, Asia-Pacífico, América del Sur y África. Para cada segmento, el dimensionamiento y el pronóstico del mercado se han realizado sobre la base del valor (miles de millones de dólares).

| Tipo de sistema | Sistema de advertencia de cambio de carril | ||

| Otros sistemas de seguridad a bordo | |||

| Usuario final | OEM | ||

| Mercado de accesorios | |||

| tipo de vehiculo | Coche de pasajeros | ||

| Vehiculo comercial | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| Resto de América del Norte | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Resto del mundo | Sudamerica | ||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de sistemas de seguridad automotriz

¿Cuál es el tamaño actual del mercado Sistemas de seguridad automotrices?

Se proyecta que el mercado Sistemas de seguridad automotriz registrará una CAGR superior al 6% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Sistemas de seguridad automotriz?

Continental AG, ZF Friedrichshafen AG, Magna International, Robert Bosch GmbH, Autoliv Inc. son las principales empresas que operan en el mercado de sistemas de seguridad automotriz.

¿Cuál es la región de más rápido crecimiento en el mercado Sistemas de seguridad automotrices?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Sistemas de seguridad automotrices?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de sistemas de seguridad automotriz.

¿Qué años cubre este mercado de Sistemas de seguridad automotrices?

El informe cubre el tamaño histórico del mercado de Sistemas de seguridad automotrices durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sistemas de seguridad automotrices para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automotive Technology Reports

Popular Automotive Reports

Other Popular Industry Reports

Informe de la industria del sistema de seguridad automotriz

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del sistema de seguridad automotriz en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del sistema de seguridad automotriz incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.