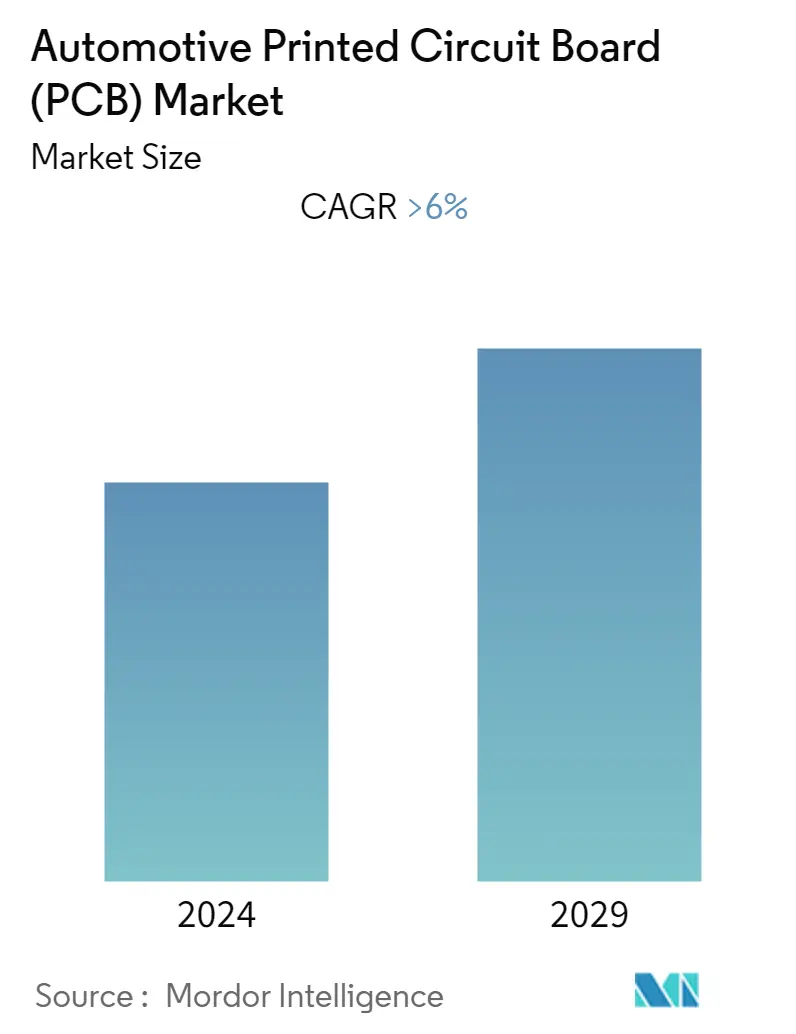

Tamaño del mercado de placas de circuito impreso (PCB) para automóviles

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| CAGR | > 6.00 % |

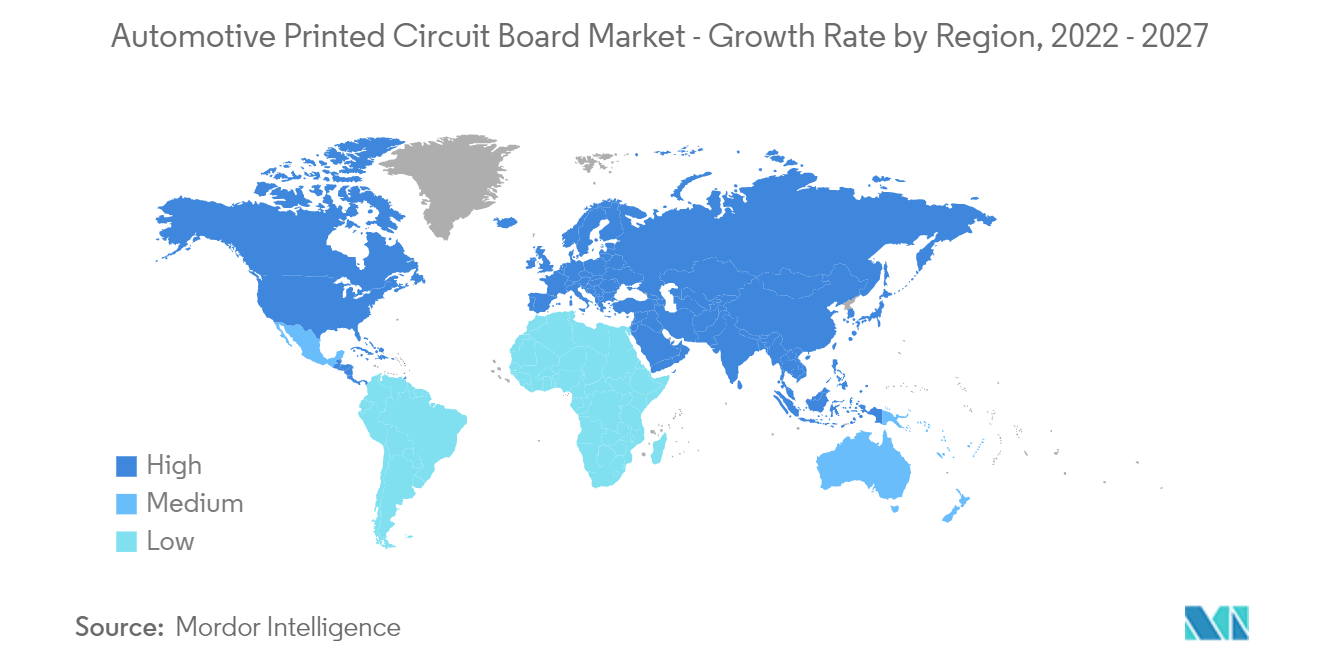

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis de mercado de placas de circuito impreso (PCB) para automóviles

El mercado de circuitos impresos automotrices se valoró en 6,22 mil millones de dólares en 2021 y se espera que alcance los 8,41 mil millones de dólares en 2027, registrando una tasa compuesta anual del 6,03% durante el período previsto (2022-2027).

El mercado se vio gravemente afectado debido a los cierres de fabricación, los cierres y las restricciones comerciales durante la pandemia de COVID-19 en el año 2020. Además, la caída de la producción de automóviles y la falta de mano de obra afectaron significativamente al mercado. Dado que los fabricantes de automóviles han reanudado sus operaciones debido al aumento constante de las ventas de automóviles en países con un número limitado de casos de COVID-19 en el año 2021, es probable que el mercado se recupere durante el mercado previsto. Además, los fabricantes están implementando planes de contingencia para mitigar las incertidumbres comerciales futuras y mantener la continuidad con los clientes en los sectores críticos de la industria del automóvil.

A largo plazo, el aumento de las inversiones en I+D por parte de los principales actores de la industria y el aumento de las ventas de vehículos eléctricos e híbridos, así como la creciente demanda de vehículos conectados, crean demanda en la industria automotriz y del transporte con un aumento en las ventas de placas de circuito impreso para automóviles.

Los actores clave del mercado están ampliando su capacidad de producción para satisfacer la creciente demanda de placas de circuito impreso para automóviles. Por ejemplo, en julio de 2022, Denkai America Inc. anunció que invertiría 430 millones de dólares en Augusta, Georgia, para establecer su sede y sus instalaciones de fabricación en América del Norte. La instalación de fabricación incluirá una línea de producción de 150 millones de dólares para fabricar láminas de cobre ED para baterías de vehículos eléctricos. En marzo de 2022, Ather Energy y Bharat FIH, una filial de Foxconn Technology Group, firmaron un acuerdo en el que Bharat FIH desarrollará y fabricará componentes eléctricos para Ather Energy, incluidas placas de circuito impreso (PCB), en India.

Se espera que la región de Asia y el Pacífico sea el mercado más grande debido a la gran presencia de fabricantes de automóviles y OEM de placas de circuitos impresos para automóviles, las altas ventas de vehículos conectados y las crecientes ventas de vehículos eléctricos y autónomos. América del Norte y Europa son los siguientes mercados más importantes debido a la creciente participación de mercado de la electrónica avanzada en los vehículos, el creciente poder adquisitivo de los consumidores y la buena conciencia de los consumidores sobre las características de seguridad en los países en desarrollo, son los factores clave que impulsan el mercado de PCB para automóviles en Asia. Región pacífica.

Tendencias del mercado de placas de circuito impreso para automóviles (PCB)

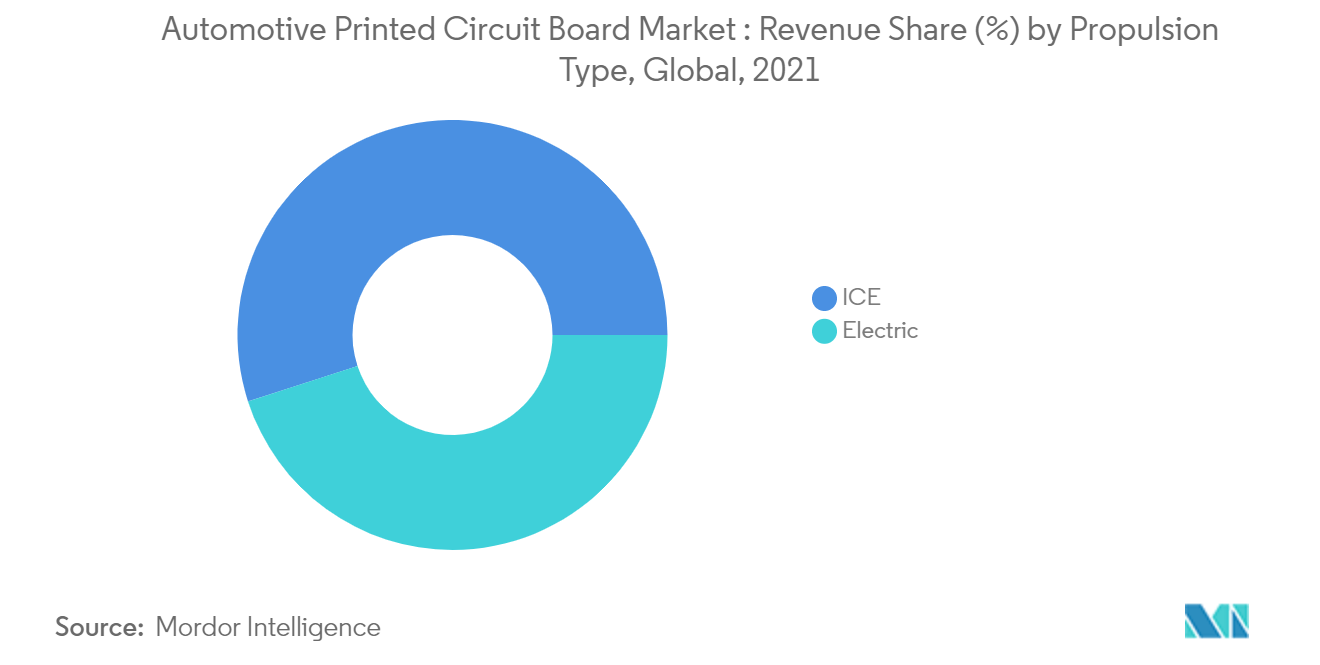

Las crecientes ventas de vehículos eléctricos impulsan el crecimiento del mercado

Muchos gobiernos en algunos de los mercados automotrices más grandes, como China, India y Europa, están promoviendo incansablemente la adopción de vehículos eléctricos a través de diversos incentivos y políticas gubernamentales destinadas a impulsar las ventas de vehículos eléctricos para cumplir con los objetivos de reducción de carbono establecidos en el Acuerdo de París sobre el Cambio Climático de 2015. del que todos estos mercados son signatarios.

Los vehículos con motor ICE y el transporte por carretera contribuyen a aproximadamente el 25% de las emisiones totales de gases de efecto invernadero en todo el mundo. Por tanto, la adopción de vehículos eléctricos a muy gran escala es imperativa para mitigar los riesgos asociados con el cambio climático y facilitar la transición hacia un futuro más verde.

Varios países de Asia-Pacífico y Europa han anunciado que prohibirán las ventas de vehículos ICE nuevos para 2040 en favor de los vehículos eléctricos de batería. El aumento de los precios del petróleo, los crecientes niveles de contaminación, la creciente conciencia ambiental y una serie de incentivos gubernamentales para promover la electromovilidad están contribuyendo a un crecimiento muy saludable de las ventas de vehículos eléctricos en todo el mundo. Por ejemplo,.

- En China, las ventas de vehículos eléctricos aumentaron a 3,66 millones de unidades en 2022 (hasta septiembre), registrando un crecimiento interanual del 119%, mientras que en India las ventas de vehículos eléctricos se situaron en 390399 unidades (hasta julio) en 2022, registrando un aumento interanual del 333%.

- En junio de 2021, Changchun HELLA Automotive Lighting Co. Ltd. firmó una empresa conjunta con Danyang ENOR Photoelectric Co. Ltd. para desarrollar, fabricar y vender componentes automotrices como módulos de iluminación, PCB y módulos de control. En octubre de 2021, NOK Corporation lanzó varios productos nuevos para la electromovilidad, como piezas de sellado, tableros impresos flexibles (FPCB) y materiales de caucho antivibraciones en la exposición de ingeniería automotriz en línea 2021 en Jaoan.

Se prevé que la región de Asia y el Pacífico crecerá a un nivel significativo durante el período de pronóstico

Asia-Pacífico es el mercado más dominante, seguido de América del Norte y Europa.

Asia-Pacífico alberga a India, China, Japón y Corea del Sur, los mayores países fabricantes de automóviles del mundo. India y China son algunos de los mercados más grandes del mundo para vehículos eléctricos y contribuyen con casi el 60% de las ventas mundiales de vehículos eléctricos, lo que convierte a Asia y el Pacífico en el mercado más lucrativo para placas de circuitos impresos para automóviles. Las placas de circuito impreso automotrices se emplean en la mayoría de estos vehículos dentro de la región para controlar las funciones esenciales de un vehículo eléctrico.

Europa y América del Norte también son mercados importantes debido a la gran presencia de fabricantes de equipos originales (OEM) de automóviles y a la creciente electrificación de la industria automotriz, lo que genera altas ventas de vehículos eléctricos en estas geografías. Por lo tanto, con las empresas que presentan innovaciones en este segmento, se espera que el mercado de placas de circuito impreso para automóviles crezca durante el período previsto para el segmento de vehículos eléctricos. Por ejemplo,.

- En junio de 2022, PCB Technologies lanzó iNPACK, una solución de sistema en paquete (SIP) que ofrece una integridad de señal mejorada y una reducción significativa de los efectos de inductancia no deseados. La solución SIP se puede utilizar para una variedad de aplicaciones en las industrias de automóviles, electrónica de consumo y dispositivos médicos.

- En mayo de 2021, Mahle AG estrenó un nuevo tipo de tecnología de pila de combustible de hidrógeno basada en placa de circuito impreso, denominada pila de combustible de placa de circuito impreso (PCBFC), que se integrará en un Renault Kangoo ZE.

Descripción general de la industria de placas de circuito impreso (PCB) para automóviles

El mercado de PCB para automoción está moderadamente consolidado. El mercado se caracteriza por la presencia de algunos actores globales y locales que han conseguido contratos de suministro a largo plazo con los principales fabricantes de equipos originales de automóviles en sus respectivas regiones. Estos actores también participan en empresas conjuntas, fusiones y adquisiciones, lanzamientos de nuevos productos y desarrollo de productos para ampliar sus carteras de marcas y consolidar sus posiciones en el mercado.

Algunos de los principales actores que dominan el mercado global son Samsung Electro-Mechanical Ltd., Infineon Corp, CMK Corp., KCE Electronics Ltd. y Amitron Corp. Muchos actores están ampliando su capacidad de fabricación para asegurar su posición en el mercado y mantenerse a la vanguardia. curva del mercado. Por ejemplo,.

- En abril de 2022, PT Infineon Technologies Batam, Indonesia, una subsidiaria de propiedad total de Infineon Technologies Corp, anunció que ampliará la capacidad de producción backend en Indonesia para 2024. Esta expansión hará que el sitio de Batam se convierta en el segundo más grande para Infineon Technologies Corp después de Melaka. , Planta de Malasia para PCB para automóviles.

- En junio de 2022, STMicroelctronics NV presentó un nuevo amplificador operacional basado en una placa de circuito impreso de alto voltaje para aplicaciones industriales y automotrices.

Líderes del mercado de placas de circuito impreso (PCB) para automóviles

-

Samsung Electro-Mechanics

-

Infineon Technologies Corp.

-

CMK Corp.

-

KCE Electronics Ltd.

-

Amitron Corp.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de placas de circuito impreso (PCB) para automóviles

- En agosto de 2022, Meiko Electronics Co. Ltd. adquirió el negocio de electrónica automotriz de NEC Corporation, NEC Embedded Products. Ltd. por JPY 11 mil millones para reforzar su propio negocio de Servicios de Fabricación Electrónica (EMS).

- En junio de 2022, Hitachi Astemo Ltd presentó una nueva tecnología de inversor compacta y de bajo consumo que integra toda la electrónica de potencia en una placa de circuito impreso con componentes del circuito inversor. Esta tecnología está desarrollada específicamente para vehículos eléctricos.

- En marzo de 2022, Volex, Reino Unido, adquirió una participación del 51% en Yantra Technologies, con sede en Pune, India. por 13 millones de dólares. inYantra Technologies es un actor importante en la India en soluciones de ensamblaje de PCB y construcción de cajas. La adquisición incluye 8 millones de dólares en inyección de capital y el pago de 5 millones de dólares en la adquisición de 13,5 acres de terreno de inYantra Technologies que consisten en edificios administrativos y una instalación de fabricación.

- En junio de 2021, Eastek International Corporation anunció una inversión de USD 1,5 millones para establecer una nueva planta de fabricación de PCB y componentes electromecánicos en Fresnillo, México. La empresa fabricará productos para las industrias médica, de transporte, industrial y de consumo en las instalaciones recién inauguradas.

Informe de mercado de placas de circuito impreso (PCB) para automóviles índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.2 Restricciones del mercado

4.3 Análisis de las cinco fuerzas de Porters

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado en valor de miles de millones de dólares)

5.1 tipo de vehiculo

5.1.1 Carros pasajeros

5.1.2 Vehículos comerciales

5.2 Tipo de propulsión

5.2.1 Motor CI

5.2.2 Eléctrico

5.3 Geografía

5.3.1 América del norte

5.3.1.1 Estados Unidos

5.3.1.2 Canada

5.3.1.3 Resto de América del Norte

5.3.2 Europa

5.3.2.1 Alemania

5.3.2.2 Reino Unido

5.3.2.3 Francia

5.3.2.4 El resto de Europa

5.3.3 Asia-Pacífico

5.3.3.1 India

5.3.3.2 Porcelana

5.3.3.3 Japón

5.3.3.4 Corea del Sur

5.3.3.5 Resto de Asia-Pacífico

5.3.4 Resto del mundo

5.3.4.1 Brasil

5.3.4.2 Emiratos Árabes Unidos

5.3.4.3 Otros países

6. PANORAMA COMPETITIVO

6.1 Cuota de mercado de proveedores

6.2 Perfiles de empresa

6.2.1 Infineon Technologies AG

6.2.2 Samsung Electro Mechanics

6.2.3 CMK Corporation

6.2.4 Amitron Corporation

6.2.5 KCE Group

6.2.6 Deaduck Phil. Inc.

6.2.7 MEIKO ELECTRONICS Co., Ltd.

6.2.8 CHIN POON Industrial Co., Ltd.

6.2.9 Unimicron Group

6.2.10 STMicroelectronics N.V.

6.2.11 Tripod Technologies

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de placas de circuito impreso (PCB) para automóviles

Una PCB automotriz es un circuito complejo que se utiliza para controlar todos los componentes electrónicos presentes en un vehículo. Los PCB automotrices se utilizan para funciones comunes como desplegar bolsas de aire y controlar otras ayudas de seguridad como el Programa Electrónico de Estabilidad (ESP) y Hill Assist Descent. También controlan funciones ADAS como control de crucero adaptativo y sensores de estacionamiento en un vehículo. Una PCB para automóvil consta de una placa hecha de material no conductor en la que se montan todos los demás componentes electrónicos, como sensores y microcontroladores.

El mercado mundial de PCB para automóviles se ha segmentado por tipo de vehículo, tipo de propulsión y geografía. Por tipo de vehículo, el mercado se segmenta en Vehículos de Pasajeros y Vehículos Comerciales. Por tipo de propulsión, el mercado se segmenta en motor IC y eléctrico.

Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y el resto del mundo. Para cada segmento, el dimensionamiento y el pronóstico del mercado se realizaron en función del valor (en miles de millones de dólares).

| tipo de vehiculo | ||

| ||

|

| Tipo de propulsión | ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de placas de circuito impreso (PCB) para automóviles

¿Cuál es el tamaño actual del mercado de Placa de circuito impreso (PCB) para automóviles?

Se proyecta que el mercado de placas de circuito impreso para automóviles (PCB) registrará una tasa compuesta anual superior al 6% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Placa de circuito impreso automotriz (PCB)?

Samsung Electro-Mechanics, Infineon Technologies Corp., CMK Corp., KCE Electronics Ltd., Amitron Corp. son las principales empresas que operan en el mercado de placas de circuito impreso (PCB) para automóviles.

¿Cuál es la región de más rápido crecimiento en el mercado de Placas de circuito impreso (PCB) para automóviles?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de Placas de circuito impreso (PCB) para automóviles?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de placas de circuito impreso (PCB) para automóviles.

¿Qué años cubre este mercado de Placas de circuito impreso (PCB) para automóviles?

El informe cubre el tamaño histórico del mercado de Placa de circuito impreso para automóvil (PCB) durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Placa de circuito impreso para automóvil (PCB) para los años 2024, 2025, 2026 , 2027, 2028 y 2029.

Informe de la industria de placas de circuito impreso (PCB) para automóviles

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de placas de circuito impreso (PCB) para automóviles en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la placa de circuito impreso (PCB) automotriz incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.