Tamaño del mercado de iluminación automotriz

| Período de Estudio | 2019 - 2029 |

| Volumen del mercado (2024) | USD 35.03 mil millones de dólares |

| Volumen del mercado (2029) | USD 48.11 mil millones de dólares |

| CAGR(2024 - 2029) | 6.55 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

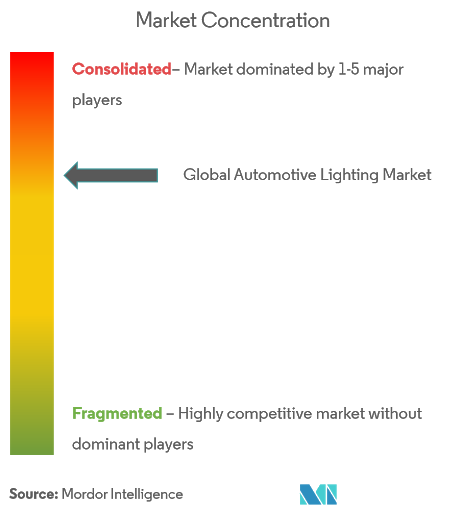

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de iluminación automotriz

El tamaño del mercado de iluminación automotriz se estima en 35,03 mil millones de dólares en 2024 y se espera que alcance los 48,11 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,55% durante el período previsto (2024-2029).

Las ventas mundiales de automóviles y SUV cayeron a poco menos de 77 millones de unidades en 2020, por debajo de un máximo de casi 94,35 millones de unidades en 2017. Se prevé que el sector experimente una tendencia a la baja debido a una desaceleración de la economía global y la llegada de la Pandemia de coronavirus en todas las economías clave.

Los fabricantes de vehículos están mostrando un gran interés en integrar luces LED en los vehículos, ya que estas luces consumen menos energía y tienen una vida más larga en comparación con las luces halógenas y HID. Además, las luces LED ofrecen durabilidad y resistencia, tienen diodos emisores de luz de alta calidad y son superiores a todas las demás formas de tecnología de iluminación.

Los fabricantes de automóviles están desarrollando nuevas tecnologías de iluminación y se centran en los componentes de iluminación más importantes, como los faros. Están estableciendo asociaciones para estar a la vanguardia de la competencia dentro del mercado. Los faros son un factor importante a la hora de proporcionar un entorno seguro para conducir de noche. Por ejemplo, Volkswagen se asoció con Hella para desarrollar los faros LED IQ.LIGHT. El nuevo SUV Touareg de lujo utiliza los faros Matrix IQ.LIGHT-LED y 256 LED.

Tendencias del mercado de iluminación automotriz

Creciente demanda de comodidades de cabina y características de lujo

La industria automotriz se encuentra en medio de una revolución tecnológica caracterizada por la convergencia de las nuevas tecnologías con la fabricación tradicional de automóviles. Con la creciente tendencia de los vehículos eléctricos, los fabricantes de iluminación para automóviles están desarrollando nuevas tecnologías de iluminación para reemplazar las antiguas luces tradicionales. Los fabricantes de vehículos eléctricos están lanzando nuevos modelos de vehículos con los mejores interiores de cabina. Por ejemplo, en septiembre de 2020, Lucid Motors lanzó Lucid Air, un lujoso sedán eléctrico que ofrece un interior de lujo de tamaño completo, que se basa en la exclusiva filosofía Space Concept de Lucid.

Los próximos desarrollos en iluminación interior estarán impulsados principalmente por las demandas de seguridad, comunicación, comodidad y estilo. Proyecciones de luz, LED inteligentes, micro-LED, superficies funcionales inteligentes, iluminación basada en láser, materiales guía para patrones de luz 3D bajo demanda y retroiluminación de áreas con efectos ocultos hasta que se encienden son algunas de las nuevas tecnologías de iluminación.

Las luces de cabina están ganando popularidad. Incluyen principalmente luces de lectura y luces del tablero. Las luces interiores incluyen diversas aplicaciones en forma de lámparas de lectura, sistemas de iluminación interior ambiental y módulos de techo con tecnología de guía de luz optimizada. Además, el sistema de iluminación adaptativa está experimentando una tasa de crecimiento positiva, aunque sus demandas siguen siendo mucho menores que las de las luces LED.

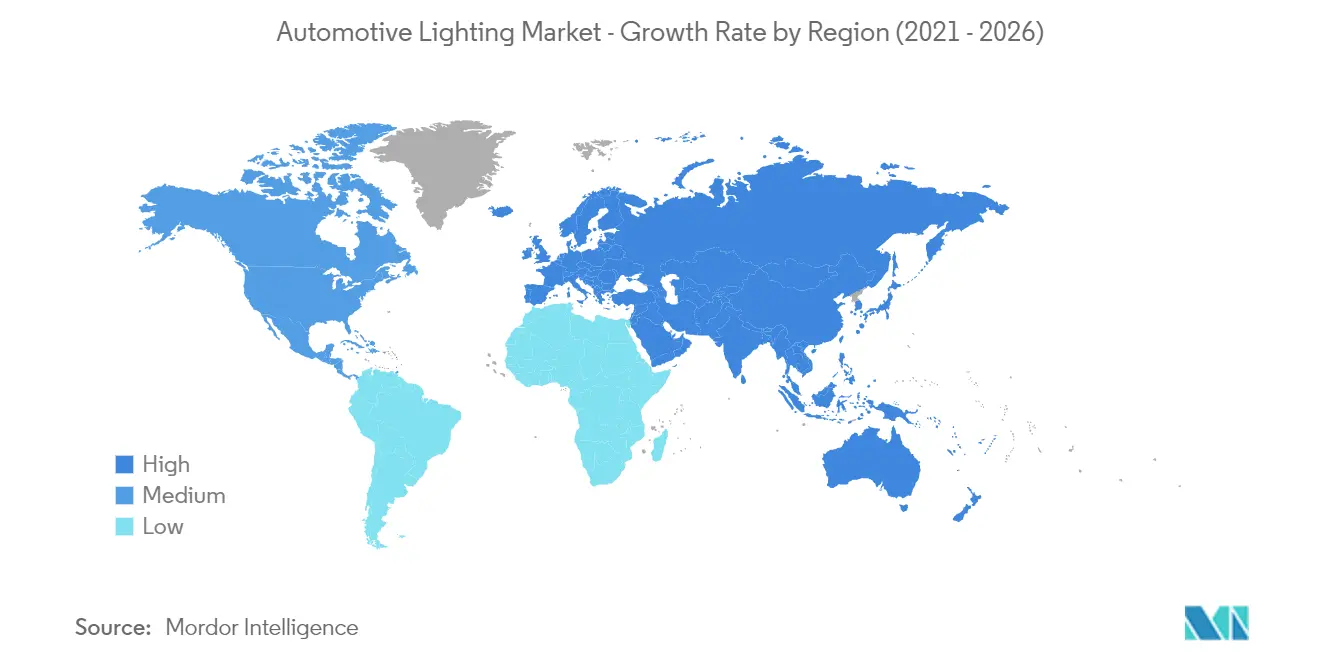

Asia-Pacífico lidera el mercado de iluminación automotriz

Geográficamente, el mercado de iluminación para automóviles está liderado por la región de Asia y el Pacífico, seguida de las regiones de Europa y América del Norte. Algunos de los principales factores que impulsan el crecimiento de los mercados en estas regiones son:.

- Un aumento de la demanda y las ventas de coches de lujo.

- Un aumento en la producción de vehículos.

- Un aumento en las ventas y la demanda de vehículos comerciales, debido a la creciente industria logística (principalmente debido al impulso del sector del comercio electrónico en la región) y la industria de la construcción.

- Un aumento en las ventas de vehículos de bajo costo, debido a un aumento en los ingresos disponibles de los consumidores de clase media.

- Aumento del número de accidentes, especialmente durante la noche.

Descripción general de la industria de iluminación automotriz

El mercado de la iluminación para automóviles está bastante consolidado con actores clave como Koito Manufacturing, Valeo Group, Magneti Marelli, Stanley Electric, Hella, Lumax Industries, Zizila Lichtsysteme, Osram y Tungsram. Las empresas están formando empresas conjuntas y están ampliando su presencia global. Por ejemplo,.

- Valeo anunció la adquisición del 10,5% de la participación en Aledia, una startup tecnológica dedicada al desarrollo de tecnología LED de última generación para iluminación general y de automoción.

- Koito Automotive inauguró la planta de Hubei Koito Automotive Lamp Co. Ltd en China.

- ZKW inició la producción de los primeros faros con rayo láser del mundo para el BMW i8.

- En 2017, Osram India lanzó una nueva solución de iluminación para automóviles llamada Rallye, que es compatible con vehículos de dos y cuatro ruedas y otros vehículos comerciales. El producto se fabrica en las plantas de fabricación de Osram en Alemania y China.

Líderes del mercado de iluminación automotriz

-

Koito Manufacturing Co. Ltd

-

Stanley Electric Co. Ltd

-

Valeo Group

-

Magneti Marelli SpA

-

HELLA KGaA Hueck & Co.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de iluminación automotriz

En noviembre de 2019, Stanley Electric Co. Ltd invirtió en Electropolymers (Private) Limited, una empresa dedicada principalmente a la fabricación de luces para automóviles y motocicletas en Pakistán, con el objetivo de fortalecer aún más las operaciones comerciales en la región asiática.

En agosto de 2019, Magneti Marelli SpA se asoció con Highly Group, con sede en China, para establecer una empresa conjunta que podría crearse para desarrollar compresores y sistemas de calefacción, ventilación y aire acondicionado (HVAC).

En enero de 2020, Hella lanzó la tecnología Hella FlatLight, una nueva innovación en iluminación para los pilotos combinados traseros. La óptica, de sólo unos pocos micrómetros de tamaño, permite aprovechar las propiedades de difracción de la luz.

En julio de 2021, Samvardhana Motherson Automotive Systems Group BV (SMRPBV), (una empresa del Grupo Motherson), firmó un MoU (Memorando de Entendimiento) con Marelli Automotive Lighting para explorar una nueva asociación tecnológica centrada en piezas exteriores de carrocería iluminadas inteligentes.x`.

En junio de 2021, Hyundai Mobis desarrolló una nueva tecnología de 'rejilla de iluminación', que implementa una función de iluminación LED en la parrilla delantera de un automóvil. La tecnología de 'rejilla de iluminación' de Hyundai Mobis puede utilizar toda la parrilla delantera del automóvil como dispositivo de iluminación. Se caracteriza por poder implementar diversos escenarios como el modo de conducción autónoma, el modo de carga del EV, la función de luz de bienvenida, la visualización del ritmo sonoro y la visualización de una luz de advertencia de emergencia.

En mayo de 2021, OSRAM Continental y REHAU anunciaron una asociación de desarrollo para la fusión de componentes exteriores con luz para proporcionar a los fabricantes de automóviles soluciones de iluminación innovadoras con más libertad de diseño y funcionalidad.

En abril de 2021, en el Salón del Automóvil de Shanghái, Valeo anuncia el desarrollo de la primera solución de iluminación de 360°. La tecnología rodea el vehículo con una banda de luz que proyecta indicaciones claras, simples e instantáneas que pueden ser vistas por los usuarios de la vía cercanos, especialmente los usuarios vulnerables como los ciclistas y las personas en scooters y motonetas.

Informe de mercado de iluminación automotriz índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.2 Desafíos del mercado

4.3 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Por tipo de vehículo

5.1.1 Carros pasajeros

5.1.2 Vehículos comerciales

5.2 Por tipo de aplicación

5.2.1 Luz interior

5.2.1.1 Iluminación ambiental

5.2.1.2 Luces del espacio para los pies

5.2.1.3 Luces de techo

5.2.1.4 Luces de arranque

5.2.2 Iluminación exterior

5.2.2.1 faros

5.2.2.2 Faros antiniebla

5.2.2.3 Luces traseras

5.2.2.4 Luces de circulación diurna (DRL)

5.2.2.5 Lámparas de charco

5.2.2.6 Lámpara de freno montada en alto

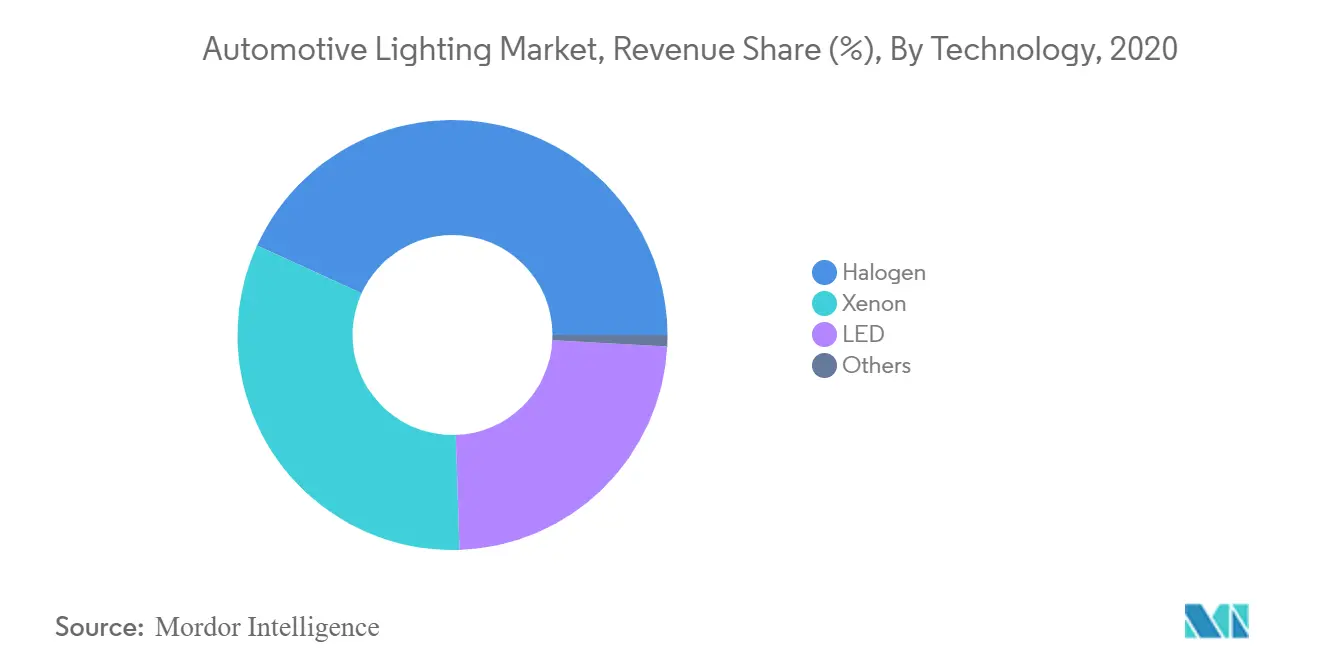

5.3 Por tecnología

5.3.1 Halógeno

5.3.2 Xenón

5.3.3 CONDUJO

5.3.4 Otras tecnologías

5.4 Por geografía

5.4.1 América del norte

5.4.1.1 Estados Unidos

5.4.1.2 Canada

5.4.1.3 Resto de América del Norte

5.4.2 Europa

5.4.2.1 Alemania

5.4.2.2 Reino Unido

5.4.2.3 Francia

5.4.2.4 Italia

5.4.2.5 El resto de Europa

5.4.3 Asia-Pacífico

5.4.3.1 Porcelana

5.4.3.2 Japón

5.4.3.3 India

5.4.3.4 Corea del Sur

5.4.3.5 Resto de Asia-Pacífico

5.4.4 Resto del mundo

5.4.4.1 Brasil

5.4.4.2 Arabia Saudita

5.4.4.3 Emiratos Árabes Unidos

5.4.4.4 Otros países

6. PANORAMA COMPETITIVO

6.1 Cuota de mercado de proveedores

6.2 Perfiles de empresa

6.2.1 Koito Manufacturing Co. Ltd

6.2.2 Stanley Electric Co. Ltd

6.2.3 Valeo Group

6.2.4 Magneti Marelli SpA

6.2.5 HELLA KGaA Hueck & Co.

6.2.6 Tungsram

6.2.7 Hyundai Mobis

6.2.8 Lumax Industries

6.2.9 Osram

6.2.10 Philips

6.2.11 Zizala Lichtsysteme

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de iluminación automotriz

El mercado de iluminación automotriz se ha segmentado según el tipo de vehículo (turismos y vehículos comerciales), el tipo de aplicación (iluminación interior e iluminación exterior), la tecnología (halógeno, xenón, LED y otras tecnologías) y el canal de ventas (OEM y mercado de accesorios). El informe también cubre el tamaño del mercado y el pronóstico para el mercado de iluminación automotriz en 17 países en las principales regiones. El informe ofrece el tamaño del mercado y el pronóstico para el mercado de iluminación automotriz en valor (en miles de millones de dólares) para todos los segmentos anteriores.

| Por tipo de vehículo | ||

| ||

|

| Por tipo de aplicación | ||||||||||||||

| ||||||||||||||

|

| Por tecnología | ||

| ||

| ||

| ||

|

| Por geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de iluminación automotriz

¿Qué tamaño tiene el mercado de iluminación automotriz?

Se espera que el tamaño del mercado de iluminación automotriz alcance los 35,03 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,55% hasta alcanzar los 48,11 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Iluminación automotriz?

En 2024, se espera que el tamaño del mercado de iluminación automotriz alcance los 35,03 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Iluminación automotriz?

Koito Manufacturing Co. Ltd, Stanley Electric Co. Ltd, Valeo Group, Magneti Marelli SpA, HELLA KGaA Hueck & Co. son las principales empresas que operan en el mercado de iluminación automotriz.

¿Cuál es la región de más rápido crecimiento en el mercado Iluminación automotriz?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Iluminación automotriz?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de iluminación automotriz.

¿Qué años cubre este mercado de Iluminación automotriz y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de iluminación automotriz se estimó en 32,88 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Iluminación automotriz para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Iluminación automotriz para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de iluminación automotriz

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Iluminación automotriz en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Iluminación automotriz incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.