Análisis del mercado de HVAC automotriz

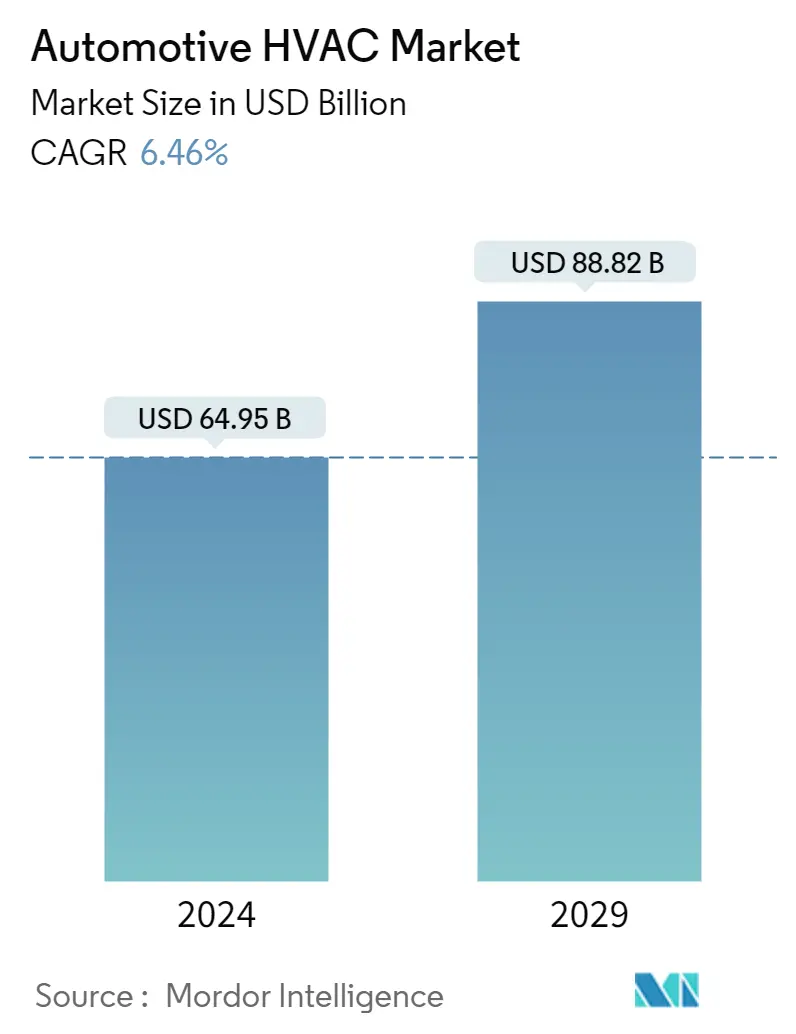

El tamaño del mercado de HVAC para automóviles se estima en 64,95 mil millones de dólares en 2024, y se espera que alcance los 88,82 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,46% durante el período previsto (2024-2029).

El mercado de bienes automotrices y la cadena de suministro se vio drásticamente afectado por COVID-19. El mercado de sistemas HVAC para automóviles se vio afectado debido al brote de la pandemia. La caída de las ventas de turismos y vehículos comerciales en 2020 y el cierre temporal de las instalaciones de producción de vehículos y componentes se atribuyeron principalmente a las estrictas medidas de bloqueo impuestas por los gobiernos regionales.

Los mercados regionales estuvieron expuestos a varios desafíos en términos de cadena de suministro y fuentes de materias primas que se destacaron durante el mismo período. Aunque 2021 se ha marcado como el año de transición en el que el sector automotriz renovó sus unidades de producción y, con la disminución de los casos, las instalaciones de producción volvieron a estar en funcionamiento y las ventas de vehículos aumentaron en las principales geografías, creando una perspectiva positiva para el componente HVAC. fabricación y ventas.

A largo plazo, se espera que un aumento de la demanda de confort térmico y un aumento de la seguridad debido a la adopción de sistemas HVAC impulsen el crecimiento del mercado de HVAC para automóviles. Una reducción en el tamaño y el peso del sistema puede respaldar el crecimiento del mercado en los próximos años. La integración de electrónica, sensores y funciones de control climático automatizado a un costo menor se está traduciendo en una mayor adopción de unidades HVAC en vehículos de pasajeros. Es probable que la creciente electrificación de los vehículos aumente la integración de características avanzadas de confort y seguridad en los vehículos.

Las innovaciones tecnológicas y las inversiones sustanciales en iniciativas de I+D están preparadas para mejorar las ofertas y las capacidades tecnológicas de los jugadores. Además, la adopción de refrigerantes ecológicos y la producción de sistemas HVAC más baratos brindan oportunidades de crecimiento lucrativas para los actores que operan en el mercado HVAC automotriz. Los principales actores están introduciendo sistemas HVAC avanzados en los vehículos que ayudan a luchar contra las partículas finas en la cabina del vehículo.

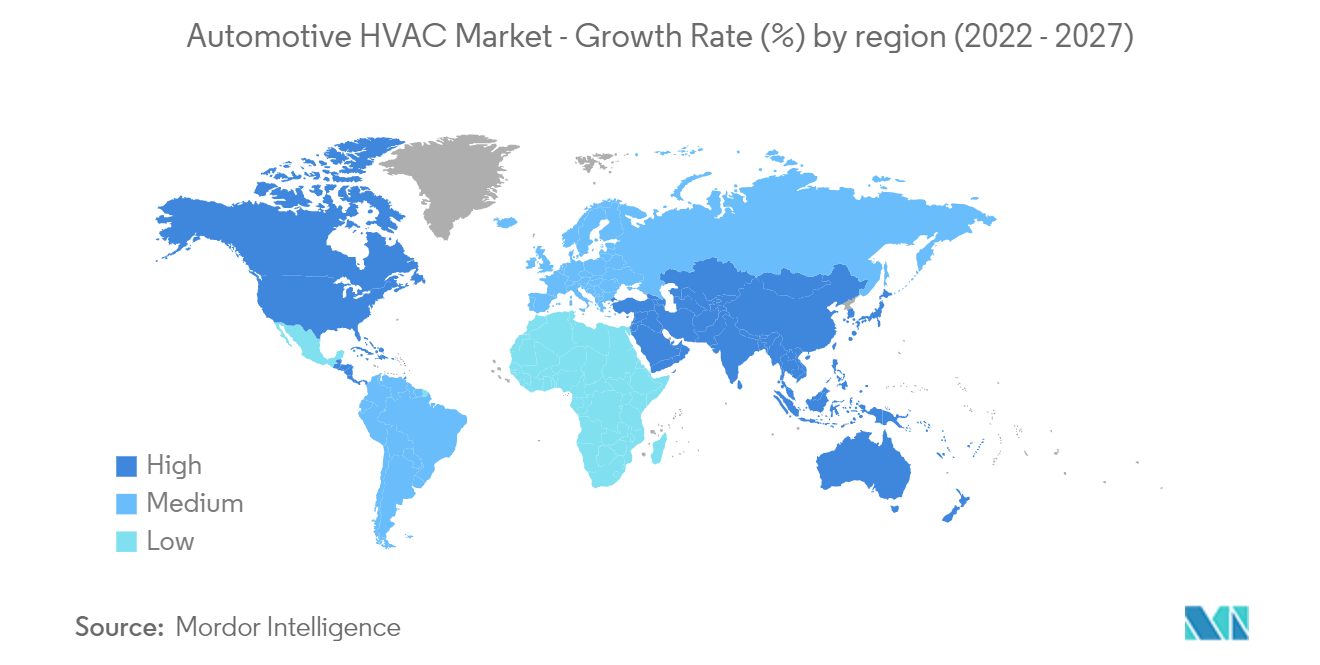

Se espera que la región de Asia y el Pacífico sea el segmento más grande en el mercado de HVAC para automóviles debido a los grandes niveles de producción de vehículos en países como China, India y Japón. Se prevé que América del Norte creará nuevas perspectivas de crecimiento para los fabricantes en los próximos años. El mercado europeo está mostrando un crecimiento lento pero constante y se espera que alcance los niveles previos a la crisis durante los próximos cinco años.

Tendencias del mercado de HVAC para automóviles

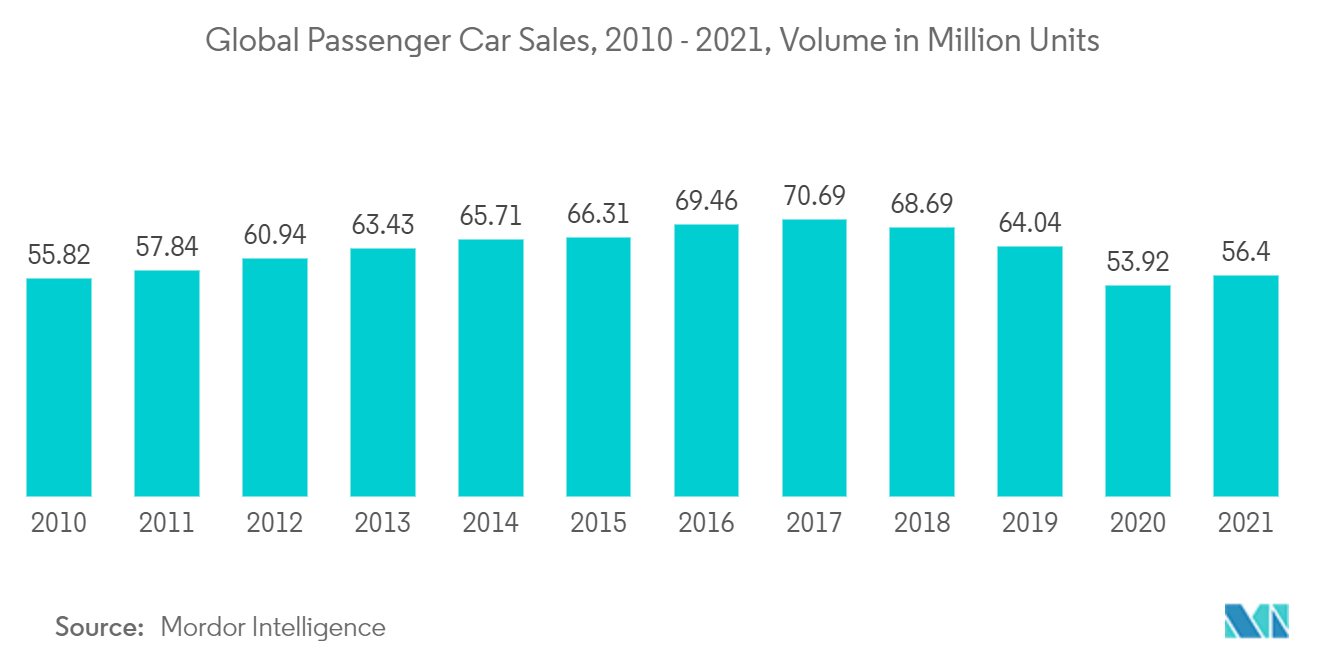

El turismo proporcionará impulso a más largo plazo

Las ventas de turismos han impulsado profundamente el mercado de HVAC en todos los modelos de automóviles. En 2021, las ventas mundiales de automóviles rondaron los 66,7 millones, que en 2020 fueron 63,8 millones. La pandemia global afectó las actividades económicas en todo el mundo, incluidas las ventas de automóviles en todo el mundo, y en varios países se impusieron cierres estrictos para contener la propagación del virus. Debido a esto, la cantidad de automóviles vendidos en 2020 fue un 14,8% menor en comparación con 2019. Pero con la vida volviendo a la normalidad, la cantidad de automóviles vendidos a nivel mundial ha aumentado, lo que ayudará al crecimiento del mercado de sensores de dirección automotriz en el período de pronóstico. Debido a estas ventas de vehículos, la oferta actual de OEM incluye sistemas avanzados de control climático y HVAC integrados en los modelos ofrecidos. Por ejemplo:.

- En octubre de 2022, Polestar presentó sus 3 modelos de SUV eléctricos en el mercado global. El SUV está equipado con un avanzado sistema de control de clima para brindar comodidad a los pasajeros durante viajes de larga duración.

La creciente investigación y desarrollo en el sector automotriz en todo el mundo mejorará las capacidades tecnológicas de los actores del mercado. Estos actores del mercado están introduciendo tecnologías avanzadas en HVAC automotriz para desarrollar nuevos productos que brinden una ventaja competitiva en el mercado. Los competidores en el mercado están desarrollando productos ecológicos para cumplir con las estrictas regulaciones gubernamentales en materia de emisiones. La eficacia energética es el otro parámetro que impulsa el crecimiento de los sistemas HVAC. Los fabricantes utilizan cada vez más tecnologías ecológicas para desarrollar sistemas HVAC para automóviles ecológicos y energéticamente eficientes. Por ejemplo,.

- En noviembre de 2021, Marelli Corporation desarrolló un sistema de purificación de calidad del aire interior (IAQ), que mata bacterias y virus en vehículos y ambientes interiores. El sistema utiliza luz UV-A y UV-C combinada con un filtro de dióxido de titanio (TiO2) para destruir bacterias y virus en el aire, incluido el COVID-19, con una efectividad superior al 99 % en 15 minutos.

Se anticipa un alto crecimiento en la región de Asia y el Pacífico

Es probable que el mercado de Asia y el Pacífico experimente un gran crecimiento debido a la cercanía de los principales fabricantes de automóviles, la generación de vehículos a gran escala y la creciente demanda de vehículos en los países fabricantes, como India, Corea del Sur y China. Se requieren actividades gubernamentales para restaurar el negocio automotriz para impulsar el mercado durante el próximo año. Por ejemplo, el Gobierno de la India está fomentando las inversiones extranjeras a través de cursos programados en el área del automóvil para llevar nuevas innovaciones al mercado.

En abril de 2022, la producción china de turismos alcanzó las 996.000 unidades y las ventas registraron 965.000 unidades. Esto representa una caída del 41,9% y 43,4% respectivamente en producción y ventas en comparación con el año anterior. En 2022, de enero a abril, la producción de turismos también disminuyó con un 2,6% interanual registrando 6.494 millones de unidades.

China es uno de los mercados más grandes y contribuye significativamente a la demanda de estos sistemas HVAC para automóviles. La creciente demanda de vehículos de pasajeros de India, China y sus homólogos de la región de Asia y el Pacífico es resultado de las crecientes preferencias de la gente por la comodidad y la seguridad. Se espera que estos factores contribuyan al crecimiento del mercado en la región. Los consumidores se están alineando con vehículos de alta especificación que ofrecen características de confort a la par. Además, hay un aumento en la producción de vehículos por parte de empresas extranjeras en países como Tailandia y Malasia.

Según la Asociación de Concesionarios de Automóviles de China (CADA), los concesionarios de automóviles de lujo del país vendieron 278.000 vehículos en agosto de 2021, un descenso interanual del 9,4%. Además, millones de unidades. En 2021, BMW respaldó las ventas de automóviles del segmento premium de China con 815.691 unidades. Esto convirtió a BMW en el fabricante de automóviles de lujo más vendido de China. De manera similar, Mercedes Benz y Audi presenciaron una caída en sus ventas de automóviles premium.

Teniendo en cuenta estos factores y la demanda actual, se prevé que el mercado sea testigo de una alta tasa de crecimiento durante el período de pronóstico.

Descripción general de la industria HVAC automotriz

El mercado de HVAC para automóviles está consolidado y los principales actores mundiales representan la mayor parte de la cuota de mercado. Las principales empresas del mercado del aire acondicionado son MAHLE GmbH, DENSO Corporation, Mitsubishi Heavy Industries Ltd y Hanon Systems. Fusiones y adquisiciones, asociaciones con fabricantes regionales de equipos HVAC y establecimiento y garantía de alianzas con fabricantes de automóviles son algunas de las dinámicas que dan forma al panorama competitivo del mercado. Por ejemplo:.

- En noviembre de 2021, Hanon System inauguró sus dos nuevos establecimientos en Hungría una nueva instalación de producción totalmente nueva en Pécs y una ampliación del edificio en Rétság. La instalación ofrece 22.464 metros cuadrados de espacio de fabricación y alberga equipos que incluyen conformado, soldadura fuerte, soldadura y doblado, líneas de montaje y pruebas para líneas de aire acondicionado (A/C) para automóviles.

- En agosto de 2021, Valeo anunció la nueva bomba de calor Valeo que obtiene dos tercios de su demanda de energía del aire ambiente, limitando así la necesidad de extraer energía de las baterías de a bordo, y utiliza un refrigerante natural. Los vehículos eléctricos equipados con este dispositivo pueden viajar hasta un 30 % más lejos a -15 °C que aquellos equipados con sistemas de calefacción más convencionales.

- En febrero de 2021, se formó Highly Marelli Holdings Co., Ltd., una empresa conjunta previamente anunciada entre Highly International (Hong Kong) Limited y Marelli Corporation KK. Highly Marelli se concentrará en brindar soluciones de clase mundial para clientes y proveedores en las áreas de electrificación de compresores, sistemas de bombas de calor, calefacción, ventilación y aire acondicionado (HVAC) y sistemas de compresores eléctricos (EDC).

Líderes del mercado de HVAC para automoción

-

DENSO Corporation

-

MAHLE GmbH

-

Valeo Group

-

Hanon Systems Corp.

-

Marelli Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de HVAC para automóviles

- En octubre de 2022 , Gentherm, que es un innovador sistema de gestión térmica y confort neumático, anunció que había sido seleccionado por Cadillac para suministrar ClimateSense para el próximo Cadillac CELESTIQ de 2024.

- En marzo de 2022 , Hanon Systems anunció un plan para construir una nueva planta en Hubei, China, donde la empresa comenzará a producir módulos HVAC y otros productos para vehículos eléctricos (EV) a principios de 2023.

- En enero de 2022 , Infineon Technologies presentó una solución de sistema completa para el control de motores, el kit de control de motores MOTIX. El kit preensamblado proporciona todo lo necesario para hacer girar el motor en cuestión de segundos, un conjunto de chips probado en el mercado combinado con un software de muestra preinstalado, así como un motor BLDC. Dichos kits tienen aplicaciones en bombas auxiliares, ventiladores de refrigeración, sopladores HVAC o cualquier otra aplicación que utilice motores BLDC trifásicos de bajo voltaje.

Segmentación de la industria HVAC automotriz

Calefacción, ventilación y aire acondicionado (HVAC) es la tecnología que se utiliza para mantener el clima interno de un vehículo. Ayuda a mantener la temperatura (caliente/fría) de la atmósfera interior de un vehículo y, por tanto, ayuda a proporcionar comodidad a los pasajeros a bordo.

El mercado de HVAC para automóviles está segmentado por tipo de tecnología (manual/semiautomático y automático), tipo de vehículo (automóviles de pasajeros y vehículos comerciales) y geografía (América del Norte, Europa, Asia-Pacífico, América del Sur y Oriente Medio y África). ).

| HVAC manual/semiautomático |

| Climatización automática |

| Carros pasajeros |

| Vehículos comerciales |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Sudáfrica | |

| Arabia Saudita | |

| Resto de Medio Oriente y África |

| Por tipo de tecnología | HVAC manual/semiautomático | |

| Climatización automática | ||

| Por tipo de vehículo | Carros pasajeros | |

| Vehículos comerciales | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Sudáfrica | ||

| Arabia Saudita | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de HVAC para automoción

¿Qué tamaño tiene el mercado de HVAC para automóviles?

Se espera que el tamaño del mercado de HVAC para automóviles alcance los 64,95 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,46% hasta alcanzar los 88,82 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado HVAC automotriz?

En 2024, se espera que el tamaño del mercado de HVAC para automóviles alcance los 64,95 mil millones de dólares.

¿Quiénes son los actores clave en el mercado HVAC automotriz?

DENSO Corporation, MAHLE GmbH, Valeo Group, Hanon Systems Corp., Marelli Corporation son las principales empresas que operan en el mercado HVAC automotriz.

¿Cuál es la región de más rápido crecimiento en el mercado HVAC automotriz?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado HVAC automotriz?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado HVAC automotriz.

¿Qué años cubre este mercado de HVAC automotriz y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de HVAC para automóviles se estimó en 61,01 mil millones de dólares. El informe cubre el tamaño histórico del mercado de HVAC para automóviles durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de HVAC para automóviles para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de HVAC automotriz

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de HVAC automotriz en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de HVAC para automóviles incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.