Análisis del mercado de ejes de transmisión automotrices

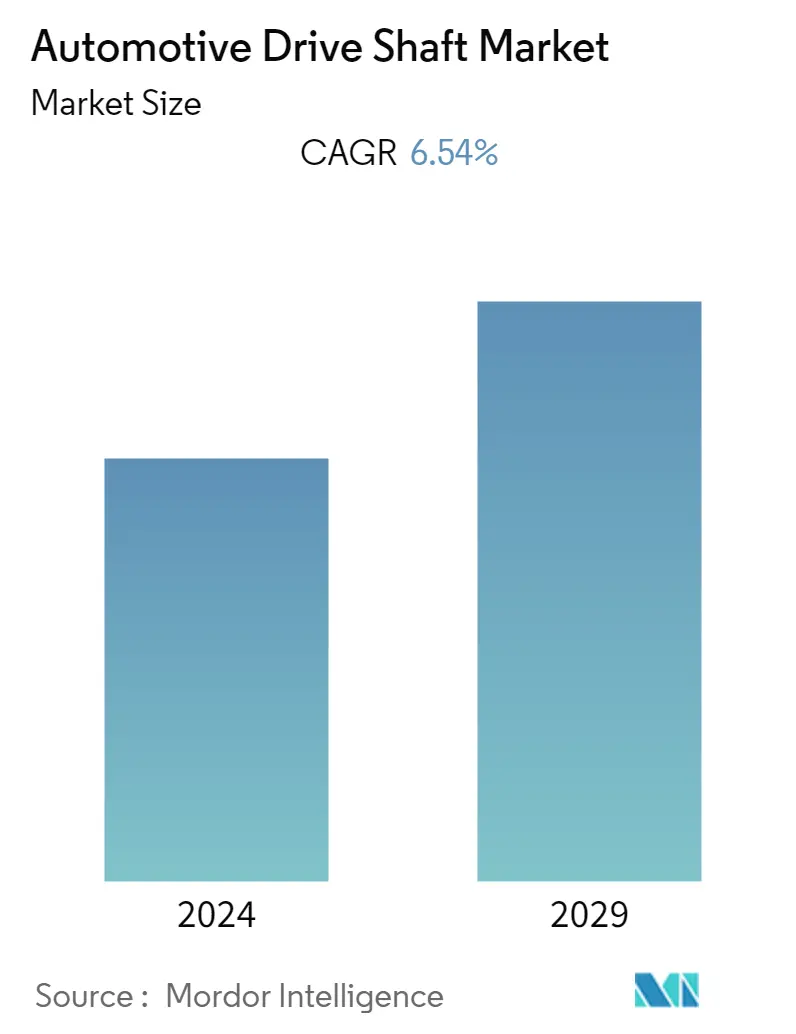

El tamaño del mercado de ejes de transmisión de automóviles se estima en 74,26 mil millones de dólares y se espera que alcance los 101,94 mil millones de dólares al registrar una tasa compuesta anual del 6,54% durante el período previsto.

- El brote de COVID-19 afectó a toda la cadena de suministro del mercado. Se cerraron varias industrias manufactureras. La gestión de la cadena de suministro y los canales de distribución se vieron interrumpidos debido a la escasez de materias primas. Sin embargo, la industria automotriz se está recuperando de las pérdidas y allanando el camino para introducir productos de calidad para satisfacer la creciente demanda de los consumidores de todo el país. La industria automotriz experimentó un crecimiento significativo en términos de producción en 2022, lo que probablemente aumentará la demanda de ejes de transmisión en todo el mundo.

- A mediano plazo, con el aumento de la población y del ingreso disponible, la demanda de automóviles, como turismos y vehículos comerciales, está aumentando en todo el mundo. El aumento de la producción y fabricación de automóviles está impulsando la demanda de ejes de transmisión a nivel mundial.

- El mercado será el foco de atención durante el período de pronóstico y será impulsado por la creciente demanda de vehículos comerciales y autobuses, los cuales se espera que impulsen la producción y las ventas mundiales de vehículos. Esto se debe principalmente a la creciente demanda de vehículos eléctricos. Además, los fabricantes de automóviles están poniendo todos sus esfuerzos en fabricar los vehículos eléctricos más eficientes energéticamente a medida que crece la demanda de ellos. Los fabricantes de ejes de transmisión están actualizando sus líneas de productos para satisfacer las necesidades en constante cambio de los fabricantes de equipos originales (OEM) y ampliar su participación de mercado.

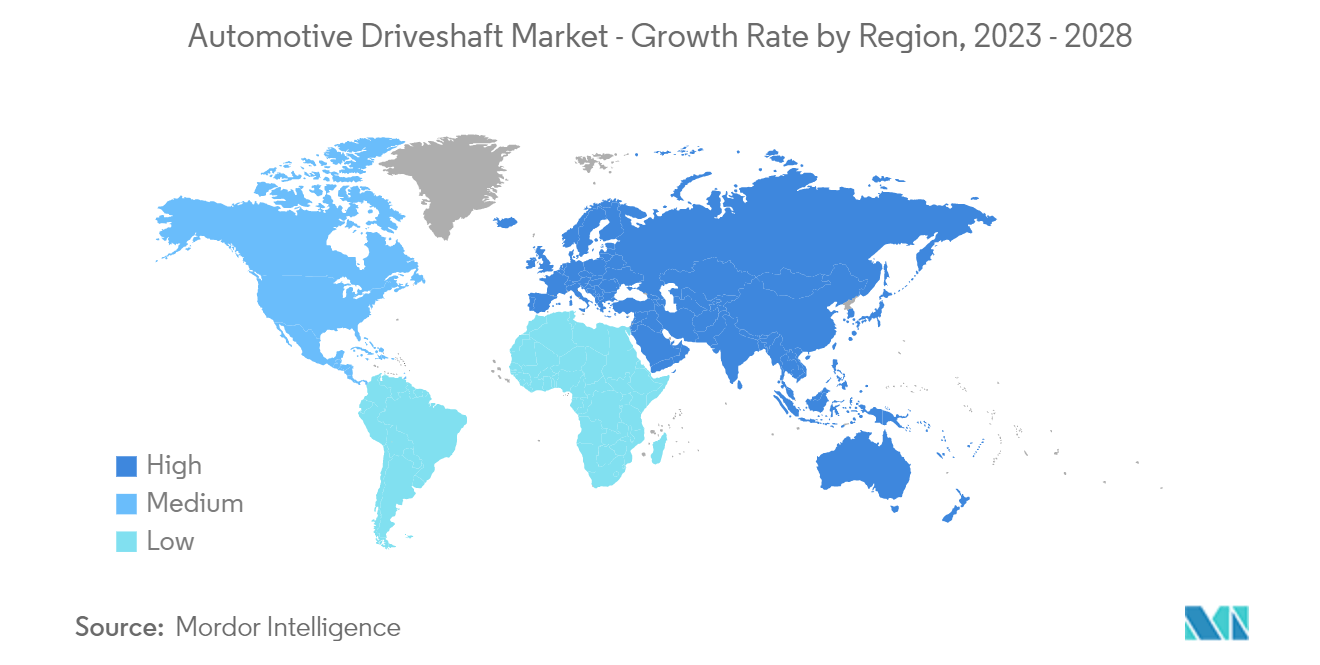

- Se prevé que el mercado de ejes de transmisión de automóviles crezca en los próximos años, impulsado por tendencias como la creciente demanda de componentes livianos y las crecientes ventas de vehículos con tracción total. Un factor notable que se prevé que tendrá un impacto en el crecimiento general del mercado de ejes de transmisión de automóviles en los próximos años es el fuerte aumento de las ventas de vehículos utilitarios en todo el mundo. Asia-Pacífico se distingue por la presencia de economías emergentes y representa aproximadamente la mitad de las ventas mundiales de vehículos.

- Se espera que el mercado de ejes de transmisión para automóviles en Asia y el Pacífico tenga la mayor cuota de mercado y se espera que registre la tasa de crecimiento más alta en el mercado mundial de ejes de transmisión. Asia-Pacífico se caracteriza por la presencia de economías emergentes y representa una parte de las ventas mundiales de vehículos, que se espera que continúe durante el período previsto.

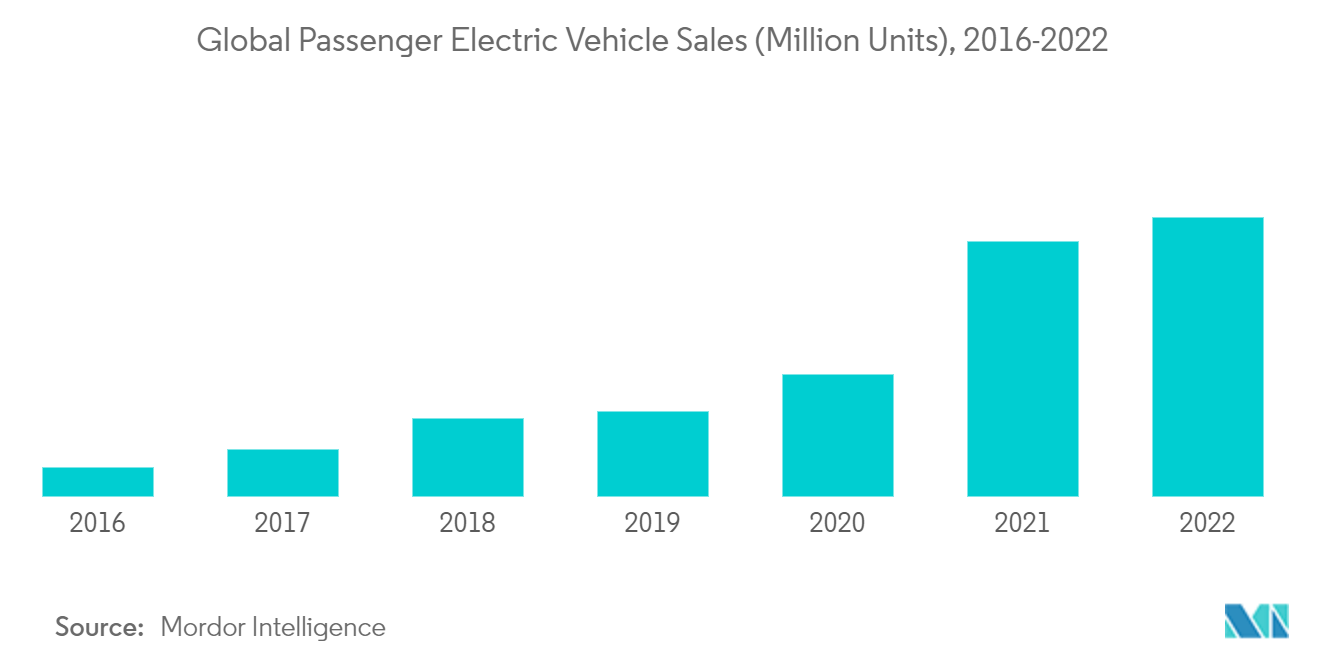

- Países como China, Estados Unidos y Noruega siguen viendo una mayor demanda de vehículos eléctricos. Los fabricantes de automóviles planean lanzar más modelos de vehículos eléctricos en los próximos años. La mayoría de los modelos de vehículos eléctricos actuales y futuros son de tracción total (AWD) o de tracción trasera (RWD), lo que generará la demanda de ejes de transmisión livianos durante el período de pronóstico.

Tendencias del mercado de ejes de transmisión automotrices

Aumento de la demanda de vehículos eléctricos para impulsar el crecimiento del mercado

- Los vehículos eléctricos se han convertido en una parte integral de la industria automotriz y representan un camino hacia el logro de la eficiencia energética, junto con la reducción de las emisiones de contaminantes y otros gases de efecto invernadero. Las crecientes preocupaciones medioambientales y las iniciativas gubernamentales favorables son los principales factores que impulsan este crecimiento.

- Las leyes de emisiones a nivel gubernamental y regional han sido una de las causas clave que han impulsado la industria de los vehículos eléctricos en general. Se reconoce comúnmente que el transporte por carretera es la mayor fuente de contaminación del aire en Europa. Para combatir la contaminación del aire, el Consejo de la UE adoptó la Directiva 96/62/CE sobre evaluación y gestión de la calidad del aire ambiente, que establece objetivos de emisión para una variedad de compuestos nocivos en la atmósfera. Los contaminantes más importantes producidos por los automóviles son los óxidos de nitrógeno (NOx) y el polvo fino (partículas - PM), los cuales ahora tienen un límite de 40 g/m3 por año.

- Europa se ha fijado el ambicioso objetivo de ser climáticamente neutral para 2050. Para alcanzar este objetivo, la Comisión Europea publicaría varias propuestas legislativas nuevas en los próximos años. Muchos de ellos tienen como objetivo mejorar la movilidad. Para finales de esta década, la Comisión Europea espera tener al menos 30 millones de vehículos eléctricos en las carreteras, un enorme aumento con respecto a los 1,4 millones de vehículos eléctricos actuales en las carreteras europeas. Para lograr este objetivo, debe existir un conjunto de políticas y objetivos para guiar a los estados, las empresas y los consumidores por el camino correcto.

- La Unión Europea ahora está promoviendo el surgimiento de la movilidad eléctrica de diversas maneras, que van desde impulsar a los fabricantes de vehículos a producir automóviles con bajas emisiones y ayudar a la creación de una infraestructura de carga integral.

- Las transmisiones de los automóviles eléctricos e híbridos difieren de las de los automóviles normales que funcionan con gasolina. Los vehículos eléctricos (EV) emplean motores eléctricos que proporcionan un gran par a bajas velocidades, mientras que los coches híbridos combinan un motor eléctrico y un motor de combustión interna (ICE). Las transmisiones de estos vehículos son más complicadas y requieren el uso de ejes de transmisión especializados para gestionar las características particulares de sus motores y engranajes.

- A medida que crece la demanda de vehículos eléctricos e híbridos, también lo hará la demanda de ejes de transmisión sofisticados. Los fabricantes de ejes de transmisión están investigando materiales y procedimientos de fabricación novedosos para construir ejes de transmisión que puedan satisfacer los requisitos de estos vehículos. Algunos fabricantes, por ejemplo, utilizan fibra de carbono en lugar de acero para minimizar el peso, mientras que otros utilizan materiales compuestos innovadores que pueden soportar altos niveles de torsión.

- Por ejemplo, en noviembre de 2022, NTN Corporation (NTN) anunció que muchos fabricantes de equipos originales habían realizado pedidos de producción en volumen de juntas de velocidad constante de tipo fijo de alta eficiencia CFJ, que pueden reducir la tasa de pérdida de torsión en más de un 50 %. La empresa está reaccionando a la creciente necesidad de juntas homocinéticas de mayor eficiencia, que son un componente de los ejes de transmisión, para reducir las emisiones de CO2 de los vehículos, aumentar la eficiencia del combustible y reducir los costos de energía. En el producto CFJ se utiliza la exclusiva Estructura de ranura transversal esférica de NTN, en la que las ranuras de rodadura adyacentes para todas las rutas en los anillos interior y exterior están inclinadas entre sí. Incluso si el ángulo de trabajo de la junta homocinética aumenta, esta disposición evita un aumento en la relación de pérdida de torque.

- Debido a la creciente demanda de vehículos eléctricos e híbridos, se está impulsando el desarrollo de ejes de transmisión especializados que puedan manejar las características únicas de los motores y transmisiones de estos vehículos. Como resultado, es probable que el mercado de ejes de transmisión de automóviles continúe creciendo y evolucionando a medida que se expanda el mercado de vehículos eléctricos e híbridos.

Se espera que la región de Asia y el Pacífico tenga una participación significativa en el mercado

- China es uno de los países destacados en términos de fabricación de vehículos en Asia-Pacífico. China tiene una presencia importante de fabricantes de automóviles, lo que probablemente creará oportunidades lucrativas para el mercado durante el período previsto.

- El gobierno de China ha introducido muchos planes de incentivos para impulsar las ventas de automóviles y también ha ofrecido subsidios a la compra de vehículos eléctricos para fomentar la expansión de la industria automotriz en el país. Por ejemplo,

- Según la Asociación China de Fabricantes de Automóviles (CAAM), las ventas de automóviles en China aumentaron un 29,7% en julio de 2022, situándose en 2,42 millones de unidades, en comparación con el año anterior, y las ventas de vehículos de nueva energía, que incluyen vehículos eléctricos puros y enchufables. los híbridos y los vehículos de pila de combustible de hidrógeno aumentaron un 120% en julio de 2022 con respecto al año anterior. En 2021, se vendieron en China aproximadamente 505.000 autobuses y 4,3 millones de camiones. Esto representó un aumento del 13 por ciento en las ventas de autobuses en comparación con el año anterior.

- La economía india se está expandiendo a medida que aumenta el ingreso disponible de los consumidores de clase media. Esto, a su vez, tiene un impacto favorable en la creciente demanda de automóviles. La fabricación de vehículos ha aumentado rápidamente en los últimos cinco años como resultado de los bajos costos de producción del país. El mercado de sensores automotrices está ganando terreno a medida que aumenta la fabricación de vehículos.

- La flota vehicular de las ciudades indias es mucho más joven que la de los países más ricos de la Unión Europea y Estados Unidos, donde la edad promedio de los automóviles es de 8 y 11 años, respectivamente.

- Los principales fabricantes de componentes automotrices están ampliando sus instalaciones de fabricación e introduciendo nuevos productos en toda la región y es probable que experimenten un gran crecimiento en el mercado durante el período de pronóstico. Por ejemplo,

- En diciembre de 2022, Xuchang Yuandong Drive Shaft Co., Ltd. anunció que planea aumentar una inversión de 50 millones de CNY en Henan Sanjia Automotive Parts Co., Ltd. para adquirir el 60,98% del capital social de la empresa y firmar acuerdos de aumento de capital con la empresa. y otros accionistas. Las dos empresas desarrollarán conjuntamente piezas de automóviles como juntas universales y cojinetes centrales.

- En junio de 2022, Endurance Technologies desarrolló ejes de transmisión de Mahindra para los vehículos eléctricos de tres ruedas Alfa, y se suministraron muestras para realizar pruebas en Mahindra.

- En abril de 2022, KYB Corporation (KYB) planeó desarrollar bombas de aceite eléctricas para sistemas de motores de accionamiento de ejes E en vehículos eléctricos (EV) para marzo de 2023. La compañía tiene como objetivo desarrollar bombas de aceite para lubricar y enfriar ejes E y desarrollarlas como un nuevo negocio para la era de la electrificación.

- Por lo tanto, considerando tales desarrollos y tendencias en el mercado, el mercado objetivo de Asia y el Pacífico tendrá un crecimiento significativo durante el período de pronóstico.

Descripción general de la industria de ejes de transmisión automotrices

El mercado de ejes de transmisión para automóviles está dominado por varios actores clave, como GKN PLC (Melrose Industries PLC), Yamada Manufacturing Co. Ltd, American Axle Manufacturing Inc., JTEKT Corporation, Dana Incorporated y otros. La competencia en el mercado es media, ya que los principales actores continúan obteniendo grandes pedidos de los principales fabricantes de equipos originales y la participación de nuevos y pequeños participantes es limitada. Sin embargo, los principales actores se centran en diversas estrategias de crecimiento, como fusiones y adquisiciones, para obtener una ventaja competitiva sobre otros. Por ejemplo,.

En agosto de 2022, Schaeffler AG amplió sus instalaciones de fabricación en Buhl, Alemania. La nueva planta de fabricación tiene una superficie total de 15.000 m2, en la que se fabrican nuevos sistemas para sistemas de propulsión eléctricos.

En mayo de 2022, Dana anunció su acuerdo de suministro estratégico con Lion Electric Co. para respaldar su gama de autobuses eléctricos, así como camiones medianos y pesados, enfatizando su compromiso con la electrificación. El acuerdo implica el suministro de sistemas de propulsión eléctrica para todas las plataformas Lion Electric, incluidas LionA, LionC, LionD, LionM, Lion6 y Lion8.

En febrero de 2022, Endurance Technologies anunció que había agregado un nuevo producto vertical, que es el eje de transmisión. El eje de transmisión es un producto patentado de alta tecnología en una aplicación automotriz. La solicitud es para vehículos de tres y cuatro ruedas, incluidos algunos vehículos comerciales ligeros. El eje de transmisión también es un producto necesario para los vehículos eléctricos.

Líderes del mercado de ejes de transmisión automotrices

-

Dana Incorporated

-

GKN PLC (Melrose Industries PLC)

-

JTEKT Corporation

-

American Axle & Manufacturing Co. Ltd

-

Hyundai Wia Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de ejes de transmisión automotrices

- Enero de 2023 Dana Cárdenas inauguró una nueva planta de USD 21 millones en Querétaro, México, con una línea de producción que fabricará componentes de Toyota. A la primera línea de producción, que ya comenzó con 110 empleados, se unirán dos líneas más más adelante en 2023 para una producción anual total de 545.000 unidades con 300 empleados. Alejandro Sánchez Alvarado, director de Operaciones de Dana Cardanes, explicó que en la nueva instalación de 917 metros cuadrados se están instalando tres líneas de producción, donde se fabricarán ejes cardán (ejes de transmisión) para su uso en las camionetas Toyota.

- Diciembre de 2022 JTEKT Corporation (JTEKT) anunció la adopción de su eje de transmisión de baja vibración para la tracción delantera Lexus RX de Toyota Motor Corporation. El eje de transmisión de baja vibración utiliza una construcción de ranura opuesta, en la que se incorporan 6 bolas en la rótula del lado del neumático, y las cargas de empuje de las tres bolas opuestas se anulan entre sí, reduciendo la fricción interna a la mitad. Esto reduce la transmisión de vibraciones del motor a la carrocería del vehículo y mejora la economía de combustible.

- Octubre de 2022 JTEKT y la empresa de su grupo Koyo Sealing Techno desarrollaron JTEKT Ultra Small Seal como un diferencial compacto. Sello de aceite lateral para BEV eAxle en respuesta al rápido crecimiento de la industria de vehículos eléctricos de batería (BEV). Un sello lateral del diferencial es un sello de aceite colocado en la conexión entre el diferencial y el eje de transmisión que evita fugas de aceite desde el interior y contaminación desde el exterior.

Segmentación de la industria del eje de transmisión automotriz

Un eje de transmisión o eje de hélice de automóvil transfiere la potencia producida por el motor desde la transmisión al eje trasero o al eje delantero. La aplicación del aluminio extruido en los ejes de transmisión ha sido la más destacable para vehículos con tracción trasera o total, tanto para los tubos como para los brazos cardán.

El mercado de ejes de transmisión para automóviles se segmenta en tipo de diseño, tipo de posición, tipo de vehículo, canal de ventas y geografía. Por tipo de diseño, el mercado se segmenta en ejes huecos y ejes macizos. Por tipo de posición, el mercado se segmenta en eje trasero y eje delantero. Por tipo de vehículo, el mercado se segmenta en turismos y vehículos comerciales. Por canal de ventas, el mercado se segmenta en OEM y Aftermarket. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y el resto del mundo.

Para cada segmento, el dimensionamiento y la previsión del mercado se han realizado en función del valor (en USD).

| Eje hueco |

| Eje sólido |

| Eje posterior |

| Eje frontal |

| Carros pasajeros |

| Vehículos comerciales |

| OEM |

| Mercado de accesorios |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| El resto de Europa | |

| Asia-Pacífico | India |

| Porcelana | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Resto del mundo | Brasil |

| Sudáfrica | |

| Otros países |

| Por tipo de diseño | Eje hueco | |

| Eje sólido | ||

| Por tipo de puesto | Eje posterior | |

| Eje frontal | ||

| Por tipo de vehículo | Carros pasajeros | |

| Vehículos comerciales | ||

| Por canal de ventas | OEM | |

| Mercado de accesorios | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| El resto de Europa | ||

| Asia-Pacífico | India | |

| Porcelana | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Resto del mundo | Brasil | |

| Sudáfrica | ||

| Otros países | ||

Preguntas frecuentes sobre investigación de mercado de ejes de transmisión automotrices

¿Cuál es el tamaño actual del mercado de Eje de transmisión automotriz?

Se proyecta que el mercado de ejes de transmisión automotrices registre una tasa compuesta anual del 6,54% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Eje de transmisión automotriz?

Dana Incorporated, GKN PLC (Melrose Industries PLC), JTEKT Corporation, American Axle & Manufacturing Co. Ltd, Hyundai Wia Corporation son las principales empresas que operan en el mercado de ejes de transmisión automotrices.

¿Cuál es la región de más rápido crecimiento en el mercado Eje de transmisión automotriz?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Eje de transmisión automotriz?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de ejes de transmisión automotrices.

¿Qué años cubre este mercado de Eje de transmisión automotriz?

El informe cubre el tamaño histórico del mercado de Eje de transmisión automotriz para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Eje de transmisión automotriz para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del eje de transmisión automotriz

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Eje de transmisión automotriz en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del eje de transmisión automotriz incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.