Tamaño y Participación del Mercado de Tracción Integral Automotriz

Análisis del Mercado de Tracción Integral Automotriz por Mordor Intelligence

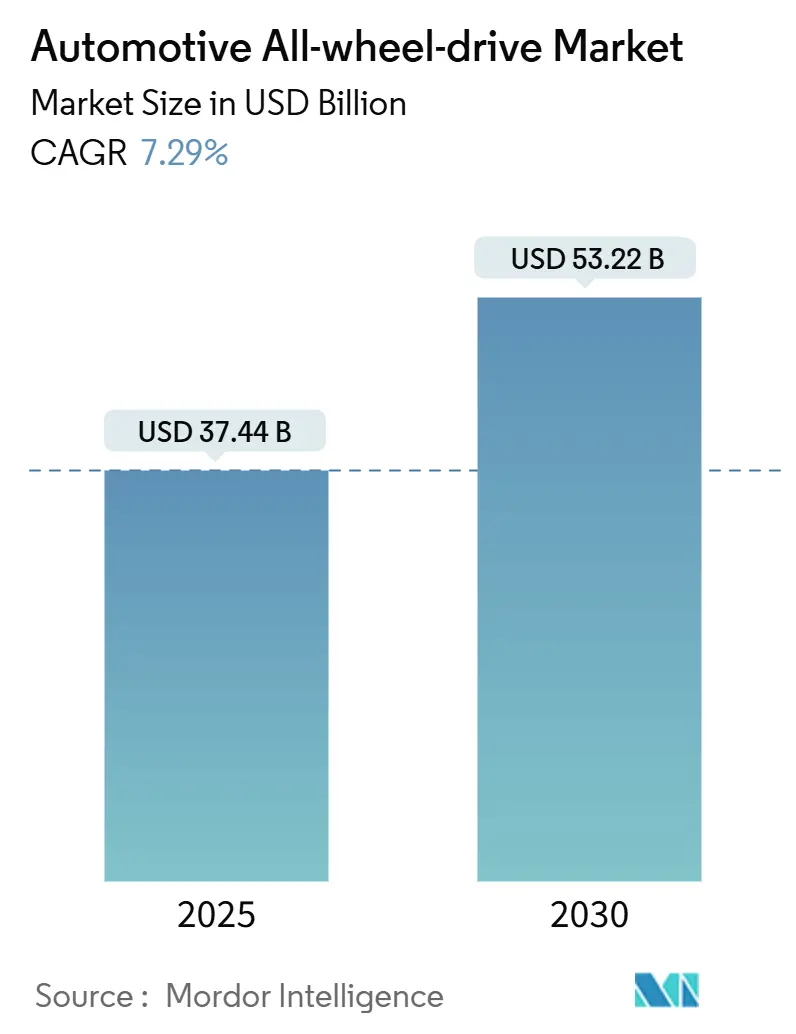

El tamaño del mercado de tracción integral automotriz alcanzó USD 37,44 mil millones en 2025 y se espera que alcance USD 53,22 mil millones para 2030, reflejando una TCAC constante del 7,29%. El fortalecimiento de los mandatos de seguridad, la rápida adopción de SUV y crossovers, y la economía en maduración de los sistemas de tracción electrificados de doble motor sustentan conjuntamente esta expansión. Los fabricantes de equipos originales ahora priorizan la integración de gestión de tracción desde las primeras etapas de plataforma porque los sistemas avanzados de asistencia al conductor dependen de la entrega predecible de torque para un rendimiento óptimo de prevención de accidentes. La electrificación también elimina las penalizaciones de costos mecánicos de larga data reemplazando cajas de transferencia y ejes con motores eléctricos controlados por software. La reingeniería de la cadena de suministro en torno a imanes de tierras raras y semiconductores de potencia se está volviendo fundamental a medida que aumenta el contenido de AWD por vehículo. La dinámica competitiva recompensa cada vez más a los proveedores verticalmente integrados que fusionan hardware de transmisión con servicios de software de actualización remota, transformando el AWD de una característica de hardware única en un canal de ingresos recurrentes para actualizaciones de rendimiento basadas en datos.

Principales Conclusiones del Informe

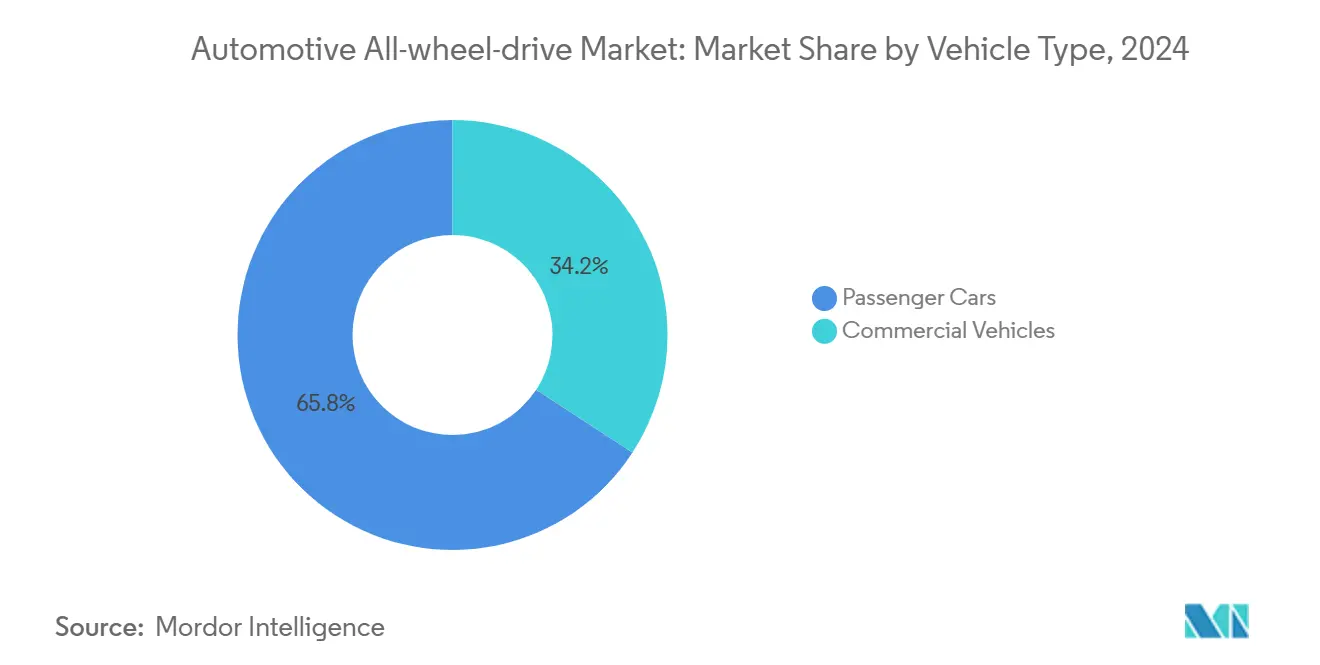

- Por tipo de vehículo, los automóviles de pasajeros lideraron con el 65,77% de la participación del mercado de tracción integral automotriz en 2024, mientras que se proyecta que los vehículos comerciales crezcan a una TCAC del 7,96% hasta 2030.

- Por propulsión, los motores de combustión interna representaron el 84,25% del tamaño del mercado de tracción integral automotriz en 2024; los vehículos eléctricos de batería registran las perspectivas más fuertes con una TCAC del 10,11% hasta 2030.

- Por tipo de sistema, los sistemas manuales de tiempo parcial mantuvieron una participación del 59,85% del tamaño del mercado de tracción integral automotriz en 2024, mientras que el AWD eléctrico avanza a una TCAC del 8,96%.

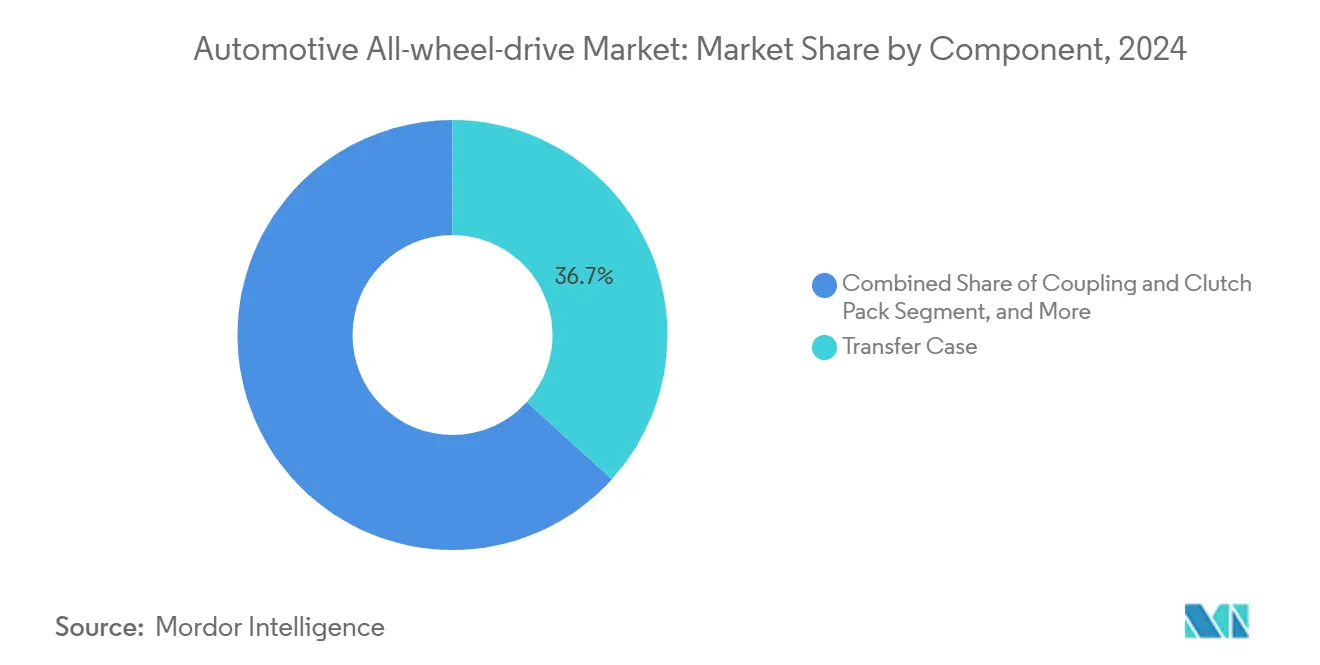

- Por componente, las cajas de transferencia comandaron el 36,74% de los ingresos en 2024, y las unidades de control con software integrado se están expandiendo a una TCAC del 9,82%.

- Por canal de ventas, el segmento instalado por el fabricante representó el 91,66% del tamaño del mercado de tracción integral automotriz en 2024; el retrofit de posventa registrará las perspectivas más fuertes con una TCAC del 9,19%.

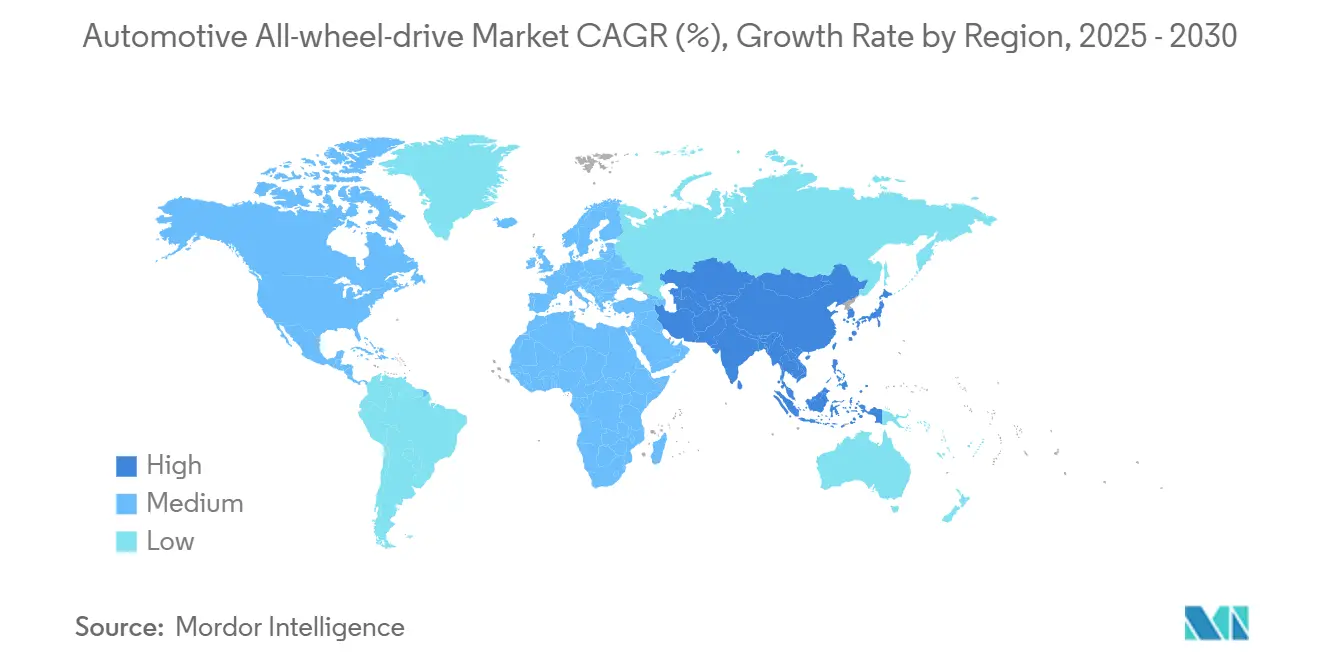

- Por geografía, América del Norte capturó el 43,17% de la participación del mercado de tracción integral automotriz en 2024; Asia Pacífico está creciendo más rápido a una TCAC del 8,55%.

Tendencias e Insights del Mercado Global de Tracción Integral Automotriz

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Creciente de SUV y CUV a Nivel Mundial | +1.8% | Global, más fuerte en América del Norte y Asia Pacífico | Mediano plazo (2-4 años) |

| Adopción Impulsada por Electrificación de e-AWD de Doble Motor | +1.5% | Global, liderada por China y Europa | Largo plazo (≥ 4 años) |

| Endurecimiento de Mandatos de Prevención de Accidentes y Seguridad de Tracción | +1.2% | América del Norte y UE, expandiéndose a Asia Pacífico | Corto plazo (≤ 2 años) |

| Cambio del Consumidor hacia Manejo de Rendimiento en Segmentos Premium | +0.9% | América del Norte, Europa, mercados premium de Asia | Mediano plazo (2-4 años) |

| Volatilidad Climática Impulsando Estandarización AWD de Fabricantes | +0.8% | Global, énfasis en regiones vulnerables al clima | Mediano plazo (2-4 años) |

| Arquitecturas de Vectorización de Torque por Software Habilitadas por OTA | +0.7% | Global, concentrado en mercados de vehículos conectados | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Demanda Creciente de SUV y CUV a Nivel Mundial

Se pronostica que la producción global de SUV y crossovers alcanzará 28 millones de unidades para 2030, y se espera que la proporción equipada con AWD suba del 45% en 2025 al 65% a medida que los sistemas de tracción cambien de embalaje opcional a predeterminado. Los compradores ven cada vez más el AWD como una prima psicológica de seguridad incluso al conducir predominantemente en carreteras pavimentadas. Las marcas chinas ahora incluyen AWD con precios base competitivos, reduciendo la barrera histórica de costos en mercados emergentes. Los fabricantes frecuentemente emparejan AWD con suites ADAS agrupados, reforzando credenciales de seguridad y aumentando márgenes netos. La mentalidad utilitaria de los consumidores sostiene la demanda durante todo el año, haciendo que el mercado de tracción integral automotriz sea menos dependiente de la estacionalidad invernal.

Adopción Impulsada por Electrificación de e-AWD de Doble Motor

Los VEB de doble motor logran un 9% mejor eficiencia energética que los diseños de motor único usando AWD mecánico adicional según las pruebas SAE [1]SAE International, "Evaluación de Eficiencia Energética de VEB AWD de Doble Motor," sae.org. Eliminar ejes y cajas de transferencia reduce peso y desbloquea control preciso de torque. Los operadores comerciales se benefician de menor mantenimiento y frenado regenerativo en todos los ejes. La nueva plataforma híbrida de Hyundai ilustra cómo e-AWD conecta la arquitectura ICE y VEB completo mientras contiene costos.

Endurecimiento de Mandatos de Prevención de Accidentes y Seguridad de Tracción

El Estándar Federal de Seguridad de Vehículos Motorizados 127 de EE.UU. exige frenado automático de emergencia en todos los vehículos ligeros para septiembre de 2029 [2]Administración Nacional de Seguridad del Tráfico en Carreteras de EE.UU., "FMVSS 127 Aviso de Regla Final," nhtsa.gov. El Reglamento General de Seguridad II de Europa entró en vigencia en julio de 2024 con requisitos similares, alentando la integración de AWD para que los sensores funcionen consistentemente en diversas condiciones de carretera. Las aseguradoras ya recompensan los modelos equipados con AWD con descuentos en primas, acelerando la adopción. Para los operadores de flotas, el costo de cumplimiento de retrofitting de vehículos de dos ruedas motrices es mayor que especificar AWD de fábrica, reforzando la demanda en el segmento comercial.

Cambio del Consumidor hacia Manejo de Rendimiento en Segmentos Premium

Las tasas de instalación de AWD en automóviles premium han excedido el 80% después de un aumento pronunciado desde menos del 50% cinco años antes. Los compradores de lujo más jóvenes valoran el manejo dinámico sobre las características tradicionales de comodidad. La vectorización de torque electrificada mejora aún más el compromiso y permite a los fabricantes monetizar paquetes de rendimiento de software post-venta. Las marcas principales reflejan esta estrategia con versiones AWD orientadas al deporte que invaden el territorio de lujo tradicional, reforzando el mercado de tracción integral automotriz.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mayor Costo BOM y Penalización de Combustible/Energía vs 2WD | -1.1% | Global, Mercados Sensibles al Precio | Corto plazo (≤ 2 años) |

| Cuellos de Botella de Suministro de Imanes y Semiconductores para Actuadores Eléctricos | -0.9% | Global, Alta Exposición al Suministro Chino | Corto plazo (≤ 2 años) |

| Preocupación por Pérdida de Autonomía en VE de Batería | -0.8% | Mercados globales de VE, Regiones con Carga Escasa | Mediano plazo (2-4 años) |

| Cambio de Conducción Autónoma hacia Trenes de Transmisión Optimizados para Eficiencia | -0.6% | Zonas de Despliegue AV Avanzado | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Mayor Costo BOM y Penalización de Combustible/Energía vs 2WD

El AWD tradicional agrega USD 1.500-3.000 al costo de construcción y reduce la economía de combustible ICE en aproximadamente 1-2 mpg según simulaciones de Argonne [3]Laboratorio Nacional Argonne, "Impacto de Costo y Economía de Combustible de AWD en Vehículos Nuevos," anl.gov. La autonomía de VEB cae 10-15% en versiones de doble motor, como demuestra la hoja de datos del Hyundai Ioniq 5. Los fabricantes a menudo convierten AWD en equipo estándar para diluir el costo, sin embargo esto eleva los precios de entrada en segmentos enfocados en valor. Los precios de baterías continúan cayendo, pero la penalización a corto plazo sigue siendo un obstáculo de ventas en mercados emergentes.

Cuellos de Botella de Suministro de Imanes y Semiconductores para Actuadores Eléctricos

Las restricciones de exportación de 2025 de China sobre imanes de tierras raras interrumpieron las líneas de ensamblaje europeas y provocaron advertencias de paradas de producción en América del Norte. Los motores AWD eléctricos dependen de imanes de neodimio-hierro-boro, mientras que las unidades de control requieren microcontroladores especializados. La Alliance for Automotive Innovation destacó posibles cierres debido a la participación del 90% de China en el refinado global de tierras raras. Los fabricantes están persiguiendo minería localizada, reciclaje de imanes y aprovisionamiento dual de chips, pero la nueva capacidad tomará varios años.

Análisis de Segmento

Por Tipo de Vehículo: Automóviles de Pasajeros Lideran, Flotas Comerciales Aceleran

Los automóviles de pasajeros capturaron el 65,77% de la participación del mercado de tracción integral automotriz en 2024, ilustrando cómo los SUV, crossovers y sedanes cada vez más equipados con AWD han movido la gestión de tracción de opción de nicho a expectativa principal. Los fabricantes emparejan AWD con paquetes agrupados de seguridad e infoentretenimiento, aumentando precios de transacción mientras satisfacen ciclos de prueba regulatorios que recompensan la entrega predecible de torque. Los consumidores valoran la confianza durante todo el año que AWD ofrece en carreteras mojadas o heladas, y las aseguradoras a menudo reflejan ese beneficio en primas más bajas, reforzando la adopción incluso en regiones templadas. Las marcas premium también usan vectorización de torque definida por software para diferenciar la dinámica de manejo entre niveles de acabado, convirtiendo la capacidad AWD en un punto de venta experiencial que respalda valores residuales más altos.

Los vehículos comerciales registran la expansión más rápida con una TCAC del 7,96% hasta 2030 a medida que las flotas de paquetería, servicios públicos y emergencia adoptan AWD para asegurar tiempo de actividad crítico para la misión bajo cargas útiles y condiciones climáticas variadas. Los ejes electrificados simplifican las instalaciones eliminando cajas de transferencia, reduciendo el tiempo de inactividad de mantenimiento y cumpliendo mandatos de emisión cero que se extienden por grandes centros urbanos. La telemática de flotas confirma que el AWD eléctrico reduce el desgaste de neumáticos relacionado con el patinaje de ruedas y mejora la eficiencia del frenado regenerativo, mejorando el costo total de propiedad a pesar de precios iniciales más altos. Los incentivos gubernamentales para transporte comercial de bajas emisiones y auditorías de seguridad más estrictas aceleran aún más las tasas de especificación, posicionando AWD como un requisito central para futuros ciclos de adquisición de flotas.

Por Tipo de Propulsión: La Electrificación Redibuja las Líneas Costo-Beneficio

Los motores de combustión interna aún representaron el 84,25% del tamaño del mercado de tracción integral automotriz en 2024, pero los trenes de potencia eléctricos de batería están aumentando a una TCAC del 10,11% a medida que los diseños de doble motor eliminan costos de caja de transferencia y agudizan la precisión de torque. Las plataformas centradas en ICE incorporan cada vez más módulos eléctricos delanteros o traseros para ofrecer AWD híbrido, protegiendo las inversiones futuras contra las reglas de emisiones que se endurecen. Los precios reducidos de baterías y los incentivos gubernamentales estrechan conjuntamente la brecha del costo total de propiedad, impulsando a los fabricantes a lanzar VEB equipados con AWD en bandas de precios principales.

Las iniciativas de celdas de combustible indican nuevo potencial comercial: la colaboración de BMW con Toyota en un SUV de hidrógeno de 2028 apunta a emparejar capacidad de largo alcance con AWD eléctrico para rutas de trabajo pesado o clima frío. Las arquitecturas de doble motor también abren caminos de monetización de software, permitiendo a los fabricantes vender actualizaciones de rendimiento por aire. En mercados donde las penalizaciones de carbono inflan los costos operativos de ICE, estos sistemas electrificados ganan mayor impulso, posicionando e-AWD como la nueva línea base para tracción, eficiencia y cumplimiento.

Por Tipo de Sistema: El Software Supera la Complejidad Mecánica

Los sistemas manuales de tiempo parcial siguieron siendo líderes de volumen con el 59,85% del tamaño del mercado de tracción integral automotriz en 2024, gracias a la asequibilidad y el servicio directo, particularmente en flotas comerciales de trabajo ligero. Las soluciones automáticas de tiempo completo atraen a consumidores orientados a la comodidad que valoran el acoplamiento sin problemas, y la vectorización mecánica activa agrega embragues electrónicos para refinar la distribución de torque bajo manejo dinámico. La evolución constante de diseños de embrague mantiene las arquitecturas mecánicas relevantes en segmentos sensibles al costo.

AWD eléctrico, avanzando a una TCAC del 8,96%, ofrece el crecimiento más pronunciado a medida que los VE premium cambian hacia vectorización de torque de software puro que puede recalibrarse a través de actualizaciones OTA. Esta capacidad transforma el hardware del tren de transmisión en un servicio actualizable, creando un flujo de anualidades para los fabricantes a través de modos de conducción por suscripción. Las arquitecturas de software primero también acortan los ciclos de desarrollo porque los ingenieros ajustan algoritmos en lugar de re-ingenierizar hardware, una ventaja decisiva a medida que los intervalos de actualización de modelos se aceleran.

Por Componente: Las Unidades de Control Electrónico Capturan Valor

Las cajas de transferencia aún generaron el 36,74% de los ingresos de componentes en 2024, subrayando su papel crítico en sistemas AWD mecánicos instalados en camionetas pickup y SUV pesados. Sin embargo, sus perspectivas de crecimiento son limitadas a medida que los ejes eléctricos y chasis de patineta eliminan ejes centrales y reducen el conteo de partes. La demanda de ejes de transmisión por lo tanto se estabilizará, excepto donde los kits de retrofit sostengan actualizaciones mecánicas de nicho en ciertas flotas comerciales.

Por el contrario, los subsistemas impulsados por ECU y software se están expandiendo a una TCAC del 9,82% porque los algoritmos predictivos ahora orquestan funciones de tracción, frenado y estabilidad en un solo dominio de control. La propiedad intelectual integrada en el firmware de control se ha convertido en el principal diferenciador competitivo, permitiendo a los proveedores comandar márgenes premium versus fundiciones de metal de commodity. Los vendedores capaces de co-diseñar código integrado, analítica en la nube y capas de ciberseguridad con equipos de ingeniería de fabricantes están mejor posicionados para capturar valor futuro a medida que la funcionalidad AWD migra de la finura mecánica a la inteligencia digital.

Nota: Las participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Ventas: El Equipamiento OEM Domina, El Posventa Encuentra Nichos

La instalación de fábrica capturó el 91,66% de las ventas AWD en 2024 a medida que los altos niveles de integración electrónica y consideraciones de garantía mantienen las decisiones de tren de transmisión dentro de la autoridad de diseño del fabricante. El acoplamiento estrecho entre control de tracción, electrónica de potencia y subsistemas ADAS hace que la modificación post-venta sea cada vez más compleja. A medida que las capacidades OTA se expanden, los fabricantes pueden optimizar el rendimiento del tren de transmisión remotamente, reduciendo aún más el incentivo para soluciones de posventa.

Aun así, el segmento de posventa registra una TCAC del 9,19%, anclado en retrofits de flotas y conversiones ICE-a-VE que demandan kits AWD especializados. Los retrofitters tienen éxito cuando suministran soluciones integrales-hardware de montaje, software de control y re-certificación de seguridad-en lugar de partes fragmentadas. Los puntos de crecimiento incluyen recreación todoterreno, vehículos blindados y camiones de entrega rural donde la tracción mejorada extiende materialmente la vida útil de servicio sin requerir una compra de vehículo completamente nueva.

Análisis Geográfico

América del Norte retuvo el 43,17% del mercado de tracción integral automotriz en 2024 con demanda robusta de pickups, SUV y segmentos de flotas que enfrentan nieve, terreno mixto e incentivos de calificación de seguros. Los reguladores de EE.UU. acoplan AWD con tecnologías de seguridad obligatorias reforzando la adopción. Canadá exhibe la mayor penetración de AWD entre vehículos ligeros porque la tracción invernal es una expectativa base.

Asia Pacífico es la región de crecimiento más rápido con una TCAC del 8,55%. Los fabricantes chinos integran AWD en exportaciones principales que reducen los precios de competidores tradicionales de dos ruedas motrices, remodelando las percepciones globales de tracción costo-efectiva. La introducción de India del Maruti Suzuki e-Vitara, el primer VE AWD de mercado masivo del país, resalta la democratización de la capacidad de tren de transmisión avanzada. Corea del Sur continúa escalando e-AWD en portafolios de Hyundai y Kia, mientras Japón aprovecha la herencia AWD híbrida para despliegues globales.

Europa muestra crecimiento constante pero menos dramático, con AWD electrificado como ruta favorecida para cumplir metas de emisión Euro 7 mientras preserva rendimiento. Las marcas premium del continente se diferencian a través de vectorización de torque de grano fino, integrada con ADAS alineado al Reglamento General de Seguridad II. América del Sur y África permanecen más pequeños hoy pero ilustran adopción creciente respaldada por actualizaciones de infraestructura y reducciones de aranceles de importación que reducen precios al detalle para crossovers AWD.

Panorama Competitivo

El mercado de tracción integral automotriz permanece moderadamente concentrado, dominado por BorgWarner, ZF Friedrichshafen y Magna International, cada uno aprovechando décadas de experiencia en trenes de transmisión mecánicos y relaciones profundas con fabricantes para asegurar programas ICE e híbridos de alto volumen. Sus portafolios aún se centran en cajas de transferencia, diferenciales y sistemas de acoplamiento, pero los tres han aumentado recientemente el gasto en I+D en e-ejes y módulos inversores integrados para mantenerse relevantes a medida que la electrificación se acelera.

Los nuevos participantes con capacidades centradas en software están remodelando el campo. Las start-ups enfocadas en algoritmos de inversores, código de vectorización de torque y ciberseguridad venden directamente a fabricantes de VE que prefieren electrónica verticalmente integrada sobre hardware tier-1 tradicional. Las firmas tecnológicas también explotan modelos de negocio OTA empaquetando actualizaciones de rendimiento como servicios de suscripción, cambiando así la captura de valor de ventas de hardware únicas a flujos de ingresos recurrentes. Estas dinámicas fuerzan a los proveedores heredados a adquirir o asociarse con especialistas en software integrado, acelerando la convergencia de competencias mecánicas y digitales.

La consolidación estratégica subraya la transición. La adquisición de USD 1,4 mil millones de American Axle & Manufacturing de los activos e-drive de GKN Automotive en 2024 señaló una carrera para ensamblar portafolios de trenes de transmisión electrificados de pila completa. Movimientos similares son probables a medida que los proveedores se cubren contra la volatilidad de imanes de tierras raras y semiconductores a través de integración vertical y aprovisionamiento diversificado. En última instancia, los ganadores serán aquellos que casen hardware competitivo en costos con software adaptable, asegurando que las plataformas AWD puedan evolucionar a través de múltiples ciclos de propulsión y regímenes regulatorios.

Líderes de la Industria de Tracción Integral Automotriz

-

BorgWarner Inc.

-

JTEKT Corporation

-

GKN Automotive (Melrose)

-

ZF Friedrichshafen AG

-

Magna International Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Noviembre 2024: BorgWarner aseguró contratos con un fabricante líder de América del Norte para entregar cajas de transferencia Electro-Mecánicas Bajo Demanda y de Cambio Eléctrico sobre la Marcha de dos velocidades para nuevas plataformas de camiones programadas de 2027 a 2028.

- Mayo 2024: Eaton fue seleccionado por un fabricante global de VE para suministrar su diferencial ELocker® para un SUV híbrido enchufable en el que las ruedas traseras son impulsadas por un motor eléctrico y el eje delantero puede ser potenciado por un segundo motor o un ICE opcional.

Alcance del Informe del Mercado Global de Tracción Integral Automotriz

Un vehículo de tracción integral es uno con un tren de potencia capaz de proporcionar potencia a todas sus ruedas, ya sea tiempo completo o bajo demanda. Las formas más comunes de tracción integral son 4x4, Reflejando dos ejes con ambas ruedas capaces de ser potenciadas.

El mercado de tracción integral automotriz ha sido segmentado por Tipo de Vehículo, Tipo de Propulsión, Tipo de Sistema y Geografía. Por tipo de vehículo, el mercado está segmentado en automóviles de pasajeros y vehículos comerciales. El mercado está segmentado por tipo de propulsión en ICE y vehículos eléctricos. Por tipo de sistema, el mercado está segmentado en AWD manual y AWD automático. Por tipo de geografía, el mercado está segmentado en América del Norte, Europa, Asia-pacífico y el resto del mundo.

El informe cubre el volumen de mercado (Unidades) e ingresos (USD Miles de Millones) para todos los segmentos anteriores.

| Automóviles de Pasajeros | Hatchbacks y Sedanes |

| SUV y Crossovers | |

| Vehículos Comerciales | Vehículos Comerciales Ligeros |

| Camiones Pesados y Autobuses |

| Motor de Combustión Interna (ICE) |

| Vehículo Eléctrico Híbrido (VEH) |

| Vehículo Eléctrico de Batería (VEB) |

| Vehículo Eléctrico de Celda de Combustible (VECC) |

| AWD de Tiempo Parcial/Manual |

| AWD de Tiempo Completo/Automático |

| AWD Eléctrico/e-AWD (Doble Motor, Cuádruple Motor) |

| AWD de Vectorización de Torque Activo |

| Caja de Transferencia |

| Diferencial (Central, Delantero, Trasero) |

| Acoplamiento y Paquete de Embrague |

| Eje de Transmisión y Eje de Transmisión |

| Unidad de Control y Software |

| Instalado por OEM |

| Retrofit de Posventa |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Resto de Asia Pacífico | |

| Medio Oriente y África | Arabia Saudí |

| Emiratos Árabes Unidos | |

| Turquía | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Vehículo | Automóviles de Pasajeros | Hatchbacks y Sedanes |

| SUV y Crossovers | ||

| Vehículos Comerciales | Vehículos Comerciales Ligeros | |

| Camiones Pesados y Autobuses | ||

| Por Tipo de Propulsión | Motor de Combustión Interna (ICE) | |

| Vehículo Eléctrico Híbrido (VEH) | ||

| Vehículo Eléctrico de Batería (VEB) | ||

| Vehículo Eléctrico de Celda de Combustible (VECC) | ||

| Por Tipo de Sistema | AWD de Tiempo Parcial/Manual | |

| AWD de Tiempo Completo/Automático | ||

| AWD Eléctrico/e-AWD (Doble Motor, Cuádruple Motor) | ||

| AWD de Vectorización de Torque Activo | ||

| Por Componente | Caja de Transferencia | |

| Diferencial (Central, Delantero, Trasero) | ||

| Acoplamiento y Paquete de Embrague | ||

| Eje de Transmisión y Eje de Transmisión | ||

| Unidad de Control y Software | ||

| Por Canal de Ventas | Instalado por OEM | |

| Retrofit de Posventa | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia Pacífico | ||

| Medio Oriente y África | Arabia Saudí | |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de tracción integral automotriz?

El tamaño del mercado de tracción integral automotriz se sitúa en USD 37,44 mil millones en 2025 y se pronostica que alcance USD 53,22 mil millones para 2030.

¿Por qué el AWD eléctrico está creciendo más rápido que el AWD mecánico?

Las arquitecturas eléctricas de doble motor eliminan cajas de transferencia pesadas, mejoran la eficiencia energética en un 9% y permiten control preciso de torque basado en software que soporta actualizaciones over-the-air, impulsando una TCAC del 8,96% en sistemas AWD eléctricos.

¿Qué región se está expandiendo más rápido en la adopción de AWD?

Asia Pacífico registra la adopción más rápida con una TCAC del 8,55% a medida que los fabricantes chinos estandarizan AWD en modelos de exportación y los fabricantes indios introducen sus primeros VE AWD de mercado masivo.

¿Cómo están influyendo las regulaciones de seguridad más estrictas en la demanda de AWD?

FMVSS 127 de EE.UU. y el Reglamento General de Seguridad II de Europa exigen características avanzadas de prevención de accidentes que funcionan mejor con tracción predecible; las aseguradoras también recompensan AWD con reducciones de primas, acelerando las tasas de instalación de fábrica.

Última actualización de la página el: