Análisis de mercado de dispositivos de aterectomía

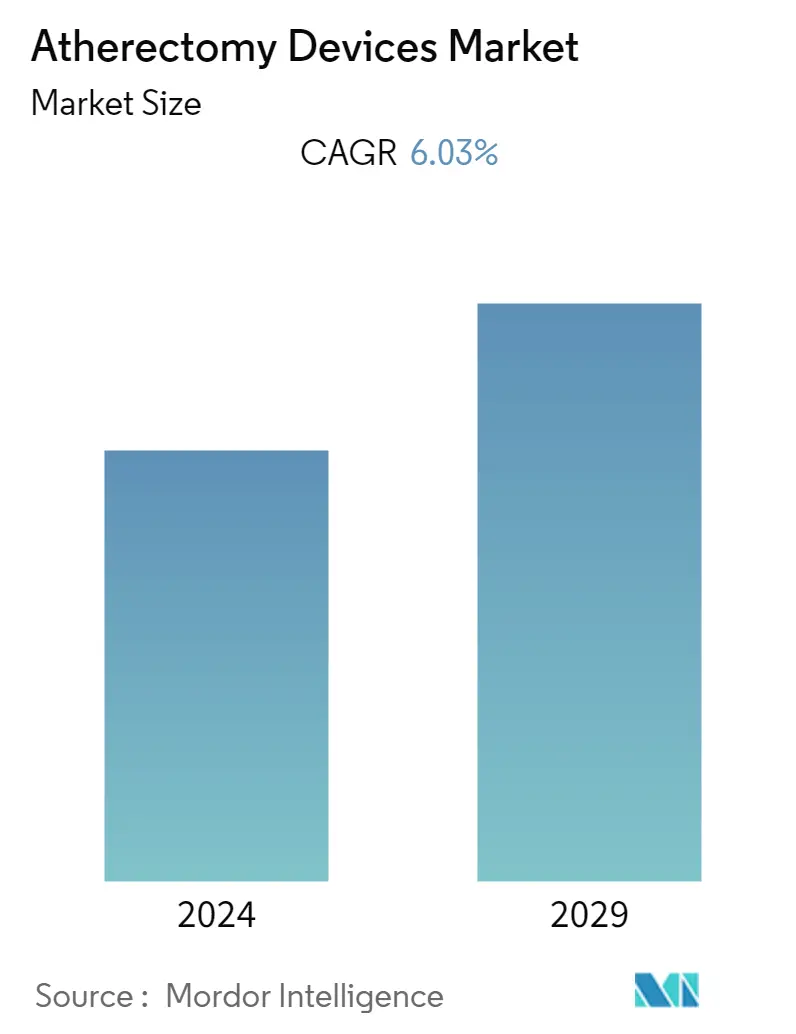

Se espera que el mercado de dispositivos de aterectomía registre una tasa compuesta anual de alrededor del 6,03% durante el período previsto 2022-2027.

Como muchos otros mercados, el mercado se vio afectado por la pandemia de COVID-19. Se pospusieron diversos procedimientos cardiovasculares y tratamientos no esenciales. En marzo de 2022, se publicó un estudio de investigación en Annals of Thoracic Surgery, que analizó a 717.103 pacientes adultos de cirugía cardíaca y más de 20 millones de pacientes con COVID-19 afirmó que hubo una reducción del 52,7% en el volumen de cirugía cardíaca en adultos y una reducción del 65,5%. en casos electivos. La región del Atlántico Medio fue la más afectada por el primer aumento de COVID-19, con una reducción del 69,7 % en el volumen general de casos y una reducción del 80,0 % en los casos electivos. En las regiones del Atlántico Medio y Nueva Inglaterra, la mortalidad observada respecto a la esperada por derivación coronaria aislada aumentó hasta 1,48 veces (aumento del 148%) las tasas anteriores a la COVID. Después del primer aumento de COVID-19, los volúmenes de casos de cirugía cardíaca a nivel nacional no volvieron a los valores iniciales, lo que indica un déficit asociado a la COVID-19 en pacientes de cirugía cardíaca. La aterectomía es un procedimiento que se utiliza para limpiar las arterias del corazón obstruidas. Las cirugías cardíacas también incluirían cirugías de aterectomía. Por lo tanto, el mercado se vio afectado en todo el mundo. Por lo tanto, con la flexibilización de las restricciones de COVID-19 en todo el mundo, el mercado ganó fuerza y se espera que recupere su máximo potencial a lo largo de los años.

El mercado de dispositivos de aterectomía está impulsado principalmente por la creciente preferencia por las cirugías mínimamente invasivas. Los estudios de investigación sobre la expansión de las cirugías mínimamente invasivas son otro factor que impulsa el crecimiento del mercado. En octubre de 2021, se publicó un estudio de investigación en Elsevier Journal, que afirma que el progreso continuo en la intervención coronaria percutánea (ICP) ha inspirado a los cirujanos a reducir la invasividad de las técnicas de revascularización quirúrgica, lo que ha dado como resultado el desarrollo de procedimientos de cirugía cardíaca mínimamente invasiva (MICS). que se han expandido ampliamente en las últimas dos décadas. Los principales objetivos de MICS son evitar cualquier forma de esternotomía, reducir la transfusión de productos sanguíneos posoperatorios, acortar los tiempos de ventilación, reducir las estancias hospitalarias y de cuidados intensivos, disminuir el dolor posoperatorio y acelerar el regreso a las actividades normales. Por lo tanto, debido a las ventajas de MICS, habrá un crecimiento en la adopción de este tipo de cirugías, lo que aumentaría el crecimiento del mercado.

Además, se espera que el desarrollo y la comercialización continuos de productos impulsen el crecimiento del mercado. En noviembre de 2021, Royal Philips lanzó aplicaciones de arterias coronarias y periféricas, incluido el sistema Nexcimerlaser en Orlando, Estados Unidos. El nuevo sistema láser de Philips, Nexcimer, ofrece simplicidad plug-and-play para procedimientos de extracción de cables y aterectomía coronaria y periférica. Es el único sistema compatible con catéteres con datos clínicos de Nivel I para aterectomía ISR y que también puede soportar procedimientos de extracción de cables (la extracción de cables de marcapasos o desfibriladores alrededor del corazón).

En la tendencia actual de reforma de la atención médica, los reembolsos y la cobertura, la consolidación de pagadores y proveedores para hacer frente a los crecientes costos de la atención médica es esencial para los pacientes y sus cuidadores. La reforma del reembolso y la cobertura aumenta las posibilidades de optar por el tratamiento si está cubierto. Por lo tanto, aumentar el reembolso aumentaría el crecimiento del mercado en el próximo período. En 2022, los Centros de Servicios de Medicare y Medicaid (CMS) aumentaron el reembolso de los procedimientos de litotricia intravascular periférica (IVL). Procedimiento que incluye revascularización, endovascular, abierta o percutánea, de arterias de las extremidades inferiores, excepto tibial/peronea; con litotricia intravascular, incluye angioplastia dentro del mismo(s) vaso(s) (código CPT C9764) recibirá USD 10.258. De manera similar, un procedimiento que incluya revascularización, endovascular, abierta o percutánea, de arterias de las extremidades inferiores, excepto tibial/peronea; con litotricia intravascular y colocación(s) de stent transluminal, incluye angioplastia dentro de los mismos vasos, (código CPT C9765) recibirá USD 16.402. Además, procesos que incluyen revascularización, endovascular, abierta o percutánea, arterias de las extremidades inferiores), excepto tibial/peroneo; con litotricia intravascular y colocación de stent transluminal y aterectomía, incluida la angioplastia dentro de los mismos vasos, cuando se realice (código CPT C9767) recibirá USD 16,402. Por lo tanto, se espera que todos los factores mencionados anteriormente impulsen el mercado durante el período previsto.

Sin embargo, los estrictos escenarios regulatorios pueden restringir el crecimiento del mercado durante el período previsto.

Tendencias del mercado de dispositivos de aterectomía

El segmento de aterectomía direccional tiene una participación de mercado significativa en el mercado estudiado durante el período de pronóstico

Se espera que el segmento del mercado de aterectomía direccional experimente un crecimiento significativo en el período de pronóstico sobre otros productos, ya que ofrece ciertas ventajas como bajo costo de tratamiento, mayor eficiencia, etc. La creciente adopción de procedimientos de aterectomía mínimamente invasivos puede impulsar la demanda de aterectomía. dispositivos. Según un estudio de investigación publicado por Krishna J. Rocha-Singh et. al., en junio de 2021, la eliminación de placa con aterectomía direccional (DA) antes de la angioplastia con balón recubierto de fármaco (DCB) es una técnica de tratamiento segura y eficaz con una baja tasa de stent provisional en pacientes con enfermedad sintomática de la arteria femoropoplítea gravemente calcificada. Por lo tanto, se espera que estudios de investigación como estos promuevan aún más el uso de sistemas DA, lo que se prevé que impulse el crecimiento en el segmento estudiado.

También se espera que las iniciativas estratégicas adoptadas por los actores clave del mercado, como lanzamientos de productos, fusiones y adquisiciones y asociaciones, contribuyan al crecimiento del mercado. Por ejemplo, en agosto de 2021, Medtronic presentó una solicitud a la USFDA para la aprobación del sistema de aterectomía direccional TurboHawk Plus, una versión actualizada de su dispositivo de aterectomía más antiguo y en gran medida eliminado. Este dispositivo facilitará mayores procedimientos de aterectomía durante las intervenciones de enfermedad arterial periférica (PAD). Además, en noviembre de 2021, Avinger Inc. recibió la aprobación 510(k) de la FDA de los Estados Unidos para la nueva indicación clínica del sistema de aterectomía guiada por Pantherisimage. Esta autorización permite a la empresa comercializar directamente Pantheris para el tratamiento de la reestenosis intrastent (ISR) en las arterias de las extremidades inferiores.

Por lo tanto, en general, con el creciente número de cirugías y la innovación de productos, se espera que el segmento de sistemas de aterectomía direccional crezca durante el período de pronóstico del estudio.

América del Norte tiene una participación significativa en el mercado y se espera que haga lo mismo durante el período de pronóstico

Se espera que América del Norte tenga una participación significativa del mercado. Factores como la creciente disponibilidad de reembolsos por sistemas de aterectomía, la adopción de sistemas de aterectomía entre los profesionales médicos, la gran población de pacientes con enfermedades de las arterias periféricas y coronarias y un número cada vez mayor de ensayos clínicos (que tienen como objetivo evaluar la eficacia terapéutica de los sistemas de aterectomía en áreas específicas) tratamiento de enfermedades) están impulsando el crecimiento del mercado norteamericano de dispositivos de aterectomía.

Según la actualización de los CDC de febrero de 2022, en los Estados Unidos, las enfermedades cardíacas son la principal causa de muerte independientemente del género, raza o etnia y el tipo más común de enfermedad cardíaca es la enfermedad coronaria (CHD) o enfermedad de las arterias coronarias. en el que las arterias coronarias se estrechan demasiado o se desarrollan obstrucciones de colesterol en las paredes, lo que provoca un derrame cerebral o un ataque cardíaco. Por lo tanto, debido a la creciente prevalencia de enfermedades cardíacas, se espera que aumente la demanda de procedimientos de aterectomía en la región, lo que se prevé impulsará el crecimiento en el mercado estudiado durante el período previsto.

Un escenario de reembolso adecuado y una gran cantidad de dispositivos aprobados por la FDA son las razones clave de este predominio. Por ejemplo, en octubre de 2021, BD (Becton, Dickinson and Company) anunció que había recibido la autorización 510(k) para indicaciones ampliadas de la FDA de EE. UU. para el sistema de aterectomía Rotarex. Además, en noviembre de 2021, Royal Philips anunció el debut en Norteamérica de nuevas aplicaciones de arterias coronarias y periféricas, incluido el sistema IntraSight Mobile y el sistema láser Nexcimer.

Por lo tanto, se espera que todos los factores mencionados anteriormente impulsen el mercado en la región durante el período previsto.

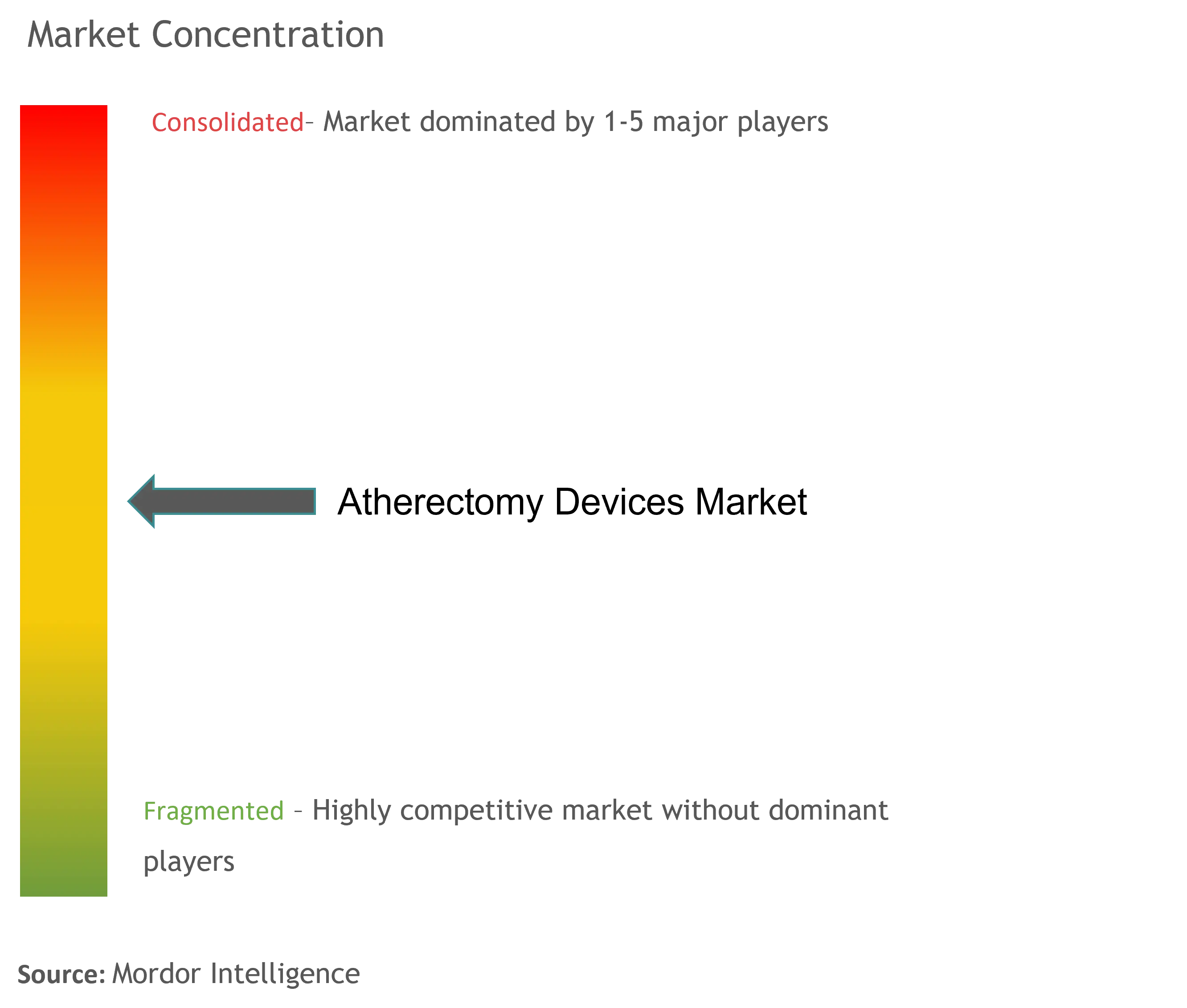

Descripción general de la industria de dispositivos de aterectomía

El mercado de dispositivos de aterectomía es moderadamente competitivo, con la presencia de muchos actores globales. Por ejemplo, Abbott Laboratories, B. Braun SE, Boston Scientific, CR Bard, Cardinal Health Inc., Koninklijke Philips NV, Medtronic PLC, Terumo Corporation, etc., ofrecen sus productos en todo el mundo.

Líderes del mercado de dispositivos de aterectomía

-

Abbott Laboratories

-

Boston Scientific Corporation

-

Medtronic

-

Becton, Dickinson and Company

-

Koninklijke Philips N.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos de aterectomía

- Agosto de 2022 AngioDynamics, Inc. anunció que el sistema de aterectomía Auryon obtuvo la autorización 510(k) para una indicación ampliada que incluye la trombectomía arterial.

- Febrero de 2022 RA Medical Systems anunció que la inscripción llegó a 95 sujetos en el ensayo clínico fundamental para evaluar la seguridad y eficacia del sistema láser excimer DABRA como dispositivo de aterectomía para el tratamiento de la enfermedad arterial periférica.

Segmentación de la industria de dispositivos de aterectomía

Según el alcance del informe, la aterectomía es un procedimiento endovascular mínimamente invasivo que generalmente se realiza para eliminar la aterosclerosis de los vasos sanguíneos del cuerpo. Generalmente se utiliza para tratar las arterias. También se puede utilizar en venas y en injertos de derivación vascular. El mercado de dispositivos de aterectomía está segmentado por producto (sistemas de aterectomía direccional, sistemas de aterectomía orbitaria, sistemas de aterectomía fotoablativa (láser) y sistemas de aterectomía rotacional), aplicación (aplicaciones vasculares periféricas, aplicaciones cardiovasculares y aplicaciones neurovasculares), usuario final (hospitales y centros quirúrgicos, centros de atención ambulatoria y otros usuarios finales) y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe también cubre los tamaños estimados del mercado y las tendencias para 17 países en las principales regiones del mundo . El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Sistemas de aterectomía direccional |

| Sistemas de aterectomía orbitaria |

| Sistemas de aterectomía fotoablativa (láser) |

| Sistemas de aterectomía rotacional |

| Aplicaciones vasculares periféricas |

| Aplicaciones cardiovasculares |

| Aplicaciones neurovasculares |

| Hospitales y Centros Quirúrgicos |

| Centros de atención ambulatoria |

| Otros usuarios finales |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Por producto | Sistemas de aterectomía direccional | |

| Sistemas de aterectomía orbitaria | ||

| Sistemas de aterectomía fotoablativa (láser) | ||

| Sistemas de aterectomía rotacional | ||

| Por aplicación | Aplicaciones vasculares periféricas | |

| Aplicaciones cardiovasculares | ||

| Aplicaciones neurovasculares | ||

| Por usuario final | Hospitales y Centros Quirúrgicos | |

| Centros de atención ambulatoria | ||

| Otros usuarios finales | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado de dispositivos de aterectomía

¿Cuál es el tamaño actual del mercado Dispositivos de aterectomía?

Se proyecta que el mercado Dispositivos de aterectomía registrará una tasa compuesta anual del 6,03% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Dispositivos de aterectomía?

Abbott Laboratories, Boston Scientific Corporation, Medtronic, Becton, Dickinson and Company, Koninklijke Philips N.V. son las principales empresas que operan en el mercado de dispositivos de aterectomía.

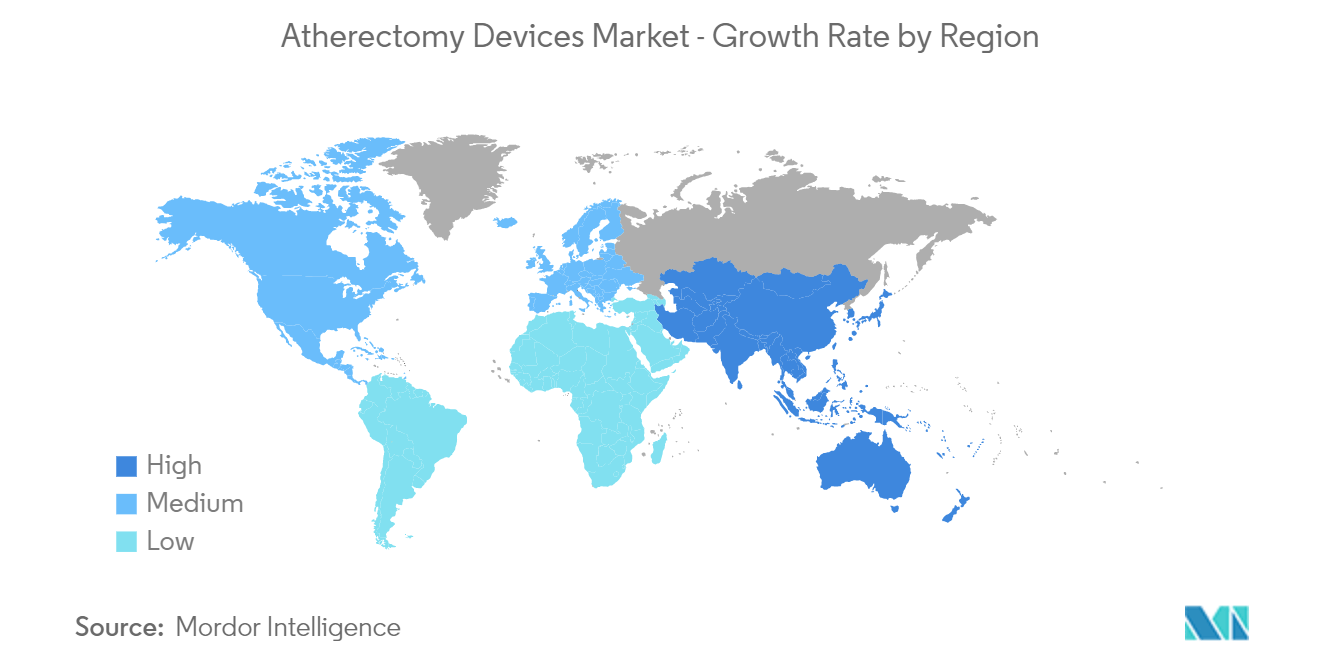

¿Cuál es la región de más rápido crecimiento en el mercado Dispositivos de aterectomía?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Dispositivos de aterectomía?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de dispositivos de aterectomía.

¿Qué años cubre este mercado de Dispositivos de aterectomía?

El informe cubre el tamaño histórico del mercado de Dispositivos de aterectomía para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos de aterectomía para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de dispositivos de aterectomía

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Dispositivos de aterectomía en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos de aterectomía incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.