Análisis del mercado de cemento blanco APAC

Se espera que el mercado de cemento blanco en Asia-Pacífico crezca a una tasa compuesta anual de más del 2% durante el período previsto. Los principales factores que impulsan el mercado estudiado son la creciente demanda de la industria de la construcción en Asia-Pacífico y la creciente demanda de prefabricados de hormigón. Por otro lado, el alto costo de producción es la principal limitación, que se espera que obstaculice el crecimiento del mercado.

- Se espera que la creciente inversión en infraestructura en los países de la ASEAN ofrezca varias oportunidades lucrativas para el crecimiento del mercado.

- Por tipo, el segmento tipo 1 representó la mayor proporción, debido a sus propiedades para proporcionar un color brillante al concreto o mortero, ya que es ideal para una variedad de proyectos arquitectónicos.

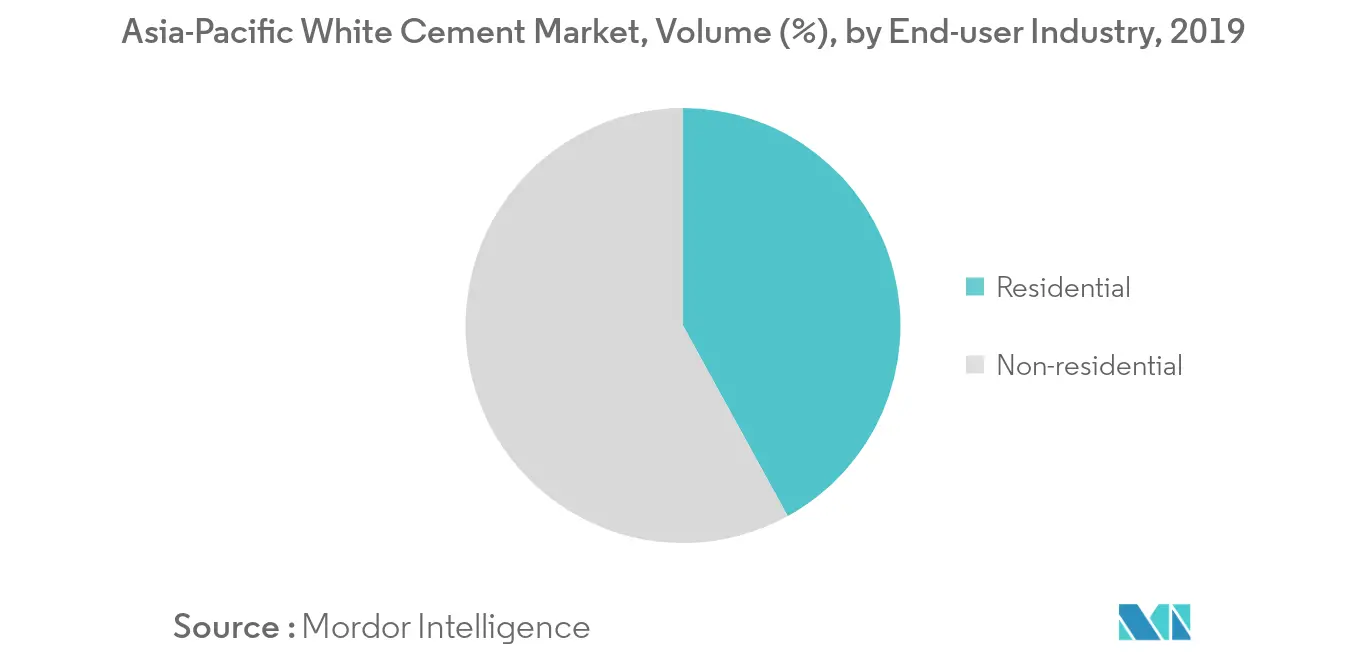

- Por aplicación, el segmento no residencial representó la mayor proporción debido a la creciente demanda de cemento blanco para aplicaciones comerciales, industriales y de infraestructura.

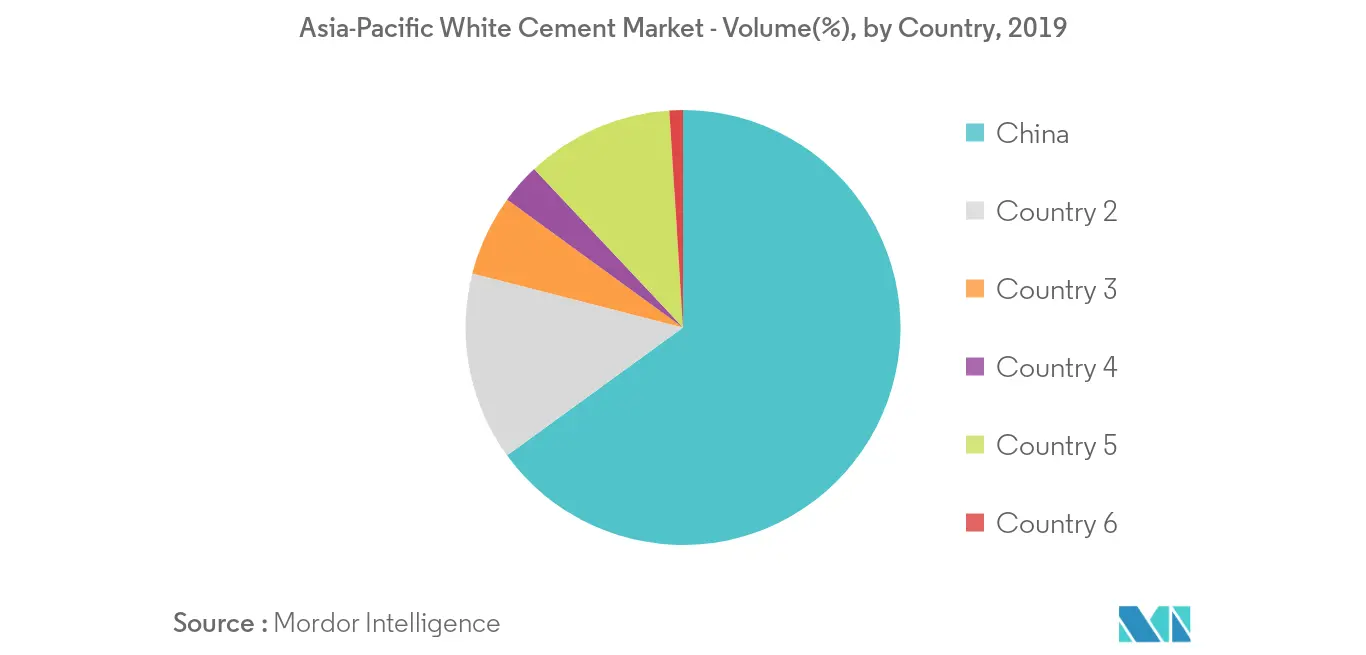

- Por país, se espera que China domine el mercado durante el período de previsión.

Tendencias del mercado de cemento blanco APAC

Creciente demanda de la industria de la construcción en Asia-Pacífico

- China tiene el mercado de construcción más grande del mundo y es el mayor fabricante de cemento del mundo. Aunque hay una ligera caída en la tasa de crecimiento, la industria de la construcción en China todavía ha sido testigo de una tasa de crecimiento significativa en los últimos años. Según la Oficina Nacional de Estadísticas de China, el valor de la producción de la construcción en el país aumentó de 9,6 billones de CNY en 2010 a 24,84 billones de CNY en 2019.

- India es el segundo mayor fabricante de cemento del mundo. Los principales fabricantes de cemento blanco del país incluyen JK Cement y Ultratech Cement. Se espera que la demanda de cemento blanco en el país se vea impulsada por el creciente desarrollo de infraestructura en el país. Casi el 9% del PIB de la India se gasta en servicios de infraestructura. El Gobierno de la India dio un enorme impulso al sector de infraestructura al asignar INR 5,97 lakh crore (USD 92,22 mil millones) en el presupuesto de la Unión para 2018-2019.

- Además, 99 ciudades han propuesto inversiones por valor de 31.650 millones de dólares en el marco de su plan de ciudades inteligentes. Es probable que 100 ciudades inteligentes y 500 ciudades inviten a inversiones por valor de 2 billones de rupias en los próximos cinco años.

- Además, la industria de la construcción de Indonesia experimentó un crecimiento significativo en los últimos años. El PIB de la construcción en Indonesia aumentó de MYR 1.041,95 billones en 2014 a alrededor de MYR 1.562,3 billones en 2018. La construcción de edificios en Indonesia ha experimentado un crecimiento significativo en los últimos años debido al aumento de la población y la creciente urbanización.

- De ahí que las tendencias antes mencionadas en la industria de la construcción de Asia-Pacífico estén impulsando la demanda de cemento blanco en el mercado estudiado.

China dominará el mercado

- En Asia-Pacífico, China es la economía más grande, en términos de PIB. El país experimentó un crecimiento de alrededor del 6,1% en su PIB durante 2019, incluso después de la perturbación comercial provocada por su guerra comercial con Estados Unidos.

- En China, la industria de la construcción creció a un fuerte ritmo en 2019, aunque el crecimiento se desaceleró durante el año, en comparación con 2018. El sector de la construcción ha apoyado el crecimiento económico en el país, mientras que la guerra comercial entre Estados Unidos y China afectó el desempeño en otras industrias, como la automotriz y la electrónica.

- Es probable que este aumento en el número de aprobaciones de proyectos de infraestructura durante 2019 estimule el gasto en infraestructura durante los próximos dos años. Durante 2019, se anunciaron en Beijing un total de alrededor de 300 grandes proyectos de construcción, incluidos 100 proyectos para mejorar los medios de vida del público, 100 proyectos para industrias tecnológicas de alta gama y 100 proyectos de infraestructura. Se espera que estos proyectos atraigan en total unos 35 mil millones de dólares.

- El gobierno duplicó con creces la inversión en proyectos de infraestructura a gran escala aprobados durante 2019, en comparación con los 374.300 millones de CNY en 2018 (52.800 millones de dólares), con el fin de garantizar un crecimiento constante de la economía. En los primeros nueve meses de 2019, la Comisión Nacional de Desarrollo y Reforma (NDRC) aprobó alrededor de 21 proyectos por valor de más de 764.300 millones de CNY (107.800 millones de dólares), lo que aceleró la inversión en infraestructura en un 4,5%.

- En 2020, el país todavía planea depender del gasto estatal en infraestructura para evitar el escenario previsto de una desaceleración más pronunciada. En este sentido, el país traza estrategias para impulsar la inversión en infraestructura y ofrecer más bonos especiales.

- Los gobiernos locales del país pueden emitir bonos especiales por valor de alrededor de 3 billones de CNY (426.20 mil millones de dólares) en 2020, para financiar proyectos de infraestructura, incluido 1 billón de CNY, que se anticipa hasta este año. Además, es probable que el banco central flexibilice su política para reducir los costos de financiación corporativa y fomentar el crédito. Además, hay numerosos proyectos aeroportuarios en espera de construcción dentro del período previsto.

- Según las estadísticas de mayo de 2019, China cuenta con alrededor de 235 aeropuertos, y el gobierno planea aumentarlos a 260 para 2020. En este sentido, algunos de los proyectos de construcción de aeropuertos, que están en desarrollo o en etapa de planificación, incluyen Beijing Capital International. Aeropuerto, Aeropuerto Internacional Chengdu Shuangliu, Aeropuerto Internacional Chongqing Jiangbei, Aeropuerto Internacional Guangzhou Baiyun y ampliación del Aeropuerto Internacional Xianyang. Además, los objetivos a largo plazo del gobierno siguen siendo alrededor de 450 aeropuertos para el país para 2035.

- Por lo tanto, se prevé que todas estas inversiones y proyectos de construcción planificados en el país impulsen el consumo interno del mercado de cemento blanco durante el período previsto.

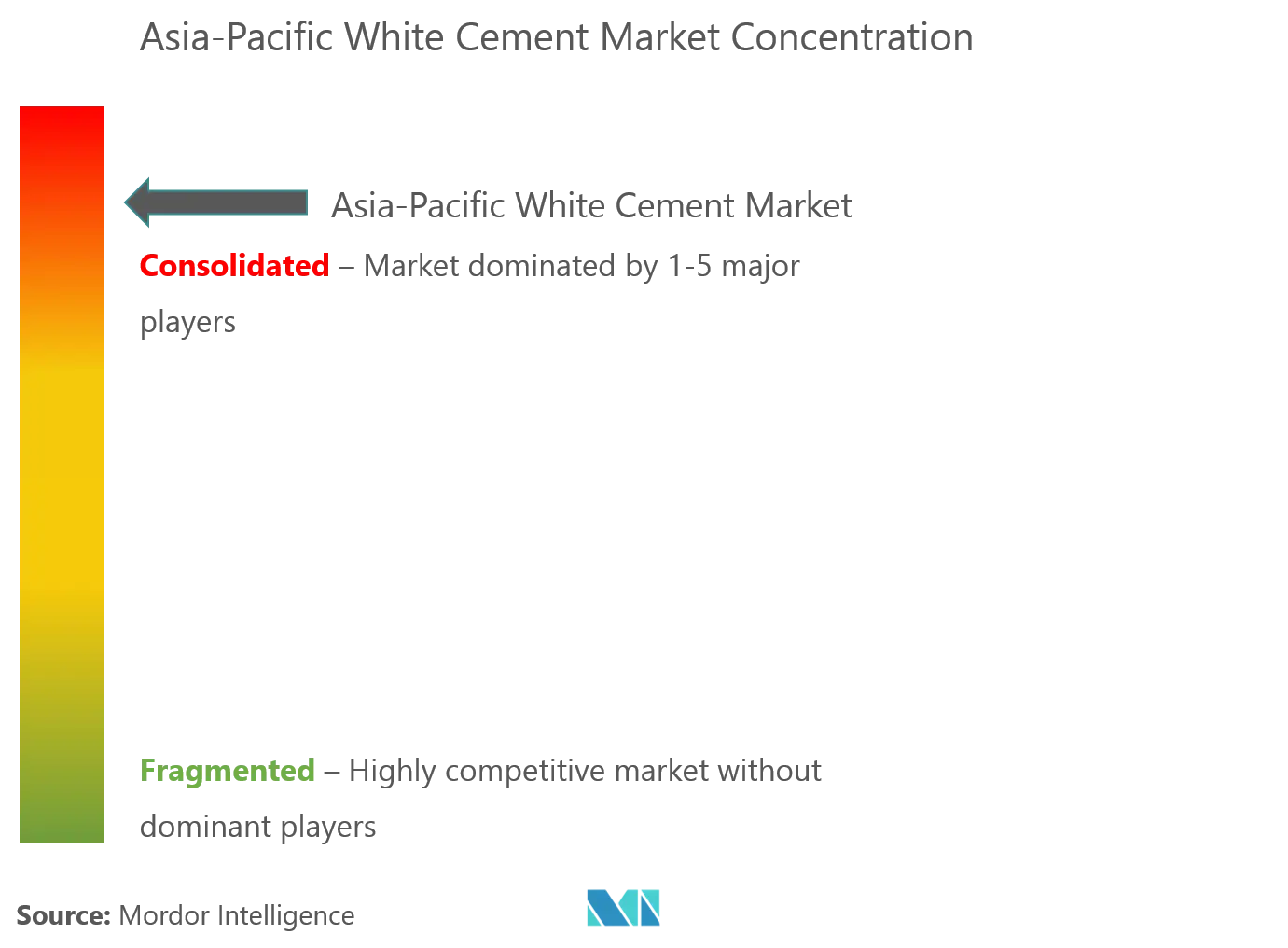

Descripción general de la industria del cemento blanco de APAC

El mercado del cemento blanco en Asia-Pacífico está consolidado y los cinco principales actores representan la mayor parte del mercado. Los actores clave en el mercado incluyen JK Cement Ltd, SOTACIB, India Cements Ltd, Aditya Birla Group y Cementir Holding NV.

Líderes del mercado de cemento blanco de APAC

-

JK Cement Ltd

-

SOTACIB

-

India Cements Ltd

-

Cementir Holding N.V.

-

Aditya Birla Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria del cemento blanco APAC

El informe del mercado de cemento blanco de Asia y el Pacífico incluye:.

| Tipo i |

| Tipo III |

| Otros tipos |

| Residencial | |

| No residencial | Comercial |

| Infraestructura | |

| Industrial/Institucional |

| Porcelana |

| India |

| Japón |

| Corea del Sur |

| Países de la ASEAN |

| Resto de Asia-Pacífico |

| Tipo | Tipo i | |

| Tipo III | ||

| Otros tipos | ||

| Solicitud | Residencial | |

| No residencial | Comercial | |

| Infraestructura | ||

| Industrial/Institucional | ||

| País | Porcelana | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Países de la ASEAN | ||

| Resto de Asia-Pacífico | ||

Preguntas frecuentes sobre investigación de mercado del cemento blanco de APAC

¿Cuál es el tamaño actual del mercado de Cemento blanco de Asia y el Pacífico?

Se proyecta que el mercado de cemento blanco de Asia y el Pacífico registrará una tasa compuesta anual superior al 2% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de cemento blanco de Asia y el Pacífico?

JK Cement Ltd, SOTACIB, India Cements Ltd, Cementir Holding N.V., Aditya Birla Group son las principales empresas que operan en el mercado de cemento blanco de Asia y el Pacífico.

¿Qué años cubre este mercado de Cemento blanco de Asia y el Pacífico?

El informe cubre el tamaño histórico del mercado de Cemento blanco de Asia y el Pacífico durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Cemento blanco de Asia y el Pacífico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del cemento blanco de Asia y el Pacífico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de cemento blanco de Asia-Pacífico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del cemento blanco de Asia y el Pacífico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.