Tamaño del mercado de ingredientes de proteína de suero de Asia y el Pacífico

|

|

Período de Estudio | 2017 - 2029 |

|

|

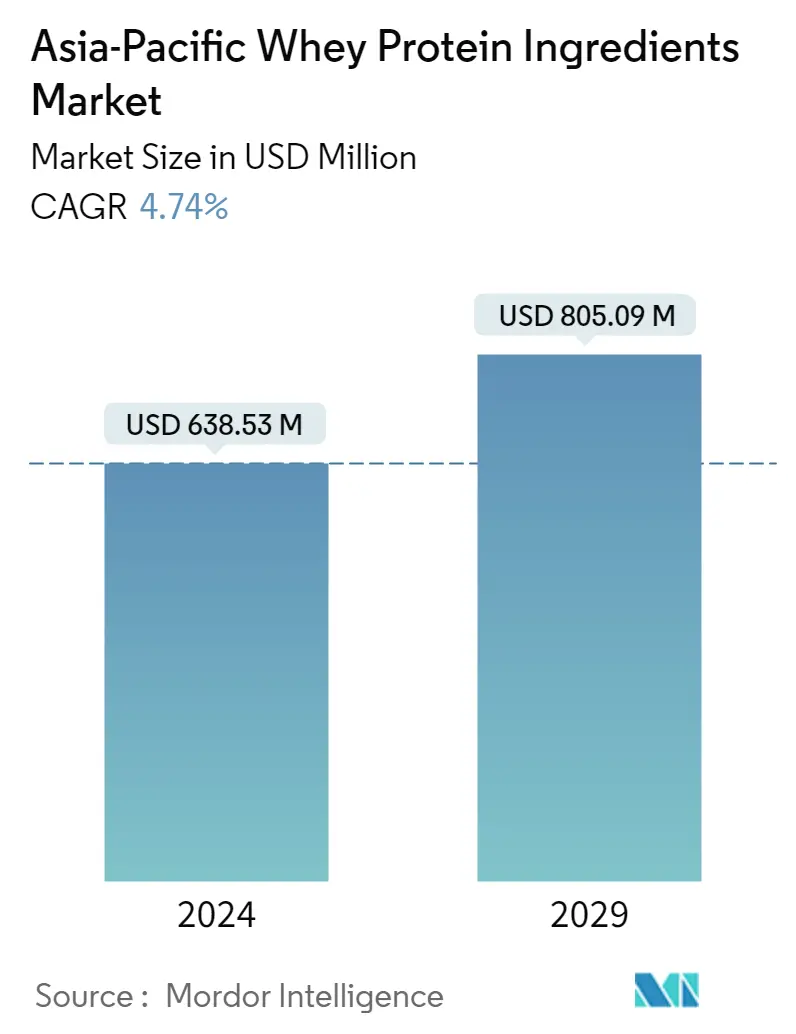

Volumen del mercado (2024) | USD 638.53 millones de dólares |

|

|

Volumen del mercado (2029) | USD 805.09 millones de dólares |

|

|

Concentración del Mercado | Medio |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR(2024 - 2029) | 4.74 % |

|

|

Mayor proporción por país | Porcelana |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de ingredientes de proteína de suero de Asia y el Pacífico

El tamaño del mercado de ingredientes de proteína de suero de Asia y el Pacífico se estima en 638,53 millones de dólares estadounidenses en 2024, y se espera que alcance los 805,09 millones de dólares estadounidenses en 2029, creciendo a una tasa compuesta anual del 4,74% durante el período previsto (2024-2029).

Dado que el consumo conjunto de snacks y bebidas representa más del 75% de la participación, el segmento de alimentos y bebidas dominó el mercado de ingredientes de proteína de suero de Asia y el Pacífico.

- El segmento de alimentos y bebidas dominó el mercado de proteína de suero de Asia y el Pacífico en 2022, y el consumo de los subsegmentos de refrigerios y bebidas en conjunto representó más del 75 % del volumen de participación en 2022. Como los clientes ahora prefieren comidas más pequeñas o reemplazar las dietas tradicionales por dietas más efectivas y alternativas accesibles, como barritas a base de proteínas. En el segmento de alimentos y bebidas de Japón, el subsegmento de reemplazo de comidas caseras, o Sozai, mostró el mayor crecimiento, con ventas de 95 mil millones de dólares en 2018. Otro factor que impulsa las ventas es el creciente número de estudios que confirman sus funcionalidades como alto contenido de proteínas y calorías. proteína libre y de fácil digestión, lo que la convierte en un ingrediente proteico muy deseado en la categoría de snacks. Así, el mercado experimentó una tasa de crecimiento más lenta del 2,79% en valor en 2021.

- Al segmento de alimentos y bebidas le siguieron los suplementos, impulsados por aplicaciones en el subsegmento de nutrición deportiva. Aunque la nutrición deportiva dominó el sector de suplementos en 2022, se prevé que el subsegmento de alimentos para bebés registre el valor CAGR de más rápido crecimiento, que asciende al 6,14 %, durante el período previsto, 2023-2029. Países como China e India tienen altas tasas de natalidad, y el número de niños nacidos por año se calculó en 24 millones de nacimientos por año en la India y 16 millones de nacimientos por año en China. Esto se debe al mayor interés en la salud infantil y a la mayor conciencia sobre las proteínas utilizadas en estos productos. Por ejemplo, los clubes de salud y gimnasios en países de Asia y el Pacífico, como China y Hong Kong, generaron ingresos promedio por club de más de 2 millones de dólares en 2021, que fue el más alto entre todos los países del mundo.

El creciente consumo de batidos enriquecidos con proteínas y bebidas sustitutivas de comidas ha respaldado la posición de liderazgo de China en el mercado de ingredientes de proteína de suero de Asia y el Pacífico.

- India fue testigo de un aumento en el número de consumidores preocupados por su salud, y las crecientes tasas de obesidad aumentaron la aceptación por parte de la población de bebidas saludables y enriquecidas con proteínas. El porcentaje de mujeres con sobrepeso aumentó del 20,6% al 24% y el de hombres con sobrepeso creció del 18,9% al 22,9%. Se prevé que India registre el crecimiento más rápido durante el período previsto, con una tasa compuesta anual del 5,77% en valor.

- China mantuvo su primera posición en 2022 debido al creciente uso de proteínas en productos especializados, como nutrición infantil, dietas clínicas, deportes y entrenamiento con pesas. Los productos ricos en proteínas han despertado un interés considerable en China y, en diciembre de 2019, el 36 % de los ciudadanos chinos estaban interesados en comprar alimentos ricos en proteínas. Se prevé que China registre la segunda CAGR más alta del 4,98%, en valor, durante el período previsto. El crecimiento probablemente será impulsado por el creciente consumo de batidos y bebidas sustitutivas de comidas enriquecidos con proteínas. Los nuevos participantes que lanzan productos relacionados incluyen Smeal, ffit8, Wonderlab y Miss Zero.

- Australia experimentó un aumento significativo en el consumo de proteínas de suero durante el período de estudio, y su utilización en el país registró una tasa compuesta anual del 2,51% en volumen. En 2022, el 72% del volumen de proteínas de suero consumido en el país se produjo a través del segmento de nutrición deportiva, mientras que los segmentos de usuarios finales como panadería y snacks tuvieron el 26,6% y el 13,8% del volumen, respectivamente. El crecimiento se puede atribuir al creciente número de gimnasios abiertos las 24 horas en el país. Esta tendencia, a su vez, ha estimulado el consumo de suplementos proteicos, especialmente aquellos que tienen proteínas de suero como ingrediente principal. Más del 77% de las proteínas animales utilizadas en el segmento de nutrición deportiva australiano fueron proteínas de suero en 2022.

Tendencias del mercado de ingredientes de proteína de suero de Asia y el Pacífico

- El cambio de estilos de vida con un número cada vez mayor de mujeres trabajadoras está impulsando el mercado

- El creciente consumo de productos de panadería como comida está impulsando la industria

- La competitividad del mercado está impulsando el crecimiento

- Mayor preferencia de los consumidores por productos convenientes de cereales para el desayuno

- El segmento de salsas mantendrá la mayor parte del mercado APAC

- La repostería premium es una tendencia actual en el mercado

- Creciente demanda de productos lácteos de origen vegetal en los países de APAC

- Aumento de la población de edad avanzada para impulsar la demanda

- El creciente apetito de APAC por carnes de origen vegetal impulsará la demanda

- Desarrollos crecientes que disparan las ventas del segmento

- Es probable que los snacks saludables impulsen el mercado

- Aumento de la demanda de piensos para rumiantes

- Creciente demanda de productos de belleza y cuidado personal naturales/orgánicos.

- Proteínas de suero y leche para aumentar su participación en el consumo de proteínas animales

Descripción general de la industria de ingredientes de proteína de suero de Asia y el Pacífico

El mercado de ingredientes de proteína de suero de Asia y el Pacífico está moderadamente consolidado, con las cinco principales empresas ocupando el 54,33%. Los principales actores de este mercado son Arla Foods amba, Fonterra Co-operative Group Limited, Glanbia PLC, Kerry Group PLC y Koninklijke FrieslandCampina NV (ordenados alfabéticamente).

Líderes del mercado de ingredientes de proteína de suero de Asia y el Pacífico

Arla Foods amba

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Koninklijke FrieslandCampina N.V.

Other important companies include Freedom Foods Group Limited, Groupe LACTALIS, Hilmar Cheese Company Inc., Lacto Japan Co. Ltd, Morinaga Milk Industry Co. Ltd, Olam International Limited.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de ingredientes de proteína de suero de Asia y el Pacífico

- Agosto de 2021 Arla Foods lanzó su nueva solución de ingrediente de proteína de suero, Nutrilac CH-7694, que pretende reducir el proceso de fabricación del queso crema a solo 30 minutos y al mismo tiempo aumentar el rendimiento.

- Agosto de 2021 Lactalis India lanzó una bebida de yogur rica en proteínas llamada Lactel Turbo Yoghurt Drink. La bebida está disponible en sabores de mango y fresa.

- Julio de 2021 MILEI GmbH, una filial de propiedad absoluta de Morinaga, establecida en 1972 como una empresa conjunta entre Japón y Alemania, completó e inauguró su nuevo edificio para la producción comercial de todas sus ofertas.

Informe de mercado de Ingredientes de proteína de suero de Asia y el Pacífico índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Volumen del mercado de usuarios finales

2.1.1. Alimentos para bebés y fórmulas infantiles

2.1.2. Panadería

2.1.3. Bebidas

2.1.4. Cereales de desayuno

2.1.5. Condimentos/Salsas

2.1.6. Confitería

2.1.7. Productos lácteos y alternativos a los lácteos

2.1.8. Nutrición de Ancianos y Nutrición Médica

2.1.9. Carne/Aves/Mariscos y Productos Alternativos a la Carne

2.1.10. Productos alimenticios RTE/RTC

2.1.11. Aperitivos

2.1.12. Nutrición deportiva/rendimiento

2.1.13. Alimentación animal

2.1.14. Cuidado Personal y Cosmética

2.2. Tendencias de consumo de proteínas

2.2.1. Animal

2.3. Tendencias de producción

2.3.1. Animal

2.4. Marco normativo

2.4.1. Australia

2.4.2. Porcelana

2.4.3. India

2.4.4. Japón

2.5. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Forma

3.1.1. Concentrados

3.1.2. hidrolizado

3.1.3. Aisla

3.2. Usuario final

3.2.1. Alimentación animal

3.2.2. Comida y bebidas

3.2.2.1. Por subusuario final

3.2.2.1.1. Panadería

3.2.2.1.2. Bebidas

3.2.2.1.3. Cereales de desayuno

3.2.2.1.4. Condimentos/Salsas

3.2.2.1.5. Productos lácteos y alternativos a los lácteos

3.2.2.1.6. Productos alimenticios RTE/RTC

3.2.2.1.7. Aperitivos

3.2.3. Cuidado Personal y Cosmética

3.2.4. Suplementos

3.2.4.1. Por subusuario final

3.2.4.1.1. Alimentos para bebés y fórmulas infantiles

3.2.4.1.2. Nutrición de Ancianos y Nutrición Médica

3.2.4.1.3. Nutrición deportiva/rendimiento

3.3. País

3.3.1. Australia

3.3.2. Porcelana

3.3.3. India

3.3.4. Indonesia

3.3.5. Japón

3.3.6. Malasia

3.3.7. Nueva Zelanda

3.3.8. Corea del Sur

3.3.9. Tailandia

3.3.10. Vietnam

3.3.11. Resto de Asia-Pacífico

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. Arla Foods amba

4.4.2. Fonterra Co-operative Group Limited

4.4.3. Freedom Foods Group Limited

4.4.4. Glanbia PLC

4.4.5. Groupe LACTALIS

4.4.6. Hilmar Cheese Company Inc.

4.4.7. Kerry Group PLC

4.4.8. Koninklijke FrieslandCampina N.V.

4.4.9. Lacto Japan Co. Ltd

4.4.10. Morinaga Milk Industry Co. Ltd

4.4.11. Olam International Limited

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- VOLUMEN DEL MERCADO DE ALIMENTOS Y FÓRMULAS INFANTILES, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 2:

- VOLUMEN DEL MERCADO DE PANADERÍA, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 3:

- VOLUMEN DEL MERCADO DE BEBIDAS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 4:

- VOLUMEN DEL MERCADO DE CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 5:

- VOLUMEN DE MERCADO DE CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 6:

- VOLUMEN DEL MERCADO DE CONFITERÍA, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 7:

- VOLUMEN DEL MERCADO DE PRODUCTOS LÁCTEOS Y ALTERNATIVAS LÁCTEOS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 8:

- VOLUMEN DEL MERCADO DE NUTRICIÓN MÉDICA Y NUTRICIÓN PARA ANCIANOS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 9:

- VOLUMEN DEL MERCADO DE CARNE/AVES DE CORRAL/MARISCOS Y PRODUCTOS ALTERNATIVAS A LA CARNE, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 10:

- VOLUMEN DEL MERCADO DE PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 11:

- VOLUMEN DEL MERCADO DE SNACKS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 12:

- VOLUMEN DEL MERCADO DE NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 13:

- VOLUMEN DEL MERCADO DE ALIMENTOS PARA ANIMALES, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 14:

- VOLUMEN DEL MERCADO DE COSMÉTICOS Y CUIDADO PERSONAL, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 15:

- CONSUMO PER CÁPITA DE PROTEÍNA ANIMAL, GRAMOS, ASIA-PACÍFICO, 2017 - 2029

- Figura 16:

- PRODUCCIÓN DE SUERO SECO, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2021

- Figura 17:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 18:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 19:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO POR FORMA, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 20:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, USD, ASIA-PACÍFICO, 2017-2029

- Figura 21:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 22:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 23:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, CONCENTRADOS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 24:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, CONCENTRADOS, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 25:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, % DE CONCENTRADOS, ASIA-PACÍFICO, 2022 VS 2029

- Figura 26:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, HIDROLIZADA, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 27:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, HIDROLIZADA, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 28:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, % HIDROLIZADO, ASIA-PACÍFICO, 2022 VS 2029

- Figura 29:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, AISLADOS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 30:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, AISLADOS, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 31:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, % DE AISLADOS, ASIA-PACÍFICO, 2022 VS 2029

- Figura 32:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 33:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, USD, ASIA-PACÍFICO, 2017-2029

- Figura 34:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 35:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 36:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO DE SUERO, ALIMENTACIÓN ANIMAL, ASIA-PACÍFICO, 2017-2029

- Figura 37:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO DE SUERO, ALIMENTACIÓN ANIMAL, ASIA-PACÍFICO, 2017-2029

- Figura 38:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE ALIMENTACIÓN ANIMAL, ASIA-PACÍFICO, 2022 VS 2029

- Figura 39:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 40:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USUARIO FINAL DE ALIMENTOS Y BEBIDAS, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 41:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 42:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL DE ALIMENTOS Y BEBIDAS, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 43:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, PANADERÍA, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 44:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, PANADERIA, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 45:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE PANADERIA, ASIA-PACÍFICO, 2022 VS 2029

- Figura 46:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, BEBIDAS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 47:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, BEBIDAS, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 48:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE BEBIDAS, ASIA-PACÍFICO, 2022 VS 2029

- Figura 49:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO DE SUERO, CEREALES PARA EL DESAYUNO, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 50:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, CEREALES PARA EL DESAYUNO, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 51:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE CEREALES PARA EL DESAYUNO, ASIA-PACÍFICO, 2022 VS 2029

- Figura 52:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, CONDIMENTOS/SALSAS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 53:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, CONDIMENTOS/SALSAS, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 54:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE CONDIMENTOS/SALSAS, ASIA-PACÍFICO, 2022 VS 2029

- Figura 55:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, LÁCTEOS Y PRODUCTOS ALTERNATIVAS A LÁCTEOS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 56:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, LÁCTEOS Y PRODUCTOS ALTERNATIVAS A LÁCTEOS, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 57:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE LÁCTEOS Y PRODUCTOS ALTERNATIVAS LÁCTEOS, ASIA-PACÍFICO, 2022 VS 2029

- Figura 58:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO DE SUERO, PRODUCTOS ALIMENTICIOS RTE/RTC, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 59:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, PRODUCTOS ALIMENTICIOS RTE/RTC, USD, ASIA-PACÍFICO, 2017-2029

- Figura 60:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE PRODUCTOS ALIMENTICIOS RTE/RTC, ASIA-PACÍFICO, 2022 VS 2029

- Figura 61:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, SNACKS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 62:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, SNACKS, USD, ASIA-PACÍFICO, 2017 - 2029

- Figura 63:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE SNACKS, ASIA-PACÍFICO, 2022 VS 2029

- Figura 64:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, CUIDADO PERSONAL Y COSMÉTICOS, ASIA-PACÍFICO, 2017 - 2029

- Figura 65:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, CUIDADO PERSONAL Y COSMÉTICOS, ASIA-PACÍFICO, 2017 - 2029

- Figura 66:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE CUIDADO PERSONAL Y COSMÉTICOS, ASIA-PACÍFICO, 2022 VS 2029

- Figura 67:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO DE SUERO, USUARIO FINAL DE SUPLEMENTOS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017 - 2029

- Figura 68:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USUARIO FINAL DE SUPLEMENTOS, USD, ASIA-PACÍFICO, 2017-2029

- Figura 69:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL DE SUPLEMENTOS, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 70:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL DE SUPLEMENTOS, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 71:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO DE SUERO, ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 72:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, USD, ASIA-PACÍFICO, 2017-2029

- Figura 73:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE ALIMENTOS PARA BEBÉS Y FÓRMULAS INFANTILES, ASIA-PACÍFICO, 2022 VS 2029

- Figura 74:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO DE SUERO, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 75:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, USD, ASIA-PACÍFICO, 2017-2029

- Figura 76:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE NUTRICIÓN PARA ANCIANOS Y NUTRICIÓN MÉDICA, ASIA-PACÍFICO, 2022 VS 2029

- Figura 77:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO, NUTRICIÓN PARA DEPORTE/RENDIMIENTO, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 78:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, NUTRICIÓN PARA EL DEPORTE/RENDIMIENTO, USD, ASIA-PACÍFICO, 2017-2029

- Figura 79:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR FORMA, % DE NUTRICIÓN DEPORTIVA/RENDIMIENTO, ASIA-PACÍFICO, 2022 VS 2029

- Figura 80:

- VOLUMEN DE MERCADO DE PROTEÍNA DE SUERO POR PAÍS, TONELADAS MÉTRICAS, ASIA-PACÍFICO, 2017-2029

- Figura 81:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR PAÍS, USD, ASIA-PACÍFICO, 2017-2029

- Figura 82:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR PAÍS, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 83:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO POR PAÍS, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 84:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, AUSTRALIA, 2017 - 2029

- Figura 85:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, AUSTRALIA, 2017 - 2029

- Figura 86:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, AUSTRALIA, 2022 VS 2029

- Figura 87:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, CHINA, 2017 - 2029

- Figura 88:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, CHINA, 2017 - 2029

- Figura 89:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, CHINA, 2022 VS 2029

- Figura 90:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, INDIA, 2017-2029

- Figura 91:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, INDIA, 2017-2029

- Figura 92:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, INDIA, 2022 VS 2029

- Figura 93:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, INDONESIA, 2017 - 2029

- Figura 94:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, INDONESIA, 2017 - 2029

- Figura 95:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, INDONESIA, 2022 VS 2029

- Figura 96:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, JAPÓN, 2017 - 2029

- Figura 97:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, JAPÓN, 2017 - 2029

- Figura 98:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, JAPÓN, 2022 VS 2029

- Figura 99:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, MALASIA, 2017 - 2029

- Figura 100:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, MALASIA, 2017 - 2029

- Figura 101:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, MALASIA, 2022 VS 2029

- Figura 102:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, NUEVA ZELANDA, 2017 - 2029

- Figura 103:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, NUEVA ZELANDA, 2017 - 2029

- Figura 104:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, NUEVA ZELANDA, 2022 VS 2029

- Figura 105:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, COREA DEL SUR, 2017 - 2029

- Figura 106:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, COREA DEL SUR, 2017 - 2029

- Figura 107:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, COREA DEL SUR, 2022 VS 2029

- Figura 108:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, TAILANDIA, 2017 - 2029

- Figura 109:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, TAILANDIA, 2017 - 2029

- Figura 110:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, TAILANDIA, 2022 VS 2029

- Figura 111:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, VIETNAM, 2017 - 2029

- Figura 112:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, VIETNAM, 2017 - 2029

- Figura 113:

- VALOR PARTICIPACIÓN DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, VIETNAM, 2022 VS 2029

- Figura 114:

- VOLUMEN DEL MERCADO DE PROTEÍNA DE SUERO, TONELADAS MÉTRICAS, RESTO DE ASIA-PACÍFICO, 2017 - 2029

- Figura 115:

- VALOR DEL MERCADO DE PROTEÍNA DE SUERO, USD, RESTO DE ASIA-PACÍFICO, 2017 - 2029

- Figura 116:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROTEÍNA DE SUERO POR USUARIO FINAL, %, RESTO DE ASIA-PACÍFICO, 2022 VS 2029

- Figura 117:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, RECUENTO, MERCADO DE INGREDIENTES DE PROTEÍNA DE SUERO DE ASIA Y EL PACÍFICO, 2017 - 2022

- Figura 118:

- ESTRATEGIAS MÁS ADOPTADAS, CONTEO, ASIA-PACÍFICO, 2017 - 2022

- Figura 119:

- PARTICIPACIÓN DE VALOR DE LOS PRINCIPALES JUGADORES, %, MERCADO DE INGREDIENTES DE PROTEÍNA DE SUERO DE ASIA Y EL PACÍFICO, 2021

Segmentación de la industria de ingredientes de proteína de suero de Asia y el Pacífico

Los concentrados, hidrolizados y aislados se tratan como segmentos por formulario. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. Australia, China, India, Indonesia, Japón, Malasia, Nueva Zelanda, Corea del Sur, Tailandia y Vietnam están cubiertos como segmentos por país.

- El segmento de alimentos y bebidas dominó el mercado de proteína de suero de Asia y el Pacífico en 2022, y el consumo de los subsegmentos de refrigerios y bebidas en conjunto representó más del 75 % del volumen de participación en 2022. Como los clientes ahora prefieren comidas más pequeñas o reemplazar las dietas tradicionales por dietas más efectivas y alternativas accesibles, como barritas a base de proteínas. En el segmento de alimentos y bebidas de Japón, el subsegmento de reemplazo de comidas caseras, o Sozai, mostró el mayor crecimiento, con ventas de 95 mil millones de dólares en 2018. Otro factor que impulsa las ventas es el creciente número de estudios que confirman sus funcionalidades como alto contenido de proteínas y calorías. proteína libre y de fácil digestión, lo que la convierte en un ingrediente proteico muy deseado en la categoría de snacks. Así, el mercado experimentó una tasa de crecimiento más lenta del 2,79% en valor en 2021.

- Al segmento de alimentos y bebidas le siguieron los suplementos, impulsados por aplicaciones en el subsegmento de nutrición deportiva. Aunque la nutrición deportiva dominó el sector de suplementos en 2022, se prevé que el subsegmento de alimentos para bebés registre el valor CAGR de más rápido crecimiento, que asciende al 6,14 %, durante el período previsto, 2023-2029. Países como China e India tienen altas tasas de natalidad, y el número de niños nacidos por año se calculó en 24 millones de nacimientos por año en la India y 16 millones de nacimientos por año en China. Esto se debe al mayor interés en la salud infantil y a la mayor conciencia sobre las proteínas utilizadas en estos productos. Por ejemplo, los clubes de salud y gimnasios en países de Asia y el Pacífico, como China y Hong Kong, generaron ingresos promedio por club de más de 2 millones de dólares en 2021, que fue el más alto entre todos los países del mundo.

| Forma | |

| Concentrados | |

| hidrolizado | |

| Aisla |

| Usuario final | |||||||||||

| Alimentación animal | |||||||||||

| |||||||||||

| Cuidado Personal y Cosmética | |||||||||||

|

| País | |

| Australia | |

| Porcelana | |

| India | |

| Indonesia | |

| Japón | |

| Malasia | |

| Nueva Zelanda | |

| Corea del Sur | |

| Tailandia | |

| Vietnam | |

| Resto de Asia-Pacífico |

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.