Análisis del mercado de centrales térmicas de Asia y el Pacífico

Se espera que el mercado de centrales térmicas de Asia y el Pacífico registre una tasa compuesta anual de más del 2,5% durante el período previsto.

- A mediano plazo, es probable que factores como el aumento de las operaciones industriales y la demanda de energía en los países en desarrollo de la región impulsen el mercado de centrales térmicas de Asia y el Pacífico.

- Por otro lado, se espera que la creciente participación de las energías renovables en la generación total de energía limite el mercado de centrales térmicas de Asia y el Pacífico.

- Sin embargo, se espera que tecnologías nuevas y eficientes, como las centrales eléctricas de carbón supercríticas y ultrasupercríticas, que reducen la cantidad de contaminación por KW, reemplacen a las centrales eléctricas obsoletas y probablemente creen varias oportunidades para el mercado de centrales térmicas de Asia y el Pacífico. en el futuro.

Tendencias del mercado de centrales térmicas de Asia y el Pacífico

Se espera que el segmento del carbón domine el mercado

- Las centrales eléctricas de carbón generan energía a partir de la combustión de carbón. La región, al ser el mayor productor de carbón, utiliza la mayor parte de su carbón para producir electricidad. En 2021, la región produjo aproximadamente 129,49 exajulios de carbón, lo que representó aproximadamente el 77,27% de la producción mundial de carbón.

- Se espera que los principales países de la región, como China y la India, debido a su rápidamente creciente industrialización y urbanización, impulsen el mercado de centrales térmicas en la región de Asia y el Pacífico durante el período previsto. Mientras que Japón, después de los tsunamis de 2011, tuvo que cerrar la mayoría de sus centrales nucleares, lo que obligó a Japón a utilizar carbón y gas natural como fuente importante de generación de energía.

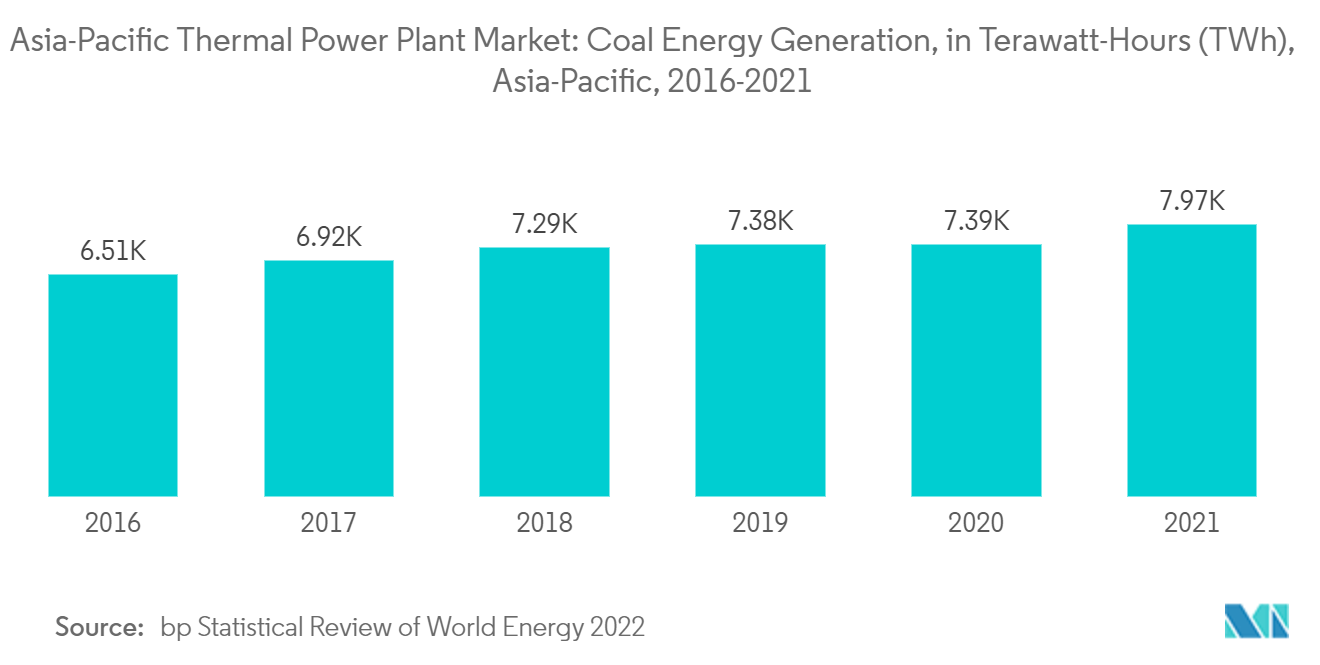

- Asia-Pacífico produjo 7965,6 teravatios-hora (TWh) de electricidad total en 2021, más que lo que produjo la región en 2020 (7387,7 TWh). El aumento de la generación de energía a partir del carbón refleja el creciente uso de carbón en la región. Las empresas generadoras de energía utilizan con frecuencia carbón porque está disponible y es asequible en la zona.

- El gobierno de Indonesia seguirá construyendo centrales eléctricas alimentadas con carbón a pesar de un acuerdo de 20.000 millones de dólares con el grupo de países industrializados del G7 para ayudarle en la transición a fuentes de energía más limpias. Sin embargo, el gobierno de Indonesia permitirá la construcción de nuevas plantas de carbón con una capacidad combinada de 13 gigavatios, que ya han sido licitadas, según el plan energético decenal del país para 2021-2030. Además, un reglamento emitido en 2022 por el presidente Joko Widodo permitió la construcción de plantas cautivas de carbón, que debían construirse con el fin de abastecer a industrias específicas en lugar de alimentar la red eléctrica.

- Por lo tanto, debido a los puntos anteriores, es probable que el segmento del carbón domine el mercado de centrales térmicas de Asia y el Pacífico durante el período de pronóstico.

Se espera que China domine el mercado

- China tiene la población más grande, por lo que hay un aumento constante en la demanda de energía que requiere un número cada vez mayor de operaciones industriales, y se espera que la demanda en continuo crecimiento de suministro de energía en las regiones residenciales del país impulse el mercado de centrales térmicas..

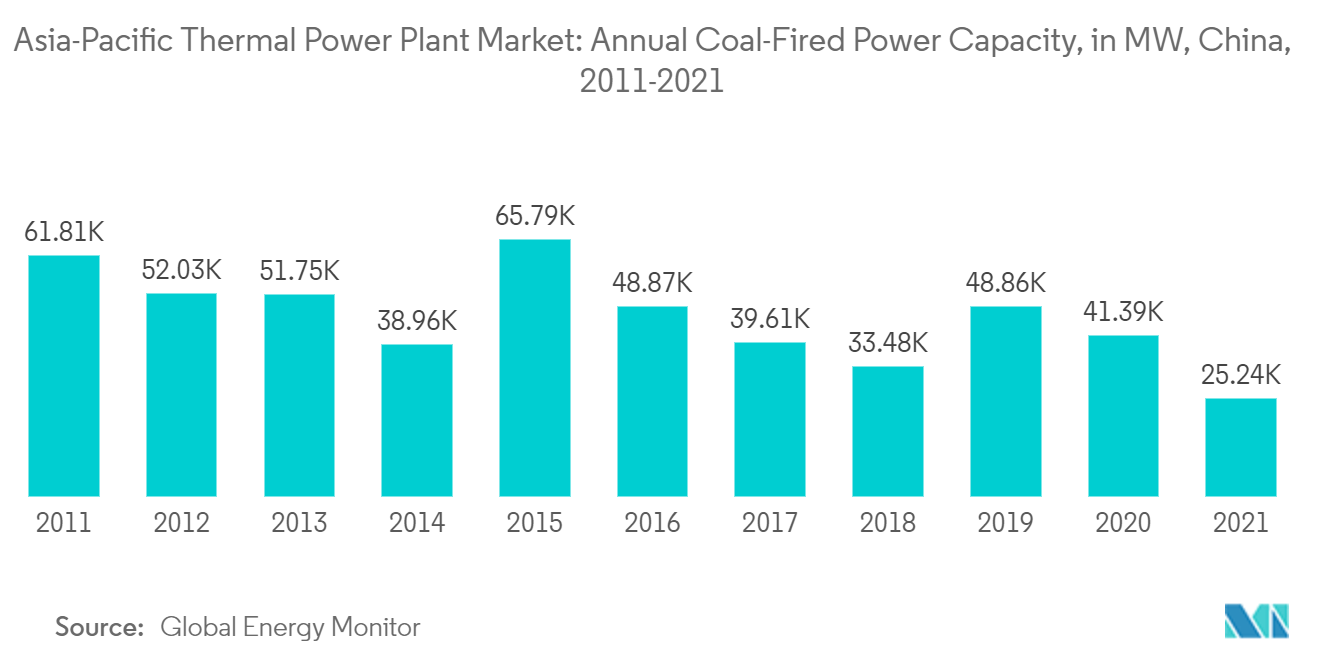

- Durante el año 2021, China añadió más de 25 gigavatios de capacidad de energía de carbón a su red eléctrica, lo que refleja el compromiso del gobierno de alcanzar la neutralidad de carbono para el año 2060.

- En mayo de 2022, China tenía alrededor de 54 reactores nucleares con una capacidad combinada de 52,1 GWe. China generó alrededor de 407 TWh de electricidad, lo que representa alrededor del 5% de la generación eléctrica total del país. El país planea ampliar su flota de reactores nucleares en los próximos años. En mayo de 2022, China tenía alrededor de 19 reactores con una capacidad combinada de 21,01 GWe en construcción, y más de 36,9 GWe están en la fase de planificación.

- En 2021, la generación eléctrica total en China fue de 8534,3 teravatios-hora (TWh), superior a la producción de energía de 2020 (7779,1 TWh). El aumento de la generación eléctrica en el país muestra una forma convencional de generar electricidad, que es más económica y satisface todas las necesidades de materia prima del país. Se espera que esto impulse el mercado de centrales térmicas de Asia y el Pacífico.

- La industria de producción de gas del país está en auge a un ritmo razonable, lo que probablemente impulsará las centrales eléctricas alimentadas por gas en el país. En 2021, China produjo 209,2 mil millones de metros cúbicos (bcm) de gas natural, cifra superior a la producida en 2020, 194 mil millones de metros cúbicos (bcm), y el país también experimentó un aumento en la energía generada a partir de gas. plantas en el mismo año.

- Además, China es el mayor importador de gas natural a nivel mundial y, a medida que la nación intenta reducir la generación de electricidad a través de centrales eléctricas alimentadas con carbón, la demanda de gas natural aumenta para satisfacer las necesidades energéticas. Por ejemplo, en febrero de 2021, General Electric anunció el inicio de la operación comercial de la planta de energía Junliangcheng en la ciudad de Tianjin, China, donde la compañía proporcionó equipos de generación de energía para la nueva planta combinada de calor y energía de 661 megavatios, que reemplaza la existente de carbón. centrales eléctricas encendidas.

Descripción general de la industria de centrales térmicas de Asia y el Pacífico

El mercado de centrales térmicas de Asia y el Pacífico está fragmentado. Algunos de los actores clave en este mercado (sin ningún orden en particular) incluyen NTPC Limited, Datang International Power Generation Company Limited, China Energy Engineering Corporation (CEEC), Tokyo Electric Power Company Holdings, Inc. y Korea Electric Power Corporation, entre otros.

Líderes del mercado de centrales térmicas de Asia y el Pacífico

NTPC Limited

Datang International Power Generation Company Limited

China Energy Engineering Corporation (CEEC)

Tokyo Electric Power Company Holdings, Inc.

Korea Electric Power Corporation.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de centrales térmicas de Asia y el Pacífico

- Marzo de 2022 Harbin Electric y GE Gas Power anunciaron que Shenzhen Energy Group Corporation Co., Ltd., una empresa de energía de propiedad gubernamental, ha encargado equipos de generación de energía para su planta de energía de ciclo combinado de Guangming, ubicada en el distrito Shenzhen Guangming de Guangdong. provincia en China. La instalación estará propulsada por tres turbinas de gas GE 9HA.01 con una capacidad de hasta 2 gigavatios (GW).

- Enero de 2022 La Corporación Nuclear Nacional de China (CNNC) anunció que la unidad 6 de su central nuclear de Fuqing, un reactor Hualong One (HPR1000) de 1161 MWe, se ha conectado a la red.

Segmentación de la industria de centrales térmicas de Asia y el Pacífico

Una central térmica es un tipo de central eléctrica que convierte la energía térmica en energía eléctrica. Funciona quemando combustibles fósiles como carbón, petróleo o gas natural para calentar agua y producir vapor, que impulsa una turbina para generar electricidad. El vapor se vuelve a condensar en agua y el ciclo se repite.

La central térmica de Asia y el Pacífico está segmentada por tipo de combustible y geografía. Por tipo de combustible, el mercado se segmenta en carbón, gas, nuclear y otros. El informe también cubre el tamaño del mercado y las previsiones para el mercado de centrales térmicas en los principales países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de la capacidad (MW).

| Carbón |

| Gas |

| Nuclear |

| Otros tipos de combustible |

| Porcelana |

| India |

| Japón |

| Resto de Asia-Pacífico |

| Tipo de combustible | Carbón |

| Gas | |

| Nuclear | |

| Otros tipos de combustible | |

| Geografía | Porcelana |

| India | |

| Japón | |

| Resto de Asia-Pacífico |

Preguntas frecuentes sobre investigación de mercado de centrales térmicas de APAC

¿Cuál es el tamaño actual del mercado de Centrales térmicas de Asia y el Pacífico?

Se proyecta que el mercado de centrales térmicas de Asia y el Pacífico registrará una tasa compuesta anual superior al 2,5% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Planta de energía térmica de Asia y el Pacífico?

NTPC Limited, Datang International Power Generation Company Limited, China Energy Engineering Corporation (CEEC), Tokyo Electric Power Company Holdings, Inc., Korea Electric Power Corporation. son las principales empresas que operan en el mercado de centrales térmicas de Asia y el Pacífico.

¿Qué años cubre este mercado de Centrales térmicas de Asia y el Pacífico?

El informe cubre el tamaño histórico del mercado del Mercado de centrales térmicas de Asia y el Pacífico durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Centrales térmicas de Asia y el Pacífico para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe de la industria de centrales térmicas de Asia y el Pacífico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la planta de energía térmica de Asia-Pacífico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la central térmica de Asia y el Pacífico incluye una perspectiva de previsión de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.