Tamaño del mercado de proteína de soja de Asia y el Pacífico

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 2.72 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 3.75 Mil millones de dólares |

|

|

Mayor participación por usuario final | Alimentación animal |

|

|

CAGR (2024 - 2029) | 5.96 % |

|

|

Mayor participación por país | Porcelana |

|

|

Concentración del Mercado | Bajo |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteína de soja de Asia y el Pacífico

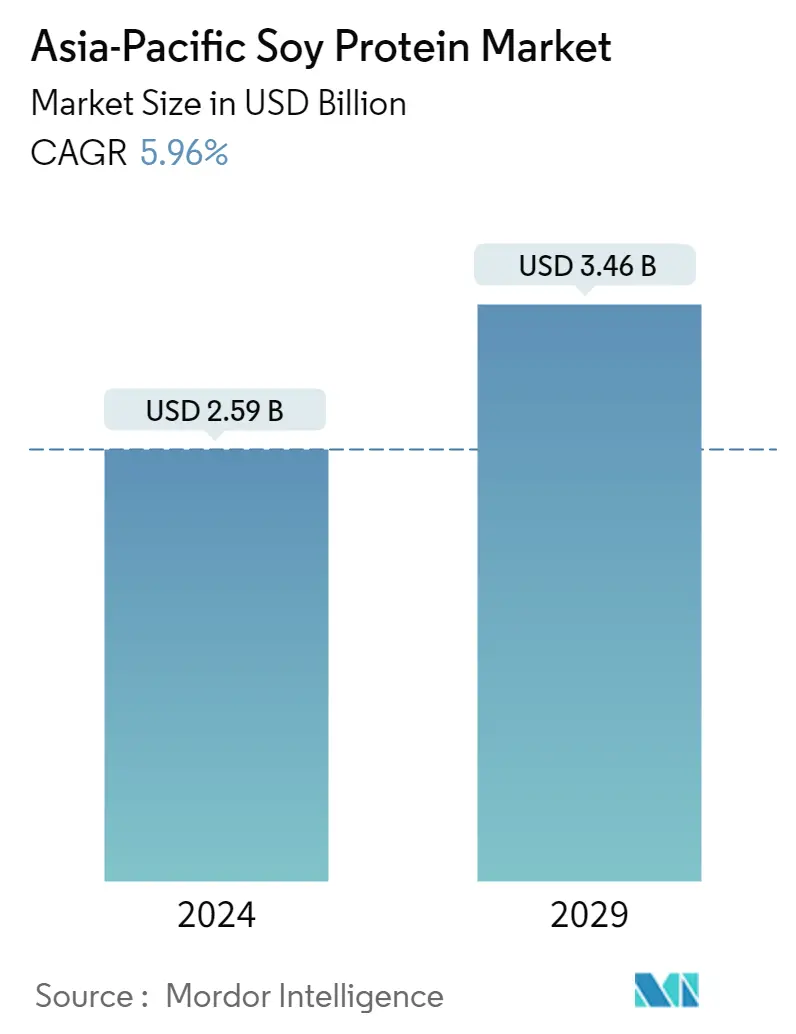

El tamaño del mercado de proteína de soja de Asia y el Pacífico se estima en 2,59 mil millones de dólares en 2024, y se espera que alcance los 3,46 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,96% durante el período previsto (2024-2029).

Los alimentos y bebidas y los piensos para animales juntos representan una parte importante del uso de proteína de soja debido a las altas propiedades nutricionales asociadas a la proteína de soja.

- Asia-Pacífico tiene un mercado establecido para la proteína de soja, ya que es uno de los alimentos tradicionales más aceptados por los consumidores de la región. La proteína de soja tiene mayores funcionalidades en diferentes alimentos como ingrediente proteico y potenciador del sabor, lo que impulsa principalmente sus aplicaciones en varios segmentos de usuarios finales. La proteína de soja se utiliza predominantemente en el sector de la alimentación animal, seguida del sector de alimentos y bebidas.

- En la alimentación animal, la proteína de soja se utiliza principalmente como sustituto de los lácteos y harina de pescado por sus funcionalidades, incluida una alta digestibilidad de las proteínas, un precio más económico, un bajo contenido antinutricional y una vida útil más larga. En consecuencia, se prevé que el segmento de piensos para animales registre la tasa compuesta anual más rápida del 6,23% durante el período previsto. La proteína de soja también se utiliza ampliamente en los alimentos para mascotas debido a su fácil digestibilidad. Muchos perros necesitan seguir una dieta hipoalergénica debido a las alergias al pollo, la carne de res y otras fuentes de proteínas animales. La soja es un alimento común para mascotas y puede ayudar a aliviar los síntomas. La soja es un sustituto de la carne rico en proteínas porque también es rica en fibra dietética, vitaminas y minerales. Media taza de proteína de soya texturizada cocida tiene 11 gramos de proteína.

- En el segmento de alimentos y bebidas, la proteína de soja se utiliza principalmente en productos cárnicos y alternativos a los lácteos. Los subsegmentos de carne y alternativas a la carne y lácteos y alternativas a los lácteos representaron el 46,24% y el 36,72% del volumen del segmento de alimentos y bebidas, respectivamente. Con altos niveles de proteínas y otros nutrientes, la soja es una leguminosa poderosa que puede reemplazar fácilmente a la carne y es el principal impulsor del segmento de aplicaciones, junto con su fácil digestibilidad y su textura similar a la de la carne. La leche de soja fortificada también experimentó una alta demanda debido a su contenido de proteínas, calcio, vitaminas A y D y vitaminas B comparable al de la leche de vaca.

China tiene una participación significativa en el consumo de proteína de soja debido a su alta capacidad de producción.

- China es el mayor consumidor de proteína de soja en la región, lo que se atribuye a su alta capacidad de producción que reduce el precio del ingrediente y aumenta su volumen de consumo. Alrededor del 70% del suministro mundial de aislado de proteína de soja, un ingrediente principal en muchos alimentos de origen vegetal, se procesa en la provincia de Shandong en China. También permite innovaciones en productos de origen vegetal, atrayendo a más consumidores a probar ofertas de productos diferenciados. La proteína de soja también sirve como alternativa a las comidas de origen animal y proporciona numerosas funcionalidades, como alta digestibilidad y bajos niveles de factores antinutricionales.

- Debido al constante desarrollo de productos y la creciente demanda de alimentos veganos por parte de los consumidores, se prevé que China registre el volumen CAGR más rápido del 8,11% durante el período previsto. En las nuevas empresas de proteína de soja de la India se utilizan alrededor de 200 ingredientes alternativos de origen vegetal. El mercado de proteína de soja de la India se vio impulsado por la alta demanda de los sectores de alimentos y bebidas y de piensos para animales, que registraron cuotas de volumen del 56,68% y el 43,09%, respectivamente, en 2022. Con organismos gubernamentales y autoridades alimentarias, como la FSSAI, promoviendo el consumo de proteína de soja, se espera que su demanda aumente aún más.

- Indonesia tiene una cuota de mercado significativa en el mercado de la soja, que se prevé que registre un valor CAGR del 2,22% durante el período previsto. El gobierno ha estado trabajando arduamente para aumentar la producción de soja a fin de lograr la autosuficiencia a través de programas como Gema Palagung, Bangkit Kedelai y la Escuela de Agricultores para el Manejo Integrado de Cultivos/FSICM para la soja debido a la creciente demanda de productos ricos en proteínas. El interés de los consumidores por las fuentes de proteína de soja ha aumentado significativamente debido a las tendencias de bienestar y la conciencia sobre la nutrición en las dietas diarias.

Tendencias del mercado de proteína de soja de Asia y el Pacífico

- El cambio de estilos de vida con un número cada vez mayor de mujeres trabajadoras está impulsando el mercado

- El creciente consumo de productos de panadería como comida está impulsando la industria

- La competitividad del mercado está impulsando el crecimiento

- Mayor preferencia de los consumidores por productos convenientes de cereales para el desayuno

- El segmento de salsas mantendrá la mayor parte del mercado APAC

- La repostería premium es una tendencia actual en el mercado

- Creciente demanda de productos lácteos de origen vegetal en los países de APAC

- Aumento de la población de edad avanzada para impulsar la demanda

- El creciente apetito de APAC por carnes de origen vegetal impulsará la demanda

- Desarrollos crecientes que disparan las ventas del segmento

- Es probable que los snacks saludables impulsen el mercado

- El creciente número de centros de salud y fitness está impulsando el mercado

- Aumento de la demanda de piensos para rumiantes

- Creciente demanda de productos de belleza y cuidado personal naturales/orgánicos.

Descripción general de la industria de proteína de soja de Asia y el Pacífico

El mercado de proteína de soja de Asia y el Pacífico está fragmentado las cinco principales empresas ocupan el 21,29%. Los principales actores en este mercado son Archer Daniels Midland Company, Bunge Limited, Fuji Oil Group, International Flavors Fragrances, Inc. y Kerry Group PLC (ordenados alfabéticamente).

Líderes del mercado de proteína de soja de Asia y el Pacífico

Archer Daniels Midland Company

Bunge Limited

Fuji Oil Group

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include CHS Inc., Foodchem International Corporation, Shandong Yuwang Industrial Co. Ltd, Wilmar International Ltd.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteína de soja de Asia y el Pacífico

- Julio de 2020 DuPont Nutrition Biosciences (DuPont), una subsidiaria de IFF, ofrece la variedad de ingredientes más amplia de la industria para el desarrollo de productos de origen vegetal con la nueva gama Danisco Planit. Danisco Planit es un lanzamiento global que incluye servicios, experiencia y una cartera de ingredientes incomparable para alimentos y bebidas de origen vegetal, incluidas proteínas vegetales, hidrocoloides, cultivos, probióticos, fibras, protección de alimentos, antioxidantes, extractos naturales, emulsionantes y enzimas. así como sistemas a medida.

- Marzo de 2019 DuPont lanzó nuevos Protein Nuggets a base de soja bajo la marca SUPRO. La gama de productos de pepitas con un 90 % de proteína tenía como objetivo ampliar la gama de opciones de proteínas vegetales de la empresa que impulsan un alto contenido de proteínas y texturas únicas.

- Enero de 2019 Fuji Oil Holdings Inc. construyó una nueva planta para procesar alimentos de soja en los terrenos de su planta de Chiba (ubicada en la ciudad de Chiba, Prefectura de Chiba, Japón) con una inversión de JPY 2,4 mil millones. Con la nueva planta con una capacidad de producción de 9.000 toneladas al año y una superficie de construcción de 1.456 metros cuadrados, la empresa planea desarrollar nuevos mercados para el futuro.

Informe del mercado de proteína de soja de Asia y el Pacífico índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

-

3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

-

3.2 Tendencias de consumo de proteínas

- 3.2.1 Planta

-

3.3 Tendencias de producción

- 3.3.1 Planta

-

3.4 Marco normativo

- 3.4.1 Australia

- 3.4.2 Porcelana

- 3.4.3 India

- 3.4.4 Japón

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 Aisla

- 4.1.3 Texturizado/Hidrolizado

-

4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.6 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.7 Productos alimenticios RTE/RTC

- 4.2.2.1.8 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

-

4.3 País

- 4.3.1 Australia

- 4.3.2 Porcelana

- 4.3.3 India

- 4.3.4 Indonesia

- 4.3.5 Japón

- 4.3.6 Malasia

- 4.3.7 Nueva Zelanda

- 4.3.8 Corea del Sur

- 4.3.9 Tailandia

- 4.3.10 Vietnam

- 4.3.11 Resto de Asia-Pacífico

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

-

5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bunge Limited

- 5.4.3 CHS Inc.

- 5.4.4 Foodchem International Corporation

- 5.4.5 Fuji Oil Group

- 5.4.6 International Flavors & Fragrances, Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Shandong Yuwang Industrial Co. Ltd

- 5.4.9 Wilmar International Ltd

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

-

7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteína de soja de Asia y el Pacífico

Los concentrados, aislados, texturizados/hidrolizados se tratan como segmentos por forma. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. Australia, China, India, Indonesia, Japón, Malasia, Nueva Zelanda, Corea del Sur, Tailandia y Vietnam están cubiertos como segmentos por país.

- Asia-Pacífico tiene un mercado establecido para la proteína de soja, ya que es uno de los alimentos tradicionales más aceptados por los consumidores de la región. La proteína de soja tiene mayores funcionalidades en diferentes alimentos como ingrediente proteico y potenciador del sabor, lo que impulsa principalmente sus aplicaciones en varios segmentos de usuarios finales. La proteína de soja se utiliza predominantemente en el sector de la alimentación animal, seguida del sector de alimentos y bebidas.

- En la alimentación animal, la proteína de soja se utiliza principalmente como sustituto de los lácteos y harina de pescado por sus funcionalidades, incluida una alta digestibilidad de las proteínas, un precio más económico, un bajo contenido antinutricional y una vida útil más larga. En consecuencia, se prevé que el segmento de piensos para animales registre la tasa compuesta anual más rápida del 6,23% durante el período previsto. La proteína de soja también se utiliza ampliamente en los alimentos para mascotas debido a su fácil digestibilidad. Muchos perros necesitan seguir una dieta hipoalergénica debido a las alergias al pollo, la carne de res y otras fuentes de proteínas animales. La soja es un alimento común para mascotas y puede ayudar a aliviar los síntomas. La soja es un sustituto de la carne rico en proteínas porque también es rica en fibra dietética, vitaminas y minerales. Media taza de proteína de soya texturizada cocida tiene 11 gramos de proteína.

- En el segmento de alimentos y bebidas, la proteína de soja se utiliza principalmente en productos cárnicos y alternativos a los lácteos. Los subsegmentos de carne y alternativas a la carne y lácteos y alternativas a los lácteos representaron el 46,24% y el 36,72% del volumen del segmento de alimentos y bebidas, respectivamente. Con altos niveles de proteínas y otros nutrientes, la soja es una leguminosa poderosa que puede reemplazar fácilmente a la carne y es el principal impulsor del segmento de aplicaciones, junto con su fácil digestibilidad y su textura similar a la de la carne. La leche de soja fortificada también experimentó una alta demanda debido a su contenido de proteínas, calcio, vitaminas A y D y vitaminas B comparable al de la leche de vaca.

| Concentrados |

| Aisla |

| Texturizado/Hidrolizado |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Australia |

| Porcelana |

| India |

| Indonesia |

| Japón |

| Malasia |

| Nueva Zelanda |

| Corea del Sur |

| Tailandia |

| Vietnam |

| Resto de Asia-Pacífico |

| Forma | Concentrados | ||

| Aisla | |||

| Texturizado/Hidrolizado | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| País | Australia | ||

| Porcelana | |||

| India | |||

| Indonesia | |||

| Japón | |||

| Malasia | |||

| Nueva Zelanda | |||

| Corea del Sur | |||

| Tailandia | |||

| Vietnam | |||

| Resto de Asia-Pacífico | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.