Tamaño del mercado de proteínas de Asia y el Pacífico

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 8.11 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 10.96 Mil millones de dólares |

|

|

Mayor participación por usuario final | Comida y bebidas |

|

|

CAGR (2024 - 2029) | 5.70 % |

|

|

Mayor participación por país | Porcelana |

|

|

Concentración del Mercado | Bajo |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de proteínas de Asia y el Pacífico

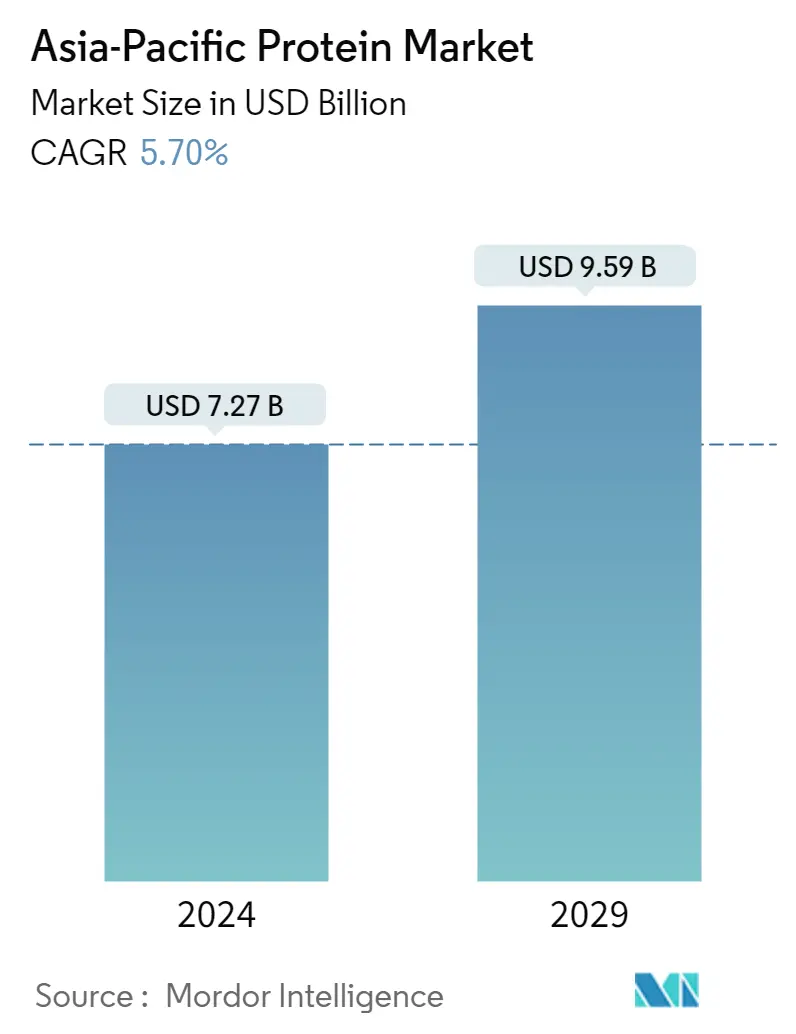

El tamaño del mercado de proteínas de Asia y el Pacífico se estima en 7,27 mil millones de dólares en 2024, y se espera que alcance los 9,59 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,70% durante el período previsto (2024-2029).

La creciente demanda de productos libres de animales en medio del creciente veganismo está impulsando el crecimiento del segmento de alimentos y bebidas, lo que resulta en la mayor participación de mercado.

- Los alimentos y las bebidas siguieron siendo el sector que más proteínas consume en la región. Entre otras, la panadería y las alternativas lácteas y cárnicas siguieron siendo las principales áreas de aplicación, capturando una participación en volumen del 41% de la proteína consumida en la región en 2022. La creciente demanda de productos libres de animales en medio del creciente veganismo atrajo una mayor integración de las plantas, especialmente las proteínas de soja. , en aplicaciones de imitación de lácteos y carnes.

- Al sector le siguió la alimentación animal que dependía de proteínas vegetales por sus atributos rentables y nutricionales. Por ejemplo, en China, la producción total de carne de cerdo, vacuno, cordero y aves en 2021 fue de 88,87 millones de toneladas, un 16,3% más que el año anterior. Asia-Pacífico es una de las principales regiones productoras de ganado con dominio de países como India y China, donde la demanda de alimentos para animales centrados en la calidad está creciendo, beneficiando aún más al mercado estudiado. La proteína de soja se está convirtiendo en un ingrediente alimentario de alta calidad para aves, ganado y acuicultura entre los minoristas, ya que es altamente digerible y constituye una buena dieta para el ganado. Debido a la importante participación, la aplicación registrará una CAGR importante del 6,02%, en volumen, durante el período previsto.

- Los suplementos tienen una participación significativa en el mercado de proteínas, principalmente el subsegmento de nutrición deportiva domina el mercado y se proyecta que registre una CAGR del 2,65% en valor en el período de pronóstico. Uno de los elementos clave que respaldan el crecimiento del mercado de las proteínas es la creciente popularidad de la cultura deportiva y del fitness, así como el creciente número de clubes deportivos e instalaciones de entrenamiento. En la India, el 54 % de las personas hicieron ejercicio con frecuencia en 2021 y el 30 % mejoraron sus rutinas de ejercicios utilizando aplicaciones y dispositivos de última generación.

China lidera el mercado de proteínas de Asia y el Pacífico, como resultado de la creciente demanda de funcionalidades proteicas y la conciencia sobre las dietas ricas en proteínas.

- Por países, el mercado estuvo liderado por China en 2022, impulsado principalmente por el sector de alimentos y bebidas. La demanda de proteínas en alimentos y bebidas está impulsada principalmente por la creciente demanda de funcionalidades proteicas y la conciencia sobre las dietas ricas en proteínas. Además, en China, las empresas están realizando importantes inversiones para introducir productos innovadores a base de proteínas en el sector minorista. Por ejemplo, Cargill, Hoafood y Eat Just ampliaron sus operaciones basadas en plantas en China durante el período del estudio. También se prevé que China registre el crecimiento más rápido de la región, con una tasa compuesta anual del 7,30% durante el período previsto.

- El mercado fue seguido de cerca por la India, impulsada por la población joven emergente y su demanda de comidas ricas en proteínas. Iniciativas como India Protein Score (IPS) están impulsando aún más la concienciación sobre las proteínas entre los consumidores. Lanzado en 2020 por LabelBlind y Right To Protein, el IPS destaca el contenido de proteínas en los alimentos preenvasados para ayudar a los ciudadanos a elegir productos ricos en proteínas. La inmensa disponibilidad, funcionalidad, fuente de proteína vegana y el bajo precio de la soja, el trigo y los guisantes han contribuido a la posición de liderazgo del país en proteínas vegetales. Por lo tanto, se prevé que el mercado de proteínas en la India registre una tasa compuesta anual del 5,81% en valor durante el período previsto.

- En Indonesia, la comida rápida basada en plantas se está volviendo más popular, impulsada por una mayor conciencia de los consumidores sobre la salud, la sostenibilidad y el bienestar animal, y muchas cadenas alimentarias en todo el país están adoptando la tendencia vegana. Empresas como Starbucks, Ikea y Burger King están lanzando alimentos veganos, lo que aumenta la demanda de proteínas de origen vegetal en Indonesia. Por lo tanto, se prevé que la proteína vegetal en Indonesia crezca y registre una tasa compuesta anual del 3,35% en volumen durante el período previsto.

Tendencias del mercado de proteínas de Asia y el Pacífico

- El cambio de estilos de vida con un número cada vez mayor de mujeres trabajadoras está impulsando el mercado

- El creciente consumo de productos de panadería como comida está impulsando la industria

- La competitividad del mercado está impulsando el crecimiento

- Mayor preferencia de los consumidores por productos convenientes de cereales para el desayuno

- El segmento de salsas mantendrá la mayor parte del mercado APAC

- La repostería premium es una tendencia actual en el mercado

- Creciente demanda de productos lácteos de origen vegetal en los países de APAC

- Aumento de la población de edad avanzada para impulsar la demanda

- El creciente apetito de APAC por carnes de origen vegetal impulsará la demanda

- Desarrollos crecientes que disparan las ventas del segmento

- Es probable que los snacks saludables impulsen el mercado

- El creciente número de centros de salud y fitness está impulsando el mercado

- Aumento de la demanda de piensos para rumiantes

- Creciente demanda de productos de belleza y cuidado personal naturales/orgánicos.

- El crecimiento del consumo de proteínas vegetales genera oportunidades para los actores clave en el sector de ingredientes de proteínas vegetales

- La producción de soja, trigo y guisantes contribuye en gran medida como materia prima para los fabricantes de ingredientes de proteínas vegetales.

Descripción general de la industria de proteínas de Asia y el Pacífico

El mercado de proteínas de Asia y el Pacífico está fragmentado las cinco principales empresas ocupan el 15,36%. Los principales actores de este mercado son Archer Daniels Midland Company, Darling Ingredients Inc., Fonterra Co-operative Group Limited, International Flavors Fragrances, Inc. y Kerry Group plc (ordenados alfabéticamente).

Líderes del mercado de proteínas de Asia y el Pacífico

Archer Daniels Midland Company

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

International Flavors & Fragrances, Inc.

Kerry Group plc

Other important companies include Corbion Biotech, Inc., Fuji Oil Group, Glanbia PLC, Hilmar Cheese Company, Inc., Lacto Japan Co. Ltd., Nagata Group Holdings Ltd , Nitta Gelatin Inc., Nutrition Technologies Group, Tereos SCA, Wilmar International Ltd.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de proteínas de Asia y el Pacífico

- Julio de 2021 la filial holandesa de Fuji Oil Holdings Inc. invirtió en el Fondo UNOVIS NCAP II, un importante fondo especializado en tecnologías alimentarias. Fuji Oil Group tiene como objetivo contribuir a una sociedad sostenible utilizando sus tecnologías de procesamiento de materiales alimentarios de origen vegetal para abordar los problemas que enfrentan los clientes en todo el mundo.

- Mayo de 2021 Darling Ingredients Inc. anunció que su marca Rousselot amplió su gama de gelatinas modificadas purificadas de grado farmacéutico con el lanzamiento de X-Pure® GelDAT – Gelatina Desaminotirosina.

- Marzo de 2021 Darling Ingredients formó una empresa conjunta con Intrexon Corporation para la producción a escala industrial de larvas de mosca soldado negra (BSF) no patógenas para su uso como fuente de proteína en la alimentación animal.

Informe del mercado de proteínas de Asia y el Pacífico índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INTRODUCCIÓN

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. TENDENCIAS CLAVE DE LA INDUSTRIA

-

3.1 Volumen del mercado de usuarios finales

- 3.1.1 Alimentos para bebés y fórmulas infantiles

- 3.1.2 Panadería

- 3.1.3 Bebidas

- 3.1.4 Cereales de desayuno

- 3.1.5 Condimentos/Salsas

- 3.1.6 Confitería

- 3.1.7 Productos lácteos y alternativos a los lácteos

- 3.1.8 Nutrición de Ancianos y Nutrición Médica

- 3.1.9 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 3.1.10 Productos alimenticios RTE/RTC

- 3.1.11 Aperitivos

- 3.1.12 Nutrición deportiva/rendimiento

- 3.1.13 Alimentación animal

- 3.1.14 Cuidado Personal y Cosmética

-

3.2 Tendencias de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Planta

-

3.3 Tendencias de producción

- 3.3.1 Animal

- 3.3.2 Planta

-

3.4 Marco normativo

- 3.4.1 Australia

- 3.4.2 Porcelana

- 3.4.3 India

- 3.4.4 Japón

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

4.1 Fuente

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína y caseinatos

- 4.1.1.1.2 colágeno

- 4.1.1.1.3 Proteína de huevo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de insectos

- 4.1.1.1.6 Proteína láctea

- 4.1.1.1.7 Proteína de suero

- 4.1.1.1.8 Otra proteína animal

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Planta

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de cáñamo

- 4.1.3.1.2 Proteína de guisante

- 4.1.3.1.3 Proteína De Patata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Soy Protein

- 4.1.3.1.6 Proteina de trigo

- 4.1.3.1.7 Otra proteína vegetal

-

4.2 Usuario final

- 4.2.1 Alimentación animal

- 4.2.2 Comida y bebidas

- 4.2.2.1 Por subusuario final

- 4.2.2.1.1 Panadería

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereales de desayuno

- 4.2.2.1.4 Condimentos/Salsas

- 4.2.2.1.5 Confitería

- 4.2.2.1.6 Productos lácteos y alternativos a los lácteos

- 4.2.2.1.7 Carne/Aves/Mariscos y Productos Alternativos a la Carne

- 4.2.2.1.8 Productos alimenticios RTE/RTC

- 4.2.2.1.9 Aperitivos

- 4.2.3 Cuidado Personal y Cosmética

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuario final

- 4.2.4.1.1 Alimentos para bebés y fórmulas infantiles

- 4.2.4.1.2 Nutrición de Ancianos y Nutrición Médica

- 4.2.4.1.3 Nutrición deportiva/rendimiento

-

4.3 País

- 4.3.1 Australia

- 4.3.2 Porcelana

- 4.3.3 India

- 4.3.4 Indonesia

- 4.3.5 Japón

- 4.3.6 Malasia

- 4.3.7 Nueva Zelanda

- 4.3.8 Corea del Sur

- 4.3.9 Tailandia

- 4.3.10 Vietnam

- 4.3.11 Resto de Asia-Pacífico

5. PANORAMA COMPETITIVO

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

- 5.3 Panorama de la empresa

-

5.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Corbion Biotech, Inc.

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 Fuji Oil Group

- 5.4.6 Glanbia PLC

- 5.4.7 Hilmar Cheese Company, Inc.

- 5.4.8 International Flavors & Fragrances, Inc.

- 5.4.9 Kerry Group plc

- 5.4.10 Lacto Japan Co. Ltd.

- 5.4.11 Nagata Group Holdings Ltd

- 5.4.12 Nitta Gelatin Inc.

- 5.4.13 Nutrition Technologies Group

- 5.4.14 Tereos SCA

- 5.4.15 Wilmar International Ltd

6. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE LA INDUSTRIA DE INGREDIENTES PROTEICOS

7. APÉNDICE

-

7.1 Descripción general global

- 7.1.1 Descripción general

- 7.1.2 El marco de las cinco fuerzas de Porter

- 7.1.3 Análisis de la cadena de valor global

- 7.1.4 Dinámica del mercado (DRO)

- 7.2 Fuentes y referencias

- 7.3 Lista de tablas y figuras

- 7.4 Perspectivas primarias

- 7.5 Paquete de datos

- 7.6 Glosario de términos

Segmentación de la industria de proteínas de Asia y el Pacífico

Animal, Microbiano y Planta están cubiertos como segmentos por Fuente. Los piensos para animales, los alimentos y bebidas, el cuidado personal y los cosméticos y los suplementos están cubiertos como segmentos por usuario final. Australia, China, India, Indonesia, Japón, Malasia, Nueva Zelanda, Corea del Sur, Tailandia y Vietnam están cubiertos como segmentos por país.

- Los alimentos y las bebidas siguieron siendo el sector que más proteínas consume en la región. Entre otras, la panadería y las alternativas lácteas y cárnicas siguieron siendo las principales áreas de aplicación, capturando una participación en volumen del 41% de la proteína consumida en la región en 2022. La creciente demanda de productos libres de animales en medio del creciente veganismo atrajo una mayor integración de las plantas, especialmente las proteínas de soja. , en aplicaciones de imitación de lácteos y carnes.

- Al sector le siguió la alimentación animal que dependía de proteínas vegetales por sus atributos rentables y nutricionales. Por ejemplo, en China, la producción total de carne de cerdo, vacuno, cordero y aves en 2021 fue de 88,87 millones de toneladas, un 16,3% más que el año anterior. Asia-Pacífico es una de las principales regiones productoras de ganado con dominio de países como India y China, donde la demanda de alimentos para animales centrados en la calidad está creciendo, beneficiando aún más al mercado estudiado. La proteína de soja se está convirtiendo en un ingrediente alimentario de alta calidad para aves, ganado y acuicultura entre los minoristas, ya que es altamente digerible y constituye una buena dieta para el ganado. Debido a la importante participación, la aplicación registrará una CAGR importante del 6,02%, en volumen, durante el período previsto.

- Los suplementos tienen una participación significativa en el mercado de proteínas, principalmente el subsegmento de nutrición deportiva domina el mercado y se proyecta que registre una CAGR del 2,65% en valor en el período de pronóstico. Uno de los elementos clave que respaldan el crecimiento del mercado de las proteínas es la creciente popularidad de la cultura deportiva y del fitness, así como el creciente número de clubes deportivos e instalaciones de entrenamiento. En la India, el 54 % de las personas hicieron ejercicio con frecuencia en 2021 y el 30 % mejoraron sus rutinas de ejercicios utilizando aplicaciones y dispositivos de última generación.

| Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | ||

| Proteína de huevo | ||

| Gelatina | ||

| Proteína de insectos | ||

| Proteína láctea | ||

| Proteína de suero | ||

| Otra proteína animal | ||

| Microbiano | Por tipo de proteína | Proteína de algas |

| Micoproteína | ||

| Planta | Por tipo de proteína | Proteína de cáñamo |

| Proteína de guisante | ||

| Proteína De Patata | ||

| Proteína de Arroz | ||

| Soy Protein | ||

| Proteina de trigo | ||

| Otra proteína vegetal |

| Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería |

| Bebidas | ||

| Cereales de desayuno | ||

| Condimentos/Salsas | ||

| Confitería | ||

| Productos lácteos y alternativos a los lácteos | ||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | ||

| Productos alimenticios RTE/RTC | ||

| Aperitivos | ||

| Cuidado Personal y Cosmética | ||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles |

| Nutrición de Ancianos y Nutrición Médica | ||

| Nutrición deportiva/rendimiento | ||

| Australia |

| Porcelana |

| India |

| Indonesia |

| Japón |

| Malasia |

| Nueva Zelanda |

| Corea del Sur |

| Tailandia |

| Vietnam |

| Resto de Asia-Pacífico |

| Fuente | Animal | Por tipo de proteína | Caseína y caseinatos |

| colágeno | |||

| Proteína de huevo | |||

| Gelatina | |||

| Proteína de insectos | |||

| Proteína láctea | |||

| Proteína de suero | |||

| Otra proteína animal | |||

| Microbiano | Por tipo de proteína | Proteína de algas | |

| Micoproteína | |||

| Planta | Por tipo de proteína | Proteína de cáñamo | |

| Proteína de guisante | |||

| Proteína De Patata | |||

| Proteína de Arroz | |||

| Soy Protein | |||

| Proteina de trigo | |||

| Otra proteína vegetal | |||

| Usuario final | Alimentación animal | ||

| Comida y bebidas | Por subusuario final | Panadería | |

| Bebidas | |||

| Cereales de desayuno | |||

| Condimentos/Salsas | |||

| Confitería | |||

| Productos lácteos y alternativos a los lácteos | |||

| Carne/Aves/Mariscos y Productos Alternativos a la Carne | |||

| Productos alimenticios RTE/RTC | |||

| Aperitivos | |||

| Cuidado Personal y Cosmética | |||

| Suplementos | Por subusuario final | Alimentos para bebés y fórmulas infantiles | |

| Nutrición de Ancianos y Nutrición Médica | |||

| Nutrición deportiva/rendimiento | |||

| País | Australia | ||

| Porcelana | |||

| India | |||

| Indonesia | |||

| Japón | |||

| Malasia | |||

| Nueva Zelanda | |||

| Corea del Sur | |||

| Tailandia | |||

| Vietnam | |||

| Resto de Asia-Pacífico | |||

Definición de mercado

- Usuario final - El mercado de ingredientes proteicos opera sobre una base B2B. Los fabricantes de alimentos, bebidas, suplementos, piensos y cosméticos y cuidado personal se consideran consumidores finales en el mercado estudiado. El alcance excluye a los fabricantes que compran suero líquido/seco para usarlo como aglutinante o espesante u otras aplicaciones no proteicas.

- Tasa de penetración - La tasa de penetración se define como el porcentaje del volumen del mercado del usuario final fortificado con proteínas en el volumen general del mercado del usuario final.

- Contenido promedio de proteína - El contenido promedio de proteína es el contenido promedio de proteína presente por 100 g de producto fabricado por todas las empresas usuarias finales consideradas bajo el alcance de este informe.

- Volumen del mercado de usuarios finales - El volumen del mercado de usuario final es el volumen consolidado de todos los tipos y formas de productos de usuario final en el país o región.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.