Tamaño del mercado de envases de PET del sector farmacéutico de APAC

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

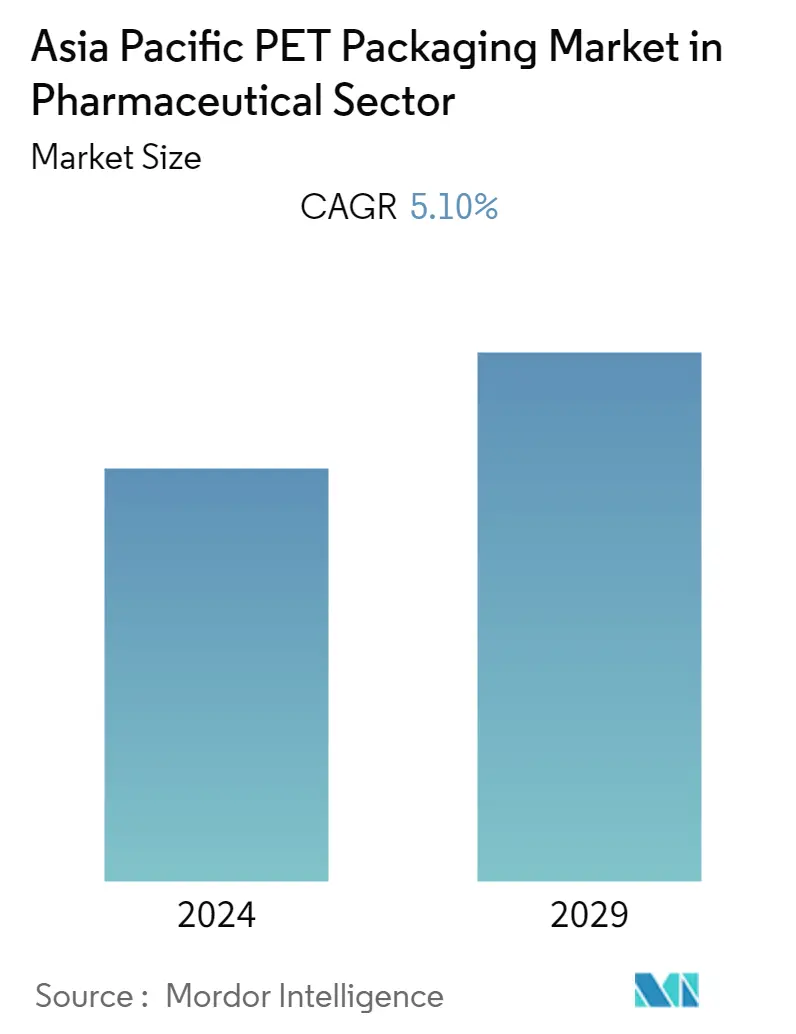

| CAGR | 5.10 % |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de envases de PET del sector farmacéutico de APAC

El mercado de envases de PET de Asia y el Pacífico en el sector farmacéutico (en adelante, el mercado estudiado) fue valorado en 2652 millones de dólares en 2019, y se prevé que alcance los 3540 millones de dólares en 2025, registrando una tasa compuesta anual del 5,1% durante el período de 2020-2025. Los envases de plástico se están volviendo más populares que otros productos, ya que un paquete de plástico es liviano y más fácil de manejar. De manera similar, incluso los principales fabricantes farmacéuticos de la región de Asia y el Pacífico prefieren utilizar soluciones de envasado de plástico debido a su menor costo de producción. Además, los polímeros de tereftalato de polietileno (PET) están creciendo en aplicaciones de embotellado de plástico en la industria farmacéutica.

- Según un estudio realizado por la Asociación de Envases de PET para un Medio Ambiente Limpio (PACE) y el Laboratorio Químico Nacional (NCL), en 2019 se utilizaron entre 80.000 y 85.000 toneladas métricas de productos de PET en el sector farmacéutico de la India.

- Los fabricantes prefieren el PET a otros productos de embalaje de plástico, ya que representa la mínima pérdida de materia prima durante el proceso de fabricación en comparación con otros productos de plástico. Su capacidad para agregar múltiples colores y diseños lo ha convertido en la opción preferida de los actores de la industria. Además, el PET ofrece estándares de seguridad y calidad, por lo que está teniendo un uso predominante en el sector farmacéutico.

- Además, la adopción del PET puede suponer una reducción de peso de casi un 90 % en comparación con el vidrio, lo que permite un proceso de transporte más económico. Actualmente, las botellas de plástico hechas de PET están reemplazando ampliamente a las pesadas y frágiles botellas de vidrio en la industria farmacéutica de la región de Asia y el Pacífico. Según el estudio PACE y NCL de 2019, por ejemplo, en un camión es posible transportar 30.000 botellas de PET de 100 ml, frente a solo 18.000 botellas de vidrio. Esto reduce el costo de transporte y el impacto ambiental.

- Además, el mercado farmacéutico en la región está creciendo, con presencia de países como China, India y Japón, entre otros, donde la demanda de productos farmacéuticos está aumentando debido a la población y al aumento de enfermedades.

- El sector sanitario y farmacéutico de China es uno de los mercados más grandes del mundo, impulsado principalmente por el envejecimiento de su población. Según Pharmaceutical Technology, se pronostica que el valor del mercado farmacéutico de China aumentará a casi 574 mil millones de dólares para 2022. Por lo tanto, existe una posibilidad cada vez mayor para los actores nacionales, ya que podrían experimentar un aumento en la demanda de botellas de PET de estas empresas..

- Con el brote de COVID-19 y las medidas adoptadas para frenar la propagación del virus, las botellas de PET, como las de desinfectante y jabón para manos, han experimentado un aumento en la demanda, que probablemente continuará durante uno o dos años. Asimismo, la capacidad de fabricación también verá un cambio en la producción hacia tales tendencias,

Tendencias del mercado de envases de PET del sector farmacéutico de APAC

Las botellas serán testigos de una tasa de crecimiento significativa

- La botella representa la mayor parte de la demanda de PET, ya que las botellas de PET son uno de los productos más utilizados en las industrias de usuarios finales, como la de alimentos, bebidas, farmacéutica y de cuidado personal.

- La creciente adopción de botellas de PET en la industria de usuarios finales se debe a la importante cantidad de ventajas que ofrecen, como transporte, procesamiento, reciclabilidad y pérdida mínima de materia prima. Según Reliance Industry Limited, el informe de la División de PET de 2020, la demanda de botellas de PET en la India en el año fiscal 2018-2019 representó 960 kilos de toneladas métricas por año (KTA).

- La creciente tendencia a la transparencia entre los consumidores de la región también está impulsando la demanda de botellas de PET, ya que los consumidores quieren ver el producto físico antes de comprarlo. La botella de PET está reemplazando al vidrio en los mercados de ketchup, condimentos y salsas monodosis. Muchas empresas eligen botellas hechas de tereftalato de polietileno (PET), ya que el PET es tan transparente como el vidrio y es menos probable que se rompa.

- Además, los productos domésticos, como los líquidos para lavar platos, los limpiadores de inodoros y los ácidos para limpiar suelos, se envasan principalmente en botellas de PET. El uso de botellas de PET en envases farmacéuticos está aumentando en la región. Se prevé que aumentará la demanda de pulverizadores nasales debido al creciente número de pacientes que padecen sinusitis en la región. Según el Instituto Nacional de Alergias y Enfermedades Infecciosas (NIAID), uno de cada ocho indios sufre de sinusitis crónica. Esta enfermedad también está más extendida que la diabetes, el asma o la enfermedad coronaria en el país.

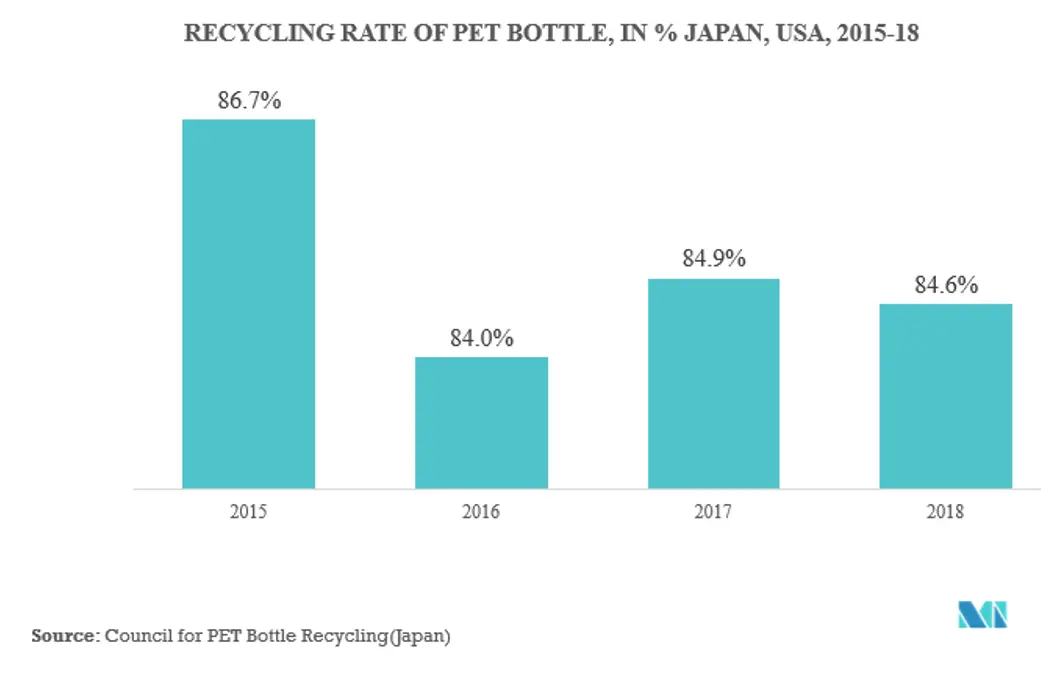

- China es uno de los mayores productores de resina de PET y uno de los mayores consumidores de botellas de PET en Asia-Pacífico. Con un consumo tan grande, el país se está centrando en el reciclaje de botellas de PET en lugar de utilizar PET virgen. Según la sociedad química estadounidense, el reciclaje acumulado de botellas de PET ascendió a 78 millones de toneladas métricas (Mt) en China durante el período 2010-2018. De manera similar, Japón representó una tasa de reciclaje de botellas de PET del 84,6% en 2018, según la Asociación Japonesa de Reciclaje de Envases y Embalajes.

Aumento del gasto en atención sanitaria y farmacéutica para aumentar el crecimiento del mercado.

- La región de Asia y el Pacífico es una de las regiones destacadas donde el sector farmacéutico y sanitario está creciendo debido a la gran población en países como China e India. El sector sanitario y farmacéutico de la región es uno de los mercados más grandes del mundo, impulsado principalmente por el envejecimiento de la población. Según la Oficina Nacional de Estadísticas de China, las personas de 60 años o más representaban el 18,1 % de la población total en 2019.

- Además, el sector farmacéutico desempeña un papel vital en la hoja de ruta del país, pasando de la fabricación de genéricos al desarrollo de nuevos fármacos. La iniciativa China Saludable 2030 subraya este cambio. Por lo tanto, se espera que el crecimiento de la industria farmacéutica cree nuevas oportunidades, impulsando así el crecimiento del mercado de envases de PET.

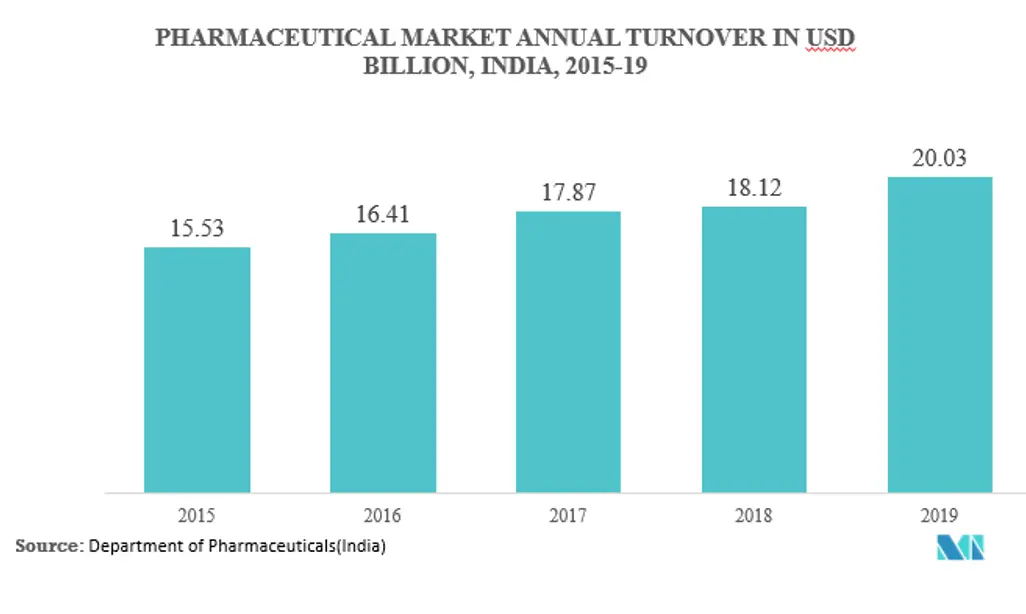

- Además, según el Departamento de Productos Farmacéuticos (India), la facturación anual del mercado farmacéutico indio en 2019 fue de 20.030 millones de dólares, frente a los 15.530 millones de dólares de 2015.

- Un mejor crecimiento de las ventas nacionales depende de la capacidad de las empresas para alinear sus carteras de productos con enfermedades como la diabetes, las enfermedades cardiovasculares, la depresión y el cáncer. Actualmente, alrededor del 80% de los medicamentos antirretrovirales utilizados en todo el mundo para combatir el SIDA (síndrome de inmunodeficiencia adquirida) son suministrados por empresas farmacéuticas indias. Las compañías farmacéuticas están formulando nuevos métodos y enfoques para minimizar los costos de empaque y alcanzar objetivos importantes, como mejorar el cumplimiento de los pacientes. Por lo tanto, se espera que el mercado de envases de PET en el sector farmacéutico experimente un crecimiento significativo en la India.

Descripción general de la industria de envases de PET del sector farmacéutico de APAC

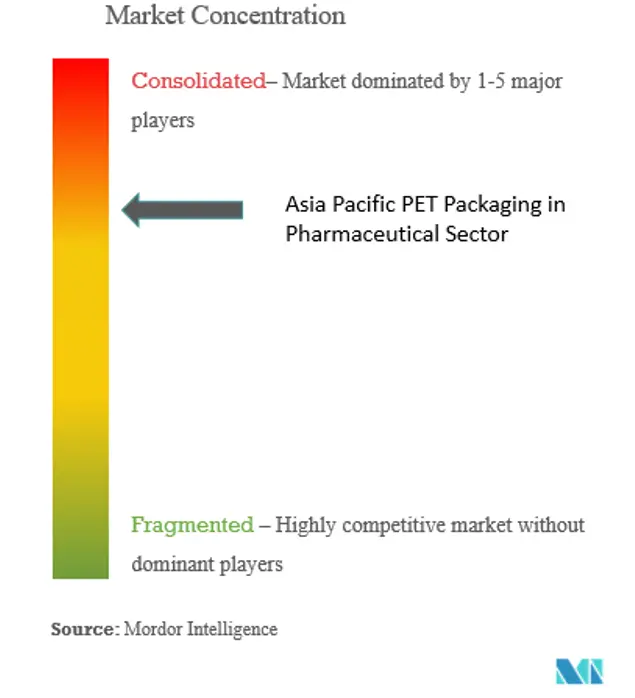

El mercado de envases de PET de Asia Pacífico está muy concentrado y los principales actores desarrollan una cuota de mercado destacada. Las empresas siguen innovando y establecen asociaciones estratégicas para mantener su posición en el mercado.

- Enero de 2020 Okayama Factory adquirió la certificación FSSC 22000 para la fabricación de materiales de envasado de alimentos.

- Diciembre de 2019 Gerresheimer AG aumentó su capacidad de producción de envases de plástico e inauguró una nueva planta en Kosamba, India. La empresa tiene una fuerte presencia en la India a través de su socio, Triveni Polymers Pvt Ltd. La empresa ofrece frascos de PET para líquidos orales en muchos tamaños para la industria farmacéutica.

Líderes del mercado de envases de PET del sector farmacéutico de APAC

-

Senpet Polymers LLP

-

Total PET (Radico Khaitan Ltd)

-

Ganesh PET

-

ALPHA GROUP

-

Gerresheimer AG

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Informe de mercado de envases de PET del sector farmacéutico de APAC índice

-

1. INTRODUCCIÓN

-

1.1 Supuestos de estudio y definición de mercado

-

1.2 Alcance del estudio

-

-

2. METODOLOGÍA DE INVESTIGACIÓN

-

3. RESUMEN EJECUTIVO

-

4. DINÁMICA DEL MERCADO

-

4.1 Visión general del mercado

-

4.2 Análisis del ecosistema industrial

-

4.3 Indicadores de mercado

-

4.3.1 Aumento del gasto en atención sanitaria y farmacéutica para aumentar el crecimiento del mercado.

-

-

4.4 Desafíos del mercado

-

4.4.1 Preocupaciones ambientales relacionadas con el uso de plásticos

-

-

4.5 Atractivo de la industria: análisis de las cinco fuerzas de Porter

-

4.5.1 El poder de negociacion de los proveedores

-

4.5.2 Poder de negociación de los consumidores

-

4.5.3 Amenaza de nuevos participantes

-

4.5.4 Amenaza de productos sustitutos

-

4.5.5 La intensidad de la rivalidad competitiva

-

-

-

5. ANÁLISIS DE LOS COSTOS Y GASTOS GENERALES PARA ESTABLECER UNA PLANTA DE FABRICACIÓN EN LA INDIA Y EL PANORAMA DE LOS PROVEEDORES

-

5.1 De capital fijo

-

5.1.1 Terreno y Edificación

-

5.1.1.1 Edificio de gestión

-

5.1.1.2 Área de producción

-

5.1.1.3 Tienda de Materias Primas

-

5.1.1.4 Tienda de productos terminados

-

5.1.1.5 Taller

-

-

5.1.2 Maquinaria

-

-

5.2 Capital de trabajo

-

5.2.1 Requisito de mano de obra

-

5.2.2 Requisito de materia prima

-

5.2.3 Servicios públicos y otros gastos contingentes

-

-

5.3 Retorno de la inversión (ROI) - Análisis de escenarios

-

5.4 Lista de proveedores clave de polímeros en la India

-

5.5 Cobertura del panorama de la maquinaria de moldeo por soplado en la India

-

5.5.1 Máquinas de moldeo por soplado agregadas: en miles (2013 -2019)

-

5.5.2 Capacidad instalada: en kilos, toneladas métricas por año (2013-2019)

-

5.5.3 Lista de proveedores clave de maquinaria en la India

-

-

5.6 Regulaciones gubernamentales

-

5.7 Lista de clientes potenciales

-

5.7.1 Lista de empresas farmacéuticas

-

5.7.2 Lista de colaboraciones/asociaciones

-

-

-

6. PAISAJE DEL MERCADO DE BOTELLAS FARMACÉUTICAS DE LA INDIA

-

6.1 Escenario actual del mercado (impulsores y desafíos)

-

6.2 Desglose del mercado: por tipo (análisis y pronóstico para el período 2019-2025)

-

6.2.1 El plastico

-

6.2.2 Vaso

-

-

6.3 Análisis de importación-exportación - Botellas farmacéuticas de la India - en valor (2015-2019)

-

6.3.1 Botellas de vidrio

-

6.3.2 Ampollas

-

6.3.3 Jeringas

-

-

6.4 Análisis de los principales proveedores que ofrecen botellas de vidrio para productos farmacéuticos

-

-

7. IMPACTO DEL COVID-19 EN LA INDUSTRIA DEL ENVASADO DE PET

-

8. ANÁLISIS DE PRECIOS DE BOTELLAS DE PET

-

9. PAISAJE DEL MERCADO DE TEREFTALATO DE POLIETILENO (PET)

-

9.1 Análisis de la Demanda de PET - por Aplicación (Botellas, Films, Láminas, etc.)

-

9.2 Cobertura de la capacidad de fabricación de material PET para los principales proveedores

-

-

10. DEMANDA DE BOTELLA PET EN EL SECTOR FARMACÉUTICO

-

10.1 Desglose: por tamaño (30 ml, 60 ml, 120 ml y 250 ml)

-

-

11. SEGMENTACIÓN DE MERCADO

-

11.1 tipo de producto

-

11.1.1 Botellas de tabletas

-

11.1.2 Botellas de jarabe

-

11.1.3 viales

-

11.1.4 Frascos cuentagotas

-

11.1.5 Botellas de jabón y desinfectante para manos

-

11.1.6 Botellas de enjuague bucal

-

11.1.7 Otros tipos de productos

-

-

11.2 Color

-

11.2.1 Transparente

-

11.2.2 Verde

-

11.2.3 Ámbar

-

-

11.3 País

-

11.3.1 Porcelana

-

11.3.2 India

-

11.3.3 Japón

-

11.3.4 Corea del Sur

-

11.3.5 Resto de Asia-Pacífico

-

-

-

12. PANORAMA COMPETITIVO

-

12.1 Perfiles de empresa

-

12.1.1 Gerresheimer AG

-

12.1.2 Alpha Group

-

12.1.3 Ganesh PET

-

12.1.4 Total PET (Radico Khaitan Ltd)

-

12.1.5 Senpet Polymers LLP

-

12.1.6 AG Poly Packs Private Limited

-

12.1.7 Ideal Pet Industries

-

12.1.8 Dongguan Fukang Plastic Products Co. Limited

-

12.1.9 Kang-Jia Co. Ltd

-

12.1.10 Takemoto Packaging Inc.

-

12.1.11 TPAC Packaging India Private Limited

-

-

-

13. PERSPECTIVAS FUTURAS DEL MERCADO

Segmentación de la industria de envases de PET del sector farmacéutico de APAC

Botellas recipiente de plástico rígido con un medio de tapa abierta o una interfaz de dispensación (como un gotero, boquillas, tapas roscadas, bombas, aerosoles, etc.) que el fabricante utiliza principalmente para envasar productos líquidos, aceites o semisólidos. se consideran bajo esta categoría.

| tipo de producto | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Color | ||

| ||

| ||

|

| País | ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de envases de PET del sector farmacéutico de APAC

¿Cuál es el tamaño actual del mercado de envases de PET de Asia Pacífico en la industria farmacéutica?

Se proyecta que el mercado de envases de PET de Asia Pacífico en la industria farmacéutica registre una tasa compuesta anual del 5,10% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado de envases de PET de Asia Pacífico en la industria farmacéutica?

Senpet Polymers LLP, Total PET (Radico Khaitan Ltd), Ganesh PET, ALPHA GROUP, Gerresheimer AG son las principales empresas que operan en el mercado de envases de PET de Asia Pacífico en el sector farmacéutico.

¿Qué años cubre este mercado de envases de PET de Asia Pacífico en la industria farmacéutica?

El informe cubre el tamaño histórico del mercado de envases de PET de Asia Pacífico en la industria farmacéutica durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de envases de PET de Asia Pacífico en la industria farmacéutica para los años 2024, 2025, 2026 , 2027, 2028 y 2029.

Informe de la industria del sector farmacéutico de envases de PET de Asia Pacífico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de envases de PET en el sector farmacéutico de Asia Pacífico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de envases de PET en el sector farmacéutico de Asia Pacífico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

Mercado de envases de PET de Asia Pacífico en el sector farmacéutico Panorama de los reportes

- Mercado de envases de PET de Asia Pacífico en el sector farmacéutico Volumen del mercado

- Mercado de envases de PET de Asia Pacífico en el sector farmacéutico Cuotas de Mercado.

- Mercado de envases de PET de Asia Pacífico en el sector farmacéutico Tendencias del Mercado

- Mercado de envases de PET de Asia Pacífico en el sector farmacéutico empresas