Análisis del mercado de servicios petroleros de APAC

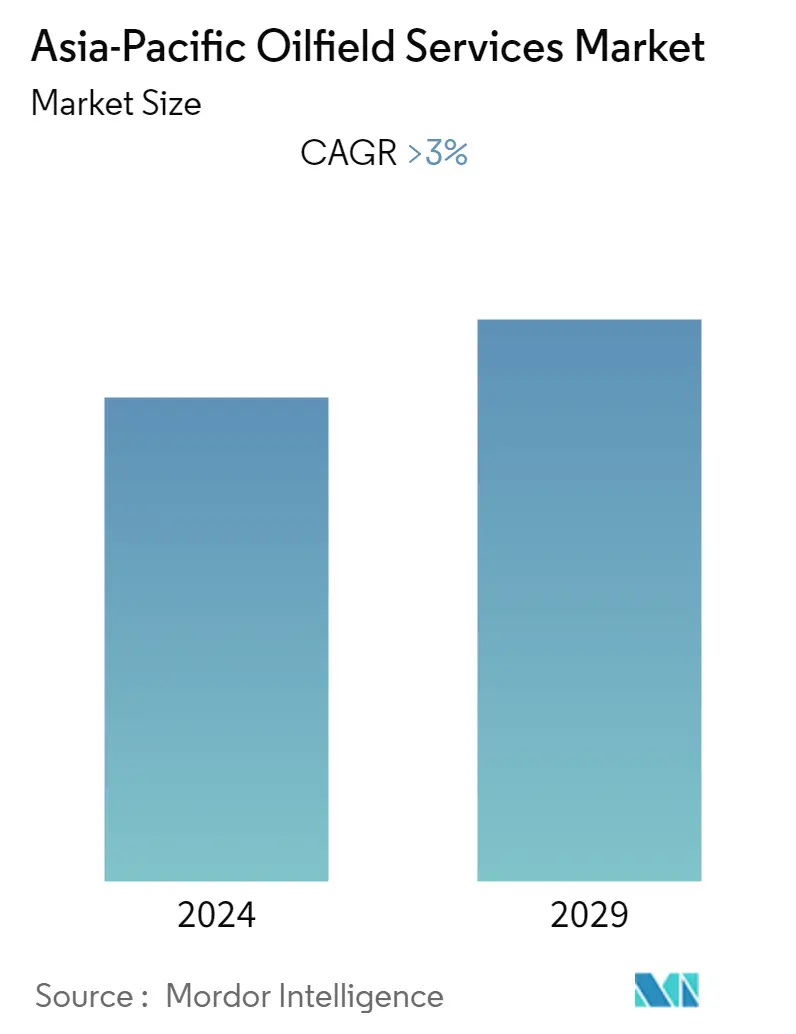

Se prevé que el mercado de servicios de campos petroleros de Asia y el Pacífico registre una tasa compuesta anual de más del 3% durante el período previsto.

COVID-19 afectó negativamente al mercado en 2020. Actualmente, el mercado ha alcanzado los niveles prepandémicos.

A mediano plazo, se espera que factores como un aumento en la demanda de tecnología, herramientas y equipos avanzados para aumentar la eficiencia de las actividades de exploración y producción en áreas terrestres y marinas impulsen el mercado de servicios petroleros en la región de Asia y el Pacífico.

Por otro lado, la volatilidad de los precios del petróleo durante el período reciente, debido a la brecha entre la oferta y la demanda, la geopolítica y varios otros factores, han estado frenando el crecimiento en el mercado de servicios petroleros de Asia y el Pacífico.

Sin embargo, la demanda de producción de petróleo y gas siempre ha sido alta, lo que ha llevado a un aumento de las actividades de exploración costa afuera en Australia, Malasia e Indonesia. Se espera que esto, a su vez, actúe como una oportunidad para el mercado durante el período de pronóstico.

Se espera que China sea el mayor mercado de servicios petroleros, debido al aumento de la inversión para satisfacer la creciente demanda de energía en el país.

Tendencias del mercado de servicios petroleros de APAC

Servicios de perforación para dominar el mercado

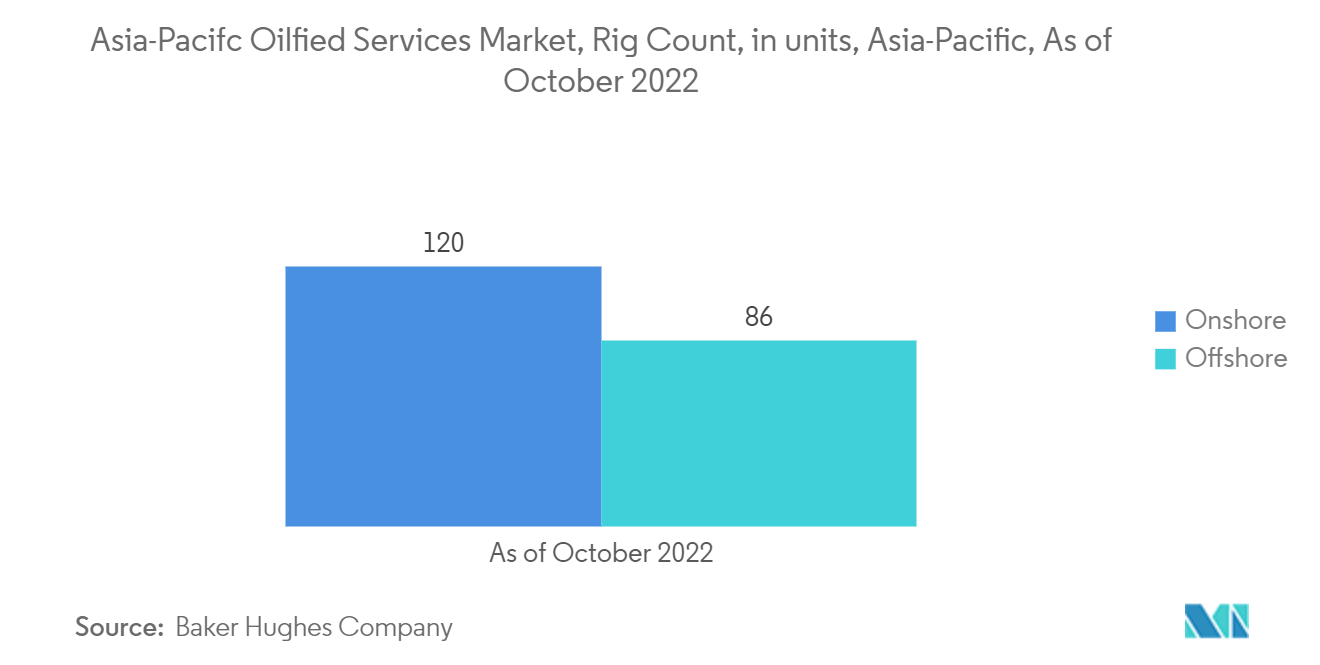

Los servicios de perforación representan la mayor parte del mercado de servicios para yacimientos petrolíferos, y los servicios de perforación y terminación combinados representan más del 50% del mercado. Además, el número promedio de plataformas en Asia-Pacífico ha experimentado un aumento constante durante los últimos cinco años.

Hay una demanda cada vez mayor de petróleo y gas. Para satisfacer la demanda, se requiere un aumento en los servicios de yacimientos petrolíferos para una mayor producción de los pozos nuevos y existentes, lo que significa un aumento en el mercado de servicios de yacimientos petrolíferos en Asia y el Pacífico.

En octubre de 2022, Asia-Pacífico albergaba la tercera mayor cantidad de plataformas de petróleo y gas del mundo. Había 120 plataformas terrestres en esa región y 86 en alta mar.

En noviembre de 2022, India tenía 78 plataformas activas. La producción de petróleo del país lleva casi una década cayendo debido al envejecimiento de los yacimientos y a la ausencia de grandes descubrimientos desde hace años. Tanto los actores estatales como los privados han estado trabajando en planes de inversión para aumentar la recuperación de los campos más antiguos.

Por ejemplo, en abril de 2022, la Corporación Estatal de Petróleo y Gas Natural (ONGC) encargó dos proyectos por un valor de 786,4 millones de dólares para añadir 7,5 millones de toneladas de producción de petróleo y 1.000 millones de metros cúbicos de producción de gas durante la vida útil de los campos de Mumbai High. redobla los esfuerzos para aumentar la productividad de los campos maduros y envejecidos.

En septiembre de 2022, el gobierno indio adjudicó contratos para 31 desarrollos de petróleo y gas a través de la tercera ronda de licitación competitiva de Discovered Small Fields (DSF-3), en la oferta más grande jamás realizada por el país de áreas con acumulaciones conocidas de petróleo y gas.

En diciembre de 2021, Petronas firmó dos acuerdos sobre inversiones upstream en Malasia. Uno de los acuerdos es un memorando de entendimiento (MoU) con Petroleum Sarawak Berhad (PETROS) relacionado con un asombroso aumento del suministro de gas a Sarawak, que eventualmente elevará la asignación a 1.200 millones de pies cúbicos por día. Otro es un acuerdo comercial con el gobierno del estado de Sabah para desarrollar la industria del petróleo y el gas de Sabah.

Varios proyectos de perforación costa afuera en Australia, Malasia e Indonesia han aumentado el número de actividades en la región, promulgando aún más la demanda de servicios petroleros.

Por lo tanto, se espera que las nuevas inversiones en la industria del petróleo y el gas, el aumento de la exploración de recursos no convencionales y la estabilidad del precio del crudo aumenten la demanda del mercado de servicios petroleros en Asia-Pacífico.

Se espera que la creciente demanda de China impulse el mercado

- China es el mayor mercado de servicios petroleros de la región. El país planea reducir su dependencia de las importaciones de gas natural y ha comenzado a explotar sus reservas de gas de esquisto para satisfacer la demanda interna.

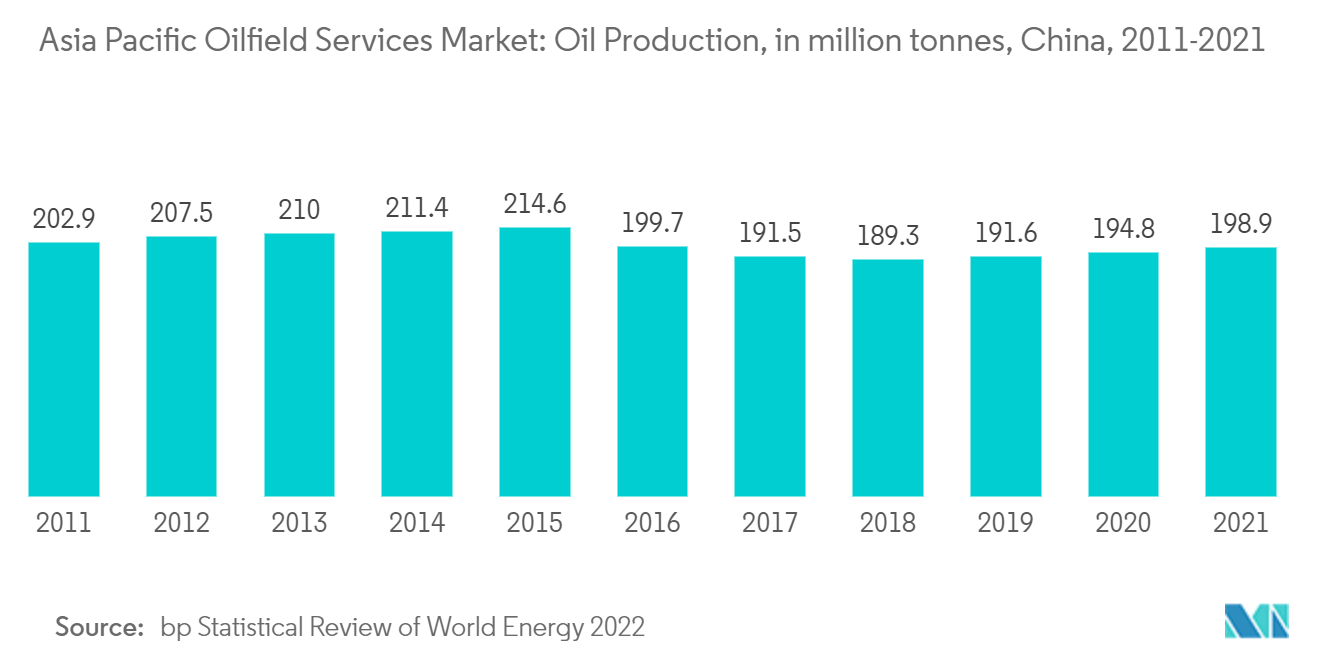

- China fue el mayor productor de petróleo de la región en 2021. La producción de petróleo crudo en el país aumentó un 2,1%, a 198,9 millones de toneladas, en 2021 desde 194,8 millones de toneladas en 2020. La producción puede aumentar aún más en el período previsto e impulsar el mercado de servicios petroleros de China.

- En noviembre de 2022, el país tenía alrededor de 38 plataformas activas marinas y ninguna plataforma activa terrestre. Esto, a su vez, indica el predominio de los activos offshore en el segmento upstream del país. En 2021, más del 60% de los recursos de hidrocarburos marinos de China se encuentran en zonas de aguas profundas y ultraprofundas, donde los semisumergibles, los buques de perforación y otros activos flotantes tienen una fuerte presencia.

- Se espera que las nuevas reformas relacionadas con la industria del petróleo y el gas faciliten la inversión de empresas privadas en el país, lo que, a su vez, ayudará a reducir el monopolio de las empresas estatales. Se espera que la creciente inversión del sector privado mejore la industria del petróleo y el gas, impulsando a su vez el mercado de servicios petroleros en el país.

- Además, China Petroleum Chemical Corp, también conocida como Sinopec, está planeando su mayor inversión de capital de la historia para 2022, haciéndose eco del llamado a las empresas energéticas para que aumenten la producción. Se estima que Sinopec gastó 31,1 mil millones de dólares en el segmento upstream de petróleo y gas, especialmente en las bases de petróleo crudo en los campos de Shunbei y Tahe, y en los campos de gas natural en la provincia de Sichuan y la región de Mongolia Interior.

- En enero de 2022, la Corporación Nacional de Petróleo Offshore de China (CNOOC) anunció objetivos de producción neta para 2023 y 2024, estimados en 640 millones a 650 millones de barriles equivalentes de petróleo y 680 millones a 690 millones de barriles equivalentes de petróleo, respectivamente. La compañía también anunció que sus gastos de capital para 2022 están presupuestados entre 90 mil millones de RMB (más de 14 mil millones de dólares) y 100 mil millones de RMB (más de 15,6 mil millones de dólares), mientras que los gastos de capital para exploración, desarrollo, producción y otros representarán aproximadamente 20 %.

- En octubre de 2022, Sinopec descubrió nuevas reservas de gas de esquisto en el pozo exploratorio Jinshi 103HF desplegado en la cuenca de Sichuan, con una producción diaria de gas natural que alcanza los 258.600 metros cúbicos y una capacidad de recursos evaluada de 387.800 millones de metros cúbicos. El descubrimiento representa un avance significativo para la exploración de gas de esquisto de China y es el primer descubrimiento en la Formación Cámbrica Qiongzhusi. Este descubrimiento ha aumentado significativamente las reservas de gas de esquisto y mejorará la exploración y producción de gas de esquisto en la cuenca de Sichuan.

- Además, debido a la contaminación del aire y las preocupaciones ambientales, el país está empleando políticas para aumentar la proporción de gas y reducir la proporción de carbón en la combinación energética total. Por lo tanto, con mayores actividades de exploración y producción, respaldadas por iniciativas gubernamentales, se espera que China impulse la demanda de servicios petroleros en Asia-Pacífico.

Descripción general de la industria de servicios petroleros de APAC

El mercado de servicios petroleros de Asia y el Pacífico está fragmentado. Algunos de los principales actores del mercado incluyen Schlumberger Ltd., Baker Hughes Co., Halliburton Co., National Oilwell Varco Inc. y Weatherford International PLC.

Líderes del mercado de servicios petroleros de APAC

Schlumberger Ltd

Baker Hughes Co

Halliburton Co

National Oilwell Varco Inc

Weatherford International plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios petroleros de APAC

- Noviembre de 2022 Velesto Energy, una empresa malaya, firmó un acuerdo integrado de servicios de plataforma, perforación y terminación con Hess Corp. por 135 millones de dólares. El i-RDC es un concepto en el que la integración de los servicios de las plataformas de perforación, los equipos y, en algunos casos, la adquisición de materiales para los servicios de perforación y terminación se cubre bajo un contrato único entre el operador o la compañía petrolera, como propietario del proyecto, y una empresa de servicios, que actúa como contratista de i-RDC.

- Octubre de 2022 El Instituto Indio de Tecnología Kharagpur firmó un acuerdo con el Instituto Limitado de Tecnología de Perforación (IDT) de Oil Natural Gas Corporation (ONGC) para llevar a cabo varios proyectos colaborativos de I+D relacionados con perforación, fluidos de perforación, fluidos de cementación y fluidos de terminación.

Segmentación de la industria de servicios petroleros de APAC

El negocio de servicios para yacimientos petrolíferos consiste en servicios de terminación y remediación, servicios de fluidos, servicios de pozos, perforación por contrato y otros servicios de sitios de pozos para empresas dedicadas a la exploración y producción de petróleo y gas natural.

El mercado de servicios petroleros de Asia y el Pacífico está segmentado por ubicación de implementación, tipo de servicio y geografía. Por ubicación de implementación, el mercado se segmenta en terrestre y marítimo. Por tipo de servicio, el mercado se segmenta en perforación, terminación, producción y otros tipos de servicios. El informe también cubre el tamaño del mercado y las previsiones para el mercado de servicios petroleros en los principales países de la región. El tamaño del mercado y las previsiones para cada segmento se han realizado con respecto a los ingresos en miles de millones de dólares.

| En tierra |

| Costa afuera |

| Perforación |

| Terminación |

| Producción |

| Otros tipos de servicios |

| India |

| Porcelana |

| Indonesia |

| Resto de Asia-Pacífico |

| Ubicación de implementación | En tierra |

| Costa afuera | |

| Tipo de servicio | Perforación |

| Terminación | |

| Producción | |

| Otros tipos de servicios | |

| Geografía | India |

| Porcelana | |

| Indonesia | |

| Resto de Asia-Pacífico |

Preguntas frecuentes sobre investigación de mercado de servicios petroleros de APAC

¿Cuál es el tamaño actual del mercado Servicios de yacimientos petrolíferos de Asia y el Pacífico?

Se proyecta que el mercado de servicios petroleros de Asia y el Pacífico registrará una tasa compuesta anual superior al 3% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Servicios de yacimientos petrolíferos de Asia y el Pacífico?

Schlumberger Ltd, Baker Hughes Co, Halliburton Co, National Oilwell Varco Inc, Weatherford International plc son las principales empresas que operan en el mercado de servicios petroleros de Asia y el Pacífico.

¿Qué años cubre este mercado de Servicios de yacimientos petrolíferos de Asia y el Pacífico?

El informe cubre el tamaño histórico del mercado de Servicios para yacimientos petrolíferos de Asia y el Pacífico durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Servicios para yacimientos petrolíferos de Asia y el Pacífico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de servicios petroleros de Asia y el Pacífico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Servicios de yacimientos petrolíferos de Asia y el Pacífico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Servicios de yacimientos petrolíferos de Asia y el Pacífico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.