Análisis del mercado de sensores de imagen de APAC

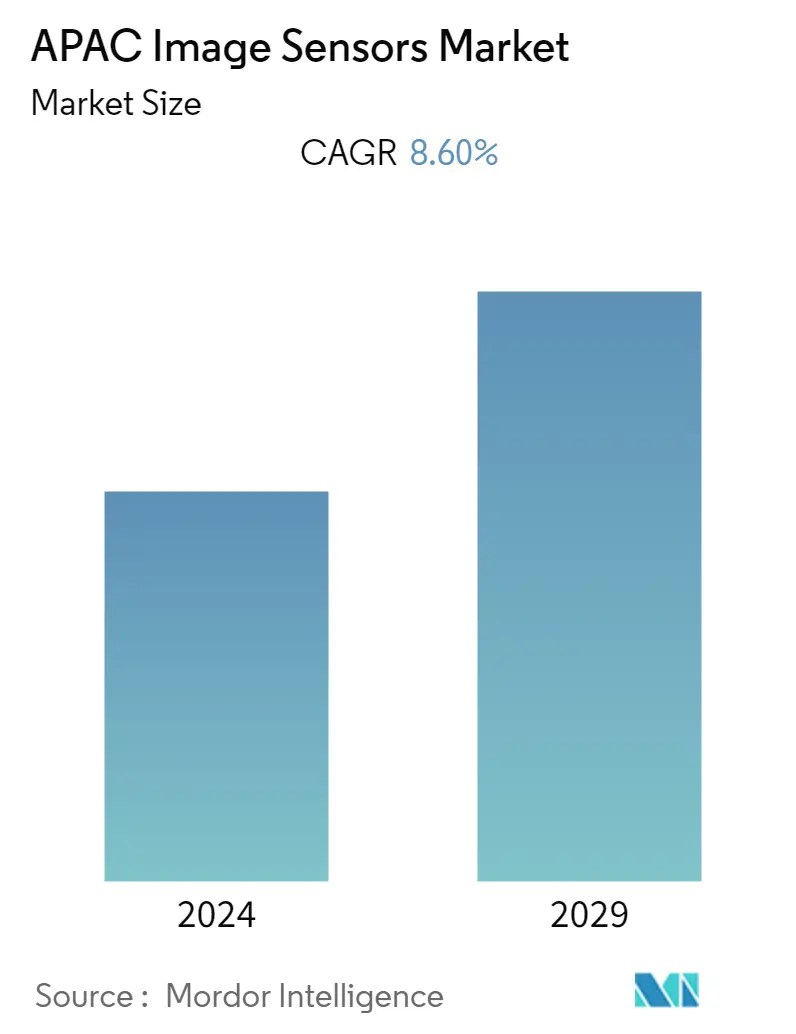

Se espera que el mercado de sensores de imagen de Asia Pacífico crezca a una tasa compuesta anual del 8,6% durante el período previsto de 2020-2025. Los sensores se han convertido en el principal segmento que contribuye al auge de la industria de los semiconductores. La constante evolución de la tecnología y el campo innovador de aplicaciones están refinando la prominencia de los snesors día a día.

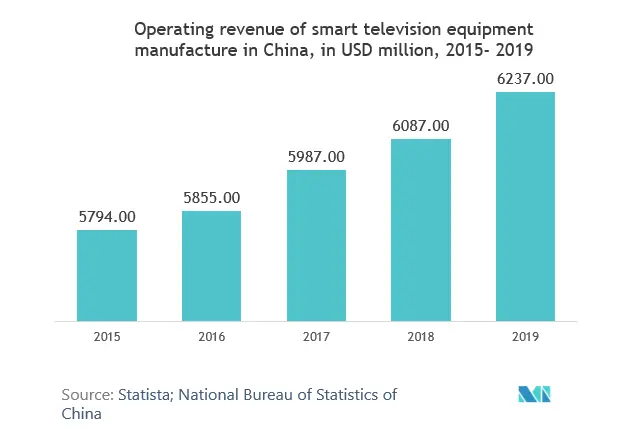

- Entre los países de Asia y el Pacífico, China está mostrando una tasa de crecimiento significativa, debido a su economía en crecimiento y su participación en el mercado mundial de la electrónica. China es uno de los principales productores y consumidores de productos electrónicos. Según la Oficina Nacional de Estadísticas de China, la fabricación de computadoras, equipos de comunicaciones y otros equipos electrónicos del país aumentó un 13,1 % durante el año fiscal 2019, y todo el sector industrial se valoró en 30.516 mil millones de CNY.

- China ha implementado el Sistema de Crédito Social, que utiliza un amplio reconocimiento facial de sus ciudadanos. Los sistemas de reconocimiento facial se están implementando en todo el país y se espera que la necesidad de cámaras para el proyecto impulse el mercado.

- En India, el Ministerio de Electrónica y Tecnología de la Información bajo el Marco de Gestión de Internet de las Cosas (IoT) para Ciudades Inteligentes ha encargado a ERNET India junto con IISc desarrollar la puerta de enlace LoRa (puerta de enlace de polo), que es una caja informática de bajo costo que podría conectarse a cámaras, temperatura, humedad, calidad del aire y otros sensores. Esta puerta de enlace de poste podría realizar análisis locales y enviar datos al servidor.

- Las cámaras están encontrando aplicaciones en equipos de prueba no invasivos en la industria de la salud y también se utilizan con fines de escaneo. Se espera que la industria de la salud en la India crezca a un ritmo significativo. Según el Servicio Civil de la India, se espera que la industria de la salud alcance los 132.840 millones de dólares en 2023.

- Además, debido al brote del virus pandémico COVID-19, Japón ha anunciado un paquete de estímulo de 2.200 millones de dólares para ayudar a sus fabricantes a trasladar sus instalaciones de producción fuera de China, ya que el COVID-19 interrumpió la cadena de suministro. El paquete especifica 2.000 millones de dólares para las empresas que devuelvan la producción a Japón y el resto para aquellas que busquen trasladar la producción a otros países.

Tendencias del mercado de sensores de imagen de APAC

La electrónica de consumo mostrará un crecimiento significativo

- El mercado de sensores de imagen en la región de Asia y el Pacífico experimentó un crecimiento debido a la presencia generalizada de empresas de electrónica, así como a un aumento del poder adquisitivo de los consumidores. La región ha sido testigo de un crecimiento en la adopción de teléfonos inteligentes y sistemas de vigilancia inteligentes, lo que ha impulsado el despliegue de sensores de imagen para atender a un sector de fabricación de productos electrónicos de consumo en auge.

- La creciente demanda de teléfonos inteligentes y otros productos electrónicos de consumo de países como China, la República de Corea, India y Singapur está alentando a muchas empresas a establecer establecimientos de producción en la región de Asia y el Pacífico. La abundante disponibilidad de materias primas y los bajos costos de establecimiento y mano de obra también ayudaron a las empresas a lanzar sus centros de producción en la región.

- En 2019, la compañía también lanzó su primer teléfono inteligente con Infinity-O Display, llamado Samsung Galaxy A9 Pro. Este dispositivo consta de una pantalla perforada, cámara trasera triple, 6 GB de RAM y 128 GB de almacenamiento integrado. Otra empresa, LG Innotek, inició en 2019 la producción de módulos de cámara para iPhone. La empresa suministró una triple cámara a Apple en 2019.

- El consumo de electrónica de consumo también está aumentando en el país. Según la Oficina Nacional de Estadísticas de China, los ingresos del comercio minorista de electrodomésticos y productos electrónicos de consumo en China ascendieron a 96.310 millones de CNY solo en junio de 2019. Se espera que varios productos electrónicos equipados con cámaras impulsen el mercado de sensores de imagen.

China tendrá la mayor cuota de mercado

- China está invirtiendo mucho en sus capacidades de reconocimiento facial; Según la Universidad de Tsinghua, se espera que el tamaño del mercado chino de tecnologías de reconocimiento biométrico alcance los 34 mil millones de CNY.

- La base de datos china de reconocimiento facial incluye a casi todos sus 1.400 millones de ciudadanos; para cubrir el país, el gobierno ha instalado cámaras tanto en áreas públicas como privadas. Según Tencent, el número de cámaras de vigilancia instaladas en China durante el año fiscal 2017 ascendió a 176 millones de unidades y se espera que alcance los 626 millones de unidades en 2021.

- Las empresas chinas están aprovechando la oportunidad y equipando a los organismos gubernamentales, como los departamentos de policía, con equipos de vigilancia. Una de esas organizaciones es YITU Technology, que suministra Dragonfly Eye System, una plataforma de escaneo facial que puede identificar rápidamente a una persona a partir de una base de datos de miles de millones.

- Se espera que China sea un líder mundial en tecnologías de inteligencia artificial para 2022, y se espera que una parte importante de la creciente industria utilice cámaras basadas en inteligencia artificial, que también se utilizan en sus sistemas de vigilancia en todos los países. El país alberga empresas que están experimentando un crecimiento significativo.

Descripción general de la industria de sensores de imagen de APAC

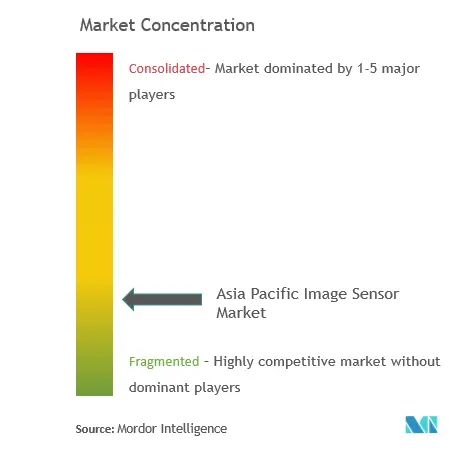

La competencia del mercado de sensores de imagen de Asia Pacífico está fragmentada y la cuota de mercado se distribuye entre muchos actores. Lanzamientos de productos, altas inversiones en I+D, asociaciones y adquisiciones, etc., son las principales estrategias de crecimiento adoptadas por estas empresas para mantenerse en el mercado. Algunas de las novedades clave en el mercado son:.

- Mayo de 2019 la empresa china de inteligencia artificial Megvii, que desarrolló el software de reconocimiento facial Face++, anunció la finalización de una ronda de financiación de 750 millones de dólares. La tecnología de Megvii es utilizada por el Ministerio de Seguridad Pública de China.

- Noviembre de 2020 Macnica ATD Europe anunció que su empresa matriz, Macnica, ahora ofrece versiones IP de Macnica SLVS-EC para dispositivos Intel y Xilinx. El dispositivo es una interfaz de alta velocidad definida por Sony para sensores de imagen CMOS de alta resolución y alta velocidad de fotogramas.

Líderes del mercado de sensores de imagen de APAC

Canon Inc.

Ams AG

ON Semiconductor Corporation

Samsung Electronics Co. Ltd

STMicroelectronics NV

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de sensores de imagen de APAC

Un sensor de imagen o generador de imágenes es un sensor que detecta y transmite información utilizada para crear una imagen. Lo hace convirtiendo la atenuación variable de las ondas de luz (a medida que atraviesan o se reflejan en los objetos) en señales, pequeñas ráfagas de corriente que transmiten la información.

| CMOS |

| CCD |

| Electrónica de consumo |

| Cuidado de la salud |

| Industrial |

| Seguridad y Vigilancia |

| Automoción y Transporte |

| Aeroespacial y Defensa |

| Otras industrias de usuarios finales |

| Porcelana |

| India |

| Japón |

| Resto de Asia Pacífico |

| Tipo | CMOS |

| CCD | |

| Industria del usuario final | Electrónica de consumo |

| Cuidado de la salud | |

| Industrial | |

| Seguridad y Vigilancia | |

| Automoción y Transporte | |

| Aeroespacial y Defensa | |

| Otras industrias de usuarios finales | |

| País | Porcelana |

| India | |

| Japón | |

| Resto de Asia Pacífico |

Preguntas frecuentes sobre investigación de mercado de sensores de imagen de APAC

¿Cuál es el tamaño actual del mercado de Sensores de imagen de APAC?

Se proyecta que el mercado de sensores de imagen de APAC registrará una tasa compuesta anual del 8,60% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Sensores de imagen de APAC?

Canon Inc., Ams AG, ON Semiconductor Corporation, Samsung Electronics Co. Ltd, STMicroelectronics NV son las principales empresas que operan en el mercado de sensores de imagen de APAC.

¿Qué años cubre este mercado de Sensores de imagen de APAC?

El informe cubre el tamaño histórico del mercado de Sensores de imagen de APAC durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sensores de imagen de APAC para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sensores de imagen de APAC

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Sensores de imagen de APAC en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de sensores de imagen de APAC incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.