Tamaño del mercado de autobuses eléctricos de APAC

| Período de Estudio | 2019 - 2029 |

| Volumen del mercado (2024) | USD 44.74 mil millones de dólares |

| Volumen del mercado (2029) | USD 73.88 mil millones de dólares |

| CAGR(2024 - 2029) | 10.55 % |

| Mercado de Crecimiento Más Rápido | Asia-Pacífico |

| Mercado Más Grande | Asia-Pacífico |

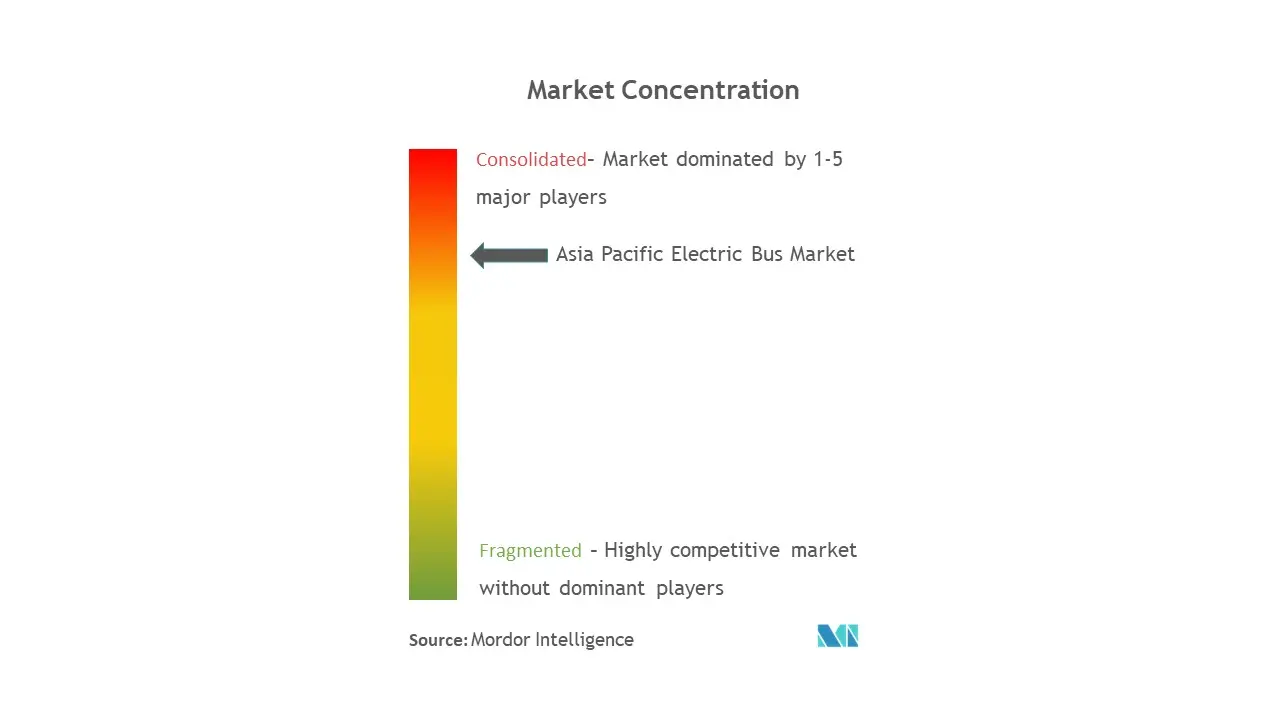

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de autobuses eléctricos de APAC

El tamaño del mercado de autobuses eléctricos de Asia y el Pacífico se estima en 44,74 mil millones de dólares en 2024, y se espera que alcance los 73,88 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,55% durante el período previsto (2024-2029).

El mercado de autobuses eléctricos de Asia Pacífico sufrió una gran caída durante la pandemia de COVID-19 debido a cierres de fabricación, cierres y restricciones comerciales. Además, la caída de la producción de automóviles, las restricciones a los viajes en transporte público y la falta de mano de obra afectaron significativamente al mercado. A medida que los fabricantes de automóviles han reanudado sus operaciones debido al aumento constante de las ventas de automóviles en países con un número limitado de casos de COVID-19, es probable que el mercado se recupere durante el mercado previsto. Además, los fabricantes están implementando planes de contingencia para mitigar las incertidumbres comerciales futuras y mantener la continuidad con los clientes en los sectores críticos de la industria del automóvil.

A largo plazo, el aumento de las inversiones en capacidad de producción por parte de los principales actores de la industria, así como diversas políticas anunciadas por los gobiernos de China e India para electrificar completamente el transporte público en sus respectivos países para 2030, la adopción de normas estrictas sobre emisiones automotrices como Bharat Stage. 6 en India y el anuncio de países importantes como China, India, Japón y Corea del Sur de prohibir las ventas de nuevos vehículos con motor ICE para 2040 están creando demanda en la industria de la electromovilidad con un aumento en las ventas de autobuses eléctricos en la región. Es probable que el mayor precio de compra de los autobuses eléctricos que los de diésel/GNC, la falta de infraestructura de carga y la prominencia de los autobuses diésel en mercados como Japón y la ASEAN sean las principales limitaciones para el crecimiento de los autobuses eléctricos en Asia-Pacífico.

Los actores clave del mercado están ingresando a nuevos mercados para atender la creciente demanda de autobuses eléctricos. Por ejemplo, en mayo de 2022, BYD anunció el lanzamiento de sus autobuses eléctricos en Japón y anunció el objetivo de vender 4000 autobuses eléctricos en Japón para 2030. También en agosto de 2022, CATL y Zhengzhou Yutong Bus Co. Ltd. ampliaron su cooperación para baterías eléctricas hasta 2032.

China es el mercado más grande para autobuses eléctricos debido a la presencia de un gran número de fabricantes de autobuses eléctricos y al plan del gobierno para descarbonizar el transporte público en el país antes de 2030. India es el mercado de autobuses eléctricos de más rápido crecimiento en la región, en gran parte debido al gobierno. iniciativas como la asignación de 10 mil millones de dólares para comprar 50 000 autobuses eléctricos para que todo el transporte público del país sea neutro en carbono para 2030. Por lo tanto, se prevé que las ventas de autobuses eléctricos en Asia y el Pacífico crezcan a una CAGR saludable debido a la confluencia de los factores mencionados anteriormente.

Tendencias del mercado de autobuses eléctricos de APAC

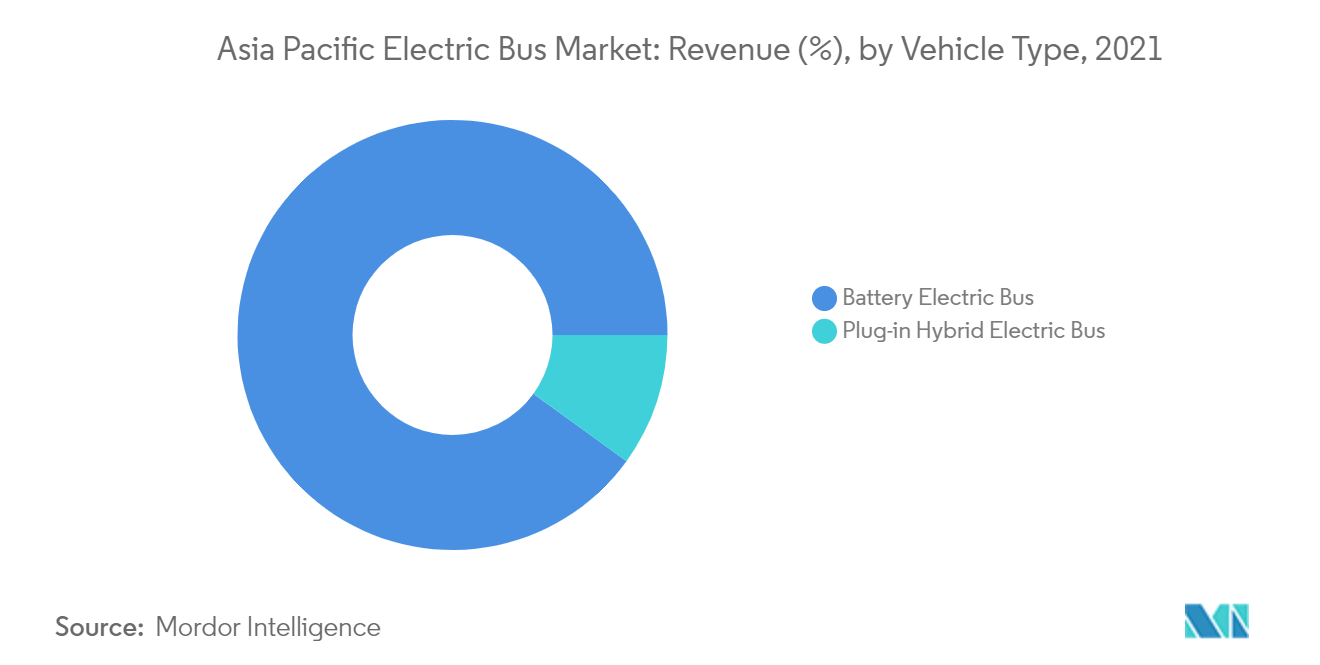

El segmento de autobuses eléctricos a batería desempeñará un papel destacado en el mercado

Las agencias de tránsito de varios países han estado promoviendo significativamente la adopción de autobuses eléctricos para el transporte público. La tasa de adopción está aumentando en Asia Pacífico. Según la UITP, la participación global de autobuses eléctricos entre toda la venta de autobuses será del 10% en 2021 y se espera que supere el 40% de participación de mercado en 2022. Se vendieron casi 1245 autobuses eléctricos en la India en el año 2021, lo que equivale a casi 107,5 % de crecimiento respecto a 2020.

El subsegmento de autobuses eléctricos con batería aporta el 90% de los ingresos del mercado de autobuses eléctricos de Asia y el Pacífico por tipo de vehículo porque los autobuses híbridos enchufables todavía se encuentran en una etapa incipiente y los principales fabricantes como BYD y Tata Motors Ltd. solo fabrican vehículos eléctricos con batería. autobuses. El mercado está impulsado principalmente por los grandes pedidos de autobuses eléctricos de los operadores municipales. undefinedPor ejemplo,.

- En agosto de 2022, el Gobierno de la India destinó 10.000 millones de dólares para adquirir 50.000 autobuses eléctricos de aquí a 2030 en el marco de la CESL. Delhi Transport Corporation (DTC) ha anunciado que añadirá 8.000 autobuses eléctricos a su flota para 2025.

- En agosto de 2022, Tata Motors Ltd. también recibió un pedido para suministrar 1180 autobuses eléctricos a West Bengal Transport Corporation (WBTC) en el marco de CESL.

- En julio de 2022, Tata Motors Ltd. obtuvo un pedido para suministrar 921 autobuses eléctricos de Bengaluru Municipal Transport Corporation (BMTC).

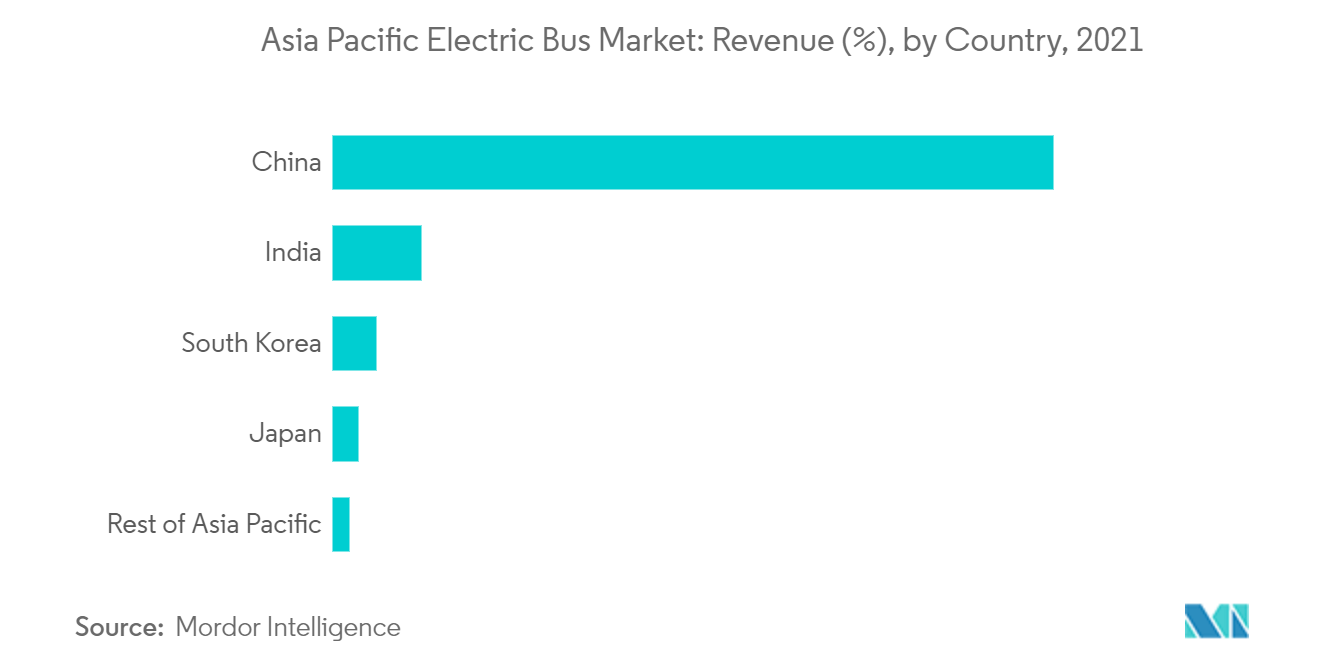

China desempeñará un papel clave en el desarrollo del mercado de autobuses eléctricos de Asia y el Pacífico

China es el mercado más dominante, seguido de India y Corea del Sur. La flota de autobuses eléctricos de China representa más del 98% del total de autobuses eléctricos en funcionamiento. China tiene una flota de más de 500.000 autobuses eléctricos. Esta alta adopción se puede atribuir a un sólido marco municipal que han adoptado muchas provincias de China. Más de 30 ciudades chinas han hecho planes para lograr un transporte público 100% electrificado para 2022, incluidas Guangzhou, Zhuhai, Dongguan, Foshan y Zhongshan en el delta del río Perla, junto con Nanjing, Hangzhou, Shaanxi y Shandong.

En diciembre de 2021, cerca de 16.000 autobuses eléctricos circulaban en Shenzhen, una de las megaciudades chinas. Beijing ha puesto en circulación 11.000 autobuses eléctricos en 2020, superando su objetivo inicial de 10.000 autobuses eléctricos. Guangzhou encargó 4.810 autobuses eléctricos al fabricante de autobuses eléctricos BYD.

Los fabricantes chinos como BYD también han comenzado a exportar autobuses eléctricos. En agosto de 2022, Foton ganó un pedido para entregar 1.022 autobuses eléctricos a Santiago de Chile. En diciembre de 2021, Olectra Greentech Ltd., en asociación con BYD, anunció la instalación de la planta de fabricación de autobuses eléctricos más grande de la India en Hyderabad con una capacidad anual de 10000 unidades. En enero de 2021, BYD ganó una licitación para suministrar 1.002 autobuses eléctricos a Bogotá, Colombia. Por lo tanto, se espera que los fabricantes chinos de autobuses eléctricos aumenten significativamente su fabricación tanto en el país como en el extranjero para satisfacer la creciente demanda. Este factor ampliará el crecimiento del mercado durante el período de pronóstico.

India también está experimentando un rápido crecimiento en las ventas de autobuses eléctricos debido al rápido gasto en la adquisición de autobuses eléctricos en grandes lotes para implementar estrategias como FAME 2 para aumentar la adopción de la electromovilidad en el país. Por lo tanto, con las empresas obteniendo importantes nuevos pedidos de operadores municipales en este segmento y los fabricantes ampliando la capacidad de fabricación de autobuses eléctricos de batería, se espera que el mercado crezca durante el período previsto para el segmento de autobuses eléctricos de batería. Por ejemplo,.

- En septiembre de 2022, Olectra Greentech Ltd. obtuvo un pedido de 100 autobuses eléctricos de Assam State Transport Corporation en India.

- En septiembre de 2022, Olectra Greentech Ltd. obtuvo un pedido de 123 autobuses eléctricos de Thane Municipal Transport Enterprise en Maharashtra, India, por un valor de 185 millones de INR.

Descripción general de la industria de autobuses eléctricos de APAC

El mercado de autobuses eléctricos de Asia-Pacífico está muy consolidado. El mercado se caracteriza por la presencia de actores considerablemente importantes que han conseguido contratos de suministro a largo plazo con importantes operadores municipales que buscan electrificar completamente sus redes de transporte público y reducir su huella de carbono. Estos actores también participan en empresas conjuntas, fusiones y adquisiciones, lanzamientos de nuevos productos y desarrollo de productos para ampliar sus carteras de marcas y consolidar sus posiciones en el mercado.

Algunos de los principales actores del mercado de autobuses eléctricos incluyen BYD, Tata Motors, Yutong, Switch Mobility (Ashok Leyland), Olectra Greentech Ltd., VE Electro Mobility Ltd., etc. Los fabricantes indios como Ashok Leyland Ltd. también están consiguiendo pedidos importantes. para autobuses eléctricos que está expandiendo rápidamente el mercado. Por ejemplo,.

- En agosto de 2022, Switch Mobility, propiedad de Ashok Leyland, presentó el primer autobús eléctrico de dos pisos con aire acondicionado de la India para BEST en Mumbai.

- En agosto de 2022, Switch Mobility, propiedad de Ashok Leyland, entregó 75 autobuses urbanos eléctricos a Bengaluru Metropolitan Transport Corporation (BMTC) como parte de un pedido de 300 autobuses.

Líderes del mercado de autobuses eléctricos de APAC

-

BYD Auto Co. Ltd.

-

Olectra Greentech Ltd.

-

Tata Motors Ltd.

-

Switch Mobility Ltd.

-

Zhengzhou Yutong Bus Co. Ltd.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de autobuses eléctricos de APAC

- En agosto de 2022, la filial de Ashok Leyland, Switch Mobility Ltd., obtuvo un pedido para suministrar 200 autobuses eléctricos de dos pisos con aire acondicionado de BEST en Mumbai. Los autobuses de dos pisos pertenecen a la familia EiV22 y funcionan con una batería de 231 kWh. Los autobuses reemplazarán a los autobuses de dos pisos existentes que funcionan con combustibles fósiles en la flota de BEST.

- En agosto de 2022, CAUSIS E-Mobility, parte del Grupo CAUSIS con sede en Londres, abrió su oficina en Pune. En octubre de 2021, la empresa firmó un memorando de entendimiento con el gobierno de Maharashtra para establecer su segunda instalación de fabricación de autobuses eléctricos en India en Pune. La empresa ha conseguido un pedido para suministrar 700 autobuses eléctricos a BEST en India. La empresa ya cuenta con una planta de fabricación de autobuses eléctricos en Jaipur.

- En mayo de 2022, Olectra Greentech Ltd. obtuvo un pedido para suministrar 2100 autobuses eléctricos a BEST en Mumbai por un valor de 3675 millones de INR.

- En agosto de 2022, Switch Mobility Ltd. (Ashok Leyland Ltd.) obtuvo un pedido para suministrar 5.000 autobuses eléctricos a la empresa de transporte integrada india Chalo. El memorando de Ubderstanding se firmó por un período inicial de tres años y permitirá a Chalo implementar autobuses eléctricos Switch EiV12 en todas las ciudades indias en las que opera.

- En julio de 2022, Tata Motors Ltd. consiguió un prestigioso pedido para suministrar 1.500 autobuses eléctricos a Delhi Transport Corporation (DTC). Tata Motors Ltd. suministrará, operará y mantendrá autobuses eléctricos de 12 metros de largo construidos sobre la plataforma Starbus durante un período de 12 años en virtud del contrato firmado con DTC.

- En agosto de 2022, la empresa conjunta de Volvo Eicher, VE Commercial Vehicles Ltd., creó una filial independiente para autobuses eléctricos denominada VE Electro Mobility para recaudar capital de los inversores y perseguir una expansión agresiva en el espacio de la electromovilidad, incluidos los autobuses eléctricos.

- En enero de 2022, CRRC Electric, un fabricante chino de autobuses eléctricos, entregó 30 unidades de autobuses eléctricos C11 a Seúl, Corea del Sur. Estos autobuses tienen 11 metros de longitud.

- En febrero de 2022, Toyota, Isuzu y Hino (subsidiaria de Toyota) anunciaron que lanzarían su primer autobús eléctrico desarrollado conjuntamente en Japón para 2024.

Informe del mercado de autobuses eléctricos de APAC índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.2 Restricciones del mercado

4.3 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado en miles de millones de dólares)

5.1 Por tipo de vehículo

5.1.1 Autobús eléctrico de batería

5.1.2 Autobús eléctrico híbrido enchufable

5.2 Por fuente de energía

5.2.1 Inversor CC/CA

5.2.2 Convertidor CC/CC

5.2.3 Convertidor elevador CC/CC

5.2.4 Motor eléctrico

5.2.5 Cargador CA/CC

5.2.6 Controlador del motor

5.3 Por consumidor

5.3.1 Gobierno

5.3.2 Operadores de flotas

5.4 Por país

5.4.1 Porcelana

5.4.2 India

5.4.3 Japón

5.4.4 Corea del Sur

5.4.5 Resto de Asia-Pacífico

6. PANORAMA COMPETITIVO

6.1 Cuota de mercado de proveedores

6.2 Perfiles de empresa

6.2.1 BYD Auto Co. Limited

6.2.2 Tata Motors Limited

6.2.3 Zhongtong Bus Holding Co. Limited

6.2.4 King Long United Automotive Co. Limited

6.2.5 Volvo Group

6.2.6 Anhui Ankai Automobile Industries Co. Limited

6.2.7 Nanjing Jiayuan EV

6.2.8 Ashok Leyland Limited

6.2.9 Scania AB

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de autobuses eléctricos de APAC

Un autobús eléctrico es un tipo de autobús que utiliza electricidad para su propulsión en lugar de cualquier combustible fósil como el diésel o el GNC. El autobús eléctrico utiliza un motor eléctrico que obtiene energía de una batería recargable o pilas de combustible. Los autobuses eléctricos no emiten emisiones, por lo que están clasificados como vehículos de cero emisiones (ZEV) y pueden optar a una serie de incentivos y beneficios gubernamentales destinados a promover los vehículos eléctricos.

El mercado de autobuses eléctricos de Asia y el Pacífico se ha segmentado por tipo de vehículo, tipo de fuente de energía, consumidor y país.

Por tipo de vehículo, el mercado se segmenta en Autobús eléctrico a batería y Autobús híbrido enchufable. Por tipo de fuente de energía, el mercado se segmenta en inversor CC/CA, convertidor CC/CC, convertidor elevador CC/CC, motor eléctrico, cargador CA/CC y controlador de motor.

Por consumidor, el mercado se segmenta en Gobierno y Operadores de Flotas. Por países, el mercado se segmenta en China, India, Japón, Corea del Sur y Resto de Asia-Pacífico. Para cada segmento, el tamaño y el pronóstico del mercado se han realizado sobre la base del valor (miles de millones de dólares).

| Por tipo de vehículo | ||

| ||

|

| Por fuente de energía | ||

| ||

| ||

| ||

| ||

| ||

|

| Por consumidor | ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de autobuses eléctricos de APAC

¿Qué tamaño tiene el mercado de autobuses eléctricos de Asia y el Pacífico?

Se espera que el tamaño del mercado de autobuses eléctricos de Asia y el Pacífico alcance los 44,74 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 10,55% hasta alcanzar los 73,88 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de autobuses eléctricos de Asia y el Pacífico?

En 2024, se espera que el tamaño del mercado de autobuses eléctricos de Asia y el Pacífico alcance los 44,74 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de autobuses eléctricos de Asia y el Pacífico?

BYD Auto Co. Ltd., Olectra Greentech Ltd., Tata Motors Ltd., Switch Mobility Ltd., Zhengzhou Yutong Bus Co. Ltd. son las principales empresas que operan en el mercado de autobuses eléctricos de Asia y el Pacífico.

¿Cuál es la región de más rápido crecimiento en el mercado de autobuses eléctricos de Asia y el Pacífico?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de autobuses eléctricos de Asia y el Pacífico?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de autobuses eléctricos de Asia-Pacífico.

¿Qué años cubre este mercado de autobuses eléctricos de Asia y el Pacífico y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de autobuses eléctricos de Asia y el Pacífico se estimó en 40,47 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Autobús eléctrico de Asia y el Pacífico durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Autobús eléctrico de Asia y el Pacífico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de autobuses eléctricos de Asia y el Pacífico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de autobuses eléctricos de Asia-Pacífico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de autobuses eléctricos de Asia y el Pacífico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.