Tamaño del mercado de equipos de terminación de APAC

| Período de Estudio | 2021 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2021 - 2022 |

| CAGR | 1.00 % |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de equipos de terminación de APAC

Se proyecta que el mercado de equipos de terminación de Asia y el Pacífico registre una tasa compuesta anual de más del 1% durante el período de pronóstico.

COVID-19 afectó negativamente al mercado en 2020. Actualmente, el mercado ha alcanzado niveles prepandémicos.

- A mediano plazo, se espera que factores como el aumento de la producción de hidrocarburos convencionales y no convencionales y la reducción de los costos de mantenimiento del pozo impulsen el mercado.

- Por otro lado, el petróleo y el gas de esquisto están teniendo dificultades en su extracción económica en China y la India, lo que podría frenar el mercado.

- Sin embargo, se espera que un nuevo desarrollo en la tecnología inteligente de terminación de pozos, como los avances en la tecnología de terminación de control de flujo de entrada autoadaptable de alta gama, haga que la producción de petróleo y gas sea más viable y pueda brindar una oportunidad para los actores del mercado.

- Se espera que China sea el mercado más grande en el período de pronóstico debido a su abundante producción de petróleo y gas, el aumento de la inversión en el mercado de equipos de terminación y la asociación de empresas extranjeras con organizaciones gubernamentales para facilitar un mayor crecimiento.

Tendencias del mercado de equipos de terminación de APAC

El segmento offshore será testigo de un crecimiento significativo

- En el segmento offshore, la primera intervención es costosa y de alto riesgo; Los equipos y servicios de terminación de pozos han demostrado su valor en la gestión de la producción de pozos multilaterales y pozos horizontales con múltiples zonas. Se espera que nuevos avances en las tecnologías ayuden al crecimiento del mercado.

- Las mejoras en los equipos de terminación han incorporado nuevos paradigmas en el sector, como la terminación de pozos inteligente o reflexiva. Las terminaciones inteligentes incluyen sensores permanentes en el fondo del pozo que transmiten datos a la superficie para un monitoreo local o remoto en una plataforma de bienestar digital. Todos estos datos pueden o no automatizarse, pero entregarse para aumentar la producción del pozo. Estos sistemas se están utilizando en el segmento offshore como método para disminuir la producción de agua de los pozos.

- India es el segundo mayor productor de petróleo crudo en la región de Asia y el Pacífico y representó alrededor del 10% de la producción regional de petróleo crudo en 2021, según la revisión estadística de BP de la energía mundial 2022. Aunque el país tiene un panorama relativamente menos complejo y nuevo Aunque su infraestructura de petróleo y gas es mayor que la de China, la industria de petróleo y gas de la India incluye varias instalaciones, incluidas plataformas de perforación, plataformas de producción, refinerías, oleoductos, terminales y otras.

- En junio de 2022, India tiene 77 plataformas activas. La producción de petróleo del país ha estado cayendo durante casi una década debido al envejecimiento de los yacimientos y a la ausencia de descubrimientos significativos durante años. Tanto los actores estatales como los privados han estado trabajando en planes de inversión para aumentar la recuperación de los campos más antiguos.

- En mayo de 2022, Oil and Natural Gas Corporation (ONGC) elaboró una hoja de ruta integral para intensificar su campaña de exploración, asignando alrededor de USD 4 mil millones en gastos de capital durante el año fiscal 2022-25. ONGC posee dos bloques para exploración en la Cuenca de Andamán bajo la Política de Licencias de Superficie Abierta (OALP). El gobierno indio también ha adquirido datos sísmicos en algunos sectores dentro de áreas 'prohibidas' y ya se han identificado algunas perspectivas. En los próximos tres años, ONGC planea perforar seis pozos (dos bajo su compromiso de trabajo y cuatro bajo asistencia gubernamental).

- Las inversiones en la industria del petróleo y el gas de Malasia mantienen su ritmo y se espera que sigan expandiéndose. En 2020, las reservas probadas de petróleo de Malasia alcanzaron los 2.700 millones de barriles y las reservas de gas natural ascendieron a 32,1 billones de pies cúbicos.

- En diciembre de 2021, Petronas firmó dos acuerdos sobre inversiones upstream en Malasia. Uno de los acuerdos es un memorando de entendimiento (MoU) con Petroleum Sarawak Berhad (PETROS) relacionado con un asombroso aumento del suministro de gas a Sarawak, que eventualmente elevará la asignación a 1.200 millones de pies cúbicos por día. Otro es un acuerdo comercial con el gobierno del estado de Sabah para desarrollar la industria del petróleo y el gas de Sabah.

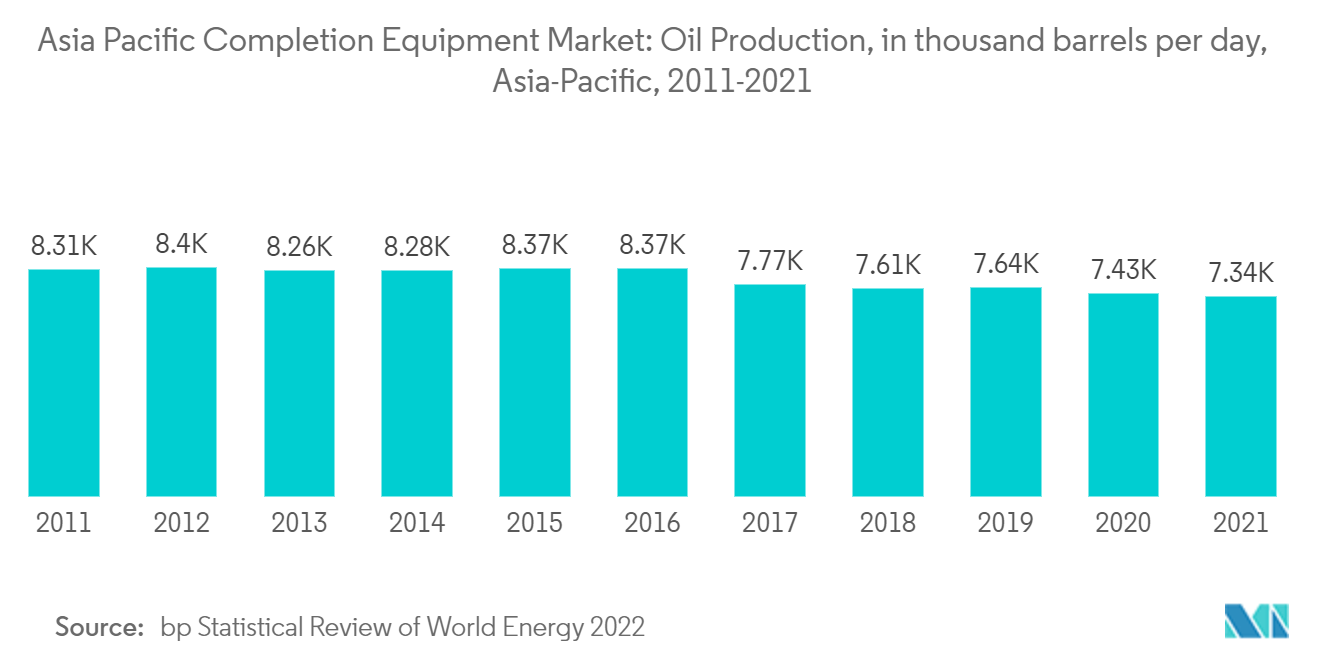

- En 2021, Asia-Pacífico tiene una tasa de producción agregada de 7.335 mil barriles de petróleo crudo por día y 669 mil millones de metros cúbicos por día de gas natural.

- En octubre de 2022, Baker Hughes Company estima que el número de plataformas marinas en la región de Asia y el Pacífico es de alrededor de 86 unidades. Un aumento de la exploración y producción en áreas como el Mar de China Meridional y la Bahía de Bengala puede ayudar al crecimiento del segmento offshore del mercado.

- Por lo tanto, se espera que el sector offshore sea el segmento de más rápido crecimiento en el período previsto debido a un aumento de las inversiones, los avances tecnológicos y la producción de petróleo.

China dominará el mercado

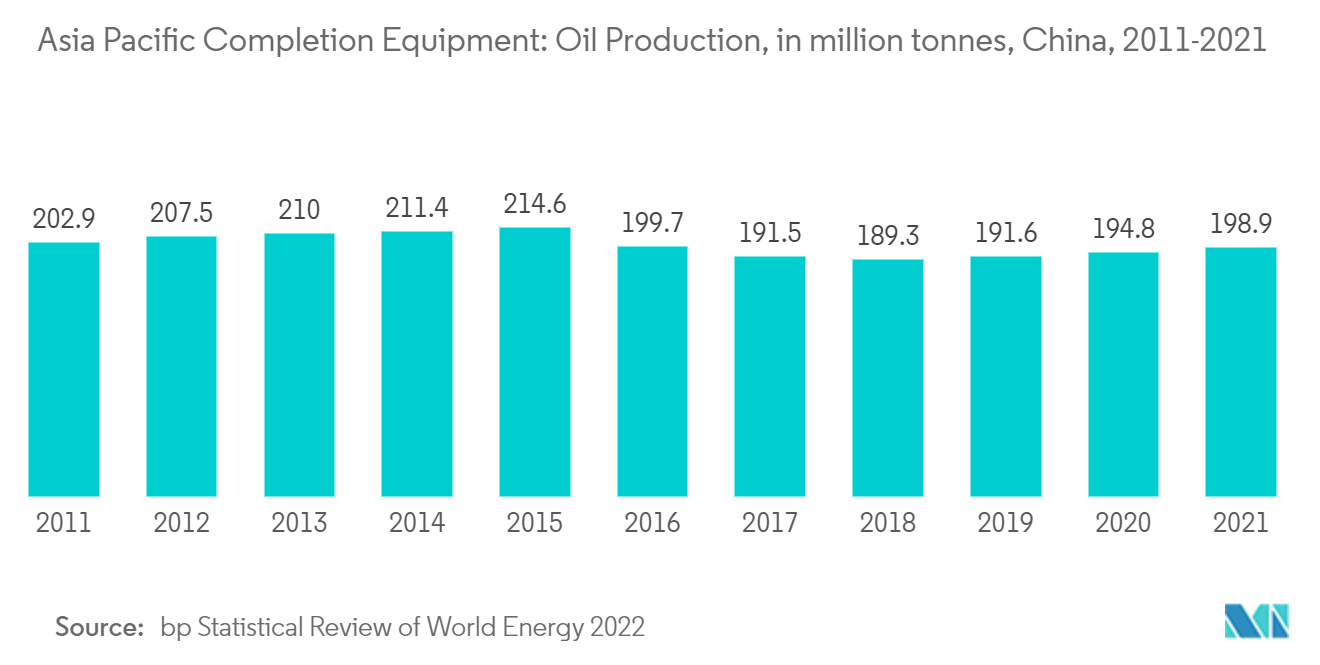

- China fue el mayor productor de petróleo de la región en 2021. También se encuentra entre los mayores usuarios de técnicas de terminación de pozos, que, entre otras cosas, se utilizan en la recuperación económicamente viable de fuentes no convencionales de hidrocarburos en los yacimientos de esquisto del país. Esto se debe a que los yacimientos de petróleo y gas de esquisto son más complicados de manejar y tienden a madurar más rápido que los pozos convencionales. Por lo tanto, los pozos de yacimientos no convencionales requieren un mayor uso de equipos y servicios de terminación de pozos para producir petróleo.

- La producción de petróleo crudo en el país aumentó un 2,1%, a 198,9 millones de toneladas, en 2021 desde 194,8 millones de toneladas en 2020. La producción puede aumentar aún más en el período previsto e impulsar el mercado de servicios y equipos de terminación de China.

- En junio de 2022, el país tenía alrededor de 38 plataformas activas marinas y ninguna plataforma activa terrestre. Esto, a su vez, indica el predominio de los activos offshore en el segmento upstream del país. En 2021, más del 60% de los recursos de hidrocarburos marinos de China se encuentran en zonas de aguas profundas y ultraprofundas, donde los semisumergibles, los buques de perforación y otros activos flotantes tienen una fuerte presencia.

- Petrochina, una empresa estatal de petróleo y gas, ha estimado el CAPEX para 2021 en 37 mil millones de dólares. Además, el CAPEX para 2021 supera el de las grandes empresas mundiales, incluidas Saudi Arabian Oil Co., Exxon Mobil Corp. y Shell Plc. El gobierno de China también anunció, a principios de 2021, un aumento de la producción nacional de carbón, petróleo y gas durante los próximos cinco años.

- Además, China Petroleum Chemical Corp, también conocida como Sinopec, está planeando su mayor inversión de capital de la historia para 2022, haciéndose eco del llamado a las empresas energéticas para que aumenten la producción. Se estima que Sinopec gastó 31,1 mil millones de dólares en el segmento upstream de petróleo y gas, especialmente en las bases de petróleo crudo en los campos de Shunbei y Tahe y en los campos de gas natural en la provincia de Sichuan y la región de Mongolia Interior.

- En enero de 2022, CNOOC anunció objetivos de producción neta para 2023 y 2024, estimados en 640 millones a 650 millones de barriles equivalentes de petróleo y 680 millones a 690 millones de barriles equivalentes de petróleo, respectivamente. La compañía también anunció que sus gastos de capital para 2022 están presupuestados entre 90 mil millones de RMB (más de 14 mil millones de dólares) y 100 mil millones de RMB (más de 15,6 mil millones de dólares), mientras que los gastos de capital para exploración, desarrollo, producción y otros representarán aproximadamente 20 %.

- Por lo tanto, se espera que China domine el mercado en el período previsto debido a un aumento de la producción, avances en las tecnologías y una alta eficiencia en la ayuda a la producción de petróleo y gas.

Descripción general de la industria de equipos de terminación de APAC

El mercado de equipos de terminación de Asia y el Pacífico está moderadamente fragmentado. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen Schlumberger Ltd., Halliburton Company, Baker Hughes Company, Weatherford International plc y China Oilfield Services Ltd., entre otros.

Líderes del mercado de equipos de terminación de APAC

-

Schlumberger Ltd

-

Halliburton Company

-

Baker Hughes Company

-

Weatherford International plc.

-

China Oilfield Services Ltd

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de equipos de terminación de APAC

- En noviembre de 2022, Velesto Energy, una empresa malaya, firmó un acuerdo integrado de servicios de plataforma, perforación y terminación con Hess Corp. por 135 millones de dólares. El i-RDC es un concepto en el que la integración de los servicios de las plataformas de perforación, los equipos y, en algunos casos, la adquisición de materiales para los servicios de perforación y terminación está cubierta por un contrato único entre el operador o la compañía petrolera, como propietario del proyecto, y una empresa de servicios, que actúa como contratista de i-RDC.

- En octubre de 2022, el Instituto Indio de Tecnología Kharagpur firmó un acuerdo con el Instituto Limitado de Tecnología de Perforación (IDT) de Oil Natural Gas Corporation (ONGC) para llevar a cabo varios proyectos colaborativos de investigación y desarrollo relacionados con perforación, fluidos de perforación, fluidos de cementación y fluidos de terminación.

Informe del mercado de equipos de terminación de APAC índice

1. INTRODUCCIÓN

1.1 Alcance del estudio

1.2 Definición de mercado

1.3 Supuestos del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. VISIÓN GENERAL DEL MERCADO

4.1 Introducción

4.2 Tamaño del mercado y previsión de demanda en miles de millones de dólares, hasta 2027

4.3 Tendencias y desarrollos recientes

4.4 Políticas y regulaciones gubernamentales

4.5 Dinámica del mercado

4.5.1 Conductores

4.5.2 Restricciones

4.6 Análisis de la cadena de suministro

4.7 Análisis de las cinco fuerzas de Porter

4.7.1 El poder de negociacion de los proveedores

4.7.2 Poder de negociación de los consumidores

4.7.3 Amenaza de nuevos participantes

4.7.4 Amenaza de productos y servicios sustitutos

4.7.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Ubicación de implementación

5.1.1 En tierra

5.1.2 Costa afuera

5.2 Geografía

5.2.1 Porcelana

5.2.2 Malasia

5.2.3 India

5.2.4 Indonesia

5.2.5 Resto de Asia-Pacífico

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Estrategias adoptadas por los principales actores

6.3 Perfiles de empresa

6.3.1 Weatherford International plc

6.3.2 FTS International Inc

6.3.3 Baker Hughes Company

6.3.4 National-Oilwell Varco, Inc.

6.3.5 Trican Well Service Ltd

6.3.6 Superior Energy Services, Inc.

6.3.7 Weir Group PLC

6.3.8 Welltec A/S

6.3.9 Schoeller-Bleckmann Oilfield Equipment AG

6.3.10 Schlumberger Ltd

6.3.11 China Oilfield Services Ltd

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de equipos de terminación de APAC

El equipo de terminación se utiliza para completar un pozo de petróleo en preparación para su primera prueba y posterior producción comercial. El equipo de terminación puede ser cualquier equipo utilizado durante el desarrollo de un pozo, seguido del proceso de terminación. El equipo de terminación que resulta útil durante una terminación exitosa suele ser una combinación de herramientas y equipos tubulares de fondo de pozo que permiten perforar y completar un pozo de petróleo y gas de manera segura y eficiente. El mercado de equipos de terminación está segmentado por ubicación de implementación y geografía. Por ubicación de implementación, el mercado se segmenta en terrestre y marítimo. El informe también cubre el tamaño del mercado y los pronósticos para el mercado de equipos de terminación en los principales países de la región. El tamaño del mercado y las previsiones para cada segmento se han realizado con respecto a los ingresos (miles de millones de dólares).

| Ubicación de implementación | ||

| ||

|

| Geografía | ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de equipos de terminación de APAC

¿Cuál es el tamaño actual del mercado Equipo de terminación de Asia y el Pacífico?

Se proyecta que el mercado de equipos de terminación de Asia y el Pacífico registrará una tasa compuesta anual del 1% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Equipo de terminación de Asia y el Pacífico?

Schlumberger Ltd, Halliburton Company, Baker Hughes Company, Weatherford International plc., China Oilfield Services Ltd son las principales empresas que operan en el mercado de equipos de terminación de Asia y el Pacífico.

¿Qué años cubre este mercado de Equipos de terminación de Asia y el Pacífico?

El informe cubre el tamaño histórico del mercado de Equipos de terminación de Asia y el Pacífico durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Equipos de terminación de Asia y el Pacífico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de equipos de terminación de Asia y el Pacífico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de equipos de terminación de Asia y el Pacífico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Equipos de terminación de Asia y el Pacífico incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.