Tamaño del mercado de bioestimulantes de APAC

| Período de Estudio | 2017 - 2029 | |

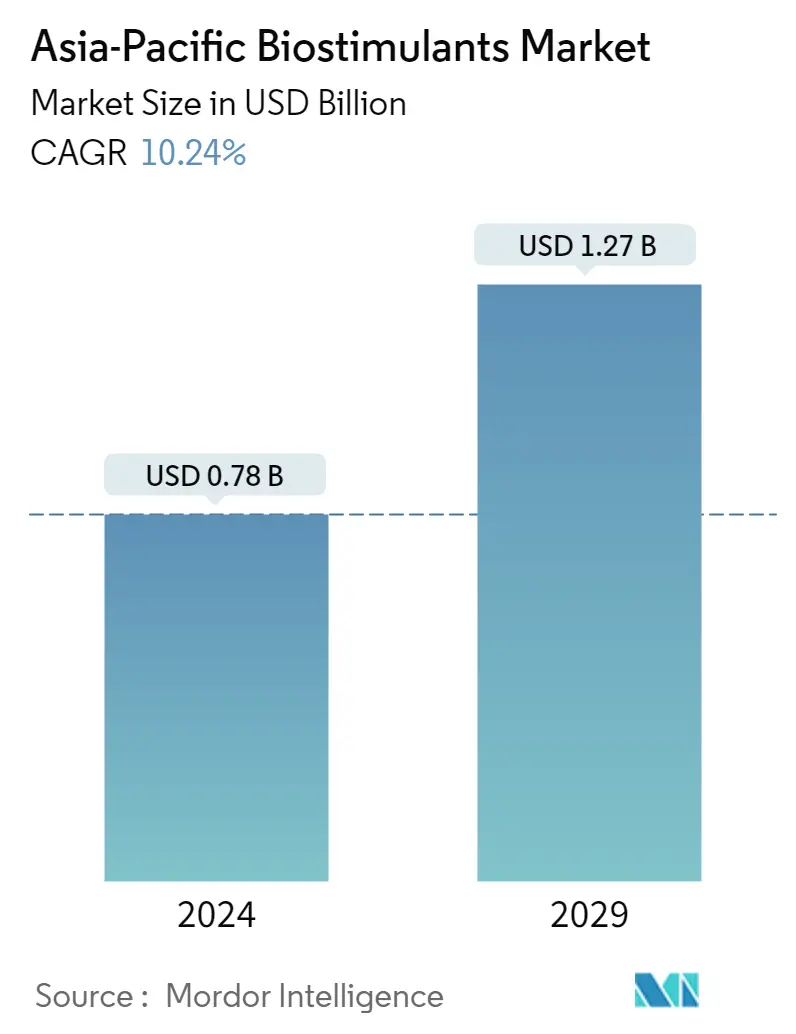

| Tamaño del Mercado (2024) | 0.86 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 1.28 Mil millones de dólares | |

| Mayor participación por forma | Aminoácidos | |

| CAGR (2024 - 2029) | 10.24 % | |

| Mayor participación por país | Porcelana | |

| Concentración del Mercado | Alto | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de bioestimulantes de APAC

El tamaño del mercado de bioestimulantes de Asia y el Pacífico se estima en USD 780 millones en 2024 y se espera que alcance los USD 1,27 mil millones en 2029, creciendo a una tasa compuesta anual del 10,24% durante el período previsto (2024-2029).

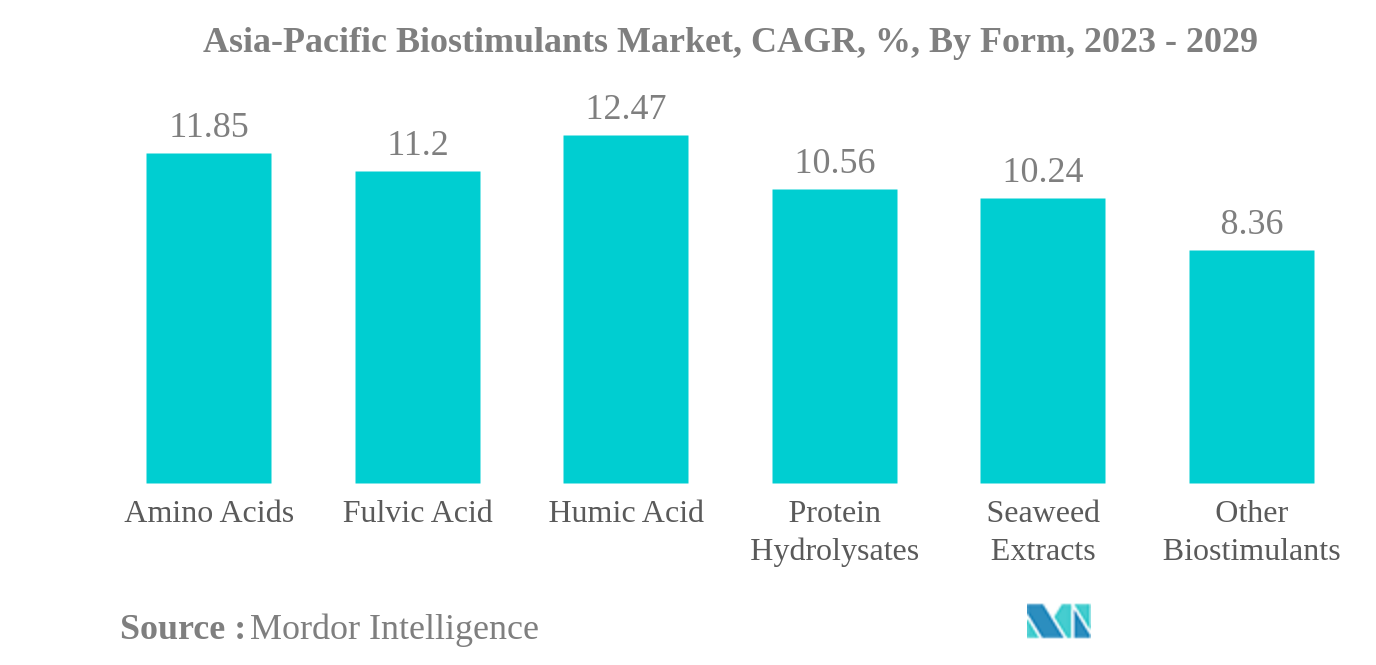

- Los aminoácidos son la forma más grande Los aminoácidos son los bioestimulantes más utilizados en la región, debido a su importancia para mejorar la productividad de las plantas, especialmente en condiciones de estrés abiótico y biótico.

- El ácido húmico es la forma de crecimiento más rápido los bioestimulantes de ácido húmico son componentes del humus y son capaces de unir iones, óxidos e hidróxidos metálicos insolubles y liberarlos lentamente a las plantas cuando sea necesario.

- Los cultivos en hileras son el tipo de cultivo más importante Los principales cultivos en hileras que se cultivan en la región de Asia y el Pacífico incluyen arroz, trigo, canola, cebada, maíz y soja. Los aminoácidos son los bioestimulantes más consumidos en cultivos en hileras.

- China es el país más grande los ácidos húmicos son los bioestimulantes más consumidos en el país con un 25,3% en 2022, y los cultivos en hileras dominan el mercado de bioestimulantes en el país con un 82,3% en 2022.

Los aminoácidos son la forma más grande.

- La agricultura moderna desempeña un papel central en la solución de algunos de los problemas más desafiantes de la humanidad. A medida que crece la población en la región de Asia y el Pacífico, el sector agrícola se ve presionado para satisfacer la creciente demanda de alimentos y alcanzar objetivos de seguridad alimentaria.

- El deterioro de la calidad del suelo se ha convertido en una gran preocupación entre los agricultores y agricultores de la región. Esto ha resultado en una pérdida de fertilidad, biodiversidad y capacidad de producción. El desafío más importante del sector agrícola es el uso cada vez mayor de fertilizantes y pesticidas sintéticos para impulsar la producción agrícola. Según los estudios, el uso excesivo de fertilizantes podría acelerar la crisis climática.

- Como resultado, las prácticas agrícolas sostenibles y respetuosas con el medio ambiente con soluciones innovadoras son ahora prácticas estándar en la agricultura moderna. Para garantizar una producción adecuada de alimentos, el sector agrícola debe adoptar nuevas soluciones y enfoques para mejorar la eficiencia en la utilización de los recursos. En este sentido, los bioestimulantes se han convertido en una innovación prometedora y respetuosa con el medio ambiente para la agricultura moderna. Entre los bioestimulantes más utilizados se encuentran los aminoácidos, el ácido húmico, el ácido fúlvico, el extracto de algas y los hidrolizados de proteínas.

- Los aminoácidos son los bioestimulantes más utilizados en la región de Asia y el Pacífico, con la mayor cuota de mercado del 25,2% en 2022. Esto se debe a su capacidad para mejorar la productividad de las plantas, especialmente en condiciones de estrés abiótico y biótico.

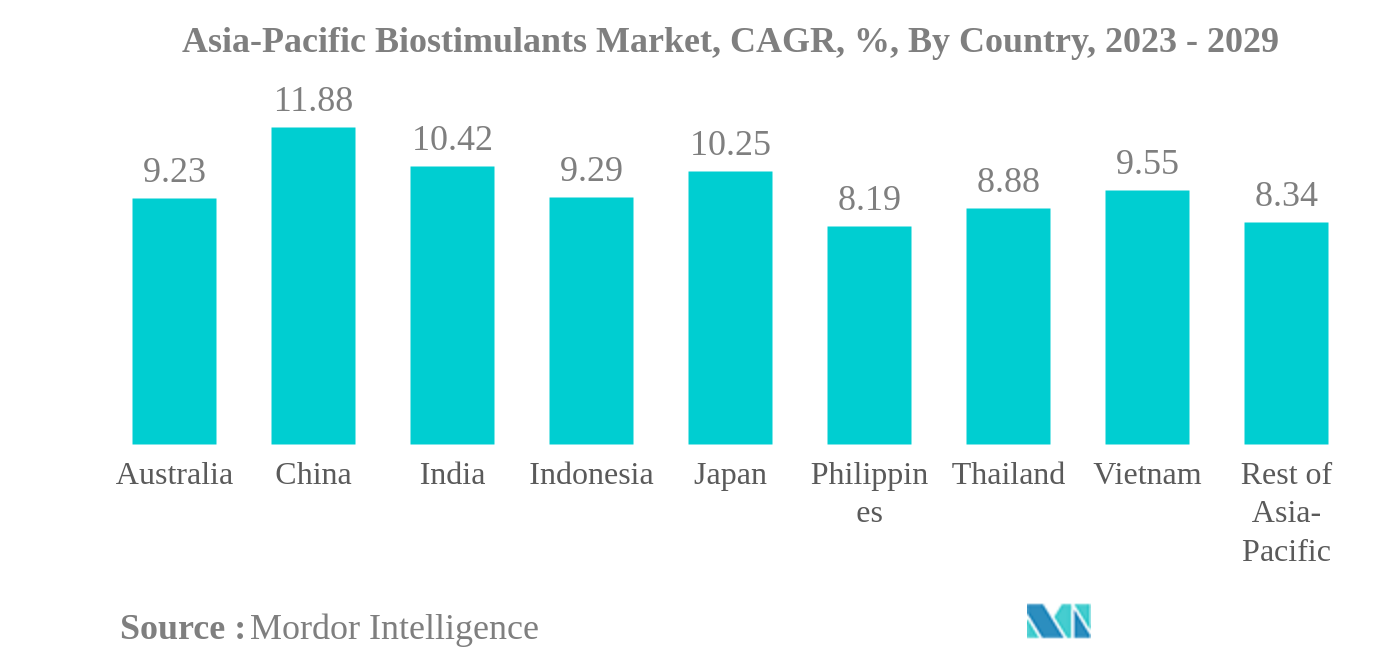

- Los principales países agrícolas de la región, como India y China, han lanzado varias iniciativas para promover la agricultura orgánica y el uso de insumos agrícolas sostenibles. Ofrecen varios incentivos que pueden impulsar el mercado y, como resultado, se prevé que el valor de mercado registre una tasa compuesta anual del 11,9% entre 2023 y 2029.

China es el país más grande.

- La región de Asia y el Pacífico ha sido testigo de un aumento notable en la demanda de alimentos cultivados orgánicamente, lo que ha resultado en un aumento en el mercado de bioestimulantes. Con países como India, China, Australia y Japón promoviendo la agricultura orgánica, el área de cultivo orgánico aumentó de 3,1 millones de hectáreas en 2017 a 3,8 millones de hectáreas en 2022. Como resultado, el mercado de bioestimulantes experimentó una tasa de crecimiento del 11,5% entre 2017. -2022.

- El impacto del cambio climático ha afectado gravemente la producción de cultivos, por lo que es imperativo utilizar bioestimulantes para mitigar las tensiones inducidas por el clima como la sequía, la salinidad y las variaciones de temperatura. La aplicación de bioestimulantes ha demostrado tener un impacto positivo en las plantas y ayuda a mantener el equilibrio ecológico de los agroecosistemas, reduciendo la necesidad de pesticidas y fertilizantes químicos.

- China, India y Australia se han convertido en las principales áreas comerciales de bioestimulantes en la región de Asia y el Pacífico. En 2022, China dominó el mercado de bioestimulantes con una participación del 27,6%, seguida de India y Australia. Los gobiernos de estos países están alentando a los agricultores a adoptar prácticas agrícolas sostenibles proporcionando incentivos, invirtiendo en investigación y desarrollo y estableciendo objetivos a cumplir. Por ejemplo, Japón se ha fijado el objetivo de reducir el uso de fertilizantes y pesticidas químicos en un 30,0% y un 50,0%, respectivamente, para 2050.

- La demanda de bioestimulantes en la región de Asia y el Pacífico está aumentando debido a la creciente superficie dedicada a la agricultura orgánica y la necesidad de prácticas agrícolas sostenibles. Se espera que el mercado de bioestimulantes en la región de Asia y el Pacífico experimente un mayor crecimiento en los próximos años, con el potencial de ayudar a combatir los efectos adversos del cambio climático en la agricultura.

Descripción general de la industria de bioestimulantes de APAC

El mercado de bioestimulantes de Asia y el Pacífico está fragmentado las cinco principales empresas ocupan el 8,79%. Los principales actores de este mercado son Biolchim SpA, Biostadt India Limited, Gujarat State Fertilizers Chemicals Ltd., T. Stanes and Company Limited y Valagro (ordenados alfabéticamente).

Líderes del mercado de bioestimulantes de APAC

Biolchim SpA

Biostadt India Limited

Gujarat State Fertilizers & Chemicals Ltd.

T. Stanes and Company Limited

Valagro

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bioestimulantes de APAC

- Febrero de 2022 Gujarat State Fertilizers Chemicals Ltd lanzó el fertilizante orgánico Urban Sardar, un producto ecológico y no tóxico que contiene fuentes orgánicas de nutrientes más adecuado para todas las plantas con flores y plantas ornamentales, jardines y horticultura.

- Febrero de 2022 Plant Response fue adquirida por The Mosaic Company, un fabricante mundial de fertilizantes. Esta adquisición fortalece la presencia global de la empresa y ayuda a desarrollar nuevos productos y soluciones para los clientes de forma sostenible.

- Enero 2021 Atlántica Agrícola desarrolló Micomix, un bioestimulante compuesto principalmente por hongos micorrízicos, rizobacterias y micronutrientes quelados. La presencia y desarrollo de estos microorganismos en la rizosfera crean una relación simbiótica con la planta que favorece la absorción de agua y nutrientes minerales y aumenta su tolerancia al estrés hídrico y salino.

Informe del mercado de bioestimulantes de APAC índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Área bajo cultivo orgánico

- 4.2 Gasto per cápita en productos orgánicos

- 4.3 Marco normativo

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DE MERCADO

- 5.1 Forma

- 5.1.1 Aminoácidos

- 5.1.2 Ácido fúlvico

- 5.1.3 Ácidos húmicos

- 5.1.4 Hidrolizados de proteínas

- 5.1.5 Extractos de algas

- 5.1.6 Otros bioestimulantes

- 5.2 Tipo de cultivo

- 5.2.1 Cultivos comerciales

- 5.2.2 Cultivos hortícolas

- 5.2.3 Cultivos en hileras

- 5.3 País

- 5.3.1 Australia

- 5.3.2 Porcelana

- 5.3.3 India

- 5.3.4 Indonesia

- 5.3.5 Japón

- 5.3.6 Filipinas

- 5.3.7 Tailandia

- 5.3.8 Vietnam

- 5.3.9 Resto de Asia-Pacífico

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de empresa

- 6.4.1 Agrinos

- 6.4.2 Atlántica Agrícola

- 6.4.3 Biolchim SpA

- 6.4.4 Biostadt India Limited

- 6.4.5 Coromandel International Ltd

- 6.4.6 Gujarat State Fertilizers & Chemicals Ltd.

- 6.4.7 Plant Response Biotech Inc.

- 6.4.8 Rallis India Ltd

- 6.4.9 T. Stanes and Company Limited

- 6.4.10 Valagro

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE PRODUCTOS BIOLÓGICOS AGRÍCOLAS

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de bioestimulantes de APAC

Los aminoácidos, el ácido fúlvico, el ácido húmico, los hidrolizados de proteínas y los extractos de algas marinas están cubiertos como segmentos por formulario. Los cultivos comerciales, los cultivos hortícolas y los cultivos en hileras se cubren como segmentos por tipo de cultivo. Australia, China, India, Indonesia, Japón, Filipinas, Tailandia y Vietnam están cubiertos como segmentos por país.| Aminoácidos |

| Ácido fúlvico |

| Ácidos húmicos |

| Hidrolizados de proteínas |

| Extractos de algas |

| Otros bioestimulantes |

| Cultivos comerciales |

| Cultivos hortícolas |

| Cultivos en hileras |

| Australia |

| Porcelana |

| India |

| Indonesia |

| Japón |

| Filipinas |

| Tailandia |

| Vietnam |

| Resto de Asia-Pacífico |

| Forma | Aminoácidos |

| Ácido fúlvico | |

| Ácidos húmicos | |

| Hidrolizados de proteínas | |

| Extractos de algas | |

| Otros bioestimulantes | |

| Tipo de cultivo | Cultivos comerciales |

| Cultivos hortícolas | |

| Cultivos en hileras | |

| País | Australia |

| Porcelana | |

| India | |

| Indonesia | |

| Japón | |

| Filipinas | |

| Tailandia | |

| Vietnam | |

| Resto de Asia-Pacífico |

Definición de mercado

- TASA DE DOSIFICACIÓN PROMEDIO - Esto se refiere al volumen promedio de bioestimulantes aplicados por hectárea de tierra agrícola en la región/país respectivo.

- TIPO DE CULTIVO - Cultivos en hileras cereales, legumbres, semillas oleaginosas y cultivos forrajeros. Horticultura frutas y hortalizas. Cultivos comerciales cultivos de plantación y especias.

- FUNCIONES - Bioestimulantes

- NIVEL DE ESTIMACIÓN DEL MERCADO - Se han realizado estimaciones de mercado para varios tipos de bioestimulantes a nivel de producto.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.