Análisis del mercado de logística de almacenamiento y distribución de la ASEAN

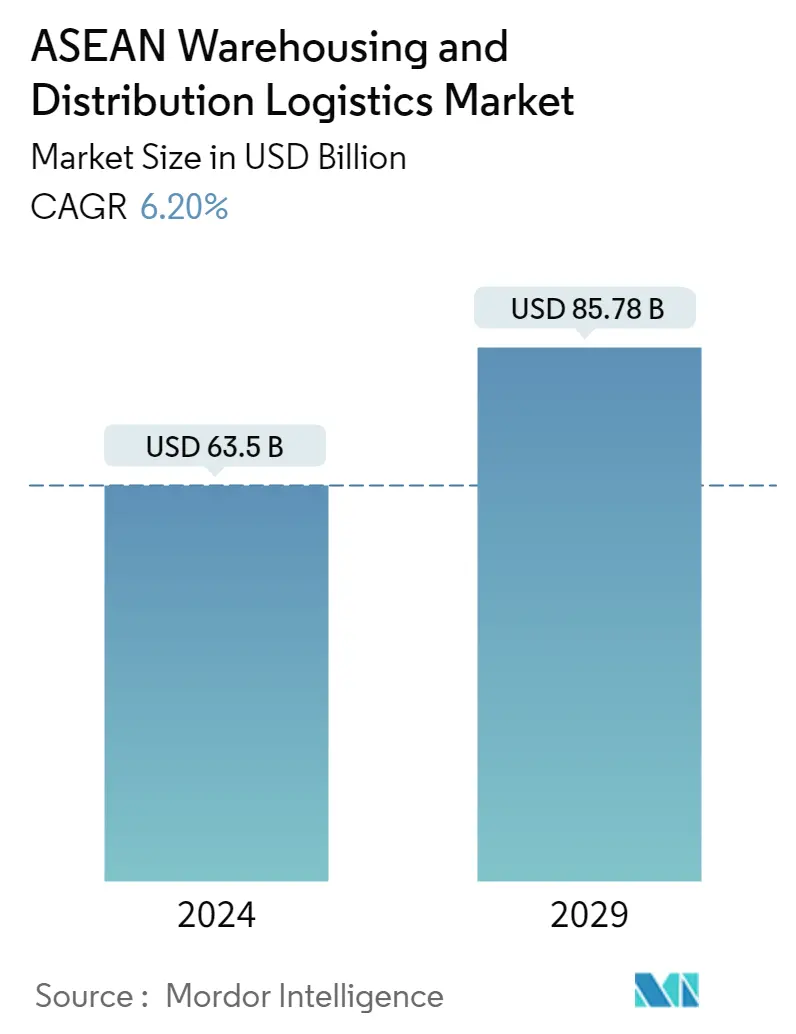

El tamaño del mercado de logística de almacenamiento y distribución de la ASEAN se estima en 63,5 mil millones de dólares en 2024, y se espera que alcance los 85,78 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,20% durante el período previsto (2024-2029).

- Desde que comenzó la pandemia a principios de 2020, los líderes de la ASEAN se han visto obligados a aplicar medidas de distanciamiento social y cerrar ciudades en ocasiones debido a la propagación del COVID-19. El comercio minorista tradicional se ha visto presionado debido a los cierres masivos de tiendas físicas y la disminución de la demanda de los consumidores. Si bien la pandemia ha causado una gran inestabilidad para los minoristas tradicionales y también ha acelerado el cambio a los canales de compras en línea en los países de la ASEAN.

- Debido a la alta tasa de crecimiento del sector del comercio electrónico, se espera que el mercado de logística de almacenamiento y distribución de la ASEAN crezca rápidamente durante el período previsto. La alta demanda de la logística de última milla y la infraestructura de transporte en rápido desarrollo están impulsando la expansión del mercado. La fuerte presencia de empresas extranjeras y esfuerzos gubernamentales como Adapt and Grow and Go Digital, junto con la creciente industria de la logística, están impulsando el mercado de almacenamiento y distribución de la región. Singapur es un país importante en la región de la ASEAN y, debido a su ventaja geográfica y su sólido negocio de transporte y logística, Singapur es un país de rápido crecimiento en la zona de la ASEAN. Además, importantes actores del país han financiado sustancialmente la infraestructura del almacén.

- Ha habido un aumento en la demanda de almacenamiento en ciertas áreas debido principalmente al aumento de las ventas del comercio electrónico. A lo largo de 2020-2021, BW, el mayor promotor industrial en alquiler de Vietnam especializado en el desarrollo de almacenes y fábricas en alquiler, recibió un gran volumen de solicitudes. El plan de desarrollo a largo plazo de la empresa le permitió aprovechar estas oportunidades a corto plazo de manera eficiente mediante la construcción de almacenes industriales ligeros y modernos para satisfacer la creciente demanda de fabricación y la explosiva expansión del comercio electrónico.

- La demanda de almacenamiento en frío sigue aumentando, lo que obliga a las empresas de almacenamiento en frío a adaptar sus modelos de cadena de suministro. Según un informe de la industria, los inversores internacionales están mostrando mucho interés en la construcción de cámaras frigoríficas en Vietnam para aprovechar los procesos de urbanización y modernización del comercio minorista, transformando la forma en que las grandes ciudades de Vietnam adquieren nuevas fuentes de alimentos. Se espera que las líneas de suministro se alivien en el futuro debido a una considerable inversión y expansión en infraestructura, como el desarrollo del aeropuerto internacional de Long Thanh.

Tendencias del mercado de logística de almacenamiento y distribución de la ASEAN

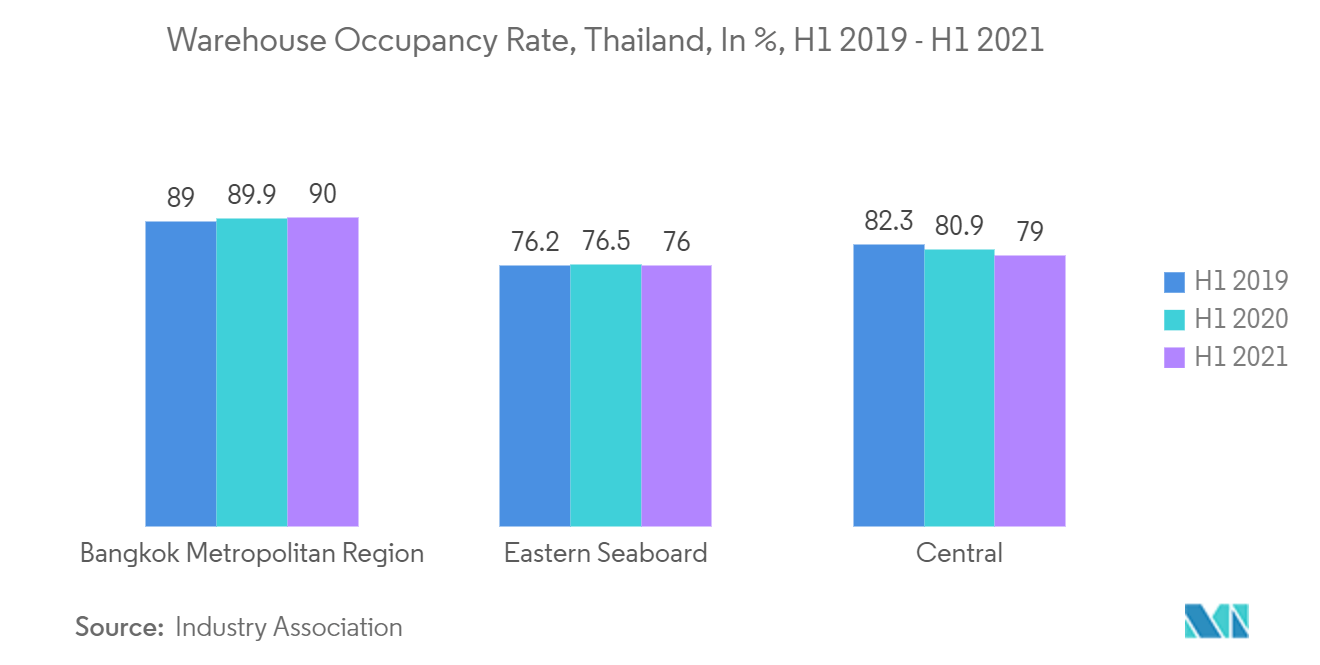

Aumento del espacio de almacenamiento en Tailandia

Los almacenes son más que simples salas de almacenamiento, ya que albergan diferentes operaciones de valor agregado, como embalaje, ensamblaje y personalización de productos justo a tiempo. En los últimos cinco años, Tailandia ha experimentado un aumento fenomenal del comercio electrónico. Se puede encontrar un grupo de almacenes de comercio electrónico entre 15 y 23 kilómetros a lo largo de Bang Na-Trat Road en Bangkok. Tailandia ha sido testigo de una enorme expansión del mercado minorista en los últimos años, con un aumento constante del comercio minorista organizado o de las compras modernas en todo el país. La mejora del nivel de ingresos disponibles en Tailandia, la gran población joven del país y la próspera industria turística han atraído a una gran cantidad de marcas extranjeras, lo que ha aumentado la demanda de servicios de almacenamiento.

En el primer semestre de 2021, la oferta total de almacenes prefabricados de Tailandia aumentó un 2,5 por ciento interanual hasta 4,65 millones de metros cuadrados. En este semestre (primer semestre de 2021), los nuevos proyectos representaron solo el 12% de la oferta total agregada, lo que demuestra que los desarrolladores se expandieron en gran medida dentro de los proyectos existentes. A menos que obtengan un interés evidente y fuerte de los inquilinos de antemano, los actores del sector inmobiliario logístico se mantienen dedicados a mantener y mejorar el rendimiento actual de las acciones en lugar de iniciar nuevas iniciativas. Como resultado, la construcción especulativa está limitada en el mercado.

En junio de 2020, Volvo Cars Tailandia, en colaboración con el grupo WHA, invirtió más de 27,9 millones de dólares para lanzar oficialmente un nuevo e innovador almacén exclusivo de Volvo por primera vez en Tailandia. Este almacén tiene una superficie de 23.331 metros cuadrados y se convertirá en el centro integral de Volvo para la región de la ASEAN.

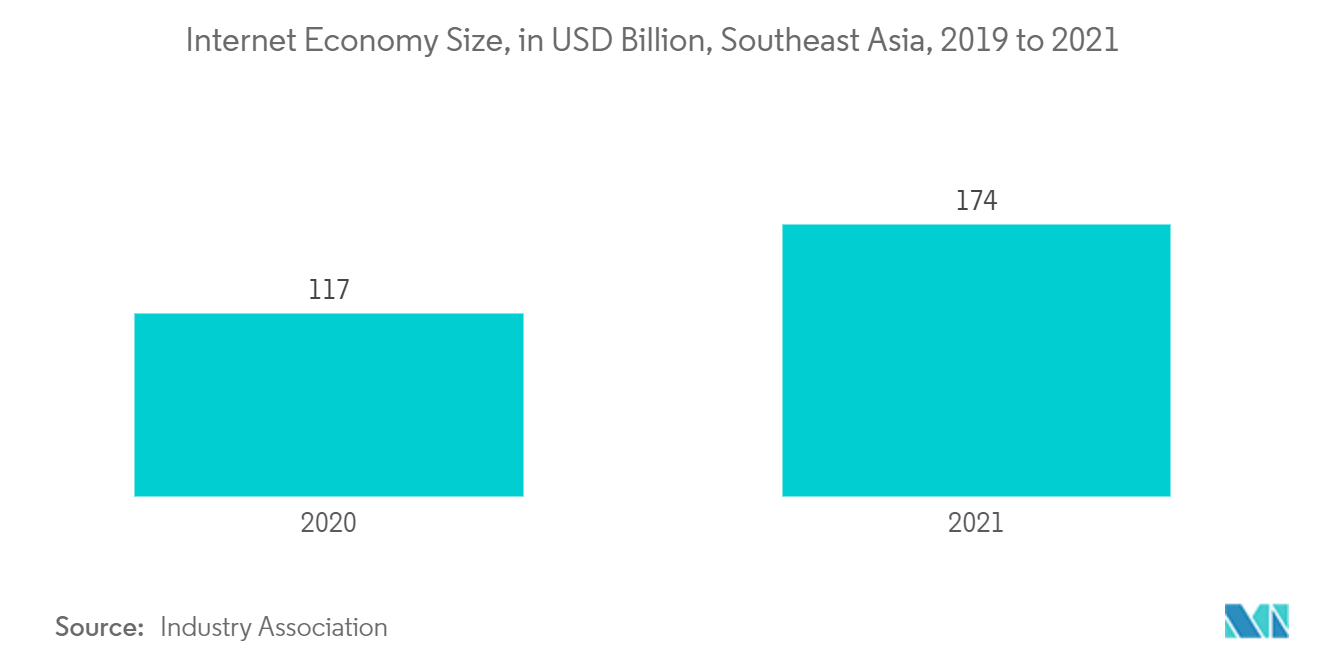

El crecimiento del comercio electrónico en la región de la ASEAN está impulsando el mercado

El mercado industrial de Malasia ha crecido constantemente en los últimos años, debido a la alta penetración del comercio electrónico, lo que ha dado lugar a mayores necesidades de espacio de almacenamiento para dar cabida al aumento de la entrega de última milla y al movimiento estructural hacia la venta minorista omnicanal. Los minoristas internacionales están desarrollando progresivamente almacenes en Malasia para mejorar los tiempos de entrega, el servicio al cliente y la disponibilidad de los productos. IKEA, Nestlé, Tesco, Zalora y Lazada se encuentran entre las empresas globales que invierten en centros de distribución de Malasia para aumentar su huella de comercio electrónico en el país.

Se podría anticipar que la región de la ASEAN seguirá liderando el mundo en comercio electrónico durante el período previsto. A principios de 2021, aproximadamente el 60% de todas las ventas minoristas en línea en todo el mundo se realizaron en Asia, y los consumidores chinos por sí solos representaban más de un tercio de todas las compras en línea en todo el mundo. Desde el inicio de la pandemia, las compras en línea han experimentado un desarrollo fenomenal, con 70 millones adicionales de consumidores digitales agregados solo en el Sudeste Asiático. Los minoristas, tanto grandes como pequeños, están ahora mejor preparados para utilizar la digitalización para lograr el éxito y no simplemente para sobrevivir después de vacilar entre confinamientos y negociar las dificultades de compra en la era de la pandemia.

La COVID-19 ha acelerado el crecimiento de los negocios de venta minorista electrónica tanto en el sector de almacenamiento como en el de logística, y los inversores están considerando activamente esta sólida clase de activos como una inversión favorita de todos los tiempos. El almacenamiento sigue estando respaldado por el sector de la logística y las necesidades de almacenamiento, y se espera que experimente un fuerte repunte a medida que los negocios de venta minorista electrónica sigan mejorando. Además, las marcas continúan aprovechando la infraestructura y las capacidades de los actores del comercio electrónico locales e internacionales mientras impulsan el mercado en la región de la ASEAN.

Descripción general de la industria logística de almacenamiento y distribución de la ASEAN

El mercado de almacenamiento y distribución en la región de la ASEAN está fragmentado y muchos actores intentan hacerse con una parte importante del mercado en desarrollo. Algunos de los países de la región de la ASEAN, como Indonesia y Filipinas, están creciendo moderadamente con la presencia de un gran número de actores locales y algunos actores internacionales. Sin embargo, Singapur, Vietnam y Tailandia son mercados altamente competitivos, con presencia de un gran número de actores internacionales. CEVA, Yusen Logistics, Kerry Logistics y DHL se encuentran entre los principales actores presentes en la región. La creciente presión del comercio electrónico y el comercio internacional ha permitido a los actores desarrollar muchos almacenes en la región. Gracias a su presencia nacional a largo plazo, los actores y distribuidores locales han podido competir con los actores internacionales.

Líderes del mercado de logística de almacenamiento y distribución de la ASEAN

-

Agility Logistics

-

DB Schenker Logistics

-

DHL Group

-

CJ Century Logistics

-

Keppel Logistics

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de logística de almacenamiento y distribución de la ASEAN

- Agosto de 2022 AP Moller - Maersk (Maersk) anunció la finalización exitosa de la adquisición de LF Logistics, una empresa de logística con capacidades premium en servicios de cumplimiento omnicanal, comercio electrónico y envíos interiores en la región de la ASEAN. Tras la adquisición, Maersk ampliará su red de almacenes añadiendo 223 almacenes a su red actual y aumentando el número total de instalaciones, repartidas en 9,5 millones de metros cuadrados, a 549.

- Abril de 2022 Geodis adquirirá Keppel Logistics, que opera en el sudeste asiático y tiene más de 200.000 metros cuadrados de espacio de almacén en Singapur, Malasia y Australia. Esta adquisición permitirá a Geodis ampliar su presencia de logística por contrato y servicios de cumplimiento de comercio electrónico en Singapur y el sudeste asiático.

Segmentación de la industria logística de almacenamiento y distribución de la ASEAN

La logística de ventas y la logística de distribución se ocupan de la organización, ejecución y gestión del transporte de mercancías. El acto de mantener un inventario tangible para una eventual venta o distribución se conoce como almacenamiento. Un análisis de antecedentes completo del mercado de logística de distribución y almacenamiento de la ASEAN, incluida la evaluación de la economía y la contribución de los sectores en la economía, descripción general del mercado, estimación del tamaño del mercado para segmentos clave y tendencias emergentes en los segmentos de mercado, dinámica del mercado y ubicación geográfica. Las tendencias y el impacto de COVID-19 se incluyen en el informe.

El mercado de logística de almacenamiento y distribución de la ASEAN está segmentado por geografía (Singapur, Tailandia, Indonesia, Malasia, Vietnam, Filipinas y el resto de la ASEAN). El informe ofrece el tamaño del mercado y previsiones para el valor del mercado de logística de almacenamiento y distribución de la ASEAN (miles de millones de dólares) para todos los segmentos anteriores.

| Por geografía | Singapur |

| Tailandia | |

| Malasia | |

| Vietnam | |

| Indonesia | |

| Filipinas | |

| Resto de la ASEAN |

Preguntas frecuentes sobre investigación de mercado de logística de distribución y almacenamiento de la ASEAN

¿Qué tamaño tiene el mercado de logística de almacenamiento y distribución de la ASEAN?

Se espera que el tamaño del mercado de logística de distribución y almacenamiento de la ASEAN alcance los 63,50 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,20% hasta alcanzar los 85,78 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Logística de almacenamiento y distribución de la ASEAN?

En 2024, se espera que el tamaño del mercado de logística de distribución y almacenamiento de la ASEAN alcance los 63,50 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Logística de almacenamiento y distribución de la ASEAN?

Agility Logistics, DB Schenker Logistics, DHL Group, CJ Century Logistics, Keppel Logistics son las principales empresas que operan en el mercado de logística de distribución y almacenamiento de la ASEAN.

¿Qué años cubre este mercado de Logística de distribución y almacenamiento de la ASEAN y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de logística de distribución y almacenamiento de la ASEAN se estimó en 59,79 mil millones de dólares. El informe cubre el tamaño histórico del mercado del mercado de logística de almacenamiento y distribución de la ASEAN durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de logística de almacenamiento y distribución de la ASEAN para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Integrated Logistics Reports

Popular Logistics Reports

Other Popular Industry Reports

Informe de la industria de distribución de almacenes y logística de la ASEAN

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de logística y distribución de almacenes de la ASEAN en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de logística y distribución de almacenes de la ASEAN incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.