Tamaño del mercado de azufre de la ASEAN

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

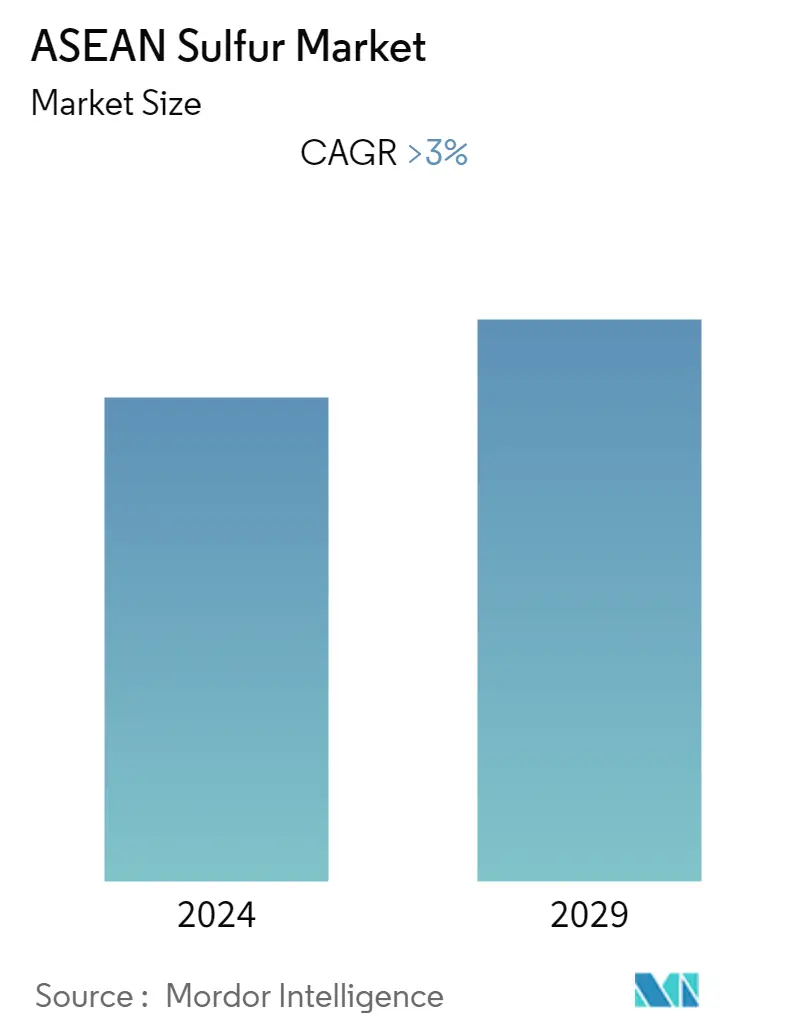

| CAGR | > 3.00 % |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de azufre de la ASEAN

Se espera que el mercado de azufre en la región de la ASEAN crezca a una tasa compuesta anual de más del 3% durante el período previsto. Los principales factores que impulsan el mercado estudiado son la creciente demanda del sector de fabricación de fertilizantes y el creciente uso de azufre para la vulcanización del caucho. Por otro lado, las estrictas regulaciones ambientales en materia de emisiones y las condiciones desfavorables que surgen debido al brote de COVID-19 son las principales restricciones que se espera que obstaculicen el crecimiento del mercado.

- Se espera que el uso de azufre en el hormigón polímero de cemento ofrezca oportunidades lucrativas para el crecimiento del mercado en el futuro.

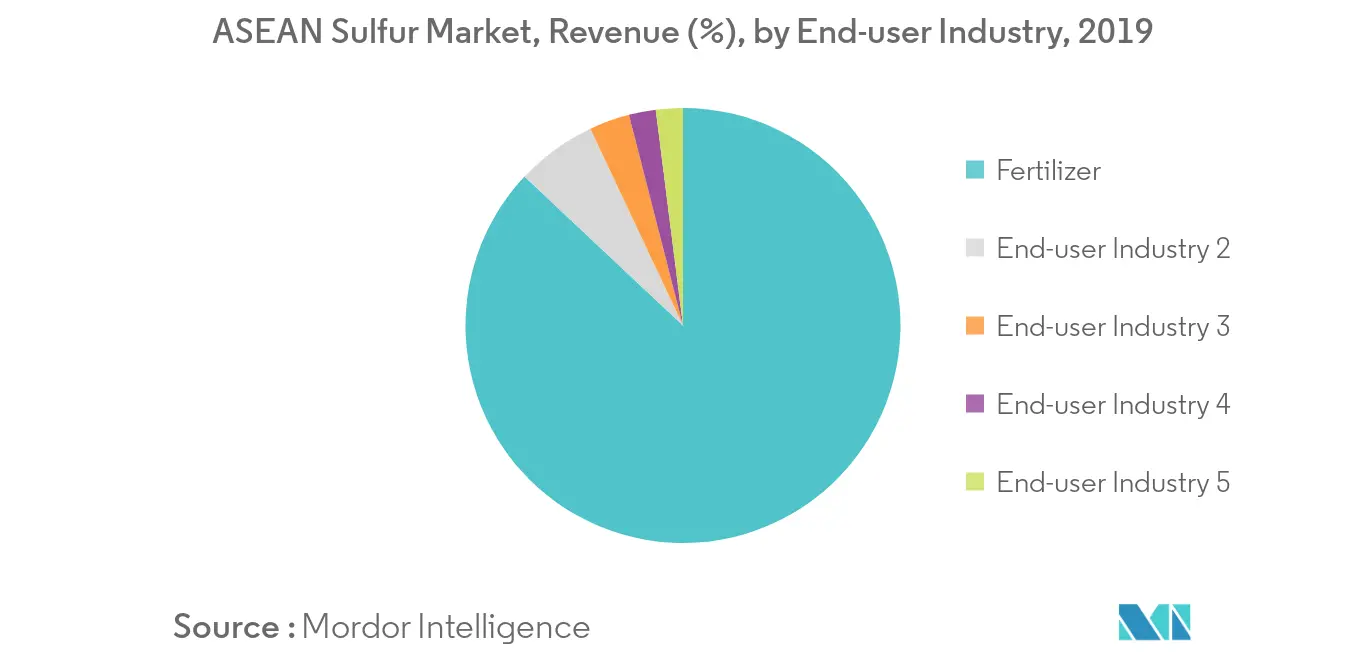

- Por industria de usuarios finales, el segmento de fertilizantes representó la mayor parte.

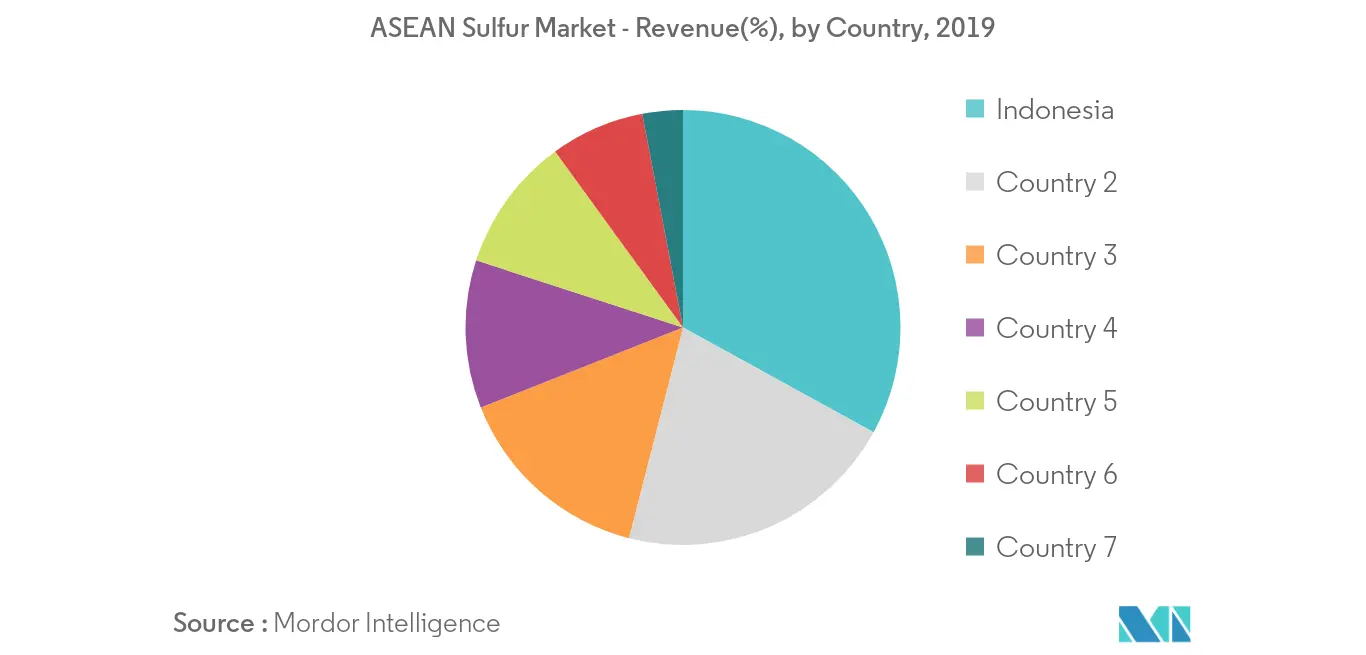

- Por país, se espera que Indonesia domine el mercado durante el período previsto.

Tendencias del mercado de azufre de la ASEAN

Creciente demanda de la industria de fertilizantes

- El azufre se considera un cuarto macronutriente junto con el nitrógeno, el fósforo y el potasio en la industria agrícola.

- El azufre tiene diversas funciones en las plantas. Algunas de estas funciones principales son la síntesis de proteínas y la formación de clorofila. También es esencial en la síntesis de aceites, especialmente en cultivos oleaginosos, y es un componente activo en el metabolismo del nitrógeno.

- La palma aceitera, el caucho y la caña de azúcar representan casi el 95% de la demanda de fertilizantes de la ASEAN. Se espera que las plantaciones sean el principal impulsor del aumento de la demanda de fertilizantes en los próximos años y, a su vez, esto puede impulsar el mercado mundial de azufre para el uso de fertilizantes.

- Además, debido a los controles de emisiones en los últimos diez años, la deposición de azufre ha caído por debajo de los requisitos para muchos cultivos, las deficiencias generalizadas de azufre dieron como resultado el desarrollo de una amplia gama de fertilizantes para cultivos y pastos que contienen azufre.

- El aumento de la producción de colza, utilizada para biocombustibles, ha provocado un aumento de la demanda de fertilizantes azufrados, que se utilizan para contrarrestar el riesgo de deficiencia de azufre.

- El fuerte mercado de la soja, el maíz y la caña de azúcar, que se utilizan para la producción de biocombustibles, ha dado lugar a una mayor demanda de fertilizantes sulfatados, como los tiosulfatos de amonio.

- El PIB agrícola de Indonesia aumentó de 3210 millones de dólares en el cuarto trimestre de 2019 a 5050 millones de dólares en el primer trimestre de 2020. Además, se espera que el mercado de fertilizantes de Indonesia crezca a una tasa compuesta anual del 4% durante el período previsto. Se espera que estos factores impacten positivamente el mercado de azufre en el país.

- Por lo tanto, es probable que los factores mencionados anteriormente afecten la demanda de azufre en la región de la ASEAN durante el período de pronóstico.

Indonesia dominará el mercado

- Indonesia es la economía más grande del sudeste asiático. El país ha sido testigo de una tasa de crecimiento del PIB del 5% en 2019 y se espera que sea testigo de una tasa de crecimiento del PIB del 5,1% en 2020.

- Indonesia es uno de los principales importadores de azufre entre los países de la ASEAN, así como a nivel mundial. Se espera que la demanda del mercado de azufre en Indonesia alcance aproximadamente 834 mil toneladas métricas para 2025.

- Las industrias químicas y de alimentos y bebidas, junto con las industrias textil, automotriz y electrónica, fueron declaradas industrias prioritarias por el gobierno. Se trata principalmente de aumentar su contribución al PIB del país, hasta entre un 21% y un 26% para 2030.

- Indonesia es el principal productor de una gran variedad de productos agrícolas. El PIB agrícola promedió 4.920 millones de dólares entre 2010 y 2018. Las inversiones se utilizan para aumentar el uso de tecnología agrícola mecanizada y automática, el uso de fertilizantes y agroquímicos para ampliar las áreas agrícolas totales y mejorar la infraestructura. Por tanto, los productos relevantes para la agricultura plantean grandes oportunidades para las empresas en Indonesia.

- Se prevé que la industria de alimentos y bebidas seguirá siendo el pilar que sustenta el crecimiento económico y manufacturero de Indonesia. El importante papel de la industria de alimentos y bebidas se puede ver en la gran contribución al PIB no relacionado con el petróleo y el gas del país.

- Indonesia es uno de los mercados farmacéuticos de más rápido crecimiento en Asia. El mercado farmacéutico de Indonesia está clasificado como el mercado más grande de las regiones de la ASEAN y se espera que su valor de mercado alcance los 10.110 millones de dólares en 2021.

- Indonesia es el segundo mayor productor de caucho natural del mundo. A nivel nacional, es un producto esencial después del aceite de palma crudo, el café y el cacao, y desempeña un papel muy crucial al contribuir a los ingresos del Estado, los ingresos en divisas y los proveedores de materias primas industriales críticas. De ahí que esta industria sea otra gran consumidora de azufre, que se utiliza en la vulcanización del caucho.

- Por lo tanto, es probable que los factores antes mencionados afecten positivamente la demanda de azufre durante el período de pronóstico.

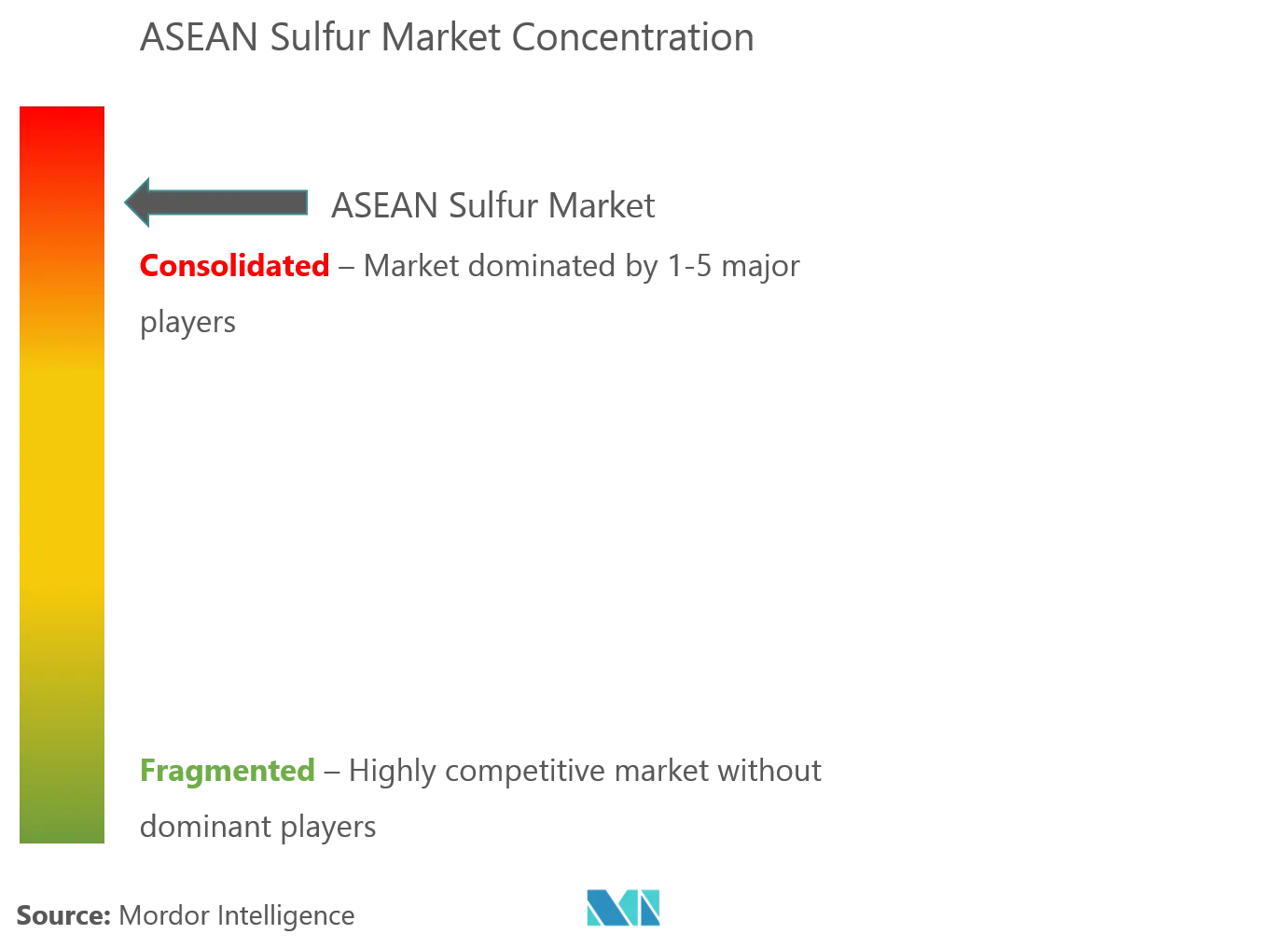

Descripción general de la industria del azufre de la ASEAN

El mercado del azufre de la ASEAN está consolidado y los cinco principales actores representan la mayor parte del mercado. Los actores clave en el mercado incluyen Royal Dutch Shell, Abu Dhabi National Oil Company, Qatar Petroleum for the Sale of Petroleum Products Company Limited, China Petroleum Chemical Corporation (SINOPEC) y PETROVIETNAM CHEMICAL AND SERVICES CORPORATION.

Líderes del mercado de azufre de la ASEAN

-

Royal Dutch Shell

-

Abu Dhabi National Oil Company

-

Qatar Petroleum for the Sale of Petroleum Products Company Limited

-

China Petroleum & Chemical Corporation (SINOPEC)

-

PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Informe del mercado de azufre de la ASEAN índice

-

1. INTRODUCCIÓN

-

1.1 Supuestos del estudio

-

1.2 Alcance del estudio

-

-

2. METODOLOGÍA DE INVESTIGACIÓN

-

3. RESUMEN EJECUTIVO

-

4. DINÁMICA DEL MERCADO

-

4.1 Conductores

-

4.1.1 Creciente demanda del sector de fabricación de fertilizantes

-

4.1.2 Uso creciente de azufre para la vulcanización del caucho

-

-

4.2 Restricciones

-

4.2.1 Regulaciones ambientales estrictas en materia de emisiones

-

4.2.2 Condiciones desfavorables derivadas del brote de COVID-19

-

-

4.3 Análisis de la cadena de valor de la industria

-

4.4 Análisis de las cinco fuerzas de Porters

-

4.4.1 El poder de negociacion de los proveedores

-

4.4.2 Poder de negociación de los consumidores

-

4.4.3 Amenaza de nuevos participantes

-

4.4.4 Amenaza de productos y servicios sustitutos

-

4.4.5 Grado de competencia

-

-

-

5. SEGMENTACIÓN DE MERCADO

-

5.1 Industria del usuario final

-

5.1.1 Fertilizante

-

5.1.2 Procesamiento químico

-

5.1.3 Fabricación de metales

-

5.1.4 Procesamiento de caucho

-

5.1.5 Otras industrias de usuarios finales

-

-

5.2 Geografía

-

5.2.1 Malasia

-

5.2.2 Indonesia

-

5.2.3 Tailandia

-

5.2.4 Singapur

-

5.2.5 Filipinas

-

5.2.6 Vietnam

-

5.2.7 Resto de países de la ASEAN

-

-

-

6. PANORAMA COMPETITIVO

-

6.1 Fusiones y adquisiciones, empresas conjuntas, colaboraciones y acuerdos

-

6.2 Cuota de mercado (%)/Análisis de clasificación**

-

6.3 Estrategias adoptadas por los principales actores

-

6.4 Perfiles de empresa

-

6.4.1 Abu Dhabi National Oil Company

-

6.4.2 China Petroleum & Chemical Corporation (SINOPEC)

-

6.4.3 Petronas

-

6.4.4 PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC)

-

6.4.5 PT Pertamina(Persero)

-

6.4.6 PT. Candi Ngrimbi

-

6.4.7 Qatar Petroleum for the Sale of Petroleum Products Company Limited

-

6.4.8 Royal Dutch Shell

-

-

-

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

-

7.1 Uso de azufre en el hormigón polimérico de cemento

-

7.2 Otras oportunidades

-

Segmentación de la industria del azufre de la ASEAN

El informe de mercado de azufre de la ASEAN incluye:.

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

|

| Geografía | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de azufre de la ASEAN

¿Cuál es el tamaño actual del mercado de azufre de la ASEAN?

Se proyecta que el mercado de azufre de la ASEAN registre una tasa compuesta anual superior al 3% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de azufre de la ASEAN?

Royal Dutch Shell, Abu Dhabi National Oil Company, Qatar Petroleum for the Sale of Petroleum Products Company Limited, China Petroleum & Chemical Corporation (SINOPEC), PETROVIETNAM CHEMICAL AND SERVICES CORPORATION (PVDMC) son las principales empresas que operan en el mercado de azufre de la ASEAN.

¿Qué años cubre este mercado de azufre de la ASEAN?

El informe cubre el tamaño histórico del mercado del mercado de azufre de la ASEAN durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de azufre de la ASEAN para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del azufre de la ASEAN

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de azufre de la ASEAN en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de azufre de la ASEAN incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.