Tendencias del Mercado de Logística de la cadena de frío de la ASEAN Industria

La industria alimentaria halal ofrece tracción al mercado

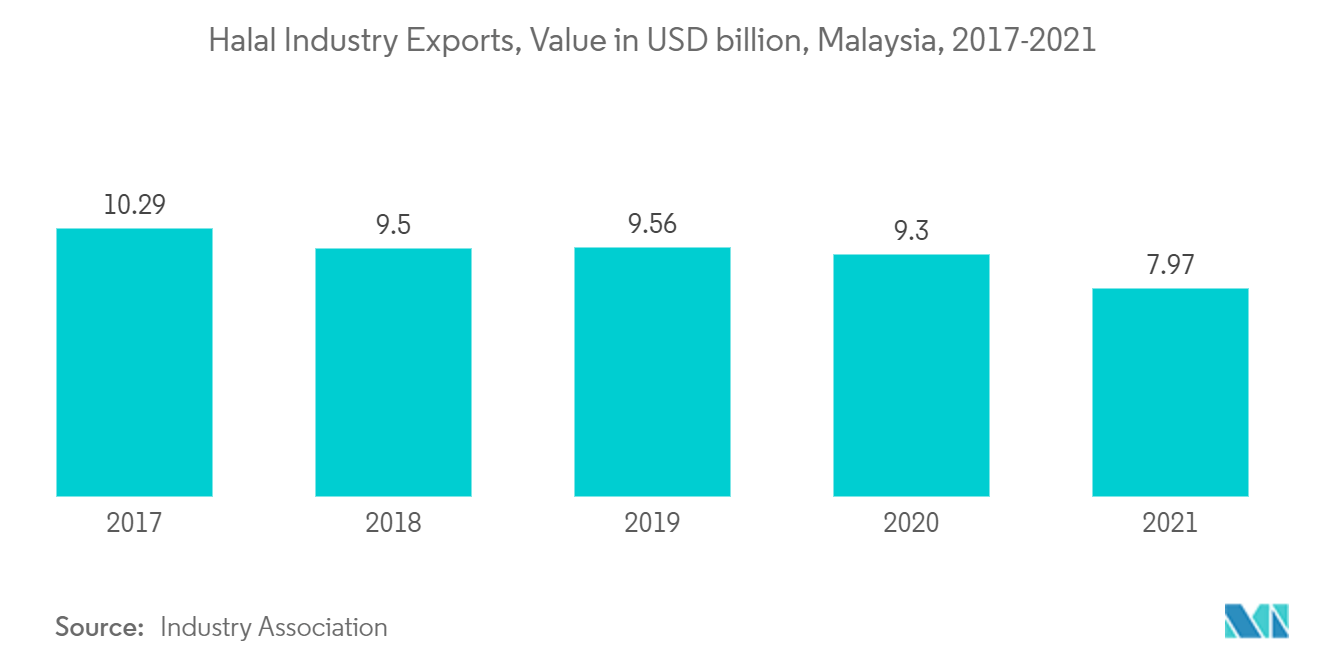

En los últimos años, las marcas globales han comenzado a centrarse en la economía musulmana para capitalizar el creciente poder adquisitivo y el cambio en las prioridades de gasto de los consumidores. Alrededor de 260 millones de musulmanes viven en la región de la ASEAN, la mayoría de los cuales vive en Indonesia, Malasia, Tailandia, Filipinas, Singapur, Myanmar y Brunei. La cantidad de eventos y campañas sobre estilo de vida halal realizados en toda la región en la última década estimula el interés en los viajes, la comida, la moda y los cosméticos islámicos

SPC Group, una importante empresa alimentaria de Corea del Sur, tiene la intención de crecer en Malasia para captar una parte de la industria alimentaria halal mundial de 2 billones de dólares. En Johor, un estado malasio fronterizo con Singapur, SPC Group anunció planes para invertir 40 mil millones de wones (alrededor de 30 millones de dólares) en la construcción de una fábrica con certificación halal. Según medios surcoreanos, la instalación tendrá una ruta para enviar mercancías a todo el Sudeste Asiático y Oriente Medio gracias a los puertos de la ubicación

Dado que la mayoría de los alimentos halal son productos cárnicos, debían almacenarse en almacenes de cadena de frío que contaran con la certificación Halal de los respectivos gobiernos. En los últimos tiempos, el gobierno ha demostrado varias políticas destinadas a desarrollar la industria halal, incluido el establecimiento de una Zona Económica Especial (KEK) para la industria

Además, se espera que la colaboración entre el Comité Nacional de Economía y Finanzas de la Sharia (KNEKS) y empresas como Unilever Indonesia impulse la industria halal del país. El gobierno de Malasia también está haciendo muchos avances para convertirse en un líder mundial en el mercado halal. El plan maestro y el parque halal de la industria halal son los avances recientes realizados por el gobierno. Todas estas iniciativas halal están impulsando la logística de la cadena de frío en los países de la ASEAN

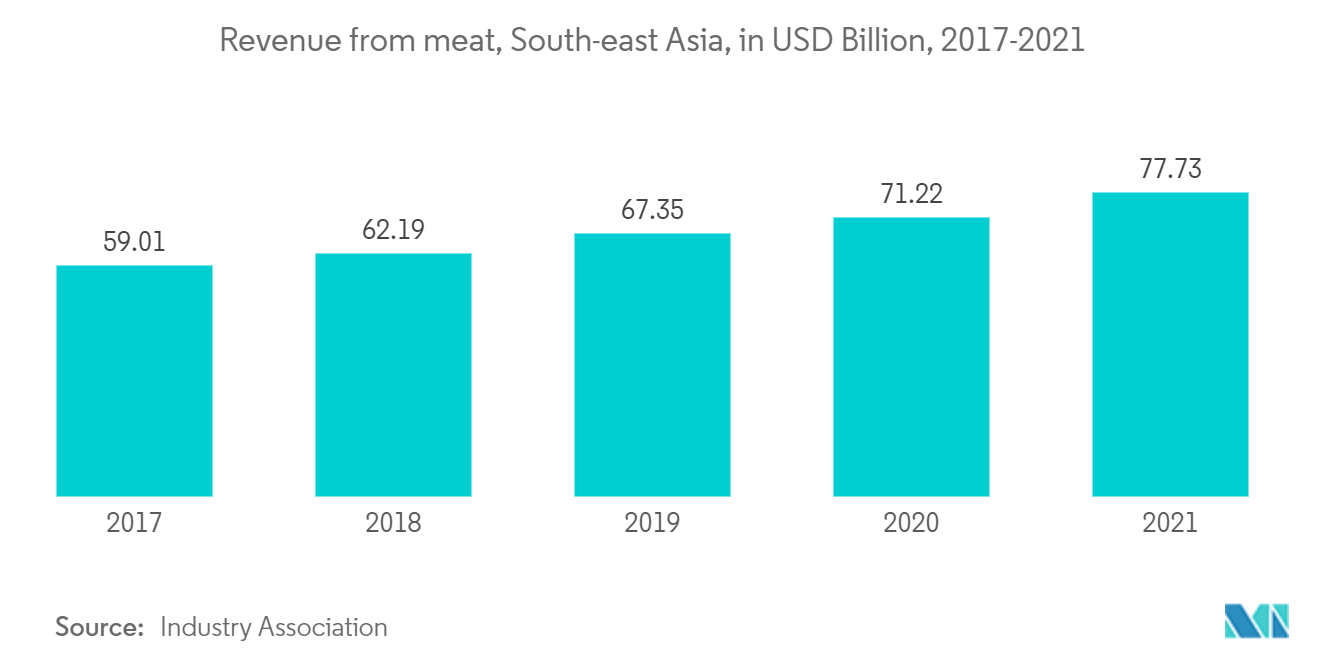

Aumento del consumo de carne impulsa la logística de la cadena de frío en los países de la ASEAN

La creciente población del Sudeste Asiático y el aumento de los ingresos, la urbanización y los sectores minoristas están contribuyendo al aumento del consumo de carne y de las crecientes importaciones de piensos. Los cinco mercados emergentes clave dentro de la región son Indonesia, Malasia, Filipinas, Tailandia y Vietnam. En los últimos años, el consumo de carne también aumentó, aunque el pescado y el marisco son las mayores fuentes de carne consumidas y producidas, y son parcialmente responsables de la demanda de piensos. Cada país del sudeste asiático tiene diferentes preferencias cárnicas, como lo reflejan sus niveles de consumo y producción

Malasia cuenta con un importante aparato productivo en el sector avícola, que presenta los mejores valores de producción entre estas naciones del Sudeste Asiático. Con un consumo anual de carne de ave de 50 kg per cápita, esta nación es autosuficiente tanto en oferta como en demanda. Para finales de 2021, informes de agencias internacionales predijeron que la producción de carne vacuna aumentará. La producción de carne vacuna aumentaría a 58 millones de toneladas métricas este año, un aumento del 1% con respecto a 2021. Sin embargo, el consumo de carne aumentaría

Vietnam y Filipinas son los dos siguientes mayores consumidores de carne de cerdo en la región, con un consumo anual per cápita de 25 kg y 14,9 kg, respectivamente. Como todos estos productos cárnicos son perecederos y deben entregarse en puntos de venta minorista y algunos como alimentos envasados congelados, se está produciendo un enorme aumento en la logística de la cadena de frío en la región de la ASEAN. Según el Instituto de Investigación Económica para la ASEAN y Asia Oriental (ERIA), Tailandia tiene una capacidad total de 940.000 toneladas métricas para instalaciones de almacenamiento en frío tanto públicas como privadas. En Vietnam, el sector privado tiene una capacidad de más de 500.000 palés. Las cifras de capacidad de Indonesia y Myanmar son 370.200 toneladas métricas y 88.148 toneladas métricas, respectivamente, pero sólo representan las capacidades de las principales empresas