Análisis del mercado de telecomunicaciones de Argentina

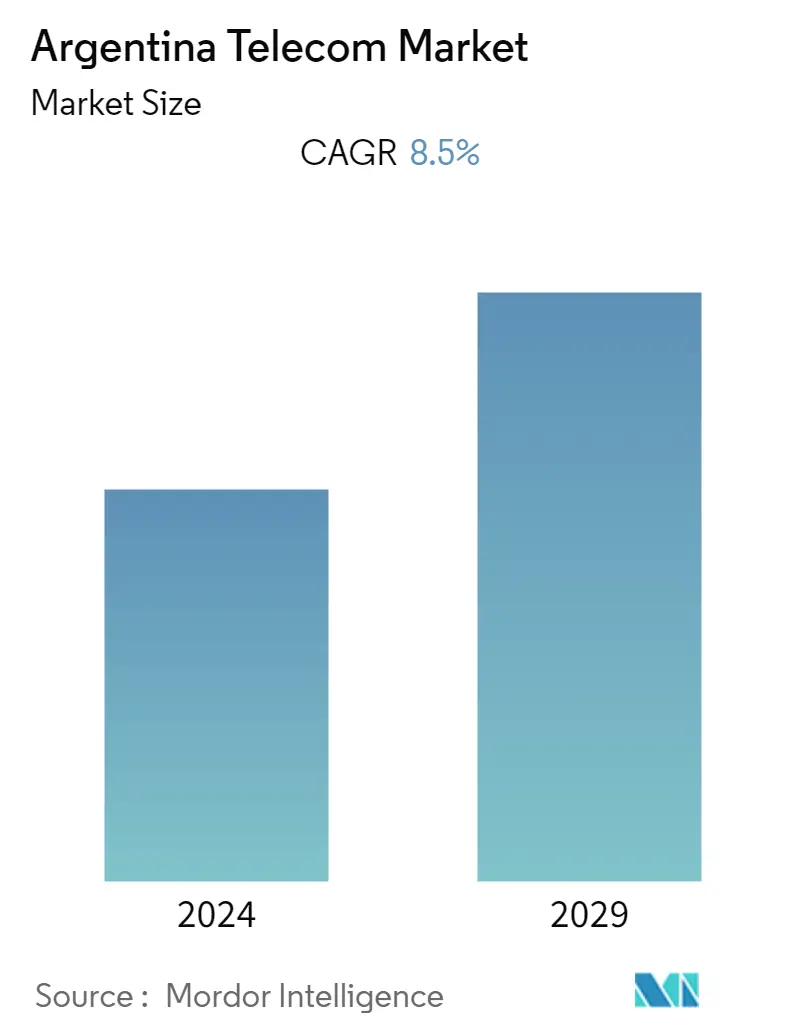

Se espera que los ingresos del mercado de telecomunicaciones de Argentina registren una CAGR del 8,5% en los próximos cinco años. Este crecimiento es atribuible a una fuerte penetración móvil en el mercado. Los hábitos de consumo de los usuarios están evolucionando debido a la creciente demanda de más datos, velocidades más rápidas, contenido de mayor calidad y mayor capacidad de red, o, en otras palabras, conexión en todas partes.

- Con una amplia cobertura LTE y altos niveles de adopción móvil, la banda ancha móvil sigue siendo el método de referencia para acceder a Internet. El primer servicio 5G se lanzó en febrero de 2021 utilizando frecuencias LTE regestionadas. Para aumentar los ingresos del gobierno y combatir la alta inflación del país, Argentina realizaría una subasta de espectro 5G en febrero de 2023. Se espera que la adopción del servicio de banda ancha móvil aumente aún más debido a las próximas subastas de espectro 5G.

- Según el presidente del Ente Nacional de Comunicaciones (ENACOM), el gobierno argentino es optimista de que la subasta de espectro 5G programada para el primer trimestre de 2023 tendrá éxito. El gobierno está trabajando activamente para mejorar el acceso a Internet en todo el país, incluso cuando diferentes compañías de telefonía fija, móvil y de cable luchan por aumentar y mejorar sus ofertas. El Plan Conectar, su estrategia nacional de conectividad, que se dio a conocer en septiembre de 2020, proporciona fondos para una serie de iniciativas de mejora de la cobertura.

- Si bien varias compañías de telefonía fija, móvil y de cable trabajan para aumentar y mejorar sus servicios, el gobierno también está promoviendo activamente el acceso a la banda ancha en todo el país. Se espera que el período de pronóstico sea testigo de un aumento en los ingresos de banda ancha fija, impulsado por el aumento de la penetración de la banda ancha y el aumento de los ingresos promedio agregados de banda ancha por usuario (ARPU). Según el ENACOM, los ingresos por internet de línea fija en Argentina alcanzaron su máximo en 2021, en torno a los ARS 163.400 millones (USD 1,01). En comparación con 2019, los ingresos por Internet de línea fija aumentaron casi dos veces en 2021.

- El gobierno de Argentina implementó congelación de precios en más de mil artículos de consumo el mes pasado para frenar el aumento del costo de vida, lo que provocó que la inflación anual se disparara. Desde 2020, la pandemia de Covid-19 y el aumento de los costos han empeorado los problemas económicos de la nación. La hiperinflación en curso en Argentina continúa impactando el desempeño del negocio de telecomunicaciones. Exhibe un aumento sustancial de los ingresos, pero solo un ligero crecimiento anual de las suscripciones.

- Cuando la epidemia de COVID-19 golpeó por primera vez en 2020, Argentina ya había entrado en recesión. Sin embargo, la nación ha sido testigo de un cambio sorprendente, con un aumento del 10,2% en el PIB en 2021, después de tres años consecutivos de contracción económica. Justo cuando la nación se recuperó de los efectos de la pandemia, comenzó a lidiar con una inflación galopante y una credibilidad financiera en declive. Los precios de las materias primas han subido más de lo previsto, principalmente debido a la alta demanda, lo que ha provocado una reducción del poder adquisitivo de las personas.

Tendencias del mercado de telecomunicaciones de Argentina

Sólida cobertura de Internet

- En Argentina, las personas tienen acceso irrestricto a Internet y pueden interactuar libremente en las redes sociales. Argentina tiene una de las mayores penetraciones de Internet en América Latina. En los primeros meses de este año, el país tenía aproximadamente 38 millones de usuarios de Internet, y el 83 % de la población argentina usaba Internet, según la investigación de Kepio. Entre el último año y el actual, hubo un aumento de 1,7 millones (+4,7%) de usuarios de Internet en Argentina. Se prevé que la cantidad de personas conectadas a Internet alcance los 42 millones de usuarios al final del período de pronóstico.

- En el primer trimestre del año en curso, había 7,84 millones de suscriptores de Internet de línea fija, un 2% más que el trimestre anterior. Durante el mismo período, 34,78 millones de usuarios de Internet móvil aumentaron un 9,9% con respecto al año anterior. Solo el 17% de todas las conexiones a internet de línea fija en Argentina a fines del año pasado son de fibra óptica, según datos de la Cámara Argentina de Internet (CABASE). En junio del año pasado, el 73% de todas las conexiones de Argentina tenían velocidades superiores a los seis megabits por segundo (Mbps); el 55% tenía velocidades superiores a 20 Mbps; El 7% tenía velocidades entre 10 y 20 Mbps, y el 11% tenía velocidades entre 6 y 10 Mbps.

- El Banco Interamericano de Desarrollo (BID) autorizó un monto de USD 100 millones para un programa de apoyo al acceso a internet y la digitalización en Argentina. El objetivo de la operación es ampliar la capacidad del Centro Nacional de Datos, mejorar las capacidades digitales para los residentes en las regiones vinculadas y mejorar la infraestructura de conectividad digital en lugares remotos. Cabe destacar que el Programa para el Desarrollo de la Red Federal de Fibra Óptica (REFEFO) también financiaría la ampliación y equipamiento de infraestructura para conectar 258 localidades rurales con fibra óptica.

- Desde que comenzó la pandemia, internet ha demostrado ser un instrumento vital para la producción, el empleo y la educación de la población. Según un estudio reciente, dos de cada tres familias de las aglomeraciones metropolitanas de Argentina tienen al menos una computadora, y nueve de cada diez de estos hogares tienen conexión a Internet. Al mismo tiempo, el uso de Internet se está expandiendo en Argentina. Se cree que más del 70% de la población de la nación sudamericana tiene conexión a Internet.

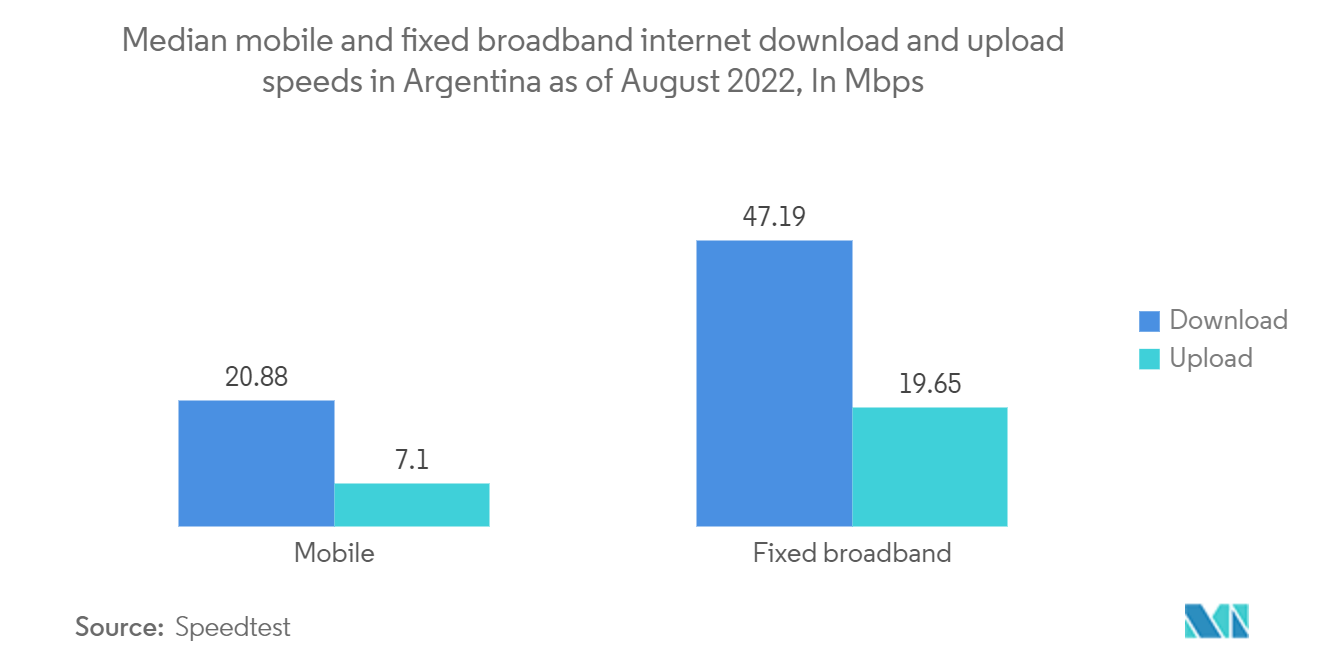

- Según el informe de Speedtest, las velocidades de descarga y carga de Internet de banda ancha fija en Argentina en el año en curso fueron más rápidas que las de telefonía móvil. La velocidad media de descarga de Internet de banda ancha fija en ese momento era de 47,19 Mbps, mientras que la velocidad de carga era de 19,65 Mbps.

Demanda de OTT y SVOD

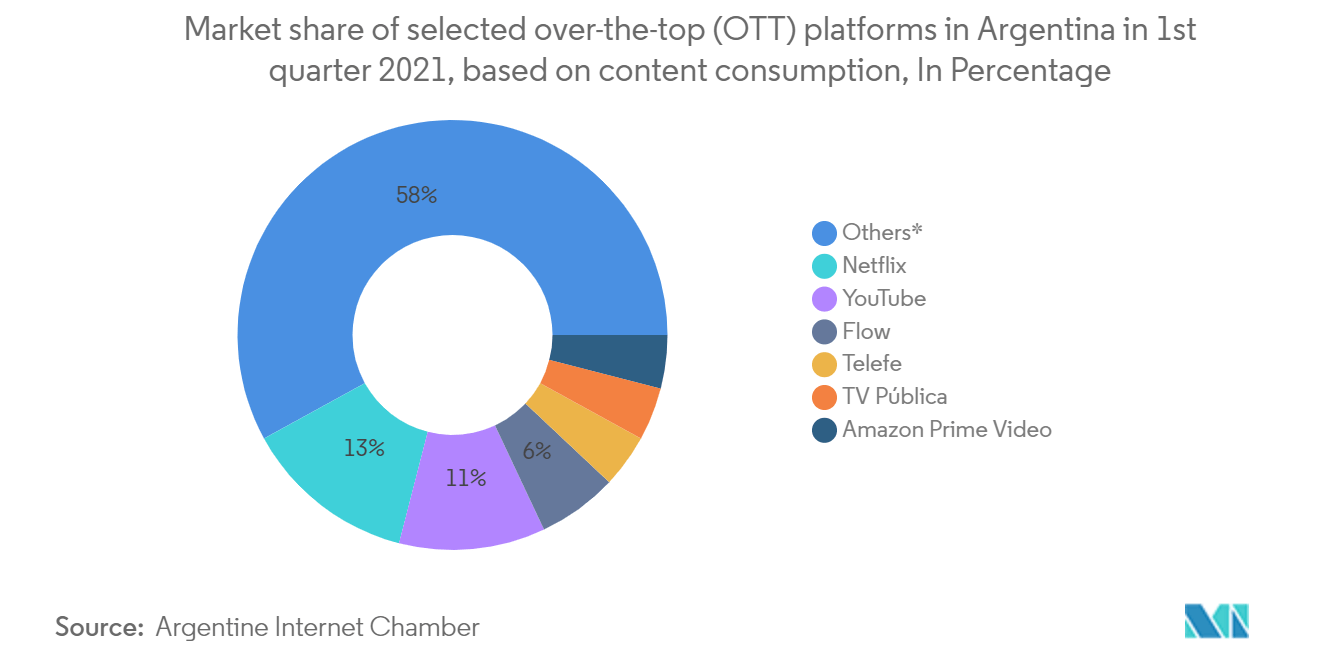

- El mercado SVOD y OTT de Argentina ha estado en auge desde la llegada de Netflix a fines de 2011. Netflix y algunos actores menores dominaron el mercado argentino de OTT y transmisión de video. Sin embargo, con el lanzamiento de Amazon Prime Video y la implementación de acuerdos con proveedores de TV paga, el mercado fue testigo de cierta competencia. La entrada de los servicios de Disney (Disney+ y Star+) y HBO Max juntos cambiaron el modelo de la industria el año pasado.

- Teniendo en cuenta el tremendo potencial de la región y las condiciones de desarrollo del mercado, particularmente en naciones como Brasil, Argentina y México, varios proveedores de OTT y VOD se están expandiendo allí. Argentina es uno de los mercados OTT más pequeños pero de más rápido crecimiento de América Latina y tiene la mayor penetración de Internet en América Latina. El sector de los medios de comunicación y el entretenimiento ha experimentado un desarrollo significativo, lo que ha acelerado la creación de contenidos multimedia de primer nivel y ha apoyado la expansión del mercado en Argentina.

- Además, el mercado también está siendo impulsado por las preferencias cambiantes de los consumidores por las plataformas OTT en lugar de los televisores por cable y satélite históricamente populares debido a su mayor comodidad, mayor conectividad, mejor accesibilidad, etc. Además, varios proveedores de servicios OTT y SVOD se están moviendo continuamente hacia la transformación digital y aplicando persistentemente la inteligencia artificial (IA) para evaluar las preferencias de los usuarios y proporcionar contenido personalizado. mejorando la experiencia general del usuario.

- Los modelos de negocio deben adaptarse a las nuevas tecnologías. Internet está ahora en nuestros bolsillos, gracias a los teléfonos inteligentes. Con el aumento del uso de teléfonos inteligentes en el país, las aplicaciones OTT han mejorado significativamente las conversaciones e interacciones en línea. Además, la epidemia de COVID-19 ha acelerado la digitalización de la vida cotidiana y los negocios en todo el mundo. El aumento en el uso de plataformas de servicios OTT, como Zoom, Skype, Messenger y WhatsApp, para chats de audio y video fue el más ampliamente observado.

- Según el informe de la Cámara Argentina de Internet, el 13% del consumo de contenidos OTT en Argentina se atribuyó a Netflix durante los primeros tres meses del año pasado. La cuota de mercado de YouTube y YouTube Premium en su conjunto fue del 14%. Del mismo modo, a principios del año pasado, Netflix y YouTube tenían las tasas de uso más altas entre los hogares en línea en Argentina.

Panorama general de la industria de telecomunicaciones de Argentina

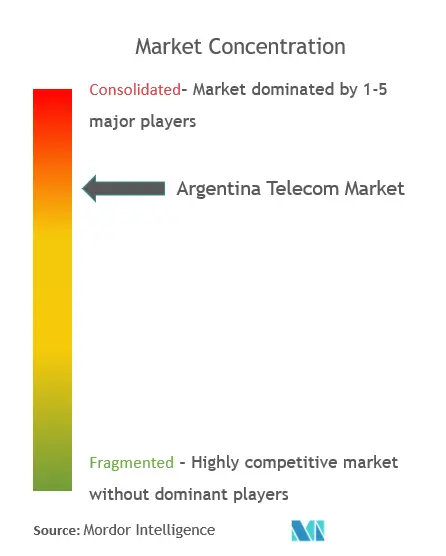

El mercado argentino de telecomunicaciones es de naturaleza consolidada. Algunos de los principales actores del mercado estudiado son América Móvil (Claro), Telecom Argentina S.A., Telefónica De Argentina S.A. (Movistar) y Telecentro SA. El mercado también alberga a otros proveedores de servicios de Internet (ISP), OMV y proveedores de servicios de línea fija.

- En julio de 2022, ARSAT ampliará la penetración satelital en Argentina a través de SES-17. Al utilizar la capacidad de SES-17, ARSAT aumentaría el acceso de las personas y las empresas a servicios de Internet satelital baratos y de alta calidad. Además, como parte de un acuerdo con el Ministerio de Educación, ARSAT proporcionaría una conexión a Internet a las escuelas públicas de todo el país utilizando SES-17.

- En febrero de 2022, Telefónica Movistar, en asociación con Red Hat Consulting, presentó Managed Cloud. Los clientes empresariales de Telefónica Movistar Argentina quieren una mayor flexibilidad, gestión y rentabilidad. Red Hat Consulting aportó conocimientos y proporcionó una línea directa con Red Hat Support, entre otros departamentos, productos y tecnologías.

Líderes del mercado de telecomunicaciones de Argentina

-

America Movil (Claro)

-

Telecom Argentina S.A.

-

Telefonica De Argentina SA (Movistar)

-

Telecentro SA

-

Telmex Argentina S.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de telecomunicaciones de Argentina

- En noviembre de 2022, Telecom Argentina anunció que finalizaría el despliegue del núcleo 5G en 2024. Para prepararse para la subasta de espectro que el regulador de la industria, Enacom, pretende organizar en el primer trimestre de 2023, el operador ha comenzado a desplegar un núcleo 5G autónomo. La empresa ha comenzado a desplegar 5G en modo de uso compartido dinámico del espectro (DSS) para finalizar el proceso en 2024 y prevé tener más de 160 emplazamientos a finales de 2022.

- En octubre de 2022, Movistar dio a conocer su asociación con Metrotel para iniciativas coordinadas de instalación de infraestructura. Sobre la base de sus esfuerzos de colaboración para cerrar la brecha digital, ambas empresas se unen para fomentar una mayor conexión y presentar a los clientes nuevas ofertas.

Segmentación de la industria de telecomunicaciones en Argentina

Las telecomunicaciones o telecomunicaciones son la transmisión de información de largo alcance por medios electromagnéticos.

El mercado de telecomunicaciones de Argentina incluye un análisis de tendencias en profundidad basado en la conectividad como redes fijas, redes móviles y torres de telecomunicaciones. Los servicios de telecomunicaciones se dividen en Servicios de Voz (Cableados e Inalámbricos), Servicios de Datos y Mensajería, OTT y Servicios de TV Paga. Es probable que la adopción de servicios de telecomunicaciones esté impulsada por varios factores, incluida una creciente demanda de 5G.

Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de USD) para todos los segmentos anteriores.

| Servicios de voz | cableado |

| Inalámbrico | |

| Servicios de datos y mensajería (la cobertura incluye paquetes de Internet y datos para dispositivos móviles, descuentos en paquetes) | |

| Servicios OTT y TV Paga |

| Segmentación por servicios (la cobertura incluirá los ingresos promedio por usuario para el segmento de servicios general, el tamaño del mercado y las estimaciones para cada segmento para el período 2020-2027 y un análisis de tendencias en profundidad) | Servicios de voz | cableado |

| Inalámbrico | ||

| Servicios de datos y mensajería (la cobertura incluye paquetes de Internet y datos para dispositivos móviles, descuentos en paquetes) | ||

| Servicios OTT y TV Paga |

Preguntas frecuentes sobre la investigación de mercado de Argentina Telecom

¿Cuál es el tamaño actual del mercado de telecomunicaciones de Argentina?

Se proyecta que el mercado de telecomunicaciones de Argentina registre una CAGR del 8,5 % durante el período de pronóstico (2024-2029)

¿Quiénes son los principales actores del mercado argentino de telecomunicaciones?

America Movil (Claro), Telecom Argentina S.A., Telefonica De Argentina SA (Movistar), Telecentro SA, Telmex Argentina S.A. son las principales empresas que operan en el Mercado Argentino de Telecomunicaciones.

¿Qué años abarca este Mercado de Telecomunicaciones Argentinas?

El informe cubre el tamaño histórico del mercado de telecomunicaciones de Argentina durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de telecomunicaciones de Argentina para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Nuestros informes más vendidos

Informe de la industria de hidroterapia de colon

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Hidroterapia de colon en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Hidroterapia de colon incluye una perspectiva de pronóstico del mercado para 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.