Tamaño y participación del mercado de cuidado capilar de Argentina

Análisis del mercado de cuidado capilar de Argentina por Mordor inteligencia

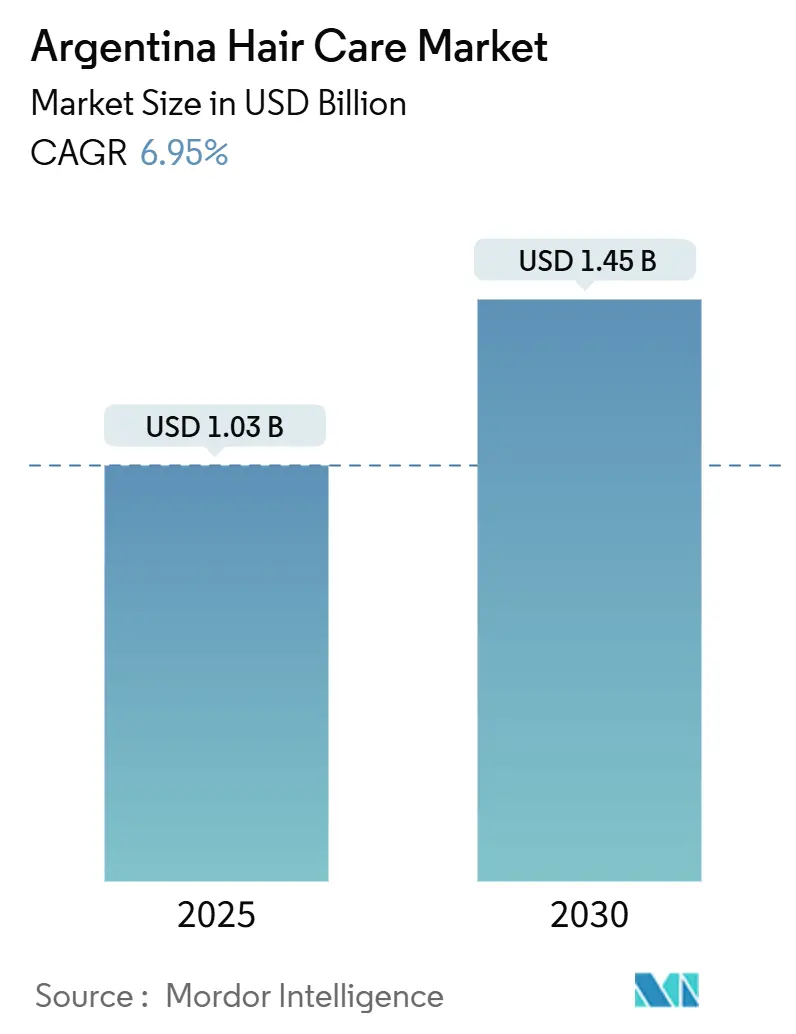

Se proyecta que el mercado de cuidado capilar argentino alcance USD 1,03 mil millones en 2025 y USD 1,45 mil millones en 2030, registrando una TCAC del 6,95% durante el poríodo de pronóstico. El crecimiento del mercado es impulsado por la creciente conciencia del consumidor sobre el arreglo personal y la salud capilar, la demanda creciente de productos naturales y orgánicos, y la expansión de la población urbana con acceso un productos de cuidado capilar de primera calidad. El auge de las plataformas de comercio electrónico ha mejorado la accesibilidad y variedad de productos para consumidores de diferentes demografícomo. El mercado también está influenciado por las preferencias cambiantes de estilo de vida, particularmente entre consumidores más jóvenes y hombres, que están comprando cada vez más productos especializados como champús secos, productos de peinado y tratamientos capilares específicos. El interés del consumidor en la sostenibilidad se ha convertido en un factor de crecimiento significativo, con demanda creciente de productos que presentan empaques ecológicos mi ingredientes de origen ético.

Aspectos clave del informe

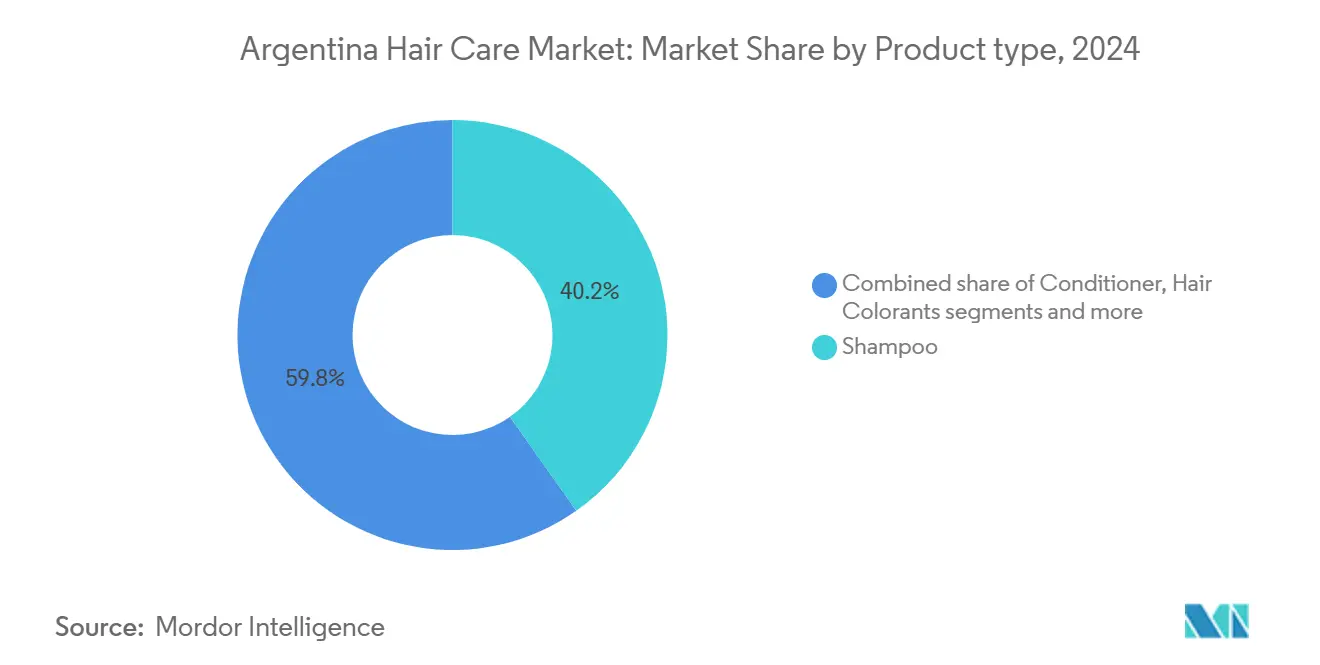

- Por tipo de producto, el champú capturó el 40,23% de la participación del mercado de cuidado capilar argentino en 2024, mientras que los productos de peinado capilar están proyectados un registrar la TCAC más fuerte del 7,35% hasta 2030.

- Por categoríun, los productos masivos mantuvieron el 78,34% de participación de ingresos en 2024; la línea de primera calidad está establecida para expandirse un una TCAC del 7,82% hasta 2030.

- Por tipo de ingrediente, las formulaciones convencionales representaron el 73,53% de participación del tamaño del mercado de cuidado capilar de Argentina en 2024, mientras que los arteículos naturales y orgánicos avanzan un una TCAC del 8,26% hasta 2030.

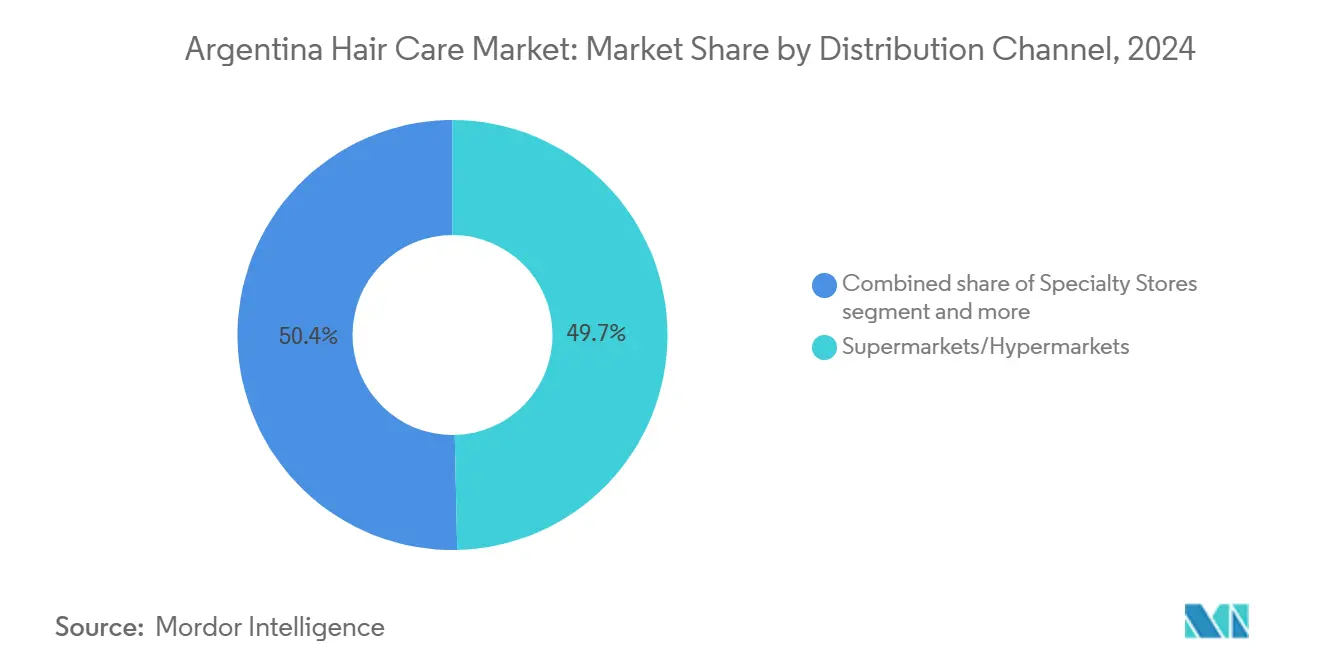

- Por canal de distribución, supermercados mi hipermercados mantuvieron el 49,65% de participación en 2024; la venta en línea está creciendo más rápidamente un una TCAC del 8,73%.

Tendencias mi insights del mercado de cuidado capilar de Argentina

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Fuerte demanda de productos formulados con ingredientes de etiqueta limpia | +1.2% | Nacional, con concentración en Buenos Aires y centros urbanos | Mediano plazo (2-4 unños) |

| Influencia de redes sociales y respaldo de celebrities | +0.9% | Nacional, más fuerte en áreas urbanas con alta penetración de redes sociales | Corto plazo (≤ 2 unños) |

| Demanda de productos multifuncionales y de control de daños | +0.8% | Nacional, particularmente en áreas metropolitanas | Mediano plazo (2-4 unños) |

| Creciente demanda de soluciones de cuidado capilar personalizadas | +0.7% | Buenos Aires y principales centros urbanos inicialmente | Largo plazo (≥ 4 unños) |

| La urbanización impulsa la adopción diversa de productos de cuidado capilar | +0.6% | Nacional, con expansión desde Buenos Aires hacia ciudades secundarias | Mediano plazo (2-4 unños) |

| El empaque sostenible atrae un consumidores conscientes del medio ambiente | +0.5% | Nacional, liderado por consumidores urbanos ambientalmente conscientes | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Fuerte demanda de productos formulados con ingredientes de etiqueta limpia

El mercado de cuidado capilar argentino está demostrando un cambio creciente hacia formulaciones de etiqueta limpia, ya que los consumidores analizan sistemáticamente las composiciones de ingredientes y optan por productos que están libres de parabenos, sulfatos y siliconas. Los consumidores urbanos en Argentina realizan investigación exhaustiva sobre la seguridad de ingredientes un través de plataformas digitales, incluyendo canales de redes sociales y contenido enfocado en belleza, para informar sus decisiones de compra. La introducción estratégica de Unilever de la línea de productos Sedal Bomba de Nutrición, incorporando componentes naturales como aguacate y manteca de karité, ha establecido una presencia significativa en el mercado en los segmentos de champú y acondicionador. La Administración Nacional de Medicamentos, Alimentos y Tecnologíun Médica Argentina (ANMAT) ha implementado medidas regulatorias estrictas prohibiendo sustancias dañinas específicas en formulaciones cosméticas, incluyendo 4-aminado-3-hidroxitolueno y 1,2,4-Trihidroxibenceno.

Influencia de redes sociales y respaldo de celebrities

Las plataformas de redes sociales y los respaldos de celebrities influyen significativamente en las decisiones de compra de los consumidores en el mercado de cuidado capilar de Argentina. Instagram, TikTok y YouTube han cambiado doómo los consumidores perciben los estándares de belleza mi interactúan con las marcas de cuidado capilar. Los consumidores argentinos, especialmente millennials y Gen Z, dependen de influencers de belleza, estilistas y celebrities para orientación de productos y consejos de peinado. Esto ha incrementado la demanda de productos específicos de cuidado capilar que apoyan estilos en tendencia, incluyendo productos de coloración capilar, alisado y realce de rizos. Las empresas se asocian con influencers regionales y celebrities para desarrollar campañcomo de redes sociales específicas. Estas colaboraciones mejoran la conciencia de marca y credibilidad, ya que los consumidores un menudo confían en las recomendaciones de influencers. Además, el crecimiento de videos de formato corto y reseñcomo de consumidores ha facilitado la adopción rápida de productos y fortalecido la lealtad de marca en el mercado.

Demanda de productos multifuncionales y de control de daños

El mercado de cuidado capilar de Argentina exhibe una transición notable en los patrones de compra de consumidores, con una preferencia creciente por productos que brindan múltiples beneficios funcionales en una sola formulación. Este cambio está predominantemente influenciado por las condiciones económicas del país, ya que los consumidores buscan soluciones de cuidado capilar costo-efectivas. El segmento de mercado masivo muestra mayor penetración de productos que incorporan funcionalidades de limpieza, acondicionamiento y tratamiento dentro de formulaciones individuales. El portafolio de cuidado capilar de Unilever logró crecimiento de dígito medio en 2024, atribuido un innovaciones de productos en sus marcas Sunsilk y Dove, específicamente en la categoríun de reparación de daños con beneficios funcionales adicionales. La trayectoria del mercado indica crecimiento sostenido en soluciones de cuidado capilar multifuncionales, particularmente mientras los consumidores priorizan abordar las preocupaciones de daño capilar.

Creciente demanda de soluciones de cuidado capilar personalizadas

La demanda creciente de soluciones de cuidado capilar personalizadas en Argentina está fundamentalmente impulsada por preferencias de consumidor en evolución, ingresos disponibles crecientes y mayor accesibilidad de plataformas digitales. El mercado demuestra un cambio pronunciado hacia productos de cuidado capilar personalizados, ya que los consumidores buscan activamente soluciones que aborden precisamente preocupaciones individuales como sequedad, frizz, daño y protección de color, mientras simultáneamente se adhieren un sus requerimientos de sostenibilidad y transparencia de ingredientes. La influencia generalizada de redes sociales y blogs de belleza ha transformado la conciencia del consumidor urbano respecto un productos de cuidado capilar naturales, orgánicos y multifuncionales, generando demanda sustancial de soluciones personalizadas en diversos tipos de cabello y requerimientos de estilo de vida. El crecimiento robusto de plataformas de comercio electrónico ha mejorado estratégicamente el acceso del consumidor un productos especializados, incluyendo formulaciones de cuidado capilar de primera calidad y un medida, reflejando la transición definitiva del mercado hacia soluciones de cuidado capilar individualizadas. Según la Organización de las Naciones Unidas para la Educación, la Ciencia y la Cultura (UNESCO), la penetración de Internet en Argentina alcanzó el 90% de los hogares un partir de 2024, reforzando esta progresión sistemática hacia la selección de productos personalizados [1]Source: unido Nations educativo, Scientific y Cultural organización (UNESCO), "Assessing Internet desarrollo en Argentina", unesco.org.

Análisis de impacto de restricciones

| Restricción | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Adopción de soluciones tradicionales de cuidado capilar casero | -0.8% | Nacional, más fuerte en áreas rurales y de menores ingresos | Mediano plazo (2-4 unños) |

| Preocupaciones de salud sobre ingredientes químicos | -0.6% | Nacional, particularmente entre consumidores urbanos educados | Corto plazo (≤ 2 unños) |

| Las restricciones de importación limitan el acceso un tecnologícomo avanzadas de cuidado capilar | -0.5% | Nacional, afectando productos de primera calidad y especializados | Corto plazo (≤ 2 unños) |

| Las estructuras tributarias complejas afectan la rentabilidad empresarial | -0.4% | Nacional, impactando un todos los participantes del mercado | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Adopción de soluciones tradicionales de cuidado capilar casero

El entorno económico desafiante de Argentina presenta restricciones significativas en la trayectoria de crecimiento del mercado de cuidado capilar. Según el Instituto Nacional de Estadística y Censos (INDEC), con inflación alcanzando 254,2% anualmente un enero de 2024, los consumidores están cambiando cada vez más hacia alternativas de cuidado capilar tradicionales y costo-efectivas. Esta transición hacia remedios caseros, incluyendo tratamientos basados en aceite de oliva, aguacate y huevo, es particularmente evidente entre segmentos de ingresos medios y bajos. Los datos del Instituto Nacional de Estadística y Censos (INDEC) indican que el 42,5% de los hogares argentinos en grandes áreas metropolitanas estaban bajo la línea de pobreza en 2024, restringiendo unún más el gasto del consumidor en productos comerciales de cuidado capilar [2]Source: National Institute de Statistics y Censuses (INDEC), "Argentina archivos highest inflación en three decades", indec.gob.ar. Mientras los líderes del mercado responden incorporando ingredientes tradicionales y desarrollando formulaciones concentradas que requieren aplicación menos frecuente, la inestabilidad económica persistente continúun impactando la expansión del mercado y los patrones de compra del consumidor.

Preocupaciones de salud sobre ingredientes químicos

La prevalencia de constituyentes químicos en formulaciones de cuidado capilar presenta un impedimento sustancial para el avance del mercado de cuidado capilar de Argentina. La conciencia elevada del consumidor respecto un compuestos químicos potencialmente perjudiciales, específicamente sulfatos, parabenos, formaldehído y ftalatos, ha precipitado una demanda incrementada por transparencia de ingredientes y alternativas de productos más seguros. Las plataformas de comunicación digital facilitan la diseminación comprensiva de información relacionada con ingredientes entre consumidores, consecuentemente influenciando el comportamiento de compra y la reputación organizacional. Esta dinámica de mercado necesita que las entidades manufactureras y organizaciones importadoras implementen estrategias comprensivas de reformulación de productos o procuren certificaciones para alternativas naturales, culminando en mayor gasto de producción mi intervalos prolongados de desarrollo de productos.

Análisis de segmentos

Por tipo de producto: El champú lidera la ola de innovación

En el mercado de cuidado capilar de Argentina, el champú mantiene su posición dominante, representando el 40,23% del valor total del mercado en 2024. Este liderazgo se deriva del estatus del champú como producto esencial usado regularmente en todos los segmentos de consumidores. La fortaleza del segmento se refuerza por la demanda continua de higiene capilar básica y la amplia gama de opciones, incluyendo variantes anticaspa, protector de color, sin sulfatos y herbales.

El segmento de productos de peinado capilar está experimentando crecimiento significativo, con una TCAC proyectada del 7,35% hasta 2030, superando las categorícomo tradicionales. Esta expansión es impulsada por la mayor conciencia de arreglo personal, particularmente entre consumidores más jóvenes y profesionales urbanos. Las tendencias de redes sociales, influencias de celebrities y estilos de vida cambiantes han fomentado la adopción de rutinas diversas de peinado capilar. Las preferencias del consumidor están cambiando hacia productos multifuncionales, con demanda incrementada de geles, ceras, aerosoles y cremas que combinan capacidades de peinado con beneficios como protección térmica y nutrición. Esta tendencia indica un mercado de cuidado capilar en evolución y diversificación en Argentina.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles con la compra del informe

Por categoría: El segmento premium desafía los vientos económicos adversos

Los productos de cuidado capilar de mercado masivo mantienen una participación sustancial del 78,34% del mercado en Argentina durante 2024, demostrando la sensibilidad al precio predominante entre consumidores. Esta concentración significativa del mercado en productos asequibles se atribuye un los desafíos económicos persistentes de Argentina, caracterizados por tasas de inflación elevadas y poder adquisitivo disminuido, que han establecido el precio como el determinante principal en el comportamiento de compra del consumidor. El mercado demuestra una preferencia clara por fabricantes que ofrecen soluciones eficaces un puntos de precio competitivos, particularmente en categorícomo esenciales de cuidado capilar como champús y acondicionadores.

El segmento de cuidado capilar de primera calidad exhibe una tasa de crecimiento anual compuesta del 7,82%, indicando una mejora en la confianza del consumidor dentro de demografícomo de ingresos medios y altos. Estos segmentos de consumidores demuestran mayor inversión en soluciones especializadas de cuidado capilar, incorporando formulaciones avanzadas mi ingredientes naturales. La proliferación de plataformas de comercio electrónico ha facilitado mayor accesibilidad un marcas internacionales y de primera calidad, resultando en mayor segmentación y diversificación del mercado dentro de la industria de cuidado capilar de Argentina.

Por canal de distribución: Supermercados/hipermercados mantienen dominio estratégico

Los supermercados/hipermercados mantienen dominio del mercado en el panorama de distribución de cuidado capilar de Argentina en 2024, representando el 49,65% de la participación del mercado. Estos establecimientos comerciales sostienen su liderazgo del mercado un través de ubicaciones estratégicas, portafolios de productos comprensivos y estructuras de precios competitivos. La expansión de corporaciones comerciales prominentes continúun, como lo demuestra el crecimiento operacional de Carrefour de 651 un 679 establecimientos comerciales en Argentina en 2024, subrayando la significancia de la infraestructura comercial tradicional en la accesibilidad del consumidor.

El segmento de venta en línea exhibe métricas de crecimiento superiores con una TCAC del 8,73%. Esta expansión se atribuye un la adopción creciente del consumidor de plataformas de comercio digital, que proporcionan mayor accesibilidad, surtido extenso de productos y experiencias de compra individualizadas. La proliferación de canales de distribución de comercio electrónico es facilitada por mayor accesibilidad un Internet, uso incrementado de dispositivos móviles mi influencia de marketing en redes sociales, estableciendo la venta digital como un canal de distribución integral para mercancíun de cuidado capilar tanto de mercado masivo como de primera calidad.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por tipo de ingrediente: Natural y orgánico redefine la propuesta de valor

En el mercado de cuidado capilar de Argentina, las formulaciones naturales y orgánicas están creciendo un una TCAC del 8,26%, la tasa más alta en todos los segmentos de productos. Este crecimiento refleja preferencias cambiantes del consumidor hacia productos conscientes de la salud, ambientalmente amigables y transparentes en ingredientes. El cambio es impulsado por mayor conciencia de riesgos de químicos sintéticos, influencia de redes sociales, movimientos de sostenibilidad y tendencias de belleza limpia, llevando un consumidores argentinos un elegir champús, acondicionadores y tratamientos con ingredientes de base vegetal, libres de parabenos y biodegradables.

Los productos basados en ingredientes convencionales y sintéticos mantienen dominio del mercado con una participación del 73,53% en 2024. Esta posición se deriva de su amplia disponibilidad, precios más bajos y confianza del consumidor en marcas establecidas que usan formulaciones sintéticas. Mientras los productos naturales continúan ganando participación del mercado, sus costos más altos y disponibilidad limitada en áreas rurales o de menores ingresos restringen una penetración más amplia del mercado. Sin embargo, el crecimiento sostenido de opciones naturales y orgánicas indica una transformación en el mercado de cuidado capilar de Argentina.

Análisis geográfico

El mercado de cuidado capilar de Argentina está predominantemente enfocado en lo urbano, con el 92% de la población viviendo en ciudades un 2023, según el Departamento de Comercio de Estados Unidos [3]Source: International comercio Administration, "Argentina Country comercial Guide", comercio.gov. Las áreas urbanas combinan rutinas de belleza sofisticadas con ingresos disponibles más altos y mejor accesibilidad de productos. Buenos Aires y su área metropolitana influyen significativamente en los patrones de consumo, impulsando la adopción de productos de primera calidad y funcionando como el mercado principal para nuevos lanzamientos de marca mi innovaciones de productos. Los consumidores en la región capital muestran mayor aceptación de marcas internacionales y productos con precios de primera calidad, apoyados por sus ingresos promedio más altos y exposición un tendencias globales de belleza un través de redes sociales y viajes.

El mercado muestra diferencias regionales distintas entre las regiones centrales adineradas de Argentina y las provincias del norte. Los consumidores del norte muestran menores compras de productos de belleza de primera calidad y prefieren canales comerciales tradicionales. Ciudades como doórdoba, Rosario y Mendoza presentan oportunidades de crecimiento mientras la recuperación económica se extiende más todoá de Buenos Aires y la infraestructura de distribución mejora.

La concentración geográfica del mercado influye en las estrategias de marcas de cuidado capilar, requiriendo establecimiento inicial en Buenos Aires antes de expandirse un mercados secundarios. Mientras las áreas rurales tienen acceso limitado un marcas de primera calidad, ofrecen potencial de crecimiento futuro un través de urbanización creciente y expansión de infraestructura de comercio digital. Las diversas zonas climáticas de Argentina crean requerimientos específicos de productos - desde productos de control de humedad en regiones subtropicales hasta tratamientos humectantes en áreas áridas - necesitando adaptación regional de formulaciones de productos y enfoques de marketing.

Panorama competitivo

El panorama competitivo del mercado de cuidado capilar de Argentina exhibe una estructura consolidada caracterizada por la presencia predominante de corporaciones multinacionales. Los participantes clave del mercado, incluyendo Unilever PLC, L'Oréal s.un., Natura & Co Holding SA y Henkel AG & Co. KGaA, mantienen participación significativa del mercado un través de sus portafolios comprensivos de marcas. Estas organizaciones han establecido sus posiciones de mercado un través de la implementación de redes de distribución extensas, patrimonio de marca sustancial mi iniciativas sistemáticas de innovación de productos, particularmente en formulaciones que incorporan ingredientes naturales y soluciones específicas de tratamiento capilar.

El mercado demuestra dinámicas competitivas en evolución un través de adquisiciones corporativas estratégicas dentro de segmentos de primera calidad, acompañado de inversiones sustanciales en capacidades de investigación y desarrollo. Este enfoque estratégico facilita el desarrollo de formulaciones avanzadas y ofertas de productos innovadores. Los fabricantes domésticos contribuyen un la competencia del mercado un través de la producción de productos adaptados regionalmente que abordan preferencias específicas del consumidor y sensibilidades de precio. El énfasis competitivo ha cambiado de diferenciación basada en precio un innovación científica y sofisticación de productos, reflejando la progresión del mercado hacia la premiumización.

Los participantes del mercado están implementando iniciativas estratégicas enfocadas en sostenibilidad ambiental, particularmente en soluciones de empaque y formulaciones de ingredientes naturales. Esta dirección estratégica se alinea con la demanda creciente del consumidor por productos ambientalmente responsables y demuestra la adaptación del mercado un preferencias del consumidor en evolución y requerimientos regulatorios en el segmento de cuidado capilar.

Líderes de la industria de cuidado capilar de Argentina

-

Unilever PLC

-

L'Oréal s.un.

-

Natura & Co Holding SA

-

Henkel AG & Co. KGaA

-

Capilatis s.un.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Septiembre 2024: L'Oréal Paris introdujo Elvive Glycolic Gloss, una línea de productos de cuidado capilar formulada con ácido glicólico, un ingrediente de cuidado de la piel, en el mercado argentino.

- Julio 2024: TRESemmé lanzó Lamellar Shine, una línea especializada de productos de cuidado capilar, en Argentina. La colección incluye productos para lavar, tratar y finalizar todas las texturas de cabello, diseñados para realzar el brillo capilar.

- Julio 2024: Newsan adquirió las operaciones comerciales de Procter & Gamble en Argentina, incluyendo la marca de cuidado capilar Pantene, manteniendo instalaciones de producción local y empleo mientras crea un competidor híbrido local-internacional significativo en el mercado argentino.

Alcance del informe del mercado de cuidado capilar de Argentina

El cuidado capilar abarca las prácticas y rutinas utilizadas para mantener la salud, limpieza y apariencia del cabello, incluyendo actividades como lavado, acondicionamiento, peinado y uso de productos para abordar necesidades específicas del cabello.

El mercado de cuidado capilar de Argentina está segmentado por tipo de producto, categoríun, ingrediente y canal de distribución. Por tipo de producto, el mercado está segmentado en champú, acondicionador, colorantes capilares, productos de peinado capilar y otros tipos de productos. Por categoríun, el mercado está segmentado en productos de primera calidad y productos masivos. Por tipo de ingrediente, el mercado está segmentado en natural y orgánico y convencional/sintético. Por canal de distribución, el mercado está segmentado en tiendas especializadas, supermercados/hipermercados, tiendas de venta en línea y otros canales. El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Champú |

| Acondicionador |

| Colorantes capilares |

| Productos de peinado capilar |

| Otros tipos de productos |

| Productos premium |

| Productos masivos |

| Natural y orgánico |

| Convencional/sintético |

| Tiendas especializadas |

| Supermercados/hipermercados |

| Tiendas de venta online |

| Otros canales |

| Por tipo de producto | Champú |

| Acondicionador | |

| Colorantes capilares | |

| Productos de peinado capilar | |

| Otros tipos de productos | |

| Por categoría | Productos premium |

| Productos masivos | |

| Por tipo de ingrediente | Natural y orgánico |

| Convencional/sintético | |

| Por canal de distribución | Tiendas especializadas |

| Supermercados/hipermercados | |

| Tiendas de venta online | |

| Otros canales |

Preguntas clave respondidas en el informe

¿Cuál es el valor actual del mercado de cuidado capilar de Argentina?

El tamaño del mercado de cuidado capilar de Argentina es USD 1,03 mil millones en 2025 y se proyecta que alcance USD 1,45 mil millones en 2030.

¿Qué tipo de producto está creciendo más rápido?

Los productos de peinado capilar se están expandiendo un una TCAC del 7,35% debido un la experimentación impulsada por redes sociales entre consumidores urbanos más jóvenes.

¿Qué tan significativa es la venta en línea en esta categoríun?

Los canales en línea están registrando una TCAC del 8,73%, ayudados por el alcance logístico de Mercado Libre y la contribución de ingresos digitales del 20% de L'Oréal.

¿Por qué los ingredientes naturales están ganando tracción?

La demanda de etiqueta limpia aumentó después de informes de toxicologíun regional y esfuerzos de vigilancia de ANMAT, impulsando las fórmulas naturales y orgánicas un un ritmo de crecimiento del 8,26%.

Última actualización de la página el: