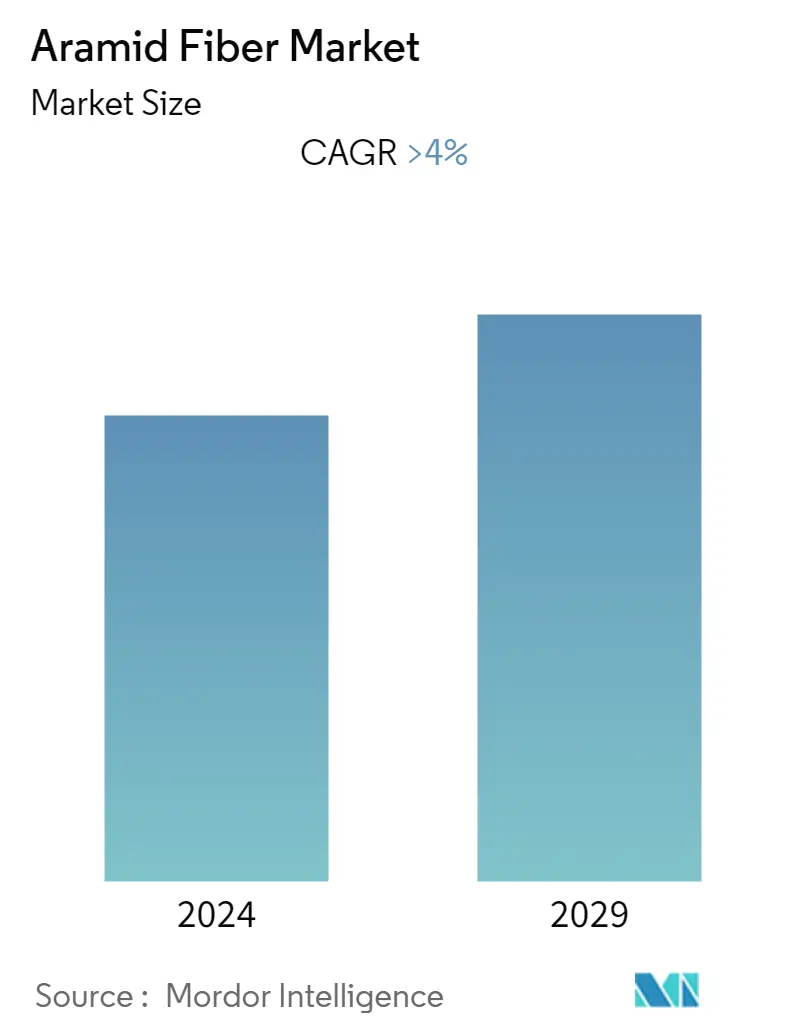

Tamaño del mercado de fibra de aramida

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| CAGR | > 4.00 % |

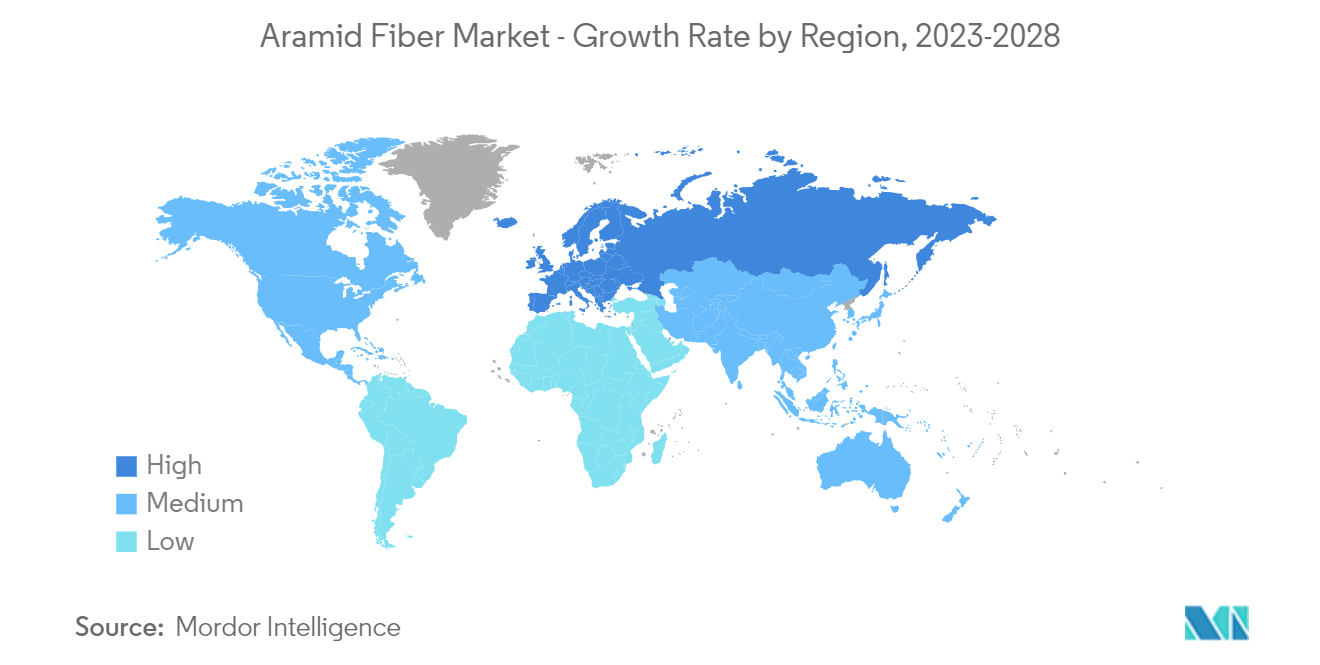

| Mercado de Crecimiento Más Rápido | Asia-Pacífico |

| Mercado Más Grande | Europa |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de fibra de aramida

- Durante el período del pronóstico, se espera que el mercado de fibra de aramida crezca a una tasa compuesta anual de más del 4%.

-

- El mercado se vio afectado negativamente por el COVID-19, debido a la falta de demanda del sector industrial. Durante el escenario de pandemia, las industrias de usuarios finales, como la automotriz, la aeroespacial y la electrónica, detuvieron temporalmente su producción, lo que provocó una disminución en la demanda de productos compuestos de fibras de aramida. Sin embargo, en 2021, las actividades de producción registraron un crecimiento positivo, lo que llevó a una recuperación de la demanda de fibras de aramida. Durante el período de previsión, también se espera que el mercado crezca de forma positiva. A corto plazo, se espera que el aumento del gasto en defensa de muchos países y la creciente demanda de fibra de aramida del sector aeroespacial impulsen el crecimiento del mercado.

- Por otro lado, el estudio predice que el crecimiento del mercado se verá frenado por la disponibilidad de mejores alternativas, como las fibras de vidrio.

- Durante el período de previsión, es probable que el mercado crezca debido a las nuevas aplicaciones en la industria de la fibra óptica y al crecimiento del mercado de vehículos aéreos no tripulados.

- Europa dominó el mercado de la fibra de aramida, seguida de América del Norte y Asia-Pacífico, con el mayor consumo proveniente de países como Alemania, Reino Unido, Francia e Italia.

Tendencias del mercado de fibra de aramida

Demanda creciente de la industria automotriz

- En la industria automotriz, las fibras de aramida se utilizan para fabricar materiales que refuerzan neumáticos, mangueras de turbocompresores, piezas de trenes motrices, correas, pastillas de freno, juntas, embragues, telas para asientos, componentes electrónicos, sensores de asientos y materiales para motores híbridos.

- Además, debido a su alta resistencia térmica, las fibras de aramida son ideales para la producción de escudos térmicos y aplicaciones debajo del capó.

- En los últimos años se ha producido un cambio hacia los automóviles ligeros. Debido a esto, los fabricantes de automóviles están diseñando vehículos más livianos reemplazando el metal con compuestos basados en fibra de aramida para hacerlos livianos, resistentes y reciclables. La creciente demanda de vehículos ligeros está favoreciendo al mercado de la fibra de aramida.

- Los fabricantes de automóviles están pasando del acero o el aluminio a materiales compuestos, que son esenciales para reducir el peso de los vehículos y lograr la rentabilidad de los ciclos de producción altamente automatizados. Algunas de las principales empresas, como BMW, Mercedes-Benz, McLaren, Chevrolet y Lamborghini, han comenzado a utilizar materiales como fibra de carbono y aleaciones de titanio para fabricar vehículos livianos y eficientes en el consumo de combustible.

- Por ejemplo, BMW se asoció con el productor alemán de fibra de carbono SGL Group con una inversión de aproximadamente mil millones de dólares. Además de BMW, otro fabricante de automóviles alemán, Audi, utiliza fibra de carbono para fabricar la pared trasera del bastidor espacial de su sedán de lujo A8. La fibra de carbono es un 50% más ligera que su predecesora metálica.

- Las fibras de aramida encuentran aplicaciones importantes en las carreras de automóviles. Se están convirtiendo en una importante alternativa al plástico reforzado con fibra de vidrio en los automóviles de carreras, ya que no se rompen ni dejan residuos en caso de accidente.

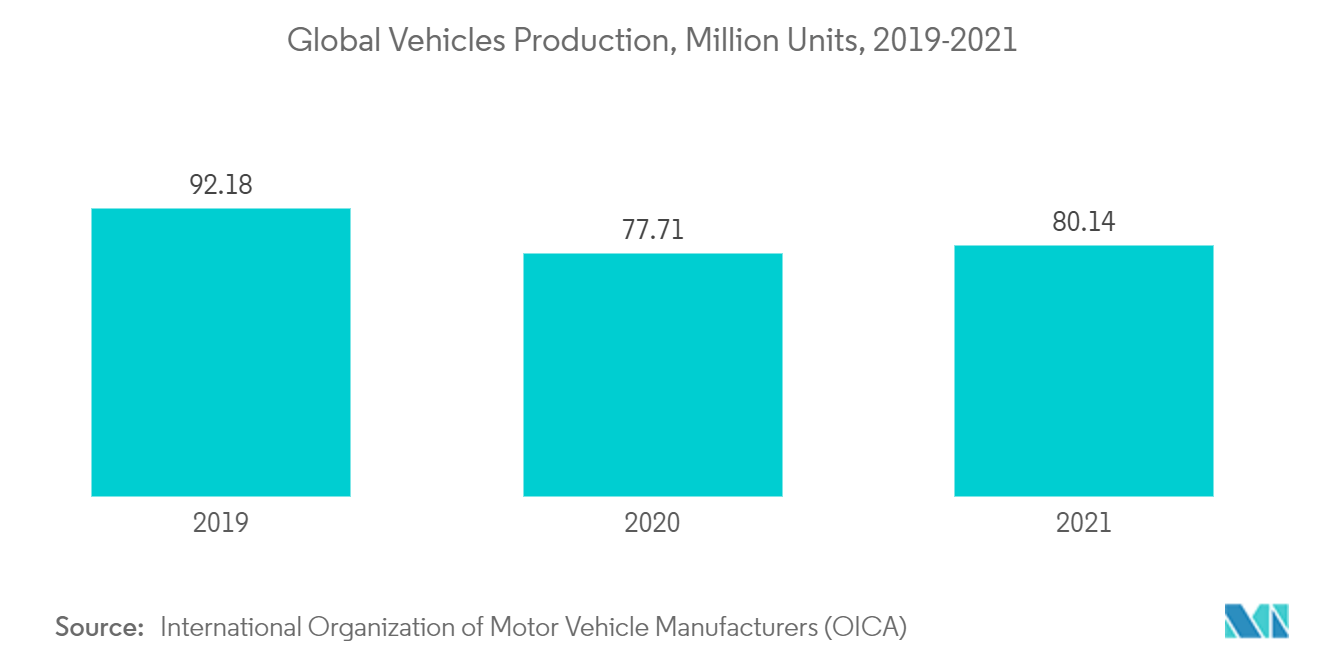

- La industria automotriz mundial fue testigo de una caída en la era COVID, pero ha cobrado impulso en tiempos más recientes. Según la Organización Internacional de Fabricantes de Vehículos de Motor (OICA), en 2021 se producirán alrededor de 80,14 millones de vehículos en todo el mundo, frente a 77,71 millones en 2020.

La región de Europa dominará el mercado

- Alemania lidera el mercado automovilístico europeo, con 41 plantas de ensamblaje y producción de motores que contribuyen a un tercio de la producción total de automóviles en Europa. Alemania es uno de los lugares más importantes para que la industria automotriz fabrique cosas. Es el hogar de una amplia gama de fabricantes, incluidos aquellos que fabrican equipos, materiales y piezas; motores; y los que arman todo el sistema.

- Según la OICA, el número total de automóviles y vehículos comerciales ligeros (LCV) producidos en Alemania ascendió a unos 3,74 millones de unidades en 2020 y alcanzó los 3,31 millones de unidades en 2021, con una tasa de disminución del 13%. El país ha sido testigo de esta caída en la producción de automóviles durante los últimos años. Esto se debe principalmente a los altos costos, el traslado de la producción a otros países (como China) y las nuevas reglas de control de emisiones WLTP, que dificultaron que muchas empresas registraran sus nuevos productos porque no podían cumplir con los requisitos.

- Alemania, al ser una de las principales bases de fabricación de la industria aeronáutica, alberga fabricantes de diferentes segmentos, como fabricantes de equipos, proveedores de materiales y componentes, productores de motores e integradores de sistemas completos. La industria aeroespacial es una industria clave en Alemania, según el Ministerio Federal de Economía y Energía. Tiene un fuerte núcleo industrial y se espera que crezca a un ritmo elevado en los próximos años.

- La industria aeroespacial alemana incluye más de 2.300 empresas ubicadas en todo el país, y el norte de Alemania registra la mayor concentración de empresas. En Baviera, Bremen, Baden-Württemberg y Mecklemburgo-Pomerania Occidental, por ejemplo, hay muchas fábricas que fabrican piezas y materiales para el interior de los aviones.

- Según la IATA, se espera que la industria de la aviación en Alemania crezca de manera constante debido al crecimiento del tráfico de pasajeros en el país. El país gastó 56.000 millones de dólares en su ejército en 2021, un 1,4% menos que en 2020. Debido a la invasión rusa de Ucrania en febrero de 2022, el gobierno ha dicho que planea gastar más en el ejército en los próximos años. Esto ayudará a que el mercado de defensa alemán crezca en los próximos años.

- En noviembre de 2022, Alemania compró aviones de combate F-35 con una inversión de 112.700 millones de dólares para modernizar el ejército con la incorporación de nuevos aviones Lightning II capaces de transportar armas nucleares. El F-35 es el único caza de quinta generación disponible para fortalecer las capacidades operativas del país.

- En los próximos años, se espera que todos los factores anteriores tengan un gran efecto en el crecimiento del mercado.

Descripción general de la industria de la fibra de aramida

El mercado de la fibra de aramida está muy consolidado; Los cinco principales actores dominan el mercado global con una participación significativa. Algunas de las empresas clave del mercado incluyen Tai Jin Limited, DuPont, Yantai Tayho Advanced Materials Co. Ltd., Kolon Industries Inc. y Hyosung Corporation, entre otras.

Líderes del mercado de fibra de aramida

-

TEIJIN LIMITED

-

DuPont

-

Yantai Tayho Advanced Materials Co., Ltd.

-

Kolon Industries, Inc.

-

HYOSUNG

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de fibra de aramida

- Junio de 2022 Teijin Aramid BV presentó el concepto Woven Matrix para la fabricación sencilla de diversas soluciones de protección balística. La para-aramida de alto rendimiento de la empresa, Twaron, se utiliza para crear la matriz tejida. La nueva tecnología de matriz basada en tela ayudaría a la empresa a ayudar a sus clientes de defensa y seguridad a optimizar sus procesos de fabricación al reducir la necesidad de actividades previas a la vinculación.

- Mayo de 2022 Taekwang Industry anunció una inversión de 112 millones de dólares para impulsar la producción de poliamidas aromáticas (aramida) de 1.500 toneladas a 5.000 toneladas por año para 2025.

Informe de mercado de fibra de aramida índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Aumento del gasto en defensa de muchos países

4.1.2 Creciente demanda del sector aeroespacial

4.2 Restricciones

4.2.1 Alternativas disponibles con mejores propiedades

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Valor)

5.1 Por tipo de producto

5.1.1 para-aramida

5.1.2 meta-aramida

5.2 Por industria de usuarios finales

5.2.1 Equipos de seguridad y protección

5.2.2 Aeroespacial

5.2.3 Automotor

5.2.4 Electrónica y Telecomunicaciones

5.2.5 Otras industrias de usuarios finales

5.3 Geografía

5.3.1 Asia-Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia-Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Italia

5.3.3.4 Francia

5.3.3.5 Rusia

5.3.3.6 El resto de Europa

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Arabia Saudita

5.3.5.2 Sudáfrica

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de cuota de mercado

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 China National Bluestar (Group) Co. Ltd.

6.4.2 DuPont

6.4.3 Hebei Silicon Valley Chemical Co. Ltd.

6.4.4 Huvis

6.4.5 HYOSUNG

6.4.6 KERMEL

6.4.7 Kolon Industries Inc.

6.4.8 Shenma Industrial Co. Ltd.

6.4.9 SINOPEC YIZHENG CHEMICAL FIBRE LIMITED LIABILITY COMPANY

6.4.10 Suzhou Zhaoda Specially Fiber Technical Co. Ltd.

6.4.11 TEIJIN LIMITED

6.4.12 TORAY INDUSTRIES INC.

6.4.13 Wuxi Heshengyuan Carbon Fiber Technology Co. Ltd.

6.4.14 X-FIPER New Material Co. Ltd.

6.4.15 Xiamen Chao Yu Environmental Protection Technology Co. Ltd.

6.4.16 Yantai Tayho Advanced Materials Co. Ltd.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Aplicaciones emergentes en la industria de la fibra óptica

7.2 Expansión del mercado de vehículos aéreos no tripulados (UAV)

7.3 Otras oportunidades

Segmentación de la industria de fibra de aramida

La fibra de aramida es una fibra orgánica artificial de alto rendimiento que se fabrica a partir de poliamidas aromáticas. Las características clave de la fibra de aramida incluyen alta resistencia, buena resistencia al calor, la abrasión y los disolventes orgánicos, no conductividad y baja inflamabilidad. Se utiliza principalmente para aplicaciones como composites, balística, cables de fibra óptica, ropa de protección contra el calor y productos químicos, entre otras. El mercado de la fibra de aramida está segmentado por tipo de producto, industria de usuario final y geografía. Por tipo de producto, el mercado se segmenta en paraaramida y metaaramida. Por industria de usuarios finales, el mercado se segmenta en equipos de seguridad y protección, aeroespacial, automotriz, electrónica y telecomunicaciones, y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y las previsiones para el mercado de fibra de aramida en 16 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (millones de dólares).

| Por tipo de producto | ||

| ||

|

| Por industria de usuarios finales | ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de fibra de aramida

¿Cuál es el tamaño actual del mercado Fibra de aramida?

Se proyecta que el mercado Fibra de aramida registrará una CAGR superior al 4% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Fibra de aramida?

TEIJIN LIMITED, DuPont, Yantai Tayho Advanced Materials Co., Ltd., Kolon Industries, Inc., HYOSUNG son las principales empresas que operan en el mercado de fibra de aramida.

¿Cuál es la región de más rápido crecimiento en el mercado Fibra de aramida?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de fibra de aramida?

En 2024, Europa representa la mayor cuota de mercado en el mercado de fibra de aramida.

¿Qué años cubre este mercado de Fibra de aramida?

El informe cubre el tamaño histórico del mercado de Fibra de aramida para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Fibra de aramida para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de fibra de aramida

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Fibra de aramida en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Fibra de aramida incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.