Análisis de mercado de revestimientos anticorrosión

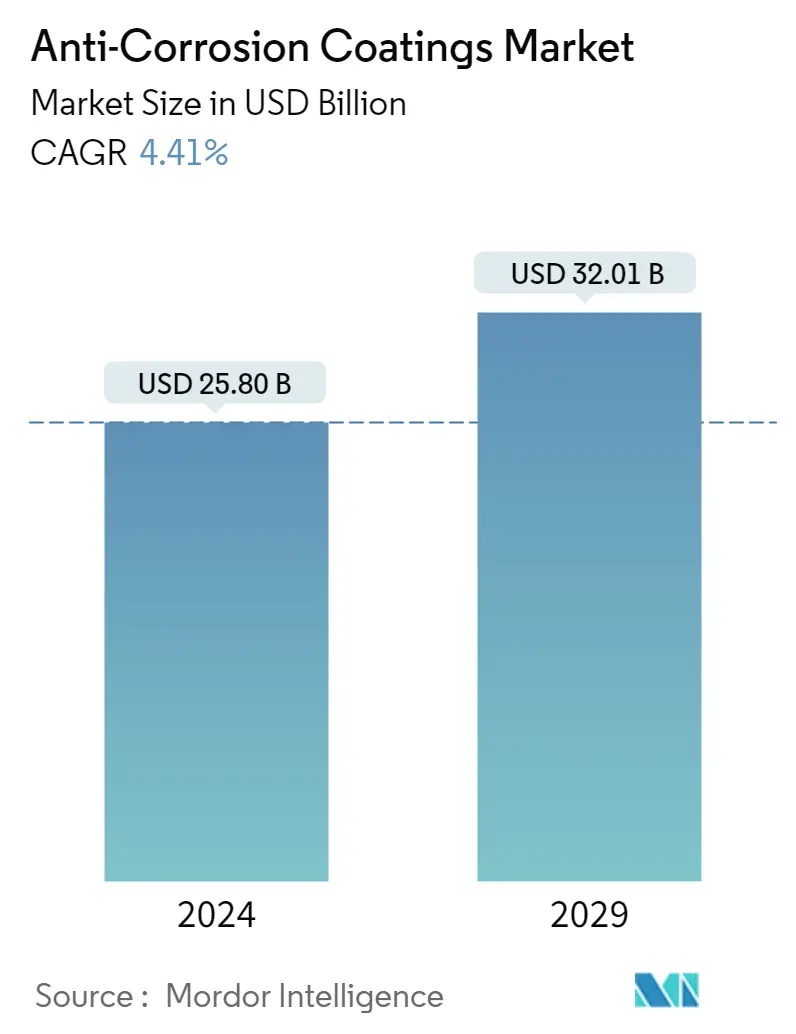

El tamaño del mercado de revestimientos anticorrosión se estima en 25,80 mil millones de dólares en 2024 y se espera que alcance los 32,01 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,41% durante el período previsto (2024-2029).

- La pandemia de COVID-19 ha tenido un impacto negativo en el sector de los recubrimientos anticorrosión. Los bloqueos globales y las severas reglas impuestas por los gobiernos resultaron en un revés catastrófico, ya que la mayoría de los centros de producción fueron cerrados. No obstante, el negocio se ha ido recuperando desde 2021 y se espera que aumente significativamente en los próximos años.

- Los principales factores que impulsan el mercado son el crecimiento significativo de la industria de la infraestructura, un aumento de la demanda de la industria marina y la expansión de las actividades de petróleo y gas en Asia-Pacífico y América del Norte.

- Regulaciones relacionadas con compuestos orgánicos volátiles (COV) y se espera que obstaculicen el crecimiento del mercado estudiado.

- Se espera que importantes inversiones en la industria de infraestructura en las economías emergentes y una mayor adopción de recubrimientos a base de agua brinden notables oportunidades de crecimiento en el mercado de recubrimientos anticorrosión en el futuro.

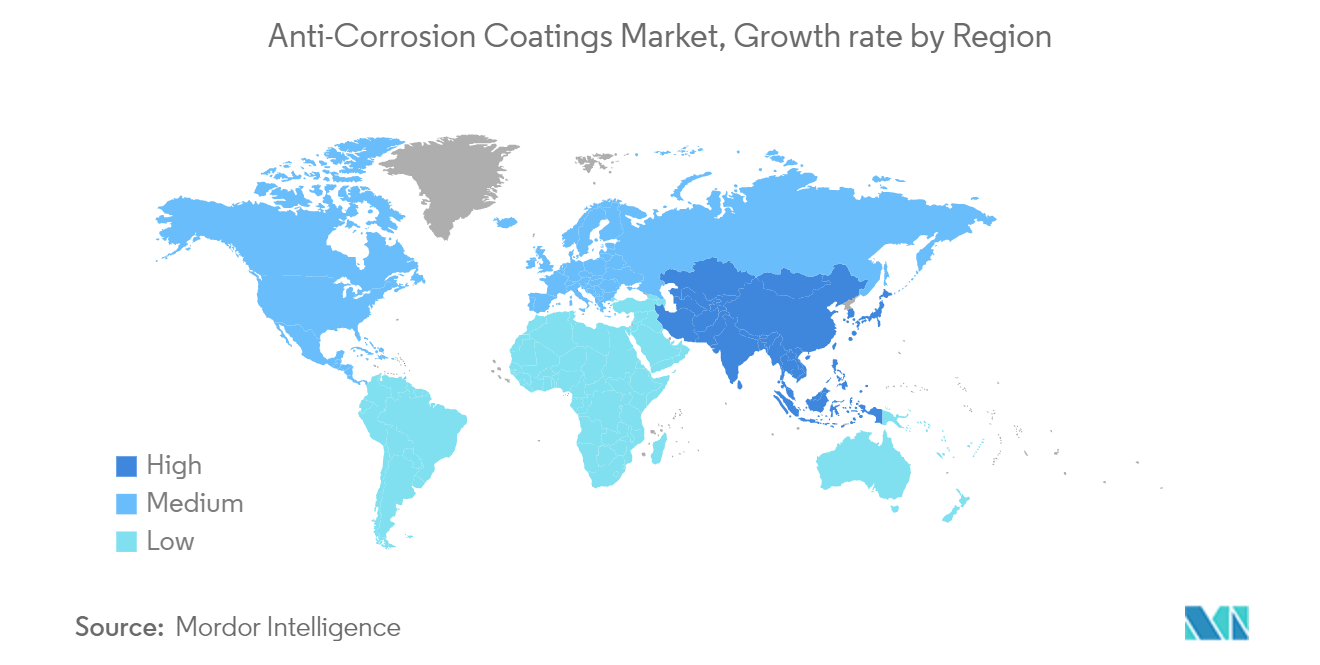

- Se espera que la región de Asia y el Pacífico domine los mercados de recubrimientos anticorrosión debido al aumento de las inversiones en diversas industrias de usuarios finales en la región durante el período previsto.

Tendencias del mercado de revestimientos anticorrosión

Demanda creciente de la industria de infraestructura

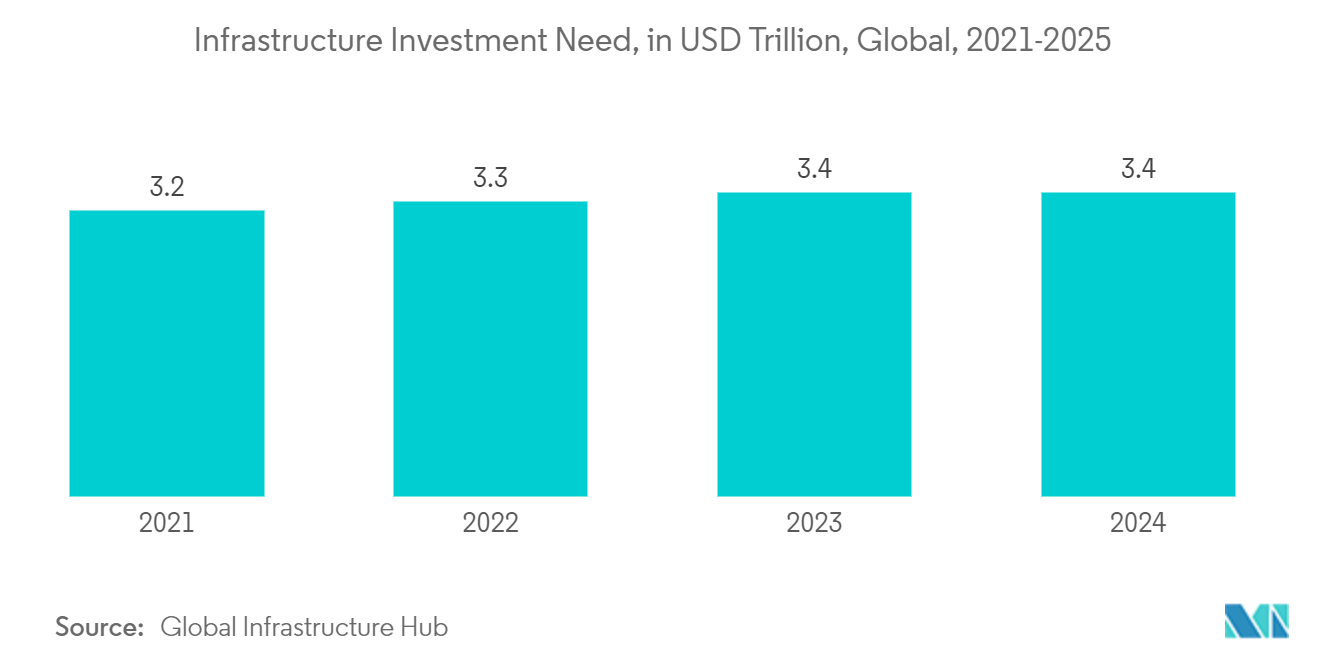

- El segmento de infraestructura representa la mayor parte del mercado y también se estima que es el segmento de más rápido crecimiento. Los ferrocarriles, puentes y carreteras contribuyeron como los principales segmentos de la infraestructura. Se espera que el rápido aumento de la población y el crecimiento de los proyectos de infraestructura impulsen la demanda de revestimientos anticorrosión.

- Hay varios proyectos a pequeña escala repartidos por Asia-Pacífico y América del Norte. Además de ser el país más poblado del mundo, China también tiene el mayor número de pasajeros de ferrocarril.

- Además, también se espera que los proyectos de carreteras en Asia y el Pacífico aumenten el consumo de revestimientos anticorrosión. Por ejemplo, según el Ministerio de Transporte por Carretera y Carreteras, el actual Bharatmala Pariyojna está desarrollando unos 26.000 kilómetros de corredores económicos para transportar la mayor parte del tráfico de mercancías por carretera. La mejora de los corredores económicos, GQ y NS-EW se ha realizado mediante la construcción de 8.000 km de corredores intermedios y 7.500 km de rutas alimentadoras.

- Para el desarrollo de infraestructuras, según China Briefings, a finales de 2021, el Ministerio de Finanzas de China preasignó 229.600 millones de dólares de la cuota de 2022 para su uso en el primer trimestre con la esperanza de que la liquidez adicional estimule la inversión en a principios de año, con cuotas más altas asignadas a provincias y regiones con mayores necesidades de capital.

- En abril de 2023, los datos del Banco Mundial indicaron que la participación privada en infraestructura (PPI) alcanzó alrededor de 91,7 mil millones de dólares con alrededor de 263 proyectos, lo que representa un crecimiento del 23% con respecto a 2021. Se observa en los países de ingresos bajos y medios, la inversión en infraestructura se ha recuperado en 2022.

- Según el Departamento de Transporte de Estados Unidos (USDoT) y la Administración Federal de Carreteras (FHWA), en los años 2022 y 2030 se han asignado alrededor de 120 mil millones de dólares para carreteras y puentes, de los cuales cerca de 2.800 puentes ya han sido inaugurados. El USDOT invirtió 2.200 millones de dólares en 166 proyectos en subvenciones para la reconstrucción de la infraestructura estadounidense con sostenibilidad y equidad (RAISE). Facilitará la modernización del ferrocarril, los puertos, las carreteras, los puentes y el transporte intermodal para que sean más asequibles, seguros y sostenibles.

- Se espera que los factores antes mencionados aumenten la demanda de recubrimientos anticorrosión en el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- En Asia-Pacífico, aunque China, Japón y Corea del Sur lideran la industria de construcción naval, están apareciendo nuevos centros de transporte marítimo en Vietnam, India y Filipinas.

- Australia y Nueva Zelanda son naciones insulares, y la escala geográfica de la costa y las vías fluviales de Australia ha dado como resultado una gran cantidad de embarcaciones recreativas, comerciales y de defensa.

- China es el principal importador y exportador de petróleo crudo del mundo. Por lo tanto, es probable que cualquier cambio que afecte las actividades de expansión relacionadas con el sector del petróleo y el gas tenga un impacto significativo en el mercado de recubrimientos anticorrosión en China.

- Según la Administración de Información Energética de EE. UU., en 2022, China ha priorizado iniciativas bajas en carbono y neutrales en carbono para cumplir con los objetivos climáticos del país para 2030 y 2060 de picos de emisiones de carbono y neutralidad de carbono, respectivamente. El plan ha fijado el objetivo de que la producción anual de gas natural aumente a 8,1 billones de pies cúbicos (Tcf) y la capacidad de generación instalada aumente a 3,0 teravatios (TW).

- Los recubrimientos anticorrosión también desempeñan un papel importante en las aplicaciones de infraestructura y el desarrollo global, y un aumento de la inversión en infraestructura está impulsando la demanda de recubrimientos anticorrosión. Según el Banco Asiático de Desarrollo (BAD), si Asia-Pacífico tiene que mantener su impulso de crecimiento, responder al cambio climático y eliminar la pobreza, entonces la región tiene que invertir 1,7 billones de dólares al año hasta 2030 en desarrollo de infraestructura.

- Por lo tanto, se espera que los factores antes mencionados impulsen el mercado de recubrimientos anticorrosión en el período de pronóstico.

Descripción general de la industria de recubrimientos anticorrosión

El mercado de recubrimientos anticorrosión está consolidado y las principales empresas incluyen PPG Industries, Inc., Akzo Nobel NV, Nippon Paint Holdings Co., Ltd., RPM International Inc. y Sherwin-Williams Company.

Líderes del mercado de revestimientos anticorrosión

RPM International Inc.

The Sherwin-Williams Company

PPG Industries, Inc.

Akzo Nobel N.V.

Nippon Paint Holdings Co., Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de recubrimientos anticorrosión

- Marzo de 2023 PPG Industries lanzó el polvo de imprimación PPG ENVIROCRON Primeron, con el objetivo de proteger y proporcionar una resistencia superior a la corrosión a sustratos metálicos como aluminio, acero metalizado y acero galvanizado en caliente.

- Junio de 2022 Hempel lanzó un novedoso recubrimiento CUI conocido por sus propiedades de secado rápido y su eficacia para combatir la corrosión bajo aislamiento. Este recubrimiento ofrece protección contra la corrosión y mejora la productividad en instalaciones de generación de energía y petróleo y gas.

Segmentación de la industria de revestimientos anticorrosión

Los recubrimientos anticorrosión brindan protección a los componentes metálicos contra el óxido, la niebla salina, la humedad, la oxidación y otros químicos industriales y ambientes corrosivos. Las propiedades anticorrosivas de estos recubrimientos garantizan una vida útil más larga de los componentes metálicos.

El mercado de recubrimientos anticorrosión está segmentado por tipo de resina, tecnología, industria de usuario final y geografía. Por tipo de resina, el mercado se segmenta en epoxi, poliéster, poliuretano, éster vinílico y otros tipos de resina. Por tecnología, el mercado se segmenta en base agua, base solvente, polvo y curado UV. Por industria de usuario final, el mercado se segmenta en petróleo y gas, marina, energía, infraestructura, industrial, aeroespacial y de defensa, transporte y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones para el mercado de recubrimientos anticorrosión en 15 países de las principales regiones.

Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (USD).

| Epoxy |

| Alquídicos |

| Poliéster |

| Poliuretano |

| Éster vinílico |

| Otros tipos de resina |

| Llevado por barco |

| A base de disolvente |

| Polvo |

| curado con UV |

| Petróleo y gas |

| Marina |

| Fuerza |

| Infraestructura |

| Industrial |

| Aeroespacial y Defensa |

| Transporte |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por tipo de resina | Epoxy | |

| Alquídicos | ||

| Poliéster | ||

| Poliuretano | ||

| Éster vinílico | ||

| Otros tipos de resina | ||

| Por tecnología | Llevado por barco | |

| A base de disolvente | ||

| Polvo | ||

| curado con UV | ||

| Por industria de usuarios finales | Petróleo y gas | |

| Marina | ||

| Fuerza | ||

| Infraestructura | ||

| Industrial | ||

| Aeroespacial y Defensa | ||

| Transporte | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de Recubrimientos anticorrosión

¿Qué tamaño tiene el mercado de Recubrimientos anticorrosión?

Se espera que el tamaño del mercado de revestimientos anticorrosión alcance los 25,80 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,41% hasta alcanzar los 32,01 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Recubrimientos anticorrosión?

En 2024, se espera que el tamaño del mercado de revestimientos anticorrosión alcance los 25,80 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Recubrimientos anticorrosión?

RPM International Inc., The Sherwin-Williams Company, PPG Industries, Inc., Akzo Nobel N.V., Nippon Paint Holdings Co., Ltd. son las principales empresas que operan en el mercado de revestimientos anticorrosión.

¿Cuál es la región de más rápido crecimiento en el mercado Recubrimientos anticorrosión?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Recubrimientos anticorrosión?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de recubrimientos anticorrosión.

¿Qué años cubre este mercado de Recubrimientos anticorrosión y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de revestimientos anticorrosión se estimó en 24,71 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Recubrimientos anticorrosión para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Recubrimientos anticorrosión para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de recubrimientos anticorrosión

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Recubrimientos anticorrosión en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Recubrimientos anticorrosión incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.