Análisis de mercado de cloruro de aluminio anhidro

El tamaño del mercado del cloruro de aluminio anhidro se estima actualmente en 1,4 millones de toneladas. Se espera que alcance 1,85 millones de toneladas durante el período previsto, registrando una tasa compuesta anual de más del 5% durante el período previsto.

La pandemia de COVID-19 afectó negativamente al mercado del cloruro de aluminio anhidro. Sin embargo, el mercado se recuperó significativamente en 2021 debido al aumento de las aplicaciones en productos farmacéuticos, pesticidas, fabricación de productos químicos, pigmentos y otros.

- Es probable que la creciente demanda de la industria química y de pigmentos y la creciente demanda del sector farmacéutico sean los principales impulsores del crecimiento del mercado del cloruro de aluminio anhidro a mediano plazo.

- Sin embargo, se espera que las dificultades para almacenar cloruro de aluminio anhidro limiten el crecimiento del mercado del cloruro de aluminio anhidro.

- Sin embargo, es probable que el crecimiento de las industrias de sabores, fragancias y cuidado bucal cree pronto oportunidades de crecimiento lucrativas para el mercado global.

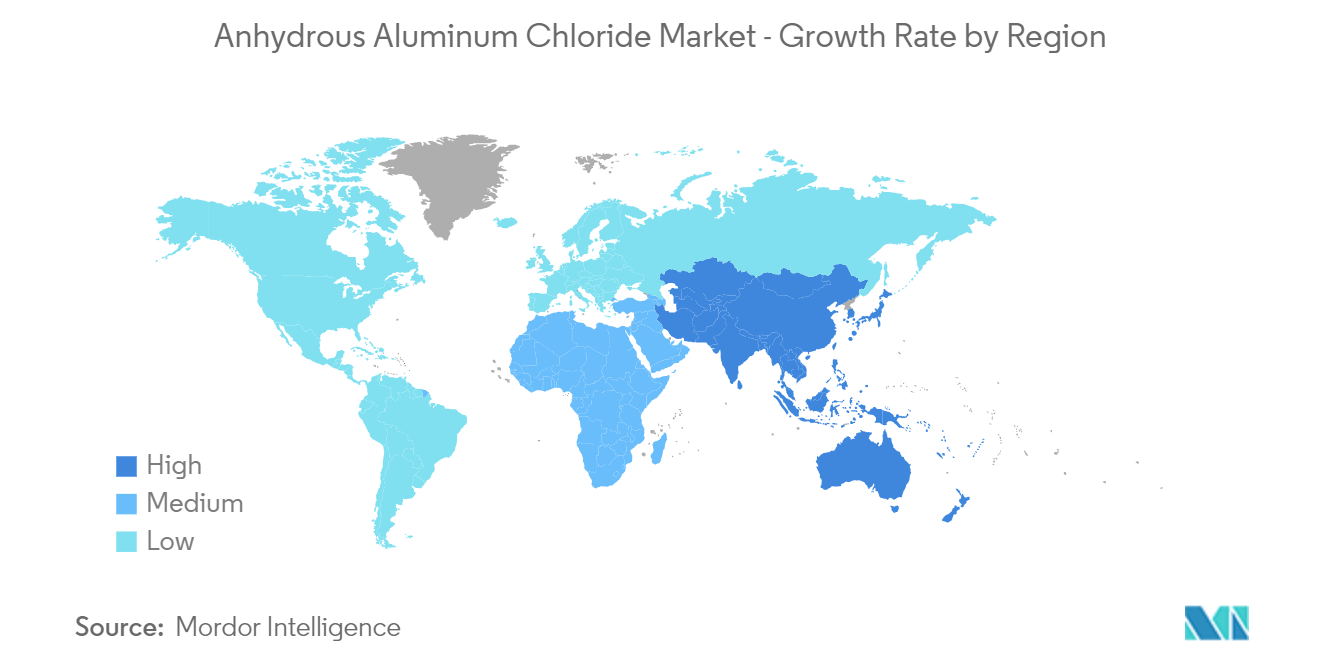

- Asia-Pacífico representa el mercado más grande y también se espera que sea el de más rápido crecimiento durante el período previsto, debido al creciente consumo de países como China, India y Japón.

Tendencias del mercado de cloruro de aluminio anhidro

Creciente demanda del sector de pigmentos

- El cloruro de aluminio anhidro se utiliza ampliamente en la fabricación de pigmentos y tintes como catalizadores. Se utiliza principalmente para fabricar CPC verde, antraquinona y otros derivados. Los pigmentos verdes CPC son pigmentos orgánicos de amplio espectro ampliamente utilizados en la industria textil y aplicaciones de impresión. Las antraquinonas se utilizan ampliamente como tintes para fibras sintéticas y naturales.

- Se espera que la demanda de tintes y pigmentos en el mercado se beneficie enormemente de la creciente industria textil y las actividades de infraestructura en todo el mundo. Los pigmentos y tintes son materias primas clave que se utilizan en la fabricación de diversas pinturas, recubrimientos y otras aplicaciones de usuario final en la industria textil y del plástico.

- Según la Indian Brand Equity Foundation (IBEF), la industria textil india experimentó un crecimiento interanual del 41% en sus exportaciones en el año fiscal 22, alcanzando una valoración de 44.400 millones de dólares durante el mismo período. India es un importante productor de algodón y se prevé que su producción alcance los 7,2 millones de toneladas en 2030.

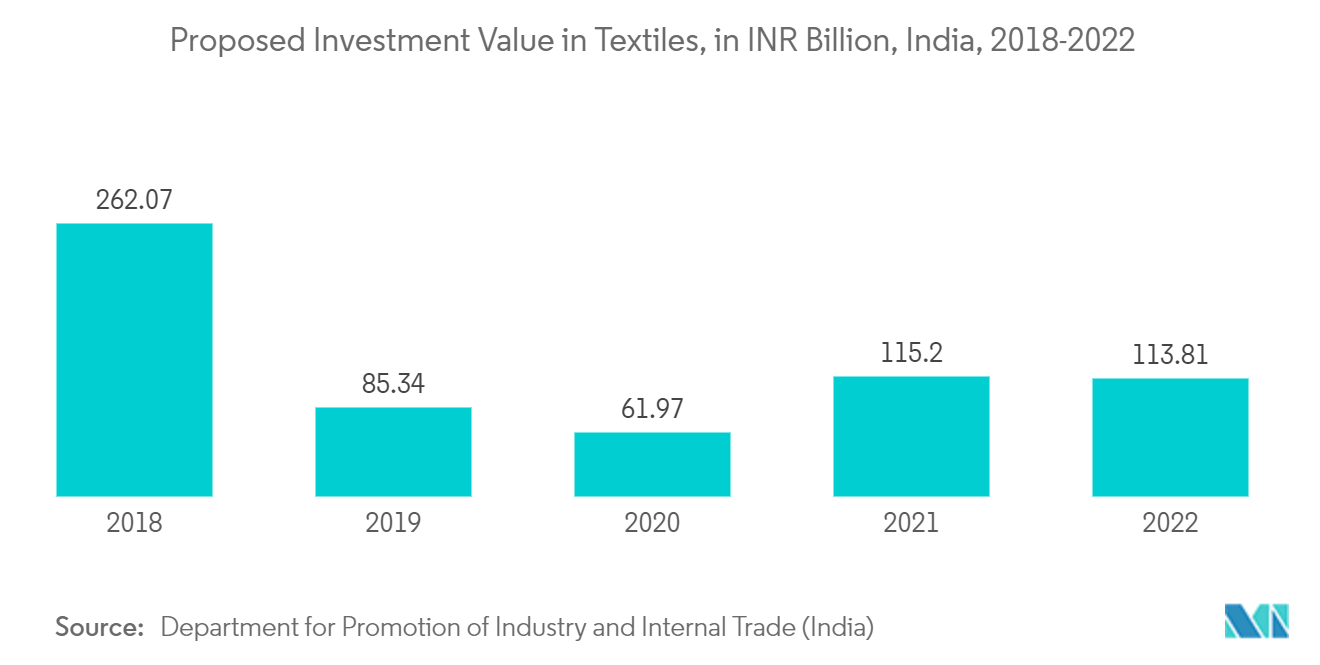

- Además, según el Departamento de Promoción de la Industria y el Comercio Interior (India), el valor de inversión propuesto en textiles de la India alcanzó los 113,81 mil millones de rupias (1,38 mil millones de dólares) en 2022 y registró un crecimiento en comparación con años anteriores.

- Según el Consejo Nacional de Organizaciones Textiles (NCTO), los envíos totales de textiles y prendas de vestir alcanzaron los 65.800 millones de dólares en 2022.

- También se espera que la creciente industria de pinturas y revestimientos contribuya en gran medida a la creciente demanda de pigmentos en el mercado. Algunos de los factores que impulsan el crecimiento de la industria de pinturas y revestimientos son la creciente demanda del segmento de la construcción, la industria automotriz y otras aplicaciones de usuario final.

- Debido a todos los factores mencionados anteriormente, se espera que el mercado de cloruro de aluminio anhidro crezca rápidamente durante el período previsto.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico dominó la cuota de mercado mundial. Con aplicaciones cada vez mayores en países como China, Japón e India, la utilización de cloruro de aluminio anhidro está aumentando en la región.

- China es actualmente el mercado más grande del mundo de tintes y pigmentos y representa aproximadamente el 30% del consumo mundial. La creciente industria textil y la creciente demanda de pinturas y revestimientos en el país son los principales impulsores de este crecimiento. Además, se espera que la creciente población y el aumento de los ingresos disponibles de los consumidores impulsen la demanda de tintes y pigmentos en China en los próximos años.

- Se espera que China crezca más rápidamente en la región debido a la rápida industrialización, y la demanda de cloruro de aluminio anhidro para utilizarlo como materia prima y catalizador está aumentando en diversas industrias manufactureras.

- Se espera que el aumento del gasto gubernamental en desarrollo industrial, a saber, textiles, fabricación de productos químicos, productos farmacéuticos y petroquímicos, en países como China e India estimule la demanda del mercado durante el período previsto.

- Según la Oficina Nacional de Estadísticas, en 2022, el funcionamiento económico general de las industrias petroquímica y química (excluida la extracción de petróleo y gas) se mantuvo estable. En 2022, la producción disminuyó, mientras que la tasa de utilización de la capacidad de la industria de materias primas químicas y de fabricación de productos químicos registró más del 76% interanual.

- Además, según la India Brand Equity Foundation (IBEF), el país ha permitido el 100% de la inversión extranjera directa (IED) en el sector textil por vía automática. Se espera que el plan PLI de 10.683 millones de rupias (1.440 millones de dólares) sea un importante impulso para los fabricantes textiles.

- Además, en el presupuesto de la Unión para 2022-23, la asignación total para el sector textil fue de 12.382 millones de rupias (1.620 millones de dólares). De esto, 133,83 millones de rupias (17,5 millones de dólares) se destinaron al Plan de Desarrollo del Clúster Textil, 100 millones de rupias (13,07 millones de dólares) a la Misión Técnica Nacional de Textiles y 15 millones de rupias (1,96 millones de dólares) cada uno a la Mega Región Textil Integrada de PM y Plan de parques de prendas de vestir y Plan de incentivos vinculados a la producción. Estas asignaciones respaldarán el crecimiento de la industria textil en el país, lo que aumentará aún más la demanda de cloruro de aluminio anhidro del segmento textil en los próximos años.

- Por lo tanto, se espera que estos factores antes mencionados aceleren las aplicaciones de cloruro de aluminio anhidro en diversas aplicaciones de uso final, impulsando así el crecimiento de la industria durante el período de pronóstico.

Descripción general de la industria del cloruro de aluminio anhidro

El mercado del cloruro de aluminio anhidro está consolidado, y los actores representan una cuota marginal del mercado estudiado. Algunas empresas importantes del mercado (sin seguir un orden concreto) son BASF SE, Gujarat Alkalies and Chemical Limited, Aditya Birla Chemicals, DCM Shriram y Kanto Denka Kogyo Co. Ltd, entre otras.

Líderes del mercado de cloruro de aluminio anhidro

-

Aditya Birla Chemicals

-

BASF SE

-

Gujarat Alkali and Chemicals Ltd .

-

DCM Shriram

-

Kanto Denka Kogyo Co. Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de cloruro de aluminio anhidro

Los desarrollos recientes relacionados con el mercado estudiado se cubrirán en el informe completo.

Segmentación de la industria del cloruro de aluminio anhidro

El cloruro de aluminio anhidro es un sólido inorgánico inodoro que normalmente tiene un aspecto de blanco a gris, pero que también puede ser amarillo debido a las trazas de cloruro de hierro. Se emplea con frecuencia en la industria química porque se utiliza principalmente como catalizador durante la reacción de Friedel Crafts y como ácido de Lewis. El cloruro de aluminio (AlCl3) es un compuesto químico con la fórmula AlCl3. El mercado de cloruro de aluminio anhidro está segmentado según forma, aplicación y geografía. Por forma, el mercado se segmenta en polvo, gránulos y cristales. Por aplicación, el mercado se segmenta en productos farmacéuticos, pesticidas, fabricación de productos químicos, pigmentos y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones para el mercado de cloruro de aluminio anhidro en 15 países de las principales regiones. El dimensionamiento del mercado y las previsiones para cada segmento se han realizado en función del volumen (toneladas).

| Polvo |

| Gránulos |

| Cristales |

| Productos farmacéuticos |

| Pesticidas |

| Fabricación de productos químicos |

| pigmentos |

| Otras aplicaciones |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Forma | Polvo | |

| Gránulos | ||

| Cristales | ||

| Solicitud | Productos farmacéuticos | |

| Pesticidas | ||

| Fabricación de productos químicos | ||

| pigmentos | ||

| Otras aplicaciones | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de cloruro de aluminio anhidro

¿Cuál es el tamaño actual del mercado Cloruro de aluminio anhidro?

Se proyecta que el mercado Cloruro de aluminio anhidro registre una tasa compuesta anual superior al 5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Cloruro de aluminio anhidro?

Aditya Birla Chemicals, BASF SE, Gujarat Alkali and Chemicals Ltd ., DCM Shriram, Kanto Denka Kogyo Co. Ltd son las principales empresas que operan en el mercado de cloruro de aluminio anhidro.

¿Cuál es la región de más rápido crecimiento en el mercado Cloruro de aluminio anhidro?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Cloruro de aluminio anhidro?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de cloruro de aluminio anhidro.

¿Qué años cubre este mercado de Cloruro de aluminio anhidro?

El informe cubre el tamaño histórico del mercado de Cloruro de aluminio anhidro durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Cloruro de aluminio anhidro para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del cloruro de aluminio anhidro

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de cloruro de aluminio anhidro en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de cloruro de aluminio anhidro incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.