Tamaño del mercado inmobiliario de Malasia

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

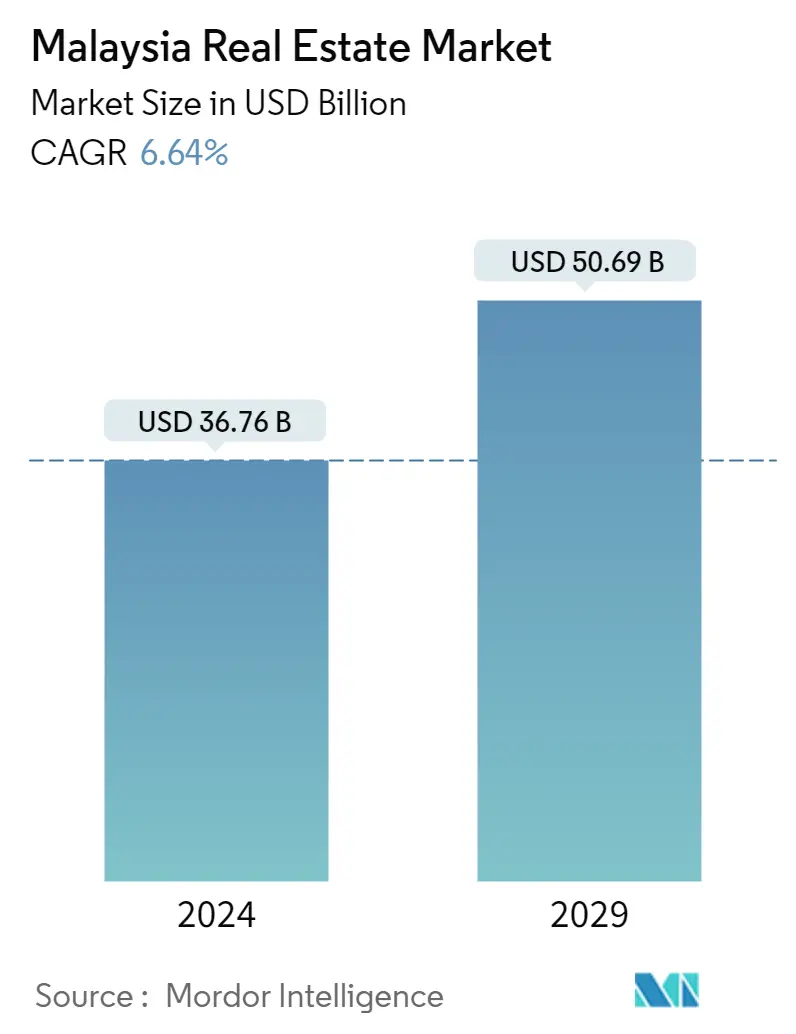

| Volumen del mercado (2024) | USD 36.76 mil millones de dólares |

| Volumen del mercado (2029) | USD 50.69 mil millones de dólares |

| CAGR(2024 - 2029) | 6.64 % |

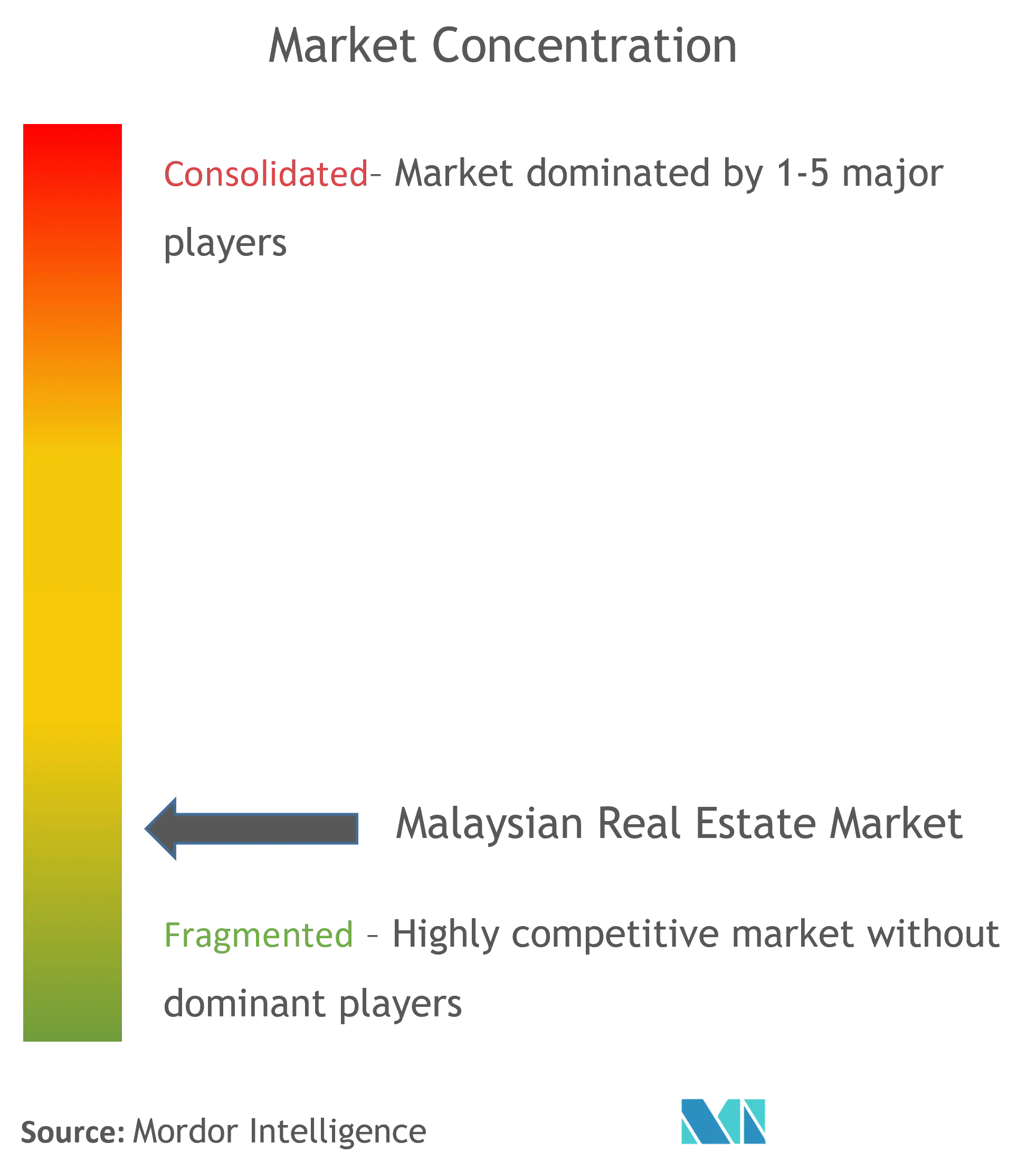

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado inmobiliario de Malasia

El tamaño del mercado inmobiliario de Malasia se estima en USD 36,76 mil millones en 2024 y se espera que alcance los USD 50,69 mil millones para 2029, creciendo a una CAGR del 6,64% durante el período de pronóstico (2024-2029).

- Se espera que el mercado inmobiliario de Malasia registre una CAGR de más del 4,5 % durante el período de pronóstico. La pandemia de COVID-19 paralizó la demanda, lo que añadió presión a la baja sobre los precios de la vivienda. Como resultado, el índice de precios de la vivienda de Malasia aumentó un minúsculo 0,3% durante el año hasta el primer trimestre de 2021, por debajo del aumento interanual del 1,9% del año anterior. Se trata de una fuerte desaceleración con respecto al crecimiento anual de los precios del 7,5% entre 2010 y 2019. Cuando se ajusta a la inflación, los precios de la vivienda cayeron un 1,3% interanual en el primer trimestre de 2021.

- El mercado inmobiliario de Malasia se recuperó en 2022, ya que es probable que una mayor demanda se incline hacia la vivienda asequible. Los promotores se mostraron cautelosamente optimistas sobre las perspectivas inmobiliarias a medio y largo plazo debido a la probabilidad de una fuerte demanda de propiedades entre el grupo demográfico joven.

- Se espera que la tasa de interés en este momento siga siendo favorable. El año 2022 siguió siendo desafiante con respecto a 2021, ya que había poco que dar en el Presupuesto 2022, excepto el impuesto sobre las ganancias inmobiliarias (RPGT) que revirtió al 0% y 5.0% tanto para personas físicas como para empresas, respectivamente.

Tendencias del mercado inmobiliario de Malasia

El exceso de oferta causa problemas

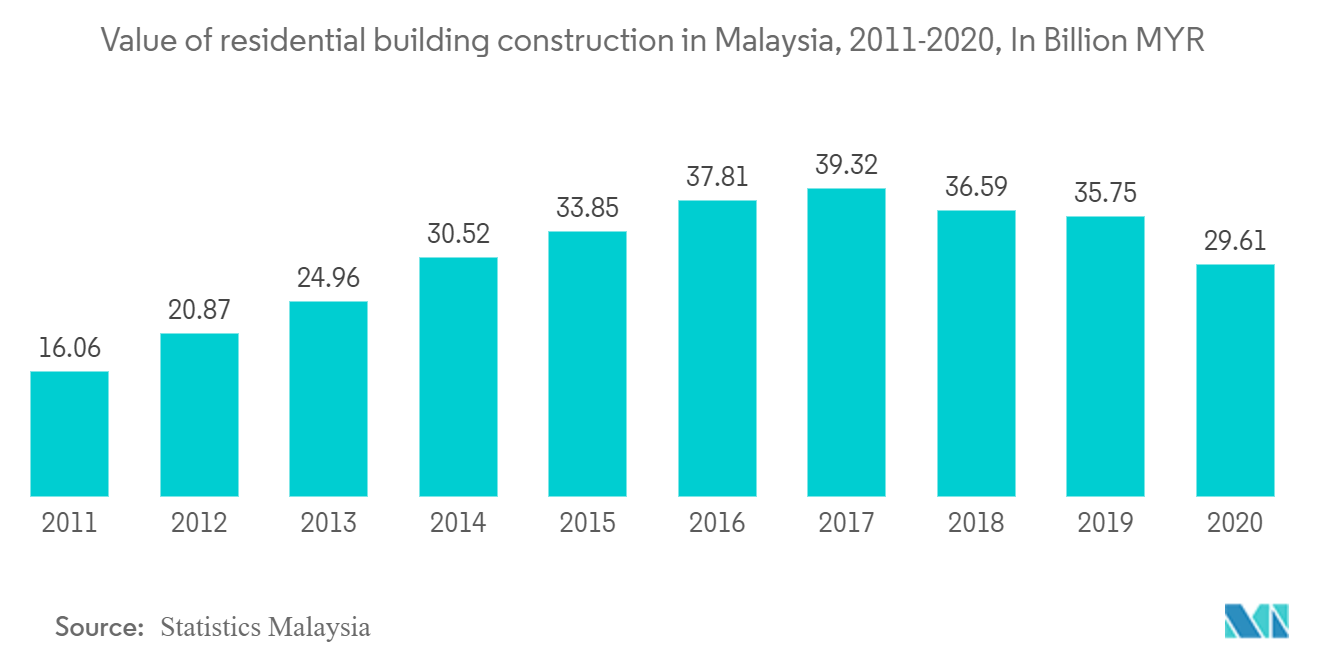

Después de una década de auge de los precios de la vivienda, el mercado inmobiliario de Malasia se ha enfriado en los últimos dos años debido a un exceso masivo de oferta. El año pasado hubo 18.480 millones de MYR (4.410 millones de dólares) en apartamentos sin vender en las principales ciudades de Malasia, como resultado de un grave exceso de construcción de propiedades de alta gama durante el reciente auge.

Para combatir este exceso de construcción, el gobierno introdujo múltiples medidas para controlar la especulación y disuadir a los desarrolladores de construir en exceso. El impuesto de timbre se incrementó del 3% al 4% sobre las propiedades con un valor superior a 1 millón de MYR (238.578 USD).

El gobierno también introdujo un 5% adicional en el impuesto sobre las ganancias de bienes inmuebles (RPGT, por sus siglas en inglés) sobre las ventas de propiedades poseídas durante 6 años o más. Sin embargo, estas medidas se relajaron temporalmente para hacer frente al impacto de la pandemia en el mercado inmobiliario.

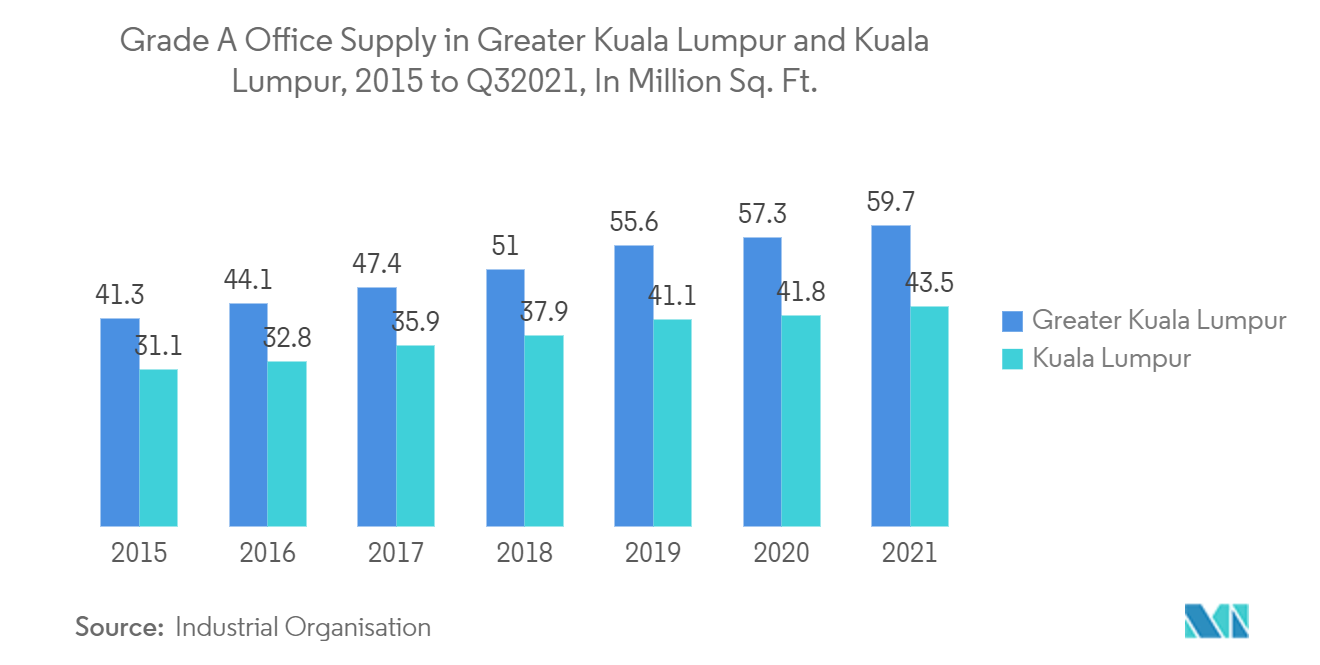

El área metropolitana de Kuala Lumpur aumenta el espacio de oficinas

El mercado de oficinas del Gran Kuala Lumpur alcanzó una oferta acumulada de más de 136 millones de pies cuadrados al final del tercer trimestre de 2021, de los cuales el 67% se encuentra en WP Kuala Lumpur (91,7 millones de pies cuadrados). Esto representó un crecimiento del 2,1% en lo que va de año y se esperaba que cerrara el año con un crecimiento del 4,4% a medida que se completaran más oficinas a finales de 2021.

En los primeros nueve meses de 2021 se registraron nueve nuevas terminaciones de oficinas en el Gran KL. Seis de los edificios se encuentran en WP Kuala Lumpur, a saber, Menara Legasi, Menara Permata Sapura KLCC, TSLaw Tower, The Five at Kompleks Pejabat Damansara, Plaza Conlay y Menara Great Eastern 2, que ascienden a 2,06 millones de pies cuadrados.

Por otro lado, Outer KL registró tres nuevos edificios de oficinas, a saber, Q Tower, Imazium en Damansara Uptown y Quill 9 Annexe, que representan 0,69 millones de pies cuadrados. Las nuevas terminaciones de oficinas esperadas en Greater KL ascenderán a 9,9 millones de pies cuadrados para 2023, lo que representa un crecimiento adicional de la oferta del 7% con respecto a los niveles existentes, de los cuales WP Kuala Lumpur representa el 84% o aproximadamente 8,3 millones de pies cuadrados.

Visión general de la industria inmobiliaria de Malasia

El mercado inmobiliario residencial en Malasia está muy fragmentado. Los principales participantes en el sector inmobiliario de Malasia están cubiertos en esta investigación. Las grandes empresas tienen recursos financieros a su favor, mientras que las pequeñas empresas pueden competir eficazmente adquiriendo experiencia en los mercados locales.

El aumento de la competencia entre los actores del mercado está afectando a los precios de venta y a los precios de la tierra, lo que conduce a un exceso de oferta en el mercado. Además, el mercado está dominado por unos pocos jugadores de marca panindia y múltiples jugadores locales.

Hartamas Real Estate (Malasia) Sdn Bhd, Bandar Utama City Sdn Bhd, S P Setia Bhd, Lien Hoe Corporation Berhad, Amcorp Properties Berhad y otras son algunas de las empresas destacadas.

Líderes del mercado inmobiliario de Malasia

-

Hartamas Real Estate (Malaysia) Sdn Bhd

-

Bandar Utama City Sdn. Bhd.

-

S P Setia Bhd

-

Lien Hoe Corporation Berhad

-

Amcorp Properties Berhad

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado inmobiliario de Malasia

- Julio de 2023 Sentral REIT había llegado a un acuerdo con MRCB para adquirir el Menara CelcomDigi de 27 plantas en Petaling Jaya por 450 millones de RM. Sentral REIT había anunciado que la adquisición se financiará con efectivo recaudado a través de una combinación de ejercicios de financiación de capital y deuda.

- Septiembre de 2023 SkyWorld de Malasia, promotor del conocido parque temático Genting SkyWorlds, ha adquirido 5.300 metros cuadrados de terreno en Ciudad Ho Chi Minh, su primera adquisición de terrenos en Vietnam. SkyWorld gastará 350.000 millones de VND (14,5 millones de dólares) en la adquisición del 100% de las acciones de la firma vietnamita.

Estadísticas de mercado

Informe del mercado inmobiliario de Malasia - Tabla de contenido

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. PERSPECTIVAS DEL MERCADO

4.1 Panorama de la economía y el mercado

4.2 Tendencias de compra de bienes raíces: perspectivas socioeconómicas y demográficas

4.3 Iniciativas gubernamentales y aspectos regulatorios para el sector inmobiliario residencial

4.4 Información sobre el tamaño de los préstamos inmobiliarios y las tendencias de préstamo a valor

4.5 Enfoque en innovación tecnológica, startups y proptech en el sector inmobiliario

4.6 Demanda y oferta de bienes raíces en Arabia Saudita y ciudades clave

4.7 Información sobre los rendimientos de los alquileres en el segmento inmobiliario

4.8 Información sobre la penetración del mercado de capitales y la presencia de REIT en el sector inmobiliario

4.9 Información sobre el apoyo a la vivienda asequible proporcionado por el gobierno y las asociaciones público-privadas

4.10 Impacto del COVID-19 en el Mercado

5. DINÁMICA DEL MERCADO

5.1 Conductores

5.2 Restricciones

5.3 Oportunidades

5.4 Atractivo de la industria: análisis de las cinco fuerzas de Porter

5.4.1 Amenaza de nuevos participantes

5.4.2 Poder de negociación de los compradores/consumidores

5.4.3 El poder de negociacion de los proveedores

5.4.4 Amenaza de productos sustitutos

5.4.5 La intensidad de la rivalidad competitiva

6. SEGMENTACIÓN DE MERCADO

6.1 Por tipo

6.1.1 Bienes raíces residenciales

6.1.1.1 Villas

6.1.1.2 Apartamentos

6.1.1.3 Otros tipos

6.1.2 Bienes raíces comerciales

6.1.2.1 Oficinas

6.1.2.2 Minorista

6.1.2.3 Hospitalidad

6.1.2.4 Industrial

6.1.2.5 Otros tipos

7. PANORAMA COMPETITIVO

7.1 Descripción general (concentración del mercado y actores principales)

7.2 Perfiles de empresa

7.2.1 Hartamas Real Estate (Malaysia) Sdn Bhd

7.2.2 Bandar Utama City Sdn Bhd

7.2.3 S P Setia Bhd

7.2.4 Lien Hoe Corporation Berhad

7.2.5 Amcorp Properties Berhad

7.2.6 Tanming Berhad

7.2.7 Hap Seng Realty Sdn Bhd

7.2.8 Cornerstone Xstate

7.2.9 Berjaya Corporation Berhad

7.2.10 IJM Corporation Berhad*

8. FUTURO DEL MERCADO

9. APÉNDICE

Segmentación de la industria inmobiliaria de Malasia

El sector inmobiliario incluye varias fases de la compraventa de inmuebles, como los procesos de desarrollo, venta, compra, arrendamiento y gestión en el sector industrial, sector residencial, etc. Además, el informe del mercado inmobiliario de Malasia cubre un análisis completo de antecedentes de la industria, incluidos los escenarios económicos y de mercado actuales, la estimación del tamaño del mercado para segmentos clave, las tendencias emergentes en los segmentos de mercado y la dinámica del mercado. El informe también cubre el impacto de la pandemia de COVID-19 en el mercado.

El mercado inmobiliario de Malasia está segmentado por tipo de inmuebles residenciales (apartamentos, villas, otros tipos de inmuebles residenciales) y bienes inmuebles comerciales (oficinas, comercios minoristas, hostelería y otros tipos de inmuebles comerciales). El informe ofrece el tamaño del mercado y las previsiones para el mercado inmobiliario de Malasia en valor (miles de millones de dólares) para los segmentos anteriores.

| Por tipo | ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre la investigación del mercado inmobiliario en Malasia

¿Qué tan grande es el mercado inmobiliario de Malasia?

Se espera que el tamaño del mercado inmobiliario de Malasia alcance los USD 36,76 mil millones en 2024 y crezca a una CAGR del 6,64% para alcanzar los USD 50,69 mil millones en 2029.

¿Cuál es el tamaño actual del mercado inmobiliario de Malasia?

En 2024, se espera que el tamaño del mercado inmobiliario de Malasia alcance los USD 36,76 mil millones.

¿Quiénes son los actores clave en el mercado inmobiliario de Malasia?

Hartamas Real Estate (Malaysia) Sdn Bhd, Bandar Utama City Sdn. Bhd., S P Setia Bhd, Lien Hoe Corporation Berhad, Amcorp Properties Berhad son las principales empresas que operan en el mercado inmobiliario de Malasia.

¿Qué años abarca este mercado inmobiliario de Malasia y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado inmobiliario de Malasia se estimó en 34,47 mil millones de dólares. El informe cubre el tamaño histórico del mercado inmobiliario de Malasia durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado inmobiliario de Malasia para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria inmobiliaria en Malasia

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Malasia en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Malaysia Real Estate incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtener una muestra de este análisis de la industria como un informe gratuito para descargar en PDF.