Análisis del mercado de películas de polipropileno en América

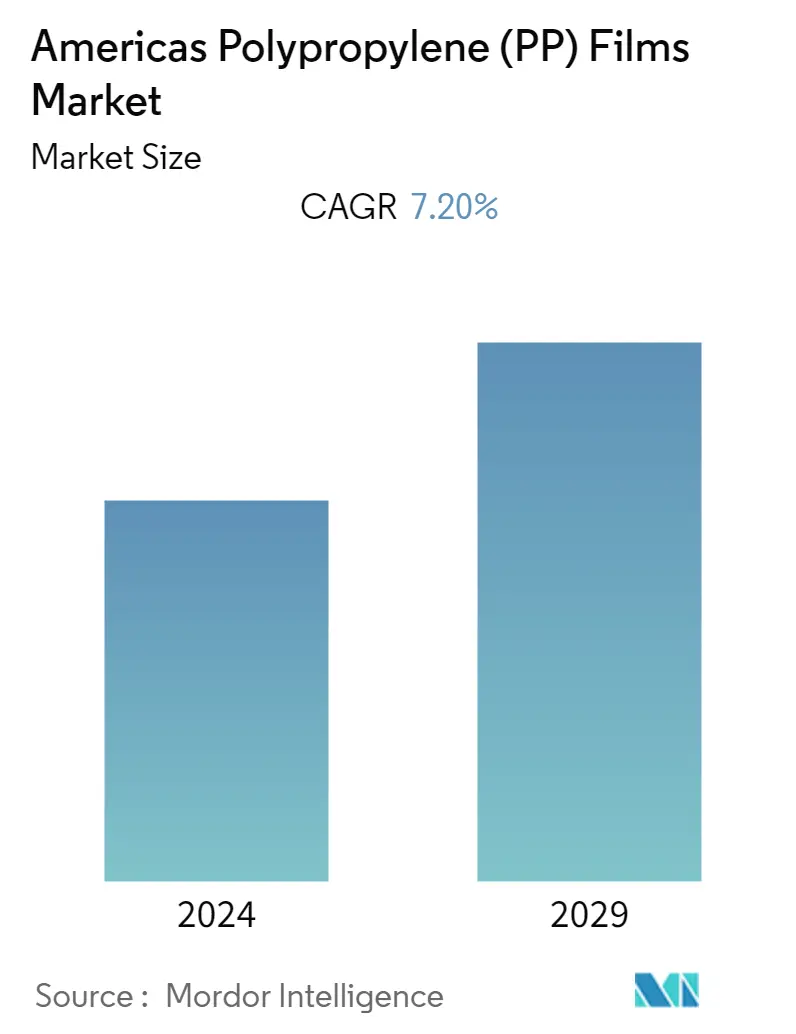

El mercado de películas de PP de América se valoró en 6685,4 mil millones de dólares en 2020, y se espera que alcance los 10093,72 millones de dólares en 2026, registrando una tasa compuesta anual del 7,2% durante el período previsto (2021-2026). Las películas de PP suelen utilizarse en envases primarios y secundarios de alimentos, productos farmacéuticos e industriales, entre otros.

- El mercado regional está siendo testigo de colaboraciones estratégicas para impulsar su presencia en el mercado regional e interno. Por ejemplo, en noviembre de 2019, GELPAC, un proveedor canadiense de soluciones de embalaje de alto rendimiento, adquirió estratégicamente WBC Extrusion Products, Inc., un fabricante estadounidense especializado en películas de polímeros sopladas de un solo uso para los sectores alimentario, industrial, automotriz, médico y comercial. industrias de embalaje.

- Se espera que la demanda de películas de polipropileno biaxialmente orientado (BOPP) crezca durante el período previsto, a pesar de la presión sobre los plásticos y las pocas opciones nacionales de reciclaje para películas de PP. Por lo tanto, se espera que esto brinde más oportunidades para que los actores del mercado obtengan la máxima tracción en el mercado.

- En septiembre de 2019, Toppan USA, Inc. presentó películas ideales para envases monomateriales y que ofrecen una reciclabilidad excepcional. Las tecnologías originales de recubrimiento y deposición de Toppan que se espera transformen significativamente la reciclabilidad de los envases flexibles.

- Además, México continúa invirtiendo en tecnología ambiental, especialmente en las áreas de contaminación del aire y del agua, y en menor medida en el manejo de residuos.

- En febrero de 2019, Taghleef informó que sus clientes, incluidos los convertidores y los usuarios finales, están exigiendo excesivamente su gama de películas de origen vegetal biodegradables y compostables de PLA NATIVIA, así como sus películas BOPP 100 % reciclables para su uso en envolturas de paja y flexibles. embalajes para panaderías y otros productores de alimentos.

- Además, la pandemia de coronavirus tuvo un efecto drástico en toda la cadena de fabricación de plásticos, con elevados inventarios de resina, caída de la demanda y precios mundiales de materiales y materias primas en mínimos históricos. Como resultado, los precios del polipropileno cayeron en marzo, debido a una situación de oferta más ajustada.

- Además, organismos reguladores como la FDA y ASTM han publicado directrices asociadas con la producción y el uso de polipropileno. Esta normativa también cubre aplicaciones en el sector del envasado de alimentos en lo que respecta a la materia prima y aditivos utilizados en los procesos productivos. Estas tendencias seguirán siendo factores de influencia clave en el mercado durante y después de la pandemia de coronavirus.

Tendencias del mercado de películas de polipropileno en América

Se espera que la industria alimentaria muestre la máxima adopción

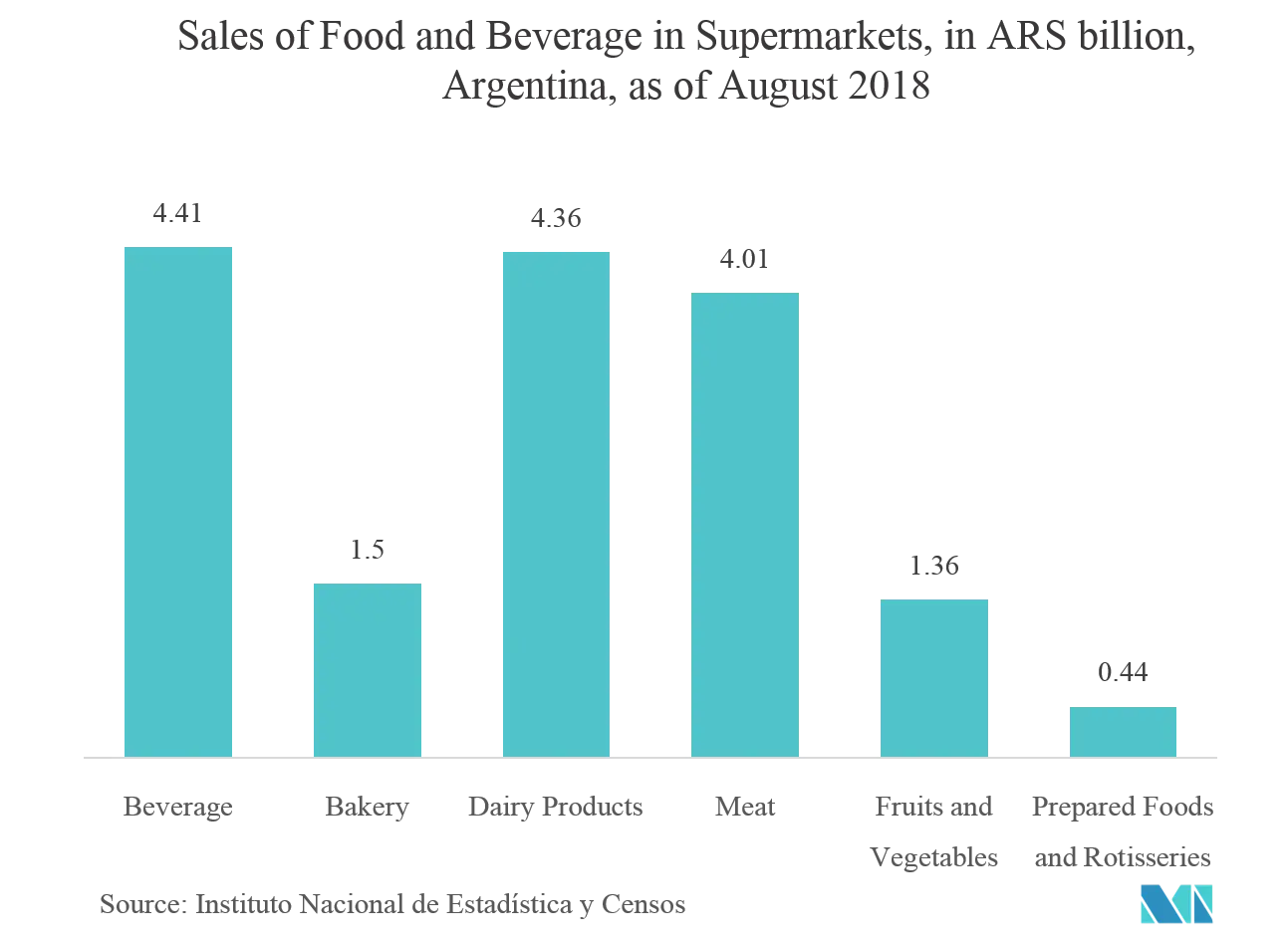

- Se espera que la industria alimentaria tenga la mayor participación, principalmente el segmento de alimentos y bebidas orgánicos envasados, que comprende entre el 47,4% y el 52,6% del valor de 93,2 millones de dólares del total en Brasil, según la asociación de comercio orgánico.

- Las industrias de procesamiento y envasado de alimentos gastan aproximadamente el 15% de los costos variables totales en materiales de envasado. El procesamiento industrial de alimentos redujo el consumo de proteína animal, la importación de materias primas e ingredientes para convertirlos en los países americanos y la escasez de tiempo para seleccionar/preparar alimentos a partir de ingredientes frescos han mejorado la innovación en el envasado de alimentos.

- La industria del envasado de alimentos en los países americanos exige películas poliméricas que posean una barrera definida contra la permeación de gases, humedad y sabor. Las películas basadas en BOPP metalizado funcionan con excelentes propiedades de barrera y pueden usarse para envolver productos alimenticios.

- Las películas de CPP se utilizan principalmente en el envasado de envoltorios para alimentos, dulces, confitería y productos de panadería en la industria alimentaria debido a características tales como excelente resistencia al sellado térmico, alta resistencia a perforaciones y desgarros, alto rendimiento por unidad de área y bajo peso específico. Excelente barrera contra la humedad y alta transparencia.

- En la industria del envasado de alimentos, se desarrollan películas de CPP específicas para aplicaciones específicas. Por ejemplo, las películas de CPP esterilizables se utilizan para productos de confitería, panadería y alimentos secos y procesados. Además, las películas de CPP están diseñadas para proporcionar un embalaje de alta velocidad que cumpla con el rendimiento más rápido de la línea de embalaje. Los tipos de películas CPP metálicas y generales se utilizan actualmente en la industria del envasado de alimentos.

- El creciente consumo de confitería, productos de panadería y la creciente tendencia a los snacks en la región americana impulsan el crecimiento del mercado de películas CPP. Por ejemplo, según el informe Yummex Confitería y Snacks 2019, el consumidor de la región de América Latina ha gastado el 7,6% en Confitería y snacks de su gasto total en alimentos y bebidas. Asimismo, Confitería tiene una participación del 33,8%; Los snacks salados tienen una participación del 27,1%, las galletas dulces, las Barras y los Snacks de frutas tienen el 25,1% del gasto total en Confitería y snacks en América Latina.

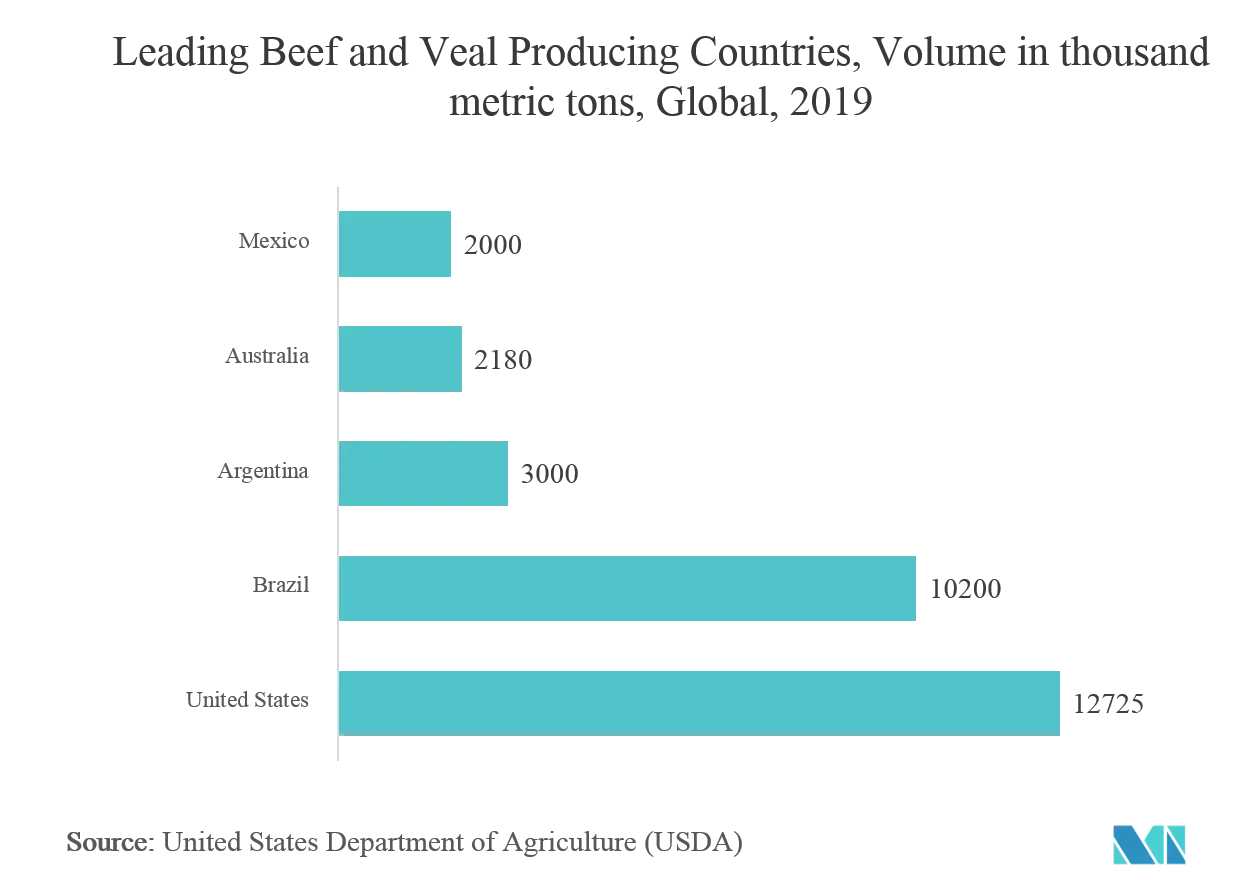

Se espera que Estados Unidos domine el mercado

- Se espera que Estados Unidos domine el mercado, ya que varios proveedores de películas BOPP en Estados Unidos están ajustando sus carteras de productos para abordar la creciente necesidad de soluciones de embalaje amigables para el consumidor en la región. Las películas BOPP que brindan transparencia en el empaque del producto ayudan a los clientes a examinar rápidamente el producto, lo que está impulsando el crecimiento del mercado en la región.

- Además, es probable que la creciente demanda de alimentos envasados en la región impulse el crecimiento del mercado, debido a la mayor vida útil de los productos alimenticios y la necesidad de mantener la calidad y la sostenibilidad de los productos.

- Los puntos de venta minorista son el mayor medio generador de ingresos para productos alimenticios en los Estados Unidos. Los productos de embalaje flexible, como las películas BOPP, se han convertido en la forma preferida de embalaje en la región, debido a su versatilidad, cualidades personalizadas, eficiencia en la conservación de recursos y sostenibilidad. También ofrecen a los consumidores una experiencia de compra cómoda, ya que son livianos y, por lo tanto, minimizan el esfuerzo requerido para transportar los productos.

- La creciente penetración y conveniencia para alimentos, bebidas, productos farmacéuticos e industriales, entre otros, está impulsando el mercado de películas CPP en el país, ya que las películas CPP son una opción de embalaje rentable y facilitan un aumento en la vida útil de los productos con su propiedad de alta barrera contra la humedad.

- Además, la región tiene una participación destacada en la industria del embalaje flexible, que también está impulsando el crecimiento de las películas CPP. Según el informe de la Asociación de Envases Flexibles de junio de 2019, la industria de envases flexibles de Estados Unidos tuvo ventas por 31.800 millones de dólares en 2018. Además, los envases flexibles son el segundo segmento de envases más grande en los Estados Unidos, recaudando alrededor del 19 por ciento de los 170 dólares. mil millones en el mercado de envases de Estados Unidos.

Descripción general de la industria de películas de polipropileno en América

Se espera que el panorama competitivo del mercado de películas PP de las Américas avance hacia una fragmentación moderada, ya que la región alberga múltiples proveedores en todos los formatos. Con la presencia de Toray, Oben Holding, el mercado ha estado observando múltiples inversiones tanto para actores locales como globales. Además, los actores del mercado están siendo testigos de colaboraciones y adquisiciones estratégicas, ya que América Latina está siendo testigo de importantes inversiones en la fabricación de BOPP, a medida que aumenta la propensión de las empresas a producir localmente. Además, se espera que novedades importantes, como el lanzamiento de nuevos productos, impulsen la presencia de los actores del mercado en el mercado.

- Junio de 2020 Innovia Films lanzó una nueva familia de películas BOPP altamente funcionales y reciclables, que se comercializan bajo la marca Encore.

- Julio de 2019 la división AmTopp de Inteplast Group (Livingston, Nueva Jersey) aumentó su capacidad de fabricación de películas estirables al agregar dos líneas de extrusión de películas fundidas en sus instalaciones recién adquiridas en Remington, Indiana. Esta expansión agregará 60 millones de libras a la capacidad actual de 385 millones de libras de Intelplast en sus otras ubicaciones en Lolita y Houston, TX; Charlotte, NC; y Phoenix, AZ; lo que eleva su capacidad total nominal a 445 millones de libras.

- Enero de 2019 Taghleef Industries completó la adquisición de Biofilm, ampliando así su presencia en la región. Con esta adquisición, la empresa pretende proporcionar las mejores películas de etiquetas y productos exclusivos de Ti de la industria, como DERPROSA y EXTENDO, entre otros productos innovadores de Biofilm, incluidas películas metalizadas de alta barrera y películas de alta integridad de sellado.

Líderes del mercado de películas de polipropileno en América

-

Toray Plastics (America), Inc.

-

Oben Holding Group

-

Taghleef Industries

-

Altopro S.A. de C.V.

-

Inteplast Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de películas de polipropileno en América

- El informe sobre el mercado americano de películas de PP estudia las películas BOP y CPP utilizadas para envasar varios productos resistentes a temperaturas extremas, gases y humedad. Además, estos envases ayudan en otras propiedades, como alargar la vida útil y, en definitiva, mantener la calidad e imagen del producto.

- El mercado está segmentado por diferentes industrias de usuarios finales entre varios países de la región de América del Norte y América Latina para películas BOPP y CPP.

- El estudio también cubre el impacto de Covid-19 en el mercado de películas de PP en la región americana.

| Alimento |

| Bebida |

| Productos farmacéuticos y médicos |

| Industrial |

| Otras verticales de usuario final |

| América del norte | Estados Unidos |

| Canada | |

| América Latina | Brasil |

| Argentina | |

| México | |

| Resto de América Latina |

| Usuario final Vertical | Alimento | |

| Bebida | ||

| Productos farmacéuticos y médicos | ||

| Industrial | ||

| Otras verticales de usuario final | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| América Latina | Brasil | |

| Argentina | ||

| México | ||

| Resto de América Latina | ||

Preguntas frecuentes sobre investigación de mercado de películas de polipropileno en las Américas

¿Cuál es el tamaño actual del mercado de Películas de polipropileno (PP) de las Américas?

Se proyecta que el mercado de películas de polipropileno (PP) de las Américas registrará una tasa compuesta anual del 7,20% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Películas de polipropileno (PP) de América?

Toray Plastics (America), Inc., Oben Holding Group, Taghleef Industries, Altopro S.A. de C.V., Inteplast Group son las principales empresas que operan en el mercado americano de películas de polipropileno (PP).

¿Qué años cubre este mercado de Películas de polipropileno (PP) de América?

El informe cubre el tamaño histórico del mercado de Películas de polipropileno (PP) de las Américas para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Películas de polipropileno (PP) de las Américas para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe de la industria de películas de polipropileno (PP) en América

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Películas de polipropileno (PP) en América en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de las películas de polipropileno (PP) de las Américas incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.