Análisis del mercado de óxido de aluminio

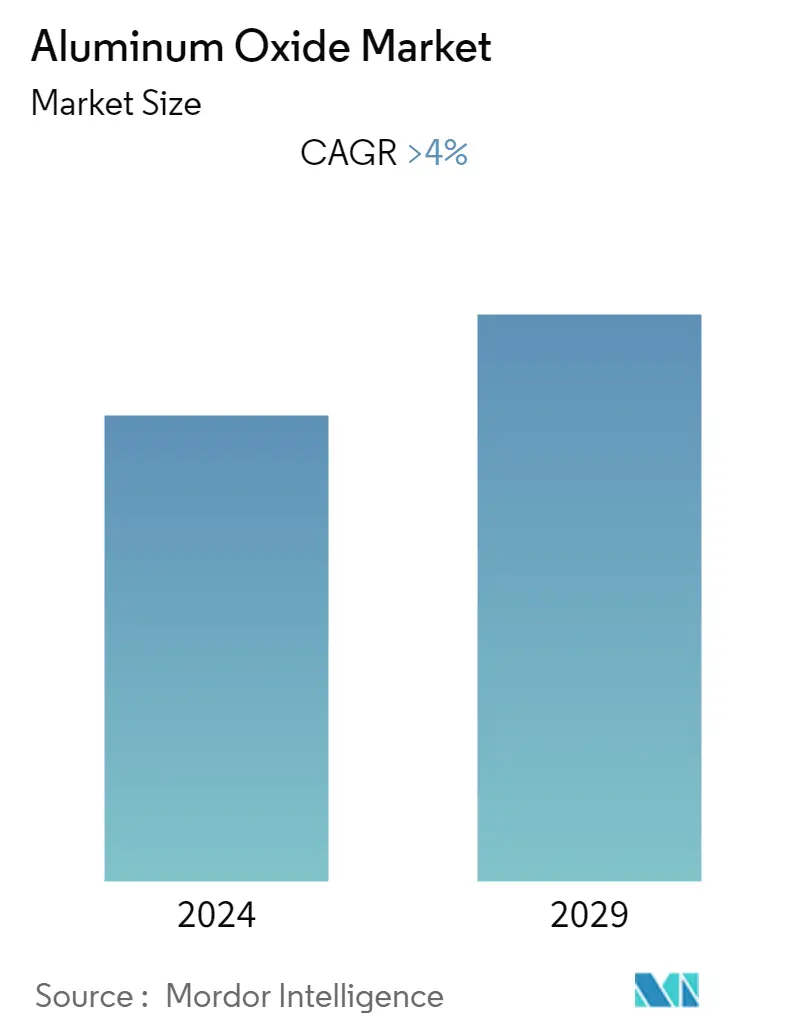

Se espera que el mercado de óxido de aluminio registre una tasa compuesta anual de más del 4% durante el período previsto.

El COVID-19 tuvo un impacto negativo significativo en el mercado del óxido de aluminio en 2020. Perjudicó el crecimiento de la industria porque arruinó la cadena de suministro en todo el mundo. Pero el brillante futuro de la industria automotriz ha hecho que más personas quieran aluminio, lo que ha impulsado aumentar la demanda de óxido de aluminio.

- El mercado analizado está creciendo porque hay más demanda del sector farmacéutico y de fabricación industrial y se están fabricando más cerámicas porosas.

- Pero una de las mayores preocupaciones sobre el mercado que se analizó es que los riesgos para la salud derivados del óxido de aluminio están empeorando.

- Durante el período de pronóstico, es probable que el mercado analizado tenga oportunidades debido al enorme potencial de los biomateriales en la industria médica.

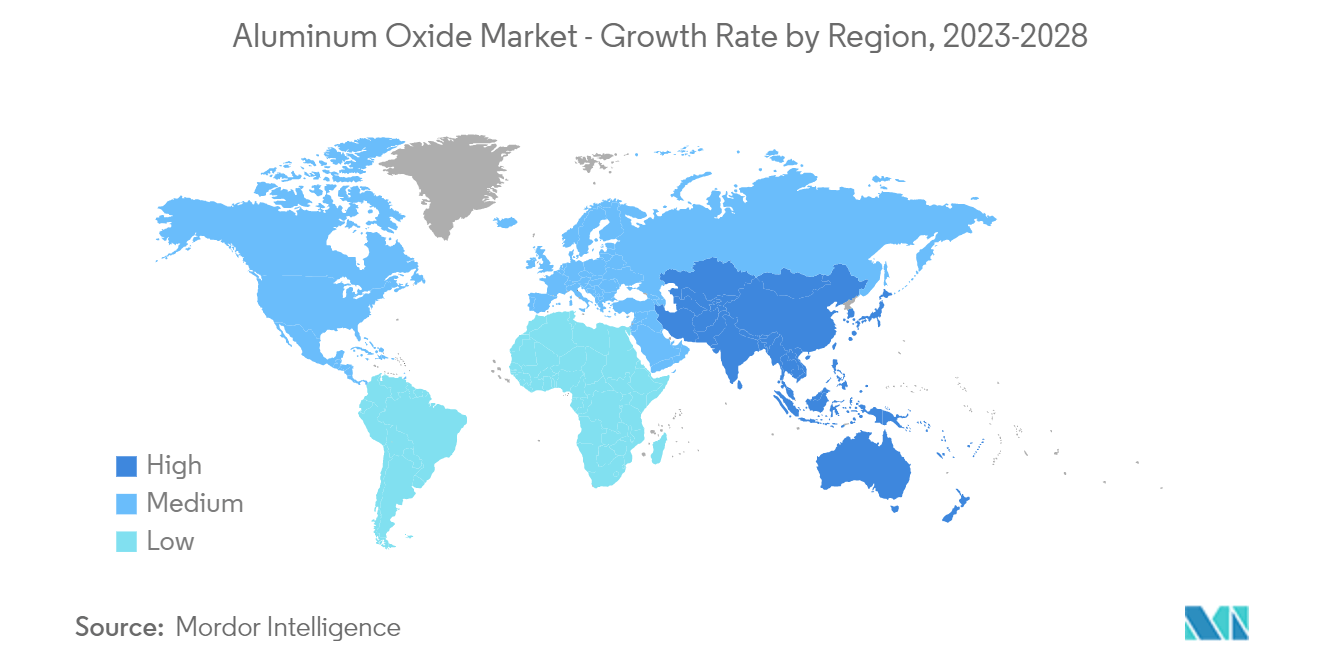

- Debido a la creciente demanda de las industrias médica, industrial y electrónica, Asia-Pacífico dominó el mercado mundial.

Tendencias del mercado de óxido de aluminio

El segmento de fundición de aluminio dominará la demanda del mercado

- El óxido de aluminio se utiliza principalmente en el proceso de fundición para fabricar aluminio. De hecho, casi el 90% de todo el óxido de aluminio fabricado se utiliza en la industria de fundición de aluminio. El óxido de aluminio se utiliza para producir el metal de aluminio primario en una proporción de 2:1 (2 toneladas métricas de alúmina producen 1 tonelada métrica de aluminio)..

- El aluminio es el segundo metal más utilizado en el mundo. Se utiliza principalmente en transporte, edificación y construcción, ingeniería eléctrica, embalaje de contenedores y otras industrias porque es fuerte, liviano y puede reciclarse.

- Juntas, las dos empresas de aluminio crearon una empresa conjunta llamada Elysis para mejorar esta tecnología para que pueda utilizarse a mayor escala y venderse al público. Planean vender un paquete de esta tecnología a partir de 2024.

- Apple unió fuerzas con estas dos empresas de aluminio y los gobiernos de Canadá y Quebec para invertir 144 millones de dólares en investigación y desarrollo para el futuro.

- En 2021, Estados Unidos produjo menos del 2% del aluminio primario del mundo y fue el noveno mayor productor de aluminio primario. En 2021, las fundiciones primarias de aluminio en Estados Unidos funcionaron al 55% de la capacidad de producción nominal de la industria, en comparación con el 95% en Canadá y el 88% en todo el mundo. Además, en 2021, más del 75% del suministro interno provino de secundaria. fundiciones.

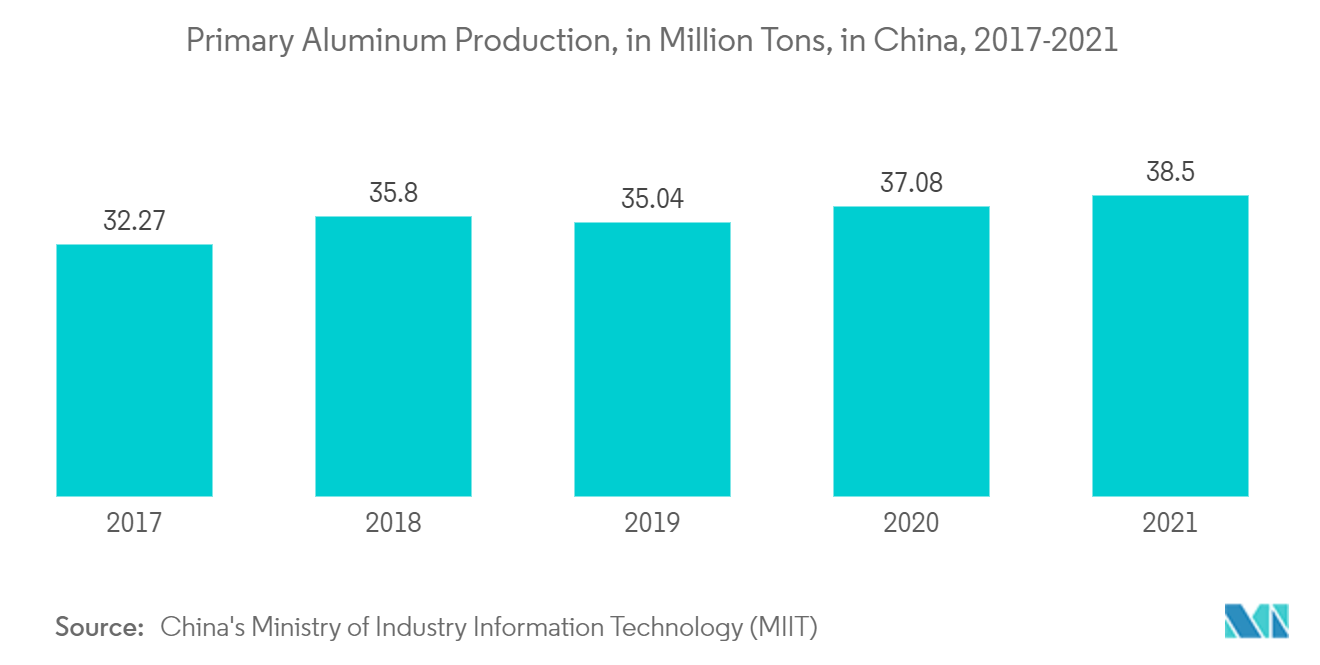

- Además, China produjo 38,5 millones de toneladas de aluminio primario en 2021, un 3,8% más que en 2020. Debido a la actual escasez de energía, las fundiciones y refinerías de aluminio de China han tenido problemas para realizar su trabajo.

- Con base en lo anterior, parece probable que la necesidad de segmentación crezca durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- Debido a mayores inversiones y producción en industrias de usuarios finales como medicina y productos farmacéuticos, electrónica, fabricación industrial, etc., la región de Asia y el Pacífico tenía la mayor participación en el mercado mundial de óxido de aluminio.

- China tiene una de las economías de más rápido crecimiento del mundo y casi todas las industrias de usuarios finales han estado creciendo debido a la creciente población del país, sus mayores niveles de vida y sus mayores ingresos por persona. Pero debido a la turbulencia en el comercio internacional y a los malos acontecimientos geopolíticos, es probable que la tasa de crecimiento se desacelere en los primeros años del período previsto. Pero se espera que el crecimiento se acelere hacia el final del período de pronóstico, cuando se espera que mejoren las condiciones y las relaciones.

- China es el principal productor mundial de óxido de aluminio. La provincia de Guizhou, en el suroeste de China, se está convirtiendo cada vez más en el mayor productor, debido a las políticas amigables y la fácil disponibilidad de materias primas. Los abundantes recursos de bauxita de Guizhou le han dado una ventaja en el desarrollo de la producción de aluminio, ya que la bauxita es la materia prima utilizada para producir productos de aluminio en muchos procesos industriales.

- En 2021, China fue el mayor productor de aluminio primario, con alrededor de 39 millones de toneladas métricas. Esto fue mucho más que cualquier otro país. En julio de 2022, la producción de aluminio primario de China aumentó un 5,6% hasta un máximo mensual récord de 3,43 millones de toneladas métricas respecto al año anterior, y las fundiciones aumentaron la producción a medida que se aliviaron las restricciones de energía.

- Además, la Oficina Mundial de Estadísticas de Metales dice que en 2021, Japón produjo alrededor de 786,6 mil toneladas métricas de aluminio secundario, aproximadamente 96,4 mil toneladas más que el año anterior.

- Por lo tanto, todas estas cosas deberían impulsar la demanda del mercado estudiado en la región durante los próximos años.

Descripción general de la industria del óxido de aluminio

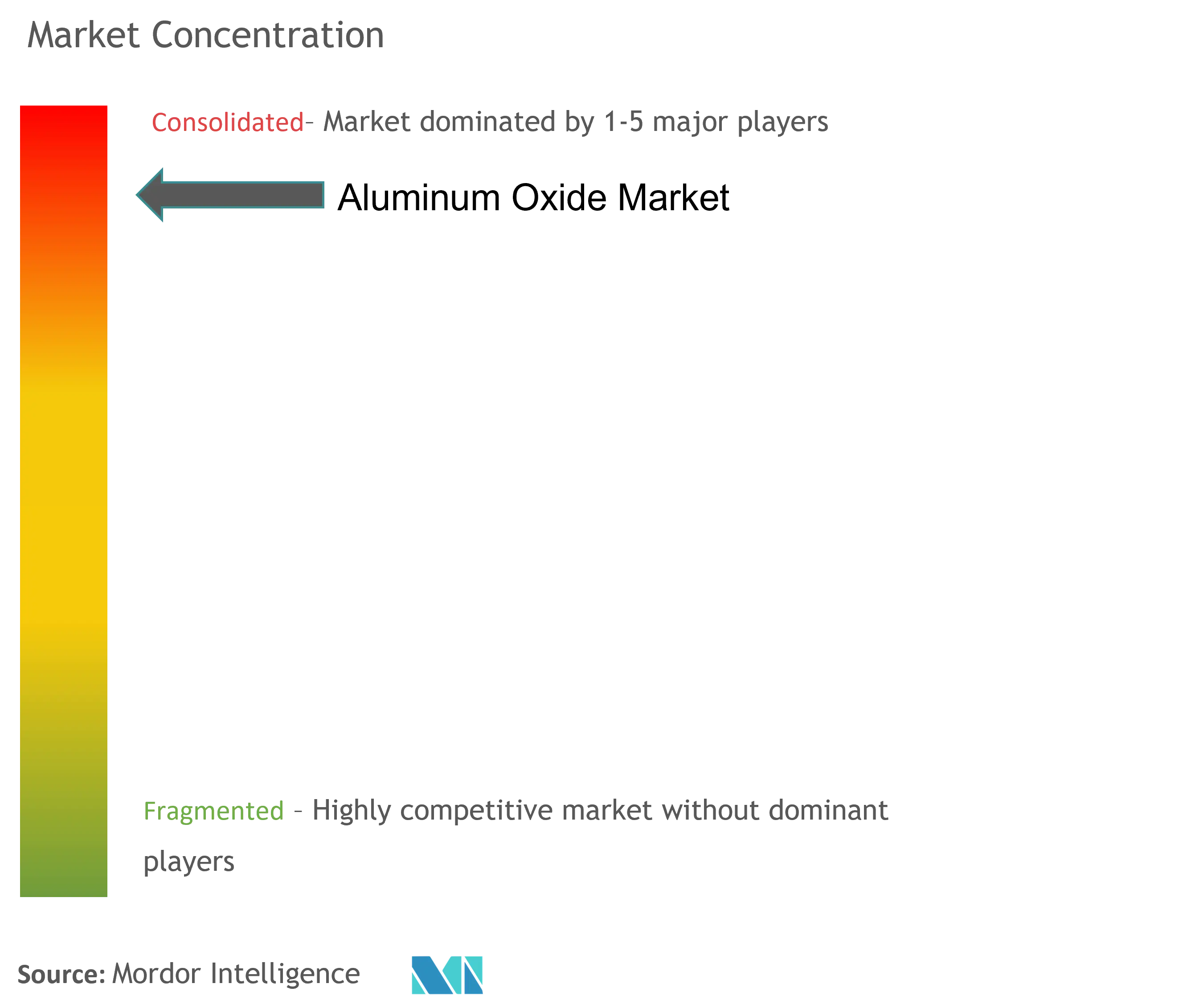

El mercado mundial de óxido de aluminio está consolidado y los cinco principales actores representan una parte significativa del mercado global. Algunos de los principales actores del mercado incluyen Aluminium Corporation of China Limited (CHALCO), Xinfa Group Co. Ltd., China Hongqiao Group Limited, Sasol y Alcoa Corporation, entre otros (sin ningún orden en particular).

Líderes del mercado de óxido de aluminio

-

Aluminum Corporation of China Limited (CHALCO)

-

Xinfa Group Co. Ltd

-

Alcoa Corporation

-

China Hongqiao Group Limited

-

Sasol

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de óxido de aluminio

- Octubre de 2022 Rio Tinto anunció que se asociará con el Gobierno de Canadá para invertir hasta CAD 737 millones (USD 537 millones) durante los próximos ocho años para descarbonizar sus operaciones de Rio Tinto Fer et Titane (RTFT) en Sorel-Tracy, Québec. y posicionar el negocio como un centro de excelencia para el procesamiento de minerales críticos.

- Junio de 2022 Alcoa anunció un proyecto de 51 millones de dólares para aumentar la capacidad de producción en su planta de Mosjoen, Noruega. Con la inversión, la empresa quiere aumentar hasta 214.000 toneladas a finales de 2026.

Segmentación de la industria del óxido de aluminio

El óxido de aluminio es un óxido anfótero de aluminio con la fórmula química Al2O3. El compuesto se utiliza comúnmente en la producción de cerámica industrial y en la fundición de aluminio. El mercado está segmentado por tipo de formulario, aplicación y geografía. Por tipo de forma nanopartículas, polvo, gránulos, tabletas y objetivos de pulverización catódica. Por aplicación, el mercado se segmenta en fundición de aluminio, abrasivos, productos químicos de aluminio, cerámicas de ingeniería y refractarios. El informe también cubre el tamaño del mercado y las previsiones para el mercado de óxido de aluminio en 15 países de las principales regiones. El dimensionamiento del mercado y las previsiones para cada segmento se han realizado en función del volumen (kilotones).

| Nanopartículas |

| Polvo |

| Pellets |

| tabletas |

| Objetivos de pulverización |

| Fundición de Aluminio |

| Abrasivo |

| Productos químicos de aluminio |

| Cerámica de ingeniería |

| Refractarios |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo de forma estructural | Nanopartículas | |

| Polvo | ||

| Pellets | ||

| tabletas | ||

| Objetivos de pulverización | ||

| Solicitud | Fundición de Aluminio | |

| Abrasivo | ||

| Productos químicos de aluminio | ||

| Cerámica de ingeniería | ||

| Refractarios | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de óxido de aluminio

¿Cuál es el tamaño actual del mercado de Óxido de aluminio?

Se proyecta que el mercado Óxido de aluminio registrará una CAGR superior al 4% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Óxido de aluminio?

Aluminum Corporation of China Limited (CHALCO), Xinfa Group Co. Ltd, Alcoa Corporation, China Hongqiao Group Limited, Sasol son las principales empresas que operan en el mercado de óxido de aluminio.

¿Cuál es la región de más rápido crecimiento en el mercado Óxido de aluminio?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Óxido de aluminio?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de óxido de aluminio.

¿Qué años cubre este mercado de Óxido de aluminio?

El informe cubre el tamaño histórico del mercado de Óxido de aluminio para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Óxido de aluminio para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del óxido de aluminio

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de óxido de aluminio en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Óxido de aluminio incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.