Análisis del mercado del aluminio

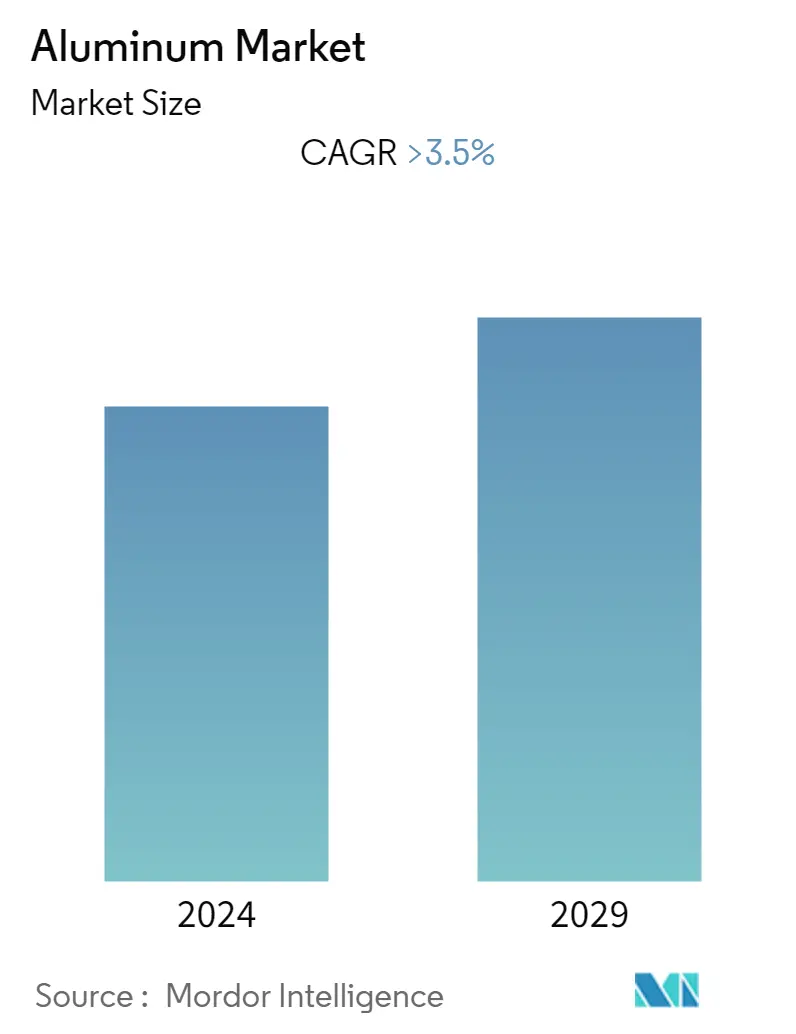

Se prevé que el mercado del aluminio registre una tasa compuesta anual de más del 3,5% durante el período previsto.

- La COVID-19 afectó negativamente al mercado en 2020. La edificación y la construcción, un importante sumidero de aluminio, se vieron gravemente afectadas, especialmente debido a la reducción del sector inmobiliario residencial, que provocó la suspensión de los registros de viviendas y la lentitud en los desembolsos de préstamos hipotecarios. Sin embargo, el sector se está recuperando bien desde que se levantaron las restricciones. El mercado del aluminio se recuperó significativamente en 2021-22, debido al aumento del consumo de diversas industrias de usuarios finales, como la construcción, el embalaje y otras.

- Un factor importante que impulsa el mercado estudiado es el aumento de las actividades de construcción en la región de Asia y el Pacífico. La creciente demanda de aluminio por parte de las industrias alimentaria, de embalaje y farmacéutica probablemente favorecerá el crecimiento del mercado.

- Sin embargo, las estrictas regulaciones y las preocupaciones ambientales sobre el procesamiento del aluminio probablemente obstaculizarán el crecimiento del mercado.

- El crecimiento en el mercado de vehículos eléctricos probablemente brindará nuevas oportunidades de crecimiento.

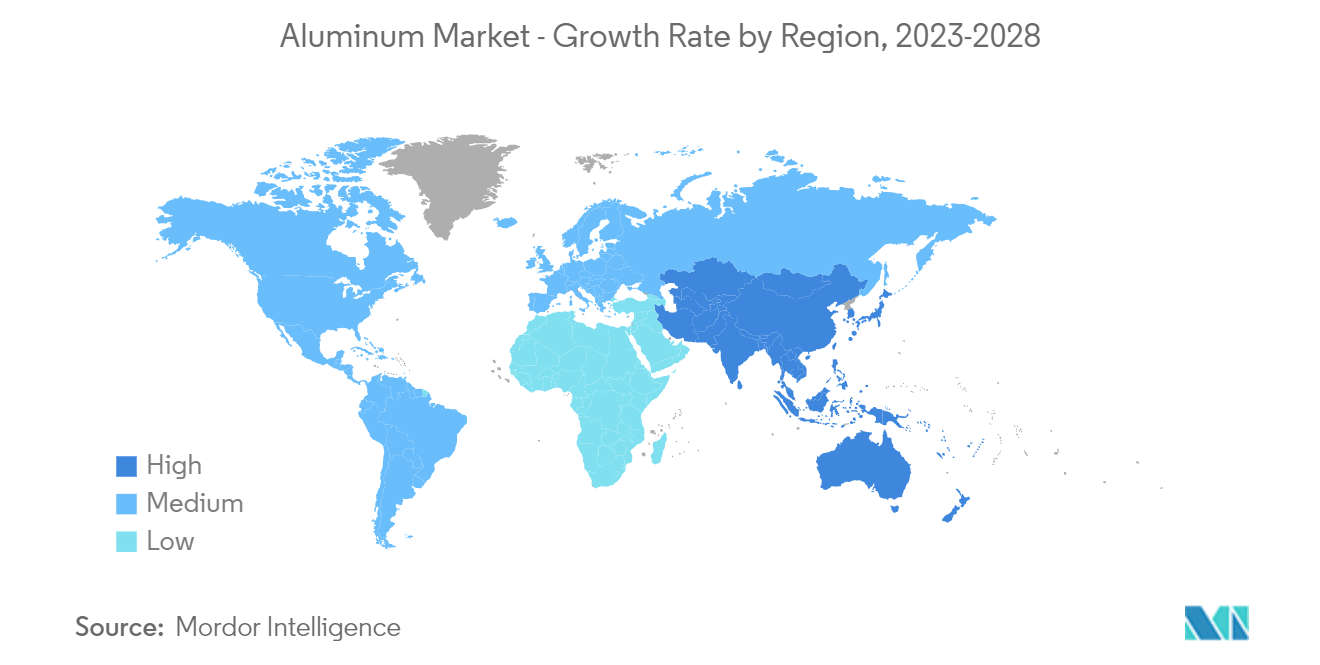

- Asia-Pacífico representa la mayor cuota de mercado y se espera que domine el mercado durante el período previsto.

Tendencias del mercado del aluminio

Demanda creciente de la industria de la edificación y la construcción

- En la industria de la edificación y la construcción, el aluminio es el segundo metal más utilizado. Se utiliza ampliamente en ventanas, muros cortina, techos y revestimientos, protección solar, paneles solares, barandillas, estantes y otras estructuras temporales.

- Se espera que los ingresos de la industria mundial de la construcción crezcan de manera constante durante los próximos años. A finales de 2022, se prevé que rondará los 8,2 billones de dólares.

- China incluye el mercado de construcción más grande del mundo y abarca el 20% de todas las inversiones en construcción a nivel mundial. Se espera que China gaste casi 13 billones de dólares en edificios para 2030. Según la Oficina Nacional de Estadísticas de China, el valor de producción total de las empresas de construcción en China en el cuarto trimestre de 2022 fue de aproximadamente 276 mil millones de CNY (~40 mil millones de dólares). , un crecimiento de aproximadamente el 50% en comparación con el trimestre anterior (~USD 27,6 mil millones).

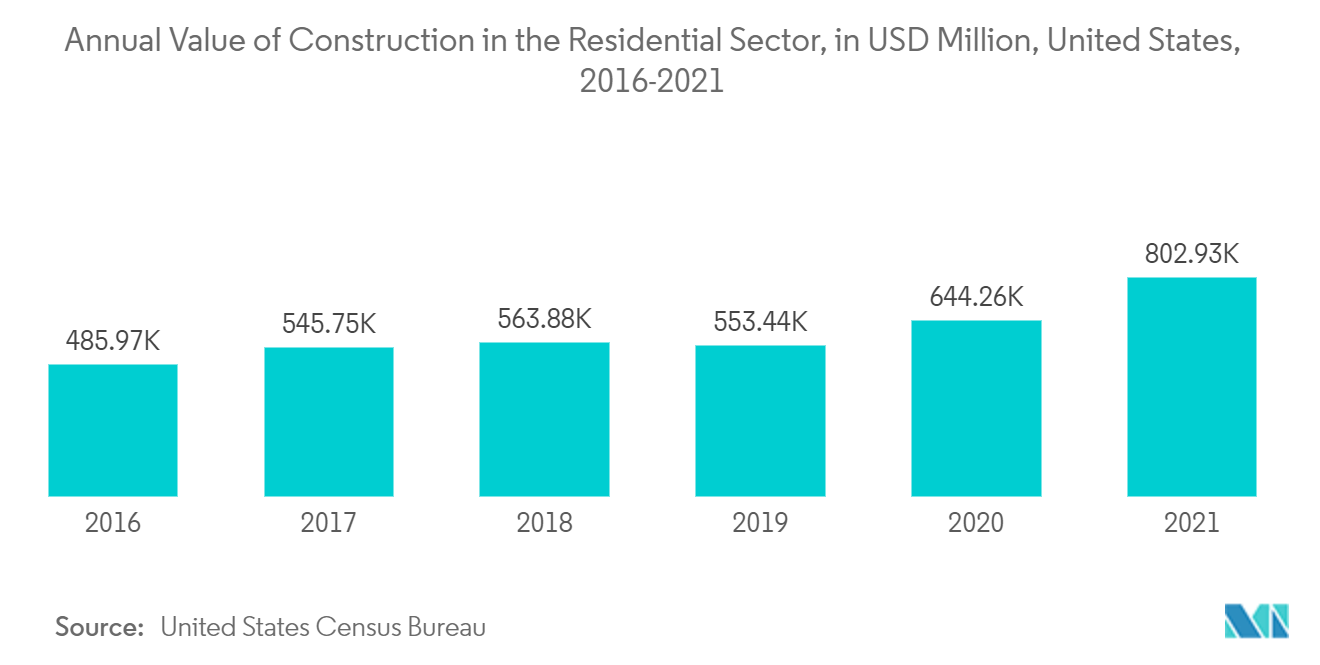

- Las unidades residenciales de propiedad privada permitidas mediante permisos de construcción tenían una tasa anual ajustada estacionalmente de 1.873.000 en diciembre de 2021, según cifras publicadas por la Oficina del Censo de EE. UU. y el Departamento de Vivienda y Desarrollo Urbano de EE. UU. Cada año se expidieron un total de 1.128.000 permisos unifamiliares. La tasa anual de autorizaciones de unidades en estructuras con cinco o más unidades fue de 675.000. En 2021 estaba previsto otorgar 1.724.700 viviendas mediante permisos de construcción. Esta cifra supuso un 17,2% más que los 1.471.100 previstos para 2020.

- Es probable que la India sea testigo de una inversión de alrededor de 1,3 billones de dólares en vivienda durante los próximos siete años, durante los cuales probablemente será testigo de la construcción de 60 millones de nuevas viviendas. Se espera que la tasa de disponibilidad de viviendas asequibles aumente alrededor de un 70% en 2024. El programa 'Vivienda para todos en 2022' del gobierno indio también supone un importante punto de inflexión para la industria.

- El valor de la obra nueva de construcción a precios corrientes en Gran Bretaña en 2021 experimentó un fuerte crecimiento (15,3%) hasta 115.579 millones de libras esterlinas (~1.59.008,77 millones de dólares estadounidenses) después de una caída del 15,9% hasta 100.199 millones de libras esterlinas (~ 1.28.622,12 millones de dólares estadounidenses). en 2020.

- En general, se espera que la recuperación de las actividades de construcción en todo el mundo impulse la demanda de aluminio de la industria de la construcción durante el período previsto.

Se espera que la región de Asia y el Pacífico domine el mercado

- Se espera que la región de Asia y el Pacífico sea el mayor mercado de aluminio durante el período previsto. Industrias como la electrónica, la construcción, la aeroespacial, etc., están creciendo en países como China, India y Japón.

- La industria manufacturera de automóviles china es la más grande del mundo. Según la Asociación de Fabricantes de Automóviles de China, en 2022 la producción de automóviles en el país alcanzó los 27,02 millones de unidades, lo que aumentó aproximadamente un 3,4%, en comparación con los 26,08 millones de vehículos producidos en 2021.

- Es probable que la India sea testigo de una inversión de alrededor de 1,3 billones de dólares en vivienda durante los próximos siete años, durante los cuales probablemente será testigo de la construcción de 60 millones de nuevas viviendas. El Gabinete de la Unión de la India aprobó la creación de un fondo de inversión alternativa (FIA) de 3.580 millones de dólares para reactivar alrededor de 1.600 proyectos de vivienda estancados en las principales ciudades del país.

- Se espera que el mercado de la electrónica de la India alcance los 400 mil millones de dólares para 2025. Además, se espera que la India se convierta en la quinta industria de electrodomésticos y electrónica de consumo más grande del mundo para 2025.

- Según la Asociación de la Industria del Embalaje de la India (PIAI), se espera que la industria del embalaje de la India crezca un 22% durante el período previsto. Además, se espera que el mercado indio de envases alcance los 204.810 millones de dólares en 2025, registrando una tasa compuesta anual del 26,7% entre 2020 y 2025.

- En Japón, se estima que para 2025, las ventas minoristas en el mercado de alimentos envasados alcanzarán los 204.500 millones de dólares, un crecimiento del 3,6% o 7.000 millones de dólares. Este crecimiento proyectado en la industria del embalaje probablemente impulsará la demanda de aluminio utilizado como láminas durante el período previsto.

- Por lo tanto, con el rápido crecimiento de las industrias de usuarios finales en los países de la región de Asia y el Pacífico, se espera que la región domine el mercado global durante el período de pronóstico.

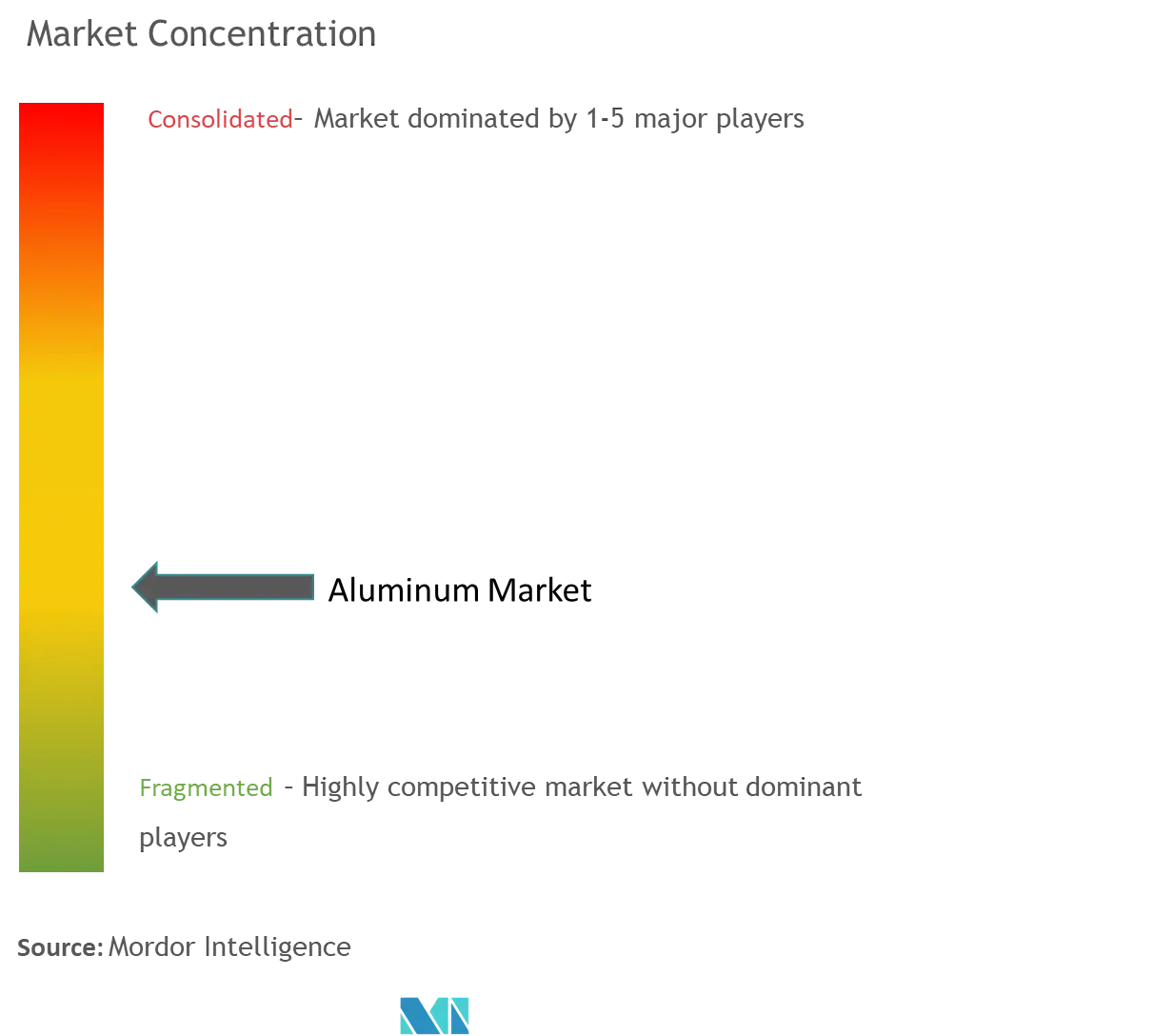

Descripción general de la industria del aluminio

El mercado del aluminio está parcialmente fragmentado por naturaleza. Las principales empresas incluyen (sin ningún orden en particular) Aluminium Corporation of China Limited (CHINALCO), China Hongqiao Group Limited, RusAL, Xinfa Group Co. Ltd. y Rio Tinto, entre otras.

Líderes del mercado del aluminio

-

Aluminum Corporation of China Limited (CHINALCO)

-

China Hongqiao Group Limited

-

Xinfa Group Co. Ltd

-

Rio Tinto

-

RusAL

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del aluminio

- Julio de 2022 Rio Tinto presenta un plan de inversión en aluminio de 188 millones de dólares en Canadá. La empresa tiene previsto aumentar la producción de palanquillas de aluminio en 202.000 toneladas métricas. La firma ampliará la capacidad del centro de fundición existente en su planta de Alma.

- Febrero de 2022 Emirates Global Aluminium PJSC, o EGA, planea construir la instalación de reciclaje de aluminio más grande de los Emiratos Árabes Unidos, con una capacidad de 150.000 toneladas anuales. La planta convertirá chatarra de aluminio posconsumo en palanquillas de aluminio con bajas emisiones de carbono y chatarra de aluminio preconsumo procedente de operaciones de extrusión.

Segmentación de la industria del aluminio

El aluminio (Al) es un metal ligero de color blanco plateado, el elemento metálico más abundante en la corteza terrestre y el metal no ferroso más utilizado. Las aplicaciones incluyen techos, aislamiento de láminas, ventanas, revestimientos, puertas, escaparates, balaustradas y herrajes arquitectónicos. El aluminio también se utiliza habitualmente en forma de estribos y suelos industriales. El mercado del aluminio está segmentado por tipo de procesamiento, industria de usuario final y geografía. Por tipo de procesamiento, el mercado se segmenta en piezas fundidas, extrusiones, forjados, productos laminados planos y pigmentos y polvos. La industria del usuario final segmenta el mercado en automoción, aeroespacial y de defensa, edificación y construcción, eléctrica y electrónica, embalaje, industrial y otras industrias. El informe también cubre los tamaños de mercado y los pronósticos en 15 países de las principales regiones. El dimensionamiento del mercado y las previsiones se basan en el volumen (millones de toneladas) de cada segmento.

| Piezas fundidas |

| Extrusiones |

| Forjas |

| Productos laminados planos |

| Pigmentos y Polvos |

| Automotor |

| Aeroespacial y Defensa |

| Construcción y edificación |

| Electricidad y Electrónica |

| embalaje |

| Industrial |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo de procesamiento | Piezas fundidas | |

| Extrusiones | ||

| Forjas | ||

| Productos laminados planos | ||

| Pigmentos y Polvos | ||

| Industria del usuario final | Automotor | |

| Aeroespacial y Defensa | ||

| Construcción y edificación | ||

| Electricidad y Electrónica | ||

| embalaje | ||

| Industrial | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado del aluminio

¿Cuál es el tamaño actual del mercado Aluminio?

Se proyecta que el mercado del aluminio registrará una tasa compuesta anual superior al 3,5% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Aluminio?

Aluminum Corporation of China Limited (CHINALCO), China Hongqiao Group Limited, Xinfa Group Co. Ltd, Rio Tinto, RusAL son las principales empresas que operan en el mercado del aluminio.

¿Cuál es la región de más rápido crecimiento en el mercado Aluminio?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado del aluminio?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado del aluminio.

¿Qué años cubre este mercado de Aluminio?

El informe cubre el tamaño histórico del mercado de Aluminio para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Aluminio para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del aluminio

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Aluminio en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del aluminio incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.