| Período de Estudio | 2019 - 2029 |

| Volumen del Mercado (2024) | 297.01 kilotons |

| Volumen del Mercado (2029) | 354.46 kilotons |

| CAGR | 3.60 % |

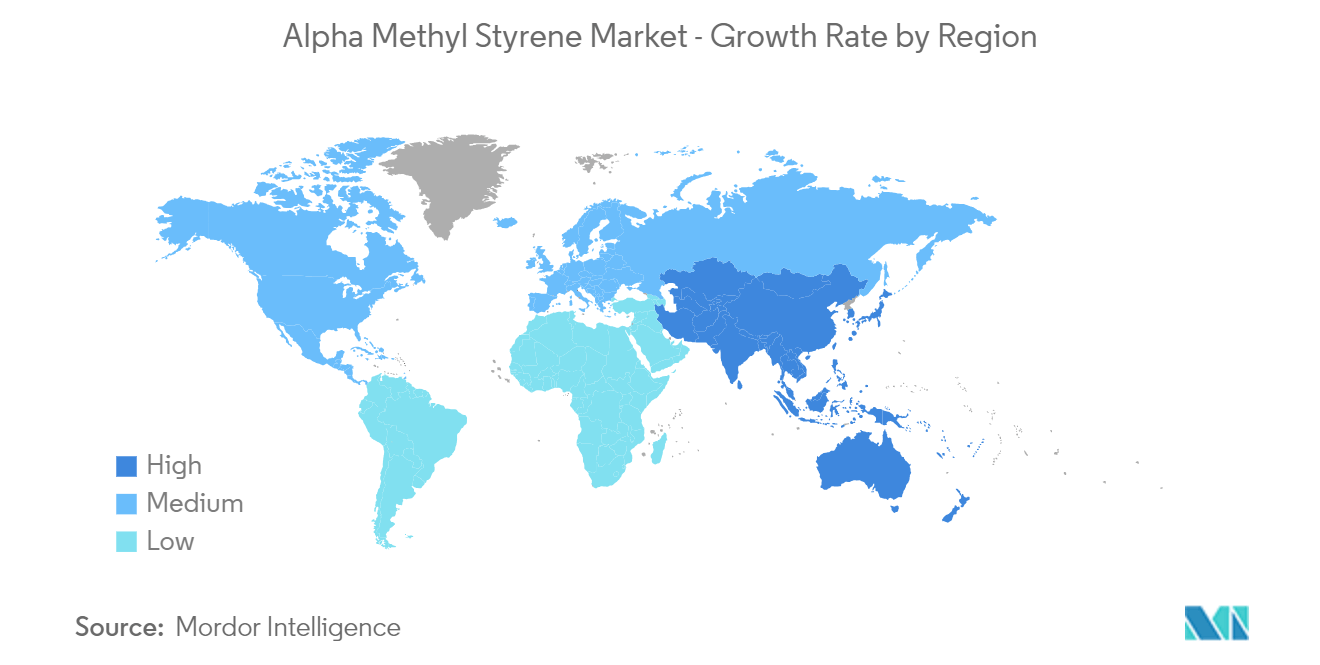

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

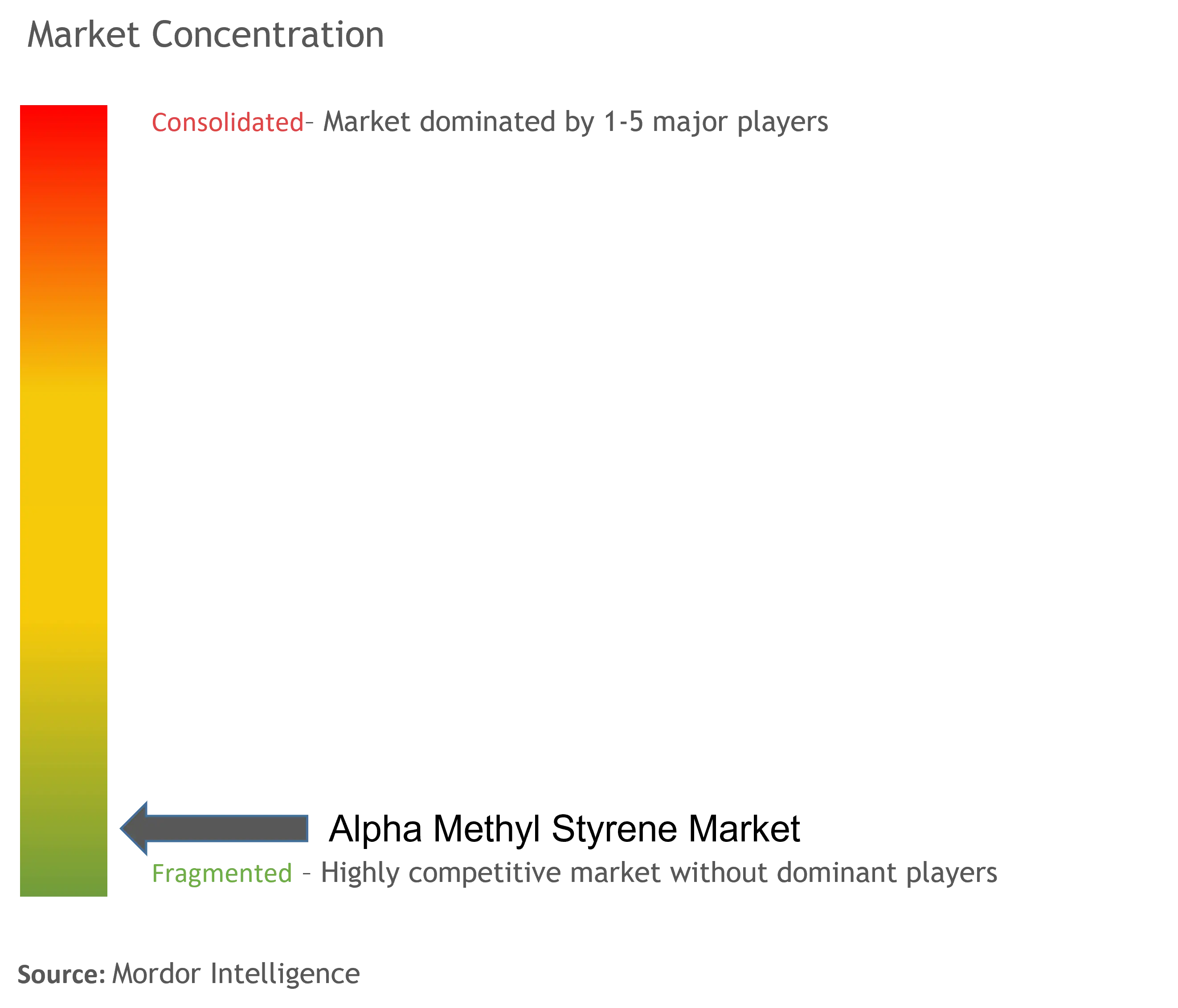

| Concentración del Mercado | Bajo |

Jugadores principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis de mercado de alfa metilestireno

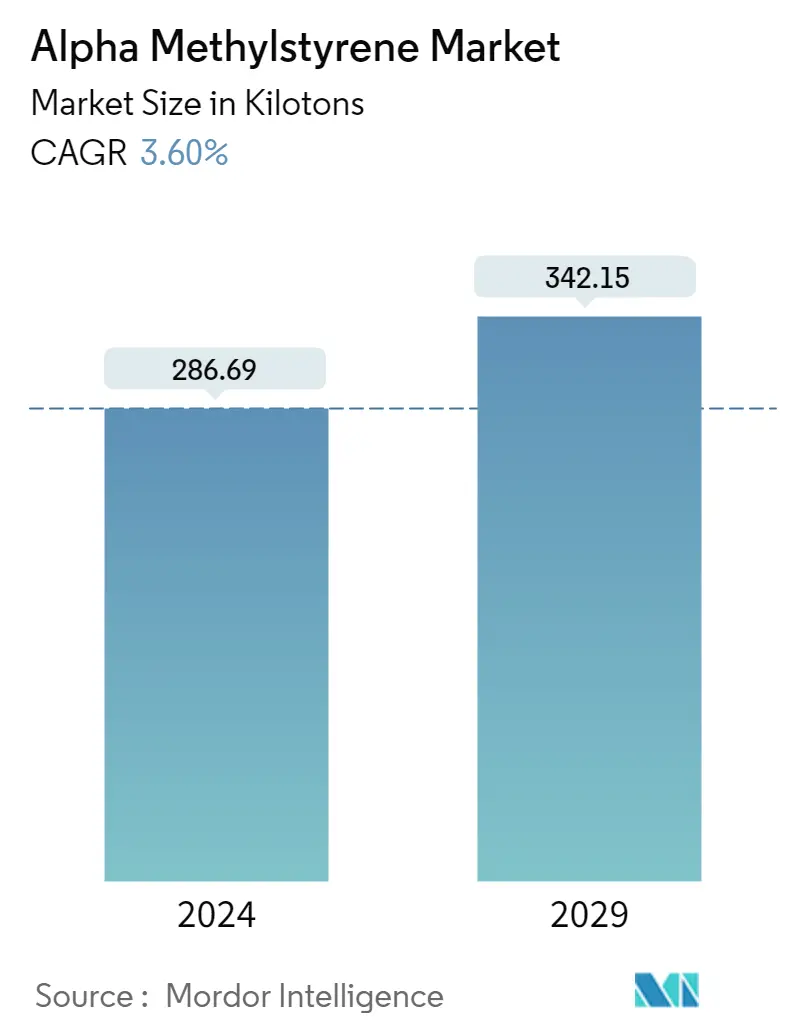

El tamaño del mercado de alfa metilestireno se estima en 286,69 kilotones en 2024 y se espera que alcance 342,15 kilotones en 2029, creciendo a una tasa compuesta anual del 3,60% durante el período previsto (2024-2029).

COVID-19 afectó negativamente al mercado ya que todas las industrias detuvieron sus procesos de fabricación. Los confinamientos, las distancias sociales y las sanciones comerciales provocaron perturbaciones masivas en las redes de las cadenas de suministro globales. Sin embargo, la condición se recuperará en 2021, lo que se espera que beneficie al mercado durante el período previsto.

- A medio plazo, los principales factores que impulsan el mercado estudiado son la creciente demanda de fabricación de resinas ABS y la creciente demanda de alfa-metilestireno en el segmento de la electrónica.

- Por otro lado, es probable que la liberación de desechos peligrosos durante la producción de alfa metil estireno limite el crecimiento del mercado.

- Es probable que el aumento de la demanda de ceras duraderas y adhesivos resistentes al calor represente una oportunidad para el mercado en los próximos años.

- Asia-Pacífico representó la mayor cuota de mercado y es probable que la región domine el mercado durante el período previsto.

Alfametilestireno Tendencias del mercado

La industria automotriz dominará el mercado

- El alfametilestireno es un intermediario para la producción de resina ABS. Además, la resina ABS se utiliza como sustituto del metal en la industria automotriz. Varias piezas de automóviles que buscan factores de reducción de peso utilizan termoplástico ABS. El ABS se usa comúnmente para piezas que incluyen componentes del tablero, respaldos de asientos, componentes de cinturones de seguridad, manijas, paneles de puertas, molduras de pilares y paneles de instrumentos.

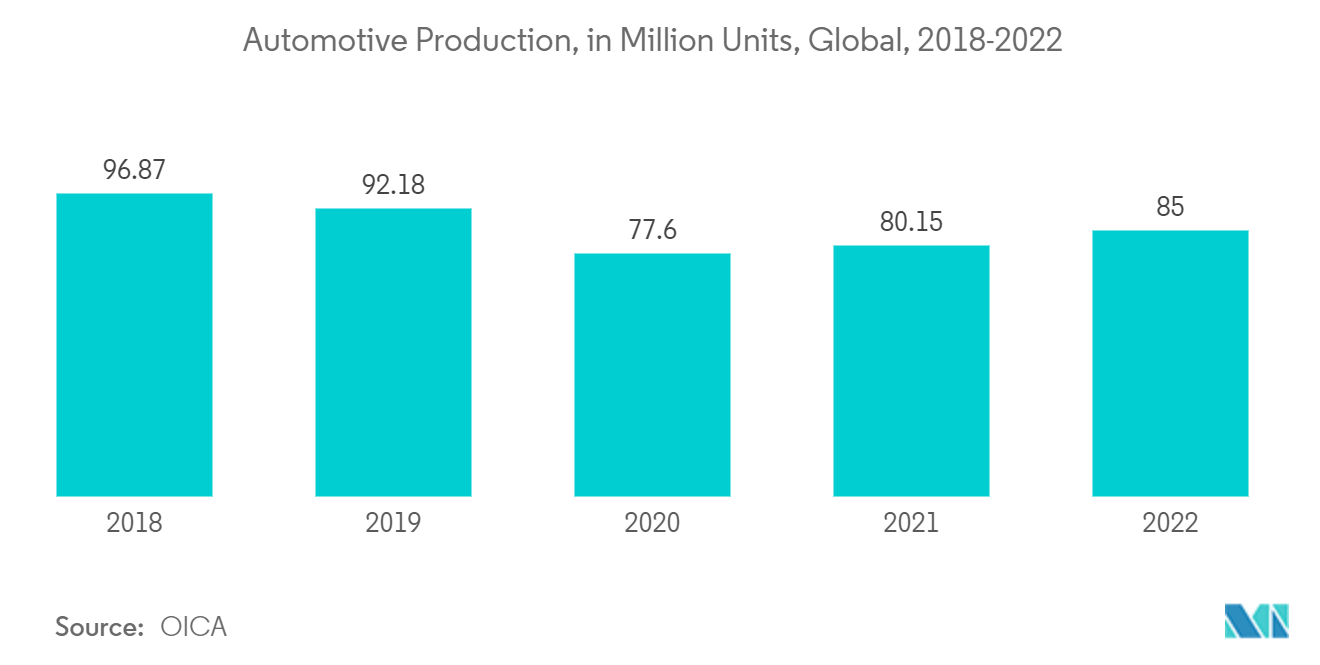

- Según la Organización Internacional de Constructores de Automóviles (OICA), la producción mundial de vehículos automotores alcanzó los 85,01 millones en 2022, con una tasa de crecimiento del 6% en comparación con los 80,20 millones de vehículos fabricados en 2021, lo que indica una mayor demanda de alfa metilestireno. provenientes de la industria automotriz.

- Además, es probable que la creciente producción de vehículos eléctricos aumente la demanda del mercado estudiado. Por ejemplo, según los volúmenes de vehículos eléctricos, durante 2022 se entregaron un total de 10,5 millones de nuevos BEV y PHEV, un aumento del 55 % en comparación con 2021.

- La región de Asia y el Pacífico alberga algunos de los fabricantes de vehículos más valiosos del mundo. Países en desarrollo como China, India, Japón y Corea del Sur han estado trabajando arduamente para fortalecer la base manufacturera y desarrollar cadenas de suministro eficientes para una mayor rentabilidad.

- Según la Asociación China de Fabricantes de Automóviles (CAAM), China tiene la base de producción de automóviles más grande del mundo, con una producción total de vehículos de 27,2 millones de unidades en 2022, registrando un aumento del 3,4 % en comparación con los 26,1 millones de unidades producidas el año pasado.

- En Europa, Alemania se encuentra entre los principales fabricantes de vehículos. Según la Asociación Alemana de la Industria Automotriz (VDA), Alemania produjo 263.400 unidades de automóviles en julio de 2022, registrando una tasa de crecimiento del 7% en comparación con el mismo período de 2021. Además, la demanda de coches eléctricos está aumentando en Alemania. Así, diversas empresas están incrementando el volumen de producción de autos eléctricos en el país. Por ejemplo, en junio de 2023, Ford anunció la inauguración del Centro de Vehículos Eléctricos de Colonia, una instalación de producción de alta tecnología en Alemania.

- En América del Norte, según la OICA, la producción automotriz en 2022 representó 17,7 millones de unidades, un aumento del 10% respecto a la de 2021, que rondaba los 16,1 millones de unidades.

- Por lo tanto, se espera que la demanda de alfa metilestireno crezca con la expansión de la producción automotriz durante el período de pronóstico.

Asia-Pacífico dominará el mercado de alfametilestireno

- Asia-Pacífico tiene una participación destacada en el mercado de alfa-metilestireno a nivel mundial y se espera que domine el mercado durante el período de previsión.

- Según los datos publicados por la Oficina Nacional de Estadísticas, la industria de neumáticos de China está experimentando un crecimiento sustancial, lo que refleja la creciente demanda de neumáticos en los mercados nacional e internacional.

- Según la Oficina Nacional de Estadísticas de China, en mayo de 2023, China produce aproximadamente 6 millones de toneladas métricas de productos plásticos mensualmente. Desde enero de 2020, la mayor producción mensual de productos plásticos se registró en diciembre de 2021, con 7,95 millones de toneladas métricas.

- Además, China es un centro de procesamiento de productos químicos y representa una parte importante de los productos químicos mundiales. En China, el mercado químico más grande del mundo, se espera una ligera desaceleración en el crecimiento de la producción química en 2023. Después de la guerra entre Rusia y Ucrania, la industria química experimentó un año marcado por nuevos cuellos de botella en las cadenas de suministro globales, ya tensas por el aumento de los costos de la energía y las materias primas. , pandemia, incertidumbre económica y agitación política en 2022. Siguiendo con este terreno tumultuoso, se espera que China registre un crecimiento ligeramente más débil del 5,9% en la producción química en 2023, según las perspectivas de la industria química de BASF. Sin embargo, las crecientes inversiones en la construcción de nuevas plantas químicas respaldan la demanda de AMS a medio plazo.

- India es uno de los mayores productores y consumidores de caucho en la región de Asia y el Pacífico, después de China. En la India, más del 65% del caucho producido se utiliza para fabricar neumáticos y cámaras para automóviles (50%) y bicicletas (15%). Además, el país cuenta con casi 66 plantas productoras de neumáticos y alrededor de 41 empresas productoras de neumáticos.

- Según el IBEF, las exportaciones totales de plásticos entre abril y septiembre de 2022 ascendieron a 6.380 millones de dólares. Durante este período, las exportaciones de materias primas plásticas, artículos médicos y tuberías y accesorios aumentaron un 32,3%, un 24,8% y un 17,9% con respecto al mismo período del año pasado.

- Por lo tanto, se espera que el aumento de la demanda de diversas industrias impulse el mercado estudiado en la región durante el período de pronóstico.

Descripción general de la industria del alfametilestireno

El mercado del alfa metil estireno es de naturaleza fragmentada. Algunas de las principales empresas del mercado son ENI SpA, INEOS, Cepsa, Mitsubishi Chemical Corporation y Domo Chemicals, entre otras.

Líderes del mercado de alfametilestireno

-

ENI S.p.A.

-

INEOS

-

Cepsa

-

Mitsubishi Chemical Corporation

-

Domo Chemicals

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de alfametilestireno

- Abril de 2023 INEOS Phenol anunció la finalización de la adquisición de Mitsui Phenols Singapore Ltd por una contraprestación total de 330 millones de dólares. A través de la adquisición, la compañía ha agregado más de 1 millón de toneladas de capacidad cada año, que también incluye alfa-metilestireno (20 ktpa), entre otros productos que ayudarán aún más a la compañía a brindar soporte a sus clientes de manera más efectiva en toda la región asiática.

- Abril de 2022 Kraton Corporation anunció planes de invertir en la instalación de producción de alfa-metilestireno ubicada en Niort, Francia. Se espera que la inversión mejore la capacidad de producción en un 15% para 2023.

Segmentación de la industria alfa metilestireno

El alfametilestireno es un líquido incoloro y un tipo de químico orgánico que se utiliza principalmente para mejorar la resistencia al calor cuando se usa como comonómero durante los procesos de polimerización. Se puede utilizar en varias aplicaciones, como la fabricación de resinas químicas, plásticos, adhesivos y recubrimientos de ABS, entre muchas otras.

El mercado de alfa metil estireno está segmentado por aplicación, industria de usuario final y geografía. Por aplicación, el mercado se segmenta en fabricación de ABS, aditivos e intermedios plásticos, adhesivos, recubrimientos y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en industrias de neumáticos, automoción, electrónica, plásticos y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y los pronósticos para el mercado de alfa metil estireno en 11 países en las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se realizan en volumen (kilotones) e ingresos (millones de dólares).

| Solicitud | Fabricación de ABS | ||

| Aditivos e intermedios plásticos | |||

| Adhesivos | |||

| Recubrimientos | |||

| Otras aplicaciones | |||

| Industria del usuario final | Neumático | ||

| Automotor | |||

| Electrónica | |||

| Plástica | |||

| Otras industrias de usuarios finales | |||

| Geografía | Asia-Pacífico | Porcelana | |

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del norte | Estados Unidos | ||

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| El resto de Europa | |||

| Resto del mundo | Sudamerica | ||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de alfa metilestireno

¿Qué tamaño tiene el mercado de Alfametilestireno?

Se espera que el tamaño del mercado de alfa metilestireno alcance los 286,69 kilotones en 2024 y crezca a una tasa compuesta anual del 3,60% hasta alcanzar los 342,15 kilotones en 2029.

¿Cuál es el tamaño actual del mercado Alfa metilestireno?

En 2024, se espera que el tamaño del mercado de alfa metilestireno alcance los 286,69 kilotones.

¿Quiénes son los actores clave en el mercado Alfa metilestireno?

ENI S.p.A., INEOS, Cepsa, Mitsubishi Chemical Corporation, Domo Chemicals son las principales empresas que operan en el mercado de alfametilestireno.

¿Cuál es la región de más rápido crecimiento en el mercado Alfametilestireno?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Alfametilestireno?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de alfametilestireno.

¿Qué años cubre este mercado de Alfa metilestireno y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de alfametilestireno se estimó en 276,73 kilotones. El informe cubre el tamaño histórico del mercado de Alfa metilestireno durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Alfa metilestireno para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Informe de la industria alfa-metilestireno

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de alfa-metilestireno en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de alfa-metilestireno incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.