Análisis del mercado de productos de algas

El tamaño del mercado de productos de algas se estima en 1,92 mil millones de dólares en 2024 y se espera que alcance los 2,45 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,99% durante el período previsto (2024-2029).

El mercado de productos a base de algas está impulsado por las preferencias dietéticas cambiantes y el cambio de paradigma hacia prácticas preventivas de gestión de la salud en medio de los crecientes costos de la atención médica y la creciente carga de enfermedades relacionadas con el estilo de vida. Se prevé que la creciente población geriátrica, junto con la creciente prevalencia de enfermedades crónicas, impulsará el crecimiento de los productos a base de algas en todo el mundo. Además, la concienciación de los consumidores sobre las variantes botánicas y sus propiedades funcionales ha sido un factor fundamental. Como las algas también favorecen el desarrollo de la inmunidad, se prevé que la situación posterior a la COVID-19 sea testigo de fuertes ventas de suplementos de algas.

Las algas tienen amplias aplicaciones como ingredientes funcionales en diversos productos alimenticios, ya que son ricas en aceites esenciales como los ácidos grasos omega-3 y los ácidos grasos poliinsaturados (PUFA). Los ácidos grasos omega-3 y los PUFA se utilizan ampliamente en productos farmacéuticos y alimentarios saludables. Los productos de algas también se utilizan como materias primas renovables para biocombustibles. Según el Departamento de Energía, las algas pueden proporcionar al menos 30 veces más energía que los cultivos terrestres que se utilizan actualmente para producir biocombustibles. Las algas también pueden reciclar eficazmente el carbono atmosférico, lo que las convierte en una fuente de energía ideal y beneficiosa para el medio ambiente. Además, con el descubrimiento del potencial del aceite de algas como fuente de combustible renovable, muchas empresas petroleras, entre ellas Exxon, Shell, BP, Statoil, ENAP y Chevron, están invirtiendo en investigación y desarrollo de biocombustibles para producir metanol, etanol, biocombustibles. butanol, biodiesel y biocrudo, así como productos químicos de origen biológico, aumentando así el crecimiento del mercado.

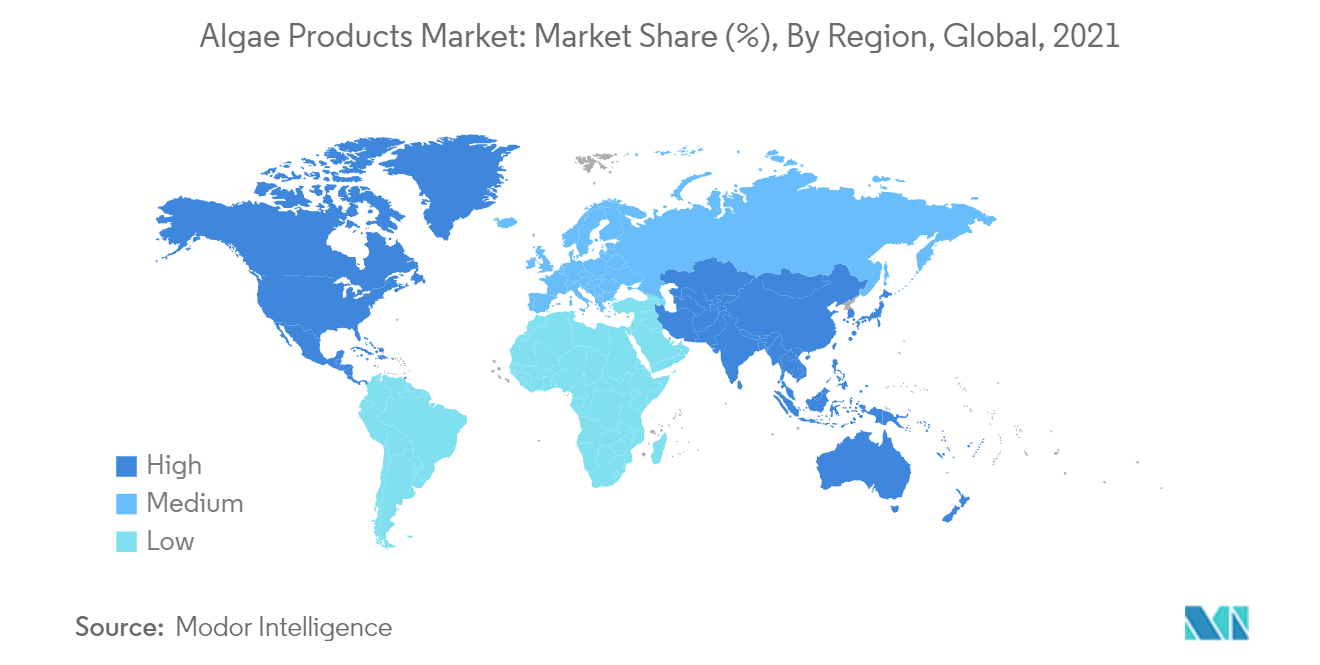

América del Norte tiene la mayor participación del mercado de productos a base de algas debido al alto nivel de concienciación de los consumidores sobre los beneficios nutricionales del ingrediente. Por fuente, las algas pardas representan la mayor cuota de mercado.

Tendencias del mercado de productos de algas

Beneficios para la salud asociados con el consumo de productos a base de algas

Las algas, incluidas las microalgas, son organismos fotosintéticos para la producción de alimentos dietéticos que se dice que ofrecen un alto contenido de proteínas, junto con otros beneficios nutricionales, lo que las convierte en un ingrediente ideal en la producción de suplementos dietéticos, cosméticos, alimentos y bebidas funcionales y piensos para animales. , entre otras aplicaciones. Además de ser una fuente de proteínas, la presencia de diversos componentes bioactivos en las algas y microalgas aporta un beneficio añadido para la salud. Además, en comparación con diversas especies de plantas y flores, las microalgas contienen mayores cantidades de pigmentos. Las proteínas derivadas de algas tienen perfiles completos de aminoácidos esenciales (EAA) y su contenido de proteínas es mayor que el de las fuentes convencionales, como la carne, las aves y los productos lácteos. Se informa que numerosas especies de microalgas son ricas en proteínas, carbohidratos, lípidos y otros compuestos bioactivos. A algunos compuestos derivados de microalgas, como los péptidos, se les han atribuido actividades antioxidantes, antihipertensivas, inmunomoduladoras, anticancerígenas, hepatoprotectoras y anticoagulantes. Además, según Becker et al., las microalgas son excelentes fuentes de vitaminas, como las vitaminas A, B1, B2, B6, B12, C y E, y de minerales, como el potasio, el hierro, el magnesio, el calcio y el yodo. También contienen potentes compuestos probióticos que mejoran la salud al fortalecer el sistema inmunológico, ayudar a limpiar el cuerpo de toxinas y aumentar la energía.

Asia-Pacífico es el mercado de más rápido crecimiento

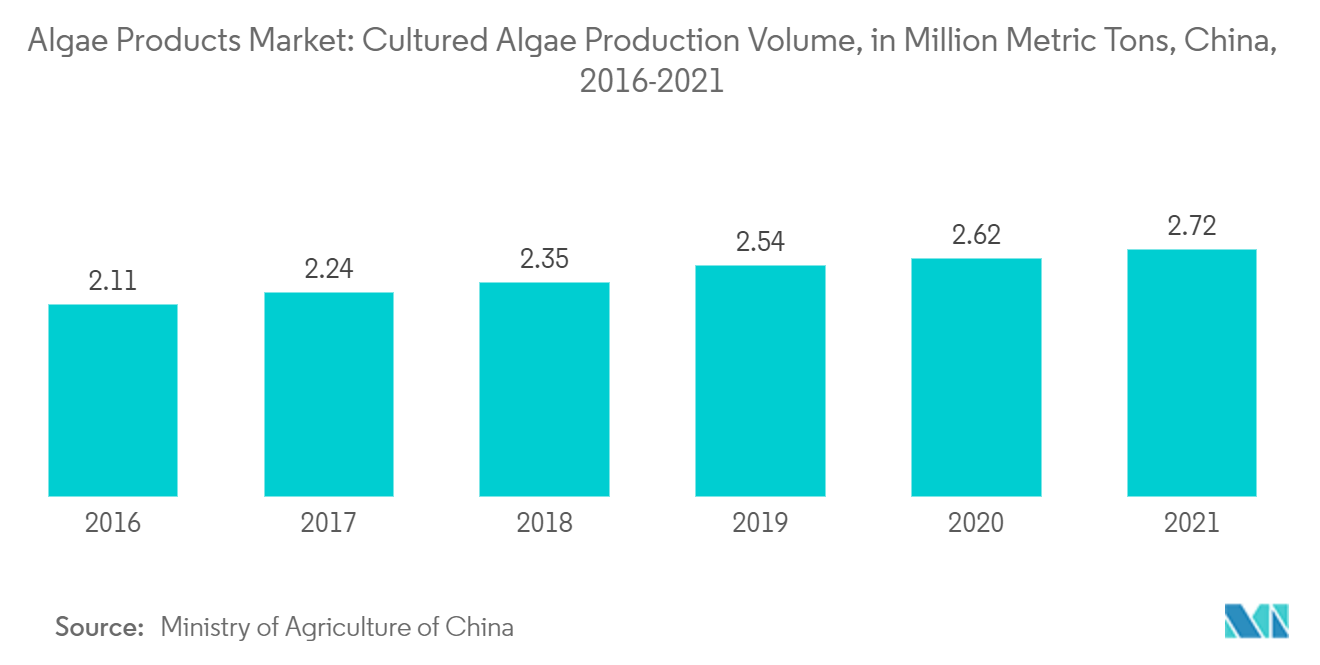

Se prevé que Asia-Pacífico registre el crecimiento más rápido en el mercado durante el período previsto. Los productos de algas utilizados en el procesamiento de alimentos se cultivan principalmente en Filipinas, Vietnam e Indonesia. Se prevé que la región represente una gran parte de la industria de producción de carragenina debido a la posibilidad de cultivar carragenina de alta calidad. Los superalimentos a base de algas como la espirulina y la clorella proporcionan suplementos veganos y nutritivos para el consumo humano. En la región de Asia y el Pacífico, el creciente consumo de nutracéuticos, principalmente en China y Japón, está contribuyendo al crecimiento del mercado. Además, se espera que el estímulo político y de investigación de acceso abierto financiado por el gobierno indio ayude a impulsar una mayor innovación y espíritu empresarial en las aplicaciones alimentarias de proteínas de algas. Según el Good Food Institute (GFI), en marzo de 2021, el gobierno indio ya había prometido alrededor de 87 millones de dólares para desarrollar una economía de las algas.

Descripción general de la industria de productos de algas

Los principales actores globales representan una cuota de mercado significativa, como Kerry, Cargill, ADM y ACCEL Carrageenan. La mayoría de los fabricantes se están centrando en ampliar sus capacidades de producción actuales aumentando las ventas en varias regiones en desarrollo, ya que el mercado en estas regiones no está consolidado por los principales actores. Las empresas también se centran en el desarrollo de nuevas técnicas de almacenamiento y producción en el segmento de suplementos dietéticos del mercado. Los actores clave también planean fortalecer sus relaciones de distribución con empresas en varias regiones para aprovechar la base de clientes para futuros lanzamientos de productos. Por ejemplo, en octubre de 2021, CP Kelco anunció la ampliación de su relación de distribución con Azelis en Europa, Oriente Medio y África. La nueva ampliación del alcance de distribución nombra a Azelis como socio de distribución exclusivo de CP Kelco en numerosos países y segmentos de mercado.

Líderes del mercado de productos de algas

-

Archer Daniels Midland Company

-

ACCEL Carrageenan Corporation

-

Cargill, Incorporated

-

BASF SE

-

Koninklijke DSM N.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de productos de algas

- En septiembre de 2022, en los Países Bajos, la empresa danesa Aliga Microalgae (Aliga) adquirió una gran instalación de algas chlorella. La empresa planea utilizar unas modernas instalaciones de producción para comercializar sus productos de alga Chlorella.

- En abril de 2022, con dos extensiones de línea, Koninklijke DSM NV ampliará su gama 'life' de productos omega-3 obtenidos a partir de algas. La empresa tenía la intención de ofrecer una alternativa omega-3 al aceite de pescado conservando al mismo tiempo la calidad y la potencia aumentando la línea de productos, que incluye life's OMEGA y life's DHA. La forma más eficaz de omega-3 de algas de DSM es OMEGA O1030DS, que contiene EPA y DHA de una fuente única y sostenible.

- En septiembre de 2021, AAK anunció una asociación estratégica con Progress Biotech para suministrar DHA de alta calidad a base de algas para fórmula infantil.

Segmentación de la industria de productos de algas

Los productos de algas son sustancias unicelulares, acuáticas y similares a plantas con una rica nutrición. Se utilizan en suplementos dietéticos, cuidado personal y productos farmacéuticos. El mercado de productos a base de algas está segmentado por fuente, tipo de producto, aplicación y geografía. Según la fuente, el mercado se segmenta en algas pardas, algas rojas, algas verdes y algas verdiazules. Según el tipo de producto, el mercado se segmenta en proteínas de algas, alginatos, carragenanos, carotenoides, lípidos y otros tipos de productos. Según la aplicación, el mercado se segmenta en cuidado personal, alimentos y bebidas, suplementos dietéticos, productos farmacéuticos, alimentación animal y otras aplicaciones. Según la geografía, el mercado está segmentado en América del Norte, Europa, América del Sur, Asia Pacífico y Oriente Medio y África). Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Fuente | Algas marrones | ||

| Alga roja | |||

| Alga verde | |||

| Alga verde azul | |||

| tipo de producto | Proteína de algas | ||

| Alginato | |||

| carragenina | |||

| carotenoides | |||

| lípidos | |||

| Otros tipos de productos | |||

| Solicitud | Cuidado personal | ||

| Alimentos y bebidas | |||

| Suplementos dietéticos | |||

| Productos farmacéuticos | |||

| Alimentación animal | |||

| Otras aplicaciones | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Resto de América del Norte | |||

| Europa | España | ||

| Reino Unido | |||

| Alemania | |||

| Francia | |||

| Italia | |||

| Rusia | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Sudáfrica | ||

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de productos de algas

¿Qué tamaño tiene el mercado de productos de algas?

Se espera que el tamaño del mercado de productos de algas alcance los 1,92 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,99% hasta alcanzar los 2,45 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Productos de algas?

En 2024, se espera que el tamaño del mercado de productos de algas alcance los 1,92 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Productos de algas?

Archer Daniels Midland Company, ACCEL Carrageenan Corporation, Cargill, Incorporated, BASF SE, Koninklijke DSM N.V. son las principales empresas que operan en el mercado de productos de algas.

¿Cuál es la región de más rápido crecimiento en el mercado Productos de algas?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de productos de algas?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de productos de algas.

¿Qué años cubre este mercado de Productos de algas y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de productos de algas se estimó en 1,83 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Productos de algas durante años 2018, 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Productos de algas para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Food Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

Informe de la industria de productos de algas

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Productos de algas en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Productos de algas incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.