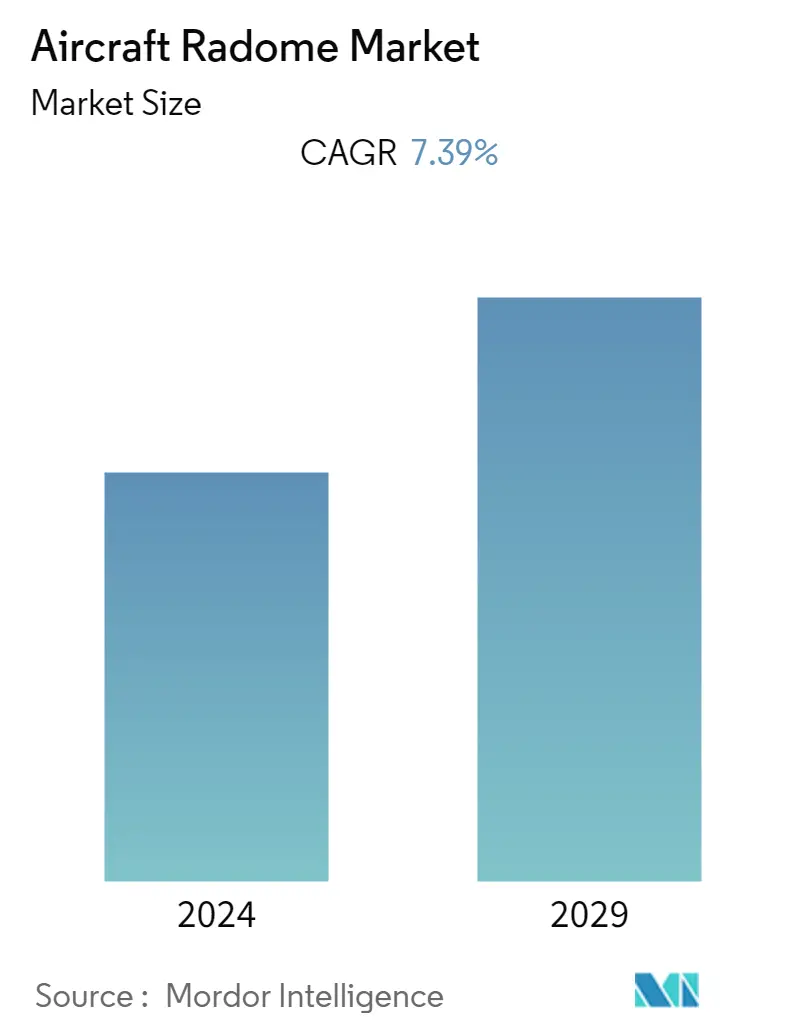

Tamaño del mercado de radomos de aviones

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| CAGR | 7.39 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de radomos de aviones

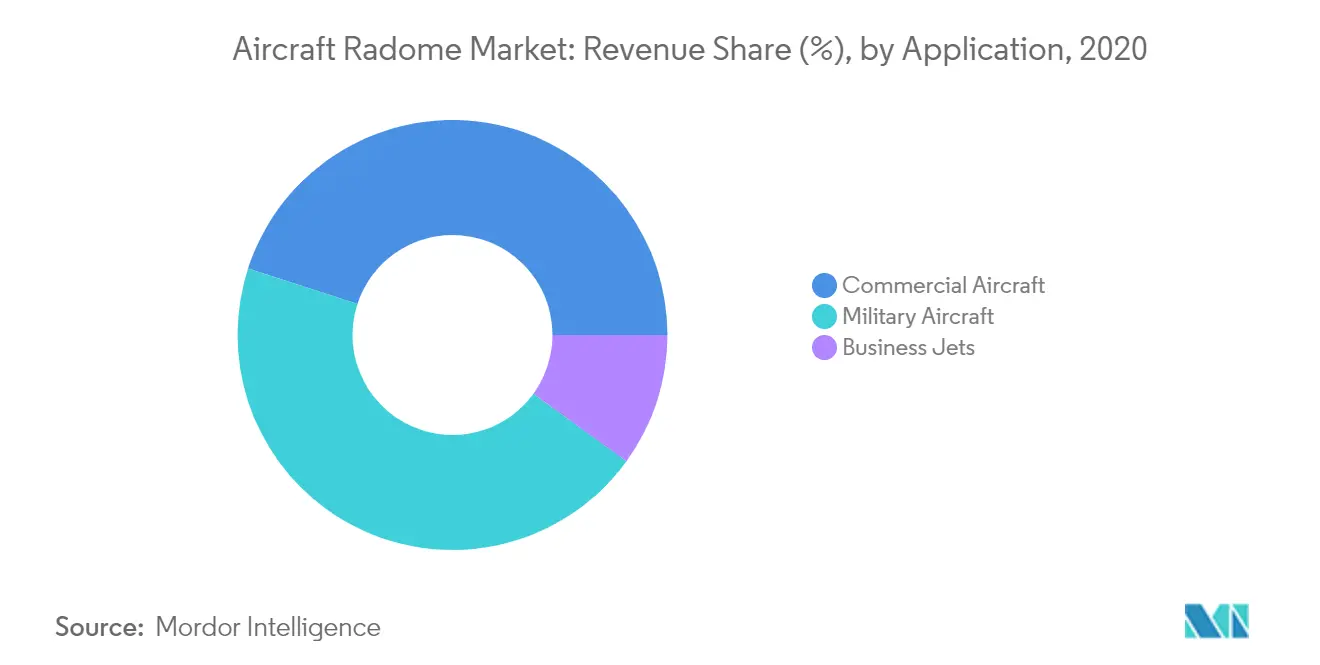

El mercado de radomos de aviones se valoró en 475 millones de dólares en 2020 y se prevé que alcance los 818 millones de dólares en 2026, registrando una tasa compuesta anual del 7,39% durante el período previsto (2021-2026).

En 2020 se produjo una caída de la demanda de aviones comerciales debido a la pandemia de COVID-19. Dado que se estima que el tráfico mundial de pasajeros tardará entre 2 y 3 años en recuperarse por completo, se espera que la demanda de aviones comerciales sea menor en la primera mitad del período de pronóstico, lo que se espera que obstaculice la demanda de radomos de aviones comerciales durante el período de pronóstico.

Se espera que la demanda de radomos del segmento de aviones de negocios se recupere más rápido que el sector de la aviación comercial, ya que se prevé que la demanda de aviones de negocios se recupere antes en comparación con los aviones comerciales. Por otro lado, dado que la demanda de aviones militares muestra resiliencia en comparación con los segmentos de aviación comercial y general, la demanda de radomos del segmento militar mostró un crecimiento incluso en 2020.

Ante la demanda de radomos más eficientes, se espera que los fabricantes inviertan en nuevos materiales para los radomos. La demanda de radomos para aviones con fibra de cuarzo está aumentando tanto por parte de los usuarios finales comerciales como militares en todo el mundo. También se espera que el desarrollo de radares AESA de nueva generación en aviones militares impulse el desarrollo de radomos con mejores capacidades.

Tendencias del mercado de radomos de aviones

Se proyecta que el segmento de aviones comerciales será testigo de la CAGR más alta durante el período de pronóstico

En la segmentación por aplicación, se espera que el segmento de aviones comerciales crezca con la CAGR más alta durante el período de pronóstico. La creciente preferencia por los viajes aéreos durante la última década ha aumentado la presión sobre las aerolíneas para modernizar y ampliar sus flotas. En los últimos años, varias aerolíneas realizaron pedidos de aviones de nueva generación que son altamente eficientes en el consumo de combustible. Aunque la situación ha cambiado enormemente debido a la llegada de la pandemia de COVID-19, existe una enorme acumulación de pedidos con los OEM de aviones, con varias entregas de aviones programadas durante el período previsto. A finales de 2020, Airbus informó una cartera de pedidos de 6.998 aviones, mientras que la cartera de pedidos de Boeing era de 4.997. Aunque pocas aerolíneas han aplazado la mayoría de sus entregas de aviones, estos aviones se entregarán durante la segunda mitad del período previsto.

Dado que los radomos forman parte integral de un avión, la creciente demanda de nuevos aviones está generando simultáneamente una demanda de estructuras de radomos. Por ejemplo, en agosto de 2019, la FACC se adjudicó un contrato para fabricar radomos para la familia Airbus A220, cuya demanda ha aumentado en los últimos años. La FACC inició la entrega de los radomos en 2020 y los fabricará para el Airbus A220 en virtud de un contrato de duración del programa. Dado que se espera que la demanda de nuevos aviones se recupere en los próximos meses, los fabricantes de equipos originales de aviones están aumentando sus tasas de producción, que han disminuido como resultado de la pandemia. Además, la introducción de nuevos modelos de aviones, como el Boeing 777X, el Comac C919 y el Irkut MC-21, puede generar aún más demanda de nuevos radomos de avión en los próximos años.

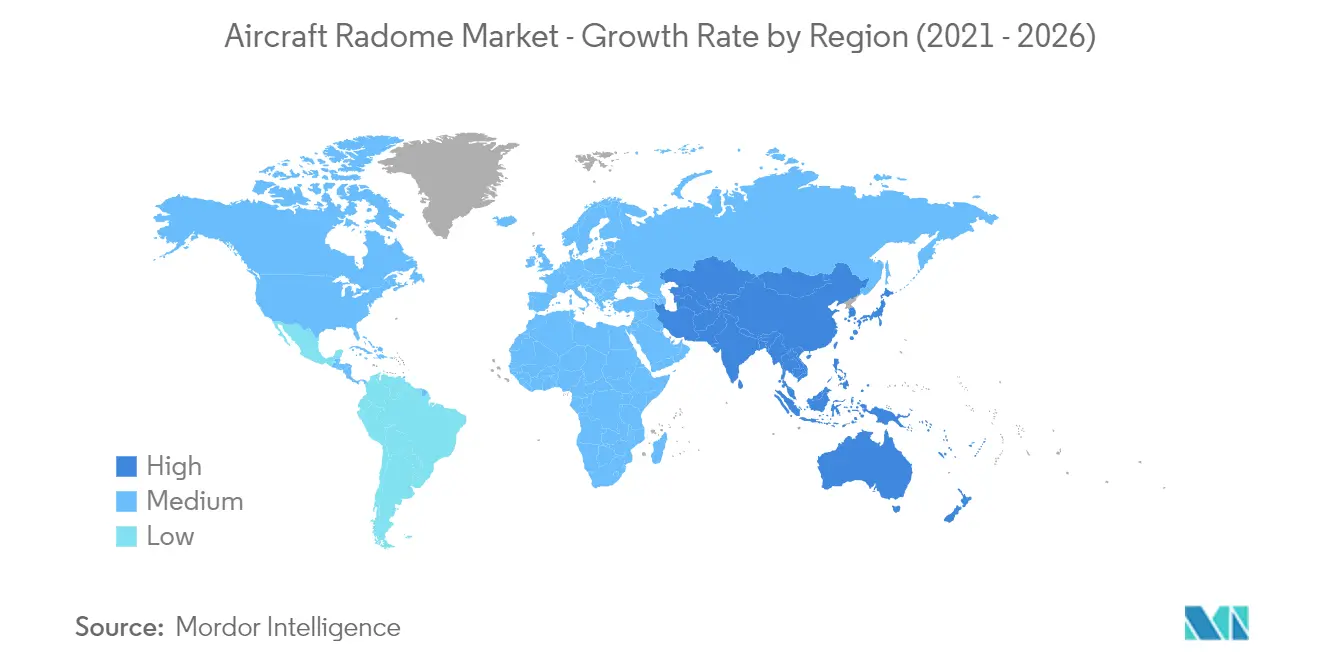

Se espera que la región de Asia y el Pacífico genere la mayor demanda de radomos de aviones durante el período de pronóstico

Actualmente, Asia-Pacífico tiene la mayor cuota de mercado entre todas las regiones debido a una mayor adquisición de aviones. También se espera que el mercado de la región sea testigo de la CAGR más alta durante el período previsto. El crecimiento del tráfico aéreo de pasajeros es predominante en la región. Se espera que China y la India se encuentren entre los mercados de aviación más grandes del mundo durante el período previsto.

La industria aérea en la región ha mostrado signos de recuperación en 2020, impulsada por la recuperación del tráfico interno. Como resultado de una enorme caída en el tráfico de pasajeros en los EE. UU. debido a la pandemia de COVID-19, China cruzó los EE. UU. para convertirse en el mayor mercado de aviación comercial en 2020. Por otro lado, la demanda de aviones de negocios en el país también está aumentando. Se espera que aumente, impulsado por el creciente interés en los viajes privados desde China y los países del Sudeste Asiático. El crecimiento económico, los planes de modernización militar y las disputas territoriales son algunos de los factores que impulsan la adquisición de aviones militares avanzados en la región de Asia y el Pacífico. China y la India están a la cabeza entre los países de Asia y el Pacífico y se encuentran entre los cinco países con mayor gasto mundial en defensa.

Durante el período previsto, la India planea lanzar un importante proyecto de 1.400 millones de dólares (10.500 millones de rupias) para desarrollar de forma local seis aviones con sistemas de control y alerta aerotransportados (AWACS). La parte delantera del radar y de los sistemas de identificación amigo o enemigo (IFF) estarán alojados en una cúpula elipsoidal situada en la parte superior del fuselaje de la aeronave instalada mediante pilones. Dassault está entregando actualmente 36 aviones Rafale a la India en lotes. El gobierno indio también planea realizar un pedido de 36 aviones adicionales en 2021. Otros países, como Japón, Corea del Sur, Australia y algunos de los países del sudeste asiático, están modernizando sus capacidades aéreas adquiriendo aviones de nueva generación con características avanzadas. Estos avances generarán demanda de radomos de aviones de esta región durante el período previsto.

Descripción general de la industria de radomos de aeronaves

General Dynamics Mission Systems Inc., Astronics Corporation, Meggitt PLC, FACC AG y Airbus SE son algunos de los actores destacados en el mercado de radomos de aviones. El mercado es muy competitivo debido a la presencia de fabricantes aeroespaciales establecidos. El desarrollo de productos innovadores, precios competitivos y materiales livianos avanzados puede ayudar a las empresas a lograr contratos a largo plazo con fabricantes de equipos originales de aviones.

La barrera de entrada para nuevos actores en el mercado de radomos de aviones es moderada, lo que se puede observar en la aventura de algunas empresas aeroespaciales en la fabricación de radomos en los últimos años. Por ejemplo, Lufthansa Technik, conocida por brindar servicios MRO para radomos, ha ampliado su oferta de productos y se ha aventurado en el desarrollo y fabricación de radomos para sistemas de conectividad de montaje en fuselaje y en cola. Se espera que estos avances hagan que el mercado sea más competitivo en los próximos años.

Líderes del mercado de radomos de aviones

-

General Dynamics Mission Systems Inc.

-

Astronics Corporation

-

Meggitt PLC

-

FACC AG

-

Airbus SE

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de radomos de aviones

En noviembre de 2020, Meggitt anunció que se le había adjudicado un contrato de 5,6 millones de dólares para desarrollar un radomo actualizado compatible para su uso con el radar AESA que se está desarrollando para su instalación en los Eurofighter Typhoons de la Royal Air Force (RAF) del Reino Unido.

En enero de 2020, Starwin Industries LLC anunció que se le adjudicó un contrato de entrega indefinida/cantidad indefinida de precio fijo firme por valor de USD 9.554.000 para los radomos F-16 Bugeye, que fortalece el rendimiento de los radares AESA en los F-16.

En julio de 2019, FACC anunció que firmó un contrato de programa de por vida con Bombardier Aviation para fabricar radomos para las familias de aviones comerciales Bombardier Challenger y Bombardier Global.

Informe de mercado de radomos de aviones tabla de contenidos

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.3 Restricciones del mercado

4.4 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado por valor - Millones de USD)

5.1 Solicitud

5.1.1 Avión comercial

5.1.2 Aeronave militar

5.1.3 Aviones de negocios

5.2 Geografía

5.2.1 América del norte

5.2.1.1 Estados Unidos

5.2.1.2 Canada

5.2.2 Europa

5.2.2.1 Reino Unido

5.2.2.2 Francia

5.2.2.3 Alemania

5.2.2.4 El resto de Europa

5.2.3 Asia-Pacífico

5.2.3.1 Porcelana

5.2.3.2 India

5.2.3.3 Japón

5.2.3.4 Corea del Sur

5.2.3.5 Resto de Asia-Pacífico

5.2.4 América Latina

5.2.4.1 Brasil

5.2.4.2 Resto de América Latina

5.2.5 Medio Oriente y África

5.2.5.1 Emiratos Árabes Unidos

5.2.5.2 Arabia Saudita

5.2.5.3 Israel

5.2.5.4 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Cuota de mercado de proveedores

6.2 Perfiles de empresa

6.2.1 General Dynamics Mission Systems Inc.

6.2.2 Astronics Corporation

6.2.3 Meggitt PLC

6.2.4 Jenoptik

6.2.5 Compagnie de Saint Gobain SA

6.2.6 Northrop Grumman Corporation

6.2.7 FACC AG

6.2.8 Airbus SE

6.2.9 Israel Aerospace Industries

6.2.10 The NORDAM Group LLC

6.2.11 Communications & Power Industries LLC

6.2.12 Cobham PLC

6.2.13 Starwin Industries

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de radomos de aeronaves

El radomo sirve como un recinto estructural que protege el sistema de radar. Los conos de morro de un avión a menudo sirven como radomos y están construidos con materiales específicos, como fibra de vidrio, cuarzo, nido de abeja y núcleos de espuma, que pueden proteger instrumentos sensibles y al mismo tiempo permitir el paso de señales electrónicas. Los radomos utilizados en helicópteros y vehículos aéreos no tripulados están excluidos del ámbito del informe. El mercado de radomos de aviones está segmentado por aplicación en aviones comerciales, aviones militares y aviones de negocios. El informe también ofrece el tamaño del mercado y las previsiones para el mercado de radomos de aviones en los principales países de todas las regiones. Para cada segmento, el tamaño del mercado y las previsiones están representados por el valor (millones de dólares).

| Solicitud | ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de radomos de aviones

¿Cuál es el tamaño actual del mercado Radomo de avión?

Se proyecta que el mercado Radomo de aeronaves registrará una tasa compuesta anual del 7,39% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Radomo de aviones?

General Dynamics Mission Systems Inc., Astronics Corporation, Meggitt PLC, FACC AG, Airbus SE son las principales empresas que operan en Aircraft Radome Market.

¿Cuál es la región de más rápido crecimiento en el mercado Radomo de aviones?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Radomo de aviones?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de radomos de aviones.

¿Qué años cubre este mercado de Radomos de aviones?

El informe cubre el tamaño histórico del mercado de Radomo de avión para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Radomo de avión para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de radomos de aeronaves

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de radomos de aeronaves en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Aircraft Radome incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.