Tamaño y Participación del Mercado de Sistemas Eléctricos de Aeronaves

Análisis del Mercado de Sistemas Eléctricos de Aeronaves por Mordor Intelligence

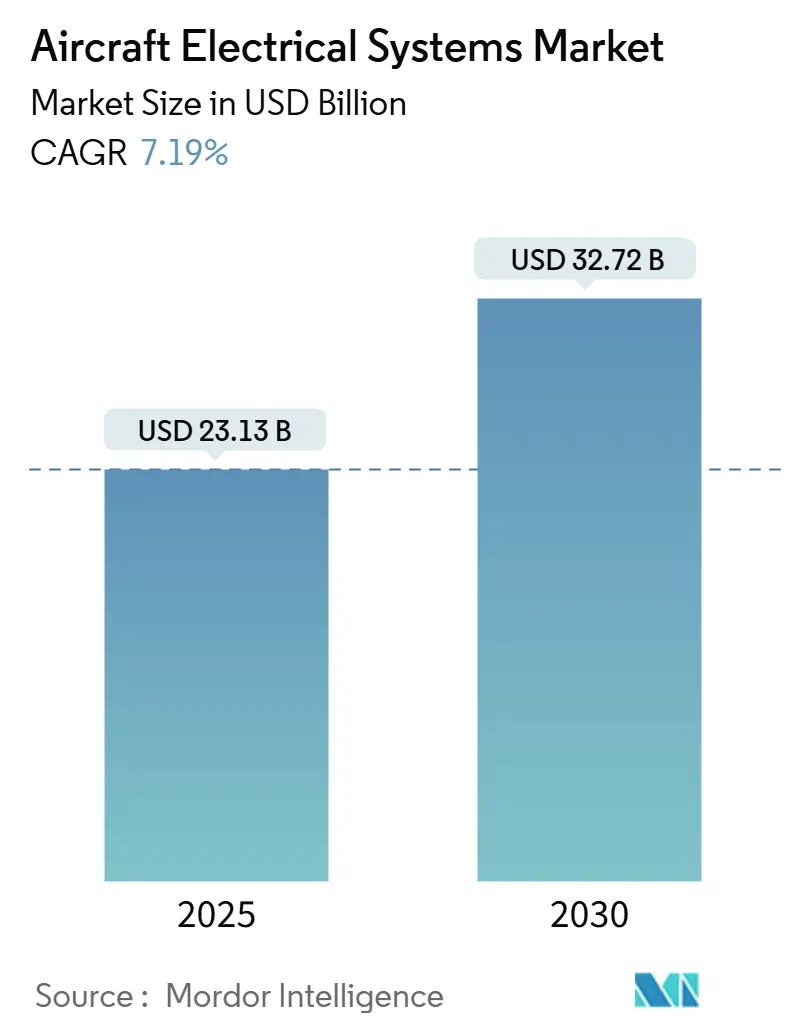

El tamaño del mercado de sistemas eléctricos de aeronaves está valorado en 23,13 mil millones de USD en 2025 y se pronostica que avance a 32,72 mil millones de USD para 2030, traduciéndose en una TCAC del 7,19%. La adopción de arquitecturas de Aeronaves Más Eléctricas (MEA), el aumento de la producción de fuselaje estrecho, y la aceleración de la demanda de retrofits para la electrificación de cabinas expanden colectivamente el pool de ingresos direccionable. La distribución de corriente continua de alto voltaje (HVDC), la electrónica de potencia de carburo de silicio (SiC), y los paquetes de baterías modulares están pivotando la agenda competitiva hacia la densidad energética y la eficiencia térmica. Los pedidos en cartera sostenidos en Airbus, The Boeing Company, y COMAC, y las primeras corridas de producción de varias plataformas eVTOL anclan la demanda base incluso mientras las restricciones de la cadena de suministro cambian los perfiles de entrega. La inversión paralela en ciberseguridad y protección electromagnética refuerza la necesidad de arquitecturas eléctricas integradas que puedan escalar a través de programas civiles y de defensa.

Puntos Clave del Informe

- Por sistema, la distribución de energía lideró con una participación de ingresos del 36,78% en 2024, mientras que el almacenamiento de energía se proyecta que se componga a una TCAC del 9,21% hasta 2030.

- Por componente, los generadores y alternadores de arranque comandaron el 21,19% de la participación del mercado de sistemas eléctricos de aeronaves en 2024; los paquetes de baterías y BMS registraron el mayor crecimiento con una TCAC del 9,56% hasta 2030.

- Por plataforma, la aviación comercial mantuvo el 62,32% del tamaño del mercado de sistemas eléctricos de aeronaves en 2024; la aviación general está preparada para el despegue más rápido con una TCAC del 9,20% hasta 2030.

- Por aplicación, la gestión de generación de energía representó una participación del 27,55% del mercado de sistemas eléctricos de aeronaves en 2024, mientras que la electrificación de sistemas de cabina creció a una TCAC del 8,34% hasta 2030.

- Por región, América del Norte retuvo una participación de mercado del 40,92% en 2024; Asia-Pacífico emergió como la región de crecimiento más rápido con una TCAC del 7,85% hasta 2030.

Tendencias e Insights del Mercado Global de Sistemas Eléctricos de Aeronaves

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente adopción de arquitecturas de Aeronaves Más Eléctricas (MEA) para reducir la complejidad mecánica y mejorar la eficiencia | +2.1% | América del Norte y Europa, implementación global | Mediano plazo (2-4 años) |

| Crecientes volúmenes de producción de aeronaves y pedidos en cartera sostenidos impulsando la demanda de sistemas eléctricos avanzados | +1.8% | Global | Corto plazo (≤ 2 años) |

| Implementación de sistemas de distribución de corriente continua de alto voltaje (HVDC) para soportar arquitecturas de potencia de próxima generación | +1.4% | América del Norte y Europa, adopción en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Creciente necesidad de sistemas eléctricos ligeros y compactos adaptados a plataformas aéreas no tripuladas | +0.9% | América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| La electrónica de potencia de carburo de silicio permite límites de temperatura más altos | +0.7% | Global, liderado por América del Norte y Europa | Largo plazo (≥ 4 años) |

| Actualizaciones impulsadas por retrofits enfocadas en la electrificación de cabinas, incluyendo energía en asiento y modernización de cocinas | +0.6% | Global, concentrado en mercados de aviación maduros | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente adopción de arquitecturas de Aeronaves Más Eléctricas (MEA) para reducir la complejidad mecánica y mejorar la eficiencia

El despliegue MEA remueve líneas de aire sangrado y bombas hidráulicas, reemplazándolas con sustitutos eléctricos de alta densidad de potencia que reducen peso y simplifican el mantenimiento. El marco ±270 V DC en el B787 ha demostrado mayor confiabilidad y menor costo de ciclo de vida versus hidráulicos.[1]John Keller, "Boeing 787 DC Power System Lessons," ieee.org Las aerolíneas estiman ahorros de costos operativos del 38% de la integración MEA a través de menor quema de combustible y menores fallas de unidades reemplazables en línea. Los módulos de gestión de potencia del F-35 hacen eco de la tendencia civil, confirmando la aplicabilidad de uso dual. Mientras los sistemas convergen, los OEMs integran ciber-protección en capas en las unidades de distribución, asegurando el aislamiento de fallas sin intervención manual.

Crecientes volúmenes de producción de aeronaves y pedidos en cartera sostenidos impulsando la demanda de sistemas eléctricos avanzados

COMAC pretende elevar la producción del C919 a 50 unidades en 2025, aprovechando una cartera de más de 1.000 compromisos firmes.[2]Michael Bruno, "COMAC Ramps C919 Output," assemblymag.com A pesar de cambiar su aceleración del A320neo a 2027, Airbus aún apunta a entregas de 720-plus en 2025, bloqueando visibilidad multianual para integradores eléctricos. Dado que los jets de fuselaje estrecho comprenden la mayor parte de las adiciones, cada fuselaje agrega demanda incremental para generación de energía, conversión, y sistemas de cabina. Los proveedores están dual-sourcing conjuntos de circuitos impresos y arneses a través de regiones para amortiguar contra choques de materias primas.

Implementación de sistemas de distribución de corriente continua de alto voltaje (HVDC) para soportar arquitecturas de potencia de próxima generación

HVDC a ±270 V mejora la eficiencia de transferencia hasta un 10% y puede reducir el peso del cable en 15 kg por plataforma de fuselaje estrecho. Collins Aerospace recientemente completó prototipos de distribución de potencia de 1 MW para el programa SWITCH de la UE, subrayando la preparación para propulsión híbrido-eléctrica. Los obstáculos de certificación incluyen límites de interferencia electromagnética bajo nuevas enmiendas EASA CS-25 que aprietan los umbrales de campo radiado de alta intensidad. A pesar de costos de retrofit inicial más altos, las aerolíneas ven HVDC como la fundación para futuras estrategias de electrificación de flota.

Creciente necesidad de sistemas eléctricos ligeros y compactos adaptados a plataformas aéreas no tripuladas

Los UAVs de grado militar demandan electrónica de potencia robusta que sobreviva oscilaciones de temperatura de -40°C a +105°C mientras alimenta suites de sensores de alto consumo. Los prototipos eVTOL comerciales requieren potencia de ráfaga de 30-45 s para ascenso vertical, forzando a los BMS a manejar tasas de descarga cerca de 15C sin escape térmico. Los inversores miniaturizados y controladores distribuidos integran propulsión y control de vuelo en un bus compartido, generando ahorros de volumen del fuselaje directamente en margen de carga útil.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Desafíos en el manejo del calor y complejidad del cableado a medida que aumentan los niveles de voltaje del sistema | -1.2% | Global, diseños de aeronaves densos | Mediano plazo (2-4 años) |

| Altos costos de certificación asociados con tecnologías avanzadas de baterías aeroespaciales | -0.8% | América del Norte y Europa | Largo plazo (≥ 4 años) |

| Disponibilidad limitada de semiconductores calificados que cumplan con estándares de rendimiento y confiabilidad de grado aeroespacial | -0.7% | Global, con concentración de cadena de suministro en Asia-Pacífico | Corto plazo (≤ 2 años) |

| Retrasos en aprobaciones regulatorias para unidades de distribución de potencia impulsadas por software debido a preocupaciones de ciberseguridad | -0.5% | Principalmente América del Norte y Europa, expandiéndose globalmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Desafíos en el manejo del calor y complejidad del cableado a medida que aumentan los niveles de voltaje del sistema

La escalación de voltaje empuja las temperaturas superficiales de conductores hasta 180 °C, impulsando la adopción de tubos de calor de grafito pirolítico recocido bajo la iniciativa ICOPE de la UE. Los requisitos de blindaje EMI agrandan los paquetes de arneses, aumentando la mano de obra de instalación y agregando masa parásita que puede restar 2% de la carga útil. Las barras colectoras enfriadas por líquido resuelven muchos cuellos de botella térmicos pero introducen bombas adicionales, refrigerante, y lógica de detección de fugas. Las cabinas eVTOL con espacio limitado enfrentan conflictos agudos de empaque, obligando optimización multidisciplinaria entre equipos estructurales y eléctricos.

Altos costos de certificación asociados con tecnologías avanzadas de baterías aeroespaciales

Las condiciones especiales de la FAA Part 25 demandan pruebas de detención de escape térmico, ensayos de penetración de clavos, y cuantificación de gases de venteo para cada geometría de celda, elevando el gasto de calificación hasta 10 millones de USD por iteración de diseño. Los cronogramas impredecibles de elaboración de reglas disuaden a pequeños innovadores y extienden horizontes de recuperación para químicas novedosas como litio-metal o estado sólido. La guía paralela de EASA agrega capas de cumplimiento adicionales, obligando aprobación de doble agencia para cualquier aeronave que sirva rutas transatlánticas.

Análisis de Segmentos

Por Sistema: El Almacenamiento de Energía Impulsa la Transición de Electrificación

Los ingresos del Almacenamiento de Energía se proyectan que avancen a una TCAC del 9,21% hasta 2030, impulsados por paquetes de iones de litio modulares y opciones emergentes de estado sólido que sustentan objetivos de alcance eVTOL. Se espera que el tamaño del mercado de sistemas eléctricos de aeronaves para Almacenamiento de Energía exceda los 6,4 mil millones de USD al final de la ventana de pronóstico, reflejando su centralidad para la propulsión híbrido-eléctrica. La Distribución de Energía permanece como la columna vertebral, controlando el 36,78% de los ingresos de 2024, con arreglos de contactores inteligentes y unidades de conmutación definidas por software asegurando la priorización de carga durante operaciones anormales.

La adopción HVDC está remodelando las hojas de ruta de componentes, cambiando el diseño de convertidores de 115 V AC a topologías DC-DC multinivel que explotan interruptores de carburo de silicio operando a frecuencias de conmutación de 200 kHz. Los proveedores de baterías como Safran-Saft presentaron un paquete de 1.200 V en 2025 que soporta descargas de ráfaga de 60C, señalando la maduración de estándares de alto voltaje de grado aviónica. Las plataformas de largo alcance buscan arquitecturas de ciclo combinado emparejando extensores de alcance de celda de combustible con buffers de batería, expandiendo los ingresos de ciclo de vida para suites de gestión de potencia integradas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Componente: Los Sistemas de Gestión de Baterías Lideran la Innovación

Los Paquetes de Baterías y BMS se expanden a una TCAC del 9,56%, reflejando su papel en equilibrar densidad energética, longevidad de celdas, y seguridad. Los algoritmos inteligentes de BMS ahora interfaz directamente con aviónicos de cabina de vuelo, transmitiendo vida útil restante y prediciendo intervalos de intercambio de paquetes, reduciendo así el mantenimiento no programado. Los Generadores y Alternadores de Arranque, manteniendo el 21,19% de la participación del mercado de sistemas eléctricos de aeronaves en 2024, continúan migrando hacia clasificaciones de potencia más altas en la clase 600-800 kW para soportar electrificación de cocina en vuelo y cargas de protección de envolvente.

Los conectores clasificados a 1.000 V DC y 500 A están entrando en calificación, presentando geometrías seguras al tacto y resortes de supresión de arco. Los proveedores de arneses de cableado desarrollan reemplazos de núcleo de aluminio con recubrimientos de nanopartículas para mantener la conductividad mientras recortan masa en un 30%. El software de distribución de potencia embebido aprovecha rutinas de aprendizaje automático que recalculan jerarquías de desprendimiento de carga cada 50 ms, mejorando la resistencia contra fallas de arco.

Por Plataforma: La Aviación General Abraza la Electrificación

La Aviación Comercial generó el 62,32% de los ingresos de 2024, sustentada por la demanda persistente de jets de fuselaje estrecho y programas de modernización de fuselaje ancho. El mercado de sistemas eléctricos de aeronaves está presenciando un punto de inflexión en Aviación General donde prototipos eVTOL, retrofits de aviónicos de jets de negocios, y actualizaciones de actuación de helicópteros ligeros se combinan para entregar una TCAC del 9,20%.

Los jets de negocios incorporan alerones fly-by-wire y paquetes de control ambiental eléctrico, elevando los factores de carga eléctrica en un 18% relativo a las líneas base de 2022. Los fabricantes de helicópteros integran actuación de rotor de cola eléctrica para reducir la complejidad mecánica y las firmas de ruido, ayudando a la aceptación de vuelo urbano. Los helicópteros de defensa, liderados por flotas UH-60M actualizadas, integran aviónicos de arquitectura de sistema abierto modular (MOSA) que dependen de interfaces de potencia escalables.[3]US Army, "H-60M MOSA Avionics Architecture Solution," army.mil

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Electrificación de Cabina Acelera el Crecimiento

La Gestión de Generación de Energía mantuvo una participación del 27,55% del mercado de sistemas eléctricos de aeronaves en 2024. Las aerolíneas están intensificando su atención en la Electrificación de Sistemas de Cabina, que se espera crezca a una TCAC del 8,34% ya que los análisis de pasajeros vinculan la disponibilidad de energía por asiento a mejoras del Net Promoter Score. Las aerolíneas ejecutando retrofits de iluminación LED reportan ahorros energéticos del 68% y gastos de mantenimiento 38% menores.

Las salidas USB-C de 100 W en asiento, conectividad de calidad de streaming, y cocinas moviéndose de hornos de vapor a módulos de inducción totalmente eléctricos escalan colectivamente las curvas de demanda de cabina. Los gemelos digitales en gestión de configuración simulan el enrutamiento eléctrico dentro del Mock-Up Digital 3D, evitando choques estructurales y acortando el tiempo de inactividad para campañas de retrofit.

Análisis Geográfico

América del Norte capturó el 40,92% de los ingresos de 2024, impulsado por el presupuesto de defensa de Estados Unidos y una base de proveedores profunda que abarca generadores, actuadores, y hardware de gestión térmica. La perspectiva regional se refuerza por directivas de ciberseguridad de la FAA que exigen buses de datos autenticados, lo que estimula actualizaciones de aviónicos y conversión de potencia a través de flotas existentes. Acuerdos de consolidación como la compra de CAES por 1,9 mil millones de USD de Honeywell refuerzan carteras de protección electromagnética, haciendo de América del Norte el mayor comprador y una incubadora de tecnología.

Asia-Pacífico registra el crecimiento más rápido con una TCAC del 7,85% hasta 2030. El ascenso de producción del C919 de COMAC y el requisito pronosticado de India de hasta 1.000 jets durante 20 años anclan la demanda de generadores, convertidores, y arneses. Los tier-1s locales en Japón y Corea del Sur expanden paquetes de trabajo build-to-print para Boeing y Airbus, integrando contenido regional en programas globales. Los corredores MRO respaldados por gobierno en Singapur y Malasia atraen programas de retrofit enfocándose en electrificación de cabina y mejoras de sistemas de misión.

Europa permanece fundamental debido a la financiación Clean Aviation, política de emisiones estricta, y una red de investigación expansiva. Safran lidera esfuerzos europeos en baterías de alto voltaje y propulsores eléctricos, mientras que el laboratorio de Toulouse de Collins Aerospace encabeza la validación de inversores de clase megavatio. La armonización de protección contra rayos de EASA bajo CS-25/Amdt 26 impone pruebas de banda ancha, obligando a los OEMs a certificar soluciones de blindaje mejoradas. El continente también alberga múltiples demostradores abordando enfriamiento de tubo de calor, validando arquitecturas térmicas de próxima generación para híbridos de largo alcance.

Panorama Competitivo

El mercado de sistemas eléctricos de aeronaves exhibe moderadamente consolidado, con los cinco principales proveedores representando más del 50% de los ingresos globales. Honeywell International Inc., RTX Corporation, Safran SA, General Electric Company, y Thales Group despliegan activamente M&A para llenar brechas de capacidades. La adquisición de CAES por Honeywell extiende su fortaleza de blindaje-RF y compatibilidad electromagnética, mientras que Thales absorbe Cobham Aerospace Communications para ampliar su pila de conectividad de cabina.[4]Thales Group, "Completion of Cobham Aerospace Communications Deal," thalesgroup.com

La diferenciación tecnológica orbita alrededor de densidad de potencia, integración HVDC, y ciber-resistencia. Los jugadores principales canalizan dólares de I+D en dispositivos de carburo de silicio que sostienen uniones de 200 °C, reduciendo así la masa de enfriamiento. Las firmas más pequeñas se posicionan en subsistemas de nicho eVTOL, frecuentemente aliándose con titulares para navegar la complejidad de certificación. El ambiente regulatorio refuerza la incumbencia ya que los registros de cumplimiento extensivos son prerrequisitos para enmiendas de certificado de tipo.

Las asociaciones estratégicas se están multiplicando. Regal Rexnord colabora con Honeywell en paquetes de actuación para movilidad aérea avanzada, destacando caminos de co-desarrollo entre dominios. Collins Aerospace de RTX renovó una alianza de distribución multidécada con Satair para partes eléctricas de cabina, expandiendo participación de postmercado y bloqueando ingresos de repuestos. Las start-ups que carecen de huellas de estación de reparación frecuentemente licencian tecnología a tier-1s para acelerar la entrada.

Líderes de la Industria de Sistemas Eléctricos de Aeronaves

-

RTX Corporation

-

Honeywell International Inc.

-

General Electric Company

-

Thales Group

-

Safran SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Safran Electrical & Power (Safran SA) y Saft (TotalEnergies) introdujeron una batería de iones de litio de alto voltaje modular para aviación eléctrica de próxima generación, soportando instalación flexible y resistencia más larga.

- Mayo 2025: Vertical Aerospace y Honeywell International Inc. profundizaron la cooperación en el eVTOL VX4, integrando Anthem Flight Deck y controles fly-by-wire compactos para entregar al menos 150 aeronaves para 2030.

- Abril 2025: Collins Aerospace de RTX firmó una extensión de cuatro años de su acuerdo de distribución de partes interiores de cabina con Satair, que cubre la distribución global de partes eléctricas interiores de cabina.

Alcance del Informe Global del Mercado de Sistemas Eléctricos de Aeronaves

Un sistema eléctrico de aeronave se refiere a la red de componentes eléctricos y circuitos que proporcionan energía y controlan varias funciones eléctricas dentro de una aeronave. Un sistema eléctrico de aeronave consiste en cuatro subsistemas esenciales, a saber generación de energía, distribución, conversión, y almacenamiento. La emergencia del concepto de aeronave eléctrica revolucionó la arquitectura convencional de potencia eléctrica de aeronaves.

El mercado de sistemas eléctricos de aeronaves está segmentado por sistema, plataforma, y geografía. Por sistema, el mercado está segmentado en generación de energía, distribución de energía, conversión de energía, y almacenamiento de energía. Por plataforma, el mercado está segmentado en aviación comercial, aviación militar, y aviación general. El informe también cubre los tamaños de mercado y pronósticos para el mercado de sistemas eléctricos de aeronaves en países principales a través de diferentes regiones. Para cada segmento, el tamaño de mercado y pronóstico se proporcionan en términos de valor (USD).

| Generación de Energía |

| Distribución de Energía |

| Conversión de Energía |

| Almacenamiento de Energía |

| Generadores y Alternadores de Arranque |

| Unidades de Distribución de Energía |

| Convertidores |

| Paquetes de Baterías y BMS |

| Cableado y Cables |

| Conectores y Contactores |

| Software de Distribución de Energía |

| Aviación Comercial | Fuselaje Estrecho |

| Fuselaje Ancho | |

| Jets Regionales | |

| Cargueros | |

| Aviación Militar | Jets de Combate |

| Aeronaves de Transporte | |

| UAVs | |

| Aeronaves de Entrenamiento | |

| Aviación General | Jets de Negocios |

| Helicópteros | |

| eVTOL/AAM |

| Gestión de Generación de Energía |

| Control y Operación de Vuelo |

| Sistemas de Cabina |

| Gestión de Configuración |

| Presurización y Acondicionamiento de Aire |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Sistema | Generación de Energía | ||

| Distribución de Energía | |||

| Conversión de Energía | |||

| Almacenamiento de Energía | |||

| Por Componente | Generadores y Alternadores de Arranque | ||

| Unidades de Distribución de Energía | |||

| Convertidores | |||

| Paquetes de Baterías y BMS | |||

| Cableado y Cables | |||

| Conectores y Contactores | |||

| Software de Distribución de Energía | |||

| Por Plataforma | Aviación Comercial | Fuselaje Estrecho | |

| Fuselaje Ancho | |||

| Jets Regionales | |||

| Cargueros | |||

| Aviación Militar | Jets de Combate | ||

| Aeronaves de Transporte | |||

| UAVs | |||

| Aeronaves de Entrenamiento | |||

| Aviación General | Jets de Negocios | ||

| Helicópteros | |||

| eVTOL/AAM | |||

| Por Aplicación | Gestión de Generación de Energía | ||

| Control y Operación de Vuelo | |||

| Sistemas de Cabina | |||

| Gestión de Configuración | |||

| Presurización y Acondicionamiento de Aire | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Italia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado de Sistemas Eléctricos de Aeronaves?

El mercado de sistemas eléctricos de aeronaves está valorado en 23,13 mil millones de USD en 2025 y se pronostica que avance a 32,72 mil millones de USD para 2030, traduciéndose en una TCAC del 7,19%.

¿Cuál es el valor actual del mercado de sistemas eléctricos de aeronaves?

El mercado de sistemas eléctricos de aeronaves está valorado en 23,13 mil millones de USD en 2025 y se pronostica que crezca a 32,72 mil millones de USD para 2030.

¿Qué segmento de sistema está creciendo más rápido?

Los sistemas de Almacenamiento de Energía, incluyendo paquetes de baterías de alto voltaje, registran una TCAC del 9,21% hasta 2030 respaldados por la adopción híbrido-eléctrica y eVTOL.

¿Por qué es importante HVDC para futuras aeronaves?

Las arquitecturas HVDC elevan la eficiencia de distribución hasta un 10% y reducen el peso del cable, permitiendo transferencia de potencia de clase megavatio necesaria para propulsión eléctrica.

¿Qué región muestra la tasa de crecimiento más alta?

Asia-Pacífico lidera el crecimiento con una TCAC del 7,85% debido a flotas en expansión en China e India y capacidad de manufactura indígena en aumento.

¿Cómo se benefician las aerolíneas de la electrificación de cabina?

La iluminación LED y la energía universal en asiento entregan ahorros energéticos hasta del 68% y reducen costos de mantenimiento, mejorando directamente los puntajes de satisfacción de pasajeros.

¿Qué desafíos limitan la adopción rápida de baterías en aviación?

Los costos elevados de certificación y requisitos estrictos de pruebas de seguridad suman hasta 10 millones de USD por nuevo diseño de batería, extendiendo cronogramas de desarrollo para químicas avanzadas.

Última actualización de la página el: