Tamaño y Participación del Mercado de Enzimas Agrícolas

Análisis del Mercado de Enzimas Agrícolas por Mordor Intelligence

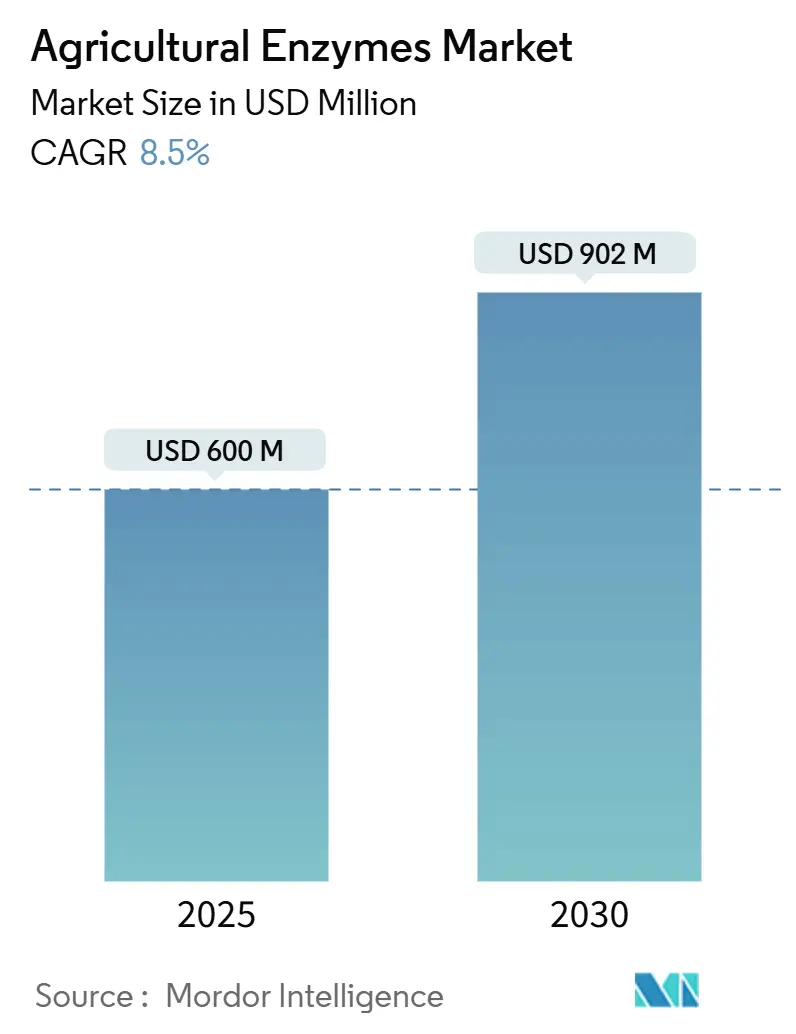

El tamaño del Mercado de Enzimas Agrícolas se estima en USD 600 millones en 2025, y se anticipa que alcance USD 902 millones en 2030, con una TCAC del 8,5% durante el período de pronóstico. Este crecimiento refleja el endurecimiento de las regulaciones sobre químicos sintéticos, un mayor apetito del consumidor por alimentos libres de residuos, y avances constantes en la formulación de enzimas y tecnologías de entrega. Los productores comerciales en mercados maduros están reemplazando una parte de los insumos convencionales con biológicos basados en enzimas, mientras que los pequeños agricultores en Asia-Pacífico se están moviendo hacia biológicos que incrementan el rendimiento respaldados por programas de subsidios específicos. Los avances paralelos en fermentación de precisión y diseño de proteínas impulsado por IA están reduciendo los ciclos de desarrollo de productos, mientras que los programas de créditos de carbono a largo plazo están generando nuevos flujos de ingresos para los agricultores que implementan soluciones enzimáticas regenerativas. La intensidad competitiva está aumentando mientras las principales empresas agroquímicas fortalecen sus carteras biológicas a través de asociaciones y adquisiciones, y las empresas biotecnológicas especializadas compiten por comercializar cócteles multi-enzimáticos de próxima generación.

Puntos Clave del Reporte

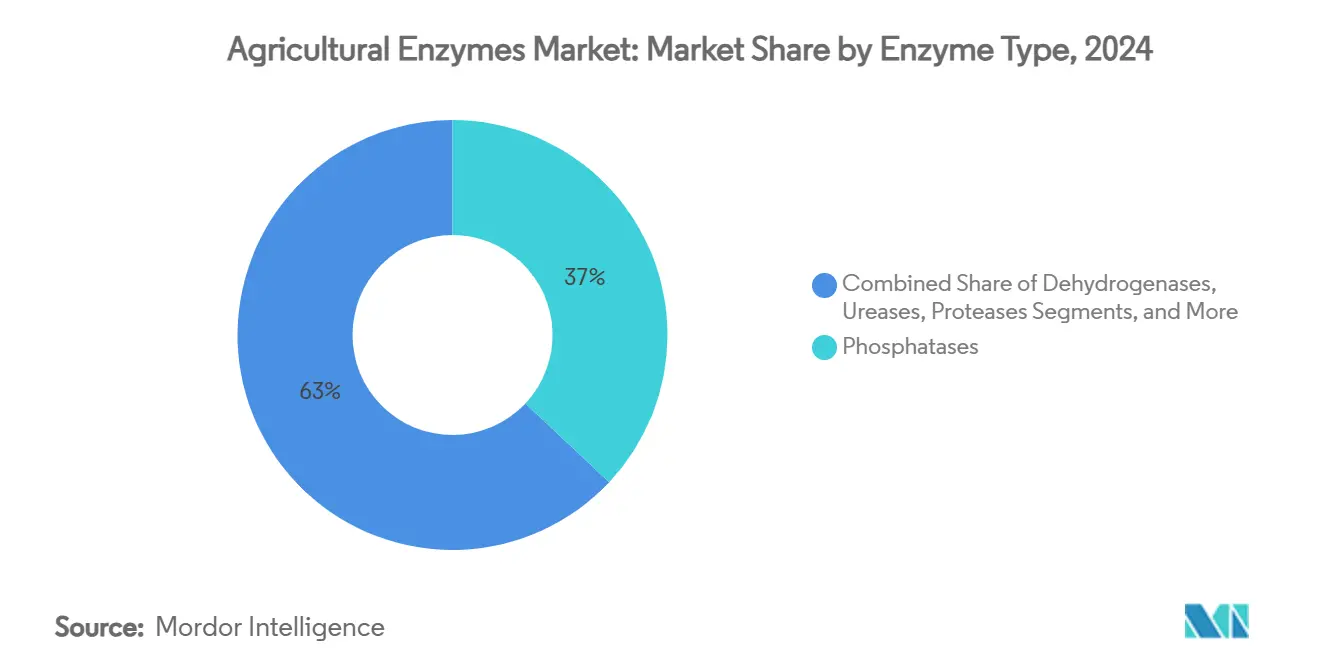

- Por tipo de enzima, las fosfatasas lideraron con 37% de participación del mercado de enzimas agrícolas en 2024, mientras que las celulasas están pronosticadas para avanzar a una TCAC del 13,8% hasta 2030.

- Por formulación, los productos líquidos representaron el 46,2% del tamaño del mercado de enzimas agrícolas en 2024; se proyecta que los formatos granulares crezcan a una TCAC del 12,4% hasta 2030.

- Por aplicación, el mejoramiento de la fertilidad comandó el 41% del tamaño del mercado de enzimas agrícolas en 2024, mientras que la protección de cultivos está destinada a expandirse a una TCAC del 11,9% entre 2025-2030.

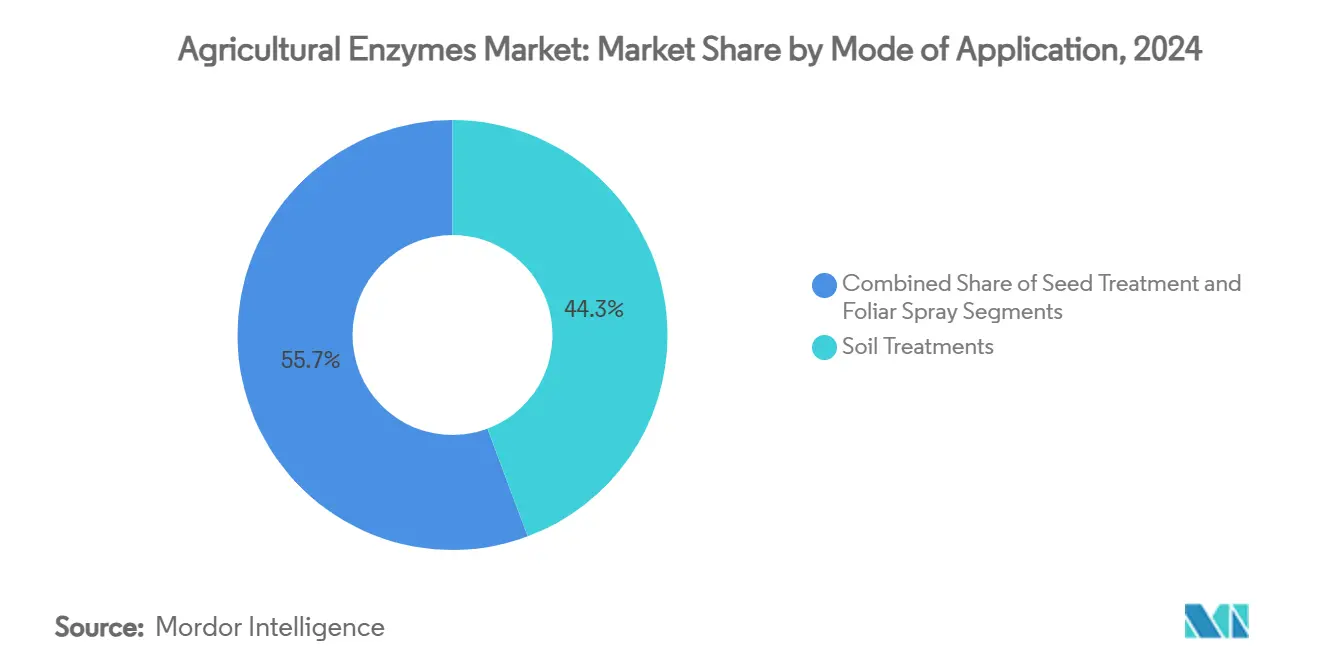

- Por modo de aplicación, los tratamientos de suelo mantuvieron el 44,3% de participación del mercado de enzimas agrícolas en 2024, mientras que los tratamientos de semillas se anticipan que registren una TCAC del 10,8% hasta 2030.

- Por tipo de cultivo, los cereales y granos aseguraron el 39,8% del tamaño del mercado de enzimas agrícolas en 2024; las frutas y verduras representan el segmento de cultivos de crecimiento más rápido con una TCAC del 10,7%.

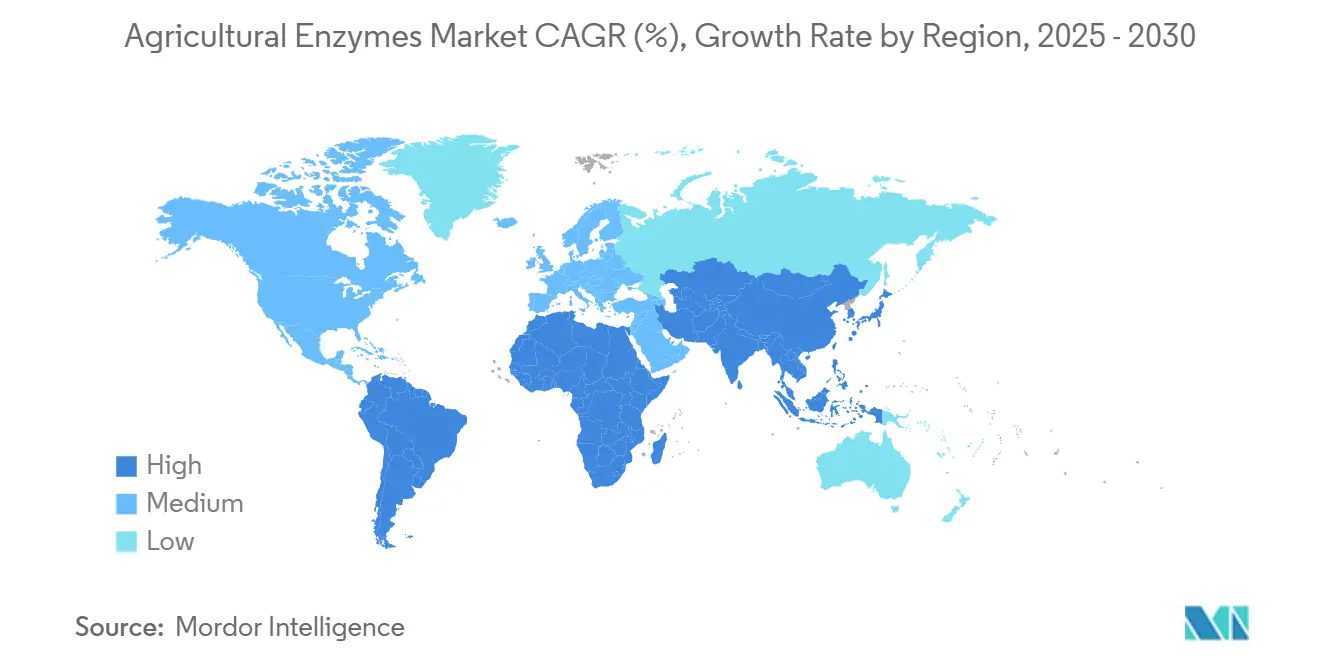

- Por geografía, América del Norte dominó con aproximadamente 35% de participación del mercado de enzimas agrícolas en 2024, mientras que Asia-Pacífico se proyecta que registre una TCAC del 10% hasta 2030.

Tendencias e Insights del Mercado Global de Enzimas Agrícolas

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Demanda de alimentos orgánicos y libres de residuos | +1.8% | Global, concentrada en América del Norte y UE | Mediano plazo (2-4 años) |

| Aumento en adopción de insumos biológicos | +2.1% | Global, liderada por Asia-Pacífico y Brasil | Corto plazo (≤ 2 años) |

| Investigación y Desarrollo Intensificado, e innovación de productos | +1.4% | Núcleo en América del Norte y UE, expansión a Asia-Pacífico | Largo plazo (≥ 4 años) |

| Entrega micro-dosis de recubrimiento de semillas | +0.9% | América del Norte y Brasil, expandiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Programas de créditos de carbono de agricultura regenerativa | +1.2% | América del Norte y UE, programas piloto en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Unidades de fermentación de enzimas en la granja | +0.6% | Mercados desarrollados inicialmente, escalando a regiones emergentes | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Demanda de Alimentos Orgánicos y Libres de Residuos

El gasto global en productos orgánicos está aumentando mientras los minoristas endurecen los umbrales de residuos, y la Estrategia de la Granja a la Mesa de la UE exige un recorte del 50% en el uso de pesticidas químicos para 2030. Los agricultores obtienen primas de precio del 20-30% en canales orgánicos certificados, compensando los costos de transición de adoptar enzimas que movilizan nutrientes sin residuos químicos. Los programas integrados con enzimas ayudan a cerrar las brechas de rendimiento en sistemas orgánicos al mejorar la disponibilidad de fósforo y nitrógeno, fortalecer las vías de defensa de las plantas, y mejorar el equilibrio del microbioma del suelo. Los operadores comerciales de huertos en España reportaron un aumento del rendimiento del 9% después de cambiar de fertilizantes fosfatados a un gránulo mezclado de fosfatasa-ureasa en 2024, demostrando retornos económicos claros. Resultados similares ahora están impulsando la adopción en verduras de invernadero en Canadá, donde las mezclas líquidas de celulasa acortan los ciclos de cultivo al mejorar la descomposición de biomasa entre rotaciones.

Aumento en Adopción de Insumos Biológicos

Brasil ahora aplica soluciones biológicas de protección de cultivos en más del 60% de la tierra cultivada, significativamente por delante de las tasas de adopción en la UE y Estados Unidos. La creciente resistencia a herbicidas y fungicidas sintéticos está acelerando la búsqueda de nuevos modos de acción, posicionando a las enzimas agrícolas como compañeras sinérgicas de los microbios de biocontrol. Los productores de cultivos en hilera en Mato Grosso registraron una ganancia de rendimiento de maíz sobre maíz del 4,6% en la temporada 2024/25 después de integrar un cóctel de tratamiento de semillas que contenía enzimas lipasa y mananasa. Un impulso similar se está desarrollando en India, donde los programas de subsidios a nivel estatal cubren hasta el 30% de los costos de insumos enzimáticos, catalizando la adopción de pequeños agricultores y alimentando el crecimiento del mercado de dos dígitos.

Investigación y Desarrollo Intensificado, e Innovación de Productos

El descubrimiento de la celulasa CelOCE, que aumenta la liberación de glucosa de residuos en un 21%, subraya la rápida innovación en la ingeniería de enzimas. El financiamiento de capital de riesgo está siguiendo el mismo camino: Arzeda recaudó USD 38 millones en octubre de 2024 para avanzar el diseño generativo de proteínas con IA para enzimas de mayor rendimiento. Las plataformas de fermentación de precisión están reduciendo los costos de producción, y las tecnologías de encapsulación ahora protegen las enzimas contra la degradación ultravioleta en el campo. Estos avances permiten formulaciones personalizadas adaptadas a la etapa del cultivo, pH del suelo y clima, expandiendo los acres direccionables para el mercado de enzimas agrícolas.

Entrega Micro-dosis de Recubrimiento de Semillas

Los sistemas de recubrimiento de semillas de micro-dosis posicionan las enzimas directamente en la superficie de la semilla, sincronizando la activación con la germinación. El HOPPER THROTTLE MAXSTAX Soybean de Meristem, introducido para la temporada 2025 de Estados Unidos, integra 16 insumos, incluyendo lipasa y mananasa, en una sola pasada, eliminando la complejidad de aplicación. Las pruebas en Iowa mostraron un aumento de 5,7 bushels/acre versus controles sin tratar. Plataformas de micro-dosis similares están avanzando en sorgo y trigo, e investigación sobre recubrimientos de semillas nano-DAP en India registró ganancias de rendimiento de girasol de 904,66 kg/ha, destacando la versatilidad de la tecnología.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aprobaciones regulatorias fragmentadas | -1.1% | Global, especialmente UE y mercados emergentes | Corto plazo (≤ 2 años) |

| Variabilidad de rendimiento basada en suelo y clima | -0.8% | Regiones tropicales y semiáridas | Mediano plazo (2-4 años) |

| Brechas en cadena de frío en regiones tropicales | -1.3% | Asia-Pacífico, África, América del Sur | Mediano plazo (2-4 años) |

| ROI invisible a corto plazo vs químicos | -0.7% | Global, pronunciado en mercados sensibles al precio | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aprobaciones Regulatorias Fragmentadas

Los desarrolladores de insumos biológicos aún navegan cronologías de aprobación divergentes, con la UE requiriendo múltiples expedientes dependiendo de la clasificación del producto. El nuevo Sitio Web Unificado de Estados Unidos para Regulación de Biotecnología mejora la transparencia doméstica, pero la armonización global permanece distante.[1] Departamento de Agricultura de Estados Unidos, Agencia de Protección Ambiental y Administración de Alimentos y Medicamentos, "Sitio Web Unificado para Regulación de Biotecnología,"Los retrasos añaden 18-24 meses a los ciclos promedio de comercialización, inflando los costos de cumplimiento y llevando a algunas empresas a priorizar menos mercados de alto valor. Los innovadores más pequeños luchan más, a menudo asociándose con empresas agroquímicas más grandes para apoyo regulatorio, lo que puede limitar las estrategias independientes de salida al mercado.

Brechas en Cadena de Frío en Regiones Tropicales

Las enzimas líquidas típicamente demandan almacenamiento refrigerado, pero las deficiencias de cadena de frío alcanzan el 80% en el sector lácteo de India y el 90% en pesquerías, reflejando brechas de infraestructura más amplias.[2]Banco Mundial, "Logística de Cadena de Frío de Alimentos en Economías Emergentes," worldbank.org Hasta el 25% de la producción agrícola se pierde anualmente en mercados similares, subrayando las limitaciones logísticas para insumos sensibles a la temperatura. Las micro cámaras frías alimentadas por energía solar y los gránulos dispersables en agua son soluciones emergentes, pero los costos de implementación y los obstáculos de financiamiento permanecen. Estas condiciones favorecen los formatos de enzimas granulares que toleran la distribución ambiente, moldeando las prioridades de desarrollo de productos para empresas que apuntan a climas tropicales.

Análisis de Segmentos

Por Tipo de Enzima: Las Fosfatasas Lideran, las Celulasas Aceleran

Las fosfatasas capturaron el 37% del mercado de enzimas agrícolas en 2024 al desbloquear el fósforo inmovilizado del suelo que de otra manera alcanza el 80% del fertilizante aplicado. Como los precios de fertilizantes permanecen volátiles, la demanda de soluciones movilizadoras de fósforo se mantiene fuerte en cereales y oleaginosas. Por lo tanto, el tamaño del mercado de enzimas agrícolas para fosfatasas está destinado a mantener una posición dominante de ingresos hasta 2030. Las celulasas, impulsadas por CelOCE e innovaciones relacionadas, encabezan el gráfico de crecimiento con una TCAC del 13,8%. Estas enzimas deconstruyen residuos de cultivos, liberando azúcares que alimentan microbios benéficos y mejoran la estructura del suelo. Ureasas, liasas y proteasas completan la cartera, con productos cóctel combinando cada vez más actividades complementarias para coincidir con condiciones de campo complejas.

El cambio hacia mezclas multi-enzimáticas es pronunciado en horticultura de alto valor, donde los productores demandan movilización precisa de nutrientes y mejora de respuesta al estrés en una pasada. Las start-ups están desarrollando kits de fermentación en la granja que permiten a los productores elaborar mezclas frescas ricas en celulasa, evitando preocupaciones de vida útil y reduciendo costos. Los jugadores más grandes integran sinergias fosfatasa-ureasa para mejorar la eficiencia del uso de nitrógeno y mitigar la volatilización en campos de arroz, reflejando un conjunto de soluciones en expansión dentro del mercado de enzimas agrícolas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Formulación: Dominio Líquido Encuentra Innovación Granular

Los productos líquidos retuvieron el 46,2% del tamaño del mercado de enzimas agrícolas en 2024, principalmente debido a su compatibilidad con equipos de pulverización existentes y absorción foliar eficiente. Sin embargo, los costos logísticos y la dependencia de cadena de frío están dirigiendo a los gerentes de producto hacia tecnologías más tolerantes a la temperatura. Los productos granulares, avanzando a una TCAC del 12,4%, ahora incorporan arquitecturas de "biorreactor-en-un-gránulo" que estabilizan las enzimas hasta por 24 meses mientras permiten liberación cronometrada después del contacto con el suelo.

Las formulaciones en polvo ocupan un terreno intermedio costo-eficiente, pero requieren equipo de mezcla dedicado. Los gránulos híbridos dispersables en agua difuminan estas líneas, proporcionando conveniencia similar a líquidos con durabilidad granular. Espere que la diferenciación competitiva dependa de la versatilidad de formulación, particularmente para empresas que persiguen crecimiento en los trópicos de Asia-Pacífico y África donde persisten las brechas de cadena de frío.

Por Aplicación: El Mejoramiento de Fertilidad Ancla el Crecimiento

El mejoramiento de fertilidad mantuvo el 41% del tamaño del mercado de enzimas agrícolas en 2024, reflejando la necesidad universal de estirar cada kilogramo de fertilizante. Los programas enzimáticos que movilizan nutrientes bloqueados y mejoran el ciclo microbiano reducen las facturas de insumos y avanzan las métricas de sostenibilidad. El segmento se beneficia además de esquemas de créditos de carbono vinculados al gobierno que recompensan reducciones medibles de emisiones ligadas a la eficiencia del uso de nutrientes.

La protección de cultivos, aumentando a una TCAC del 11,9%, aprovecha las enzimas para nuevos modos de acción contra plagas y patógenos. Los biofungicidas basados en lipasa ya están demostrando ganancias de rendimiento de dos dígitos en arboledas de cítricos, mientras que los consorcios bacterianos fortificados con quitinasa suprimen enfermedades del suelo en tomate de invernadero. Durante los próximos cinco años, se anticipa que las formulaciones que combinan atributos de fertilidad y protección comandarán precios premium y amplíen el mercado de enzimas agrícolas.

Por Modo de Aplicación: Base de Tratamiento de Suelo, Impulso de Tratamiento de Semillas

Los tratamientos de suelo formaron la columna vertebral con el 44,3% de participación del mercado de enzimas agrícolas en 2024, alineándose ordenadamente con prácticas agrícolas regenerativas que enfatizan la salud microbiana y la rotación de materia orgánica. Los sistemas de labranza conservacionista en el Cinturón de Maíz de Estados Unidos muestran un salto de 0,4 puntos porcentuales en carbono orgánico del suelo después de dos temporadas de aplicaciones de fosfatasa-ureasa.

Los tratamientos de semillas entregan el impulso más rápido, marcando una TCAC del 10,8%. Al empaquetar enzimas en micro-dosis, las empresas garantizan activación próxima en la germinación, evitan intervalos de reingreso foliar, y reducen la mano de obra de aplicación. Los pulverizadores foliares continúan sirviendo cultivos de alto valor que necesitan correcciones rápidas durante la temporada, mientras que los inyectables de goteo radicular encuentran favor en huertos áridos donde la eficiencia del agua es primordial.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Tipo de Cultivo: Base de Cereales, Expansión de Frutas y Verduras

Los cereales y granos dominaron con una participación de mercado del 39,8% en 2024, impulsados por eficiencias de escala en maíz, trigo y arroz. Sus redes de distribución establecidas, junto con protocolos de manejo integrado de plagas, crean un canal listo para complementos enzimáticos. La rápida adopción de programas de fertilidad en soja brasileña y maíz estadounidense subraya la demanda sostenida.

Las frutas y verduras registran el crecimiento más dinámico con una TCAC del 10,7%, impulsadas por una mayor realización de precios para productos libres de residuos. Los operadores de invernaderos europeos despliegan sistemas de goteo con celulasa para acelerar la rotación de raíces y disminuir los ciclos de enfermedades. Las semillas oleaginosas y legumbres se benefician de la fijación de nitrógeno mejorada por enzimas, mientras que el césped y las ornamentales, aunque nicho, aseguran márgenes premium a través del rendimiento estético.

Análisis Geográfico

América del Norte, manteniendo aproximadamente el 35% del mercado de enzimas agrícolas en 2024, se beneficia de una infraestructura de distribución robusta y autorización regulatoria rápida para insumos biológicos. Los productores canadienses plantaron 11,8 millones de hectáreas de cultivos genéticamente modificados la temporada pasada, creando un ambiente receptivo para programas enzimáticos complementarios. El segmento bioestimulante de Estados Unidos es igualmente vibrante, con pulverizadores foliares infundidos con enzimas ganando tracción entre productores de almendras y tomates.

Asia-Pacífico es la región de crecimiento más rápido, en camino a una TCAC del 10% hasta 2030. El segmento BioAgri de India alcanzó USD 12,4 mil millones en 2023, y los subsidios estatales ahora cubren hasta el 30% de los costos de enzimas, acelerando la adopción entre pequeños agricultores. Las brechas de cadena de frío permanecen como un obstáculo material; el 80% de la capacidad requerida aún está ausente en el sector lácteo de India, llevando a los fabricantes a enfatizar productos granulares. Las reformas de transferencia de tierras de China fomentan unidades agrícolas más grandes, mejorando el caso de negocio para tecnologías enzimáticas que pueden aplicarse a escala.

Europa retiene una posición fuerte gracias a objetivos estrictos de reducción de pesticidas bajo el Pacto Verde. Las sustancias activas de biocontrol subieron de 120 en 2011 a casi 220 en 2022, duplicando los ingresos a EUR 1.549 mil millones en ese período. América del Sur, liderada por la adopción biológica pionera del 60% de Brasil, permanece como una arena madura pero en expansión, particularmente para tratamientos de semillas mejorados con enzimas en soja y maíz. El Medio Oriente y África muestran promesa emergente, aunque el crecimiento depende de la claridad regulatoria y la inversión en cadena de frío, con Sudáfrica y los estados del Golfo encabezando la adopción temprana.

Panorama Competitivo

El mercado de enzimas agrícolas mantiene fragmentación moderada, con consolidación creciente mientras las principales empresas agroquímicas persiguen oportunidades de crecimiento biológico. Novonesis, Elemental Enzymes e Infinita Biotech Pvt. Ltd. son las principales empresas que se están asociando con empresas químicas para expandir sus productos. En mayo de 2025, UPL estableció un acuerdo exclusivo con Elemental Enzymes para el mercado brasileño, con planes de replicar este modelo globalmente para 2027.

El desarrollo tecnológico permanece como un factor competitivo clave. El financiamiento de USD 38 millones de Arzeda respalda el diseño de proteínas habilitado por IA para desarrollar variantes enzimáticas con resistencia mejorada al estrés de campo. AgroSpheres aseguró USD 37 millones para desarrollar tecnología de nanotransportadores que mejora la estabilidad enzimática en superficies de hojas. Las aplicaciones de patentes de Marrone Bio Innovations demuestran progreso específico, con sus gránulos dispersables en agua mostrando 15% mayor eficacia de campo que las formulaciones líquidas en condiciones de alta humedad.

El mercado presenta potencial de crecimiento en soluciones enzimáticas específicas para cultivos y métodos de producción localizados. Las empresas están probando sistemas de fermentación en contenedores para producción de mezclas enzimáticas in situ, reduciendo costos de transporte y permitiendo personalización basada en análisis de suelo. El éxito del mercado depende de demostrar validez científica y proporcionar evidencia clara de retorno de inversión que cumpla con los requisitos del agricultor.

Líderes de la Industria de Enzimas Agrícolas

-

Elemental Enzymes

-

Novonesis

-

Infinita Biotech Pvt. Ltd

-

Enzyme Solutions Inc.

-

Bioworks Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: INRAE reportó el descubrimiento de la celulasa CelOCE que incrementa la eficiencia de degradación de celulosa en un 21%.

- Septiembre 2024: AgIdea, que se especializa en servicios de Investigación y Desarrollo que transforman tecnologías pre-comerciales en soluciones para una agricultura más segura y eco-amigable, se ha asociado con Elemental Enzymes, conocida por su desarrollo de enzimas agrícolas y soluciones bioquímicas. Las dos empresas han firmado un acuerdo de tres años para promover el screening de las tecnologías innovadoras de Elemental Enzymes en Estados Unidos, con un enfoque particular en cultivos en hilera.

- Mayo 2024: Rizobacter BioSolucoes, líder global en bio-innovación, ha introducido 'RizoPower'. Este producto, diseñado para aplicación foliar, está elaborado a partir de una mezcla de soja, maíz, algodón, caña de azúcar, arroz y trigo. Presenta la molécula UBP innovadora, una primera en el dominio de bioactivadores.

- Febrero 2024: Novozymes y Chr. Hansen se fusionaron para crear Novonesis, una empresa global de biosoluciones que opera en 30 industrias. La empresa desarrolla enzimas, tecnologías microbianas e ingredientes para apoyar la salud, producción de alimentos y prácticas neutrales en carbono.

Alcance del Reporte Global del Mercado de Enzimas Agrícolas

Las enzimas agrícolas son proteínas bioactivas utilizadas en lugar de químicos para protección y producción de alimentos. También se usan para protección contra diversas plagas y enfermedades y fertilidad de cultivos. El Mercado de Enzimas Agrícolas está Segmentado por Tipo de Enzima (Fosfatasas, Deshidrogenasas, Ureasas, Proteasas y Otros Tipos de Enzimas), Aplicación (Protección de Cultivos, Fertilidad y Regulación del Crecimiento de Plantas), Tipo de Cultivo (Granos y Cereales, Semillas Oleaginosas y Legumbres, Frutas y Verduras, y Otros Tipos de Cultivos), y Geografía (América del Norte, Europa, Asia-Pacífico, América del Sur y Medio Oriente y África). El reporte ofrece tamaño de mercado y pronósticos en términos de valor (USD) para todos los segmentos anteriores.

| Fosfatasas |

| Deshidrogenasas |

| Ureasas |

| Proteasas |

| Liasas |

| Celulasas |

| Otros Tipos de Enzimas |

| Líquido |

| Polvo |

| Granular |

| Protección de Cultivos |

| Mejoramiento de Fertilidad |

| Regulación del Crecimiento de Plantas |

| Tratamiento de Semillas |

| Pulverización Foliar |

| Tratamiento de Suelo |

| Cereales y Granos |

| Semillas Oleaginosas y Legumbres |

| Frutas y Verduras |

| Césped y Ornamentales |

| Otros Cultivos |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | |

| Turquía | |

| Resto del Medio Oriente | |

| África | Sudáfrica |

| Kenia | |

| Resto de África |

| Por Tipo de Enzima | Fosfatasas | |

| Deshidrogenasas | ||

| Ureasas | ||

| Proteasas | ||

| Liasas | ||

| Celulasas | ||

| Otros Tipos de Enzimas | ||

| Por Formulación | Líquido | |

| Polvo | ||

| Granular | ||

| Por Aplicación | Protección de Cultivos | |

| Mejoramiento de Fertilidad | ||

| Regulación del Crecimiento de Plantas | ||

| Por Modo de Aplicación | Tratamiento de Semillas | |

| Pulverización Foliar | ||

| Tratamiento de Suelo | ||

| Por Tipo de Cultivo | Cereales y Granos | |

| Semillas Oleaginosas y Legumbres | ||

| Frutas y Verduras | ||

| Césped y Ornamentales | ||

| Otros Cultivos | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Kenia | ||

| Resto de África | ||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el tamaño actual del mercado de enzimas agrícolas?

El mercado de enzimas agrícolas se sitúa en USD 600 millones en 2025 y se pronostica que alcance USD 902 millones en 2030, implicando una TCAC del 8,5%.

¿Qué tipo de enzima mantiene la mayor participación hoy?

Las fosfatasas lideran con 37% de participación del mercado de enzimas agrícolas en 2024, debido a su papel fundamental en desbloquear el fósforo del suelo para los cultivos.

¿Qué región está creciendo más rápido?

Asia-Pacífico es la región de crecimiento más rápido, proyectada para registrar una TCAC del 10% hasta 2030, impulsada por programas de adopción de pequeños agricultores y subsidios gubernamentales de apoyo.

¿Cómo se usan las enzimas en la protección de cultivos?

Los biofungicidas basados en enzimas y tratamientos de semillas entregan nuevos modos de acción que complementan los biocontroles microbianos, impulsando una TCAC del 11,9% para el segmento de aplicación de protección de cultivos hasta 2030.

Última actualización de la página el: