Análisis del mercado de torres de telecomunicaciones de África

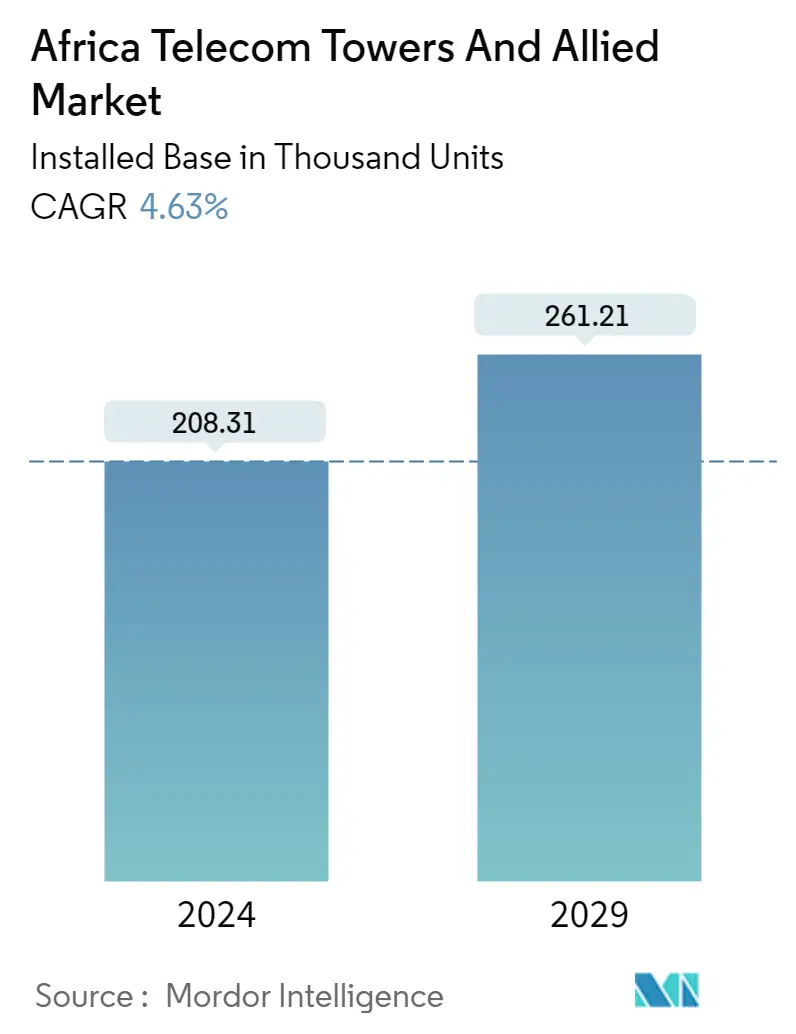

Se espera que el tamaño del mercado de torres de telecomunicaciones de África y afines en términos de base instalada crezca de 208,31 mil unidades en 2024 a 261,21 mil unidades para 2029, a una tasa compuesta anual del 4,63% durante el período previsto (2024-2029).

Con el brote de COVID-19, la industria de las telecomunicaciones ha sido testigo de un aumento significativo en la demanda de servicios de Internet debido a que una gran parte de la población se queda en casa y a las condiciones de trabajo remoto. El aumento de personas que trabajan desde casa ha llevado a un aumento en la demanda de descargas, visualización de videos en línea y comunicación a través de videoconferencias, todo lo cual está generando un mayor tráfico de red y uso de datos.

- La industria de las torres de telecomunicaciones ha evolucionado drásticamente durante la última década. La propuesta central de la torre y los modelos comerciales se han adaptado con éxito para satisfacer las demandas de los nuevos mercados en África. Se prevé que muchas torres se concentrarán en su negocio principal de construcción durante el período de pronóstico, comprando y arrendando bienes raíces verticales, y es posible que dichas torres aún vean muchas antenas 5G superpuestas en sus torres.

- Según la Comisión de Comunicaciones de Nigeria, en enero de 2021, el número de torres de telecomunicaciones de tercera y cuarta generación implementadas en Nigeria ha aumentado un 73,2%. Además, las empresas globales de torres están ampliando su presencia en la región, a través de colaboraciones estratégicas, debido al creciente número de oportunidades que se presentan.

- El surgimiento de KaiOS y sus asociaciones con operadores de toda África está ayudando a superar la barrera de la asequibilidad para los usuarios de bajos ingresos. Los recursos gratuitos que se ofrecen, como la aplicación 'Life', también ayudan a los nuevos usuarios a desarrollar habilidades digitales y comprender cómo Internet puede ser relevante. Se espera que estas iniciativas impulsen significativamente la penetración de Internet en estos países.

- Se espera que varias iniciativas de operadores de telecomunicaciones y otras organizaciones, especialmente en países de ingresos bajos y medios, estimulen el crecimiento en las zonas rurales a medida que los residentes de estas zonas obtengan un mayor acceso a la conectividad a Internet.

- Además, a medida que las empresas se vuelven móviles y adoptan nuevos conceptos, como BYOD, para aumentar la interacción de los empleados y la facilidad de uso, se ha vuelto esencial proporcionar una red de alta velocidad y calidad. Las organizaciones esperaban adoptar agresivamente BYOD en sus operaciones, impulsando el crecimiento del mercado durante el período previsto. Además, el desarrollo de servicios basados en la nube para usuarios móviles y el despliegue de servicios 4G LTE en todo el mundo han aumentado la inversión en redes por parte de los operadores, lo que impulsa la demanda de torres de telecomunicaciones.

- El creciente énfasis en mejorar la conectividad a Internet en las zonas rurales es uno de los principales factores que estimulan el despliegue y la improvisación de la infraestructura de telecomunicaciones en estas zonas, contribuyendo así al crecimiento del mercado. La penetración de los teléfonos inteligentes, la sensibilización, la creciente penetración de las tecnologías digitales y las inversiones de varias organizaciones y gobiernos han ido incrementando la adopción de conexiones a Internet en la región.

Tendencias del mercado de torres de telecomunicaciones de África

Torres de telecomunicaciones de propiedad privada registrarán un crecimiento significativo

- TowerCos, de propiedad privada, posee una infraestructura pasiva en un sitio y alquila espacio en ella a los operadores de telefonía móvil para alojar sus equipos activos. Pueden ser TowerCos independientes exclusivamente sin capital residual retenido por un MNO o tener una participación minoritaria en manos de un MNO.

- En el mercado estudiado han estado operando empresas como Blue-Sky Towers. Una empresa de propiedad privada con una cartera de 100 sitios en Sudáfrica, con 200 sitios adicionales en proyecto a mediano plazo. Además, Eagle Towers es otra empresa de torres de telecomunicaciones de propiedad privada con una cartera de alrededor de 50 torres en Sudáfrica.

- Países como Nigeria también han sido testigos de un crecimiento sustancial de la infraestructura de torres en los últimos años. TowerCos ganó un importante impulso gracias a su amplia cartera de torres de telecomunicaciones, que ayudaron a los operadores de telecomunicaciones y MNO a implementar servicios en un tiempo récord. Además, los MNO del país se han dado el lujo de subcontratar diversas necesidades de infraestructura de telecomunicaciones a proveedores independientes de torres de telecomunicaciones, lo que ha impactado positivamente el crecimiento del segmento en la región. Los proveedores del mercado, como IHS, compran torres de telefonía móvil a empresas de telecomunicaciones o operadores móviles, las construyen ellos mismos y luego las alquilan a los operadores. La empresa ahora opera en Camerún, Costa de Marfil, Ruanda y Zambia.

- Además, a medida que los MNO buscan impulsar la eficiencia operativa y de capital y vender sus carteras de torres para centrarse en su negocio principal, se espera que el segmento de torres de telecomunicaciones de propiedad privada gane un impulso significativo en los próximos años. Una mayor subcontratación a TowerCos independientes podría liberar una cantidad significativa de capital que los ORM podrían reinvertir en sus redes para mejorar la cobertura de la red y acelerar los despliegues de 5G en África en los próximos años.

- Por ejemplo, la empresa de infraestructura de torres de telecomunicaciones Helios Towers planea construir 1000 torres de telecomunicaciones en Sudáfrica para impulsar el crecimiento de 5G. La compañía ha negociado con actores locales y quiere comprar torres de telefonía móvil existentes de proveedores inalámbricos como Vodacom y MTN.

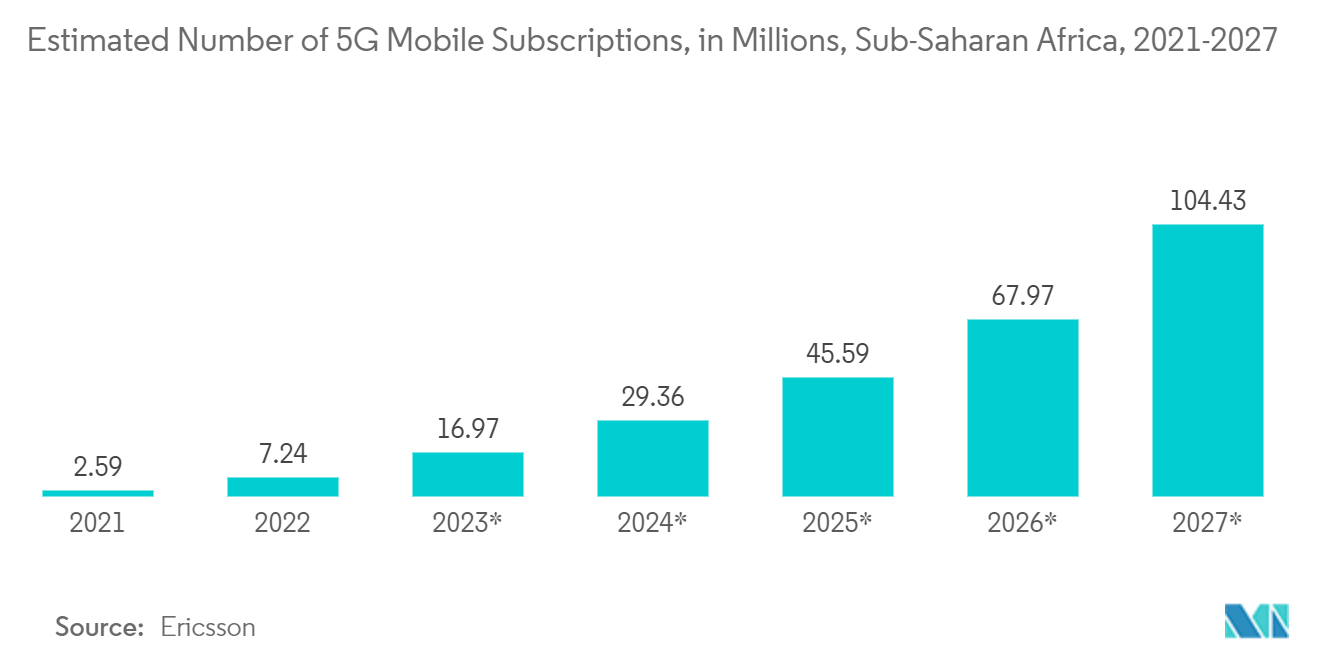

- Según la encuesta realizada por Ericsson, se prevé que el tamaño de las suscripciones móviles 5G supere los 104 millones para 2027 en la región de África subsahariana. Este crecimiento proyectado en las suscripciones móviles 5G significa una demanda considerable de infraestructura 5G en la región de África subsahariana.

- Por lo tanto, el segmento de torres de telecomunicaciones de propiedad privada tendrá una participación significativa en el mercado africano de torres de telecomunicaciones en los próximos años, debido a la creciente demanda de los ORM para desplegar su red en los países africanos y la creciente adquisición de torres de telecomunicaciones por parte de empresas de telecomunicaciones de propiedad privada. empresas de torres de la región.

Sudáfrica dominará el mercado africano de torres de telecomunicaciones

- La conectividad móvil rural se está volviendo vital en Sudáfrica, ya que ayuda a cerrar la brecha digital y brinda acceso a información, comunicación y servicios a personas que viven en áreas remotas. Un número creciente de empresas de torres de telecomunicaciones están ampliando su infraestructura en zonas rurales y obteniendo importantes inversiones. Se espera que esto impulse el mercado de torres de telecomunicaciones en el país durante el período de pronóstico.

- Por ejemplo, en marzo de 2023, Infra Impact Investment Managers anunció que ayudaría a su empresa de cartera, Eagle Towers, a obtener una línea de préstamo garantizado de ZAR 100 millones para respaldar los planes de crecimiento y expansión de Eagle Towers. El préstamo ayudará a Eagle Towers a impulsar una mayor cobertura de telecomunicaciones y reducir los costos de acceso en Sudáfrica. Eagle Towers construye, opera y mantiene torres de telecomunicaciones en toda Sudáfrica, especialmente en zonas rurales.

- Además, nuevos proveedores están ingresando al mercado y adquiriendo un espectro 4G para ampliar la cobertura de la red en Sudáfrica. Se analizan estos acontecimientos para influir en el crecimiento del mercado de torres de telecomunicaciones del país. Por ejemplo, en mayo de 2023, el operador sudafricano Rain anunció que ingresó al mercado móvil por primera vez. La empresa de telecomunicaciones ofrece llamadas de voz de alta definición, SMS, datos y cobertura móvil nacional 4G a través de su infraestructura. Según la empresa, tras adquirir Spectrum en la subasta de 2022, el operador superpondrá su red 4G existente con una nueva capa que proporciona un alcance más completo.

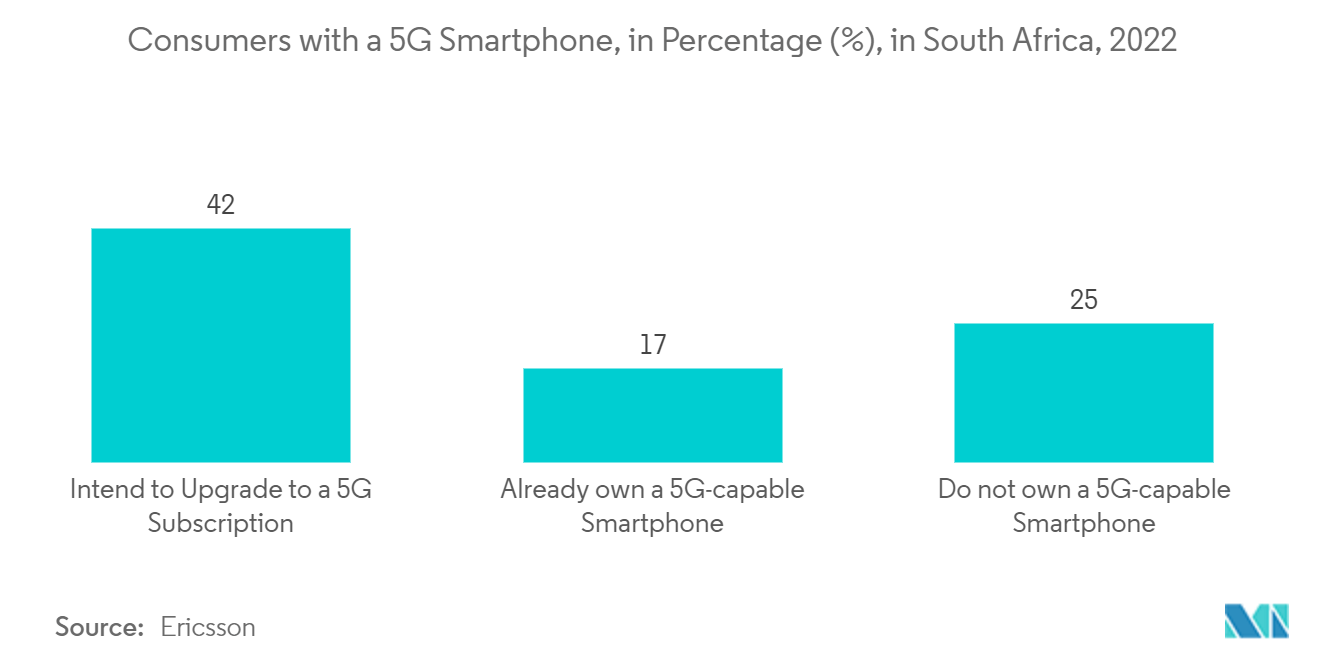

- Los operadores de redes móviles han logrado avances significativos en el despliegue de servicios 5G, lo que ha impactado positivamente el crecimiento del mercado. Por ejemplo, en octubre de 2022, el operador de telecomunicaciones sudafricano Telkom lanzó su red de Internet de alta velocidad 5G utilizando Huawei Technologies. Telkom, de propiedad parcial del Estado, se une a sus mayores competidores Vodacom y MTN y se lanza en la carrera del 5G. La empresa de telecomunicaciones quiere impulsar sus negocios de rápido crecimiento de datos móviles y banda ancha de línea fija en medio de una creciente demanda de banda ancha.

- Además, se analizan los esfuerzos del gobierno del país para impulsar la adopción de banda ancha para impulsar la demanda de torres de telecomunicaciones durante el período de pronóstico. Por ejemplo, el gobierno sudafricano planea desactivar las redes 2G y 3G para marzo de 2025 para liberar espectro para servicios 5G y 4G. Por lo tanto, se espera que Sudáfrica sea un mercado atractivo para las empresas de torres de telecomunicaciones en los próximos años debido al crecimiento de la cobertura de la red 4G, la creciente demanda de torres de telecomunicaciones en las zonas rurales y los despliegues más rápidos de 5G por parte de los proveedores del mercado.

Descripción general de la industria de torres de telecomunicaciones de África

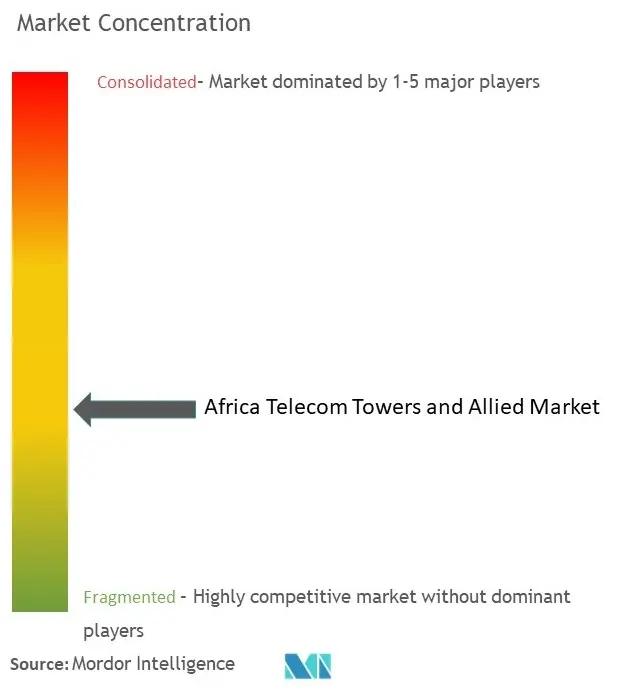

El mercado africano de telecomunicaciones y afines es moderadamente competitivo y cuenta con muchos actores globales y regionales. Estos actores representan una cuota de mercado considerable y se centran en ampliar su base de clientes a nivel mundial. Estos actores se centran en actividades de investigación y desarrollo, alianzas estratégicas, acuerdos y otras estrategias de crecimiento orgánico e inorgánico para permanecer en el panorama del mercado durante el período de pronóstico. Algunos de los principales actores del mercado son IHS Towers (IHS Holdings Ltd), Helios Towers PLC, American Tower Corporation, Eskom Holdings Limited, etc.

- En marzo de 2023, Helios se asoció con operadores de redes móviles (MNO) en Sudáfrica para proporcionar energía como servicio a sus sitios debido a la actual crisis energética del país, que posee y mantiene más de 13.500 sitios de torres de telecomunicaciones en ocho países africanos.

- En febrero de 2023, ZESCO Limited lanzó una ideología central renovada y una inversión proyectada de 6 mil millones de dólares en toda la cadena de valor de generación, transmisión, distribución y suministro de la empresa de servicios públicos. La empresa siempre tiene como objetivo aumentar su base de clientes. La empresa utiliza tarifas de mercado reflectantes para todas las nuevas conexiones eléctricas para brindar a sus clientes un servicio eficaz y eficiente. Las tarifas de conexión no han aumentado ni modificado, sino que están determinadas por el mercado. La empresa está asumiendo más proyectos para ampliar su presencia regional.

- En octubre de 2022, la unidad de negocios africana de American Tower, ATC Africa, firmó un acuerdo plurianual y multiproducto con Airtel Africa. Como parte del acuerdo, Airtel Africa utilizaría los sitios de comunicaciones de ATC en Kenia, Níger, Nigeria y Uganda para respaldar el despliegue de la red de Airtel.

Líderes del mercado de torres de telecomunicaciones de África

IHS Towers (IHS Holdings Ltd)

American Tower Corporation

Helios Towers plc

Eskom Holdings Limited

ZESCO Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de torres de telecomunicaciones de África

- Abril de 2023 Egbin Power PLC anunció la construcción de su central eléctrica en Lagos, Nigeria, con una central eléctrica de gas de 1.900 MW. El proyecto se encuentra ahora en proceso de obtención de permisos. Se construirá en un solo paso. Se prevé que el desarrollo del proyecto comience en 2024 y las operaciones comerciales comiencen en 2025.

- Marzo de 2023 AxianTelecom anunció un acuerdo para actualizar su red en la unidad malgache Telma con Ericsson. Ericsson anunció que las soluciones que se implementarán brindarán a Madagascar servicios móviles más rápidos y confiables en todo el país, reduciendo el consumo de energía y mejorando el ecosistema 5G.

Segmentación de la industria de torres de telecomunicaciones de África

El estudio de mercado de Telecom Towers rastrea la base instalada de torres de telecomunicaciones en África. El estudio proporciona un desglose del mercado por tipo de combustible, propiedad y región. La dinámica del mercado, el atractivo del mercado y los desarrollos clave se tratan como parte del estudio. El alcance del estudio se ha segmentado según la propiedad (propiedad del operador, empresa conjunta, propiedad privada y MNO cautivo) y el tipo de combustible (renovable y no renovable) en toda África.

El estudio de mercado de Telecom Power rastrea las oportunidades de ingresos para los proveedores de energía en África. El alcance del estudio se ha segmentado según la facturación de servicios públicos (generación y distribución) y la fuente de generación (renovable, hidroeléctrica y otras fuentes de generación) en toda África.

El mercado de torres de telecomunicaciones de África y sus aliados está segmentado por mercado de torres de telecomunicaciones (propiedad (propiedad del operador, empresa conjunta, propiedad privada, MNO cautivo), por tipo de combustible (renovable, no renovable), por país (Argelia, Nigeria, Sudáfrica, Tanzania, Marruecos, Resto de África)), por mercado energético de África (tipo (generación, distribución), por fuente de generación (renovable, hidroeléctrica), por país (capacidad instalada en GW) (Argelia, Nigeria, Sudáfrica, Tanzania, Marruecos , Resto de África)). Los tamaños de mercado y los pronósticos se proporcionan en términos de unidades y capacidad instalada de electricidad (MW) para los segmentos de torres de telecomunicaciones y segmentos de energía, respectivamente.

| Propiedad del operador |

| Proyecto conjunto |

| Propiedad privada |

| MNO cautivo |

| Renovable |

| No renovable |

| Argelia |

| Nigeria |

| Sudáfrica |

| Tanzania |

| Marruecos |

| Resto de África |

| Por propiedad | Propiedad del operador |

| Proyecto conjunto | |

| Propiedad privada | |

| MNO cautivo | |

| Por tipo de combustible | Renovable |

| No renovable | |

| Por país | Argelia |

| Nigeria | |

| Sudáfrica | |

| Tanzania | |

| Marruecos | |

| Resto de África |

Preguntas frecuentes sobre investigación de mercado de torres de telecomunicaciones de África

¿Qué tamaño tiene el mercado de torres de telecomunicaciones de África y afines?

Se espera que el tamaño del mercado de torres de telecomunicaciones de África y sus aliados alcance las 208,31 mil unidades en 2024 y crezca a una tasa compuesta anual del 4,63% para alcanzar las 261,21 mil unidades en 2029.

¿Cuál es el tamaño actual del mercado de Torres de telecomunicaciones de África y afines?

En 2024, se espera que el tamaño del mercado de torres de telecomunicaciones de África y afines alcance las 208,31 mil unidades.

¿Quiénes son los actores clave en el mercado Torres de telecomunicaciones de África y afines?

IHS Towers (IHS Holdings Ltd), American Tower Corporation, Helios Towers plc, Eskom Holdings Limited, ZESCO Limited son las principales empresas que operan en Africa Telecom Towers And Allied Market.

¿Qué años cubre este mercado de Torres de telecomunicaciones de África y afines y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de torres de telecomunicaciones de África y afines se estimó en 199,09 mil unidades. El informe cubre el tamaño histórico del mercado de Torres de telecomunicaciones de África y afines para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Torres de telecomunicaciones de África y afines para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de torres de telecomunicaciones de África

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Africa Telecom Towers en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Africa Telecom Towers incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.