Tamaño del mercado de servicios de alimentación de Sudáfrica

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 75.92 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 99.49 Mil millones de dólares | |

| Mayor participación por tipo de servicio de alimentos | Restaurantes de servicio rápido | |

| CAGR (2024 - 2029) | 14.09 % | |

| De mayor crecimiento por tipo de servicio de alimentos | Cocina en la nube | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de servicios de alimentación de Sudáfrica

El tamaño del mercado de servicios de alimentos de Sudáfrica se estima en 8,91 mil millones de dólares en 2024, y se espera que alcance los 17,22 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 14,09% durante el período previsto (2024-2029).

La creciente popularidad de las plataformas de entrega de alimentos como Mr.D y Uber Eats está impulsando el crecimiento del mercado.

- Los restaurantes de servicio rápido tienen una cuota importante del mercado. Durante el período de estudio, se espera que el segmento de restaurantes de servicio rápido registre una CAGR del 7,61% en valor. El crecimiento de los servicios de entrega de alimentos como Mr. D Food y Uber Eats en Sudáfrica ha facilitado que los QSR lleguen a los clientes que no pueden visitar sus establecimientos físicos. D Food controla el 30% de la industria de entrega de alimentos de Sudáfrica, mientras que Uber Eats tiene una participación del 25%. Esto ha aumentado la capacidad de los QSR para ampliar sus capacidades de entrega y llegar a más clientes. Pollo procesado, hamburguesas, pescado procesado, pizza y sándwiches, entre otros, son algunos de los principales productos de comida rápida que están ganando popularidad en el mercado sudafricano.

- FSR tiene la segunda mayor participación del mercado. En el segmento FSR, el subsegmento de cocina asiática se está expandiendo y se proyecta que registre una CAGR del 13,58% por valor en el período de pronóstico. Sudáfrica es un país diverso con una población multicultural. Esta exposición ha aumentado el aprecio y la demanda de sabores y platos asiáticos. Ha habido un aumento en la migración a Sudáfrica desde países asiáticos, como China e India. Los sudafricanos indios representarán alrededor del 2,5% de la población sudafricana en 2023, lo que representa aproximadamente 1,6 millones de personas. Esta migración ha propiciado la apertura de más restaurantes asiáticos en Sudáfrica.

- Se proyecta que las cocinas en la nube registrarán una tasa compuesta anual del 18,76% en valor durante el período de pronóstico. Las cocinas en la nube ofrecen una amplia variedad de opciones culinarias para satisfacer los diversos gustos de los consumidores sudafricanos. Cocinas en la nube populares como Kitchens Dot Com, que opera en Johannesburgo y Ciudad del Cabo, y GhostKitchenZA se han asociado con restaurantes establecidos para ofrecer menús solo a domicilio bajo diferentes marcas.

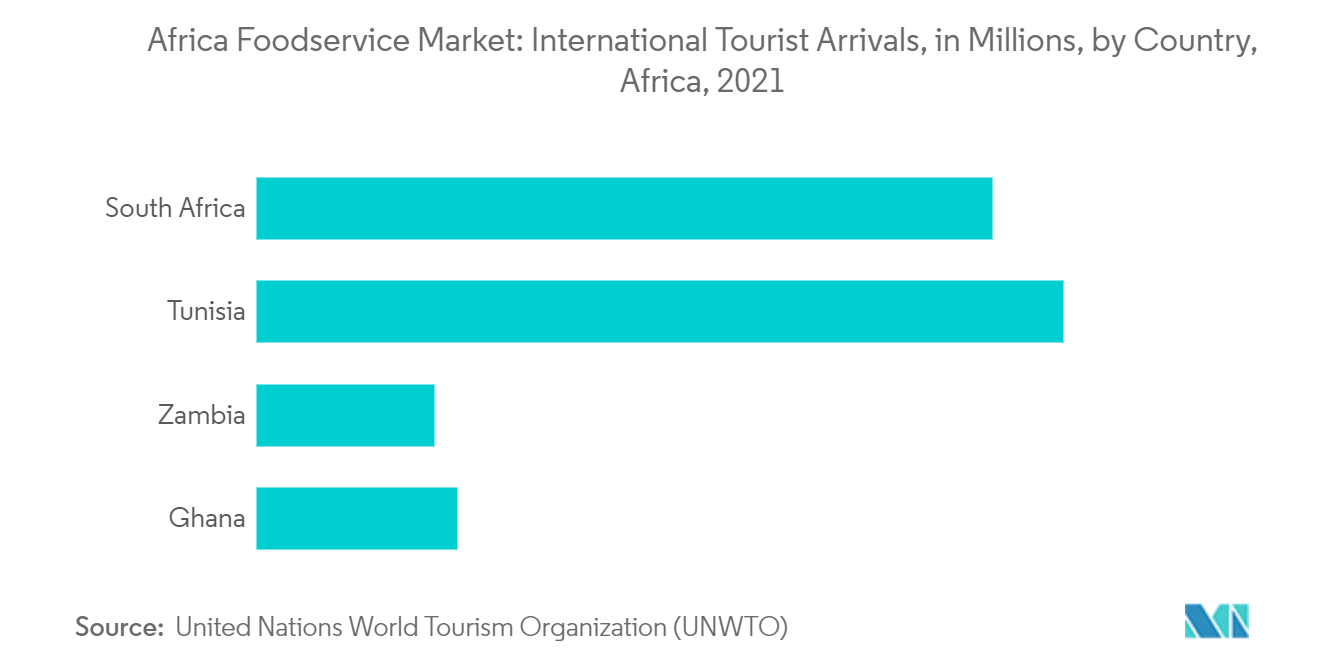

El aumento del gasto turístico impulsa las ventas de servicios de alimentos

El turismo de ocio es responsable de una gran parte del gasto turístico en África. En 2021, el servicio de alimentos de consumo a través del turismo de ocio estaba creciendo rápidamente, especialmente en destinos como Marruecos y Sudáfrica, donde el turismo es una industria en rápido crecimiento. También se proyecta que la demanda de cadenas internacionales de restaurantes y restaurantes de servicio completo crezca durante el período de pronóstico. Junto con el aumento del turismo, celebrar la comida local como parte del turismo y facilitar las relaciones comerciales entre hoteles, restaurantes y proveedores locales ha sido una parte integral del turismo africano, impulsando el gasto turístico en los puntos de venta de servicios de alimentos. Según el Barómetro OMT del Turismo Mundial, las llegadas de turistas a África aumentaron un 12% en 2021 en comparación con 2020. Sin embargo, todavía eran un 74% más bajos que en 2019, impulsando el mercado regional de servicios de alimentos.

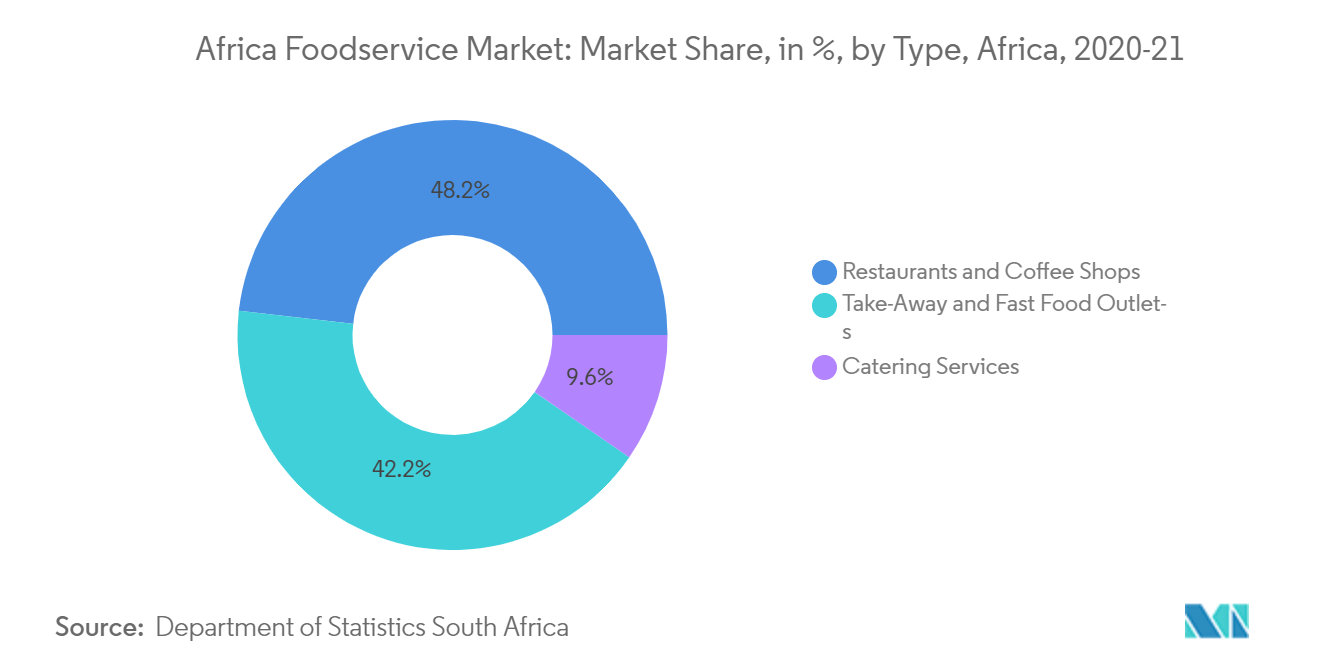

Los restaurantes de servicio rápido tienen una participación destacada

El mercado africano fue testigo de la afluencia de un número sin precedentes de restaurantes de servicio rápido, en particular operadores de comida rápida, después de la apertura de la primera tienda de comida rápida en Nigeria en 1986, por el Sr. Bigg's, una subsidiaria de UAC Nigeria PLC. Se espera que el papel de la tecnología dé forma al futuro de los restaurantes africanos de servicio rápido, ya que las empresas líderes están abriendo cadenas de alta tecnología y lanzando aplicaciones de pedidos de alimentos en línea en línea en línea con la demanda del mercado. Algunas de las principales marcas de servicio rápido en el país incluyen Pizza Hut, Chicken Republic, Mr. Bigg's y Tastee Fried Chicken.

La entrada de varios actores nacionales e internacionales en el segmento de servicio rápido ha ampliado significativamente el mercado encadenado de establecimientos de comida rápida de servicio rápido debido a la rápida expansión de la población de clase media, la urbanización, el aumento del gasto entre los jóvenes, un número creciente de familias nucleares y mejores servicios de entrega por parte de los socios de entrega propios y basados en aplicaciones de las marcas. Por ejemplo, en septiembre de 2021, KFC South Africa, un restaurante de comida rápida, lanzó un servicio de entrega interno denominado KFC Delivery Plus, que permite a los clientes realizar sus pedidos a través de la aplicación móvil o el sitio web de KFC y asegurar el acceso a ofertas exclusivas.

Descripción general de la industria de servicios alimentarios de Sudáfrica

El mercado de servicios alimentarios de Sudáfrica está fragmentado las cinco principales empresas ocupan el 29,04%. Los principales actores en este mercado son Famous Brands Limited, McDonald's Corporation, Restaurant Brands International Inc., Spur Corporation Limited y Yum! Brands Inc. (ordenados alfabéticamente).

Líderes del mercado de servicios de alimentación de Sudáfrica

Famous Brands Limited

McDonald's Corporation

Restaurant Brands International Inc.

Spur Corporation Limited

Yum! Brands Inc.

Other important companies include Domino's Pizza Inc., Laudian Franchise Management One Pty Ltd, Roman's Pizza, Vida e Caffè Holdings (Pty) Ltd.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios de alimentos de Sudáfrica

- Julio de 2022 Spur Corporation tenía previsto abrir 32 nuevos restaurantes en Sudáfrica y nueve tiendas a nivel internacional antes del 30 de junio de 2023.

- Julio de 2022 KFC abrió un nuevo establecimiento en Pinelands, Cabo Occidental, que es ultramoderno y cuenta con lo último en tecnología para restaurantes. La tienda cuenta con tableros de menú digitales en cada uno de los drive-thru de doble carril. También cuenta con quioscos de autoservicio exclusivos para clientes sin cita previa, una ventana exclusiva para repartidores y tableros de menú digitales.

- Junio de 2021 Spur Corporation abrió su primer Drive Thru en Heinrich Ave, Karenpark, Pretoria, para brindar fácil acceso a los clientes.

Informe del mercado de servicios de alimentos de Sudáfrica índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Número de puntos de venta

- 4.2 Valor promedio del pedido

- 4.3 Marco normativo

- 4.3.1 Sudáfrica

- 4.4 Análisis del menú

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Tipo de servicio de comida

- 5.1.1 Cafés y bares

- 5.1.1.1 Por cocina

- 5.1.1.1.1 Bares y pubs

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Barras de jugo/batido/postres

- 5.1.1.1.4 Tiendas especializadas en café y té

- 5.1.2 Cocina en la nube

- 5.1.3 Restaurantes de servicio completo

- 5.1.3.1 Por cocina

- 5.1.3.1.1 asiático

- 5.1.3.1.2 europeo

- 5.1.3.1.3 latinoamericano

- 5.1.3.1.4 Medio este

- 5.1.3.1.5 norteamericana

- 5.1.3.1.6 Otras cocinas FSR

- 5.1.4 Restaurantes de servicio rápido

- 5.1.4.1 Por cocina

- 5.1.4.1.1 Panaderías

- 5.1.4.1.2 Hamburguesa

- 5.1.4.1.3 Helado

- 5.1.4.1.4 Cocinas a base de carne

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Otras cocinas QSR

- 5.2 Salida

- 5.2.1 Puntos de venta encadenados

- 5.2.2 Puntos de venta independientes

- 5.3 Ubicación

- 5.3.1 Ocio

- 5.3.2 Alojamiento

- 5.3.3 Minorista

- 5.3.4 Ser único

- 5.3.5 Viajar

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Domino's Pizza Inc.

- 6.4.2 Famous Brands Limited

- 6.4.3 Laudian Franchise Management One Pty Ltd

- 6.4.4 McDonald's Corporation

- 6.4.5 Restaurant Brands International Inc.

- 6.4.6 Roman's Pizza

- 6.4.7 Spur Corporation Limited

- 6.4.8 Vida e Caffè Holdings (Pty) Ltd

- 6.4.9 Yum! Brands Inc.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SERVICIOS DE ALIMENTACIÓN

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de servicios de alimentos de Sudáfrica

Cafés y bares, cocina en la nube, restaurantes de servicio completo y restaurantes de servicio rápido están cubiertos como segmentos por tipo de servicio de comida. Los Outlets encadenados y los Outlets independientes están cubiertos como segmentos por Outlet. Ocio, Alojamiento, Comercio minorista, Independiente y Viajes están cubiertos como segmentos por Ubicación.

- Los restaurantes de servicio rápido tienen una cuota importante del mercado. Durante el período de estudio, se espera que el segmento de restaurantes de servicio rápido registre una CAGR del 7,61% en valor. El crecimiento de los servicios de entrega de alimentos como Mr. D Food y Uber Eats en Sudáfrica ha facilitado que los QSR lleguen a los clientes que no pueden visitar sus establecimientos físicos. D Food controla el 30% de la industria de entrega de alimentos de Sudáfrica, mientras que Uber Eats tiene una participación del 25%. Esto ha aumentado la capacidad de los QSR para ampliar sus capacidades de entrega y llegar a más clientes. Pollo procesado, hamburguesas, pescado procesado, pizza y sándwiches, entre otros, son algunos de los principales productos de comida rápida que están ganando popularidad en el mercado sudafricano.

- FSR tiene la segunda mayor participación del mercado. En el segmento FSR, el subsegmento de cocina asiática se está expandiendo y se proyecta que registre una CAGR del 13,58% por valor en el período de pronóstico. Sudáfrica es un país diverso con una población multicultural. Esta exposición ha aumentado el aprecio y la demanda de sabores y platos asiáticos. Ha habido un aumento en la migración a Sudáfrica desde países asiáticos, como China e India. Los sudafricanos indios representarán alrededor del 2,5% de la población sudafricana en 2023, lo que representa aproximadamente 1,6 millones de personas. Esta migración ha propiciado la apertura de más restaurantes asiáticos en Sudáfrica.

- Se proyecta que las cocinas en la nube registrarán una tasa compuesta anual del 18,76% en valor durante el período de pronóstico. Las cocinas en la nube ofrecen una amplia variedad de opciones culinarias para satisfacer los diversos gustos de los consumidores sudafricanos. Cocinas en la nube populares como Kitchens Dot Com, que opera en Johannesburgo y Ciudad del Cabo, y GhostKitchenZA se han asociado con restaurantes establecidos para ofrecer menús solo a domicilio bajo diferentes marcas.

| Cafés y bares | Por cocina | Bares y pubs |

| Cafés | ||

| Barras de jugo/batido/postres | ||

| Tiendas especializadas en café y té | ||

| Cocina en la nube | ||

| Restaurantes de servicio completo | Por cocina | asiático |

| europeo | ||

| latinoamericano | ||

| Medio este | ||

| norteamericana | ||

| Otras cocinas FSR | ||

| Restaurantes de servicio rápido | Por cocina | Panaderías |

| Hamburguesa | ||

| Helado | ||

| Cocinas a base de carne | ||

| Pizza | ||

| Otras cocinas QSR |

| Puntos de venta encadenados |

| Puntos de venta independientes |

| Ocio |

| Alojamiento |

| Minorista |

| Ser único |

| Viajar |

| Tipo de servicio de comida | Cafés y bares | Por cocina | Bares y pubs |

| Cafés | |||

| Barras de jugo/batido/postres | |||

| Tiendas especializadas en café y té | |||

| Cocina en la nube | |||

| Restaurantes de servicio completo | Por cocina | asiático | |

| europeo | |||

| latinoamericano | |||

| Medio este | |||

| norteamericana | |||

| Otras cocinas FSR | |||

| Restaurantes de servicio rápido | Por cocina | Panaderías | |

| Hamburguesa | |||

| Helado | |||

| Cocinas a base de carne | |||

| Pizza | |||

| Otras cocinas QSR | |||

| Salida | Puntos de venta encadenados | ||

| Puntos de venta independientes | |||

| Ubicación | Ocio | ||

| Alojamiento | |||

| Minorista | |||

| Ser único | |||

| Viajar | |||

Definición de mercado

- RESTAURANTES DE SERVICIO COMPLETO - Un establecimiento de servicio de alimentos donde los clientes se sientan en una mesa, dan su pedido a un camarero y se les sirve la comida en una mesa.

- RESTAURANTES DE SERVICIO RÁPIDO - Un establecimiento de servicio de alimentos que brinda a los clientes comodidad, rapidez y ofertas de alimentos a precios más bajos. Los clientes suelen servirse ellos mismos y llevar su propia comida a la mesa.

- CAFÉS Y BARES - Un tipo de negocio de servicios de alimentos que incluye bares y pubs con licencia para servir bebidas alcohólicas para consumo, cafeterías que sirven refrescos y alimentos ligeros, así como tiendas de té y café especiales, barras de postres, barras de batidos y barras de jugos.

- COCINA EN LA NUBE - Una empresa de servicios de alimentos que utiliza una cocina comercial con el fin de preparar alimentos para entrega a domicilio o para llevar únicamente, sin clientes para cenar.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación se considera para el valor promedio de los pedidos y se pronostica según las tasas de inflación previstas en los países.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción