Análisis del mercado africano de grasas y aceites

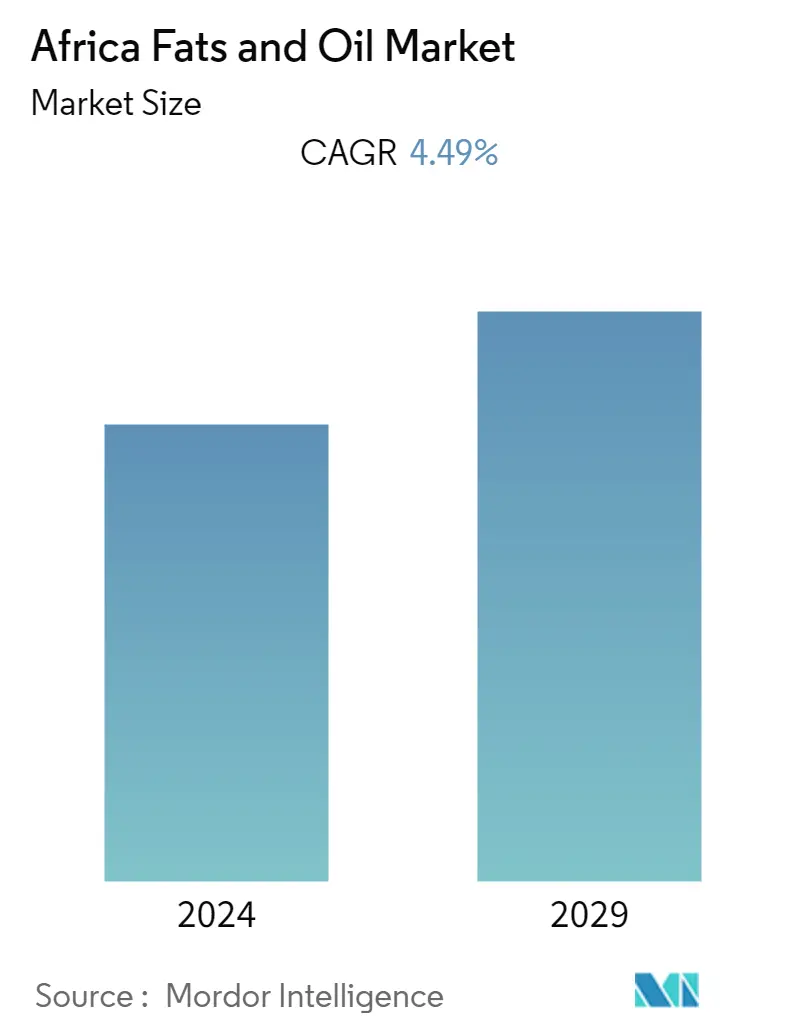

Se espera que el tamaño del mercado africano de grasas y aceites crezca de 22,41 mil millones de dólares en 2023 a 27,92 mil millones de dólares en 2028, a una tasa compuesta anual del 4,49% durante el período previsto.

- El mercado está impulsado principalmente por las amplias aplicaciones de aceites y grasas en la industria de alimentos y bebidas. Las grasas y los aceites son materias primas esenciales e ingredientes funcionales para varios productos alimenticios como confitería, panadería, helados, emulsiones, salsas, mantecas y margarina. El creciente consumo de productos alimenticios procesados en la región debido al aumento de la población y la inflación de los niveles de ingresos impulsa el crecimiento del mercado. Además, los aceites y grasas se utilizan para fabricar pinturas, lubricantes, papel, jabones, velas, artículos de cuidado personal y productos cosméticos, lo que brinda oportunidades lucrativas para que los actores amplíen su participación de mercado en la región. Además, los actores se están centrando en la expansión de las instalaciones de producción y las asociaciones con fabricantes nacionales como estrategias clave de penetración en el mercado.

- Por ejemplo, en julio de 2022, Eni lanzó su primera producción de aceites vegetales para biorrefinación en Kenia. Eni completó la construcción de la planta de recolección y prensado de semillas oleaginosas (agri-hub) en Makueni, Kenia, y comenzó la producción de los primeros aceites vegetales para biorrefinerías. El agrocentro tiene una capacidad instalada de 15.000 toneladas, con una producción esperada de 2.500 toneladas en 2022. Además de esto, los gobiernos de varios países están tomando iniciativas que impulsan la demanda de grasas y aceites en la región. Por ejemplo, en enero de 2023, el Ministerio de Finanzas de Etiopía compró más de 43,37,412 aceites de palma para cocinar a la Golden Africa Company en Djibouti para proporcionar al público aceites comestibles a precios asequibles.

Tendencias del mercado de grasas y aceites en África

Amplias aplicaciones de aceites y grasas en diferentes industrias de uso final

- El factor principal que impulsa el crecimiento del mercado son las amplias aplicaciones de aceites y grasas en diversas industrias de uso final. Por ejemplo, los aceites se utilizan ampliamente en piezas de automóviles, como motores de dos tiempos, motosierras, sistemas hidráulicos, desmoldantes y engranajes abiertos. Según la Asociación Nacional de Fabricantes de Automóviles de Sudáfrica (NAAMSA), las ventas totales de turismos ascendieron a 32.392 unidades en septiembre de 2022, frente a 29.537 unidades en septiembre de 2021, registrando un crecimiento interanual de alrededor del 21,3%.

- Por lo tanto, las crecientes ventas de automóviles de pasajeros en la región brindan oportunidades lucrativas para que los fabricantes amplíen su participación de mercado en la producción de lubricantes para aplicaciones industriales y de transporte. Además de esto, el mercado está experimentando una demanda cada vez mayor por parte del segmento de cosmética y cuidado personal. Los aceites y grasas se utilizan en productos como humectantes, cremas, sueros, cremas para los ojos, aceites para el cabello y otros.

- Además, los fabricantes de cosméticos están lanzando productos basados en ingredientes naturales y saludables para satisfacer la demanda de los clientes de productos con productos orgánicos. Por ejemplo, en abril de 2021, una empresa con sede en Sudáfrica, Bio Oil, lanzó un aceite para el cuidado de la piel elaborado con aceite de soja, girasol, cártamo, semillas de chía y semillas de jojoba.

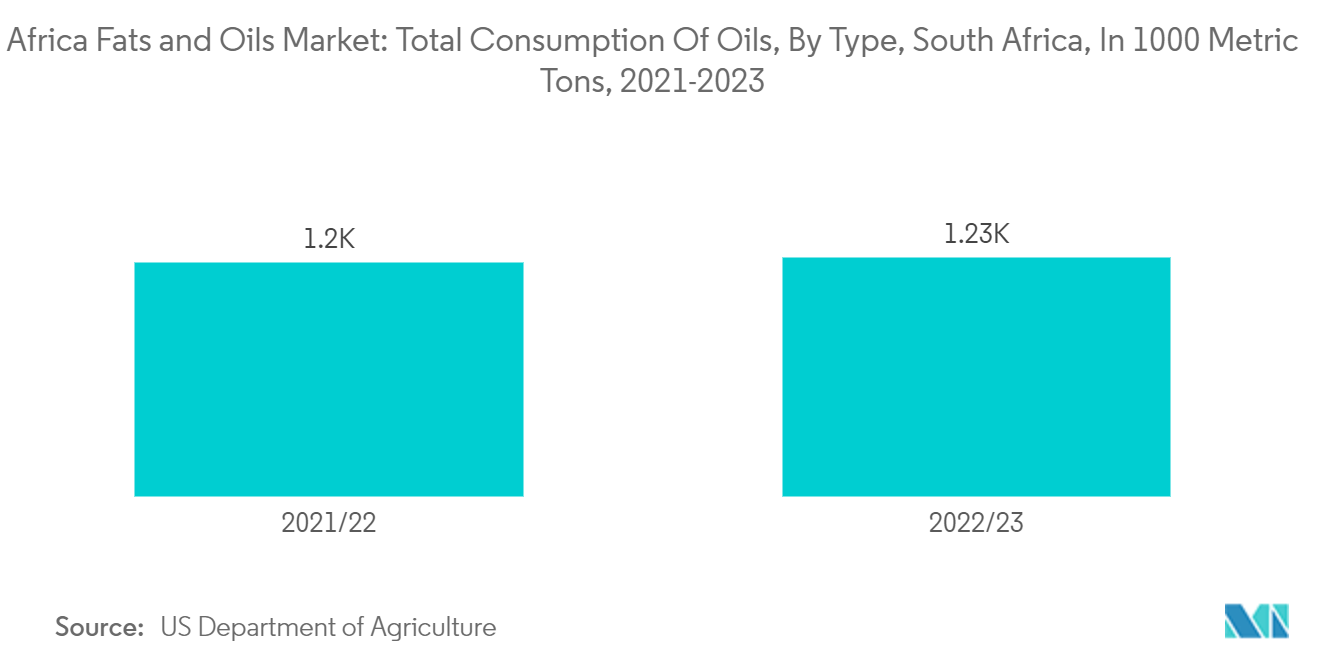

Actualmente se consumen más aceites que grasas

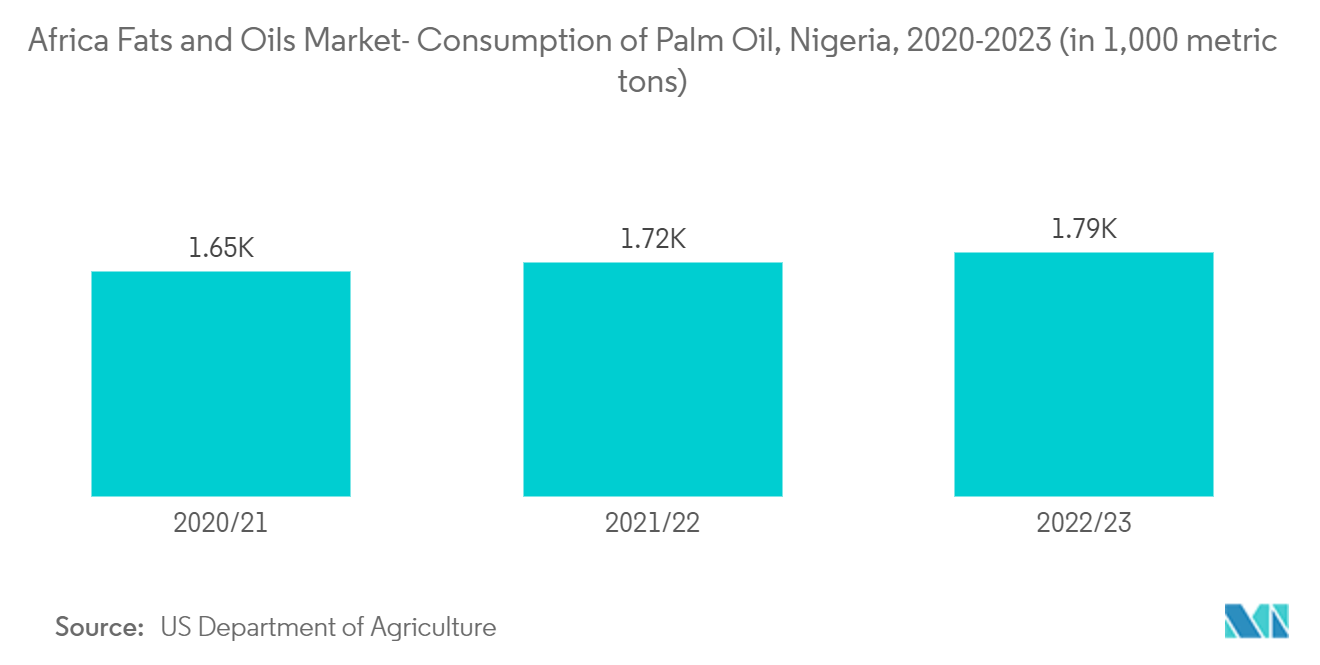

- Entre todos los tipos de aceites, el aceite de palma tiene actualmente una gran demanda. Para satisfacer la demanda nacional e internacional, ha habido un aumento de las inversiones en la producción de aceite de palma en países como Nigeria y Ghana. Además, el aceite de palma suele producirse localmente en muchos países africanos, lo que respalda las economías locales y proporciona un suministro estable de petróleo. Por ejemplo, según el Departamento de Agricultura de EE. UU., la producción de aceite de palma en Nigeria representó 1,4 millones de toneladas métricas, 1,4 millones de toneladas métricas y 1,275 millones de toneladas métricas en 2022, 2021 y 2020, respectivamente.

- Además, los productores de aceite de palma africana están aprovechando las oportunidades de exportación en el mercado global y están ampliando su producción para satisfacer la demanda. Por ejemplo, según las estadísticas comerciales del ITC Trade Map para el desarrollo empresarial internacional, en 2022, el valor de las exportaciones de aceite de palma crudo en Sudáfrica representó 3,082 millones de dólares. Estos factores brindan oportunidades de crecimiento lucrativas para los principales actores y, a su vez, impulsan el crecimiento general del mercado.

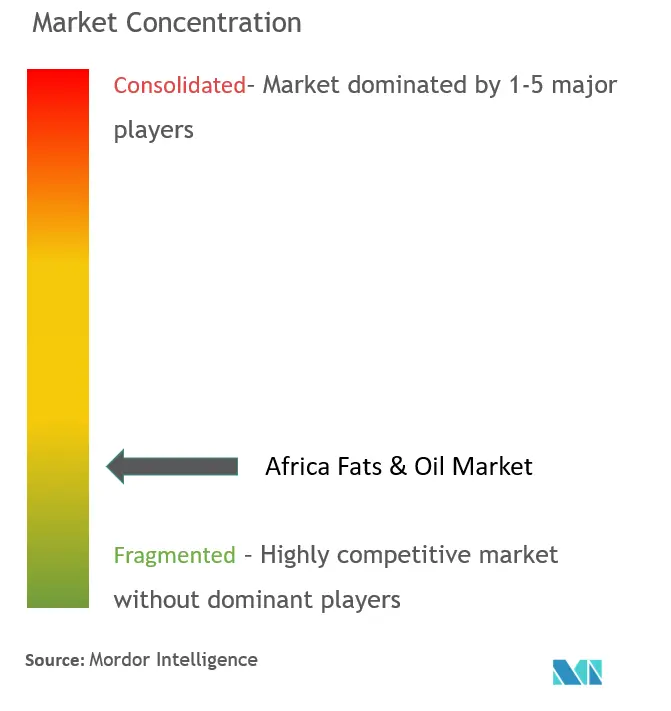

Descripción general de la industria africana de grasas y aceites

El mercado africano de grasas y aceites es altamente competitivo debido a la presencia de actores globales y regionales. Los actores clave que dominan el mercado africano de grasas y aceites incluyen Wilmar International Ltd., Archer Daniels Midland Company (ADM), Cargill Incorporated, Bunge Limited y Olam International. Los actores adoptan estrategias de penetración de mercado, como fusiones y adquisiciones, expansiones, innovaciones de productos y asociaciones, para impulsar la presencia de su marca en toda la región y mejorar su visibilidad entre los usuarios finales.

Líderes del mercado africano de grasas y aceites

-

Bunge Limited

-

Wilmar International Ltd

-

Archer Daniels Midland Company (ADM)

-

Cargill Incorporated

-

Olam International

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado africano de grasas y aceites

- Marzo de 2023 Wilmar International Ltd (WILMAR) inició la construcción de una planta de aceite comestible ubicada en Richards Bay, KwaZulu-Natal, Sudáfrica. Este proyecto de USD 81 millones comprende el desarrollo de una fraccionadora, una planta de manteca y una instalación de envasado. En particular, este esfuerzo comenzó en 2020.

- Julio de 2022 Eni presentó la primera instalación de producción de aceite vegetal para biorrefinación en Kenia. Esta empresa implicó el establecimiento de una planta de recolección y prensado de semillas oleaginosas, que marcó el inicio de la producción de aceite vegetal para biorrefinerías.

- Junio de 2021 WA Group realizó una inversión sustancial de 114 millones de dólares en una planta de procesamiento destinada a impulsar la producción de aceite comestible en Etiopía. Esta inversión estratégica permitió a la empresa dejar de importar aceites comestibles y, en cambio, centrarse en refinar aceite de palma crudo procedente de otros países, así como en procesar semillas oleaginosas cultivadas localmente, como semillas de sésamo, semillas de maní, semillas de níger, soja y judías..

Segmentación de la industria africana de grasas y aceites

Los aceites y grasas forman una parte vital de una dieta saludable ya que son una fuente de ácidos grasos esenciales y una fuente de energía concentrada en la nutrición humana. Por otro lado, las grasas y los aceites también pueden proporcionar sabores distintivos a los alimentos y ofrecer funciones únicas y deseables durante la cocción. Por ejemplo, los aceites son el medio para freír los alimentos fritos, mientras que las grasas (mantecas) se añaden para evitar que la harina y otros ingredientes se aglutinen al hacer pasteles.

El mercado africano de grasas y aceites está segmentado por tipo de producto, aplicación y geografía. Por tipo de producto, el mercado se segmenta en aceites y grasas. El segmento de aceites se divide además en aceites de soja, palma, coco, oliva, canola, semilla de girasol y otros. El segmento de grasa se divide en mantequilla, manteca de cerdo y otras grasas. Por aplicación, el mercado se segmenta en alimentos y bebidas, piensos e industriales. El segmento de alimentos y bebidas se segmenta en panadería y confitería, productos lácteos y snacks y comidas saladas. El sector industrial se subsegmenta en cosméticos, pinturas, biocombustibles y lubricantes y grasas. El mercado está segmentado por geografía en Egipto, Sudáfrica y el resto de África.

El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Aceites | Aceite de soja |

| Aceite de palma | |

| Aceite de coco | |

| Aceite de oliva | |

| Aceite de canola | |

| Aceite de semilla de girasol | |

| Otros aceites | |

| Grasas | Manteca |

| Manteca de cerdo | |

| Otras grasas |

| Alimentos y bebidas | Panadería y Confitería |

| Productos lácteos | |

| Aperitivos y salados | |

| Alimentación animal | |

| Industrial | Productos cosméticos |

| pinturas | |

| Biocombustible | |

| Lubricantes y Grasas |

| Egipto |

| Sudáfrica |

| Resto de África |

| tipo de producto | Aceites | Aceite de soja |

| Aceite de palma | ||

| Aceite de coco | ||

| Aceite de oliva | ||

| Aceite de canola | ||

| Aceite de semilla de girasol | ||

| Otros aceites | ||

| Grasas | Manteca | |

| Manteca de cerdo | ||

| Otras grasas | ||

| Solicitud | Alimentos y bebidas | Panadería y Confitería |

| Productos lácteos | ||

| Aperitivos y salados | ||

| Alimentación animal | ||

| Industrial | Productos cosméticos | |

| pinturas | ||

| Biocombustible | ||

| Lubricantes y Grasas | ||

| Geografía | Egipto | |

| Sudáfrica | ||

| Resto de África | ||

Preguntas frecuentes sobre investigación de mercado de grasas y aceites en África

¿Cuál es el tamaño actual del mercado africano de grasas y aceites?

Se proyecta que el mercado africano de grasas y aceites registrará una tasa compuesta anual del 4,49% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado África Grasas y aceites?

Bunge Limited, Wilmar International Ltd, Archer Daniels Midland Company (ADM), Cargill Incorporated, Olam International son las principales empresas que operan en el mercado africano de grasas y aceites.

¿Qué años cubre este mercado africano de Grasas y aceites?

El informe cubre el tamaño histórico del mercado de Grasas y aceites de África para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Grasas y aceites de África para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria africana de grasas y aceites

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Grasas y aceites de África en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de grasas y aceites de África incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

.webp)