Análisis del mercado de fertilizantes orgánicos en África

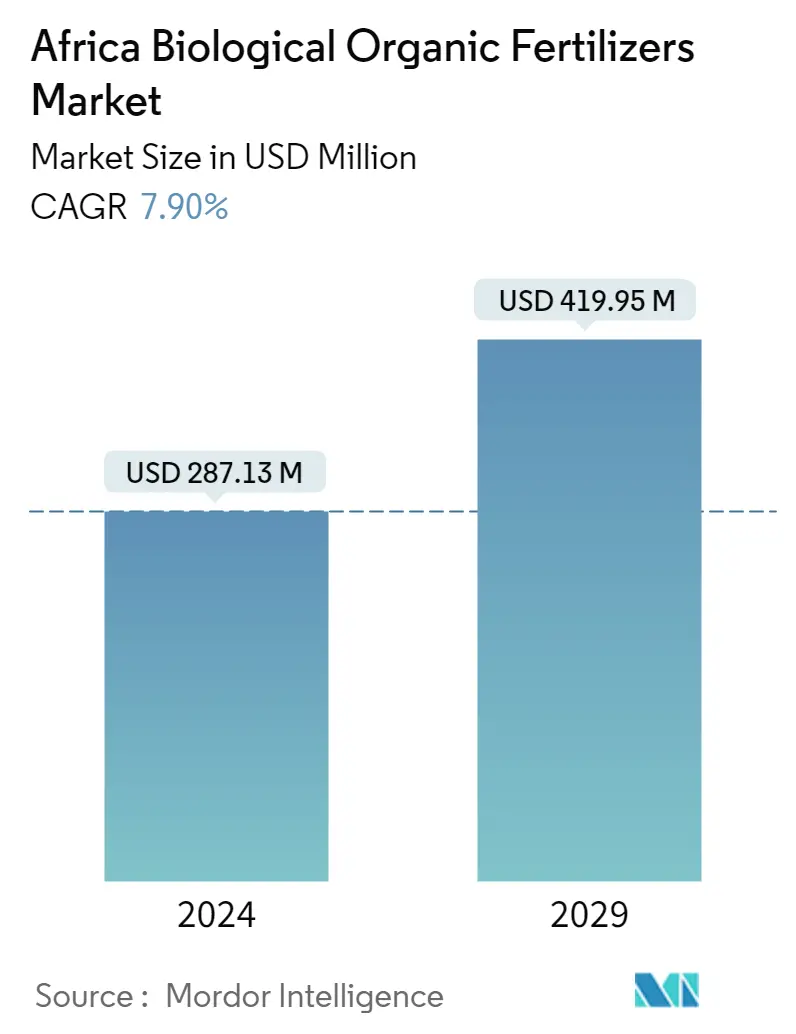

El tamaño del mercado africano de fertilizantes orgánicos biológicos se estima en 287,13 millones de dólares en 2024 y se espera que alcance los 419,95 millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,90% durante el período previsto (2024-2029).

- La agricultura orgánica promueve sistemas alimentarios que aumentan la seguridad alimentaria y mejoran las condiciones de vida, pero actualmente, sólo el 0,2 por ciento de las tierras agrícolas en África se dedica a la agricultura orgánica. Esto se debió al conocimiento limitado sobre cómo se producen, procesan y comercializan los productos orgánicos. Sin embargo, la guerra en Ucrania ha causado una perturbación significativa en las cadenas de suministro mundiales, en particular de energía, alimentos y fertilizantes. El efecto del conflicto sobre los precios mundiales de los fertilizantes ha sido especialmente pronunciado en África. Este informe analiza los efectos inmediatos de la guerra de Ucrania en los precios locales de los fertilizantes y su probable impacto en la producción de alimentos.

- Incluso antes del estallido de la guerra en Ucrania, los precios de los fertilizantes en África eran más altos en comparación con otras regiones del mundo. Por esta razón, los agricultores están cambiando a fertilizantes orgánicos, y la superficie de tierras agrícolas orgánicas en África se ha duplicado en la última década a 2,1 millones de hectáreas. Según FiBL, los centros orgánicos más destacados se encuentran en el norte y este de África. En Kenia, las nueces y los cocos dominan la producción orgánica. En Túnez, son las aceitunas. Etiopía y Tanzania son grandes productores de café, mientras que Uganda alberga la mayor cantidad de productores orgánicos de África; el cultivo preferido es el cacao.

- Según datos del Instituto de Investigación en Agricultura Orgánica (FiBL), en un continente donde se practica ampliamente la agricultura natural y la agricultura de subsistencia. Los agricultores que evitan los fertilizantes y pesticidas sintéticos pero no pueden obtener certificados orgánicos dicen que los altos costos, la corrupción y el poco apoyo gubernamental obstaculizan sus planes de exportar al extranjero.

- El enfoque en el cultivo orgánico y la necesidad de prácticas agrícolas sostenibles son las principales razones del creciente consumo de fertilizantes orgánicos en África. Se espera que varios subsidios e iniciativas gubernamentales en los países en desarrollo para la agricultura orgánica sostenible mantengan un crecimiento continuo en el mercado. Se necesita más conciencia entre los agricultores para mantener el crecimiento del mercado. Los mercados en desarrollo y sin explotar de África brindarían importantes oportunidades de crecimiento.

Tendencias del mercado de fertilizantes orgánicos en África

La popularidad de la agricultura orgánica impulsa el mercado

- África tiene la mayor población y la mayor tierra cultivable. Por ejemplo, la región del África subsahariana tiene el 13% de la población mundial y aproximadamente el 20% de las tierras agrícolas del mundo. Sin embargo, la región se enfrenta a una grave inseguridad alimentaria debido principalmente a una producción inadecuada de alimentos. La falta de acceso a la mecanización en la agricultura y el uso limitado de fertilizantes debido al menor poder adquisitivo de los agricultores están impulsando la demanda de fertilizantes alternativos rentables, como los fertilizantes orgánicos, en la región.

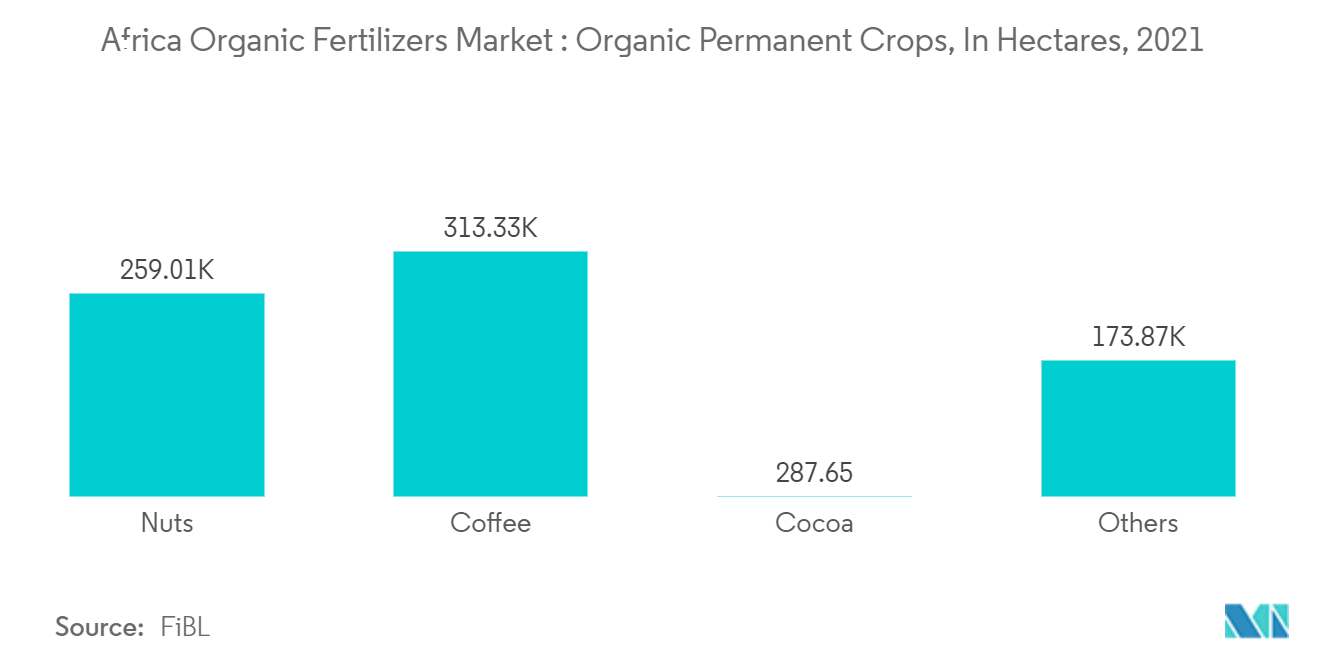

- La agricultura orgánica en África ha ido aumentando a un ritmo significativo. Según FiBL, la superficie dedicada a cultivos orgánicos permanentes será de 374.118.000 hectáreas en 2021. Hay más de 3,8 millones de hectáreas de tierras agrícolas orgánicas certificadas en África, lo que constituye aproximadamente el 2,8% de las tierras agrícolas orgánicas del mundo. Los cultivos orgánicos permanentes más importantes que se cultivan en África son los frutos secos (principalmente anacardos), que se cultivaron en una superficie de más de 291.000 hectáreas, seguidos de las aceitunas, el café y el cacao, cada uno con una superficie superior a las 200.000 hectáreas en 2020.

- Los países con mayor superficie de cultivo permanente fueron Túnez (principalmente olivos), que reportó una superficie de casi 269.000 hectáreas, seguido de Sierra Leona, Etiopía (principalmente café), Congo (cacao y café) y Kenia (principalmente frutos secos), con este último alcanza una superficie cercana a las 113.000 hectáreas. Como el cultivo orgánico sólo utiliza fertilizantes orgánicos biológicos, el aumento de la agricultura orgánica impulsará el mercado africano.

Sudáfrica domina el mercado

- Sudáfrica es el principal país entre todos los países africanos en términos de ingresos generados por el segmento de biofertilizantes. Factores como las preocupaciones ambientales, la mayor concienciación entre los agricultores y la degradación de la calidad del suelo son los principales impulsores del mercado en la región.

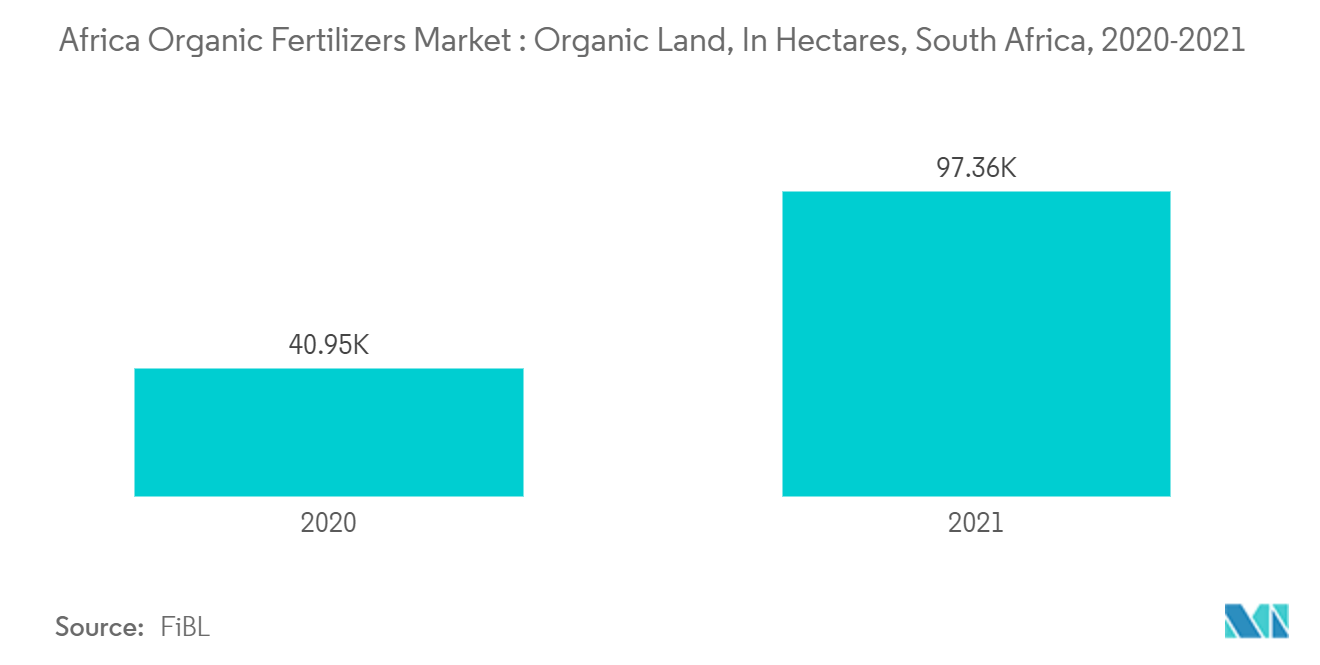

- Según la Organización para la Agricultura y la Alimentación (FAO), el consumo de fertilizantes en Sudáfrica aumentó de 70,4 kg por hectárea en 2018 a 72,8 kg por hectárea en 2020. A lo largo de los años, un consumo de fertilizantes químicos superior a los niveles recomendados ha provocado la acidificación del suelo. Por tanto, se necesitan más fertilizantes orgánicos para corregir el valor del PH del suelo. Además, la tierra orgánica del país ha ido aumentando.

- Por ejemplo, en 2020 la superficie de tierra orgánica era de 40.954 mil hectáreas y en 2021 ha aumentado a 97.359 mil hectáreas. Actualizado Es necesario aumentar la producción en suelos poco fértiles con una gran cantidad de fertilizantes orgánicos. Esto mejora la disponibilidad de nutrientes de las plantas de cultivo (mediante procesos como fijar el N atmosférico o disolver el P presente en el suelo), impartiendo así una mejor salud a los cultivos y al suelo, mejorando así el rendimiento de los cultivos, lo que, a su vez, puede impulsar el mercado de fertilizantes orgánicos. durante el período de pronóstico.

- Los actores regionales y globales que fabrican biofertilizantes en Sudáfrica también son uno de los principales factores que impulsan el mercado en Sudáfrica.

Descripción general de la industria de fertilizantes orgánicos en África

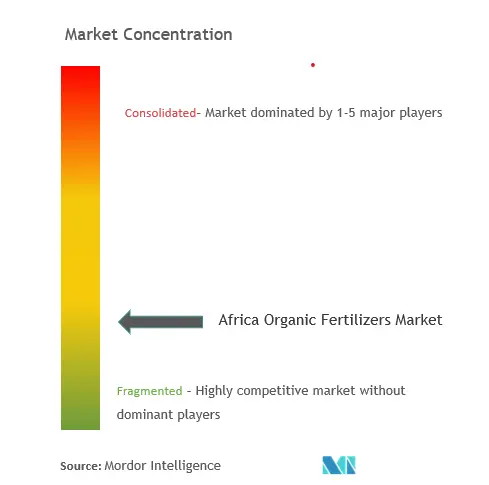

El mercado africano de fertilizantes orgánicos debe ser más cohesivo y contar con varios actores locales e internacionales. Los principales actores del mercado africano de fertilizantes orgánicos son Rizobacter Argentina SA, Novozymes AS, Symborg, International Panaacea Limited y MBFI. Colaboraciones con organismos gubernamentales y expansión en el mercado, junto con la innovación de productos, son algunas de las estrategias adoptadas por las empresas.

Líderes del mercado de fertilizantes orgánicos en África

Rizobacter Argentina S.A.

Novozymes A/S

Symborg

International Panaacea Limited

MBFI

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de fertilizantes orgánicos de África

- Septiembre de 2022 Rizobacter se ha asociado con Marrone Bio-Innovations (MBI) para Bioceres Crop Solutions, para su cartera de productos de bioprotección y sanidad vegetal con la línea de cultivo de Rizobacter. La gama completa de productos Marrone pasará a llamarse ProFarm en Norteamérica, Europa y África.

- Septiembre de 2022 Agri Digitale planteó el tema La agricultura en África y el aumento de los precios de los fertilizantes para promover y acelerar la producción local de fertilizantes orgánicos en los estados africanos en el seminario web internacional organizado en julio de 2022.

- Junio de 2021 Symborg amplió su cartera de productos y lanzó Qlimax, un innovador energizante del suelo que actúa como prebiótico. Su aplicación multiplica la concentración de flora microbiana en el suelo, estimula su desarrollo y potencia su actividad beneficiosa en el manejo agronómico del suelo y cultivos.

Segmentación de la industria de fertilizantes orgánicos en África

Los fertilizantes orgánicos se derivan de muchos residuos de origen animal y vegetal y minerales, y también se desarrollan a partir de microorganismos beneficiosos.

El mercado africano de fertilizantes orgánicos está segmentado por tipo (microorganismo y residuos orgánicos), aplicación (cereales, legumbres, frutas y verduras, plantaciones y otras aplicaciones) y geografía (Sudáfrica, Egipto, Etiopía y el resto de África).

El informe ofrece el tamaño del mercado y el pronóstico en términos de valor en millones de dólares para los segmentos mencionados anteriormente.

| Microorganismos |

| Residuos Orgánicos |

| Granos y Cereales |

| Legumbres y oleaginosas |

| Frutas y vegetales |

| Cultivos comerciales |

| Otros tipos de cultivos |

| Sudáfrica |

| Etiopía |

| Egipto |

| Resto de África |

| tipo de producto | Microorganismos |

| Residuos Orgánicos | |

| Tipo de aplicacion | Granos y Cereales |

| Legumbres y oleaginosas | |

| Frutas y vegetales | |

| Cultivos comerciales | |

| Otros tipos de cultivos | |

| Geografía | Sudáfrica |

| Etiopía | |

| Egipto | |

| Resto de África |

Preguntas frecuentes sobre investigación de mercado de fertilizantes orgánicos en África

¿Qué tamaño tiene el mercado africano de fertilizantes orgánicos biológicos?

Se espera que el tamaño del mercado africano de fertilizantes orgánicos biológicos alcance los 287,13 millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,90% hasta alcanzar los 419,95 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Fertilizantes orgánicos biológicos en África?

En 2024, se espera que el tamaño del mercado africano de fertilizantes orgánicos biológicos alcance los 287,13 millones de dólares.

¿Quiénes son los actores clave en el mercado de Fertilizantes orgánicos biológicos de África?

Rizobacter Argentina S.A., Novozymes A/S, Symborg, International Panaacea Limited, MBFI son las principales empresas que operan en el mercado africano de fertilizantes orgánicos biológicos.

¿Qué años cubre este mercado de Fertilizantes orgánicos biológicos de África y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado africano de fertilizantes orgánicos biológicos se estimó en 266,11 millones de dólares. El informe cubre el tamaño histórico del mercado de Fertilizantes orgánicos biológicos de África durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Fertilizantes orgánicos biológicos de África para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de fertilizantes orgánicos de África

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Fertilizantes orgánicos en África en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Fertilizantes orgánicos de África incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.