Tamaño del mercado de biofertilizantes en África

|

|

Período de Estudio | 2017 - 2029 |

|

|

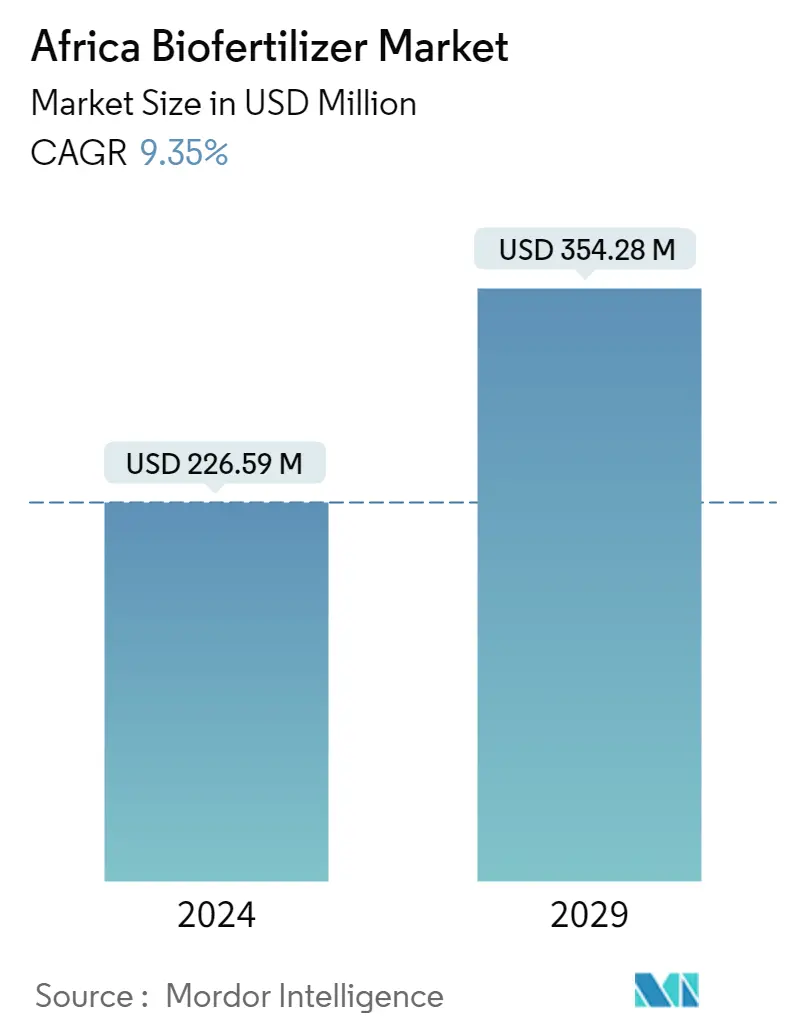

Tamaño del Mercado (2024) | USD 246.8 Million |

|

|

Tamaño del Mercado (2029) | USD 387.4 Million |

|

|

Mayor participación por forma | rizobio |

|

|

CAGR (2024 - 2029) | 9.35 % |

|

|

Mayor participación por país | Egipto |

|

|

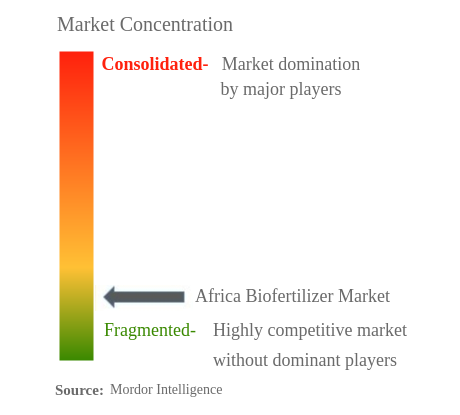

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de biofertilizantes en África

El tamaño del mercado africano de biofertilizantes se estima en 226,59 millones de dólares en 2024 y se espera que alcance los 354,28 millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,35% durante el período previsto (2024-2029).

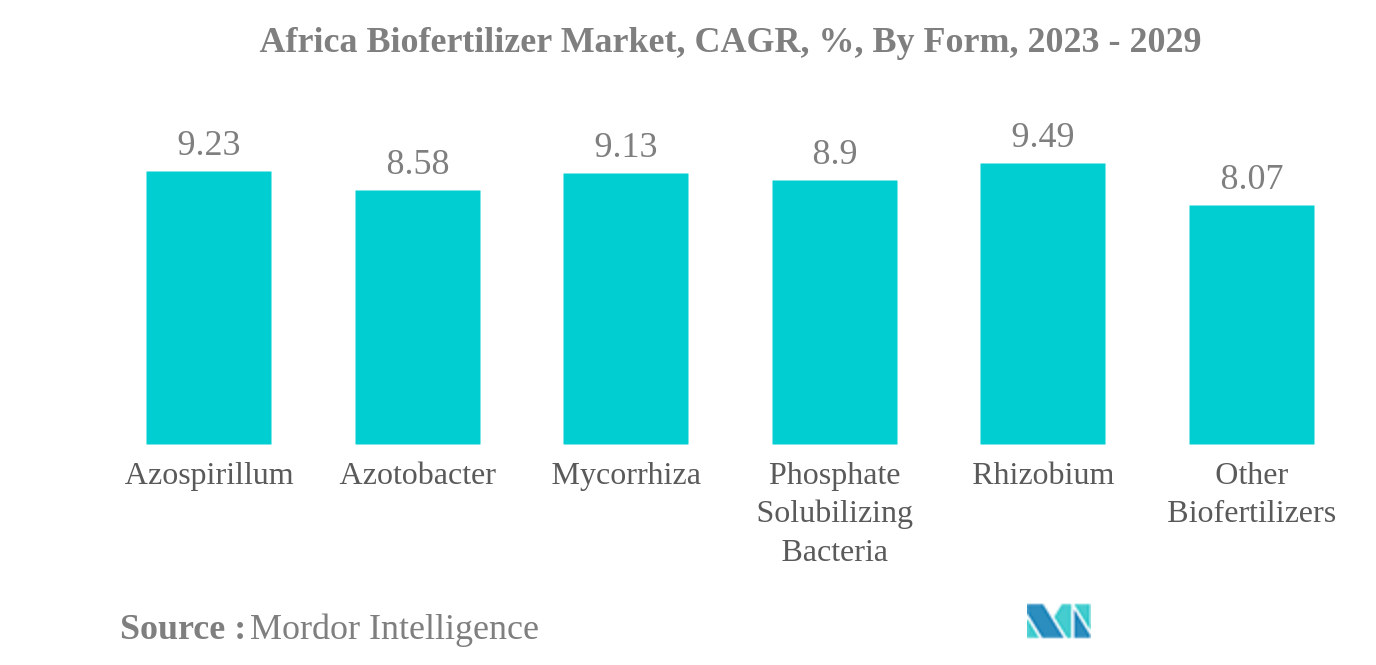

- Rhizobium es la forma más grande Rhizobium es una bacteria del suelo que ayuda a las leguminosas a fijar nitrógeno, reemplazando potencialmente a los fertilizantes nitrogenados comerciales. Rhizobium aumenta la productividad agrícola.

- Rhizobium es la forma de crecimiento más rápido Rhizobium se utiliza principalmente para cultivos de leguminosas y puede mejorar la producción entre un 25 y un 35 % al mismo tiempo que reduce el requerimiento general de fertilizantes químicos entre un 20 y un 25 % en algunos cultivos.

- Los cultivos en hileras son el tipo de cultivo más importante el maíz, el trigo, el arroz y las legumbres se encuentran entre los principales cultivos en hileras que se cultivan en la región. La aplicación de Rhizobium domina el cultivo en hileras con el 45,7% del valor de mercado en 2022.

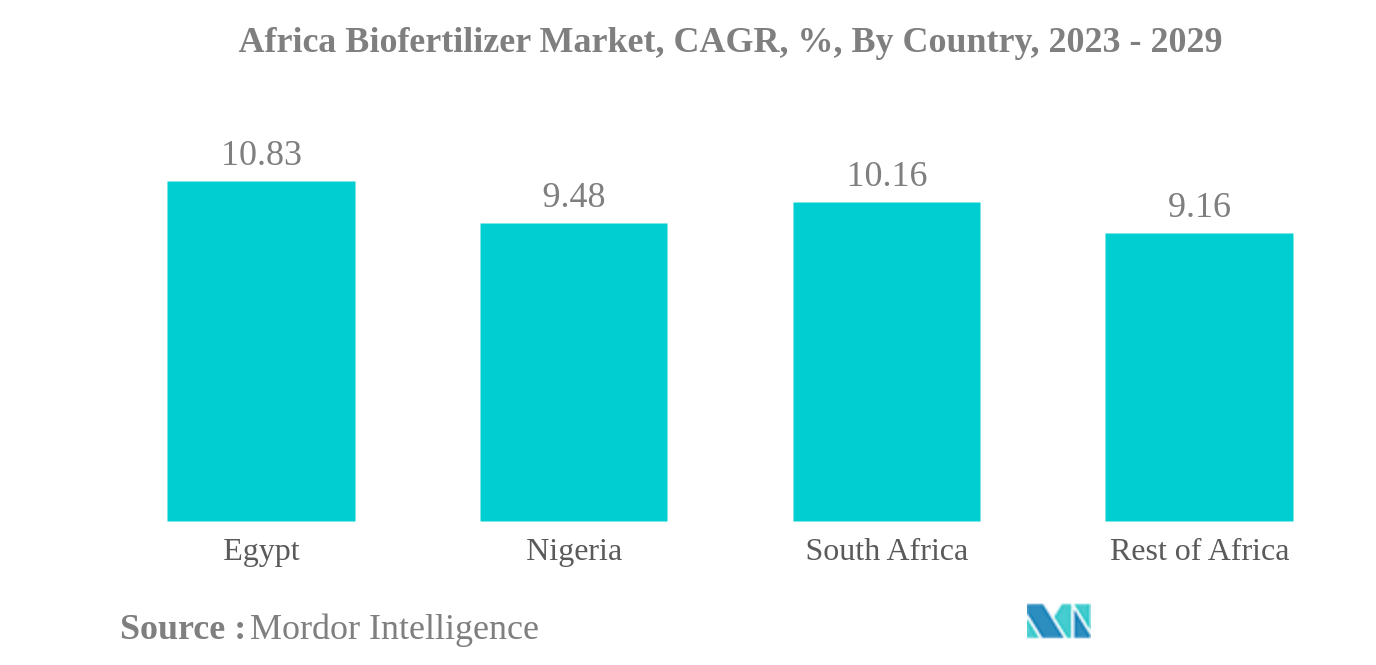

- Egipto es el país más grande los principales cultivos de Egipto incluyen arroz, trigo, maíz, algodón y frutas y verduras. Rhizobium es dominante en el país, representó el 39,1% del valor de mercado en 2022.

Rhizobium es la forma más grande

- Los biofertilizantes son microorganismos vivos que mejoran la nutrición de las plantas movilizando o aumentando la disponibilidad de nutrientes en los suelos. Las micorrizas, Azospirillum, Azotobacter, Rhizobium y las bacterias solubilizadoras de fosfato son los microorganismos más utilizados como biofertilizantes en la agricultura.

- Entre estos biofertilizantes, Rhizobium es el más utilizado en África, representando el 45,6% del mercado en 2022 y valorado en 87,5 millones de dólares. Rhizobium es la bacteria fijadora de nitrógeno más destacada que vive en los nódulos de las raíces de las leguminosas y tiene una relación simbiótica con las plantas.

- Azospirillum representó la segunda mayor cuota de mercado, valorada en 43,8 millones de dólares en 2022. Los biofertilizantes a base de azospirillum promueven el crecimiento vegetativo de las plantas al sustituir entre el 25 y el 30 % de sus necesidades de nitrógeno.

- Los cultivos en hileras dominaron el mercado de biofertilizantes, valorados en alrededor de 146,8 millones de dólares y representaron el 76,5% de la cuota de consumo en 2022, seguidos de los cultivos hortícolas, valorados en 30,5 millones de dólares. El valor de mercado de los biofertilizantes en cultivos en hileras está en constante expansión. Aumentó aproximadamente un 17,8% entre 2017 y 2021. Se prevé que aumente aproximadamente un 69,6% al final del período previsto, alcanzando los 270,0 millones de dólares.

- La aplicación de biofertilizantes puede reducir el uso de fertilizantes químicos nitrogenados y el coste general del cultivo. La demanda de productos orgánicos en los mercados nacionales e internacionales está aumentando, impulsando así la demanda de biofertilizantes en la región.

Egipto es el país más grande.

- A medida que crece la demanda de alimentos cultivados orgánicamente en muchos países africanos como Egipto, Nigeria y Sudáfrica, África se convierte en un mercado importante para los biofertilizantes. Durante el período histórico (2017-2022), la superficie cultivada orgánicamente de la región se expandió ligeramente, de 1,1 millones de hectáreas en 2017 a 1,3 millones de hectáreas en 2022. Durante el mismo período, el mercado africano de biofertilizantes creció un 6,9%. En la región se producen principalmente cereales, como maíz, trigo y maíz.

- Rhizobium es el biofertilizante más utilizado en los países africanos representará el 45,6% del mercado en 2022 y tendrá un valor de 87,5 millones de dólares. Rhizobium es la bacteria fijadora de nitrógeno más destacada que reside en los nódulos de las raíces de las leguminosas y tiene una conexión simbiótica con las plantas.

- En el Resto de África, en términos de superficie, Túnez fue el mayor productor orgánico de la región en 2021. Se exportan alrededor de 60 de las 250 categorías de productos orgánicos cultivados en Túnez, principalmente aceite de oliva, pero también dátiles, hierbas aromáticas y medicinales, y ciertos vegetales y frutas. Túnez ocupa el puesto 30 en el mundo y el primero en África en términos de certificación de superficies de agricultura ecológica, a pesar de su pequeño tamaño.

- Los principales países y regiones con superficie agrícola orgánica incluyen el resto de África, Egipto y Sudáfrica. En 2022, el Resto de África representó el 95,0% de la superficie agrícola orgánica total de África, con 1,2 millones de hectáreas. En el mismo año, Egipto representó el 3,5%, con 45,1 mil hectáreas, y Sudáfrica el 1,0%. con 12,6 mil hectáreas.

- Se espera que la demanda de biofertilizantes aumente durante el período previsto debido al creciente interés de los consumidores por los productos orgánicos. Los agricultores son cada vez más conscientes de las desventajas de depender de insumos químicos en la agricultura y de aumentar la superficie cultivada con productos orgánicos, lo que también puede impulsar el mercado.

Descripción general de la industria de biofertilizantes en África

El mercado africano de biofertilizantes está fragmentado las cinco principales empresas ocupan el 2,49%. Los principales actores de este mercado son Biolchim SPA, IPL Biologicals Limited, Microbial Biological Fertilizers International, Rizobacter y T. Stanes and Company Limited (ordenados alfabéticamente).

Líderes del mercado africano de biofertilizantes

Biolchim SPA

IPL Biologicals Limited

Microbial Biological Fertilizers International

Rizobacter

T. Stanes and Company Limited

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de biofertilizantes en África

- Enero de 2021 Heliae Agriculture y Rizobacter colaboran para desarrollar tecnologías innovadoras de nutrición de suelos y cultivos que ayudarán a la empresa a fabricar soluciones mejores y más eficientes, mejorando su cartera de productos.

- Enero 2021 Atlántica Agrícola desarrolló Micomix, un bioestimulante compuesto principalmente por hongos micorrízicos, rizobacterias y micronutrientes quelados. La presencia y desarrollo de estos microorganismos en la rizosfera crean una relación simbiótica con la planta que favorece la absorción de agua y nutrientes minerales y aumenta su tolerancia al estrés hídrico y salino.

Informe del mercado africano de biofertilizantes índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Área bajo cultivo orgánico

- 4.2 Gasto per cápita en productos orgánicos

- 4.3 Marco normativo

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DE MERCADO

-

5.1 Forma

- 5.1.1 Azospirillum

- 5.1.2 Azotobacter

- 5.1.3 micorrizas

- 5.1.4 Bacterias solubilizantes de fosfato

- 5.1.5 rizobio

- 5.1.6 Otros biofertilizantes

-

5.2 Tipo de cultivo

- 5.2.1 Cultivos comerciales

- 5.2.2 Cultivos hortícolas

- 5.2.3 Cultivos en hileras

-

5.3 País

- 5.3.1 Egipto

- 5.3.2 Nigeria

- 5.3.3 Sudáfrica

- 5.3.4 Resto de África

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de empresa

- 6.4.1 Atlántica Agrícola

- 6.4.2 Biolchim SPA

- 6.4.3 IPL Biologicals Limited

- 6.4.4 Mapleton Agri Biotec Pt. Ltd

- 6.4.5 Microbial Biological Fertilizers International

- 6.4.6 Rizobacter

- 6.4.7 T. Stanes and Company Limited

- 6.4.8 Valent Biosciences LLC

- 6.4.9 Vegalab SA

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE PRODUCTOS BIOLÓGICOS AGRÍCOLAS

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, SUPERFICIE DE CULTIVO ORGÁNICO, HECTÁREAS, 2017 - 2022

- Figura 2:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, GASTO PER CÁPITA EN PRODUCTOS ORGÁNICOS, USD, 2017 - 2022

- Figura 3:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 4:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, VALOR, USD, 2017-2029

- Figura 5:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 6:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, POR FORMA, VALOR, USD, 2017-2029

- Figura 7:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN EN VOLUMEN (%), POR FORMATO, 2017 - 2029

- Figura 8:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, VALOR PARTICIPADO (%), POR FORMATO, 2017 - 2029

- Figura 9:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 10:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, POR FORMA, VALOR, USD, 2017-2029

- Figura 11:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 12:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 13:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, POR FORMA, VALOR, USD, 2017-2029

- Figura 14:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 15:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 16:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, POR FORMA, VALOR, USD, 2017-2029

- Figura 17:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 18:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 19:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, POR FORMA, VALOR, USD, 2017-2029

- Figura 20:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 21:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 22:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, POR FORMA, VALOR, USD, 2017-2029

- Figura 23:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 24:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR FORMA, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 25:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, POR FORMA, VALOR, USD, 2017-2029

- Figura 26:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR TIPO DE CULTIVO, 2022-2029

- Figura 27:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 28:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 29:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE CULTIVO, 2017 - 2029

- Figura 30:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DEL VALOR (%), POR TIPO DE CULTIVO, 2017 - 2029

- Figura 31:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 32:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 33:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 34:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 35:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 36:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 37:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR TIPO DE CULTIVO, VOLUMEN, TONELADAS MÉTRICAS, 2017-2029

- Figura 38:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR TIPO DE CULTIVO, VALOR, USD, 2017 - 2029

- Figura 39:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 40:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 41:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 42:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN EN VOLUMEN (%), POR PAÍS, 2017 - 2029

- Figura 43:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DEL VALOR (%), POR PAÍS, 2017 - 2029

- Figura 44:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 45:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 46:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 47:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 48:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 49:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 50:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 51:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 52:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 53:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VOLUMEN, TONELADAS MÉTRICAS, 2017 - 2029

- Figura 54:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 55:

- MERCADO DE BIOFERTILIZANTES EN ÁFRICA, PARTICIPACIÓN DE VALOR (%), POR FORMATO, 2022-2029

- Figura 56:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, EMPRESAS MÁS ACTIVAS, POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, 2017-2022

- Figura 57:

- MERCADO ÁFRICA DE BIOFERTILIZANTES, ESTRATEGIAS MÁS ADOPTADAS, 2017-2022

- Figura 58:

- CUOTA DE MERCADO DE BIOFERTILIZANTES EN ÁFRICA (%), POR PRINCIPALES PARTICIPANTES, 2022

Segmentación de la industria de biofertilizantes en África

Azospirillum, Azotobacter, Mycorrhiza, Bacterias solubilizadoras de fosfato y Rhizobium están cubiertos como segmentos por Forma. Los cultivos comerciales, los cultivos hortícolas y los cultivos en hileras se cubren como segmentos por tipo de cultivo. Egipto, Nigeria y Sudáfrica están cubiertos como segmentos por país.| Forma | Azospirillum |

| Azotobacter | |

| micorrizas | |

| Bacterias solubilizantes de fosfato | |

| rizobio | |

| Otros biofertilizantes | |

| Tipo de cultivo | Cultivos comerciales |

| Cultivos hortícolas | |

| Cultivos en hileras | |

| País | Egipto |

| Nigeria | |

| Sudáfrica | |

| Resto de África |

Definición de mercado

- TASA DE DOSIFICACIÓN PROMEDIO - Esto se refiere al volumen promedio de biofertilizantes aplicados por hectárea de tierra agrícola en la región/país respectivo.

- TIPO DE CULTIVO - Cultivos en hileras cereales, legumbres, semillas oleaginosas y cultivos forrajeros. Horticultura frutas y hortalizas. Cultivos comerciales cultivos de plantación y especias.

- FUNCIONES - Biofertilizante

- NIVEL DE ESTIMACIÓN DEL MERCADO - Las estimaciones de mercado para varios tipos de fertilizantes biofertilizantes se han realizado a nivel de producto.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.