Tamaño del mercado africano de MRO de aviación

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

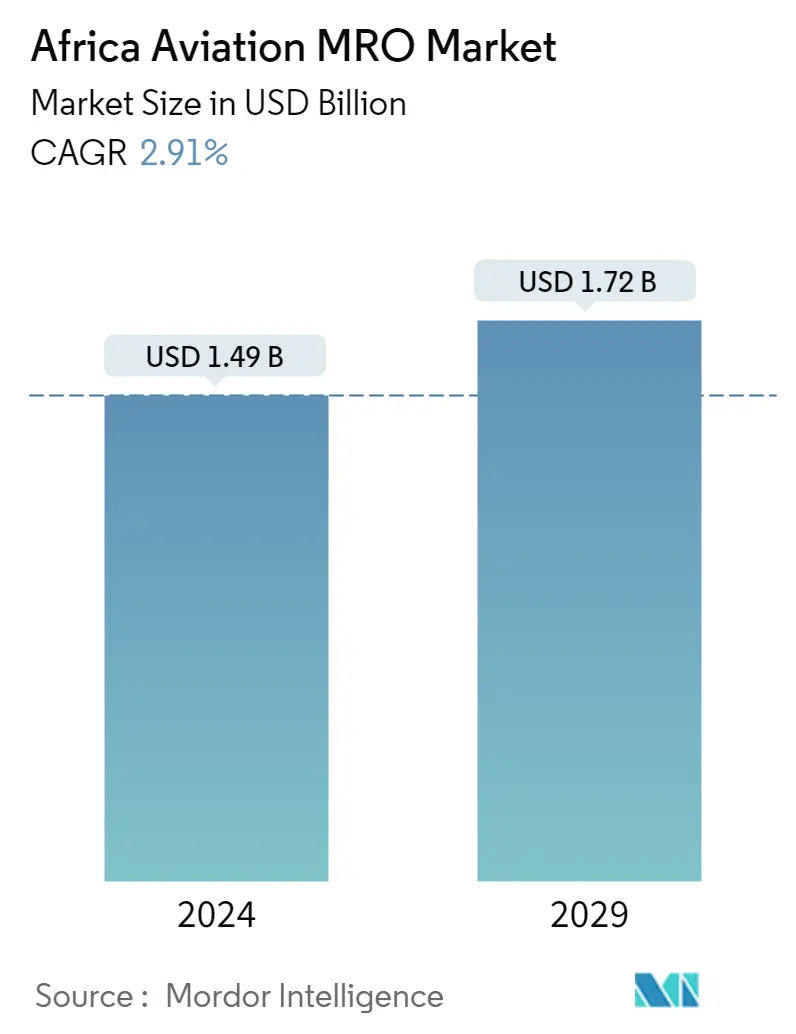

| Volumen del mercado (2024) | USD 1.49 mil millones de dólares |

| Volumen del mercado (2029) | USD 1.72 mil millones de dólares |

| CAGR(2024 - 2029) | 2.91 % |

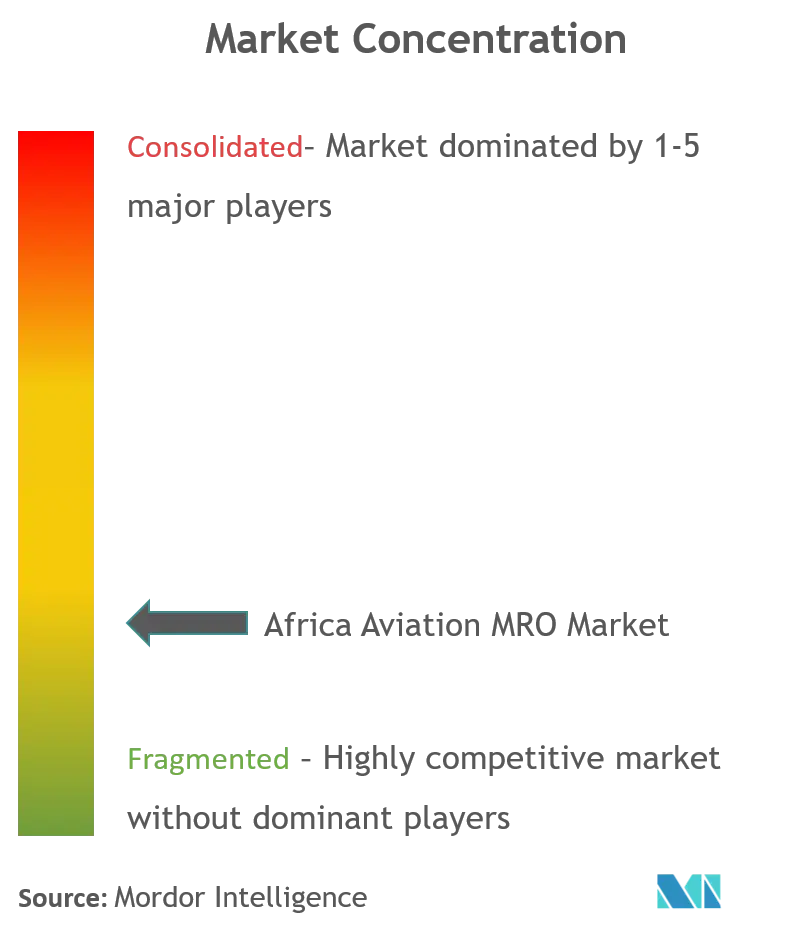

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de MRO de aviación de África

El tamaño del mercado africano de MRO de aviación se estima en 1,49 mil millones de dólares en 2024 y se espera que alcance los 1,72 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 2,91% durante el período previsto (2024-2029).

La pandemia de COVID-19 devastó las economías africanas y prácticamente paralizó la conectividad aérea en todo el continente. Se espera que la reducción de la actividad de vuelos se traduzca en una demanda de MRO más débil en la región. Al mismo tiempo, los aviones de negocios y los proveedores de servicios bajo demanda experimentaron mejores movimientos de vuelo que los aviones de las aerolíneas regulares. La demanda de carga aumentó en 2021 debido a que las empresas apuntaron a reducir las pérdidas volviéndose más activas en el sector del transporte de carga y convirtiendo algunos de sus aviones de pasajeros en aviones de carga.

Además, la industria de la aviación africana va a la zaga del resto del mundo en términos de oferta y demanda. A finales de 2021, África era la región que tenía menos aviones comerciales pedidos en el mundo. Se espera que el crecimiento de la flota se vea limitado durante la próxima década por tensiones geopolíticas, registros de seguridad poco confiables, altas tarifas aeroportuarias y altos impuestos sobre el combustible para aviones.

Actualmente existe una infraestructura local limitada para respaldar el mercado de posventa de MRO de aviación en África. Sólo un puñado de MRO en la región pueden realizar todo tipo de servicios de MRO. Aunque la industria de MRO en la región es más pequeña que en otras regiones del mundo, las MRO existentes están tratando de aumentar sus capacidades a través de asociaciones estratégicas y actividades de expansión. Los actores extranjeros están tratando de expandir su presencia en la región y encontrar oportunidades capitalizando las deficiencias en las capacidades de MRO de la región.

Tendencias del mercado de MRO de aviación en África

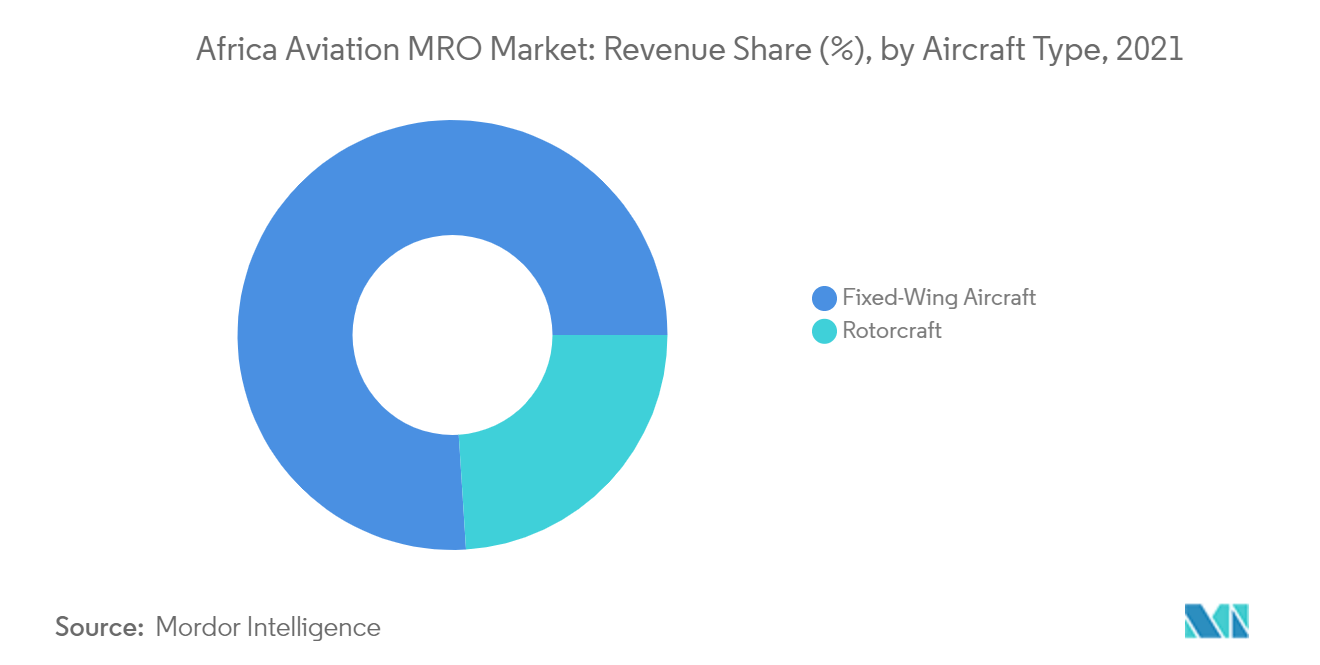

Los aviones de ala fija tuvieron la mayor cuota de mercado en 2021

La edad promedio de la flota de aviones que opera en África es de más de 15 años, lo que significa una lucha potencial por la modernización de la flota y el desarrollo de la infraestructura de aviación. Para aprovechar las crecientes oportunidades del mercado, las empresas están ampliando vigorosamente sus servicios en varios países de la región. Por ejemplo, en marzo de 2022, Egyptair Maintenance Engineering anunció que había comenzado a prestar servicios de mantenimiento de línea en el aeropuerto internacional de Kotoka en Accra, Ghana. Además, algunos países están adquiriendo nuevos aviones para reforzar su flota de defensa. Por ejemplo, en junio de 2022, la Fuerza Aérea de Libia (LAF) firmó un acuerdo con Turkish Aerospace Industries (TUSAŞ) para adquirir el avión de combate y entrenamiento ligero Hürkuş-C. El avión está motorizado por un turbohélice PT6A-68T y tiene una velocidad de crucero extrema de más de 570 km/h, con un alcance de casi 1.500 km.

Además, hay varios pedidos pendientes de aviones de muchos países, lo que se espera que aumente la flota de aviones en la región en el futuro. Sin embargo, se espera que los nuevos pedidos de aviones en África se vean limitados durante la próxima década por tensiones geopolíticas, registros de seguridad poco confiables, altas tarifas aeroportuarias y altos impuestos sobre el combustible de aviación. A medida que la flota envejece, se espera que aumente el gasto anual en MRO para modernizar la flota de aviación general, militar y comercial.

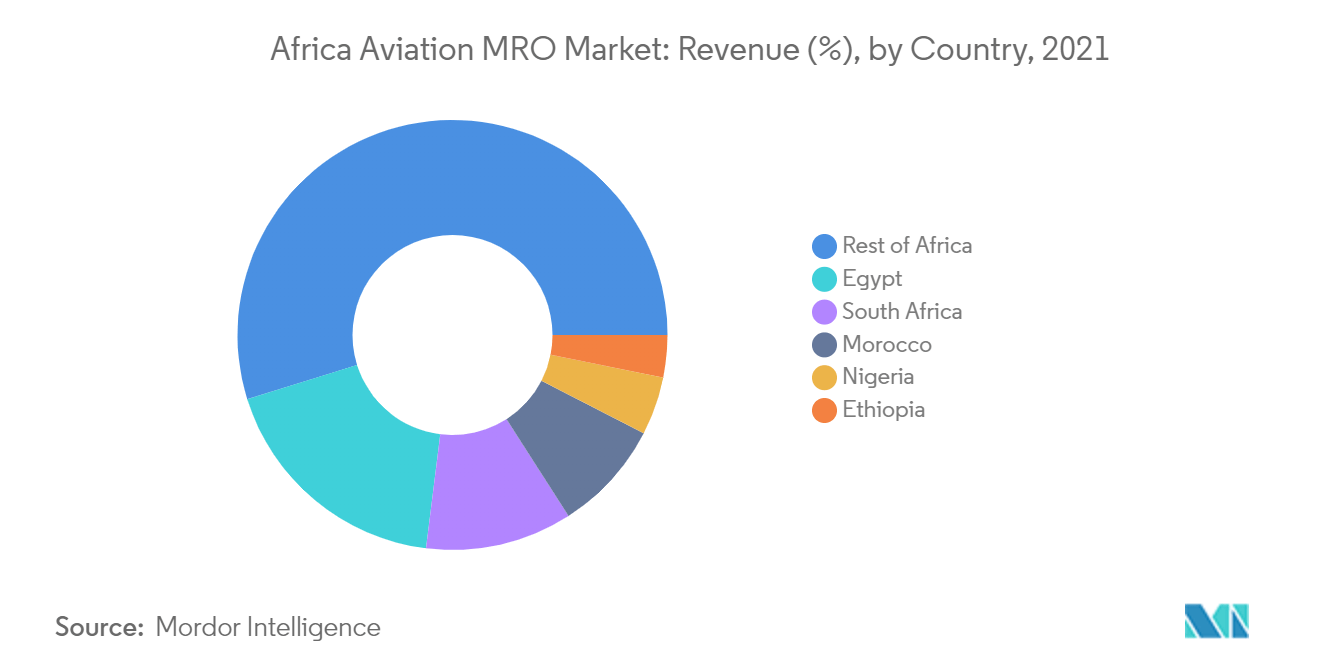

Egipto dominó el mercado en 2021

La creciente industria aérea en Egipto está generando una demanda significativa de servicios MRO. Oriente Medio es el mayor mercado para los flujos de pasajeros hacia y desde Egipto, seguido de Europa y África. La ubicación geográfica del país también lo ha ayudado a emerger como un importante centro de MRO de aviación en África, con varios actores extranjeros de MRO que tienen instalaciones en Egipto. Egyptair Maintenance Engineering, una filial de Egyptair Holding Company, es uno de los principales proveedores de MRO en Oriente Medio y África. La empresa tiene la capacidad de dar servicio y mantenimiento a varios aviones Airbus, Boeing y Embraer. Sus hangares pueden acomodar hasta 12 espacios para aviones de fuselaje estrecho y ancho. La empresa ofrece servicios de mantenimiento de línea a más de 100 operadores de aeronaves en ocho estaciones remotas nacionales en Egipto y 14 estaciones remotas internacionales. En marzo de 2022, la Agencia Europea de Seguridad Aérea (EASA) renovó la aprobación para las instalaciones de la compañía en el aeropuerto de El Cairo.

Egipto también tiene la mayor flota de aviones militares de África, compuesta por 338 aviones de combate, 313 helicópteros de combate, 11 aviones para misiones especiales, 59 aviones de transporte y 341 aviones de entrenamiento. Durante los últimos cinco años, la Fuerza Aérea Egipcia ha mejorado su inventario y ha realizado varios pedidos de nuevos aviones y helicópteros para mejorar las capacidades de vigilancia y combate aéreo de su Fuerza Aérea. Por ejemplo, en enero de 2022, Estados Unidos aprobó la venta de 12 aviones de transporte Lockheed Martin C-130J Hercules a Egipto por 2.200 millones de dólares. Por lo tanto, con el crecimiento de la flota en los próximos años y los planes de modernización de la flota de aviones existente, puede haber una demanda significativa de aviones militares MRO de Egipto durante el período previsto. Además, en la última década ha surgido en Egipto el mercado de los aviones de negocios. Es probable que el crecimiento de la actividad de vuelos de aviones comerciales y el aumento del tamaño de la flota generen demanda de servicios MRO en Egipto en los próximos años.

Descripción general de la industria MRO de aviación en África

El mercado africano de MRO para la aviación está fragmentado, con la presencia de muchos proveedores de MRO locales y extranjeros que ofrecen diversos tipos de servicios a los operadores de aeronaves de la región. Raytheon Technologies Corporation, Safran SA, Lufthansa Technik, Leonardo SpA y Airbus SE son algunos de los actores destacados del mercado. En los últimos años, ha habido un aumento en las inversiones de actores extranjeros con el objetivo de aumentar su huella geográfica en África. Varios actores locales se están asociando con fabricantes de equipos originales para obtener experiencia técnica y la certificación MRO necesaria para realizar servicios MRO in situ. Por ejemplo, Caverton Offshore Support Group PLC, uno de los principales proveedores de servicios marítimos, de aviación y de logística en Nigeria, inició las operaciones de sus instalaciones de MRO en Lagos, Nigeria, en la segunda mitad de 2021. Con el entorno cada vez más competitivo en En el sector MRO, los actores locales están mejorando la eficiencia de sus procesos MRO. Se espera que las oportunidades de mercado del sector MRO en África y las crecientes inversiones de los actores aumenten rápidamente la competencia en el mercado en los próximos años.

Líderes del mercado de MRO de aviación en África

-

Raytheon Technologies Corporation

-

Safran SA

-

Lufthansa Technik

-

Leonardo S.p.A.

-

Airbus SE

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado MRO de aviación de África

En abril de 2022, Etiopía Airlines MRO, la Asociación Africana de Aerolíneas (AFRAA) y UTD Aviation Solutions firmaron un MoU tripartito para colaborar en la prestación de servicios MRO como parte de la Iniciativa Cóndor Marrón (BCI). El proyecto BCI tiene como objetivo proporcionar a los miembros de AFRAA instalaciones de MRO para aliviar la escasez de recursos de MRO de EE. UU. en cuanto a instalaciones y limitaciones de mano de obra. También pretende apoyar a otras aerolíneas de Estados Unidos en servicios MRO y repuestos de aeronaves.

En julio de 2021, la Agencia de Comercio y Desarrollo de EE. UU. aprobó una subvención a Aerojet Aviation Limited para realizar un estudio de viabilidad sobre el desarrollo de una instalación de MRO en el Aeropuerto Internacional de Kotoka (KIA) en Ghana.

Informe de mercado de MRO de aviación de África índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.1.1 Industria mundial de MRO de aeronaves

4.1.2 Industria de MRO de aviones en África

4.2 Indicadores de mercado

4.3 Desafíos del mercado

4.4 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado y pronóstico por valor - Millones de dólares, 2018 - 2027)

5.1 Tipo MRO

5.1.1 MRO del motor

5.1.2 Componentes y Modificaciones MRO

5.1.3 MRO interiores

5.1.4 MRO de fuselaje de avión

5.1.5 Mantenimiento de campo

5.2 Tipo de aeronave

5.2.1 Aeronave de ala fija

5.2.2 helicóptero

5.3 Tipo de aviación

5.3.1 Aviación comercial

5.3.2 Aviación militar

5.3.3 Aviación general

5.4 Geografía

5.4.1 África

5.4.1.1 Nigeria

5.4.1.2 Etiopía

5.4.1.3 Egipto

5.4.1.4 Sudáfrica

5.4.1.5 Marruecos

5.4.1.6 Kenia

5.4.1.7 Argelia

5.4.1.8 Tanzania

5.4.1.9 Angola

5.4.1.10 Sudán

5.4.1.11 República Democrática del Congo

5.4.1.12 Camerún

5.4.1.13 Ghana

5.4.1.14 Túnez

5.4.1.15 Resto de África

6. PANORAMA COMPETITIVO

6.1 Cuota de mercado de proveedores

6.2 Perfiles de empresa

6.2.1 Saab AB

6.2.2 Leonardo SpA

6.2.3 Dassault aviation SA

6.2.4 PILATUS AIRCRAFT

6.2.5 Rostec

6.2.6 Airbus SE

6.2.7 Aero Vodochody Aerospace

6.2.8 Raytheon Technologies Corporation

6.2.9 Safran

6.2.10 Denel SOC Ltd

6.2.11 Lufthansa Technik

6.2.12 Ethiopian Airlines

6.2.13 Egyptair Maintenance & Engineering

6.2.14 South African Airways Technical (SAAT)

6.2.15 Aero Contractors Company of Nigeria

6.2.16 Blue Bird Aviation

6.2.17 JORAMCO

6.2.18 Sabena Technics

6.2.19 Air France Industries KLM Engineering & Maintenance

6.2.20 Direct Maintenance

6.2.21 Textron Inc.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria MRO de aviación en África

MRO de aeronaves incluye tareas realizadas para garantizar la aeronavegabilidad continua de una aeronave y sus piezas. Los proveedores de servicios MRO realizan revisiones, inspecciones, reemplazos, rectificaciones de defectos y la realización de modificaciones, de conformidad con las directivas de aeronavegabilidad, y reparaciones. El alcance del estudio incluye el MRO de todos los aviones militares, incluidos los helicópteros en servicio activo en diversas misiones de combate y no combate en África.

El mercado africano de MRO de aviación está segmentado según el tipo de MRO, el tipo de aeronave, el tipo de aviación y la geografía. Por tipo de MRO, el mercado se segmenta en MRO de motores, MRO de componentes y modificaciones, MRO de interiores, MRO de fuselajes y mantenimiento de campo. Por tipo de avión, el mercado se segmenta en aviones de ala fija y helicópteros. Por tipo de aviación, el mercado se segmenta en aviación comercial, aviación militar y aviación general. El informe también cubre los tamaños de mercado y las previsiones en los principales países de la región africana. Para cada segmento, el tamaño del mercado y las previsiones se proporcionan en términos de valor (millones de dólares).

| Tipo MRO | ||

| ||

| ||

| ||

| ||

|

| Tipo de aeronave | ||

| ||

|

| Tipo de aviación | ||

| ||

| ||

|

| Geografía | ||||||||||||||||||||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de MRO de aviación en África

¿Qué tamaño tiene el mercado africano de MRO de aviación?

Se espera que el tamaño del mercado Africa Aviation MRO alcance los 1,49 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 2,91% para alcanzar los 1,72 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado África MRO de aviación?

En 2024, se espera que el tamaño del mercado africano de MRO de aviación alcance los 1.490 millones de dólares.

¿Quiénes son los actores clave en el mercado África Aviación MRO?

Raytheon Technologies Corporation, Safran SA, Lufthansa Technik, Leonardo S.p.A., Airbus SE son las principales empresas que operan en Africa Aviation MRO Market.

¿Qué años cubre este mercado africano de MRO de aviación y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado africano de MRO de aviación se estimó en 1.450 millones de dólares. El informe cubre el tamaño histórico del mercado de África Aviación MRO para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado África Aviación MRO para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria MRO de aviación de África

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Africa Aviation MRO en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Africa Aviation MRO incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.