Tamaño y Participación del Mercado de compuestos Aeroespaciales

Análisis del Mercado de compuestos Aeroespaciales por Mordor inteligencia

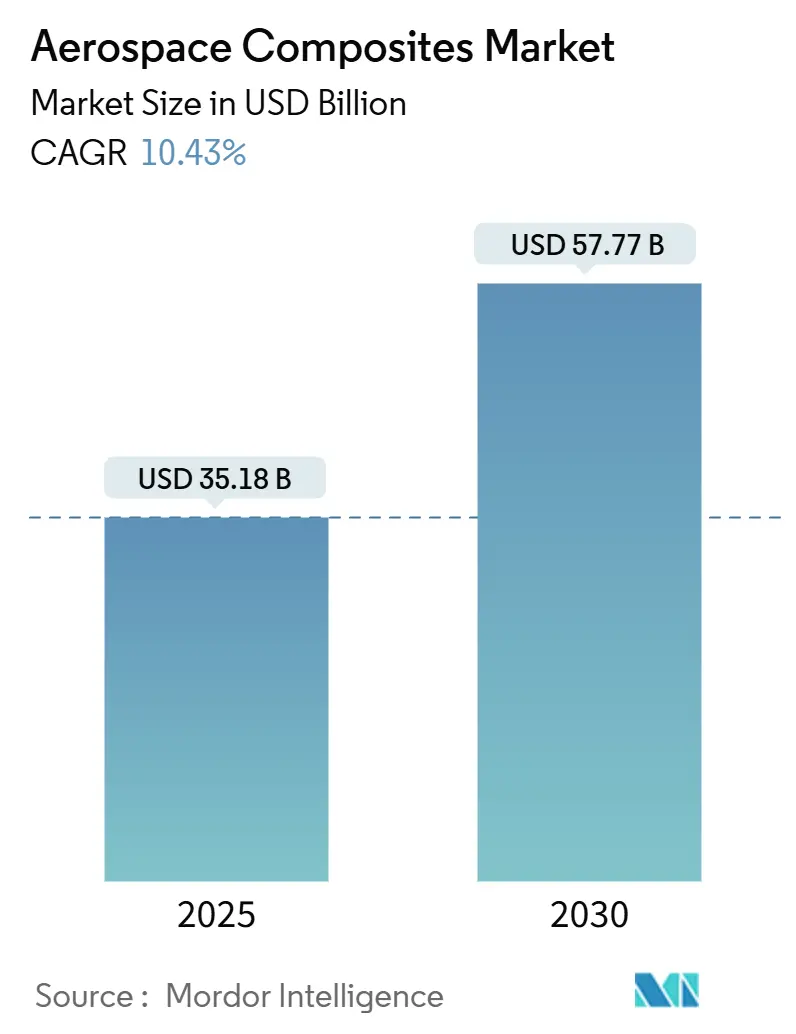

El mercado de compuestos aeroespaciales está valorado en USD 35,18 mil millones en 2025 y se proyecta que alcance USD 57,77 mil millones en 2030, registrando una TCAC del 10,43% durante el poríodo de pronóstico. La fuerte demanda de estructuras ligeras que mejoren la eficiencia de combustible, la expansión de programas hipersónicos y la creciente necesidad de materiales reciclables son las fuerzas centrales que moldean el mercado. Los sistemas de colocación automatizada de fibras (AFP) que ofrecen de 4 un 8 veces mayor rendimiento que las líneas de laminado tradicionales, la rápida adopción de termoplásticos en los pedidos pendientes de fuselajes estrechos y los requisitos de electrificación de flotas para piezas de alta temperatura se encuentran entre los impulsores de crecimiento más influyentes. Los principales OEM de aeronaves integran verticalmente la producción de compuestos para controlar la calidad y el costo, intensificando la competencia de proveedores y acelerando los ciclos de calificación para resinas novedosas. La base manufacturera en expansión de Asia y las crecientes inversiones en propulsión eléctrica están convirtiendo un la región en el centro de crecimiento más rápido del mercado.

Puntos Clave del Informe

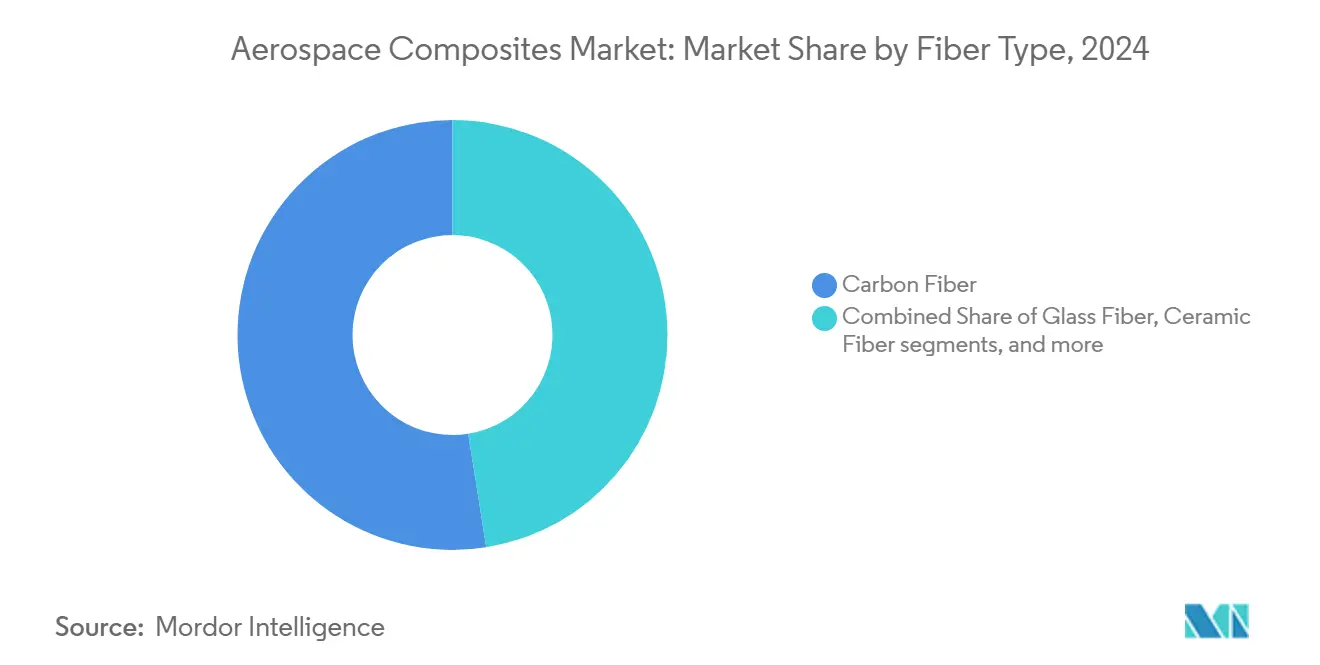

- Por tipo de fibra, la fibra de carbono mantuvo el 52,51% de la participación del mercado de compuestos aeroespaciales en 2024, mientras que se pronostica que la fibra cerámica se expanda un una TCAC del 10,92% hasta 2030.

- Por tipo de resina, los termoendurecibles lideraron con el 46,12% de participación de ingresos en 2024, pero los termoplásticos avanzan un una TCAC del 13,51% hasta 2030.

- Por proceso de fabricación, el laminado de preimpregnado representó una participación del 44,71% en 2024; AFP registró el crecimiento más rápido con una TCAC del 13,05%.

- Por tipo de aeronave, las aeronaves comerciales de fuselaje estrecho capturaron el 38,50% del tamaño del mercado en 2024, mientras que se espera que las naves espaciales/vehículos de lanzamiento crezcan un una TCAC del 14,90%.

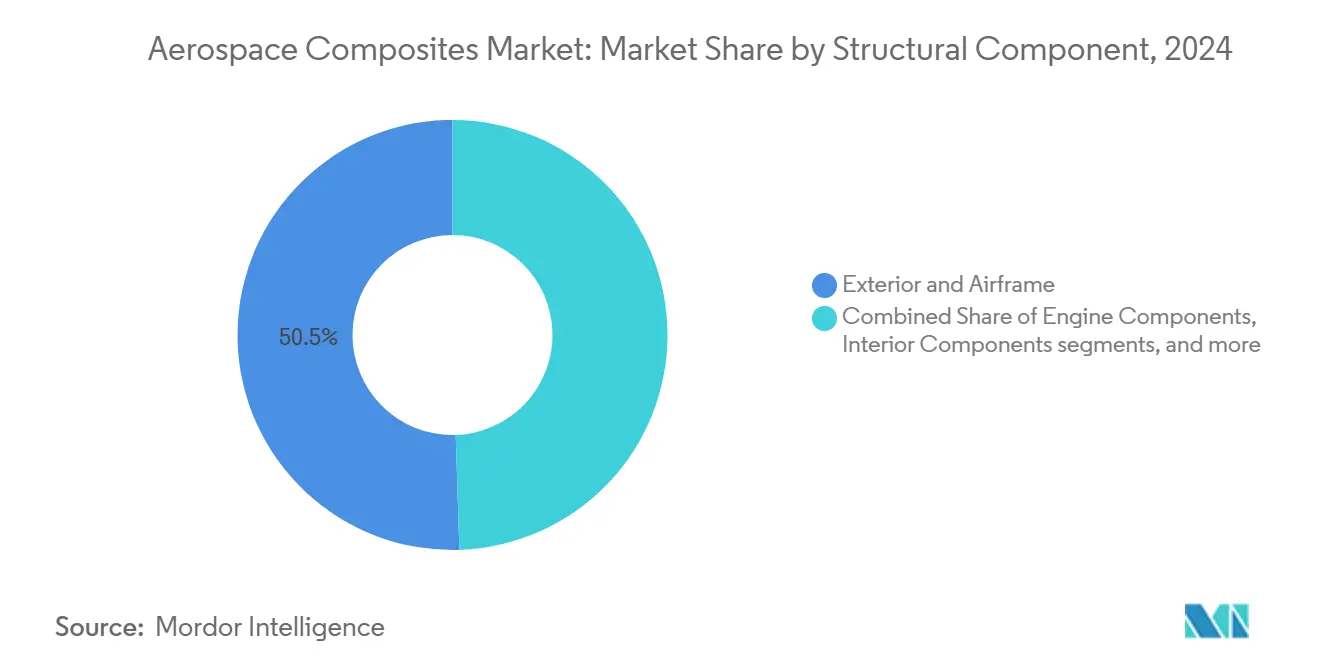

- Por componente estructural, las piezas exteriores y del fuselaje representaron una participación del 50,51% del mercado en 2024; las piezas del motor están creciendo más rápido con una TCAC del 17,81%.

- Por usuario final, los OEM dominaron con una participación del 80,51% en 2024, mientras que se proyecta que el segmento de posventa/mro aumente un una TCAC del 9,00%.

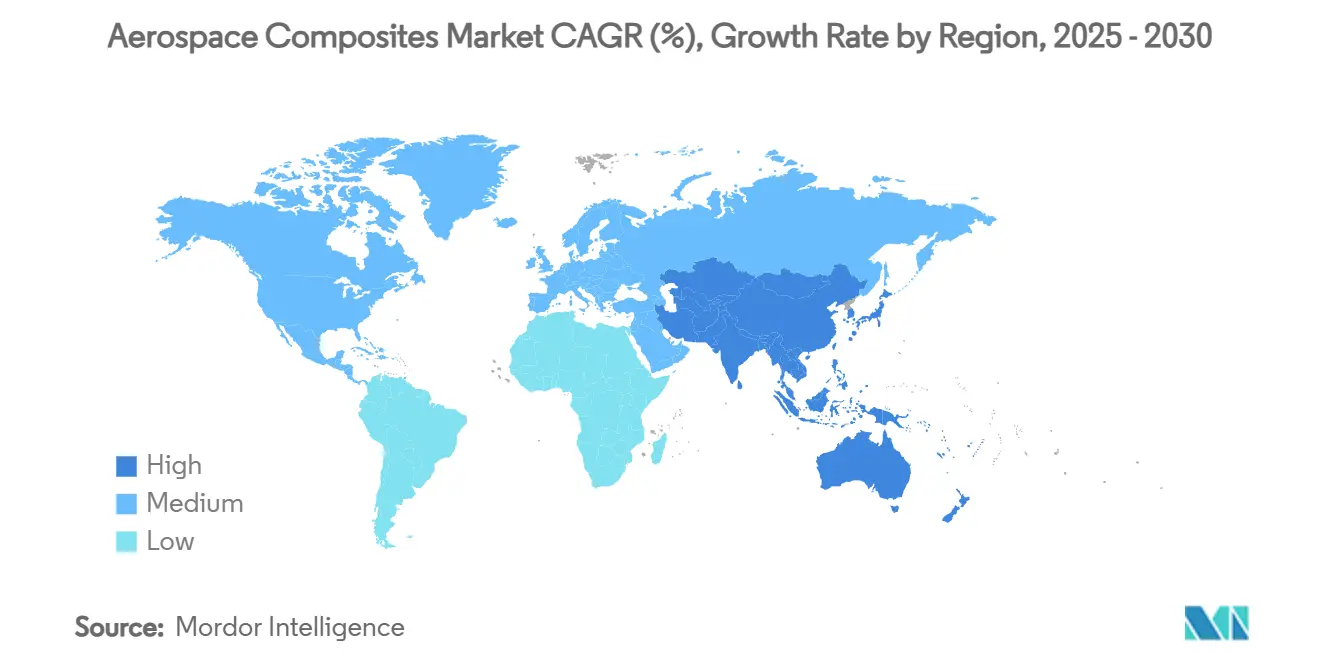

- Por región, América del Norte mantuvo el 30,05% de los ingresos globales en 2025; la región de Asia-Pacífico está preparada para una TCAC del 10,10% hasta 2030.

Tendencias mi Insights del Mercado Global de compuestos Aeroespaciales

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adopción rápida de compuestos termoplásticos para acelerar las tasas de producción de programas de fuselaje estrecho (liderado por Europa) | +2.5% | Global liderado por Europa | Mediano plazo (2-4 unños) |

| Penetración creciente de fibra de carbono en alas de fuselaje estrecho de próxima generación en América del Norte | +1.8% | América del Norte, Europa | Mediano plazo (2-4 unños) |

| Electrificación de flotas y aeronaves más eléctricas (MEA) impulsando la demanda de compuestos de alta temperatura en Asia | +1.2% | Asia, global | Mediano plazo (2-4 unños) |

| Comercialización de lanzamientos espaciales impulsando la demanda de estructuras de compuesto ligeras | +2.0% | EE.UU., china, global | Corto plazo (≤2 unños) |

| Programas militares stealth impulsando la adopción de compuestos de matriz cerámica en aplicaciones hipersónicas | +1.5% | EE.UU., china, Rusia | Mediano plazo (2-4 unños) |

| Objetivos de sostenibilidad de OEM impulsando soluciones de compuestos reciclables | +1.0% | Global liderado por Europa | Largo plazo (≥5 unños) |

| Fuente: Mordor Intelligence | |||

Adopción Rápida de Composites Termoplásticos

Collins aeroespacial demuestra que las aeroestructuras termoplásticas reducen los ciclos de producción en un 80%, eliminan el curado en autoclave y son casi 100% reciclables.[1]Collins aeroespacial, "termoplástico compuestos para alto-tasa aeronave producción," collinsaerospace.comLos programas europeos de fuselaje estrecho han adoptado el material para reducir los pedidos pendientes de entrega. Al mismo tiempo, una asociación Arkema-Hexcel produjo la primera estructura de aeronave comercial completamente termoplástica, validando la fabricación fuera de autoclave un gran escala. La alta reciclabilidad se alinea con los mandatos de sostenibilidad emergentes, posicionando un los termoplásticos como una piedra angular de la futura expansión del mercado.

Penetración Creciente de Fibra de Carbono en Alas de Fuselaje Estrecho de Próxima Generación

El banco de pruebas eXtra actuación Wing de Airbus incorpora extensas pieles de CFRP para reducir la resistencia y cortar el CO₂, mostrando la viabilidad de construcción de pieles de ala de fibra de carbono de 32 m de largo.[2]Airbus, "Extra actuación Wing y biografíun-fibra paneles Advance sostenible aviación," airbus.com Los programas norteamericanos realizan estudios paralelos, con el objetivo de igualar o superar el uso europeo de CFRP. Los ahorros de peso de hasta 50% versus aluminio y las ganancias de rendimiento de AFP abordan directamente el desafío de los pedidos pendientes.

Electrificación de Flotas y Aeronaves Más Eléctricas

Los subsistemas de propulsión eléctrica requieren carcasas de compuesto que soporten ambientes operativos de 450°F; el panal Flex-centro HRH-302 de alta temperatura de Hexcel satisface esta necesidad. Los fabricantes asiáticos aprovechan la experiencia en electrónica para integrar capas de gestión térmica en pieles de compuesto, impulsando la demanda regional. Se espera que la evolución de las arquitecturas de bateríun y celda de combustible estimule pedidos de laminados híbridos polímero-cerámicos en todo el mercado.

Comercialización de Lanzamientos Espaciales

Los lanzadores reutilizables dependen de carenas ligeras; el proveedor chino Monks

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos costos de capital de preformas y autoclave limitando la adopción en proveedores de nivel 2 | -1.8% | Global, mercados emergentes | Corto plazo (≤2 unños) |

| Volatilidad de la cadena de suministro para precursores de grado aeroespacial para fibra de carbono basada en PAN | -2.0% | Global | Corto plazo (≤2 unños) |

| Retrasos de calificación y certificación para sistemas de resina novedosos con FAA/EASA | -1.5% | Mercados regulados | Mediano plazo (2-4 unños) |

| Experiencia limitada en reparabilidad para termoplásticos avanzados en el sector mro | -0.8% | Global | Largo plazo (≥5 unños) |

| Fuente: Mordor Intelligence | |||

Altos Costos de Capital de Preformas y Autoclave

Los autoclaves de grado aeroespacial cuestan USD 5-10 millones y requieren infraestructura extensa, disuadiendo un los participantes de Nivel 2. La soldadura termoplástica fuera de autoclave y la infusión de resina están emergiendo como alternativas de menor inversión que pueden ampliar la participación de proveedores en el mercado de compuestos aeroespaciales.

Volatilidad de la Cadena de Suministro de Precursores de Grado Aeroespacial

Los principales OEM formaron la aviación suministrar cadena integridad Coalition para endurecer la acreditación de proveedores y la trazabilidad de piezas después de que escaseces recurrentes de precursores interrumpieran las entregas. Los esfuerzos incluyen auditorícomo de no conformidad más estrictas y seguimiento digital, pero los tiempos de entrega de materias primas siguen siendo un riesgo continuo dentro del mercado de compuestos aeroespaciales.

Análisis de Segmentos

Por Tipo de Fibra: Las Fibras Cerámicas Amplían la Envolvente Resistente al Calor

La fibra de carbono retuvo el 52,51% de la participación del mercado de compuestos aeroespaciales en 2024, gracias un cadenas de suministro maduras y relaciones superiores de rigidez-peso. Las fibras cerámicas, sin embargo, están marcando el ritmo del segmento con una TCAC del 10,92%, impulsadas por la demanda hipersónica y de vehículos espaciales para capacidad de 1.500°do.[3]Mitsubishi químico grupo, "Ultra-alto-temperatura cerámico matriz compuestos para espacio," m-químico.co.jp Los laminados híbridos que combinan capas de carbono y cerámica están ganando favor entre los OEM de motores que buscan reducir el consumo de aire de refrigeración en un 25%. Las mechas mejoradas con grafeno bajo evaluación muestran aumentos de módulo del 20-30% mientras incorporan vícomo de detección de deformación, un paso hacia pieles de ala automonitoreantes.

El posicionamiento rentable de la fibra de vidrio mantiene relevancia en pieles de radomo y carenado, mientras que las fibras aramidas sostienen una participación en pisos de helicóptero resistentes un balística. La innovación continua de materiales apoya la diversificación, sin embargo, el carbono y la cerámica siguen siendo la columna vertebral del tamaño del mercado durante todo el horizonte de pronóstico.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Resina: Los Termoplásticos Desafían el Dominio de los Termoendurecibles

Los sistemas epoxi y BMI termoendurecibles comandaron el 46,12% de los ingresos de 2024 debido un un extenso historial de calificación. Las familias termoplásticas PEKK y PEI están aumentando un una TCAC del 13,51%, impulsadas por reducciones del 80% en tiempo de ciclo citadas por Collins aeroespacial. Se proyecta que el tamaño del mercado de compuestos aeroespaciales para termoplásticos supere los USD 17 mil millones en 2030 un medida que las líneas AFP se orientan hacia la consolidación en-situ. Las resinas de base biológica pioneras de SHD compuestos ofrecen contenido renovable cercano al 100% y resisten servicio de 200°do, alineando objetivos ambientales con integridad mecánica.

El impulso de calificación se está acelerando: la FAA ya ha autorizado superficies de control termoplásticas soldadas para jets ejecutivos, señalando una ampliación inminente de casos de uso en toda la industria.

Por Proceso de Fabricación: AFP Transforma la Producción de Alta Velocidad

El laminado de preimpregnado entregó el 44,71% del valor de 2024, sin embargo, AFP y el laminado automatizado de cinta se están expandiendo un una TCAC del 13,05% mientras que el AFP 4.0 de Electroimpact logra un 99% de cumplimiento de calidad mientras cuadruplica el rendimiento con capital idéntico. Se espera que el tamaño del mercado vinculado un instalaciones de equipos AFP supere un todos los demás procesos hasta 2030. La adopción de RTM está subiendo para nacelas de motor complejas; la impresión aditiva de compuestos permanece incipiente pero ofrece soportes optimizados topológicamente que reducen las relaciones comprar-volar en un 80%. Bajo evaluación de FAA, la infusión de resina para fuselajes de transporte promete reducir costos operativos en cascos de pared delgada, ampliando la accesibilidad del mercado.

Por Tipo de Aeronave: Las Naves Espaciales Lideran el Crecimiento en medio de la Recuperación Comercial

Mientras Airbus y Boeing liquidaban los pedidos pendientes de la pandemia, los fuselajes estrechos comerciales contribuyeron con la porción más grande, 38,50% en 2024. La categoríun de

Por Componente Estructural: Los Motores Impulsan la Adopción de Materiales Avanzados

Las pieles exteriores y miembros de fuselaje primarios ocuparon el 50,51% de los ingresos de 2024, sin embargo, los componentes del motor subirán más rápido un una TCAC del 17,81% mientras que las cubiertas CMC permiten entradas de turbina 200°F más altas. El tamaño del mercado de compuestos aeroespaciales relacionado con motores podríun triplicarse casi en 2030 mientras que los conceptos de turbofán engranado y rotor abierto buscan ventajas de masa y térmicas. Los laminados multifuncionales que combinan capas de almacenamiento de energíun con trayectorias de carga están bajo pruebas de laboratorio, apuntando un futuros saltos de integración.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Las Oportunidades de MRO Aumentan en la Flota de Composites

Los OEM controlaron el 80,51% del gasto de 2024, pero mro se está acelerando un una TCAC del 9%. Collins aeroespacial opera ocho sitios de autoclave globales para dar servicio un las crecientes visitas de taller para fuselajes de compuesto. La inyección de USD 1 mil millones de GE aeroespacial en su rojo de reparación apunta al rendimiento de carcasas de ventilador de compuesto del motor para contener el tiempo de inactividad de aerolíneas.[4]GE aeroespacial, "2025 Standalone Annual informe," ge.com un medida que la base instalada envejece, la demanda de experiencia en parches adheridos y reparación de escarfado ampliará el mercado de compuestos aeroespaciales.

Análisis Geográfico

América del Norte sigue siendo el contribuyente regional más grande con una participación de mercado del 30,05%, anclado por el Boeing Company, GE aeroespacial y Lockheed Martin Corporation. La región representa aproximadamente el 75% de las ventas norteamericanas, con el clúster de Montréal de Canadá suministrando nacelas de alta gama. El programa HiCAM de NASA respalda la certificación de soldadura termoplástica, reforzando las cadenas de suministro domésticas.

Europa sigue, impulsada por Airbus y una rojo robusta de niveles en Alemania, Francia y el Reino Unido. Los mandatos agresivos de sostenibilidad, como el paquete Fit para 55 de la UE, están catalizando la adopción de compuestos de base biológica. Las pieles de ala termoplásticas bajo producción en Gales ejemplifican el compromiso de Europa con la fabricación de alta velocidad y bajo carbono.

Asia-Pacífico es el territorio de crecimiento más rápido con una TCAC del 10,10%, impulsado por el aumento de flota COMAC de china y centros de I+d de propulsión eléctrica en Japón y Corea del Sur. La nueva planta china de HRC suministra largueros AFP para aeroespacial y ferrocarril de alta velocidad, subrayando las ventajas de escala de fabricación.[5]CompositesWorld Staff, "Out-de-Autoclave tratamiento Gains suelo," compositesworld.com India está nutriendo un corredor de compuestos alrededor de Bengaluru, suministrando vehículos de lanzamiento ISRO y cazas HAL, ampliando unún más la actividad del mercado de compuestos aeroespaciales regional.

América Latina, liderada por la Embraer de Brasil, integra compuestos en las familias de jets E2, mientras que el clúster de Querétaro de México fabrica puertas de nacela para principales norteamericanos. En el Medio Oriente y África, la instalación de compuestos Strata de los Emiratos Árabes Unidos y Denel Aerostructures de Sudáfrica son contribuyentes emergentes, ayudados por acuerdos de compensación y transferencia de habilidades.

Panorama Competitivo

El mercado de compuestos aeroespaciales muestra concentración moderada. Toray domina el suministro de fibra de carbono de módulo intermedio, mientras que Hexcel y Solvay aprovechan ofertas integradas de preimpregnado y panal. Las ventas de Hexcel de USD 1.903 mil millones en 2024 marcaron un aumento del 11,8% en ingresos aeroespaciales comerciales.

La integración vertical de OEM se está intensificando. Airbus está co-desarrollando nervaduras termoplásticas con Stelia, y el centro fuera de autoclave de Boeing Charleston fabrica paneles de piel B787 internamente. Para mantener participación, las empresas de materiales están formando alianzas-Arkema-Hexcel para cintas PEKK y Solvay-Safran para álabes de ventilador moldeados por transferencia de resina.

Las fusiones y adquisiciones estratégicas se están acelerando. La adquisición completa de Kineco Kaman compuestos India por parte de Kineco impulsa su huella de defensa, mientras que la participación de Daikin en avanzado compuesto Corporation mejora las químicas de resina para fuselajes termoplásticos. La inversión en AFP, capacidad CMC y plantas de reciclaje sigue siendo una prioridad mientras las empresas apuntan un posiciones diferenciadas dentro de la industria de compuestos aeroespaciales.

Líderes de la Industria de compuestos Aeroespaciales

-

Hexcel Corporation

-

Solvay

-

SGL carbón

-

Mitsubishi químico carbón fibra y compuestos, Inc. (Mitsubishi químico grupo Corporation)

-

Toray Industries, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2024: Airbus probó en vuelo un panel de nariz de biografíun-fibra en el H145 PioneerLab, confirmando paridad de rendimiento con fibra de carbono convencional.

- Abril 2024: Investigadores del MIT develaron "nanocostura" usando nanotubos de carbono para impulsar la tenacidad interlaminar en un 62%.

- Marzo 2024: Arkema-Hexcel produjo la primera estructura de aeronave completamente termoplástica consolidada fuera de autoclave.

- Febrero 2024: Mitsubishi químico grupo introdujo un compuesto de matriz cerámica capaz de 1.500°do para clientes de lanzamiento espacial.

Alcance del Informe del Mercado Global de compuestos Aeroespaciales

Los compuestos aeroespaciales se eligen por su capacidad de proporcionar una combinación de peso ligero, alta resistencia, resistencia un la corrosión y resistencia un la fatiga. Estas características hacen que los compuestos sean particularmente adecuados para aplicaciones donde los materiales tradicionales como los metales podrían ser menos eficientes debido un su peso o susceptibilidad un la corrosión.

El mercado de compuestos aeroespaciales incluye todas las aplicaciones de compuestos en aeronaves militares, aeronaves comerciales, aeronaves de aviación general y naves espaciales. El tipo de fibra, aplicación y geografíun segmentan el mercado de compuestos aeroespaciales. Por tipo de fibra, el mercado se segmenta en fibra de vidrio, fibra de carbono, fibra cerámica y otros tipos de fibra. Por aplicación, el mercado se segmenta en aviación comercial, aviación militar, aviación general y espacio. El informe también cubre los tamaños de mercado y pronósticos para el mercado de compuestos aeroespaciales en países principales un través de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Fibra de Vidrio |

| Fibra de Carbono |

| Fibra Cerámica |

| Fibra Aramida |

| Otros Tipos de Fibra |

| Composites Termoendurecibles |

| Composites Termoplásticos |

| Laminado (Manual y Automatizado) |

| Moldeo por Transferencia de Resina (RTM) |

| Enrollado de Filamento |

| Moldeo por Inyección/Compresión |

| Colocación Automatizada de Fibras y Laminado de Cinta |

| Fabricación Aditiva de Composites |

| Aeronaves Comerciales | Fuselaje Estrecho |

| Fuselaje Ancho | |

| Jets Regionales | |

| Cargueros | |

| Jets Ejecutivos | |

| Aeronaves Militares | Jets de Combate |

| Transporte y Cisterna | |

| Aeronaves de Ala Rotatoria | |

| Helicópteros | |

| Naves Espaciales y Vehículos de Lanzamiento |

| Componentes Interiores |

| Exterior y Fuselaje |

| Componentes del Motor |

| Estructuras Auxiliares |

| OEM |

| Posventa/MRO |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Fibra | Fibra de Vidrio | ||

| Fibra de Carbono | |||

| Fibra Cerámica | |||

| Fibra Aramida | |||

| Otros Tipos de Fibra | |||

| Por Tipo de Resina | Composites Termoendurecibles | ||

| Composites Termoplásticos | |||

| Por Proceso de Fabricación | Laminado (Manual y Automatizado) | ||

| Moldeo por Transferencia de Resina (RTM) | |||

| Enrollado de Filamento | |||

| Moldeo por Inyección/Compresión | |||

| Colocación Automatizada de Fibras y Laminado de Cinta | |||

| Fabricación Aditiva de Composites | |||

| Por Tipo de Aeronave | Aeronaves Comerciales | Fuselaje Estrecho | |

| Fuselaje Ancho | |||

| Jets Regionales | |||

| Cargueros | |||

| Jets Ejecutivos | |||

| Aeronaves Militares | Jets de Combate | ||

| Transporte y Cisterna | |||

| Aeronaves de Ala Rotatoria | |||

| Helicópteros | |||

| Naves Espaciales y Vehículos de Lanzamiento | |||

| Por Componente Estructural | Componentes Interiores | ||

| Exterior y Fuselaje | |||

| Componentes del Motor | |||

| Estructuras Auxiliares | |||

| Por Usuario Final | OEM | ||

| Posventa/MRO | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Resto del Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño proyectado del mercado de compuestos aeroespaciales para 2030?

Se pronostica que el mercado de compuestos aeroespaciales alcance USD 57,77 mil millones en 2030, creciendo un una TCAC del 10,43%.

¿Qué material compuesto está creciendo más rápido en aplicaciones aeroespaciales?

Los compuestos termoplásticos se están expandiendo un una TCAC del 13,51% debido un reducciones del 80% en tiempo de ciclo y reciclabilidad cercana al 100%.

¿Por qué son importantes los compuestos de matriz cerámica para futuros motores?

Los CMC resisten temperaturas superiores un 1.200°do, permitiendo turbinas más calientes y eficientes que reducen el consumo de combustible y emisiones.

¿Qué segmento de aeronaves ofrece el mayor crecimiento para compuestos?

Las naves espaciales y vehículos de lanzamiento lideran con una TCAC del 14,90% mientras que los cohetes reutilizables y constelaciones satelitales impulsan la demanda de estructuras ligeras.

¿doómo están influyendo los objetivos de sostenibilidad de OEM en las opciones de materiales?

Los objetivos de reducir emisiones de ciclo de vida están acelerando la adopción de fibras derivadas biológicamente, termoplásticos reciclables y reciclaje de fibra de carbono de circuito cerrado.

¿Qué papel juega la tecnologíun AFP en cumplir con los pedidos pendientes de producción?

La colocación automatizada de fibras aumenta el rendimiento hasta 8 veces y reduce la mano de obra, permitiendo un los OEM liquidar eficientemente los pedidos pendientes de fuselaje estrecho.

Última actualización de la página el: