Análisis de mercado de infraestructura de medición avanzada (AMI)

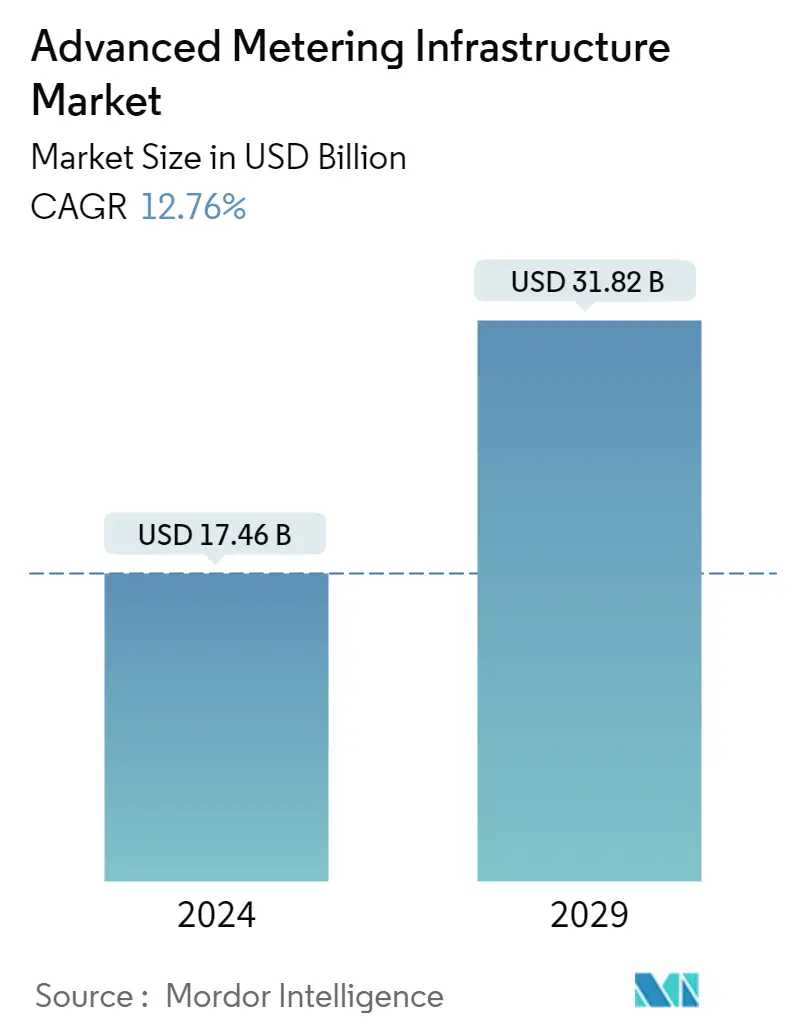

El tamaño del mercado de infraestructura de medición avanzada se estima en 17,46 mil millones de dólares en 2024, y se espera que alcance los 31,82 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 12,76% durante el período previsto (2024-2029).

Los medidores inteligentes representan una tecnología transformadora para la industria de servicios públicos. Estos medidores tecnológicamente avanzados brindan una mayor comprensión del uso de la energía. Los contadores inteligentes se han empleado como parte de iniciativas de desarrollo de infraestructura de medición avanzada en todo el mundo.

- El desarrollo de una red eléctrica integrada y habilitada por TI y otro software de soporte para analizar los patrones proporciona importantes beneficios al usuario. Una red de este tipo, conocida como red inteligente, apoya la expansión de la producción distribuida, reduce los costos, promueve la eficiencia energética y mejora la confiabilidad y seguridad de todo el sistema de producción, transmisión y distribución. AMI es una parte vital de cualquier iniciativa de red inteligente. Las agencias gubernamentales y las empresas de servicios públicos están recurriendo a los sistemas AMI como parte de iniciativas más amplias de redes inteligentes.

- También se están lanzando proyectos piloto de contadores inteligentes en países europeos como Francia y el Reino Unido. En la UE, se instalarán aproximadamente 225 millones de contadores inteligentes de electricidad y 51 millones de gas hasta 2024, según un estudio de la Comisión Europea. Para 2024, se prevé que el 44% de los consumidores europeos tendrán contadores de gas inteligentes y el 77% de ellos tendrán contadores de electricidad inteligentes.

- El brote de COVID-19, por otro lado, tuvo un impacto positivo en el crecimiento del mercado porque los sectores de energía y servicios públicos brindan servicios esenciales que han obligado al sector a repensar cómo se llevan a cabo sus operaciones y cómo se relacionan tanto con sus empleados como con sus clientes. clientes. Si bien la pandemia de COVID-19 afectó a casi todos los demás aspectos, la necesidad de mantener una red segura sigue estando a la vanguardia de las prioridades de las empresas de servicios públicos. AMI ha ayudado a las empresas de servicios públicos a mantener su flujo de ingresos y gestionar diversas operaciones remotas durante la pandemia.

- Se espera que la ampliación, modernización y descentralización de la infraestructura eléctrica para hacerla más confiable, así como las inversiones planificadas por grupos como el Foro Económico Mundial, que ha reservado 7,6 billones de dólares para redes inteligentes durante los próximos 25 años, cambien el rumbo. Muchos mercados funcionan en todo el mundo.

- Para que el sector energético mundial alcance emisiones netas de carbono cero para 2050, se estima que la inversión en redes eléctricas debe tener un promedio de alrededor de 600 mil millones de dólares anuales hasta 2030. Por lo tanto, la innovación requerirá que una variedad de organizaciones públicas y privadas trabajen juntas para promover políticas comunes. objetivos energéticos. Esta visión se está implementando actualmente en Europa. Ocho importantes proveedores de servicios eléctricos han formado Edge for Smart Secondary Substation Alliance (E4S), una asociación con la que Intel y otras empresas están colaborando para crear una red inteligente.

- Además, las redes de comunicaciones de Infraestructura de Medición Avanzada (AMI) están impulsadas por la necesidad de una medición de bajo ancho de banda, bajo costo e insensible a demoras. Tanto la red como el módulo de comunicaciones de cada contador deben ser del menor coste posible. En los primeros días de AMI, la comunicación por línea eléctrica (PLC) de banda estrecha y la malla RF fueron las principales tecnologías de comunicación que impulsaron el uso de AMI. A medida que se desarrolló la tecnología de las comunicaciones, las tecnologías más nuevas, como los PLC de banda ancha y las redes de área amplia de bajo consumo (LPWAN), se han convertido en tendencias más importantes.

- Aunque AMI tiene muchas ventajas, su implementación es difícil debido a la estandarización, los altos costos iniciales y la integración con otros sistemas de red. Esto eleva el precio del hardware de medición inteligente. Además, en función de las necesidades operativas y las demandas de los consumidores, se diseñan varios medidores inteligentes con parámetros adicionales, lo que eleva su costo. Si bien invertir en nueva tecnología, administrar presupuestos u obtener financiación adicional es difícil, y el retorno de la inversión debe ser preciso.

Tendencias del mercado de infraestructura de medición avanzada (AMI)

Los dispositivos de medición inteligentes tendrán una importante cuota de mercado

- Las soluciones de medición inteligente incluyen medidores o módulos con capacidades de comunicación (ya sea unidireccionales o bidireccionales) integradas dentro del medidor o conectadas al medidor. Los contadores inteligentes son cada vez más populares porque permiten la comunicación bidireccional entre el contador y el sistema central utilizado por las empresas de servicios públicos. Esto se debe a que la principal preocupación es que la gente esté usando más energía.

- Los medidores inteligentes se están adoptando cada vez más para múltiples implementaciones, como gas, electricidad y agua, debido a su función de comunicación bidireccional, que permite el monitoreo en tiempo real del uso de servicios públicos tanto por parte del proveedor como del consumidor y también fomenta el inicio, lectura y corte del suministro de forma remota por parte del proveedor. La implementación de medidores inteligentes también permite la implementación de un sistema de gestión de energía doméstica (HEMS) o un sistema de gestión de energía de edificios (BEMS) que permite la visualización del uso de energía eléctrica en hogares individuales o edificios completos.

- Para aumentar la eficacia de las redes eléctricas, los gobiernos de todo el mundo están invirtiendo miles de millones de dólares en la instalación de redes y contadores inteligentes. Además, continuamente se están introduciendo a nivel mundial numerosas iniciativas nuevas de ciudades inteligentes. Estos factores aumentarán la demanda de contadores inteligentes a nivel mundial.

- Para crear un sistema energético más limpio y eficaz, países como China e India instalan constantemente medidores inteligentes en estructuras residenciales y comerciales. Los gobiernos están iniciando una serie de nuevas iniciativas para promover el uso de medidores inteligentes. Por ejemplo, el Plan del Sector de Distribución Renovado (RDSS), que fue introducido por el gobierno indio en 2021, exige el despliegue de medidores prepagos inteligentes de 25 millones de rupias para fines de marzo de 2025. Los países asiáticos se están posicionando para avanzar con la adopción. de contadores inteligentes.

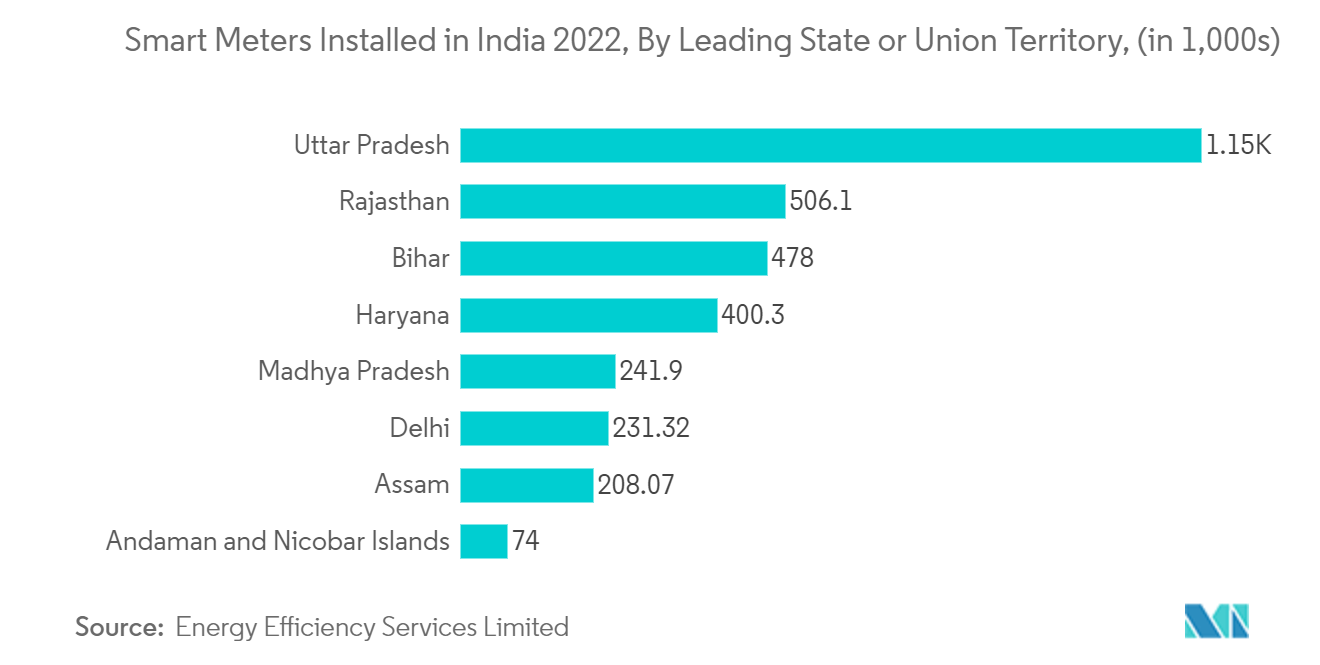

- Además, según Mercom Capital, el estado de Uttar Pradesh en India tenía la mayor cantidad de medidores inteligentes instalados en todo el país en enero de 2022, con más de 1,15 millones de ellos. Bihar y Rajasthan vinieron después de esto. Energy Efficiency Services Limited, una empresa conjunta establecida por varias empresas públicas de distribución de energía en el país, se hizo cargo de la instalación de medidores inteligentes. Un ritmo tan rápido para la instalación de medidores inteligentes en toda la región asiática impulsará el crecimiento del mercado.

Se espera que la región de América del Norte crezca a un ritmo significativo

- Se espera que América del Norte tenga una participación destacada en el mercado de infraestructura de medición avanzada (AMI) debido a la rápida adopción de la medición inteligente en la región. Las iniciativas gubernamentales favorables y las crecientes inversiones gubernamentales en la implementación de medidores inteligentes en todas las regiones impulsan el crecimiento del mercado. Estados Unidos es el país clave en la región, impulsando el mercado de medidores inteligentes a través de la Ley Estadounidense de Recuperación y Reinversión (ARRA) y la Subvención de Inversión en Redes Inteligentes ( Programa SGIG).

- En Estados Unidos, el número de casas representa el potencial de mercado para los servicios públicos que funcionan con gas. A medida que se construyen más casas nuevas, una proporción cada vez mayor de hogares tendrán medidores inteligentes instalados como parte del programa AMI, que continúa su adopción generalizada. Según la Administración de Información Energética (EIA) de EE. UU., en 2021 se instalaron más de 111 millones de medidores avanzados en EE. UU. La nación ha ido aumentando constantemente el alcance de su infraestructura de medición avanzada. También se espera que aumente en un futuro próximo.

- Además, Canadá también ha sido testigo de la incorporación a gran escala de medidores de electricidad inteligentes después de que se introdujera el mandato gubernamental hace más de cinco años con el motivo principal de reducir las cargas en las horas pico. Por lo tanto, la creciente demanda y las estrictas regulaciones están estimulando la adopción de medidores inteligentes entre los usuarios finales.

- Además de aprovechar los medidores eléctricos inteligentes para la eficiencia energética, es probable que se beneficien los programas específicos para usuarios finales. Según el Consejo Americano para una Economía Energéticamente Eficiente (ACEEE), Pacific Gas Electric en los Estados Unidos informó que AMI apunta a un hogar El programa de modernización generó 3,5 veces más ahorros de energía en los hogares seleccionados. Además, se espera que la integración de medidores eléctricos inteligentes con tecnologías como el análisis de datos fomente aún más el crecimiento del mercado en la región.

- Además, en abril de 2021, Aclara Technologies LLC, EE. UU., anunció que Austin Utilities implementaría una solución de infraestructura de medición avanzada de extremo a extremo basada en la red Aclara RF para atender a sus clientes de electricidad, gas y agua. La red AMI punto a multipunto reemplaza un sistema de lectura de medidores manual y admite 12.000 medidores de electricidad, 9.500 de agua y 11.000 de gas para la empresa de servicios públicos combinada.

- También en 2021, el Distrito de Agua del Condado de Calaveras se asoció con Mueller Systems para el despliegue de una red de infraestructura de medición avanzada (AMI). Cubrirá 1.000 millas cuadradas con 13.000 puntos finales AMI. El proyecto reemplaza la mayoría de los medidores del distrito y agrega capacidades de comunicación a todos los medidores. El Distrito de Agua del Condado de Calaveras brinda servicio de agua a más de 13,000 clientes municipales, residenciales y comerciales en seis áreas de servicio en todo el condado.

Descripción general de la industria de infraestructura de medición avanzada (AMI)

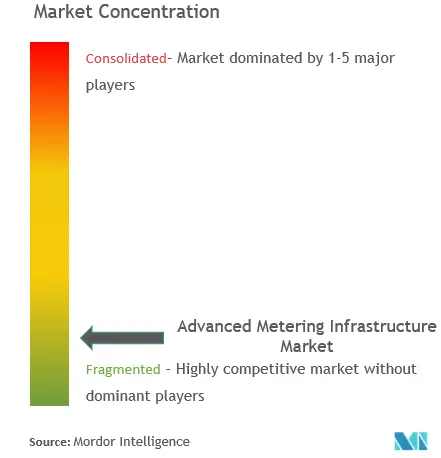

El mercado de infraestructuras de medición avanzada está muy fragmentado. El desarrollo de redes eléctricas integradas y habilitadas por TI y otro software de soporte para analizar los patrones, el aumento en el uso de medidores inteligentes y soluciones de medición de agua, y las iniciativas de digitalización en todas las regiones brindan oportunidades lucrativas en el mercado de infraestructura de medición avanzada. En general, la rivalidad competitiva entre los competidores existentes es alta.

En diciembre de 2022, Siemens se adjudicará un nuevo contrato para establecer un sistema de gestión de distribución y una infraestructura de medición avanzada para North Delta Electricity Distribution Company. Además, los centros de control tienen como objetivo mejorar la eficiencia, calidad y estabilidad del suministro eléctrico mediante la implementación de las aplicaciones informáticas y sistemas inteligentes más avanzados para garantizar la gestión de la red inteligente.

En diciembre de 2022, ESB Networks elegirá Trilliant Networks Operations (UK) Ltd., una división del proveedor líder mundial de soluciones para infraestructura de medición avanzada (AMI), redes inteligentes, ciudades inteligentes e Internet de las cosas (IIoT). como uno de los proveedores que proporcionará medidores inteligentes en apoyo de la implementación del Programa Nacional de Medición Inteligente de Irlanda. A los clientes les resultará más sencillo gestionar su uso de energía, ahorrar dinero y reducir su huella de carbono gracias al programa.

Líderes del mercado de infraestructura de medición avanzada (AMI)

-

Itron Inc.

-

IBM Corporation

-

Siemens AG

-

Schneider Electric SE

-

Honeywell International Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de infraestructura de medición avanzada (AMI)

- Noviembre de 2022 Renesas Electronics Corp., un proveedor de soluciones de medidores inteligentes, ha comenzado a utilizar NanoLock Security, una solución que brinda protección de ciberseguridad a nivel de medidor de confianza cero para productos de medidores inteligentes. Con la ayuda de esta nueva solución, los clientes de Renesas, especialmente los fabricantes de medidores inteligentes, pueden desarrollar rápidamente un producto que esté a salvo de todos los vectores de ataque, incluida la manipulación interna y el error humano, sin retrasar el tiempo de comercialización ni las operaciones de medidor.

- Octubre de 2022 Linux Foundation (LF) Energy ha anunciado el Super Advanced Meter (SAM), que se centra en una puerta de enlace de datos de medidores inteligentes de amplia aplicación. Se espera que el nuevo software acelere tanto la transición energética como la transformación del contador en un nodo virtual fiable en la red energética. El objetivo principal del proyecto es una puerta de enlace de datos de contadores inteligentes de amplia aplicación. Está dirigido al dispositivo central, que sirve como dispositivo de borde para brindar servicios a clientes de todo el mundo.

Segmentación de la industria de infraestructura de medición avanzada (AMI)

La Infraestructura de Medición Avanzada (AMI) ayuda con las comunicaciones bidireccionales y proporciona a los operadores de sistemas una interfaz habilitada por TI con consumidores residenciales y comerciales. Reducir el robo de energía es otro fuerte motivador para adoptar tecnología de redes inteligentes y AMI. AMI ofrece una variedad de dispositivos y servicios, incluidos medidores inteligentes, infraestructura de comunicación de medidores y gestión de datos, que se utilizan en los sectores residencial, comercial e industrial.

El mercado de infraestructura de medición avanzada está segmentado por tipo (dispositivos, soluciones y servicios de medición inteligente), usuario final (residencial, comercial e industrial) y geografía. Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Dispositivos de Medición Inteligente (Electricidad, Agua y Gas) | ||

| Solución | Infraestructura de comunicación de medidores (solución) | |

| Software | Gestión de datos del medidor | |

| Análisis de datos del medidor | ||

| Otros tipos de software | ||

| Servicios (Profesional - Gestión de Programas, Despliegue y Consultoría y Gestionado) | ||

| Residencial |

| Comercial |

| Industrial |

| América del norte |

| Europa |

| Asia Pacífico |

| América Latina |

| Medio Oriente y África |

| Tipo | Dispositivos de Medición Inteligente (Electricidad, Agua y Gas) | ||

| Solución | Infraestructura de comunicación de medidores (solución) | ||

| Software | Gestión de datos del medidor | ||

| Análisis de datos del medidor | |||

| Otros tipos de software | |||

| Servicios (Profesional - Gestión de Programas, Despliegue y Consultoría y Gestionado) | |||

| Usuario final | Residencial | ||

| Comercial | |||

| Industrial | |||

| Geografía | América del norte | ||

| Europa | |||

| Asia Pacífico | |||

| América Latina | |||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de infraestructura de medición avanzada (AMI)

¿Qué tamaño tiene el mercado de infraestructura de medición avanzada?

Se espera que el tamaño del mercado de infraestructura de medición avanzada alcance los 17,46 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 12,76% hasta alcanzar los 31,82 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Infraestructura de medición avanzada?

En 2024, se espera que el tamaño del mercado de infraestructura de medición avanzada alcance los 17,46 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Infraestructura de medición avanzada?

Itron Inc., IBM Corporation, Siemens AG, Schneider Electric SE, Honeywell International Inc. son las principales empresas que operan en el mercado de infraestructura de medición avanzada.

¿Cuál es la región de más rápido crecimiento en el mercado Infraestructura de medición avanzada?

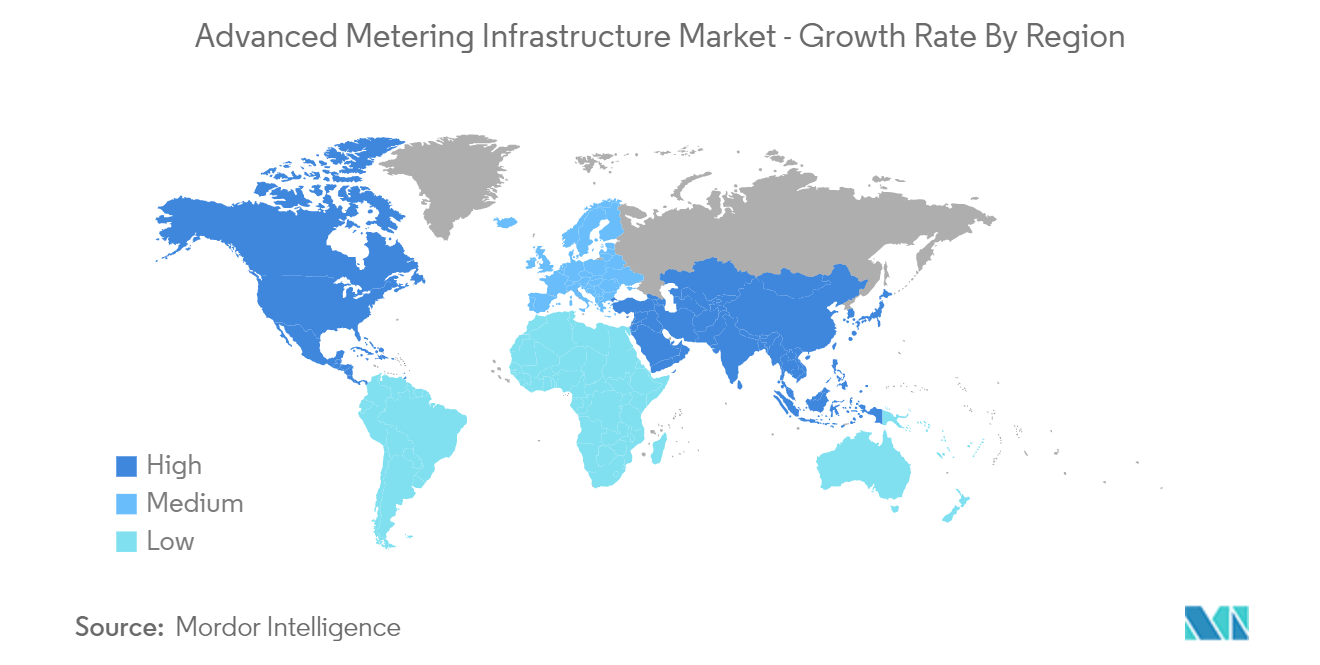

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Infraestructura de medición avanzada?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de infraestructura de medición avanzada.

¿Qué años cubre este mercado de Infraestructura de medición avanzada y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de infraestructura de medición avanzada se estimó en 15,48 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Infraestructura de medición avanzada para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Infraestructura de medición avanzada para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de infraestructura de medición avanzada

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de infraestructura de medición avanzada en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la infraestructura de medición avanzada incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.